監修 安田亮 安田亮公認会計士・税理士事務所

青色申告決算書とは、「損益計算書」と「貸借対照表」から構成される書類です。本記事では、青色申告決算書の書き方を詳しく解説します。

青色申告決算書は、最大65万円の青色申告特別控除を受けるために必要な書類です。収入欄や控除欄などの記載項目が多くありますが、正しく納税するためには正確な記載が求められます。書き方や入手方法、提出方法について事前に調べることで、スムーズな確定申告を行うことができます。

目次

- 青色申告決算書とは

- 青色申告決算書が必要な理由

- 青色申告と白色申告の違い

- 青色申告決算書と収支内訳書の違い

- 青色申告決算書の種類

- 一般用

- 農業所得用

- 不動産所得用

- 現金主義用

- 青色申告決算書の書き方

- 青色申告決算書2ページ目:損益計算書の細目(売上・給与・地代家賃など)の書き方

- 月別売上(収入)金額及び仕入金額

- 貸倒引当金繰入額の計算

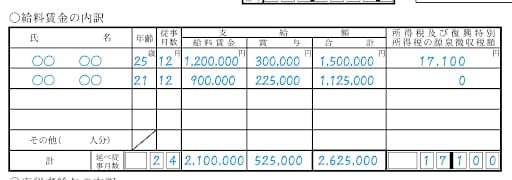

- 給与賃金の内訳

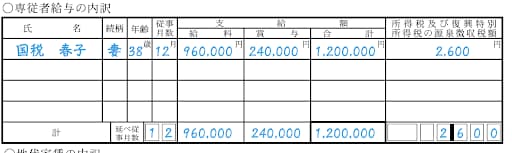

- 専従者給与の内訳

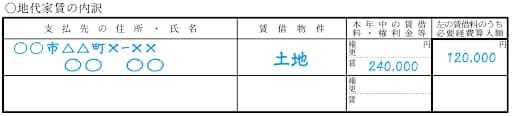

- 地代家賃の内訳

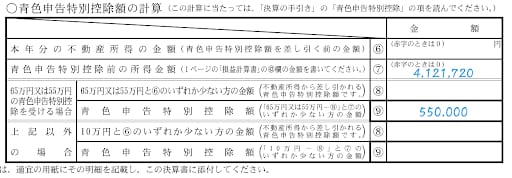

- 青色申告特別控除額の計算

- 青色申告決算書3ページ目:損益計算書の細目(主に減価償却など)の書き方

- 減価償却費の計算

- 利子割引料の内訳

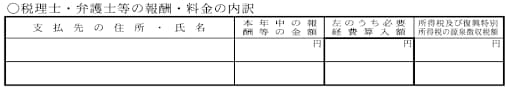

- 税理士・弁護士等の報酬・料金の内訳

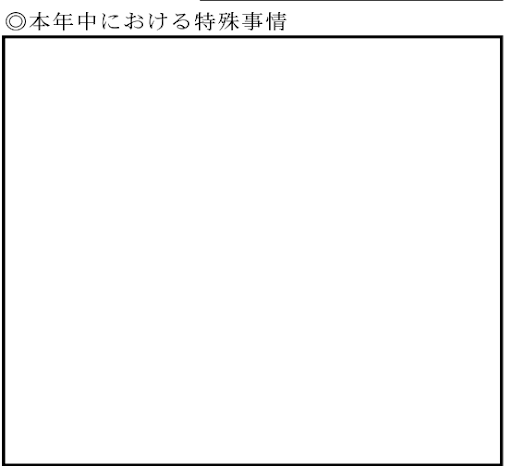

- 本年中における特殊事情

- 青色申告決算書1ページ目:損益計算書(損益計算書情報、基本情報)の書き方

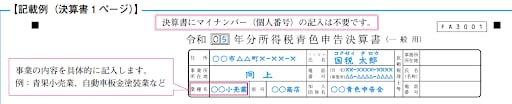

- 基本情報

- 売上金額と売上原価

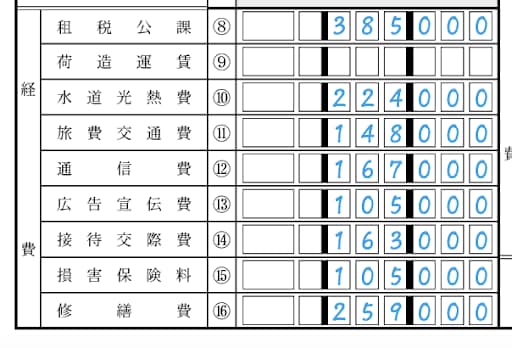

- 経費

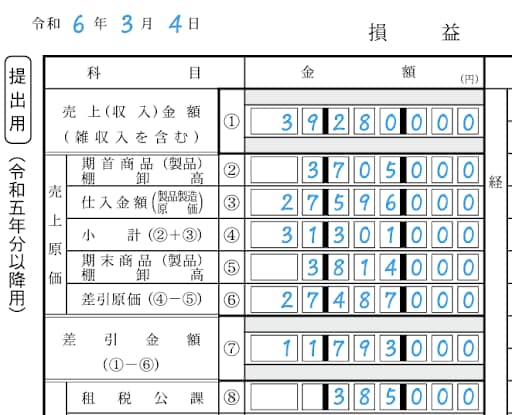

- 各種引当金・準備金等

- 青色申告特別控除額

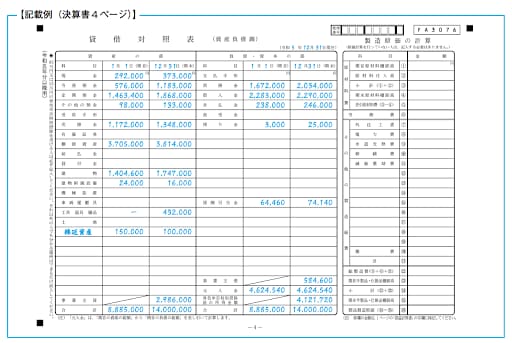

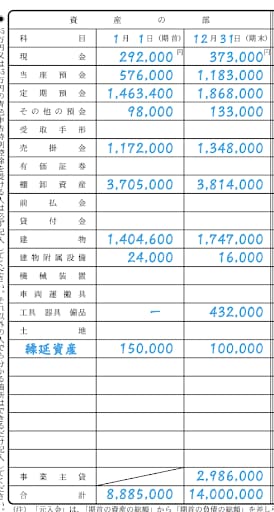

- 青色申告決算書4ページ目:貸借対照表の書き方

- 資産の部

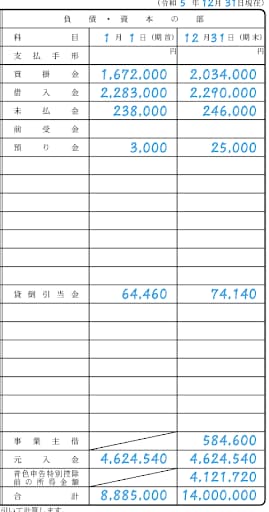

- 負債・資本の部

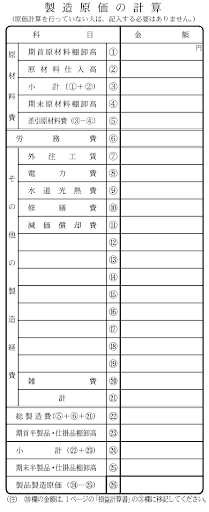

- 製造原価の計算

- 青色申告決算書の入手方法

- 国税庁のホームページからダウンロードする

- 管轄の税務署で入手する

- 青色申告決算書を確定申告書等作成コーナーで作成する

- 青色申告決算書を提出する方法

- e-Taxで電子申請する

- 税務署に直接持参して提出する

- 税務署に郵送する

- まとめ

- 確定申告を簡単に終わらせる方法

- よくある質問

\○×に答えるだけ!確定申告書を自動で作成/

freee会計では、簡単な質問に答えるだけで確定申告書類を自動で作成!

初心者でも安心して使えるシステムです。

青色申告決算書とは

青色申告決算書とは、日々の帳簿付けの結果を決算書の形式で記入する書類で、青色申告をする際に提出しなければなりません。

青色申告決算書は、「損益計算書」と「貸借対照表」のふたつで構成されています。

損益計算書は「PL:Profit and Loss Statement」とも呼ばれ、その年1年間の最終的な利益(または損失)を記載する書類です。主に、売上高・売上原価・営業利益・経常利益・最終的な純利益が記載されます。

貸借対照表は「BS:Balance Sheet」とも呼ばれ、特定の時点での事業の財務状況を表す書類です。資産・負債・純資産が記載されています。資産には、現金や在庫、設備などが含まれ、負債には借入金や未払金などの記載が必要です。

出典:国税庁「青色申告者のための貸借対照表作成の手引き」

青色申告決算書が必要な理由

青色申告決算書が必要な理由は、青色申告特別控除を受けるためです。この控除では、65万円・55万円・10万円の3つの控除額があります。

最大65万円の控除を受けるには、複式簿記で帳簿を作成し、損益計算書と貸借対照表を添付した青色申告決算書の期限内提出が必要です。また、e-Taxを利用して電子申告するか、電子帳簿保存法に則った電子データの保存が求められます。

| 適用条件 | 青色申告特別控除額 | ||

|---|---|---|---|

| 65万円 | 55万円 | 10万円 | |

| 複式簿記 | ◯ | ◯ | × (簡易な記帳) |

| 貸借対照表と 損益計算書の提出 | ◯ | ◯ | △ (損益計算書のみ) |

| 期限内の申告 | ◯ | ◯ | − |

| e-Taxでの申告 または電子帳簿保存 | ◯ | − | − |

青色申告と白色申告の違い

青色申告と白色申告には控除額や記帳方法の違いがあり、節税効果や手続きの負担が異なります。損失繰越や優遇措置なども異なるため、それぞれの特徴を把握し、自身の事業の実情にあわせた確定申告方法を選びましょう。

| 青色申告 | 白色申告 | |

|---|---|---|

| 節税効果 | 節税効果が高く、税制優遇が多い | 節税効果や税制優遇は少ない |

| 記帳方法 | 正規の簿記(複式簿記)による記帳が必要 | 簡易な記帳のみ |

| 損失の繰越し | 最大3年間の赤字繰越が可能 | 赤字の繰越は不可 |

| 家族への給与の扱い | 家族への給与を必要経費として認められる (青色事業専従者給与) | 原則として家族への給与は経費にできない |

| 優遇措置 | 少額減価償却資産の特例など、税制優遇がある | 優遇措置は少ない |

| 手続きの難易度 | 帳簿作成や書類提出の手間がかかる | 記帳や申告が簡単で手続きがしやすい |

| 事前申請の要否 | 「青色申告承認申請書」を事前に税務署へ提出する必要がある | 事前の申請手続きは不要 |

青色申告決算書と収支内訳書の違い

青色申告決算書と収支内訳書は、それぞれ異なる申告書類であり、対象者と内容が異なります。

青色申告決算書は青色申告を行う人が提出する書類で、損益計算書と貸借対照表から構成されます。

一方、収支内訳書は白色申告を行う人が提出する書類で、収入と経費を簡易的にまとめた書類です。貸借対照表は含まれておらず、損益計算書に相当する形で収支を記録するため、青色申告決算書に比べて簡素な記帳で済むという特徴があります。

出典:国税庁「確定申告書等の様式・手引き等」

青色申告決算書の種類

青色申告決算書には4つの種類があり、収入の内容によって使用する書類が異なります。

- 一般用:事業収入がある個人事業主やフリーランスの事業者

- 農業所得用:農業を営む個人事業主

- 不動産所得用:不動産賃貸業を行う個人事業主

- 現金主義用:収入・支出を現金ベースで計上する個人事業主

それぞれの書類の対象者や特徴などを解説します。

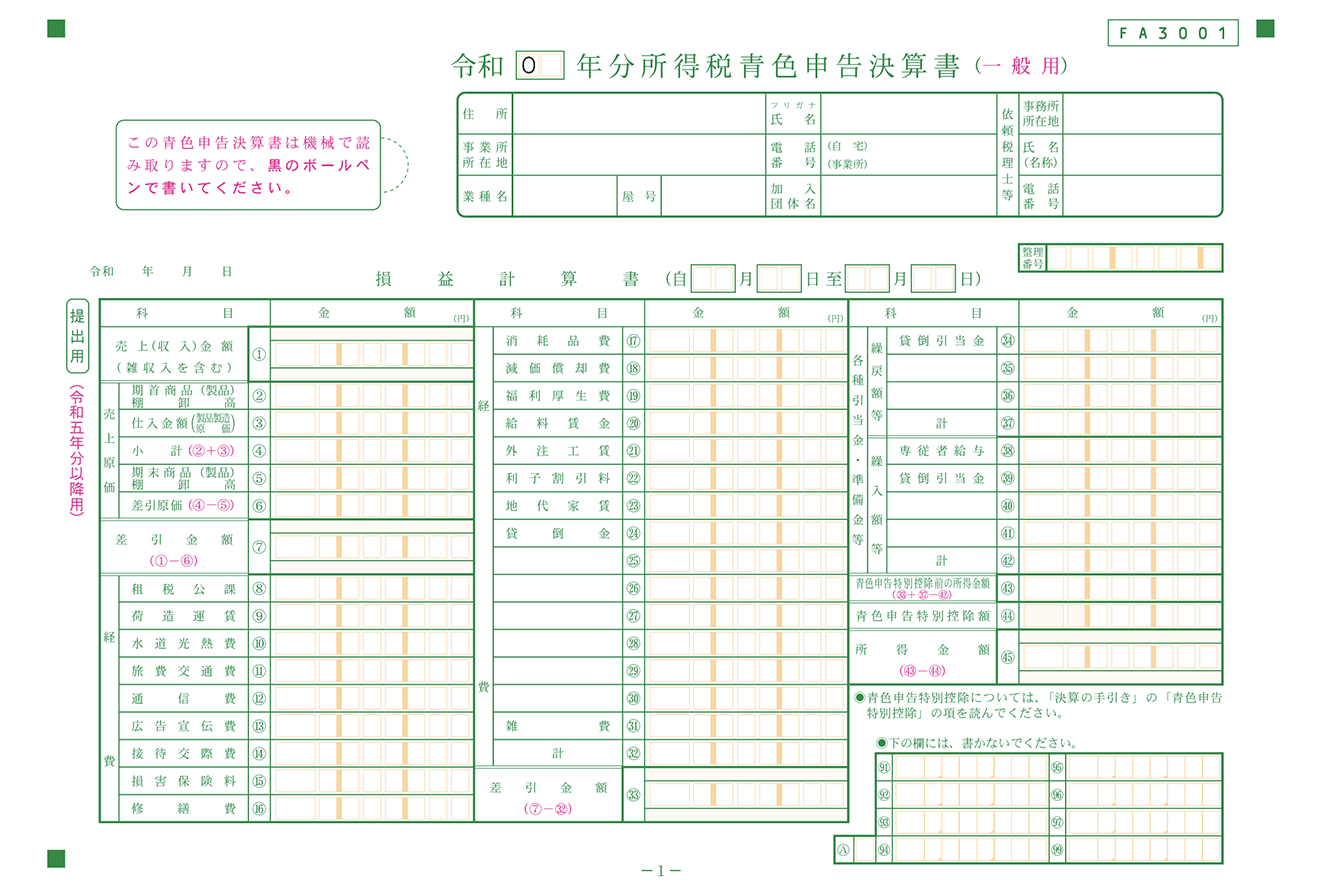

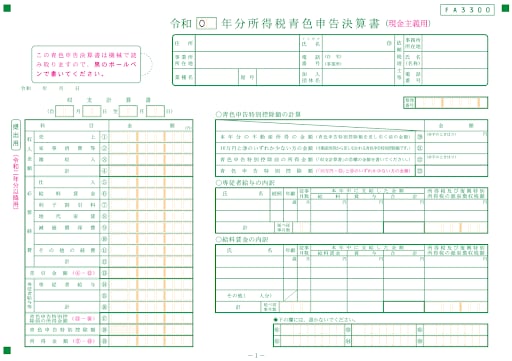

一般用

青色申告決算書の「一般用」は、製造業者やデザイナー、フリーランスエンジニアといった、農業や不動産賃貸業以外の事業所得を得ている人が対象の様式です。

青色申告を行うほとんどの人が使用する一般的な書式であり、具体的な書き方は後述します。

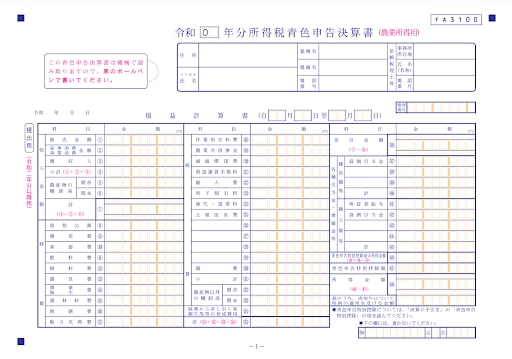

農業所得用

青色申告決算書の「農業所得用」は、稲作や畜産、果樹栽培など、農業生産に携わる個人事業主が対象です。

一般用と異なり、農業に関連する収入や経費の記録に特化しています。具体的には、農作物の販売などの収入額、農業用機械の減価償却費や肥料・種苗の購入費用などの経費を記載します。

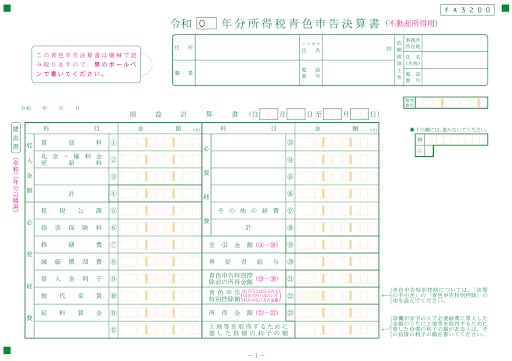

不動産所得用

青色申告決算書の「不動産所得用」は、マンション、駐車場などの物件や土地の賃貸業を営む人が対象です。

不動産所得用では「賃貸料」「修繕費」「地代家賃」などの項目があり、減価償却費として建物や設備の減価償却を記載するなど、不動産特有の書き方が求められる様式です。

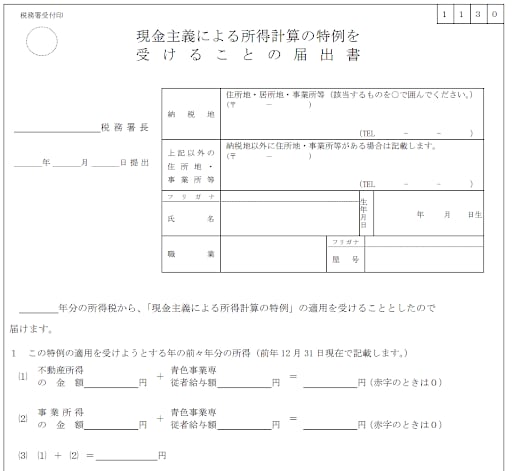

現金主義用

青色申告決算書の「現金主義用」は、収支を現金ベースで管理する小規模事業者(不動産および事業の所得金額の合計額が300万円以下)が対象です。「現金主義」は、現金が出入りした時点で収入や支出を記録する方法で、貸借対照表は作成しません。

青色申告は、費用や収益が発生したタイミングである「発生主義」で記帳します。そのため、青色申告決算書の現金主義用を使用するためには、「現金主義による所得計算の特例を受けることの届出書」の税務署への提出が必要です。

なお、現金主義では最大65万円の青色申告特別控除は受けられず、代わりに10万円の控除が適用されます。

出典:国税庁「確定申告書等の様式・手引き等」

出典:国税庁「A1-13 現金主義による所得計算の特例を受けるための手続」

青色申告決算書の書き方

青色申告決算書は、一般用だと全4ページ、1~3ページが損益計算書及びその細目、4ページ目が貸借対照表となっています。

青色申告決算書の1ページ目は損益計算書です。内容は大きく4つのブロックに分けられておりますが、2ページ目、3ページ目で記載・計算した数字を書く必要があるので、実際に記入する際は2、3ページ目から先に書くといいでしょう。

青色申告決算書の記入手順

- 青色申告決算書2ページ目:損益計算書の細目(売上・給与・地代家賃など)

- 青色申告決算書3ページ目:損益計算書の細目(主に減価償却など)

- 青色申告決算書1ページ目:損益計算書(損益計算書情報、基本情報)

- 青色申告決算書4ページ目:貸借対照表

ここからは、実際の記載順に沿って2ページ目から説明します。

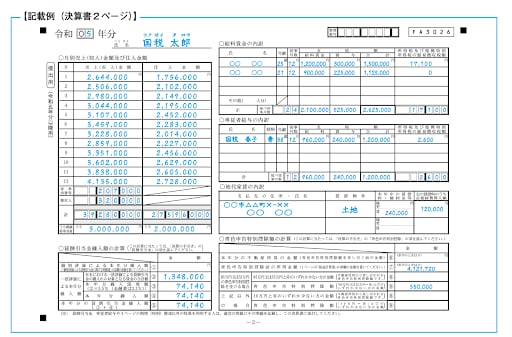

青色申告決算書2ページ目:損益計算書の細目(売上・給与・地代家賃など)の書き方

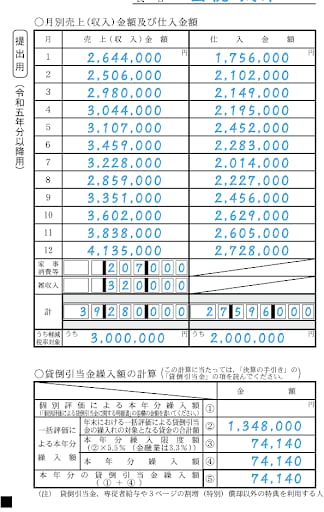

月別売上(収入)金額及び仕入金額

この欄には、月別の売上金額と仕入金額を記入します。それぞれの合計額を、1ページ目の「売上(収入)金額」と「仕入金額」の欄に記入しましょう。

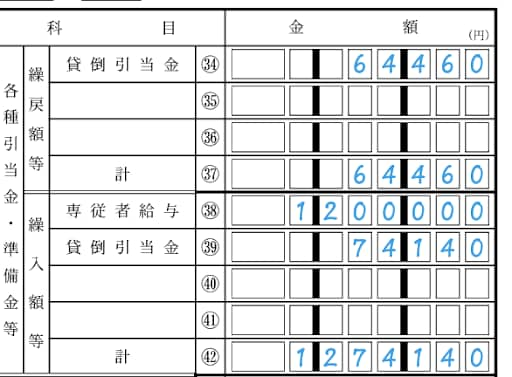

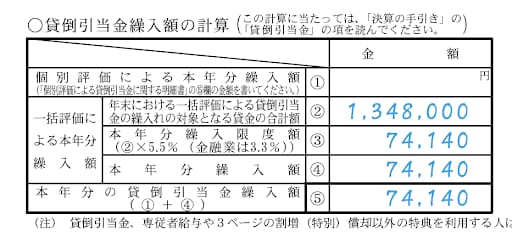

貸倒引当金繰入額の計算

こちらでは、貸倒引当金に計上した金額を計算して記入します。

貸倒引当金とは、回収不能となりそうな売掛金などに対してあらかじめ損失を引当計上する勘定科目です。未回収の売掛金は事業の資金繰りにも大きく影響を与えます。時効も存在するので、決算前に回収の催促を行なってください。

それぞれの金額を記入したら、合計額を1ページ目の繰入額等の「貸倒引当金」に記入してください。

給与賃金の内訳

従業員を雇っている場合は、給与の詳細を記入します。こちらの欄に記入するのは、月々の給与の合計と賞与、源泉徴収額です。合計値を、1ページ目の「給料賃金」にも記入しましょう。

専従者給与の内訳

通常の従業員とは分けて、青色事業専従者(家族)の給与をここに記入します。

なお、青色事業専従者の給与を経費に算入するには、事前に届出が必要なので注意してください。この金額は、1ページ目の「専従者給与」にも記入することを忘れないようにしましょう。

地代家賃の内訳

家賃や駐車場料金などについて記入します。権利金や更新料などは、区別して記載しなくてはいけないので確認してください。

また、オフィスと自宅が兼用の場合は、事業用のスペース分のみの金額となっているかの確認も必要です。オフィスと自宅を兼用している場合、家賃や水道光熱費は家事按分として経費計上できます。この計算に関しても、会計ソフトを使えば簡単に計算できるためおすすめです。

青色申告特別控除額の計算

⑥の欄に青色申告特別控除を差し引く前の金額を記入し、控除を受ける場合は、「⑨青色申告特別控除額」の欄に65万円もしくは10万円と記入します。

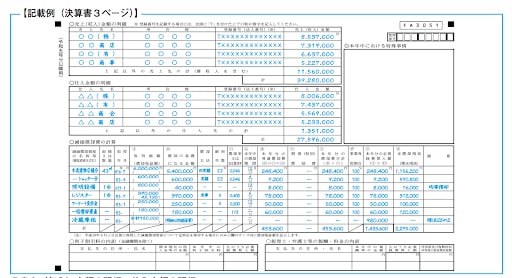

青色申告決算書3ページ目:損益計算書の細目(主に減価償却など)の書き方

減価償却費の計算

減価償却の計算の詳細を計算・記入します。減価償却とは、事業に関わるもので高額な物品を購入した場合、一度に経費に計上するのではなく、数年にわたって少しずつ経費にしていく会計処理の方法です。

償却方法には「定額法」と「定率法」がありますが、個人事業主の場合は基本的には「定額法」で計算します。

耐用年数は資産ごとに異なりますので、ご自身で検索して調べる必要があるのでご注意ください。確認時は、減価償却する資産がすべて記載されているか、償却方法(定額法・定率法)が合っているかをチェックしましょう。

計算に自信がない方には、会計ソフトがおすすめです。項目と購入金額、耐用年数等を入力すれば、自動で償却金額を算出してくれます。

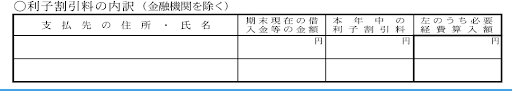

利子割引料の内訳

税理士・弁護士等の報酬・料金の内訳

税理士や弁護士に支払った報酬はこちらの欄に記入します。税理士に申告を依頼した場合や、弁護士に報酬を支払ったことがあればきちんと記載してください。

本年中における特殊事情

本年中における特殊事情は、税務署が、「売上が急激に増加した理由」、「その売上が適切に申告されているかどうか」、「顧客が実在するかどうか」などを確認するために用いられます。

本年中における特殊事情の記入は義務ではありませんが、記入することで特殊事情が適切であることが伝えられます。また、税務署に事情を説明する手間も省けます。前年と比べ、所得が大幅に減っている場合などにもその理由を記入してください。

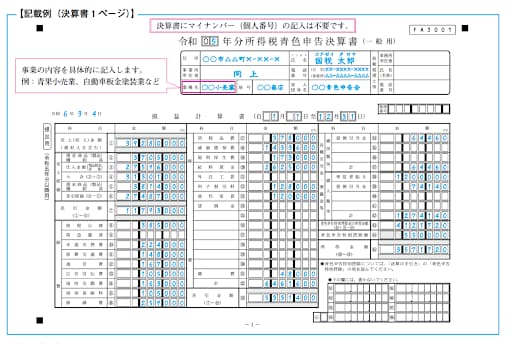

青色申告決算書1ページ目:損益計算書(損益計算書情報、基本情報)の書き方

基本情報

売上金額と売上原価

① 売上(収入)金額

1年間の総収入であり、2ページ目「月別売上(収入)金額及び仕入金額」の「売上(収入)金額」の計の金額を記入します。

② 期首商品(製品)棚卸高

1月1日時点での商品・製品の総額を記入します。年の途中で新規開業した場合は、開業日時点での商品・製品の総額を記入しましょう。

③ 仕入金額

「月別売上(収入)金額及び仕入金額」の「仕入金額」の計の金額を記入します。

④ 小計

②と③の合計

⑤ 期末商品(製品)棚卸高

こちらには12月31時点での商品・製品の総額を記入します。年の途中で廃業した場合は、年度末とした日付時点での商品・製品の総額を記入します。

⑥ 差引原価

④から⑤を引いた金額

⑦ 差引金額

売上から原価のみを引いた額(粗利益)です。

経費

「経費」の欄には、各種経費を記入します。勘定科目の名前が書かれていますので、決算整理後の金額を転記します。減価償却費については、3ページ目「減価償却費の計算」の「(リ)本年分の必要経費算入額」の計の金額を記入します。

それぞれの勘定科目ごとの内容と、経費の総額が正しいか確認しましょう。

各種引当金・準備金等

各種引当金・準備金の書き方

- 貸倒引当金:前年に計上して、今年、回収に成功した貸倒引当金の額を記入

- 専従者給与:事前に届出を出した事業専従者に支払った給与を記入

- 貸倒引当金:2ページ目「貸倒引当金繰入額の計算」で計算した、今年新たに計上する貸倒引当金の額を記入

青色事業専従者給与に関する届出について詳しく知りたい方は、「「青色事業専従者給与に関する届出書」の書き方は?」をご参照ください。

青色申告特別控除額

複式簿記で帳簿を作成した方は、「青色申告特別控除額」に55万円と記入します。単式簿記で記帳した方は、10万円です。

また、複式簿記で帳簿を作成したうえでe-Taxによる電子申告を行う場合、65万円の控除を受けることができます。

納税額に影響するものですので、正しい金額が入力されているか必ず確認しましょう。

【関連記事】

「青色申告特別控除とは?控除を受ける条件と節税効果について解説」

「e-Tax(電子申告)で確定申告をするには?利用方法やメリット・デメリットについて解説」

青色申告決算書4ページ目:貸借対照表の書き方

資産の部

資産の部では、自分の事業の資産の状況を記載します。

「現金」には手持ちのお金を記入し、「当座預金」には手形や小切手で支払いをする口座のお金を記入します。「定期預金」は期間が決まっている預金のことです。普通預金に預けているお金は「その他の預金」に記入します。

「売掛金」は未回収の売上のことです。この金額が大きくなりすぎないよう、必ず期日までに回収することが重要です。

「棚卸資産」は商品在庫のことを指します。1ページ目「売上原価」の「期末商品(製品)棚卸高」と対応しているか確認しましょう。事務所や建物を保有している場合は「建物」に金額を記入します。「車両運搬具」は事業で使う車やバイクのことです。

「事業主貸」は個人事業主のプライベートのために使ったお金です。

負債・資本の部

この欄には、負債(借入金、買掛金)と資本(元入金、事業主貸)を記載します。この欄の合計が「資本の部」の合計と一致しているかを確認しましょう。

製造原価の計算

青色申告決算書の入手方法

青色申告決算書は、以下の方法で入手および作成ができます。

- 国税庁のホームページからダウンロードする

- 管轄の税務署で入手する

- 確定申告書等作成コーナーで青色申告決算書を作成する

ここでは、それぞれの方法について詳しく解説します。

なお、青色申告決算書の用紙は、「所得税の青色申告承認申請書」を税務署に提出していると、年末年始にかけて郵送されてきます。ただし、前年度に電子申告で申告書を提出している場合、税務署からは決算書の用紙が送付されてきません。

これまでと同様に電子申告を行うか、自分で入手する必要があります。

国税庁のホームページからダウンロードする

青色申告に必要な決算書は、国税庁のホームページから書式をダウンロードできます。

青色決算申告書のダウンロード先

管轄の税務署で入手する

青色申告決算書の用紙は、税務署や確定申告会場で直接受け取れます。各地の税務署では、確定申告の期間中に用紙が備え付けられているため、希望の用紙を窓口で伝えてください。

また、税務署に電話で問い合わせれば、郵送してもらうことも可能です。

出典:国税庁「確定申告期に多いお問合せ事項Q&A|Q.11」

青色申告決算書を確定申告書等作成コーナーで作成する

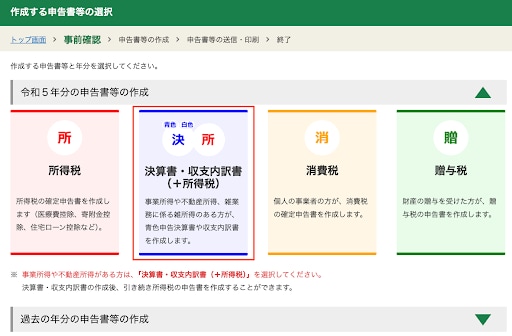

国税庁の「確定申告書等作成コーナー」は、個人や法人がオンラインで確定申告書を作成できるサービスです。青色申告決算書を作成し、e-Taxを利用して電子申告ができるほか、作成した申告書の印刷もできます。

下記画像を参考に、「確定申告書等作成コーナー」のトップページの「申告書等の作成」にある「作成開始」をクリックすると、税務署への提出方法を選ぶ画面に移動します。

提出方法を選ぶと「作成する申告書等の選択」画面に移動するため、「決算書・収支内訳書(+所得税)」を選択しましょう。

「作成する決算書・収支内訳書の選択」で「青色決算書」を選択すると、決算書の作成ページに移動します。

「確定申告書等作成コーナー」での青色申告決算書の作成方法は、サービスページの「ご利用ガイド」で作成例を含めて紹介されているため、詳細を確認してください。

青色申告決算書の作成が終了したら、申告に必要な住所などの情報を入力した後に書類の印刷ができます。

出典:国税庁「確定申告書等作成コーナー」

青色申告決算書を提出する方法

青色申告決算書は、確定申告の提出期間である申告対象年の翌年2月16日から3月15日まで(土日に重なる場合は翌平日)に、以下の方法で税務署に提出します。

青色申告決算書の入手方法

- e-Taxで電子申請する

- 税務署に直接提出する

- 郵送での提出

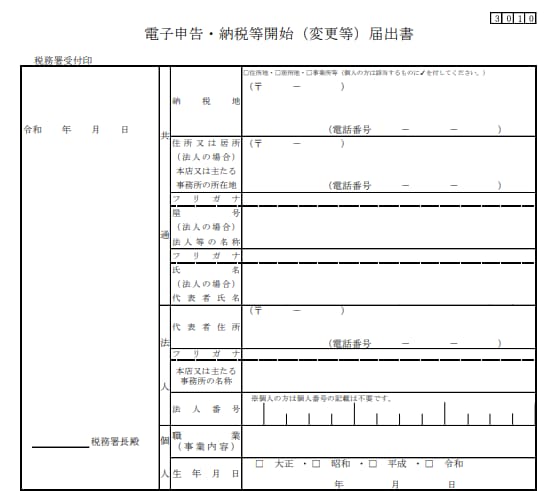

e-Taxで電子申請する

e-Tax(国税電子申告・納税システム)を使えば、税務署に青色申告決算書をオンラインで提出可能です。

e-Taxを使って電子申告する場合は、事前に「電子申告・納税開始等(変更等)届出書」を提出して利用者識別番号を取得します。

税務署への直接提出や郵送のほか、オンライン手続きもできるため、「e-Taxの開始(変更等)届出書作成・提出コーナー」を利用して申請を行います。

e-Taxでの具体的な青色申告決算書の提出手順は、国税庁の「e-Taxホームページ」を確認してください。

税務署に直接持参して提出する

青色申告決算書を印刷して税務署に直接提出する方法です。開庁時間内であれば窓口、時間外には収受箱への投函が可能です。

窓口では担当者から申請書の控えに収受日付印を直接押印してもらえますが、収受箱に投函する際は、宛先を記載した切手貼付済みの返信用封筒を同封します。

税務署に郵送する

税務署や業務センター宛てに青色申告決算書を郵送する方法もあります。収受日付印を押印した控えの返送が必要な場合は、返信用封筒の同封が必要です。

なお、郵送の場合は提出日が消印に記載された日となるため、期限が近い場合は追跡可能な簡易書留などで送付してください。

出典:国税庁「申告書の提出方法」

まとめ

青色申告決算書は、1年間の経営成績を示す損益計算書と、資産・負債状況を表す貸借対照表で構成され、最大65万円の青色申告特別控除を得るために必要です。

青色申告決算書を作成する際は、自分の事業収入にあわせたフォーマットを使用し、本記事で紹介した内容や確定申告書等作成コーナーの作成事例などを参考にしてください。

確定申告が遅れると、加算税や延滞税などのペナルティもあります。e-Taxでの電子申請などの提出方法で期限内での申請を行なう必要があります。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

青色申告決算書とは?

青色申告決算書とは、日々の帳簿付けの結果を決算書の形式で記入する書類で、青色申告をする際には必ず提出しなければなりません。

青色申告決算書の仕組みなどを詳しく知りたい方は「青色申告決算書とは」をご覧ください。

青色申告決算書の種類は?

青色申告決算書は、事業内容に応じて「一般用」「不動産所得用」「農業所得用」「現金主義用」の4種類に分けられています。

青色申告決算書のフォーマットを詳しく知りたい方は「青色申告決算書の種類」をご覧ください。

監修 安田 亮(やすだ りょう)

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。