収入印紙とは、契約書や受取書、領収書など、印紙税が課せられる課税文書に貼付する証票です。

契約書や領収書(受領書)など、印紙税が課せられる課税文書には収入印紙の貼付が必須です。ただし、課税文書の種類や金額に応じて条件が異なるため、事前に正確な条件と手順を把握しておくことが大切です。

本記事では、収入印紙の基本的な概念に加え、収入印紙の貼付が必要な課税文書の種類や収入印紙の金額、購入方法、注意事項について解説します。

目次

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

収入印紙とは

収入印紙とは、契約書や領収書など、印紙税が課せられる課税文書に貼付する証票です。

印紙税法によって定められた契約書や受取書、領収書などの経済取引に伴う書類(課税文書)には印紙税が課せられます。

この印紙税の手数料を支払うために発行される証票が「収入印紙」です。収入印紙は、1円から10万円までの31種類があります。

なお、印紙税の納税義務者は、印紙税法第3条により「課税文書の作成者」と定められています。これは、契約書などの課税文書を作成した当事者が印紙税を負担することを意味します。

出典:国税庁「平成30年6月1日 国税庁 収入印紙の形式改正について」

課税文書の種類

課税文書は全20種類あり、契約書や約束手形などが該当します。納付する収入印紙の額は、課税文書の契約内容や金額によって異なるため注意が必要です。

代表的な課税文書の例として、下記が挙げられます。

代表的な課税文書の例

- 売上代金における金銭または有価証券の受取書(領収書を含む)

- 企業間の取引基本契約書

- 請負契約書

- 株券、出資証券

- 預貯金証書

- 約束手形、為替手形

- 金銭消費貸借契約書

- 保険証券

- 土地賃貸借契約書

- 不動産売買契約書

出典:国税庁「印紙税額の一覧表(その1)第1号文書から第4号文書まで」

出典:国税庁「印紙税額の一覧表(その2)第5号文書から第20号文書まで」

印紙税法と収入印紙の関係

印紙税法とは、印紙税の課税対象となる書類の種類、納税義務を負う対象者、印紙税額、印紙税を納付しなかった場合の罰則などを定めた法律です。

ビジネスで取り交わされる契約書には、金銭のやりとりが発生するものを数多く含みます。

印紙税法の役割は、これらの書類を課税文書として定義・分類し、どの課税文書にどれだけの額の収入印紙を貼付すればよいかを明確にすることです。

現行の印紙税法では、課税文書の作成者が納税義務を負います。なお、共同で作成した場合は連帯して納税義務が発生します。

出典:e-Gov法令検索「印紙税法」

収入印紙が必要な場面とは

収入印紙は、領収書の受領金額や内容によって必要な場合と必要ない場合があります。

収入印紙が必要な場面、不要な場面をそれぞれ具体例を挙げて解説します。

領収書や契約書を発行する場面

収入印紙は、営利目的の営業における領収書や不動産取引の契約書を発行する場合など、印紙税の対象となる課税文書を作成した場合に必要となります。

たとえば、10万円の工具を販売した際に発行する領収書には収入印紙を貼付しなければなりません。

収入印紙が不要な場面

収入印紙は、条件によって収入印紙の貼付が不要なケースが存在します。以下では、収入印紙が不要とされる場合の代表的な事例を紹介します。

非営利目的での取引

取引が営利を目的としない場合、領収書は「非課税文書」として扱われるため、収入印紙の貼付は必要ありません。

出典:国税庁「No.7125 営業に関しない受取書」

クレジットカードやキャッシュレス決済の領収書

クレジットカード決済やキャッシュレス決済で発行された領収書は、印紙税法上の観点から課税対象外となっています。

電子契約では、電子ファイルで契約を交わすので、文書を作成したことには該当しません。そのため、クレジットカードやキャッシュレス決済の領収書には、収入印紙の貼付は不要となります。

出典:国税庁「クレジット販売の場合の領収書」

電子契約の場合<

従来の紙の契約書には、価格や契約の内容に応じて印紙税が課されていました。

しかし電子メールを介した電子契約は、収入印紙を物理的に貼付することができません。そのため、電子メールを使った電子契約の場合は、印紙税は課されません。

出典:国税庁「請負契約に係る注文請書を電磁的記録に変換して電子メールで送信した場合の印紙税の課税関係について」

代金の相殺が発生した場合

相殺された取引も印紙税の課税対象外となります。

取引における代金の相殺とは、双方の取引者がお互いに債権・債務関係をもつ場合に、それらの金額を相殺し合って、実際に支払うべき金額や受け取るべき金額を調整することを指します。

出典:国税庁「No.7126 相殺した場合の領収書」

収入印紙の金額

課税文書の中でも作成頻度の高い「領収書」を例に、収入印紙の金額を解説します。

上述したとおり、収入印紙にかかる費用は、領収書に記載された受取金額によって決まります。なお、領収書に消費税額が明記されている場合は税抜金額で判定できます。

【売上代金の領収書の場合】

| 領収書の受取金額 | 収入印紙の金額 |

|---|---|

| 5万円未満 | 非課税 |

| 5万円以上~100万円以下 | 200円 |

| 100万円超~200万円以下 | 400円 |

| 200万円超~300万円以下 | 600円 |

| 300万円超〜500万円以下 | 1,000円 |

| 500万超〜1千万円以下 | 2,000円 |

【売上代金以外の領収書の場合】

| 領収書の受取金額 | 収入印紙の金額 |

|---|---|

| 5万円未満 | 対象外(非課税) |

| 5万円以上 | 200円 |

出典:国税庁「No.7105 金銭又は有価証券の受取書、領収書」

収入印紙を購入できる場所

収入印紙は、コンビニエンスストアや郵便局など、さまざまな場所で購入できます。ここでは、収入印紙を購入できる場所と注意すべき点を解説します。

コンビニエンスストア

コンビニエンスストアで販売されている収入印紙は200円のものが一般的です。これより大きい額面や200円を下回る収入印紙は通常取り扱われていません。

なお、個人経営の非フランチャイズ店や駅構内のコンビニエンスストアの場合、収入印紙の取り扱い自体がないことが多いので注意が必要です。

郵便局・法務局・役所

郵便局・法務局・役所では、基本的に31種類の収入印紙すべてが購入可能です。

ただし、小規模な郵便局で額面の大きな収入印紙を大量に購入する際には、在庫が十分にあるか事前に確認しておくと安心です。

その他

一部のたばこ店では収入印紙の取り扱いがあります。また、一部の金券ショップでも収入印紙の取り扱いがあり、額面よりも安く購入できます。

ただし、消費税の適用や仕訳時の勘定科目が異なるので注意が必要です。

収入印紙の購入時に注意すべきこと

収入印紙の購入は現金支払いのみとなります。電子マネーやクレジットカードによる支払いはできないため注意が必要です。また、購入した収入印紙は払い戻しができません。

なお、未使用の収入印紙や課税文書ではない書類に貼られた収入印紙は、郵便局で交換手数料を支払えば他の収入印紙に交換できます。

出典:国税庁「収入印紙の交換制度」

収入印紙の貼り方と注意点

収入印紙の貼り方については法的な決まりがありません。該当書類の空白部分であればどの位置に貼り付けても有効となります。

ここでは、収入印紙の貼付の一般的な手順やルールについて解説します。

収入印紙の貼り方

課税文書に収入印紙を貼る枠がある場合は、その位置に収入印紙を貼るのが一般的です。

枠がない場合は、書面の余白に文字が被らないよう貼れば問題ありません。複数の収入印紙を貼る場合は、収入印紙が重ならないよう注意して並べて貼ります。

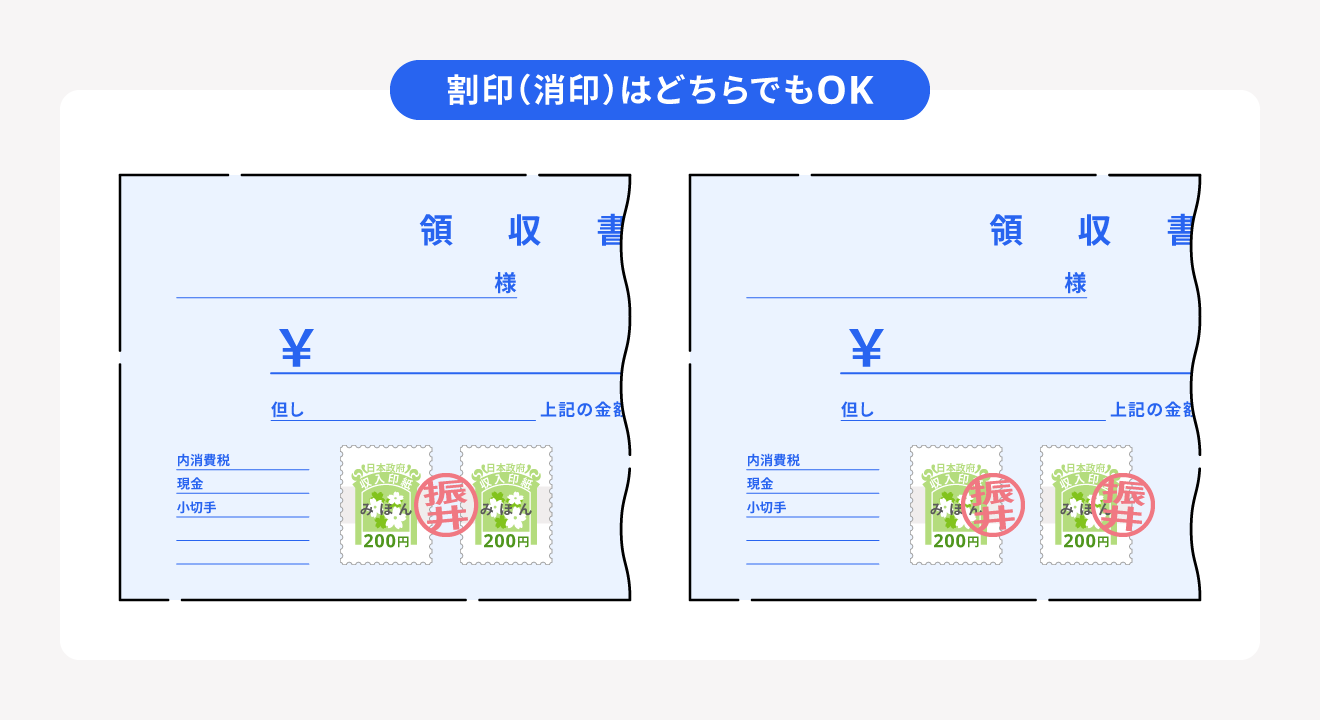

収入印紙を課税文書に貼った後は必ず消印を押します。消印とは、収入印紙や切手などが使用済みであることを示すために押す印のことを指します。

なお、消印の印には決まりがなく、自筆によるサインも有効です。ただし、鉛筆や摩擦で消えるボールペンなど、簡単に消えるサインは無効となります。必ず消すことができないペンを使用しましょう。

間違って収入印紙を貼ってしまった場合

間違って収入印紙を貼ってしまった場合には還付を受けることができます。

収入印紙は印紙税の一部です。そのため、他の税金と同じように、過度に納めた税金は「過納金」、間違って納めた税金は「誤納金」とみなされ、これらは総じて「過誤納金」となります。

印紙税の過誤納金については、以下が還付対象となります。

印紙税の過誤納金による還付対象

- 非課税の書類に誤って収入印紙を貼りつけた場合

- 課税文書に貼られた収入印紙の額が実際の課税額を超過した場合

- 破損、汚損、その他の理由により使用予定がなくなった場合

ただし、収入印紙は印紙税だけでなく、登録免許税や国の各種手数料の支払いにも利用されます。

そのため、登録免許税や特許関連の手数料の支払いに収入印紙を使用した場合は、もし間違って貼り付けたとしても印紙税法による還付は受けられません。

また、還付請求権は請求可能日から5年間とされているため、書類作成から5年以上が経過している場合は還付の対象外となります。

出典:国税庁「誤って納付した印紙税の還付」

還付の手続き方法

印紙税の過誤納金による還付を受ける場合には、「印紙税過誤納確認申請(兼充当請求)書」に必要情報を記載し、納税地の所轄税務署へ提出が必要です。なお、納税地は書類の種類や記述内容により異なる場合があります。

また、申請には印紙税が過誤納されていると認められる書類が必要になるので、持参するようにしましょう。

出典:国税庁「[手続名]印紙税過誤納[確認申請・充当請求]手続」

課税文書に必要な収入印紙を貼らなかった場合

収入印紙が必要な課税文書に収入印紙を貼らずに発行してしまった場合はペナルティとして「過怠税」が課せられます。

過怠税は、本来貼付する印紙税の3倍の額になります。なお、過怠税の対象は課税文書の発行側のみです。

出典:国税庁「印紙を貼り付けなかった場合の過怠税」

まとめ

収入印紙とは、印紙税法に基づいて契約書や受取書、領収書など、印紙税が課せられる課税文書に貼付する証票です。

文章や契約書の種類や内容、取引の性質によって収入印紙の金額、貼り方、要否が異なります。また営業目的、クレジットカード、キャッシュレス決済時の領収書、電子契約、代金の相殺といった場合において、印紙税の課税基準や非課税基準を把握することが求められます。

収入印紙の取り扱いに必要なルールを理解することで、貼り付けミスを防いだり過怠税のリスクを回避できます。特に、金額や取引の詳細に応じてことなる、収入印紙の要件を理解し、事前の確認を徹底することがスムーズで信頼性の高いビジネスを進めるために重要となります。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

収入印紙って何のためにあるの?

契約書や受取書、領収書などの経済的な取引に伴う書類(課税文書)を作成した際に印紙税が課せられます。「収入印紙」は、印紙税の手数料を支払うために発行される証票です。

詳しくは記事内「収入印紙とは」をご覧ください。

収入印紙を貼ってないとどうなる?

収入印紙が必要な課税文書に、収入印紙を貼らずに発行してしまった場合はペナルティとして「過怠税」が課せられます。過怠税は、本来貼付する印紙税の3倍の額になります。

詳しくは記事内「課税文書に必要な収入印紙を貼らなかった場合」をご覧ください。

収入印紙は誰が負担するの?

印紙税の納税義務者は、印紙税法第3条により「課税文書の作成者」と定められています。これは、契約書などの課税文書を作成した当事者が印紙税を負担することを意味します。