亡くなった人の確定申告が必要な場合、亡くなった人の相続人が代わりに確定申告をします。この確定申告を「準確定申告」といいます。

提出する書類は、基本的には通常の確定申告と同じです。

注意点としては、相続を認められてから4か月以内に申告すること、相続人全員で申告すること、死亡した日までの所得控除の計算をすることの3点があります。

手続きには制約があり、e-Taxでは手続きができないため、亡くなった人の住所地を管轄する税務署に出向いて手続きをしなければなりません。相続人が複数いる場合は、全員のマイナンバーや本人確認書類を揃えて、手続きに備えましょう。

この記事では、「準確定申告の手続き」について詳しく解説していきます。

目次

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

準確定申告とは? 相続人が亡くなった人の確定申告をすること

準確定申告とは、亡くなった人(被相続人)の相続人が、その年の所得や納税を負担する手続きのことです。

通常の確定申告では、本人が前年度の所得等を翌年の2月16日~3月15日に申告します。しかし、申告が必要な人が亡くなった場合は、相続人がこの手続きをしなければなりません。

亡くなった人の財産を相続する場合や、亡くなった人が事業を営んでいた場合は、別記事「遺産を相続した場合にかかる確定申告などのルールについて」をご覧ください。

※年によって期限日が異なる場合があります。詳しくは国税庁のホームページをご確認ください。

1月1日から亡くなった日までの所得が準確定申告の対象

準確定申告の対象となるのは、被相続人の1月1日~亡くなった日までの所得となります。

ただし、被相続人が3月15日以前に亡くなり、その前年の確定申告が行われていない場合は、前年分の確定申告も準確定申告として手続きが必要です。

亡くなった人に確定申告の必要があった場合に準確定申告が必要

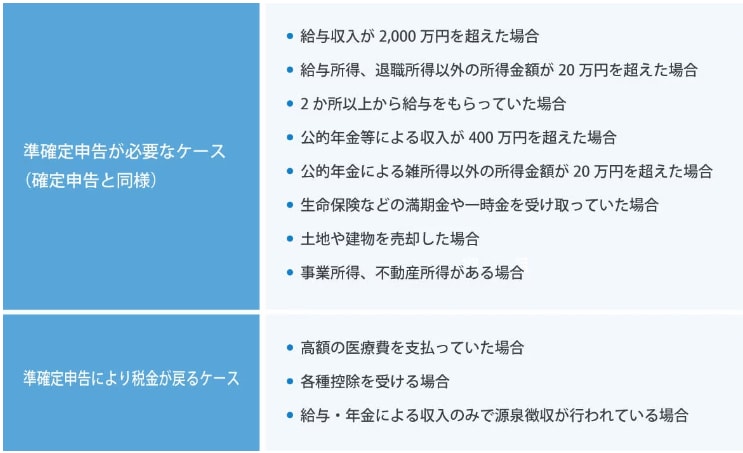

準確定申告は、亡くなった人が確定申告をする必要があった場合に必要になります。つまり亡くなった人すべてに準確定申告が必要なわけではありません。

故人に給与所得や事業所得、不動産所得などの所得が20万円以上あった場合(故人が通常の確定申告が必要だった場合)が対象となり、準確定申告が必要になります。

また、給与所得があり源泉徴収されている場合や、高額な医療費を支払っていた場合は、確定申告をすることで還付を受けられる可能性があります。

準確定申告の注意点

確定申告と準確定申告の内容はほぼ同じですが、相続人が手続きを行う上で、通常の確定申告とは異なる注意点があります。

<準確定申告の注意点>

・申告時期は相続を認知してから4か月以内

・相続人全員で行う必要がある

・所得控除等が死亡日までの計算になる

準確定申告の申告時期は相続を認知してから4か月以内

通常の確定申告は、毎年2月16日~3月15日までの間に行うのに対し、準確定申告は、確定申告が必要な被相続人死亡を知った時から4か月以内に相続人が行います。

納税の期限も、準確定申告の提出期限と同じなので、注意が必要です。なお、4ヶ月を過ぎると、加算税が発生してしまいます。

準確定申告は相続人全員で行う必要がある

準確定申告は、被相続人の相続人全員が行う必要があるため、「確定申告付表」を用いて相続人全員が連署しなければなりません。

連署を行わず、各相続人が個別で申告を行うこともできますが、その場合には他の相続人に申告内容を通知しなければなりません。

準確定申告による所得控除等は死亡日までの計算となる

各種の所得控除の計算は、死亡日までとなります。生命保険料や地震保険料などは死亡日時点までの支払いが対象となります。

また、被相続人が生前に支払った医療費も控除の対象になります。被相続人の死後に支払った医療費は準確定申告の対象にはなりませんが、被相続人と相続人の生計が同じであれば、相続人の確定申告時に医療費に含めることができます。

なお、被相続人の所得金額48万円以下(令和元年分までは38万円以下)であれば、扶養控除又は配偶者控除を受けることができます。(参考:国税庁)

準確定申告は亡くなった人の住所の管轄税務署にe-Taxではなく書類を提出

準確定申告は、相続人の住所地の管轄税務署ではなく、被相続人(納税者)の住所地を管轄する税務署に提出します。

納税に関する相談に関しては、全国どの税務署でも可能ですが、申告書の提出先は、あくまで被相続人の住所地を管轄する税務署となりますので注意してください。

被相続人の住所地を管轄する税務署に行くことが難しい場合は、郵送で提出することができます。ただし、準確定申告の場合は、e-Taxでの申告はできませんので注意してください。

管轄の税務署の調べ方

管轄の税務署の調べ方は、国税庁のホームページ「組織(国税局・税務署等)」から調べることができます。都道府県名から、各税務署の連絡先および管轄地域を確認できます。

準確定申告書の郵送時の注意

準確定申告書を郵送する場合、控えの返送が必要なため、返信用の切手を貼った返信用封筒を同封しましょう。相続税の申告を行う際に必要になります。また、申告受付日は、郵便消印の日付になります。

準確定申告の手順と必要書類

準確定申告の手順は、通常の確定申告と同様の書式で行います。ただし、申告者の氏名欄については、被相続人の氏名の他に「相続人代表者名」を記名し、用紙の表題の確定申告の先頭部に「準」の文字を入れる必要があります。

確定申告書には2種類あります。給与所得や年金など雑所得、配当所得などがある人向けの申告書Aと、事業所得や不動産所得などがある人向けの申告書Bがありますので、目的に応じたものを使用してください。

確定申告書Aと確定申告書Bの違いについて詳しく知りたい方はこちらの『初めての確定申告、確定申告書は税務署へ「確定申告書Aと確定申告書Bの違い」』をご覧ください。

準確定申告の必要書類は確定申告と同様

準確定申告に必要な書類は確定申告と同様で、源泉徴収票や保険料等の支払証明書などを事前に用意します。支払証明書については、死亡した日までの支払い分が控除の対象となります。

年金受給者の場合は、死亡届を提出した時点で年金の源泉徴収票が送られます。事業所得がある場合には、申告の内容に応じて青色申告決算書や収支内訳書などの提出が必要となります。

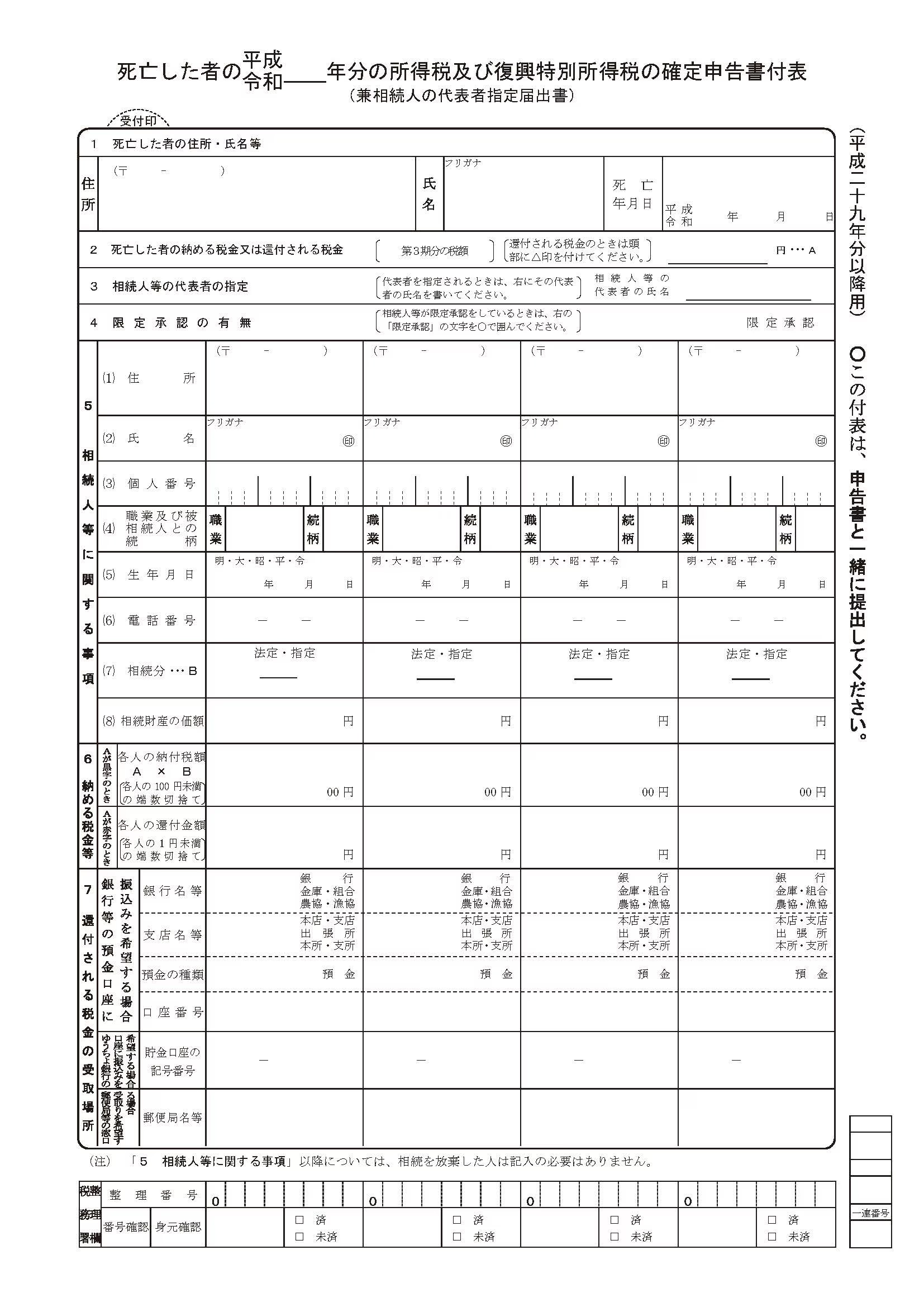

相続人が複数いて準確定申告を行う場合には「確定申告書付表」の提出が必要

相続人が複数いて準確定申告を行う場合は、申告書とともに「確定申告書付表(兼相続人の代表者指定届出書)」の提出が必要です。

ここには、相続人の署名捺印と、相続分の割合を記入しなければなりません。この割合をもとに、税金がある場合には納めたり、還付が行われます。また、平成28年分から準確定申告書を連署で提出する場合は、続人全員の個人番号(マイナンバー)を記入し、本人確認書類を提出する必要があります。(参考:国税庁)

画像引用元:国税庁

確定申告を簡単に終わらせる方法

確定申告には青色申告と白色申告の2種類があります。どちらを選択するにしても、期限までに正確な内容の書類を作成し申告しなければいけません。

確定申告書を作成する方法は手書きのほかにも、国税庁の「確定申告等作成コーナー」を利用するなどさまざまですが、会計知識がないと記入内容に悩む場面も出てくるでしょう。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。必要な計算は自動で行ってくれるため、計算ミスや入力ミスを軽減できます。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

1年分の経費の入力は時間がかかる作業のひとつです。freee会計に銀行口座やクレジットカードを同期すると、利用した内容が自動で入力されます。

また、freee会計は日付や金額だけでなく、勘定科目も予測して入力します。

溜め込んだ経費も自動入力でカンタン!

2.現金取引の入力もカンタン!

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿づけが可能です。自動的に複式簿記の形に変換してくれるため、初心者の方でも安心できます。

さらに有料プランでは、チャットで確定申告について質問ができるようになります。オプションサービスに申し込めば、電話での質問も可能です。

freee会計の価格・プランについて確認したい方はこちらをご覧ください。

3.〇✕形式の質問に答えると、各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-tax(電子申告)にも対応しています。e-taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-tax(電子申告)を検討されている方はこちらをご覧ください。

完成した確定申告書を提出・納税して確定申告が完了!

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

まとめ

準確定申告のまとめは次の通りです。

- 準確定申告は相続の開始が分かってから4か月以内

- 準確定申告は相続人全員で行う

- 所得の控除は、1月1日から死亡日までにつき生じる

- 確定申告付表は相続人が複数の時に必要(相続人全員のマイナンバー・本人確認書類を用意の上作成)

提出は亡くなった人の最後の住所地を管轄する税務署に紙で行い、e-Taxは利用できません。

上記以外、準確定申告は確定申告とほぼ同じ手続きとなります。

亡くなられた人の所得と控除のまとめなど、確定申告書の作成が複雑になる場合があります。確定申告ソフトFreeeなら、準確定申告でも使えてスムーズに申告書の作成が可能です。