確定申告の方法には、大きく分けて青色申告と白色申告の2種類があります。それぞれ必要となる書類が異なるだけではなく、事前の承認手続きや節税効果、帳簿の記帳方法などにも違いがあります。

本記事では、青色申告と白色申告の違いや、それぞれのメリットとデメリットを詳しく解説します。

▶︎ 確定申告について、まずはこちらの記事!

目次

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

青色申告と白色申告の違い

事業所得や不動産所得がある人の確定申告の方法には、青色申告と白色申告があります。

青色申告は、原則として複式簿記で帳簿をつけることが義務付けられていることが特徴です。売上や経費など日々の取引の記録をもとに、「仕訳帳」と「総勘定元帳」を作成しておきましょう。

確定申告の際には総勘定元帳をもとに、「損益計算書」と「貸借対照表」を作成し、確定申告書(B)や青色申告決算書、控除を証明する書類とともに提出します。

これに対して、白色申告は簡易帳簿でよいとされ、複式帳簿の作成と比べて帳簿つけが比較的簡単です。確定申告の際も、確定申告書(B)と収支内訳書、控除を証明する書類の提出で済みます。

税務署への開業届のほかに、青色申告を行う際には事前に青色申告の承認の申請が必要ですが、白色申告の場合には、事前の申請手続きは不要です。なお、開業後2ケ月以内に税務署へ青色申告の承認の申請を行っていなければ、その年の確定申告は自動的に白色申告で行うことになります。

下記の表で、青色申告と白色申告の代表的な違いをまとめました。それぞれを詳しく見ていきましょう。

| 青色申告 (65万円控除) | 青色申告 (10万円控除) | 白色申告 | |

| 税制 | 要件を満たし、青色申告の承認を得た場合に税制上の優遇措置を受けることができる申告納税制度 | 青色申告の承認を受けていない人が行う申告納税制度 | |

| 条件 (申請の有無) | その年の3月15日までに「青色申告承認申請書」と「開業届」を所管の税務署に提出 | なし | |

| 提出書類 | ・確定申告書B ・青色申告決算書 ・貸借対照表と損益計算書 ・第三表 (分離課税用、事業所得に加え譲渡所得がある場合) ・第四表 (損失申告用、赤字で青色申告する場合) | ・確定申告書B ・青色申告決算書 (損益計算書) ・第三表 (分離課税用、事業所得に加え譲渡所得がある場合) ・第四表 (損失申告用、赤字で青色申告する場合) | ・確定申告書B ・収支内訳書 |

| 保存帳簿 | ・総勘定帳 ・仕訳帳 ・現金出納帳 ・売掛帳 ・買掛帳 ・固定資産台帳 | ・現金出納帳 ・売掛帳 ・買掛帳 ・固定資産台帳 ・経費帳 | ・法定帳簿 ・任意帳簿 |

| 保存書類 | 決算に関して作成した棚卸表 | ||

| 記帳方法 | 複式簿記 | 簡易(単式)簿記 | 簡易(単式)簿記 |

| 不動産所得要件 | アパートは10室以上 貸家は5棟以上 | マンション一室から | なし |

| 青色申告特別控除を受けるための要件 | あり | なし | なし |

| メリット | ・青色申告特別控除(65万円) ・青色事業専従者給与 ・赤字3年間繰越 ・減価償却資産(30万円未満)は一括経費 | ・青色申告特別控除(10万円) ・青色事業専従者給与 ・赤字3年間繰越 ・減価償却資産(30万円未満)は一括経費 | ・申告手続きが簡単 |

税制の違い

青色申告と白色申告では、税制上の優遇措置に違いがあります。白色申告では、基本的に税制上の優遇措置はありません。これに対し、青色申告では、青色申告の承認を受けていれば、最大で65万円控除の優遇措置を受けることができます。

※65万円控除を受けるためには、青色申告に加えて、e-Tax による申告(電子申告)又は電子帳簿保存が必要になります。

| 青色申告 (65万円控除) | 青色申告 (10万円控除) | 白色申告 | |

| 対象者 | 不動産所得・事業所得・山林所得があり、 青色申告の承認を受けた人 | 青色申告の承認を 受けていない人 | |

条件の違い(申請の有無)

青色申告をするためには、その年の3月15日までに「青色申告承認申請書」と「開業届」を所管の税務署に提出する必要があります。

一方、白色申告をするために必要な申請は特にありません。何も届出を出さなければ自動的に白色申告になります。

提出書類・保存帳簿・保存書類の違い

確定申告をするために必要な書類は、青色申告か白色申告のどちらで申告をするかで決まります。また、受ける控除の内容によってそれぞれ提出書類、保存義務のある帳簿・書類が異なります。

| 青色申告 (65万円控除) | 青色申告 (10万円控除) | 白色申告 | |

| 提出書類 | ・確定申告書B ・青色申告決算書 ・貸借対照表 ・損益計算書 ・第三表 (分離課税用、事業所得に加え譲渡所得がある場合) ・第四表 (損失申告用、赤字で青色申告する場合) | ・確定申告書B ・青色申告決算書 (損益計算書) ・第三表 (分離課税用、事業所得に加え譲渡所得がある場合) ・第四表 (損失申告用、赤字で青色申告する場合) | ・確定申告書B ・収支内訳書 |

| 保存帳簿 | ・総勘定帳 ・仕訳帳 ・現金出納帳 ・売掛帳 ・買掛帳 ・固定資産台帳 | ・現金出納帳 ・売掛帳 ・買掛帳 ・固定資産台帳 ・経費帳 | ・法定帳簿 ・任意帳簿 |

| 保存書類 | ・決算に関して作成した棚卸表 | ||

| その他の書類 | ・業務に関して作成し、又は受領した請求書、納品書、送り状、領収書などの書類 | ||

上記の書類に加えて、各種控除に関する書類などを添付する必要があります。こちらも、個人によって提出書類は異なるので注意しましょう。

| 項目 | 添付または提示すべき書類 |

| マイナンバーカードが ある場合 | マイナンバーカードの写し(表面及び裏面の写し) |

| マイナンバーカードが ない場合 | ・番号確認書類の写し (通知カード・住民票の写し・住民票記載事項証明書のいずれか) ・身元確認書類 (運転免許証やパスポートなど、記載したマイナンバーの持ち主であることを確認できる書類) |

| 医療費控除 | ・医療費控除の明細書 ・医療費通知(医療費のお知らせ)の原本 (※医療費通知を添付し、明細の記載を省略する場合) ・各種証明書(おむつ証明書など) |

| セルフメディケーション税制による医療費控除の特例 | ・セルフメディケーション税制の明細書 ・適用を受ける年分において一定の取組を行ったことを明らかにする書類 |

| 社会保険料控除 | 社会保険料(国民年金保険料)控除証明書 |

| 小規模企業共済等掛金控除 | 支払った掛金額の証明書 |

| 生命保険料控除 | 支払額などの証明書 |

| 地震保険料控除 | 支払額などの証明書 |

| 寄付金控除 | ・寄附した団体などから交付を受けた寄附金の受領証 ・特定の公益法人や学校法人などに対する寄附や、一定の特定公益信託の信託財産とするための支出については、その法人や信託が適格であることなどの証明書又は認定証の写し ・政治献金については、選挙管理委員会等の確認印のある寄附金(税額)控除のための書類 |

| 勤労学生控除 | 学校や法人から交付を受けた証明書 |

| 雑損控除 | 災害等に関連してやむを得ない支出をした金額についての領収書 |

| 住宅ローン控除 | ・住宅借入金等特別控除額の計算明細書 ・住宅取得資金に係る借入金の年末残高等証明書(原本)書 ・住宅の登記事項証明書(原本) ・その他必要書類 |

| 政党等寄附金特別控除 | ・政党等寄附金特別控除額の計算明細書等 ・選挙管理委員会等の確認印のある「寄附金(税額) 控除のための書類」 |

記帳方法の違い

青色申告と白色申告では記帳方法に違いがあります。

青色申告で65万円控除を受ける場合、主要簿として「仕訳帳」と「総勘定元帳」を必ず複式簿記形式で作成し、補助的な役割を担うものとして、事業内容や取引方法により「売掛帳」や「買掛帳」といった、必要な簡易帳簿を作成しなければなりません。

簡易簿記は、一つの取引について一つの記録をする方法です。

記帳方法

| 青色申告 (65万円控除) | 青色申告 (10万円控除) | 白色申告 |

| 複式簿記 | 簡易(単式)簿記 | 簡易(単式)簿記 |

不動産所得要件の違い

不動産所得がある場合に、青色申告で65万円の特別控除が適用されるためには、アパートは10室以上、貸家は5棟以上といった規模で行っていることが条件になります。

青色申告で10万円の特別控除を受ける場合であれば、マンション一室といった規模でも認められるでしょう。また、白色申告の場合には控除が受けられませんので、要件はありません。

不動産所得要件

| 青色申告 (65万円控除) | 青色申告 (10万円控除) | 白色申告 |

| アパートは10室以上 貸家は5棟以上 | マンション一室から | なし |

青色申告特別控除を受けるための要件の違い

青色申告で65万円の青色申告特別控除を受けるためには以下の要件を満たす必要があります。

- 正規の簿記の原則で記帳(複式簿記)

- 申告書に貸借対照表と損益計算書などを添付

- 期限内申告

- e-Tax による申告(電子申告)又は電子帳簿保存

e-Tax による申告(電子申告)又は電子帳簿保存を行わない場合は、55万円の青色申告特別控除を受けることができます。

10万円の青色申告特別控除を受けるには、一般的に簡易簿記で記される現金出納帳に加え、売掛帳、買掛帳、経費帳、固定資産台帳の記帳が必要です。

なお、事業内容によってはこの限りではなく、仕入れがなければ買掛帳は不要ですし、必要ならさらに追加で帳簿を作ることもあります。

白色申告には青色申告、白色申告どちらでも一律で受けられる38万円(2020年分以降、所得2,400万円以下の場合は控除額48万円)のみとなります。

メリットの違い

青色申告と白色申告とでは、経費として認められる範囲や控除額などが異なります。

メリットまとめ

| 青色申告 (65万円控除) | 青色申告 (10万円控除) | 白色申告 |

| ・青色申告控除65万円 ・青色事業専従者給与 ・赤字3年間繰越 ・減価償却資産(30万円未満)は一括経費 | ・青色申告控除10万円 ・青色事業専従者給与 ・赤字3年間繰越 ・減価償却資産(30万円未満)は一括経費 | ・申告手続きが簡単 |

以下でそれぞれのメリットに加えて、デメリットについても詳しく解説していきます。

青色申告のメリット・デメリット

メリット1.青色申告特別控除(65万円の特別控除、青色10万円控除)が受けられる

青色申告の大きなメリットとして、65万円の特別控除が受けられることが挙げられます。特別控除とは、65万円を収入から引くことができるものです。取引の記録を簡易簿記で行う場合は、10万円の特別控除になります。

【関連記事】

青色申告特別控除とは?控除を受ける条件と節税効果についてわかりやすく解説

メリット2. 家族への給与が全額必要経費にできる(青色事業専従者給与)

生計を同一にする家族への給与は、専従者給与として規定があります。白色申告では、収入から専従者給与として差し引けるのは、配偶者86万円、その他の親族は50万円と定額です。これに対して、青色申告では妥当性のある金額であれば、上限設定は設けられていません。

ただし、青色申告で専従者給与を控除する場合には、その年の3月15日までに、税務署へ「青色事業専従者給与に関する届出書」の提出が必要です。

メリット3. 赤字の場合、3年間繰り越すことが可能

青色申告では、赤字を3年間繰り越すことが可能です。1年ごとに税金を計算すると、多額の利益が出た年と赤字の年が交互であった場合、利益の出た年に多くの税金を支払うことになります。

青色申告で3年間赤字を繰り越せると、1年目に100万円の赤字、2年目に100万円の赤字、3年目に200万円の黒字の場合、3年目の事業所得ゼロとすることが可能です。

メリット4. 減価償却資産(30万円未満)は一括経費

パソコンや自動車など、事業に用いる資産を購入したとき、一括で減価償却できるのは10万円以下の資産に限られています。

通常は10万円を超えると、耐用年数に応じた期間で経費化していきますが、青色申告をしている場合には、平成30年3月31日までに購入した資産は、30万円未満のものまで、一括で減価償却が可能です。

【関連記事】

減価償却とは?確定申告前に知っておくべき減価償却資産の計算方法について解説

メリット5. 自宅をオフィスにすると家賃や光熱費の一部が経費にできる

青色申告では、プライベートと事業で共用しているものの費用に関して、「家事按分」の制度を利用して、白色申告と比較して容易に経費として計上することができます。

たとえば、個人事業主が自宅で仕事をしている場合、10万円の家賃のうち、4万円を事業用の経費とするといったことが可能になります。(※10万円の家賃のうち、いくらを事業用とするかは利用状況によって異なります。)

家賃と同様に、水道代や電気代といった光熱費、通信費やインターネット料金、ガソリン代といったものも「家事按分」の対象となります。

白色申告でも、家事按分を利用することはできますが、「業務での使用割合が50%以上」もしくは「プライベートと業務の使用割合が明確に区別できる」など厳しい条件があります。

自宅をオフィスにしている、PCや自動車など事業用とプライベート用で共有している者が多い場合には、積極的に青色申告を利用することをおすすめします。

デメリット1. 申請書の提出

青色申告をするためには、その年の3月15日まで(年の途中で開業した場合は開業から2ヶ月以内)に「青色申告承認申請書」を所管の税務署に提出しなければなりません。そのため、確定申告をする時点で青色申告をしようと思った場合には間に合わないため、翌年からとなります。

デメリット2. 複式簿記での記帳

青色申告で65万円の特別控除を受けるためには、簡易簿記に比べてやや作成が複雑になる「複式簿記」で記帳する必要があります。

ただし、手書きで複式簿記でつける場合には簿記の専門的な知識が必要ですが、会計ソフトを使うのであれば、取引記録をつけていくだけで、「仕訳帳」と「総勘定元帳」は自動で生成されるので便利です。

デメリット3. 所得が48万円以下でも申告しなくてはいけない

その年の所得が48万円の基礎控除分を下回った場合でも、延滞税や加算税などは発生しませんが、確定申告の義務が発生します。

【関連記事】

青色申告とは? 節税メリットや必要な手続きをわかりやすく解説

白色申告のメリット・デメリット

メリット1. 記帳が簡単で、申告手続きがシンプル

白色申告も、帳簿づけが義務付けられているものの、簡易簿記で済むため、比較的簡単です。確定申告も、収支内訳書に売上や経費などを記入していく、シンプルなもので済みます。

メリット2. 開始に必要な手続きがない

青色申告で確定申告をしたい場合には、開業から2カ月以内に申請を行う必要があるため、時期によってはその年の確定申告で青色申告を利用することができず、翌年からの適用となります。

しかし、白色申告の場合は、青色申告のように事前に所管の税務署への申請手続きを行う必要がありませんので、時期に関係なく申告を行うことが可能です。

デメリット1. 特別控除を受けることができない

白色申告では、特別控除を受けることができません。

ただし、白色申告でも平成26年に帳簿つけと書類の保存が義務づけられたため、青色申告の10万円の特別控除の要件である簡易帳簿と実質変わらないことになりました。青色承認申請書を提出しておくことで、簡易帳簿で済む青色申告の10万円の特別控除を目指すことも選択肢となります。

デメリット2. 赤字の繰り越しができない

白色申告では青色申告のように、赤字を3年間繰越すことはできません。赤字の年度が続いて黒字に転換できたときや、赤字と黒字を繰り返しているときなどには、青色申告よりも税負担が重くなります。

【関連記事】

白色申告とは?必要書類や書き方、提出方法について解説

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

青色申告の申請手続き

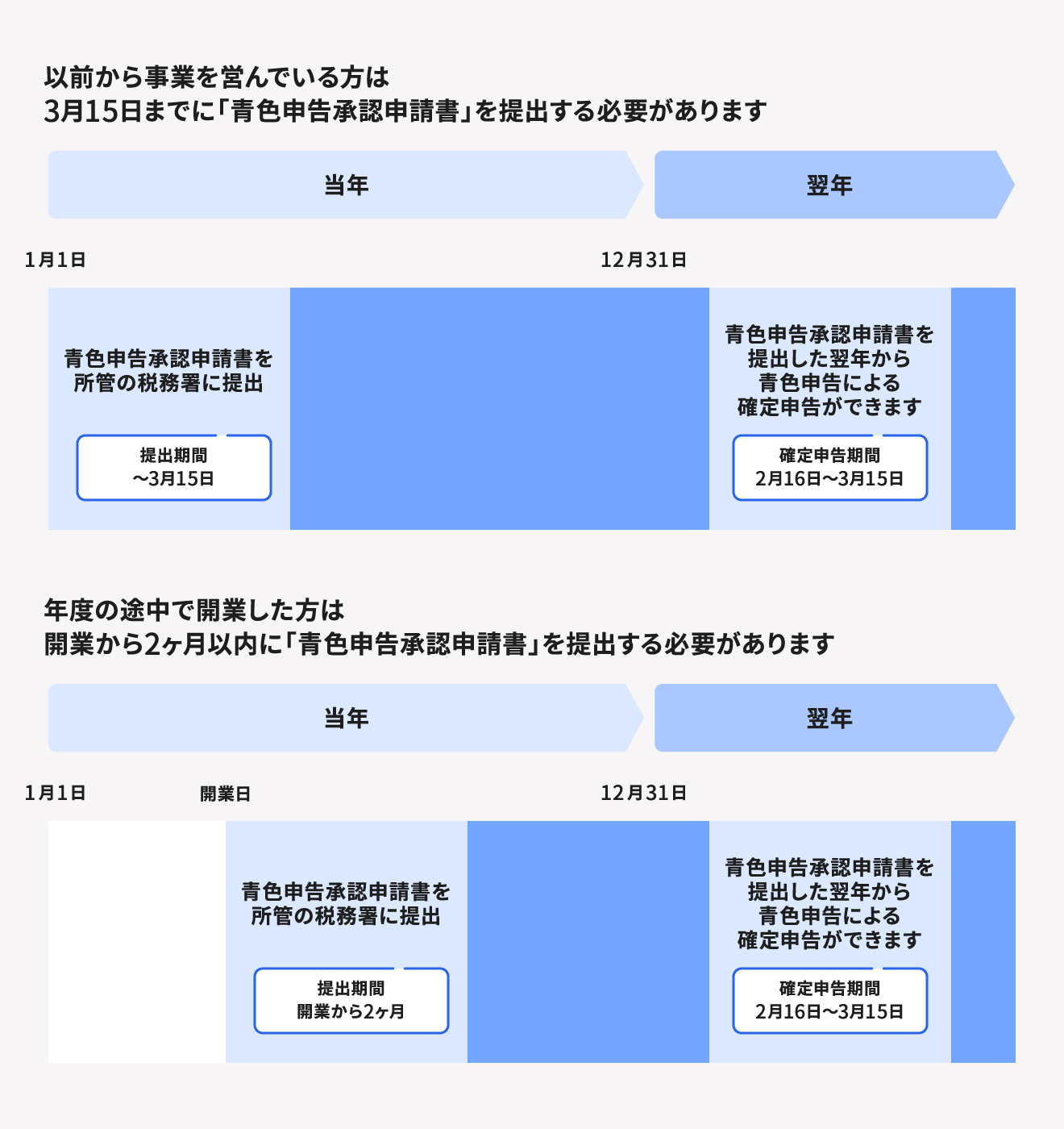

青色申告をするためには、その年の3月15日までに「青色申告承認申請書」を所管の税務署に提出する必要があります。年度の途中で事業を開始した場合には、事業開始から2カ月以内となることを覚えておきましょう。

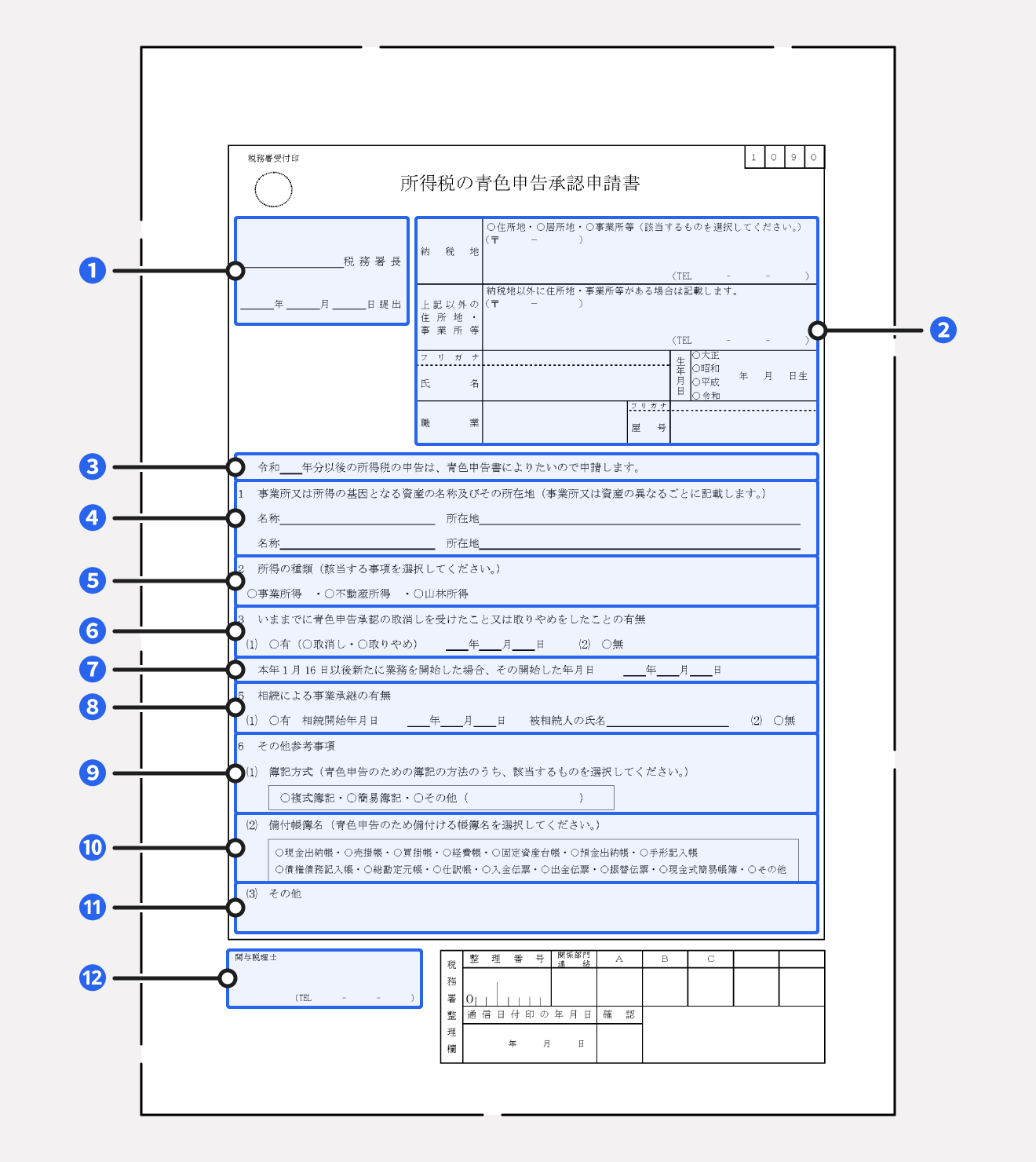

青色申告承認申請書とは

青色申告承認申請書の正式名称は「所得税の青色申告承認申請書」といい、青色申告をする場合は必ず提出しなければいけません。提出しなかった場合は、自動的に白色申告となるので注意しましょう。

青色申告承認申請書は国税庁の『所得税の青色申告承認申請手続』からダウンロードが可能です。

必要事項を記入の上、納税地を所轄する税務署に郵送もしくは持参しましょう。税務署の住所は『税務署の所在地などを知りたい方』から検索可能です。

青色申告をすることで10万円もしくは65万円の控除を受けられ、さらに翌年に赤字を繰り越せるなど節税効果の高さがメリットと言えます。

青色申告承認申請書の書き方と記入例

① 青色申告承認申請書を提出する所轄の税務署名と提出日

どこの税務署に提出したらいいかわからない場合は、国税庁の『税務署の所在地などを知りたい方』から検索可能です。

② これから開業する事業と事業主の基本情報

自宅を事業所として使う場合は「住所地」チェックをします。

「居所地」とは継続して生活している場所です。例えば、海外を本拠地としている人が、一時帰国し日本での活動の拠点としている場所などが該当します。オフィスをお持ちの場合は、「事業所」にチェックを入れ、住所を記入しましょう。

事業主の名前、生年月日、職業、屋号を書いて印鑑を押します。電話番号は携帯番号でも問題ありません。

③ 青色申告を開始したい年度

こちらの記入に関しては、後述する「青色申告承認申請書の提出期限」をご確認ください。

④ 事業又は所得の基因となる資産の名称及びその所在地

事業所や資産が複数ある場合、その名称(〇〇支店・〇〇営業所など)・所在地・電話番号を記入します。すべて記入する必要がるので、記入欄が足りない場合は別途用紙に記入し添付しましょう。

不動産所得や山林所得がある人は、所有している物件名・山林名の所在地をすべて記入する必要があります。

⑤ 所得の種類

個人事業の所得区分は事業所得です。事業所得の他に不動産所得や山林所得がない場合には、事業所得のみにチェックをつけましょう。

⑥ いままでに青色申告承認の取消しを受けたこと又は取りやめをしたことの有無

過去に青色申告承認の取消しを受けたり、取りやめをしたことがある場合はチェックをつけて年月日を記入します。特にない場合は「無」にチェックをしましょう。

⑦ 本年1月16日以後新たに業務を開始した場合、その開始した年月日

この届出を提出する年の1月16日以降に個人事業を新規開業する場合は、開業日を記入します。すでに開業している場合は、空欄で問題ありません。

⑧ 相続による事業承継の有無

相続などで事業継承した場合は、相続開始年月日と被相続人の名前を記入します。特にない場合は「無」にチェックをします。

⑨ その他参考事項(1)

青色申告で65万円控除を受けたい場合「複式簿記」に、10万円控除の場合は「簡易簿記」にチェックを入れます。

⑩ その他参考事項(2)

65万円控除を受けるには、現金出納帳・売掛帳・買掛帳・経費帳・固定資産台帳・預金出納帳・総勘定元帳・仕訳帳にチェックを入れます。10万円控除の場合は、現金出納帳にチェックを入れましょう。

⑩ その他参考事項(3)

特記事項がある場合に記入します。

⑫ 関与税理士

確定申告の代行をお願いする税理士がいる場合は、名前と連絡先を記入します。

記入例などを見ずにすぐに届出を作成したい方は、freee開業がおすすめです。細かい書き方を知らなくても簡単に作成できます。

青色申告承認申請書の提出期限

青色申告承認申請書には提出期限があるため、注意が必要です。新規開業した場合と、開業後1年以上経って青色申告に切り替えたい場合とで期限が異なります。

新規開業した場合の提出期限

1月16日以降に新たに開業した場合、開業後2ヶ月以内に青色申告承認申請書を提出する必要があります。1月1日から1月15日の間に開業した場合は、その年の3月15日までが提出期限です。

なお、新規開業時には、従業員がいる場合や消費税の納税に関して提出する届出がありますが、freee開業を使えば、無料で作成することができます。

白色申告から青色申告に切り替える場合の提出期限

白色申告から青色申告に変更する場合は、青色申告を行う年の3月15日までに届出を行う必要があります。3月15日以降に届け出た場合は、その年度の確定申告は白色申告で行い、翌年の確定申告からが青色申告となります。

事業を相続により承継した場合の提出期限

相続により事業継承をした場合です。青色申告をしていた事業主が亡くなり、相続により事業承継をした場合は、相続開始を知った日(死亡の日)の時期に応じて、それぞれ下記の期間内に提出する必要があります。

- 相続開始が1月1日から8月31日までの場合:死亡の日から4か月以内

- 相続開始が9月1日から10月31日までの場合:その年の12月31日まで

- 相続開始が11月1日から12月31日までの場合:その年の翌年の2月15日まで

なお、提出期限が土・日曜日・祝日の場合は、これらの日の翌日が提出期限となります。

まとめ

青色申告は白色申告よりもメリットが多い分、日々の記帳を複式簿記で行う必要があるので、会計知識がない方は会計ソフトの利用をおすすめします。

また、青色申告をしたい方は青色申告承認申請書を、その年の3月15日までに提出する必要あるので、開業届を提出する際に併せて提出するとよいでしょう。freee開業では開業届も青色申告承認申請書も無料で自動作成ができます。ぜひご活用ください。

確定申告を簡単に終わらせる方法

確定申告には青色申告と白色申告の2種類があります。どちらを選択するにしても、期限までに正確な内容の書類を作成し申告しなければいけません。

確定申告書を作成する方法は手書きのほかにも、国税庁の「確定申告等作成コーナー」を利用するなどさまざまですが、会計知識がないと記入内容に悩む場面も出てくるでしょう。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。必要な計算は自動で行ってくれるため、計算ミスや入力ミスを軽減できます。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

1年分の経費の入力は時間がかかる作業のひとつです。freee会計に銀行口座やクレジットカードを同期すると、利用した内容が自動で入力されます。

また、freee会計は日付や金額だけでなく、勘定科目も予測して入力します。

溜め込んだ経費も自動入力でカンタン!

2.現金取引の入力もカンタン!

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿づけが可能です。自動的に複式簿記の形に変換してくれるため、初心者の方でも安心できます。

さらに有料プランでは、チャットで確定申告について質問ができるようになります。オプションサービスに申し込めば、電話での質問も可能です。

freee会計の価格・プランについて確認したい方はこちらをご覧ください。

3.〇✕形式の質問に答えると、各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-tax(電子申告)にも対応しています。e-taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-tax(電子申告)を検討されている方はこちらをご覧ください。

完成した確定申告書を提出・納税して確定申告が完了!

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

青色申告と白色申告はどっちがお得?

白色申告は基本的に税制上の優遇措置はありません。一方、青色申告は最大で65万円控除の優遇措置を受けることができます。ほかにもさまざまな節税メリットがあるので、青色申告のほうが税負担を軽減できます。詳しくはこちらをご覧ください。

青色申告するにはどうしたらいい?

青色申告をするためには、その年の3月15日まで(年の途中で開業した場合は開業から2ヶ月以内)に「青色申告承認申請書」を所管の税務署に提出しなければなりません。青色申告について詳しく知りたい方はこちらをご覧ください。