確定申告で提出する申請書には「A」と「B」の2種類があり、申告する所得の内容によっては確定申告書Aを使う必要があります。一般的には、会社員は「確定申告書A」、個人事業主やフリーランスの方は「確定申告書B」を使います。

確定申告書Bは、確定申告書Aに比べ記載内容が多く複雑なので、初めて書く人は迷ってしまうかもしれません。

本記事では、2021年(令和2年分)の確定申告を行う際の確定申告書Bの書き方や、確定申告書Bを記入する際に必要になる書類を解説します。

「確定申告書A」と「確定申告書B」、どちらを使うべきかわからない人は、こちらをご参照ください。

参考:国税庁|【申告書用紙】|確定申告期に多いお問合せ事項Q&A

目次

- 確定申告とは?確定申告書Bを記入するときに必要な書類

- 確定申告書B第一表の書き方

- 1.住所・氏名など

- 2.収入金額等

- 3.所得金額等

- 4.所得から差し引かれる金額

- 5.税金の計算

- 6.その他

- 7.延納の届出

- 8.還付される税金の受取場所

- 確定申告書B第二表の書き方

- 1.住所・屋号・氏名

- 2.所得の内訳

- 3.総合課税の譲渡所得、一時所得に関する事項

- 4.保険料控除等に関する事項

- 5.本人に関する事項

- 6.雑損控除に関する事項

- 7.寄附金控除に関する事項

- 8.配偶者や親族に関する事項

- 9.事業専従者に関する事項

- 10.住民税・事業税に関する事項

- 確定申告書Bを記入するときに参照する源泉徴収票の項目と見方

- 1.支払金額

- 2.給与所得控除後の金額

- 3. 所得控除の額の合計額

- 4.源泉徴収税額

- 5.社会保険料等の金額

- 6.生命保険料の控除額/地震保険料の控除額

- 7.住宅借入金等特別控除の額

- 8.控除対象配偶者・控除対象扶養親族・16歳未満の扶養親族

- 9.支払者

- 確定申告書Bのスムーズな書き方

- 分離課税の所得がある場合は第三表も提出する

- よくある質問

- 確定申告を簡単に終わらせる方法

- まとめ

\○×に答えるだけ!確定申告書を自動で作成/

freee会計では、簡単な質問に答えるだけで確定申告書類を自動で作成!

初心者でも安心して使えるシステムです。

確定申告書Bの記入に必要な書類

確定申告とは、1年間のすべての所得を計算し、納税額を算出して申告、納税する一連の手続きのことです。算出された納税額より、すでに納めた金額のほうが少なければ追加分を払い、多ければ納めすぎた分だけ返ってくることになります。

確定申告の際に提出する確定申告書には、AとBの2つの様式があります。

会社員や、公的年金をもらっている人などは、「確定申告書A」を、個人事業主やフリーランスの場合は、「確定申告者B」を使用するのが一般的です。

確定申告書Aと確定申告書Bには、第一表から第五表までありますが、いずれも、主に第一表と第二表に記入します。確定申告書の第三表、第四表、第五表は、分離課税(退職所得・山林所得など)の申告や損失申告、修正申告を行う際に提出する用紙です。

確定申告で申告する納税額は、所得から各種控除を差し引いて、税率を乗じるなどして算出します。確定申告書Bを記入する際には、所得の金額や各種控除の金額などがわかる書類を準備して、必要事項を記入してください。

確定申告書B作成時に用意する、主な書類は下記のとおりです。

<確定申告書Bを作成するときに用意する主な書類>

- 青色申告決算書(青色申告をする人)や収支内訳書(白色申告をする人)

- 源泉徴収票(勤務先で源泉徴収された人)

- 医療機関の領収書や、各種控除証明書(各種控除を受ける人)

- 寄附金の受領書・領収書(寄附金控除を受ける人)

なお、確定申告で控除を受けるには、確定申告書のほかに控除証明書の提出が必要になる場合があります。詳しくはこちらをご覧ください。

参考:国税庁|【申告書の提出】|確定申告期に多いお問合せQ&A

確定申告書Bなど確定申告に必要な書類はこちらからダウンロードできます。

参考:国税庁|確定申告書、青色申告決算書、収支内訳書等|所得税(確定申告書等作成コーナー)

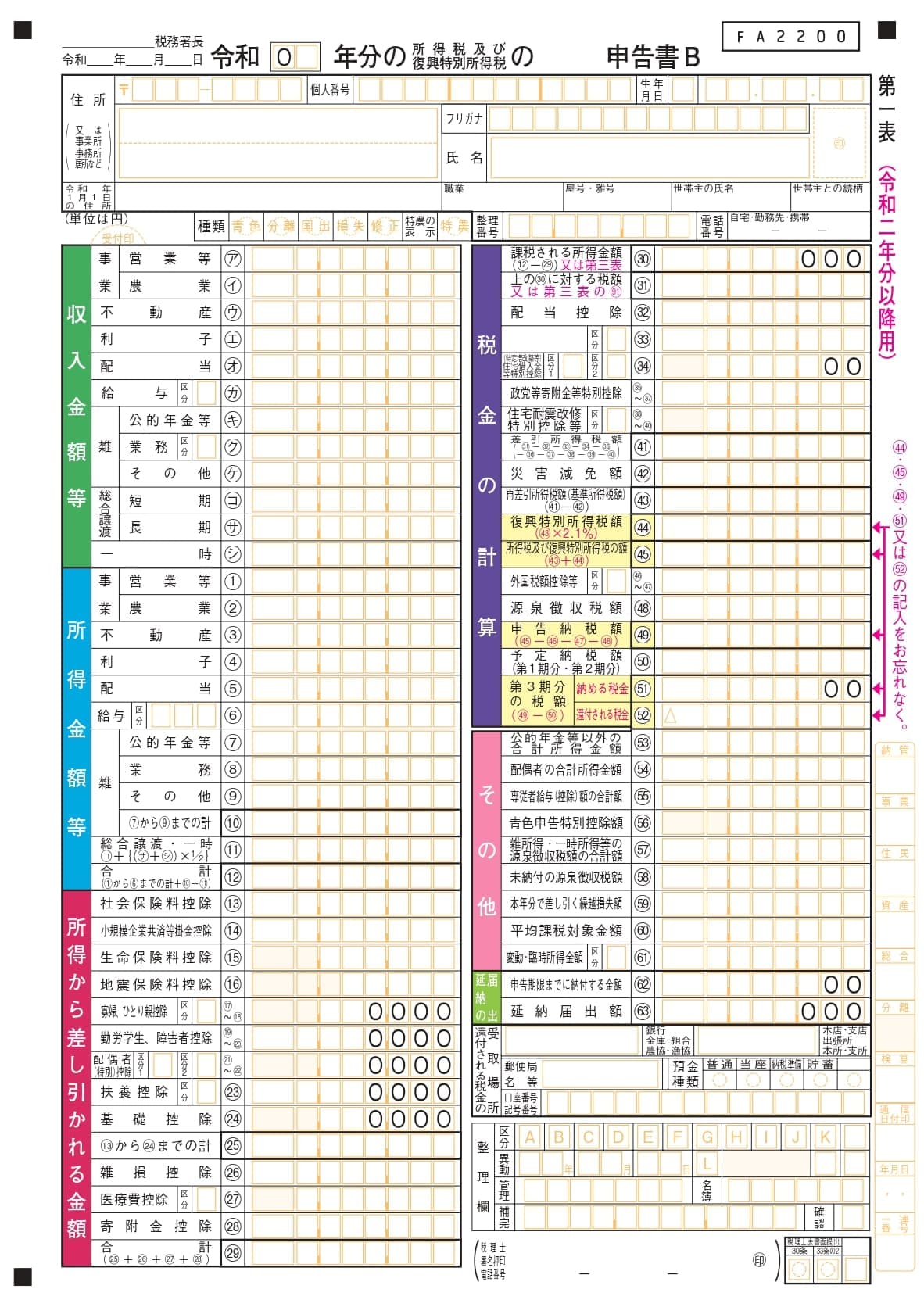

確定申告書B第一表の書き方

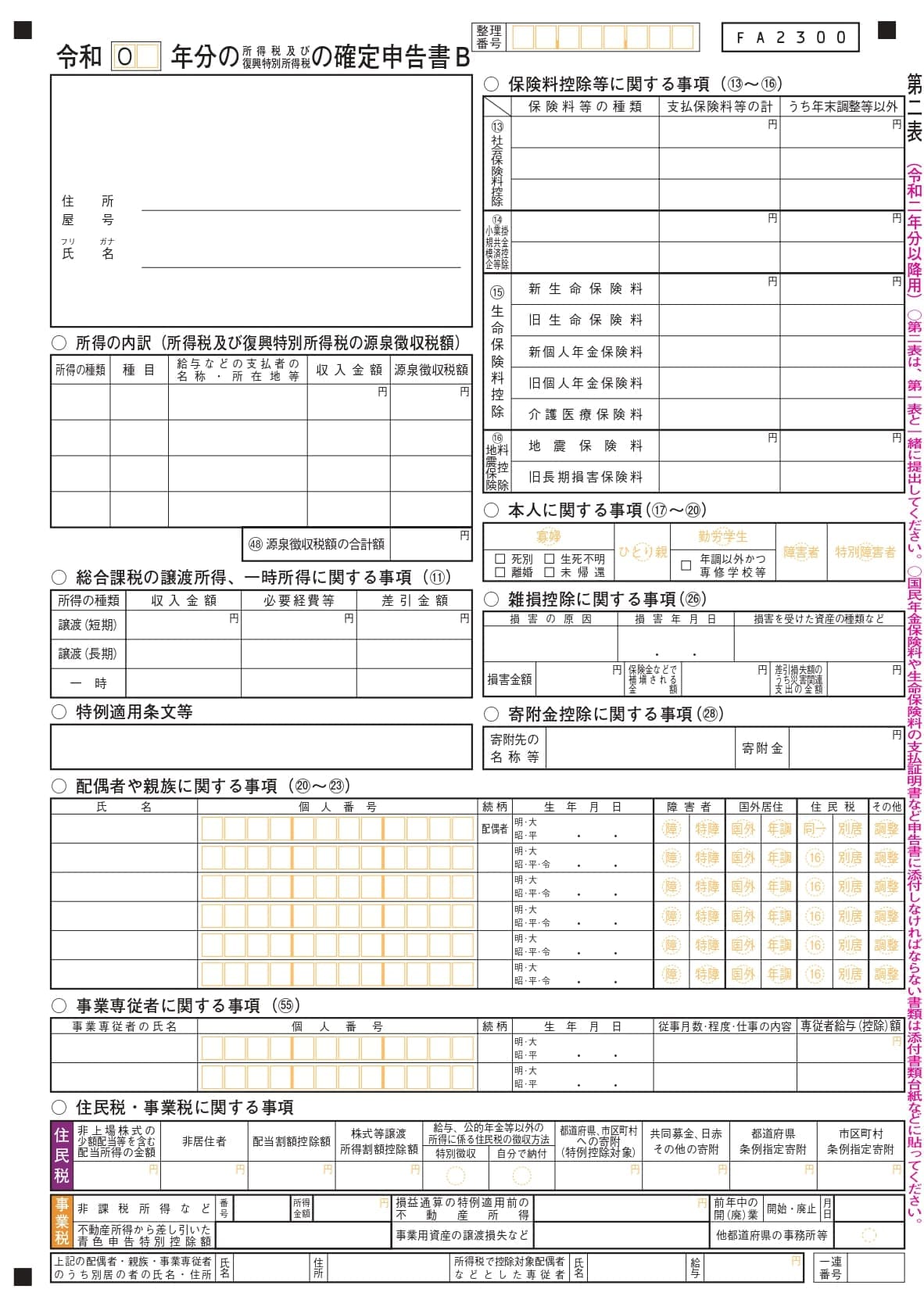

まずは、確定申告書Bの第一表の書き方を解説します。確定申告書Bの第一表は、下記のように8つのパートに分かれています。

<確定申告書B第一表の8つのパート>

- 住所・氏名など

- 収入金額等

- 所得金額等

- 所得から差し引かれる金額

- 税金の計算

- その他

- 延納の届出

- 還付される税金の受取場所

確定申告書Bの8つのパートに記入する内容について、ひとつずつ詳しく見ていきましょう。

引用元:国税庁

1.住所・氏名など

確定申告書Bの一番上の欄には、自分の氏名や住所のほか、下記の項目を記入します。

・個人番号

「個人番号」の欄には、マイナンバーを記入します。なお、確定申告書を提出する際には、本人確認書類の提示、または写しを添付する必要があります。

・職業

個人事業主の方は、「職業」の欄に、具体的な事業内容を記入してください。複数の事業を行っている場合はすべて記入しましょう。

・種類

「種類」の欄は、あてはまる項目すべてに◯をつけます。

青色:青色申告を行う

分離:株式の譲渡所得など、分離課税の対象となる所得の申告を行う

国出:国外転出時課税制度の適用を受ける

損失:損失申告を行う

修正:確定申告の修正申告を行う

・特農の表示

種類の右側の「特農の表示」は、2020年に一定以上の農業所得があり、条件を満たす人(特別農業所得者)が印をつける欄です。

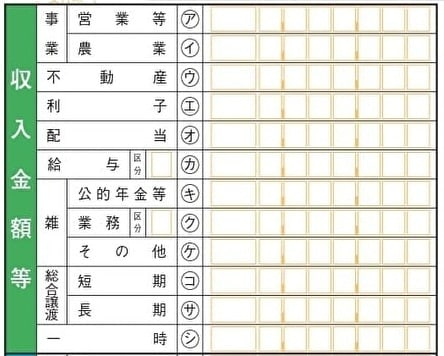

2.収入金額等

「収入金額等」の欄には、確定申告する年の収入について記入します。フリーランスや個人事業の収入は「営業等(ア)」、従業員として給与を受け取った場合は「給与(カ)」の欄にそれぞれ金額を記入します。

3.所得金額等

「所得金額等」の欄には、「2:収入金額等」に記入した金額からそれぞれ該当する必要経費を差し引いた金額を記入します。青色申告をする人は、青色申告特別控除額も差し引いて記入してください。

最後に、「営業等(1)」や雑所得の「(7)から(9)までの計(10)」「総合譲渡・一時(11)」の合計金額を「合計(12)」の欄に記入します。

4.所得から差し引かれる金額

生命保険料や地震保険料、配偶者控除などの所得控除を受ける場合は、「所得から差し引かれる金額」の欄に記入します。個人事業主の場合は各控除証明書を見ながら、会社員であれば源泉徴収票を見ながら記入しましょう。

医療費控除や寄附金控除の控除額は、領収書や明細書を参照して記入してください。なお、「基礎控除(24)」の欄に記入する金額は、収入が2,400万円以下の場合48万円(2020年分以降)となります。

各項目の金額が記入できたら、「社会保険料控除(13)」~「基礎控除(24)」までの合計金額を「(13)から(24)までの計(25)」の欄に記入し、最後に「(13)から(24)までの計(25)」~「寄附金控除(28)」までの合計金額を「合計(29)」の欄に記入します。

5.税金の計算

「税金の計算」の欄には、所得税や住宅ローン控除といった税額控除の金額のほか、申告納税額などを記入します。

「課税される所得金額(30)」の欄には、「3:所得金額等」の「合計(12)」から、「4:所得から差し引かれる金額」の「合計(29)」の金額を差し引いた金額を記入します。

「上の(30)に対する税額(31)」には「課税される所得金額(30)」をもとに算出した所得税の金額を記入します。所得税の金額は、所得税の速算表を使って、下記の式で算出してください。

所得税額=課税所得金額×所得税率-控除額

■所得税の速算表

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

参考:国税庁|所得税の税率

次に、配当控除や住宅ローン控除など、税額控除を受ける人は該当の欄に控除額を記入します。

控除金額や税額を記入したら、「差引所得税額(41)」や「再差引所得税額(基準所得税額)(43)」「復興特別所得税額(44)」のほか、(43)と(44)の合計額である「所得税及び復興特別所得税の額(45)」などを順番に計算して記入します。

最後に、(45)から「源泉徴収税額(48)」などを差し引き、「申告納税額(49)」を記入してください。

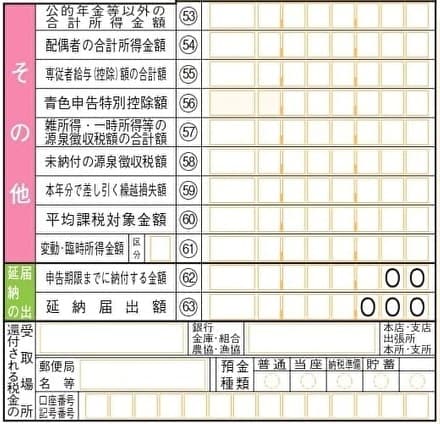

6.その他

配偶者特別控除を受ける人など、該当する項目がある場合は、「その他」の欄に控除額を記入します。

7.延納の届出

確定申告の期限内に、確定申告により納付する税金の半分以上の金額を納付すれば、残りの額を2ヵ月半程度、延納することができます。

延納する場合は「延納の届出」に、確定申告で納める税金の半分以下の金額を記載してください。

8.還付される税金の受取場所

所得税の計算の結果、税金が還付される場合は、「還付される税金の受取場所」に必要事項を記入しておきましょう。

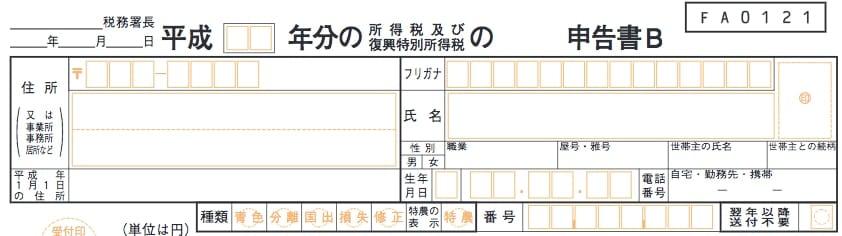

確定申告書B第二表の書き方

引用元:国税庁

続いて、確定申告書Bの第二表の書き方について解説します。

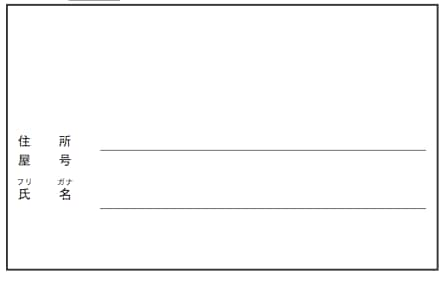

1.住所・屋号・氏名

第二表の左上の欄には、住所・屋号・氏名を記入します。屋号がない場合は、記入する必要はありません。

2.所得の内訳

所得の内訳(所得税及び復興特別所得税の源泉徴収税額)の「種目」の欄には「営業等」や「給与」など、所得の種類を書いてください。

「給与などの支払者の名称・所在地等」「収入金額」「源泉徴収税額」の欄には、源泉徴収票を参考にして記入します。

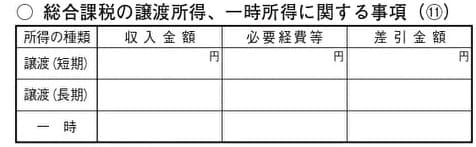

3.総合課税の譲渡所得、一時所得に関する事項

「総合課税の譲渡所得、一次所得に関する事項」の欄には、不動産を売却して譲渡所得を得た場合や、懸賞・福引の賞金(業務に関して受けるもの以外)のほか、生命保険の一時金などの一時所得がある場合に記入します。

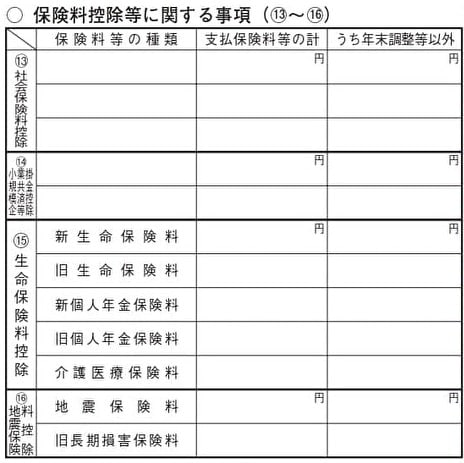

4.保険料控除等に関する事項

「保険料控除等に関する事項」には、生命保険料や国民健康保険料など、実際に支払った保険料の種類や金額を記入します。

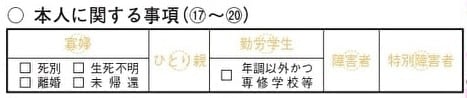

5.本人に関する事項

寡婦控除、ひとり親控除、勤労学生控除、障害者控除を受ける人は、「本人に関する事項」の該当する欄に◯をつけます。

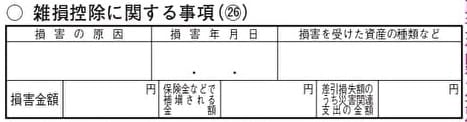

6.雑損控除に関する事項

雑損控除を受ける場合は、「雑損控除に関する事項」に、損害の原因や年月日、金額などの詳細を記入します。

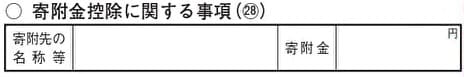

7.寄附金控除に関する事項

寄附金控除を受ける場合は、「寄附金控除に関する事項」の欄に、寄附先の名称と寄附金額を記入します。

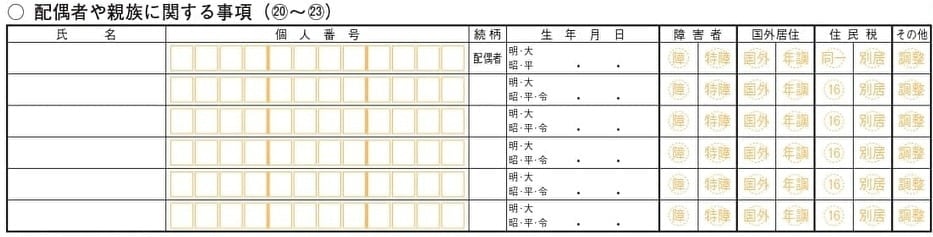

8.配偶者や親族に関する事項

配偶者控除や配偶者特別控除を受ける場合は、「配偶者や親族に関する事項」に配偶者の氏名や個人番号、生年月日などを記入します。

9.事業専従者に関する事項

個人事業主のうち、家族が従業員として働いている人は、「事業専従者に関する事項」に、家族(事業専従者)のマイナンバーや、支払った給与などを記入します。

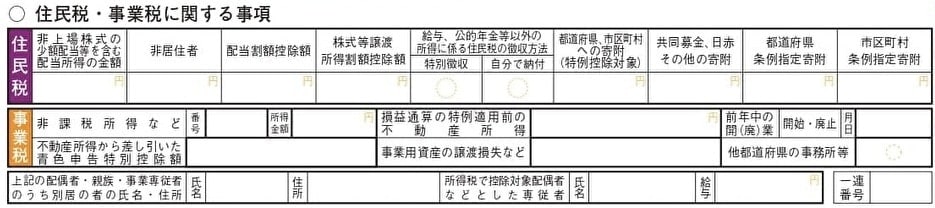

10.住民税・事業税に関する事項

「住民税・事業税に関する事項」は、住民税の徴収方法や、年金などの非課税所得・不動産所得などの金額を記載する欄です。

また、都道府県や市区町村などに対象となる寄附をした場合は、該当の欄に金額を記入します。

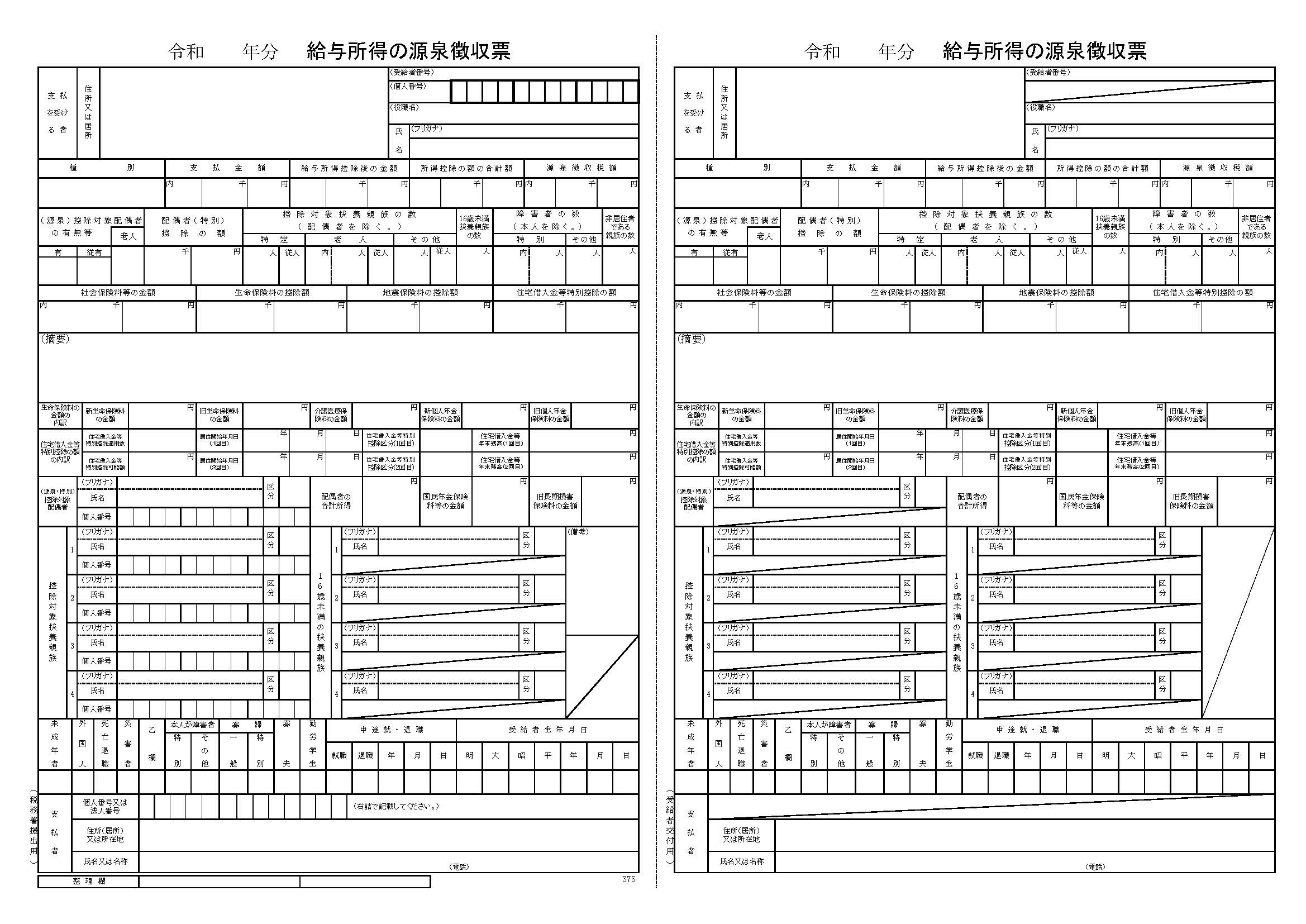

確定申告書Bを記入するときに参照する源泉徴収票の項目と見方

勤務先で「源泉徴収票」をもらった人は、源泉徴収票を参照しながら確定申告書Bを作成することになります。

源泉徴収票は、正式名称を「給与所得の源泉徴収票」といい、会社が従業員に支払った給与・賞与の金額や、徴収した税額などが記載された書類です。源泉徴収票は、通常、年末に会社から従業員に交付されます。源泉徴収票に記載された内容について、詳しく解説します。

引用元:国税庁

1.支払金額

「支払金額」の欄には、1年間に会社から従業員に支払われた給与・賞与の合計額が記載されます。

2.給与所得控除後の金額

「給与所得控除後の金額」の欄には、支払金額から給与所得控除の控除額を差し引いた金額が記載されます。

給与所得控除の金額について、詳しくはこちらをご覧ください。

参考:国税庁|給与所得控除

3. 所得控除の額の合計額

「所得控除の額の合計額」の欄には、社会保険料控除など、従業員が受けられる控除の合計額が記載されます。

4.源泉徴収税額

「源泉徴収税額」の欄には、支払金額から給与所得控除などの所得控除の額の合計額を差し引いた「課税所得金額」に、所得税率を掛けて算出した金額が記載されます。所得税率は、課税所得金額によって決まります。

5.社会保険料等の金額

「社会保険料等の金額」の欄には、従業員の毎月の給料から天引きされた厚生年金、健康保険、雇用保険の合計額が記載されます。

6.生命保険料の控除額/地震保険料の控除額

「生命保険料の控除額/地震保険料の控除額」の欄には、従業員が受けられる生命保険料控除や地震保険料控除の控除額が記載されます。控除額は従業員が支払った保険料や地震保険料などの金額に応じて決まり、生命保険料控除では最大12万円、地震保険料控除では最大5万円が控除されます。

7.住宅借入金等特別控除の額

「住宅借入金等特別控除の額」の欄には、従業員が住宅ローンを利用して住宅の新築や購入、増改築をして、一定の要件にあてはまる場合に受けられる住宅ローン控除の控除額が記載されます。

8.控除対象配偶者・控除対象扶養親族・16歳未満の扶養親族

「控除対象配偶者・控除対象扶養親族・16歳未満の扶養親族」の欄には、配偶者控除の対象となる配偶者、扶養控除の対象となる扶養親族、扶養控除が適用されない16歳未満の扶養親族の情報が記載されます。

9.支払者

「支払者」の欄には、従業員に給与を支払った会社の住所、会社名および電話番号が記載されます。

確定申告書Bのスムーズな書き方

確定申告書Bの第一表に記入する内容と第二表に記入する内容には共通している部分がありますので、第一表を参照して第二表(または第二表を参照して第一表)を記入することも可能です。

例えば、第一表の「収入金額等」は、第二表の「所得の内訳」に記入する内容に対応しています。また、第一表の「所得から差し引かれる金額」は、第二表の「保険料控除等に関する事項」と「本人に関する事項」「雑損控除に関する事項」「寄附金控除に関する事項」に記入する内容に対応します。

分離課税の所得がある場合は第三表も提出する

確定申告書は、基本的には第一表と第二表に記入します。

ただし、山林所得や退職所得など、分離課税の対象となる所得がある場合は、第一表、第二表に加えて、第三表の提出も必要となります。

よくある質問

Q1.「確定申告書A」と「確定申告書B」のどちらを使う?

確定申告の際に提出する「確定申告書」には、AとBの2つの様式があります。一般的には、会社員はA様式で、個人事業主やフリーランス、会社を退職して退職所得がある人などは、B様式で申告することになります。

Q2.確定申告書を書くときに用意するものは?

確定申告書には1年間の所得額や控除額を記入する必要がありますので、書く際には所得額や各種控除金額がわかる書類を用意します。

例えば、青色申告決算書や源泉徴収票、医療機関の領収書、社会保険料控除証明書、生命保険料控除証明書といった書類です。

Q3.確定申告書の書き方は?

確定申告書の第一表と第二表は、記入する内容がある程度共通していますので、第一表と第二表、いずれかを先に記入し、もう一方に転記すればスムーズです。

確定申告書AとBの書き方については関連記事を参照してください。

【関連記事】

【令和】確定申告A・Bの書き方と記入例

確定申告書Bの詳しい書き方はこちらをご覧ください。

参考:国税庁|令和2年分所得税及び復興特別所得税の確定申告の手引き

確定申告を簡単に終わらせる方法

確定申告には青色申告と白色申告の2種類があります。どちらを選択するにしても、期限までに正確な内容の書類を作成し申告しなければいけません。

確定申告書を作成する方法は手書きのほかにも、国税庁の「確定申告等作成コーナー」を利用するなどさまざまですが、会計知識がないと記入内容に悩む場面も出てくるでしょう。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。必要な計算は自動で行ってくれるため、計算ミスや入力ミスを軽減できます。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

1年分の経費の入力は時間がかかる作業のひとつです。freee会計に銀行口座やクレジットカードを同期すると、利用した内容が自動で入力されます。

また、freee会計は日付や金額だけでなく、勘定科目も予測して入力します。

溜め込んだ経費も自動入力でカンタン!

2.現金取引の入力もカンタン!

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿づけが可能です。自動的に複式簿記の形に変換してくれるため、初心者の方でも安心できます。

さらに有料プランでは、チャットで確定申告について質問ができるようになります。オプションサービスに申し込めば、電話での質問も可能です。

freee会計の価格・プランについて確認したい方はこちらをご覧ください。

3.〇✕形式の質問に答えると、各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-tax(電子申告)にも対応しています。e-taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-tax(電子申告)を検討されている方はこちらをご覧ください。

完成した確定申告書を提出・納税して確定申告が完了!

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

まとめ

個人事業主やフリーランス、会社を退職して退職所得がある方は「確定申告書B」で確定申告をすることになります。確定申告署Bは、第一表・第二表からなり、それぞれに記入すべきことが決まっています。

同じ項目に見えても第一表と第二表では、金額や記載の仕方が異なっている点など留意点が多々あり、その他の項目の記載も必要書類をそろえて正確に行う必要があります。

忙しい中、もっと確定申告を簡単にして仕事に集中したい方には、確定申告ソフトのfreeeがおすすめです。

質問事項に応えていくだけで関単に申告書類を作成、時間を節約しながら、正確に確定申告書の記載が可能です。eTax との連携で、窓口に足を運ばずに申告書の提出もできます。

簡単・正確に、時間を節約して確定申告を済ませるなら確定申告freeeの導入をご検討ください。