監修 好川寛 プロゴ税理士事務所

会社員は会社側が年末調整を行なってくれるため、基本的に確定申告は不要です。しかし、年内に転職をすると場合によっては確定申告をしなければなりません。

本記事では、転職をした場合に確定申告が必要になるケースについて解説します。確定申告の義務はないものの、したほうが得になるケースもあわせて紹介しているのでぜひご覧ください。

確定申告の基礎知識について知りたい人は、別記事「確定申告とは?全くわからない人向けに申告の流れ・対象者について解説!」をご確認ください。

目次

転職した年は確定申告が必要?

会社員などの給与所得者は基本的に年末調整の対象となるため、確定申告の義務はありません。ただし、年末調整の対象となるのは、その年の12月31日時点で会社に在籍している従業員のみです。

そのため、年の途中で転職をすると、場合によっては個人で確定申告が必要になる可能性があります。

なお、年の途中に転職をした場合でも、前職の源泉徴収票を新しい職場の年末調整が行われるよりも前に提出すれば、前職分を含めて年末調整を行なってもらえるため、個人での確定申告は不要となります。

転職後に確定申告が必要になるケース

上述したように、会社員であれば基本的に確定申告は不要です。ただし、以下のケースに該当する場合は個人で確定申告をしなければなりません。

転職後に確定申告が必要になるケース

年内に再就職していない場合

年内に退職し、同年内に再就職をしなかった場合は自分で確定申告が必要です。

転職先が年内に決定していても、同年内に入社しない場合も同様に自分で確定申告をしなければなりません。年末調整は年末時点で会社に在籍している従業員が対象であるためです。

たとえば、2025年9月に退職し翌年2026年1月に新しい会社に入社した場合、退職した年は年末調整が行われおらず、税金の精算ができていない状態となっています。

新しい会社では2026年分からの年末調整が対象となるため、2025年分は自分で確定申告をしなければなりません。

転職先の会社に前職の源泉徴収票を提出しなかった場合

退職をした年の12月31日までに転職した場合、前職の分を含めて年末調整を行ってくれます。

ただし、前職分を含めて年末調整をしてもらうには、前職の源泉徴収票が必要です。これの提出を忘れたり、提出期限までに発行が間に合わなかったりする場合には、自分で確定申告をしなければなりません。

この場合は、前職の源泉徴収票と転職先で発行された源泉徴収票をあわせて確定申告を行います。

個人事業主・フリーランスから会社員になった場合

個人事業主やフリーランスだった人が転職して、その年に会社員になった場合、年内の個人事業主・フリーランスで得た収入分は個人で確定申告をしなければなりません。個人事業主やフリーランスで得た収入は「事業所得」に分類され、年末調整の対象外となるためです。

たとえば、2025年1月から6月まで個人事業主・フリーランスとして働き、7月から会社員になった場合、1月から6月分までは確定申告、7月から12月分は年末調整を行います。

なお、会社員から個人事業主・フリーランスになった場合は、給与所得を含めて確定申告をします。

前職から源泉徴収票が届かない場合の対処法

上述したように、転職した会社で年末調整をする際、前職の源泉徴収票が必要になります。会社には源泉徴収票の交付義務があるため、退職前後で退職者へ交付されるのが一般的です。

しかし、退職してからも源泉徴収票が発行されなかったり、無くしてしまったりした場合には、一度前職の担当部署に連絡をしてみましょう。

前職が倒産したなどの理由で源泉徴収票が発行されない場合は、住民票がある市区町村の税務署に「源泉徴収票不交付の届出書」を提出します。

源泉徴収票がなくても給与明細書で確定申告をできるケースもあるので、前職の給与明細書は一定期間保管しておくようにしましょう。

出典:国税庁「F5-4 源泉徴収票不交付の届出手続」

転職後、確定申告を自分でするには?

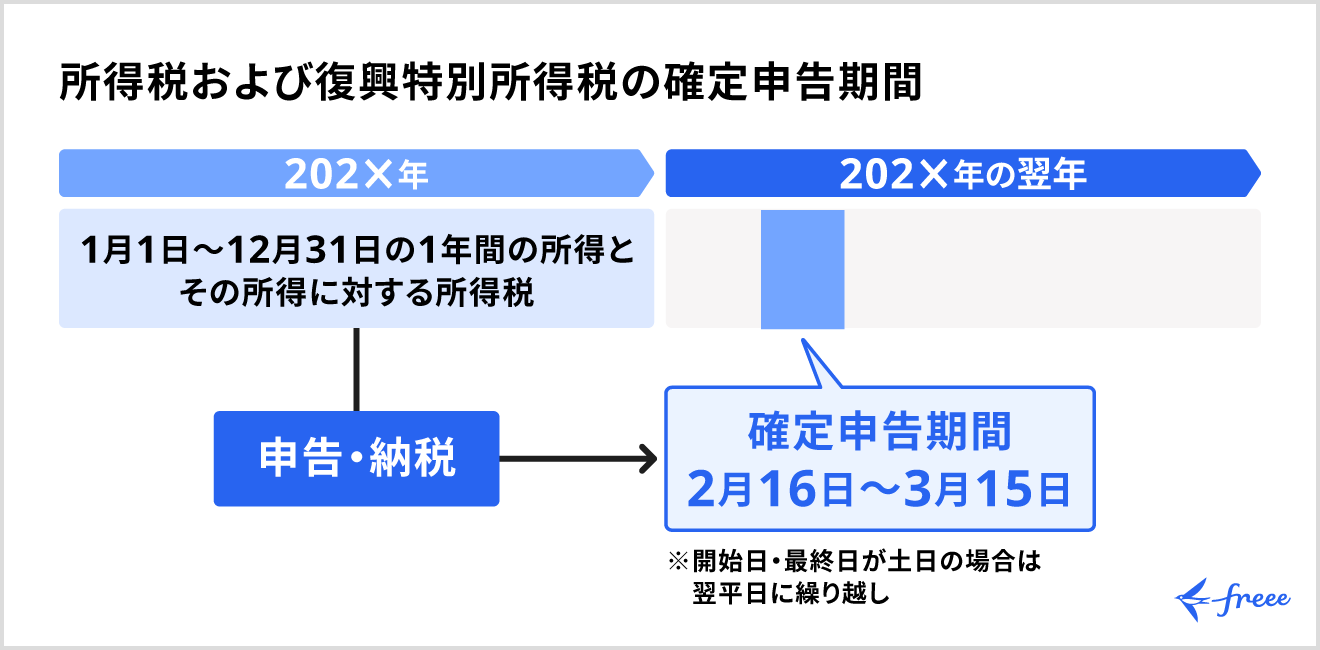

確定申告は期間が定められており、所得税等の確定申告期間は毎年2月16日から3月15日までです。※開始日と最終日が土日の場合は、翌月曜日に繰り越し

期間を過ぎてしまったり、確定申告自体を行わなかったりすると、ペナルティが科せられる可能性があるため、必ず期間内に申告・納税まで行うようにしましょう。

ここでは、確定申告に必要な書類と手順について解説します。

確定申告に必要な書類

確定申告に必要な書類は以下のとおりです。

確定申告に必要な書類

- 確定申告書

- マイナンバーがわかる書類(本人確認書類)

- 控除を受けるために必要な各種控除証明書

- 前職の源泉徴収票など、その年の収入がわかる書類

- 口座番号がわかる通帳など(※ 税金の還付を受ける場合)

本人確認書類としてマイナンバーが記載されているものが必須となります。マイナンバーカードがあればそれのみで済みますが、ない場合には番号確認書類と身元確認書類の2つが必要になるので注意しましょう。

前職の源泉徴収票は確定申告書を作成する上で必要ですが、税務署に提出する必要はありません。

出典:国税庁「源泉徴収票等の添付が不要となりました」

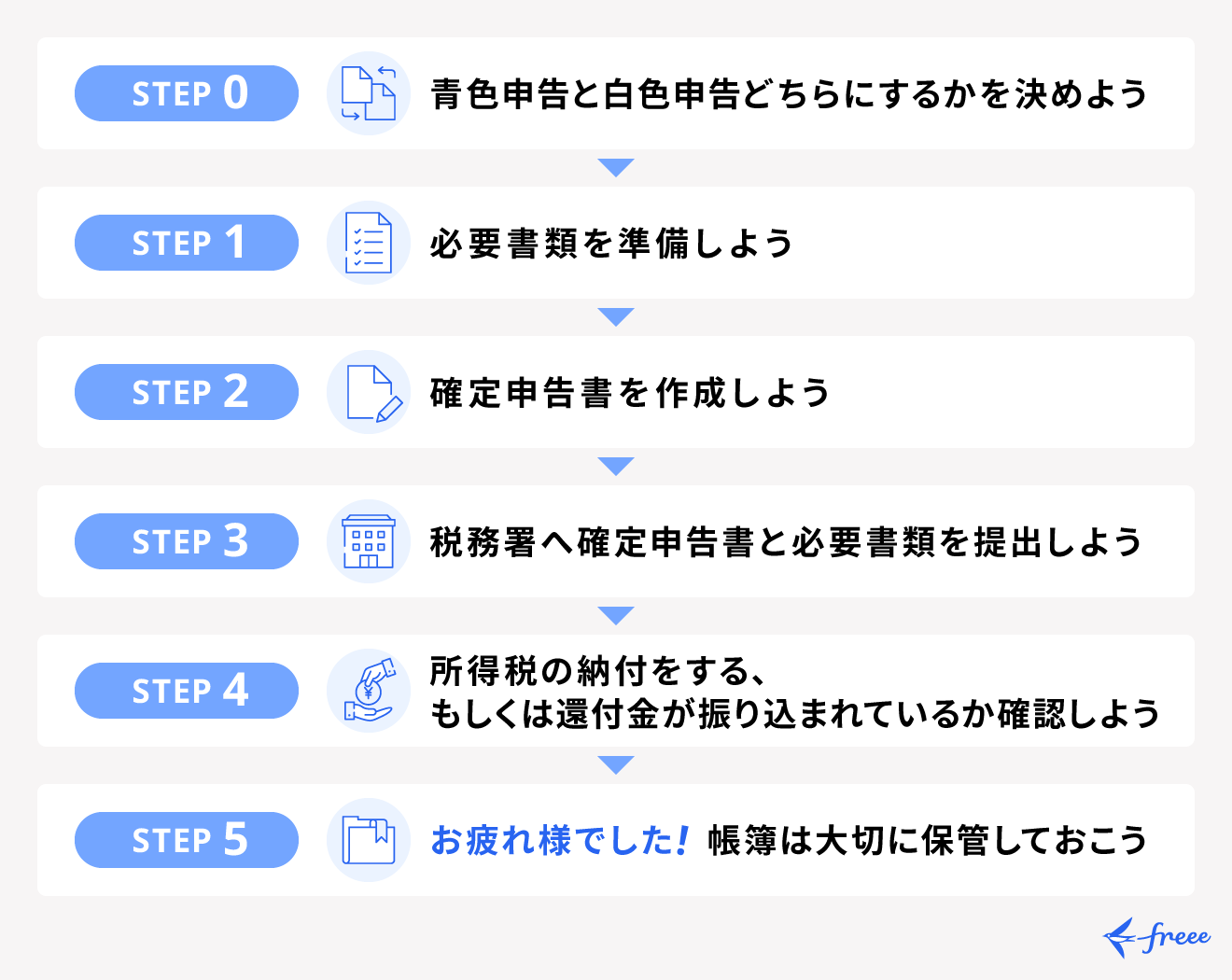

確定申告のやり方・手順

確定申告は主に以下の流れで進めていきます。なお、納税までを確定申告期間内に終わらせなければペナルティが科せられる可能性があるため注意しましょう。

確定申告のそれぞれの手順について、別記事「確定申告とは?全くわからない人向けに申告の流れ・対象者について解説!」で詳しく解説しています。あわせてご確認ください。

確定申告を簡単に終わらせたい人やはじめてで不安な人には、確定申告ソフトのご利用がおすすめです。

freee会計は必要事項を入力し、⚪︎×形式の質問に答えていくだけで確定申告書が自動で作成されます。計算・入力ミスを最小限に抑えることができ、自宅から確定申告を完了できます。

転職後に確定申告しなかったらどうなる?

前職分を確定申告しないままだと、税金の精算ができないままになってしまいます。

そのため、源泉徴収で税金を払い過ぎていたとしても、確定申告をしないと返金されません。過払い分を返金してもらうためには確定申告(還付申告)が必要です。

一方、源泉徴収額が本来納税すべき額を満たしていない場合は、確定申告をして不足分をきちんと納税しなければなりません。不足分があるにもかかわらず確定申告を行わなかった場合には、ペナルティとして罰金の対象となる可能性があるため、注意が必要です。

上述したように確定申告は期間が設けられているので、期間内に申告・納税まで完了するように準備しておきましょう。

よくある質問

確定申告と年末調整の違いは?

年末調整と確定申告はどちらも個人の1年間の所得を確定し、所得税額を申告・納税するまでの手続きのことです。

年末調整は、勤務している会社側が従業員(個人)に代わって所得税の申告・納税まで行う手続きを指します。毎月の給与から概算で徴収された所得税額(源泉徴収額)を1年間の総収入が確定する年末に再度計算し、正しい所得税額を確定し精算するという仕組みです。

一方、確定申告は個人事業主やフリーランス、一部の要件に該当する会社員や会社の役員などが個人で行う手続きです。1年間の所得金額を税務署に申告し、所得税を確定・納税します。

【関連記事】

確定申告は年末調整をしていてもするべき?申告が必要になるケースを解説

11月に退職して12月に転職した場合の年末調整は?

退職したその年に新しい会社に入社した場合は、新しい会社にて前職分を含めて年末調整を行います。この場合、前職分の源泉徴収票が必要になるので、会社で設けられている提出期限までに提出するようにしましょう。

源泉徴収票の提出が間に合わなかった場合には、自分で確定申告をしなければなりません。詳しくは記事内「転職後に確定申告が必要になるケース」をご覧ください。

会社を辞めたら確定申告は必要ですか?

会社を辞めた年に再就職をしなかった場合には、個人で確定申告が原則必要です。年内に会社を辞めると年末調整がされず、税金の精算がされないままとなります。

確定申告することで所得控除が適用され、正しい納税額が計算され、源泉徴収で税金を払い過ぎていた分は還付してもらえるので、きちんと申告するようにしましょう。

なお、源泉徴収で税金を払い過ぎている分を還付してもらうための確定申告(還付申告)は義務ではないため、しなかったとしてもペナルティなどの対象にはなりません。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

まとめ

サラリーマンであっても転職・退職をした場合、確定申告をしなければならないケースや、確定申告をすることで所得税が還付されるケースがあります。転職・退職をした方はしっかり確認しましょう。

【関連記事】

会社員で確定申告が必要な人とは?ふるさと納税や副業など事例別にやり方を解説

監修 好川寛(よしかわひろし)

プロゴ税理士事務所代表。20年以上のキャリアをもつ国税OB税理士。税務調査や複雑な税務判断に精通し、幅広い税務相談に対応。クライアントの事業を深く理解し、長期的な視点で最適な税務戦略を支援しています。