監修 安田亮 安田亮公認会計士・税理士事務所

副業でも本業でも、せどりで利益を得ている場合は一定金額を超えると確定申告をしなければなりません。そして確定申告を行うにあたっては、日々の記帳と帳簿の作成が必須です。

この記事では、せどりをしている人を対象に、確定申告の進め方やおすすめの会計ソフトについてご紹介していきます。

また、せどりで取り扱う商品の中には資格が必要だったり、売買が禁止されているものがあります。これからせどりで収入を得たいと考えている方は、取り扱う商品に資格などの規定はないか、一緒に確認しておきましょう。

目次

\○×に答えるだけ!確定申告書を自動で作成/

freee会計では、簡単な質問に答えるだけで確定申告書類を自動で作成!

初心者でも安心して使えるシステムです。

せどりとは

せどりとは、安く仕入れた商品を仕入額よりも高く売り、差額で利益を得るビジネス手法です。

フリマアプリやオークションサイトの普及で、さまざまなものを手軽に売買できるようになりました。以前は、限られた人しかできなかったせどりが、近年では身近なものになっています。

自宅にいながら商品の仕入れ・販売までできるため、せどりは副業としても人気です。

なお、せどりとよく似た用語に「転売」があります。せどりも転売も、購入価格と売却価格の差額で利益を得る点は同じです。ただし、せどりは定価よりも安く仕入れるのに対して、転売は一般的に定価で仕入れたものに利益を上乗せして販売する点で違いがあります。

せどりをするのに許可が必要なもの

リサイクル品や中古品を仕入れて販売する場合、原則として古物商の許可が必要です。古物商とは、古物営業法に規定される「古物」を売買または交換する個人・法人のことを指します。

古物営業法で定義されている古物とは以下の3つです。せどりで取り扱うリサイクル品や中古品も該当します。

古物営業法上の「古物」に該当する物品

- 1度使用された物品

- 使用されない物品で使用のために取引されたもの

- 上記の物品に幾分の手入れをしたもの

もしも、古物商の許可を得ずにせどりを行うと古物営業法違反になります。

中古品販売で許可が必要な理由は、盗品が流通した際に警察がすぐ発見できるようにするためです。安全に取引を行い、業界全体で犯罪を防止するため、古物商は許可制になっています。

古物商の許可が必要となる要件は、以下の2つです。

古物商の許可が必要となる要件

- 古物(中古)を取り扱うこと

- 商売を目的としていること

仕入れをして利益を得ることを目的に、商売として中古品を売買するなら許可が必要です。

ただし、友人から譲り受けた品物や自宅にある不用品をオークションなどで販売する場合や、製造・販売メーカーなどから新品を購入して販売する場合は、古物商の許可の対象に該当しません。

出典:e-Gov「古物営業法」

せどりが明確に禁止されているもの

古物商の許可があればどんな商品でも扱ってよいわけではありません。取り扱う商品によっては、販売すると古物営業法以外の法律に違反することがあるからです。

たとえば、特定の要件を満たすコンサートやスポーツ観戦のチケットを利益目的で転売する行為は、チケット不正転売禁止法で禁止されています。違反した場合の罰則は、1年以下の懲役若しくは100万円以下の罰金、またはこれらの併科です。

また、お酒を無許可で販売すれば酒税法違反になります。フリマアプリやオークションサイトで販売して違法となることがないよう、せどりをする際には、関連する法令をよく確認することが大切です。

出典:e-Gov「特定興行入場券の不正転売の禁止等による興行入場券の適正な流通の確保に関する法律」

出典::e-Gov「酒税法」

せどりに確定申告は必要?

個人事業主が事業で所得を得て確定申告が必要になる場合や、会社員が副業で稼いで確定申告が必要になる場合など、「確定申告が必要になる条件」が法律で決まっています。

せどりで確定申告が必要になる条件も基本的に同じです。せどりが本業か副業かによって条件が変わるので、以下では本業・副業それぞれのケースで、確定申告が必要になる条件を解説します。

本業の場合

個人事業主やフリーランスなどが事業を通じて所得を得た場合、一般的に所得額が所得控除額を超えていれば確定申告が必要です。

通常、所得税を計算する際に基礎控除として48万円を控除できます。そのため、せどりによる所得額が48万円以下であれば確定申告をする必要はありません。

所得額が所得控除額を超えて所得税がかかる場合には、翌年の確定申告期間に申告と納税をする必要があります。確定申告期間は原則として2月16日から3月15日までなので、期限までに忘れずに手続きをしてください。

出典:国税庁「確定申告が必要な方」

出典:国税庁「No.1199 基礎控除」

出典:国税庁「【確定申告・還付申告】」

副業の場合

サラリーマンやパート・アルバイトなどの給与所得者は、原則として年末調整で所得税の精算が完了するので確定申告は不要です。

しかし、給与所得者であっても、副業による所得が20万円を超えたら確定申告をしなければいけません。副業でせどりをしているなら、所得額が20万円を超えると確定申告が必要です。

収入額ではなく、収入から経費を引いた後の所得額が20万円を超えていると確定申告をする必要があります。確定申告が必要な場合は、申告期限である翌年3月15日までに忘れずに手続きをしてください。

出典:国税庁「確定申告が必要な方」

出典:国税庁「【確定申告・還付申告】」

せどりの帳簿の付け方

せどりによる所得額を確認して確定申告が必要かどうか判断したり、確定申告の際に申告書に正しく金額を記入したりするためには、帳簿を作成しておく必要があります。

せどりで経費にできるものは何か、仕訳はどのように行うのか、以下ではせどりの帳簿の付け方でポイントになる点を紹介します。

帳簿の作成方法

帳簿の作成は以下の流れで行います。

帳簿の作成方法

- 領収書やレシート、銀行の通帳などを参照しながら取引内容を整理する

- 取引内容を勘定科目ごとに仕訳して、仕訳帳に記載する

- 仕訳帳の内容を総勘定元帳に転記し、合わせて現金出納帳や預金出納帳へ記入する

帳簿の作成方法には、手書きやExcel、テンプレート、会計ソフトなどの方法があります。

会計ソフトは利用料がかかりますが、仕訳を入力すれば各種台帳や申告書類まで作成できるケースが多いため便利です。手書きやテンプレートを使うケースよりも、会計書類の作成にかかる時間や手間を軽減できます。

会計ソフトのfreee会計を活用すれば、必要な計算を自動で行ってくれます。計算ミスや入力ミスを軽減できるのでおすすめです。

経費にできるもの

経費とは、事業を行ううえで発生した費用です。支出のうち事業に関係するものは経費にできます。せどりでも、収入を得るために必要な費用であれば一般的に経費計上が可能です。

せどりをしている人が経費にできる主な費用として、以下の費用が挙げられます。

- 売却した商品の購入費

- フリマアプリやオークションに出品する際の販売手数料や振込手数料

- 商品の仕入時・発送時にかかる交通費やガソリン代、梱包費、送料

- せどりに関連する書籍代やセミナー代、光熱費、通信費 など

必要経費として計上するためには、支出に関するレシートや領収書は残しておく必要があります。レシートや領収書がなくて金額がわからなくなると、帳簿に記載できず費用として計上できません。

また、レシートや領収書がないのに費用計上してしまうと、税務調査が入った際、費用の架空計上を疑われることにもなりかねないため注意が必要です。

仕訳例

以下は、50,000円の商品を現金で購入した後に60,000円で販売して、銀行の振込手数料300円を引いた59,700円が振り込まれたケースの仕訳例です。

【商品を現金で購入したときの仕訳例】

| 借方 | 貸方 | ||

|---|---|---|---|

| 仕入 | 50,000 | 現金 | 50,000 |

【商品を販売して代金が振り込まれたときの仕訳例】

| 借方 | 貸方 | ||

|---|---|---|---|

| 普通預金 | 59,700 | 売上 | 60,000 |

| 支払手数料 | 300 | ||

前述の通り、せどりでかかる費用は経費計上が可能なものが多くあります。経費がかかったときには適切な勘定科目を設定して仕訳を行うようにしてください。

せどりの帳簿に会計ソフトを選ぶときのポイント

会計ソフトには多くの種類があり、会計ソフトによって機能はさまざまです。せどりの日々の取引を記録するにあたって会計ソフトを選ぶときにはいくつかポイントがあります。

インストール型かクラウド型か

会計ソフトは、大きくわけて「インストール型」と「クラウド型」に分類できます。

インストール型はパソコンにインストール、クラウド型はネットからログインして使います。せどりをする人の中には副業や空き時間で売買をする人もいるのではないでしょうか。すきま時間を有効に活用し、ちょっとした空き時間などでも経理作業をしたい人にはクラウド型の会計ソフトがおすすめです。

たとえば、クラウド会計ソフトのfreeeはスマートフォンアプリも提供しており、出先でも領収書の写真を撮ってアプリに保存・登録することができます。

freee会計はスマホアプリから経理作業が可能!

レシートを写真で撮れば、金額や日付を自動で読み取り。

会計ソフトの入力画面は簡単でわかりやすいか

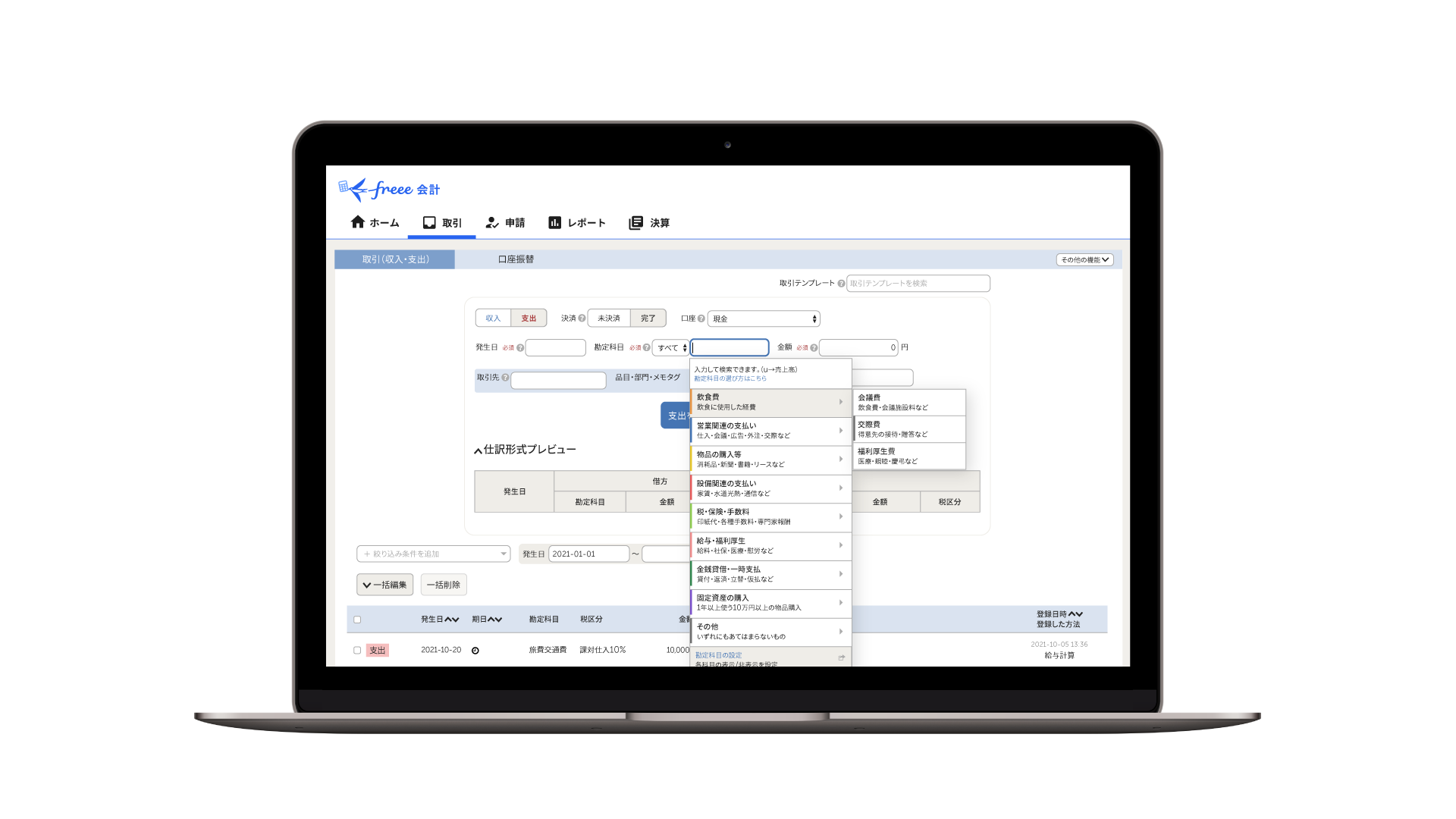

入力画面は会計ソフトによって異なります。せどりの場合は、素早く・直感的に勘定科目が選べることが重要です。

初心者が帳簿付けをするときに迷いがちなのが勘定科目ですが、freee会計は多くの勘定科目が用意されており、青色・白色申告に関わらず、プルダウンから選択するだけで帳簿に自動で変換されます。自分が購入したものがどの勘定科目に該当するのか、調べる必要はありません。

提携する銀行口座とクレジットカード

提携する銀行やクレジットカードも確認ポイントの一つです。クラウド会計ソフトの多くは、銀行口座やクレジットカード、AmazonなどのECサイトと口座連携が可能で、明細が自動で取り込まれます。このため通帳や明細を見ながら手入力をする必要がありません。

せどりの場合は特に、インターネットから仕入れをすることが多いはずです。AmazonなどのECサイトを使うこともあるでしょう。口座連携をしておけば、経理処理がとても楽になります。

確定申告書の作成は簡単か

会計ソフトを選ぶ際の一番のポイントは、会計や経理の知識がなくても確定申告書の作成が簡単にできるかどうかです。確定申告書を作成する際は、自分が利用可能な所得控除も判断して所得から差し引かなければいけませんが、たとえば、freee会計を使えば、質問に答えていくだけで確定申告書の作成が完了します。

もしわからないことがある場合は、サポートに電話やメール、チャットで質問もできます。会計や経理の知識がない場合、このように気軽に質問ができる環境は非常に心強いものです。

電子申告に対応しているか

2020年以降、電子申告をすると青色申告特別控除額が上乗せされます。このため、電子申告をしたいときに会計ソフトが対応しているかどうかは非常に重要です。なかには、windowsのみ対応の会計ソフトもあります。

freee会計は、windowsとMacのどちらのパソコンからでも電子申告が可能です。

日々の記帳のしやすさも重要ですが、利益が出てきたときは特に確定申告ソフトとしての機能も大切になります。ここから先は、会計ソフトのfreeeで簡単に確定申告を完了する方法をご紹介していきます。

まとめ

せどりによる収入があると確定申告が必要になることがあります。個人事業主が本業で行っている場合でも、会社員が副業で行っている場合でも、確定申告が必要なケースでは期限までに申告をしなければいけません。

確定申告を正しく行うためには、日々の記帳や帳簿の作成が適切に行われているかどうかが重要です。帳簿の付け方や確定申告書の作成で間違えることがないよう、記帳の方法や税額計算など会計や税金に関する知識が必要になります。

会計ソフトのfreee会計を活用すれば、仕訳を入力すると自動的に集計や帳簿への転記が行われ、計算や記入でミスが起きにくくなるのでおすすめです。せどりによる収入がある方はfreee会計の活用を検討してみてください。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

せどりとは?

せどりとは、安く仕入れた商品を仕入額よりも高く売り、差額で利益を得るビジネス手法です。

せどりについて詳しくは「せどりとは」をご覧ください。

せどりで帳簿付けや確定申告は必要?

せどりによる所得額が一定額を超えると確定申告が必要です。確定申告をするためには日頃から記帳して帳簿を作成しておく必要があります。

せどりの確定申告について詳しくは「せどりに確定申告は必要?」をご覧ください。

監修 安田 亮(やすだ りょう)

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。