確定申告によって納付が必要な消費税や所得税は国税のため税務署へ納付しますが、納付方法はいくつか種類があります。

本記事では各納税方法の概要とメリット・デメリットについて解説します。

目次

\確定申告は簡単オンライン!/

freee会計は、税務署に行かずにオンラインで簡単に確定申告ができます。

e-taxが初めてという方でも安心です!

所得税の納税方法の種類

所得税の納税方法は以下の7種類があります。

- 振替納税

- 電子納税(ダイレクト納税またはインターネットバンキング)

- クレジットカード納税

- スマホアプリ納税

- コンビニ振込

- 窓口納付

各納税方法のメリットとデメリットを理解し、自身に合った方法を選択しましょう。

| 納税方法 | メリット | デメリット | |

| 振替納税 |

・手数料がかからない ・一度手続きをすれば翌年以降の手続きが不要 ・他の納税方法と比べ納付期日に余裕がある |

・事前に依頼書の提出が必要 ・口座残高が不足し引き落としされないと延滞税が課される可能性がある | |

| 電子納税 | ダイレクト納付 |

・手数料がかからない ・場所を選ばず自宅などで納付手続きが完了する |

・利用には事前に手続きが必要 ・e-Taxのシステムに慣れていないと使いにくい ・領収書が発行されない |

| インターネットバンキング モバイルバンキング |

・手数料がかからない ・場所を選ばず自宅などで納付手続きが完了する |

・利用には事前に手続きが必要 ・e-Taxのシステムに慣れていないと使いにくい ・領収書が発行されない | |

| クレジットカード |

・場所を選ばず自宅などから納付できる ・分割払いやリボ払いが選べる ・特別な準備が必要ない |

・決済手数料がかかる(手数料は納税額に応じて変動) ・領収書が発行されない | |

| スマホアプリ納付 |

・自宅から納付できる ・分割払いやリボ払いが選べる ・特別な準備が必要ない |

・一度の納付での利用上限金額は30万円 ・残高のチャージが必要 ・領収書が発行されない | |

| コンビニ |

・買い物のついでに納付できる ・手数料がかからない ・特別な準備が必要ない | ・クレジットカードや電子マネーは使えない ・一度の納付での利用上限金額は30万円 | |

| 金融機関や 税務署窓口 | ・手数料がかからない |

・窓口の開いている時間にしか納付できない ・窓口まで出向く手間がかかる | |

銀行口座から納税額を引き落としてくれる振替納税制度

振替納税は口座振替の手続きを行うことで、指定の口座から税金を自動で引き落としてくれる制度です。同一の税目であれば、初回の手続きのみで翌年以降も利用できます。

振替納税制度を利用するには、確定申告の期限前までに口座振替依頼書を税務署または引き落とし先の金融機関へに提出する必要があります。個人の場合は、オンラインでの提出も可能です。

出典:国税庁「口座振替依頼書」

振替納税のメリットとデメリット

<振替納税のメリット>

・同一税目であれば、初回の手続きのみで次回以降も引き続き口座振替されるため、納付の手間が省ける

・ほかの納付方法に比べて期日が1ヶ月遅いため、確定申告から納付までに余裕がある

<振替納税のデメリット>

・事前に口座振替依頼書の提出が必要

・指定した口座が残高不足だと、税金が引き落とせず延滞税がかかってしまう

インターネットから手続きが可能な電子納税

電子納税はオンラインで納税の手続きができます。納税方法は「ダイレクト納付」と「インターネットバンキング・モバイルバンキング」の2種類があり、どちらの方法も国税庁が提供しているe-Taxを利用して手続きを行います。

電子納税を利用するには、事前に税務署の窓口またはインターネットからサービスの利用開始手続きが必要です。

電子納税のメリットとデメリット

<電子納税のメリット>

・手数料がかからない

・場所や時間を選ばずに納付できる

<電子納税のデメリット>

・事前の利用手続きが必要

・領収書が発行されない

・e-Taxを利用するため、e-Taxのシステムに慣れていないと扱いにくい

ダイレクト納付

ダイレクト納付は、e-Taxで確定申告の電子データを送信後、届出をした口座からの振替により、即時または期日を指定して納付する方法です。

期日指定の納付が口座の残高不足で納付できなかった場合は、必要な納税金額を口座に入金することで再度ダイレクト納付が利用できます。

ダイレクト納付は、e-Taxを利用せず、書面(窓口・郵送)で確定申告した場合も利用できます。

納付は事前にe-Taxの利用登録を行い、納税する約1ヶ月前までに「国税ダイレクト方式電子納税依頼書兼国税ダイレクト方式電子納税届出書」を税務署または、引き落とし先の金融機関へ提出します。口座振替依頼書と同様、個人であればオンラインでの提出も可能です。

出典:国税庁「[手続名]ダイレクト納付の手続」

出典:国税庁「利用可能金融機関一覧」

インターネットバンキング・モバイルバンキング

インターネットバンキング・モバイルバンキングは「ペイジー(Pay-easy)」に対応した銀行、またはコンビニATMで納付できます。手続きは登録方式と入力方式の2種類あり、各方式にて取得したコードを利用し、納付します。

登録方式

e-Taxに納付情報データを登録し「納付区分番号通知」から取得した納付区分番号を使用して電子納税を行う方式

入力方式

e-Taxに納付情報データの登録は行わず、自身で納付目的コードを作成して電子納税を行う方式

出典:国税庁「登録方式による納税手続」 出典:国税庁「入力方式による納税手続」

分割払いやリボ払いが選べるクレジットカード

クレジットカード納付はe-Taxまたは国税クレジットカードお支払サイトから、自身の情報や納付先税務署、納税額を入力し納税します。分割払いやリボ払いの設定も可能です。

クレジットカード納付のメリットとデメリット

<クレジットカード納付のメリット>

・事前の準備が必要なく、クレジットカードの用意だけで手続きができる

・分割払い、リボ払いを利用できる

・場所や時間を選ばずに納付できる

クレジットカード納付のデメリット

・決済手数料がかかる

・手数料は納税額により変動する

※国税クレジットカードお支払サイトにて決済手数料の試算が可能

・領収書が発行されない

アプリを利用し納付できるスマホアプリ納付

スマホアプリ納付は新たな納税方法として、2022年12月1日から利用できるようになりました。e-Taxまたは国税スマートフォン決済専用サイトから自身の情報や納税額などの情報を入力し、スマホアプリ決済にて納税します。

利用可能なPay払いは以下の6つです。

スマホアプリ納付のメリットとデメリット

<スマホアプリ納付のメリット>

・普段利用しているPay払いであれば、事前準備の必要がない

・場所や時間を選ばず納付できる

<スマホアプリ納付のデメリット>

・一度の納付での利用上限金額がある(利用上限は30万円まで)

・残高のチャージが必要

・領収書が発行されない

出典:国税庁「スマホアプリ納付の手続」

出典:国税庁「スマホアプリ納付のリーフレット」

コンビニエンスストアでの現金納付なら買い物のついでに納付ができる

コンビニエンスストアでの納付は、バーコード付納付書もしくはQRコードを利用します。バーコード付納付書は確定申告を行う際に税務署へ直接依頼することで発行してもらえます。

QRコードは国税庁の確定申告書等作成コーナーやコンビニ納付用QRコード作成専用画面、e-Taxから作成します。納付金額が30万円以下であれば、コンビニでの買い物のついでに納付を完了できます。

コンビニ納付のメリットとデメリット

<コンビニ納付のメリット>

・特別に事前準備しておくべきものがない

・外出のついでに納付できる

・手数料がかからない

<コンビニ納付のデメリット>

・納付できるコンビニが限られている

・クレジットカードや電子マネーが使えないため、現金の用意が必要

・一度の納付での利用上限金額がある(利用上限は30万円まで)

手数料がかからない金融機関または所轄の税務署窓口での納付

金融機関や税務署の窓口で直接納付する場合は、税務署や金融機関などに用意されている納付書を利用します。

税目・申告区分・自身の情報を納付書へ転記し、窓口で納付します。窓口ではクレジットカード払いや電子マネーの利用はできないので、あらかじめ現金を用意しておきましょう。

窓口納付のメリットとデメリット

<窓口納付のメリット>

・事前の準備が不要

・手数料がかからない

<窓口納付のデメリット>

・窓口が開いている時間にしか納付ができない

・クレジットカードや電子マネーが使えないため、現金の用意が必要

納付方法の選び方

納付方法は複数ありますが、自身のライフスタイルや事業の内容、規模に合った方法を選択するのが一番です。

たとえば、毎年継続して事業を行っている人は初年度のみの手続きで継続利用できる振替納税や、クレジットカードの利用がおすすめです。振替納税であれば、口座の残高が残っているかを確認するだけで、毎年の納税の手間を省略できます。

クレジットカードでの納付は、利用するカード会社のポイントが貯められたり、分割払いやリボ払いなど、分割での支払い方法も選択できたりします。また、クレジットカード納付であれば、事業用クレジットカードを発行し個人のカードと分けることで、カードの利用明細書をそのまま毎月の経費として計算できるため、経費管理が簡単になります。

さらに、一部のクレジットカードは会計ソフトとの連携が可能なため、利用明細データを自動で取り込むことで仕訳をスムーズに行えます。確定申告書作成も簡単にできるので業務効率化につながります。

納付する税金が少額な場合や、今年のみ納税の必要があるといった場合には、コンビニエンスストアでの納付やスマホアプリ納付が手軽に納付が完了するため便利です。

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

確定申告後の納付期限

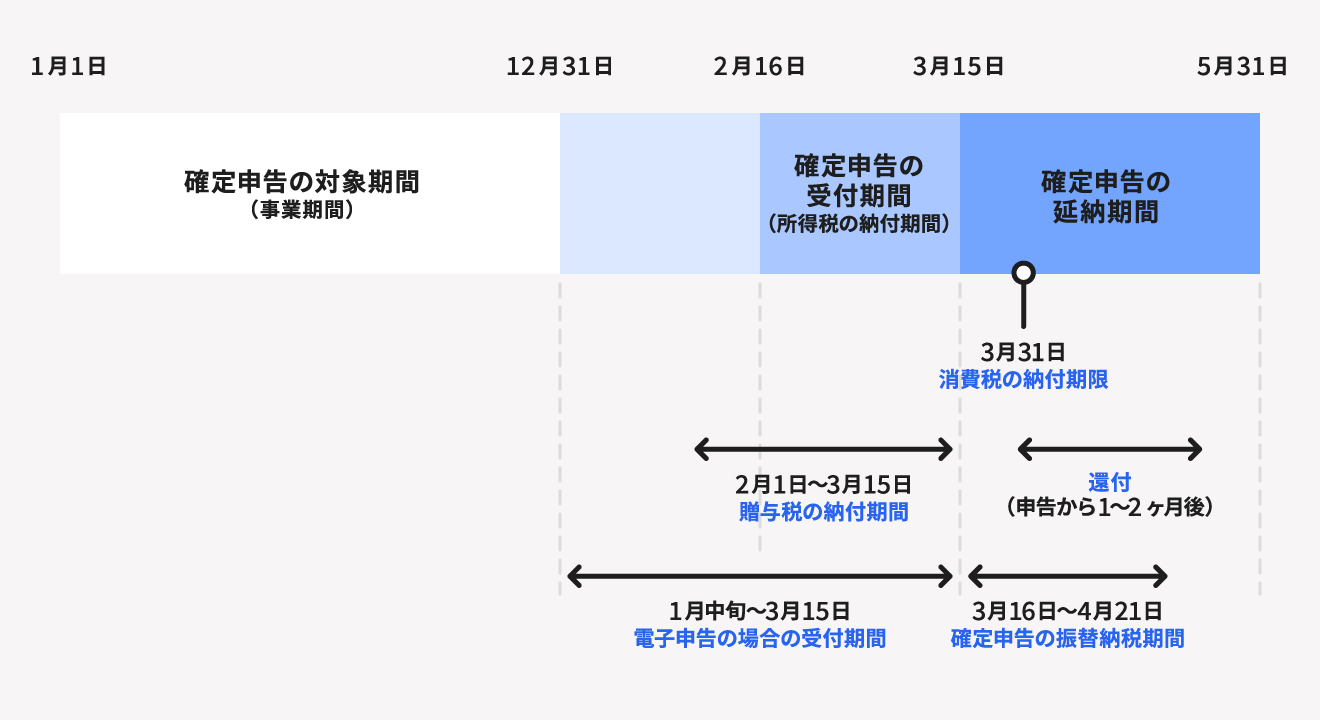

確定申告の申告期間は、通常毎年2月16日〜3月15日です。所得税の納付期限も確定申告期限と同様の3月15日までとなります。

また、振替納税制度を利用する場合は、国税庁が定める振替日(例年4月中旬〜下旬頃)までに自身が指定している口座の残高が足りているか、必ず確認しましょう。

納税期限を過ぎてしまうと延滞税がかかる

納税期限を過ぎてしまうと延滞税がかかります。延滞税は、納付期日の翌日から完納までの日数に応じて金額が変わります。期限後に納付忘れが判明したら、なるべく早く支払うようにしましょう。

また、事前に納付期限に間に合わないとわかっている場合は、自身の住所地の所轄の税務署へ相談し、猶予してもらうか、延納制度を利用しましょう。

出典:国税庁「No.9205 延滞税について」

延納制度の利用方法

延納制度とは、確定申告期限までに納税額の2分の1以上を納付することで、残りの税金の納付期日を延長できる制度です。

確定申告を行う時点で納税期限に間に合わないことが分かっている場合は、確定申告書にある延納の届出の欄へ記載して届け出ることで、残りの税金の納付期限を5月末まで延長できます。

出典:国税庁「延納・物納申請等」

まとめ

確定申告と同じように納税にも期限が設定されています。せっかく期日までに確定申告を終えたのに、納税期限を過ぎてペナルティが科せられてしまうことがないよう、注意しましょう。

選択する方法によっては事前に申請が必要な方法もあるため、事前にどの方法で納税するかを決定し、計画的な準備が必要です。

納税額が多く、一度で支払うことが難しい場合は、クレジットカードの分割払いや延納制度を活用するなど、無理のない納税方法を検討しましょう。

確定申告を簡単に終わらせる方法

確定申告には青色申告と白色申告の2種類があります。どちらを選択するにしても、期限までに正確な内容の書類を作成し申告しなければいけません。

確定申告書を作成する方法は手書きのほかにも、国税庁の「確定申告等作成コーナー」を利用するなどさまざまですが、会計知識がないと記入内容に悩む場面も出てくるでしょう。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。必要な計算は自動で行ってくれるため、計算ミスや入力ミスを軽減できます。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

1年分の経費の入力は時間がかかる作業のひとつです。freee会計に銀行口座やクレジットカードを同期すると、利用した内容が自動で入力されます。

また、freee会計は日付や金額だけでなく、勘定科目も予測して入力します。

溜め込んだ経費も自動入力でカンタン!

2.現金取引の入力もカンタン!

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿づけが可能です。自動的に複式簿記の形に変換してくれるため、初心者の方でも安心できます。

さらに有料プランでは、チャットで確定申告について質問ができるようになります。オプションサービスに申し込めば、電話での質問も可能です。

freee会計の価格・プランについて確認したい方はこちらをご覧ください。

3.〇✕形式の質問に答えると、各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-tax(電子申告)にも対応しています。e-taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-tax(電子申告)を検討されている方はこちらをご覧ください。

完成した確定申告書を提出・納税して確定申告が完了!

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

所得税の納付書はどこで入手できる?

金融機関や税務署の窓口で直接納付する場合は、提出先で用意されている納付書を窓口もしくは郵送で受け取ることができます。納税方法によって納付書の作成方法も異なるので、詳しくはこちらをご覧ください。

所得税の納付方法は?

所得税の納付方法は「振替納税」「電子納税(ダイレクト納税またはインターネットバンキング)」「クレジットカード納税」「スマホアプリ納税」「コンビニ振込」「窓口納付」の7つがあります。詳しくはこちらをご覧ください。