監修 安田亮 安田亮公認会計士・税理士事務所

年末調整と確定申告は、いずれも1年間の所得に応じて納めるべき所得税の金額を計算し、申告・納税する手続きです。源泉徴収や予定納税で納めた所得税額との差額を精算します。

それぞれ対象者や申告方法に違いがあり、年末調整を受けた人でも確定申告が必要になる場合があります。また、確定申告の義務がない人でも、一定の条件を満たす場合は確定申告によって払いすぎた所得税の還付を受けることが可能です。

本記事では、年末調整と確定申告の違いや両方が必要となるケースについて解説します。

目次

- 年末調整と確定申告の違い

- 年末調整とは

- 確定申告とは

- 年末調整済みの会社員で確定申告が必要なケース

- 副業の所得が20万円を超える人

- 2ヶ所以上の会社から給与や賞与を受け取っている人

- その年の賞与の収入金額が2,000万円を超える人

- 同族会社の役員などで、給与の他に不動産の家賃収入などがある人

- 災害によって被害を受け、源泉徴収の猶予または還付を受けた人

- 源泉徴収の規定が適用されない給与や賞与の支払いを受けている人

- 公的年金等による収入金額が80万円(65歳以上の方は130万円)を超える人

- 年末調整済みの会社員で確定申告をした方がよいケース

- 医療費控除・雑損控除・寄附金控除を受ける場合

- 住宅ローン控除(住宅借入金等特別控除)を初めて受ける場合

- ふるさと納税の納付先自治体が6ヶ所以上の場合

- 転職・退職後に確定申告が必要なケースもある

- 退職後に年末まで再就職しなかった人

- 「退職所得の受給に関する申告書」を提出していない人

- 年末調整と確定申告を両方行う際のポイント・注意点

- 年末調整と確定申告が重複しても税金が二重にかかる心配はない

- 年末調整後に交付される源泉徴収票を保管しておく

- 年末調整後に確定申告をする際はすべての収入を申告する

- 控除の申告を忘れた場合も確定申告(還付申告)は5年間行える

- まとめ

- 確定申告を簡単に終わらせる方法

- よくある質問

確定申告が超ラクちんに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。freee会計で自分でできる確定申告を!

年末調整と確定申告の違い

年末調整と確定申告は名称に違いはあるものの、どちらも個人の1年間の所得を確定し、所得税額を申告・納税するまでの手続きのことです。

ただし、年末調整と確定申告には、実際に申告手続きを行う対象者、申告期間や受けられる控除の種類などに違いがあります。

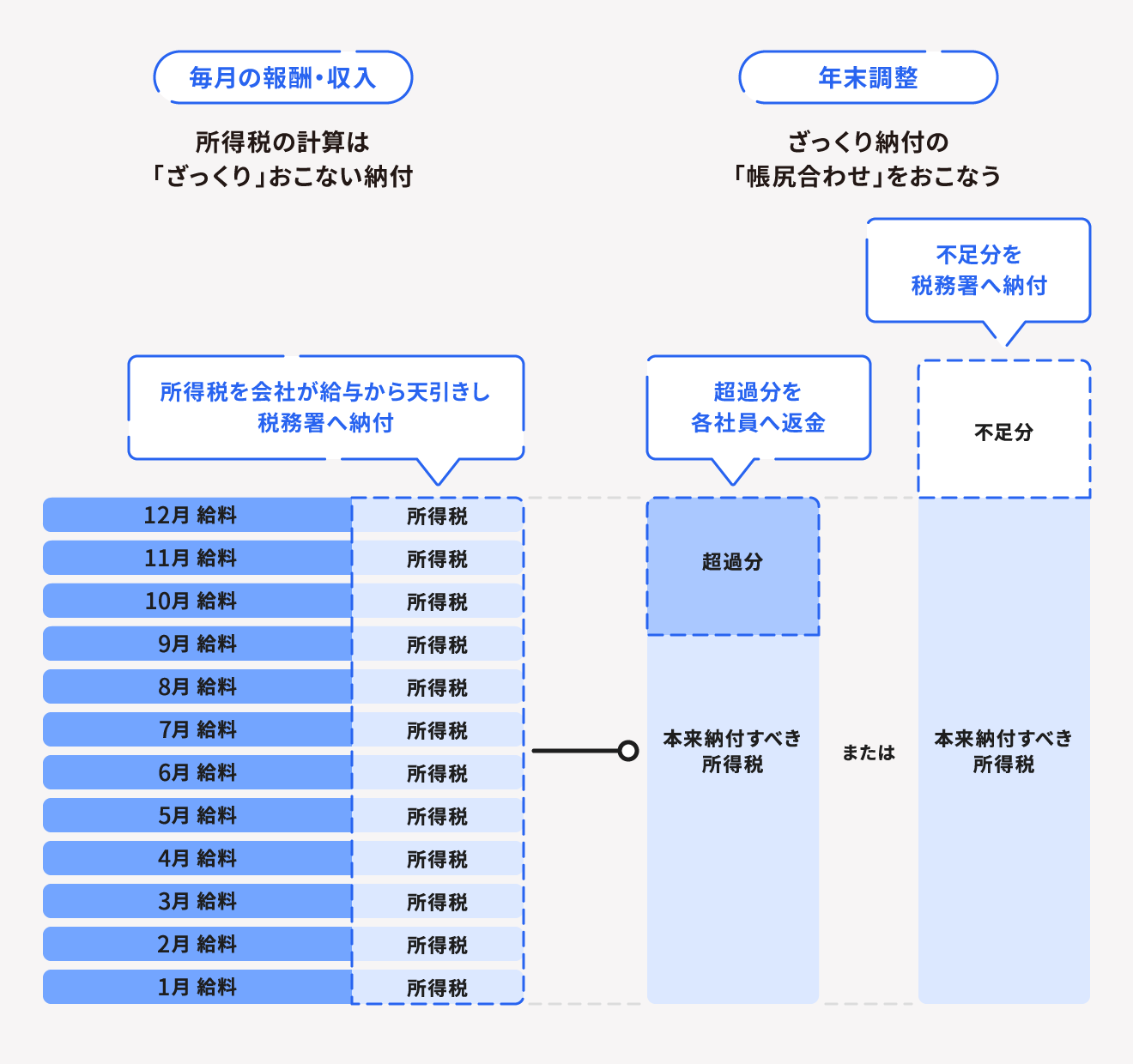

年末調整は、従業員の代わりにお勤め先が所得税の申告・納税まで行います。毎月の給与から概算で徴収された所得税額を、1年間の総収入が確定する年末に再度計算し、正しい所得税額を確定し精算するという仕組みです。

一方、確定申告は個人事業主やフリーランス、一部の要件に該当する会社員や会社の役員などが個人で行う手続きです。1年間の所得金額を税務署に申告し、所得税を確定・納税します。

年末調整と確定申告の違いは以下の通りです。

| 年末調整 | 確定申告 | |

|---|---|---|

| 手続きをする人 | お勤め先 | 個人 |

| 対象者 | 給与所得者(一定の方を除く) | ・個人事業主やフリーランス ・年間の収入が2,000万円超の給与所得者 ・副業等による所得が20万円朝の場合 ・年金受給者(不要な場合もあり)など |

| 対象期間 | 1月1日~12月31日中に支払を受けた給与および賞与 | 1月1日〜12月31日の所得 |

| 申告期限 (年末調整および確定申告) | 当年11月末〜12月 (お勤め先が定めた期間) | 翌年2月16日〜3月15日 |

| 所得控除 | ・基礎控除 ・生命保険料控除 ・地震保険料控除 ・配偶者控除 ・配偶者特別控除 ・扶養控除 ・社会保険料控除 ・小規模企業共済等掛金控除 ・障害者控除 ・ひとり親控除 ・寡婦控除 ・勤労学生控除 ・住宅ローン控除 (2年目以降) | 年末調整の控除に加え、 ・医療費控除 ・寄附金控除 ・雑損控除 |

年末調整とは

年末調整とは、毎月概算で徴収した所得税額と、年間の所得を基に算出された所得税額を照らし合わせ、過不足分を従業員に還付または追加徴収する手続きのことです。

会社員やアルバイト・パートなどの給与所得者は、毎月の給与やボーナスから概算で計算された所得税が差し引かれます。これを源泉徴収といいますが、ここでの納税だけでは過不足が出てしまうため、源泉徴収をした勤務先が年末に精算手続きを行います。

会社員であれば基本的には年末調整の対象となりますが、例外的に対象とならない人もいます。年末調整の対象になる人と、対象にならない人の条件は以下の通りです。

年末調整の対象になる人

- 年末調整までに「扶養控除等(異動)申告書」を提出している人

- 1年を通じて勤務している人

- 年の途中で就職し、年末まで勤務している人

- 年の途中で退職した人のうち、次に該当する場合(*1)

- 年の途中で死亡により退職した人

- 著しい心身の障害のため退職し、本年中に再就職が見込めない人

- 12月に給与の支払いを受けた後、退職した人

- パートタイマーとして働いている人が退職した場合で、本年中に支払いを受ける給与の総額が103万円以下の場合(退職後、年末までに他の勤務先から給与を受け取る見込みがある場合を除く)

- 年の途中で、海外勤務により非居住者となった人(*2)

(*1)上記対象者は、年末ではなく退職時に年末調整を実施

(*2)上記対象者は非居住者となった際に年末調整を実施

年末調整の対象にならない人

- 給与収入が年間2,000万円を超える人

- 2ヶ所以上から給与の支払いを受けており、他の給与の支払者に扶養控除等(異動)申告書を提出している場合

- 年末調整を行うまでに「扶養控除等(異動)申告書」を提出していない場合

- 年の途中で退職した人のうち、12月の給与支払を受ける前に退職した人

- 非居住者

- 継続して同一の雇用主に雇用されない、いわゆる日雇い労働者

また、2022年度の税制改正により、2023年分の年末調整からは以下の3つのポイントについての変更があります。

- 配偶者および扶養親族に退職所得が見込まれる場合は申告が必要

- 扶養控除等が適用される国外居住親族の範囲が一部変更

- 住宅ローン控除の適用期間および控除率が変更

詳しく知りたい方は、別記事「令和6年分の年末調整の変更点とは?定額減税や注意点について解説【2024年最新】」をご確認ください。

確定申告とは

確定申告とは、1月1日から12月31日までの1年間の所得を翌年2月16日から3月15日までの間に税務署に申告し、所得税の納税額を確定・納めるまでの一連の手続きを指します。

源泉徴収や予定納税などで納めた納税額よりも、実際に納めなければいけない納税額が少なければ納め過ぎた分が還付され、不足があればそれに応じた所得税を納税します。

個人事業主やフリーランスを含む自営業の人など、給与所得以外の所得がある場合は個人で確定申告をしなければなりません。なお、個人事業主などが得る雑所得や事業所得とは、収入金額から必要経費を差し引いた金額のことです。

後述しますが、会社員などの給与所得者の場合でも、条件に該当する場合は個人で確定申告が必要になります。

確定申告が超ラクちんに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。freee会計で自分でできる確定申告を!

年末調整済みの会社員で確定申告が必要なケース

通常、会社員などの給与所得者は年末調整を受けるため、個人で確定申告をする必要はありません。しかし、以下の項目に該当する場合は、年末調整とは別に個人で確定申告が必要です。また、確定申告では年末調整後に発行される源泉徴収票の内容を基に申告書を作成します。

会社員で確定申告が必要なケース

- 給与以外の所得が20万円を超える人

- 2ヶ所以上の会社から給与や賞与の支払いを受けている人

- その年中に支払いを受ける給与や賞与の収入金額が2,000万円を超える人

- 同族会社の役員などで、そこからの給与の他に不動産の貸付による家賃収入などがある人

- 災害によって被害を受け、災害減免法の規定によって源泉徴収の猶予または還付を受けた人

- 源泉徴収の規定が適用されない給与や賞与の支払いを受けている人

- 公的年金等による収入金額が80万円(65歳以上の方は130万円)を超える人

なお、年末調整は雇用主の義務であるため、年末調整を実施するかどうかは基本的にご自身で選ぶことができません。そのため、確定申告を行う場合も、原則として年末調整が実施されます。

会社員が確定申告しなくてはならない場合について詳しく知りたい方は「サラリーマンで確定申告をしなければならない人・したほうが得になる人とは?条件別に詳しく解説」にて詳しく解説しています。

【関連記事】

会社員の副業はいくらから確定申告が必要?副業の開始前に知るべき手続きや注意点について解説

副業の所得が20万円を超える人

給与以外の副業などによる所得が20万円を超える場合は、所得税の確定申告が必要です。

たとえば、本業とは別にクラウドソーシングや内職による雑所得が20万円を超える場合は、確定申告しなければなりません。

副業所得が20万円以下であれば所得税の確定申告はしなくても問題はありません。しかし、住民税の申告は別途必要になるので注意しましょう。

2ヶ所以上の会社から給与や賞与を受け取っている人

年末調整は1人1企業でしか受けることができません。たとえば、本業が会社員、副業がアルバイトの方で、2つの企業に雇用されている場合でも、年末調整を受けられるのはどちらか一方に限られます。一般的に収入の多い企業で年末調整を行います。

そのため、本業と副業の両方が給与所得に該当する場合も、年末調整を受けていないほうの収入が20万円を超えると確定申告が必要です。

その年の賞与の収入金額が2,000万円を超える人

会社員で1年に支払われる給与や賞与などの収入が2,000万円を超える場合は、年末調整の対象外となるため、個人で確定申告を行う必要があります。

同族会社の役員などで、給与の他に不動産の家賃収入などがある人

自身が同族会社の役員であり、その同族会社から給与のほかに不動産の賃料などを受け取っている場合は、その所得金額が20万円以下であっても確定申告が必要です。

また、その役員と特殊な関係にある人の場合も同様です。

同族会社の役員とは、法人税法に規定する同族会社である法人の役員のことです。役員と特殊な関係にある人とは、この役員の親族または親族であった人などを指します。

出典:国税庁「同族会社の役員で確定申告の必要な人」

災害によって被害を受け、源泉徴収の猶予または還付を受けた人

地震などの災害によって住宅や家財の一部が被害を受け税金を払うことが難しい場合は、災害減免法により所得税が軽減または免除される措置が設けられています。

災害減免法の条件は、以下の通りです。

災害減免法の条件

- 被害を受けた住宅や家財の損害金額がその時価の2分の1以上であること

- 災害にあった年の所得金額の合計額が1,000万円以下であること

- 雑損控除の適用を受けていないこと

なお、災害減免法の適用を受ける場合は、確定申告の際、被害状況や損害金額を記入する必要があります。

出典:国税庁「No.8004 災害を受けたときの所得税の取扱い」

源泉徴収の規定が適用されない給与や賞与の支払いを受けている人

在日の外国公館等で勤務している人や家事使用人など、給与の支払い時に源泉徴収されない人は確定申告が必要です。

公的年金等による収入金額が80万円(65歳以上の方は130万円)を超える人

会社から給与を支給されていて、公的年金等による収入金額が80万円(65歳以上の方(昭和34年1月1日以前に生まれた方)は130万円)を超える場合、確定申告が必要になります。

確定申告が超ラクちんに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。freee会計で自分でできる確定申告を!

年末調整済みの会社員で確定申告をした方がよいケース

確定申告の義務がない会社員でも、以下の条件に該当する場合は確定申告をすることで還付を受けられる可能性があります。

会社員で確定申告をした方がよい場合

- 医療費控除・雑損控除・寄附金控除を受ける場合

- 住宅ローン控除(住宅借入金等特別控除)を初めて受ける場合

- ふるさと納税の納付先自治体が6ヶ所以上の場合

会社員で確定申告の対象となる要件について詳しく知りたい方は、別記事「サラリーマンで確定申告をしなければならない人・したほうが得になる人とは?条件別に詳しく解説」をご確認ください。

医療費控除・雑損控除・寄附金控除を受ける場合

所得控除のうち、医療費控除・雑損控除・寄附金控除は年末調整で控除を受けることができません。そのため、これらの控除を受けたい場合は確定申告が必要です。

| 所得控除 | 控除対象となるケース |

|---|---|

| 医療費控除 | 1年間(1月1日~12月31日)にご自身または生計を一にする配偶者や親族のために支払った医療費が一定額を超える場合 |

| 雑損控除 | 災害、盗難、横領によって一定の資産について損害を受けた場合 |

| 寄附金控除 | 国や地方公共団体、特定公益増進法人などに対して一定の寄附金を支払った場合 |

なお、年末調整の対象となっている生命保険料控除や小規模企業共済等掛金控除などの所得控除を申告し忘れていた場合も、確定申告を行えば適用されます。

【関連記事】

確定申告の所得控除は15種類! 対象となる条件や控除額、税額控除との違いについて解説

住宅ローン控除(住宅借入金等特別控除)を初めて受ける場合

住宅ローン控除(住宅借入金等特別控除)を受ける最初の年分は、確定申告が必要です。ただし、2年目以降は年末調整で手続きできます。

住宅ローン控除は、所得税額から一定額を差し引ける税額控除のひとつで、住宅ローンを利用してマイホームを新築した場合などに適用されます。

【関連記事】

住宅ローン控除を受けるための確定申告手順や必要書類を解説

ふるさと納税の納付先自治体が6ヶ所以上の場合

寄附金控除のひとつであるふるさと納税の納税先自治体が6ヶ所以上の場合は、ワンストップ特例制度を利用できないため、確定申告が必要です。

ワンストップ特例制度とは、確定申告を行わなくてもふるさと納税の寄附金控除を受けられる制度です。以下2つの条件を満たす人が利用できます。

ワンストップ特例制度を利用できる人

- 会社員などで、確定申告を行わない人

- ふるさと納税先の自治体が5ヶ所以内の人

また、ふるさと納税を行った翌年1月10日までにワンストップ特例申請書(寄附金税額控除に係る申告特例申請書)の提出が間に合わなかった場合も、確定申告が必要です。

【関連記事】

確定申告でふるさと納税の控除を受けるには?やり方や必要書類についても解説

転職・退職後に確定申告が必要なケースもある

会社員が転職や退職をしたときに確定申告の提出が必要になることもあります。

転職・退職後に確定申告が必要なケース

- 退職後に年末まで再就職しなかった人

- 「退職所得の受給に関する申告書」を提出していない人

なお、退職後に雇用保険から失業給付を受ける場合、失業給付分を申告する必要はありません。失業給付は次の仕事が見つかるまでの生活の保障であり、課税所得には該当しないからです。

【関連記事】

サラリーマンが転職・退職したら「確定申告」は必要?

退職後に年末まで再就職しなかった人

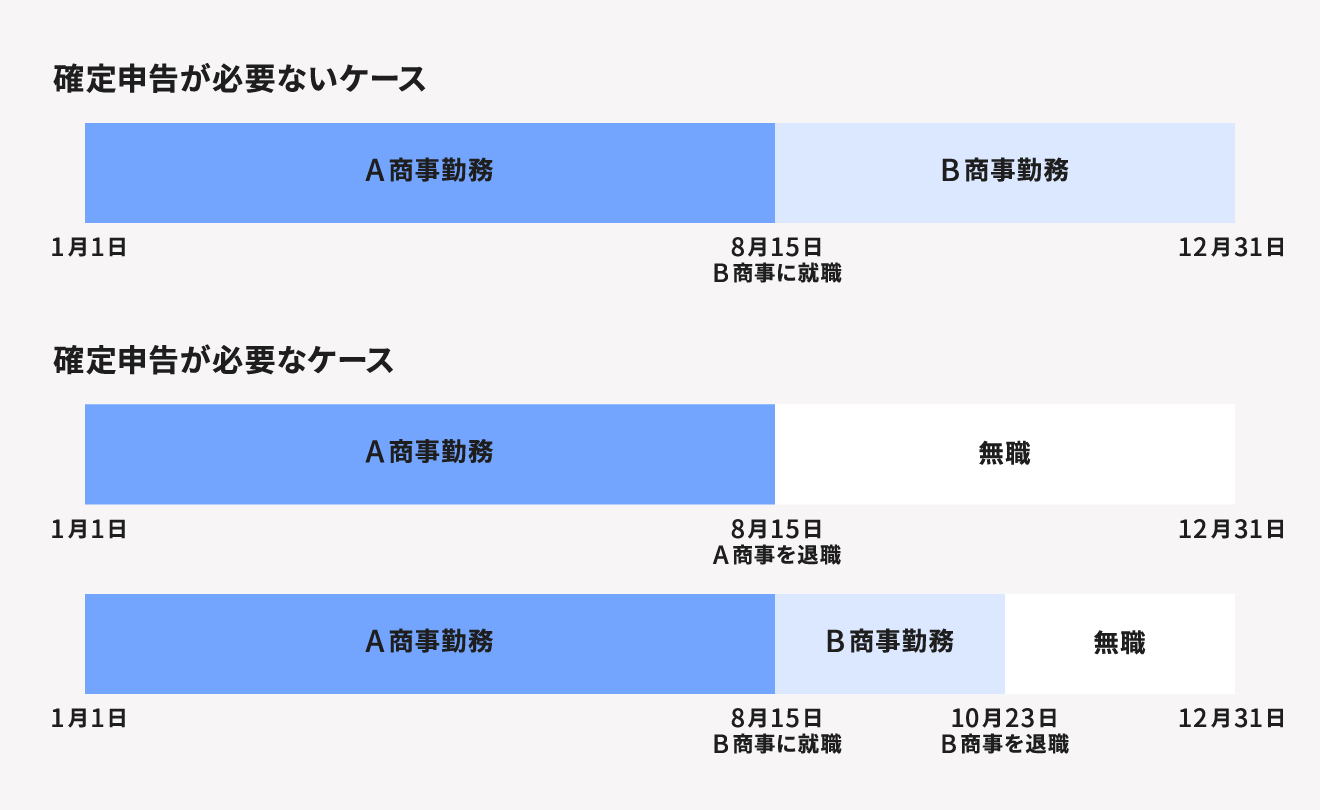

年の途中で退職して年内に再就職した場合は、新しいお勤め先で前職分も含めて年末調整を受けられます。

一方、年の途中で会社を退職し、その年の12月31日時点で会社に勤めていない場合は、個人で確定申告が必要です。また、就労状況だけでなく、退職金を受け取った場合でも確定申告が必要になることがあります。詳細については後述します。

「退職所得の受給に関する申告書」を提出していない人

退職時に退職金が支給された場合、「退職所得の受給に関する申告書」をお勤め先に提出していれば、正確に源泉徴収された後の金額が支給されるため確定申告の必要はありません。

しかし、「退職所得の受給に関する申告書」を提出しなかった場合は、退職金の支払金額から一律20.42%が源泉徴収されるため、本来納めるべき所得税額よりも高くなってしまう可能性があります。払いすぎた所得税の還付を受けるには、確定申告が必要です。

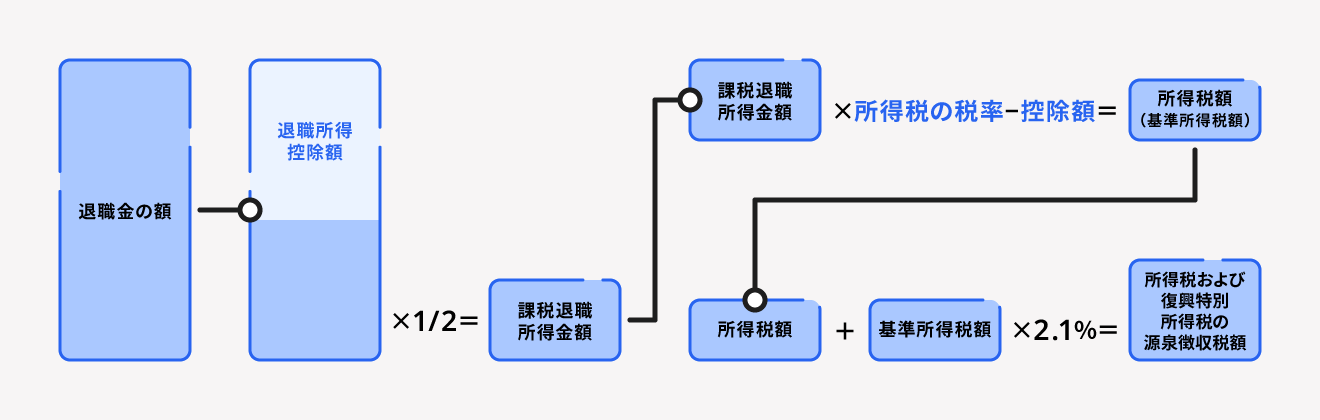

なお、退職金は長年の勤労に対する報償金の意味合いをもつことから、税負担が軽くなるように「退職所得控除」が設けられています。退職所得控除とは、勤続年数に応じて一定額の所得が控除される制度です。

退職所得控除額は以下の計算式で算出します。

| 勤続年数 | 退職所得控除額 |

|---|---|

| 20年以下 | 400,000(円) × 勤続年数 (上記計算で80万円に満たない場合は一律80万円) |

| 20年超 | 8,000,000(円) + 700,000(円) ×(勤続年数 - 20年) |

例:30年勤務した人が退職金2,500万円を受け取った場合の所得税額の違い

「退職所得の受給に関する申告書」を提出した場合

- 退職所得控除額 8,000,000(円) + 700,000(円) ×(30年 - 20年)= 15,000,000(円)

- 課税退職所得金額 (25,000,000(円) - 15,000,000(円))× 1/2 = 5,000,000(円)

- 所得税額 5,000,000(円) × 20%(*1) - 427,500(円*2) = 572,500(円)

- 復興特別所得税 572,500(円) × 2.1% = 12,022(円)

- 納税する所得税額 572,500(円) + 12,022(円) = 584,500(円)(100円未満端数切り捨て)

「退職所得の受給に関する申告書」を提出しなかった場合

- 納税する所得税額 25,000,000(円) × 20.42% = 5,105,000(円)

(*1)所得税率

(*2)所得額に応じた控除額

退職所得の受給に関する申告書を提出していない場合は、余分に所得税を払っていることになるため、確定申告をして払いすぎた所得税の還付を受けましょう。

年末調整と確定申告を両方行う際のポイント・注意点

年末調整後に確定申告を行う方に向けて、両方行う際のポイント・注意点を解説します。

年末調整と確定申告を両方行う際のポイント・注意点

- 年末調整と確定申告が重複しても税金が二重にかかる心配はない

- 年末調整後に交付される源泉徴収票を保管しておく

- 年末調整後に確定申告をする際はすべての収入を申告する

- 控除の申告を忘れた場合も確定申告(還付申告)は5年間行える

年末調整と確定申告が重複しても税金が二重にかかる心配はない

確定申告では、正しい所得金額や所得税額を計算して過不足を精算します。そのため、年末調整と確定申告を両方行っても税金が二重にかかったり、所得控除を二重に申請してしまったりする心配はありません。

反対に、確定申告が必要であるのに忘れていると、延滞税や加算税が課される可能性があります。

年末調整後に交付される源泉徴収票を保管しておく

給与所得者が確定申告を行う場合は、年末調整後に交付される源泉徴収票を基に確定申告を行います。源泉徴収票の添付や提示は不要ですが、申告書の作成に必要となるため、確定申告まで大切に保管しましょう。

なお、源泉徴収票とは、1年間の収入や納付した所得税額、所得控除額などが記載された書類のことです。12月~1月にかけて、お勤め先から書面やデータで交付されます。

年末調整後に確定申告をする際はすべての収入を申告する

確定申告をする場合は、原則としてすべての収入を申告しなければなりません。

たとえば、副業の所得が20万円を超えている方は、副業だけでなく本業の収入も含めて確定申告する必要があります。

申告に漏れがあった場合、本来の所得税とは別に延滞税や加算税が課される可能性もあるため、十分に注意しましょう。

控除の申告を忘れた場合も確定申告(還付申告)は5年間行える

確定申告の義務がない方が確定申告期間内に医療費控除や寄附金控除などを申告するのを忘れてしまった場合、還付申告は5年間行えます。

還付申告とは、源泉徴収された所得税額などが納めるべき所得税額よりも多い場合に所得税の還付を受けられる制度です。

還付申告は、確定申告の申告期間にかかわらず、その年の翌年1月1日から5年間提出できます。

【関連記事】

還付申告とは?対象となるケースや確定申告・年末調整との違いを解説

まとめ

年末調整は、概算で源泉徴収した所得税額と、年間の所得を基に算出された所得税額を照らし合わせ、過不足を精算する手続きです。一方、確定申告は1年間の所得金額や納税額を自分で計算し、申告・納税する手続きを指します。

会社員などの給与所得者は、お勤め先で年末調整を行うため、原則として確定申告の必要はありません。ただし、医療費控除など年末調整の対象から外れた控除を受けたい場合や20万円を超える副業収入がある場合など、一定の条件を満たす方は年末調整を行っていても確定申告が必要です。

年末調整や確定申告の仕組みを正しく理解し、適切に申告しましょう。

確定申告を簡単に終わらせる方法

確定申告に関する作業を効率化したいとお考えの方には、確定申告ソフト「freee会計」の活用がおすすめです。

freee会計には、以下のような機能があります。

- 銀行口座やクレジットカードを同期して出入金を自動入力

- 家計簿感覚でできる帳簿付け

- 確定申告時、税額控除の金額を自動算出

- e-tax(電子申告)対応でオンライン申告も可能

日々の経費管理から確定申告の対応まで、さまざまな作業を自動化して時間や手間を大幅に削減できます。

勘定科目も予測して入力できるため、慣れない人でも安心して使用いただけます。

また、確定申告の際には質問に回答すると税額控除の金額を自動算出できます。ご自身で面倒な計算をする必要がなく、スムーズな書類作成が可能です。

さらに有料プランでは、チャットで確定申告について質問ができるようになります。オプションサービスに申し込めば、電話での質問も可能です。

freee会計を使うとどれくらいお得?

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

忙しい年度末の負担を減らすためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

年末調整と確定申告の違いは?

年末調整と確定申告はどちらも一年間の所得に対する所得税を申告し、還付を受ける、または不足分を納税する手続きを指します。

確定申告が個人で行う手続きであるのに対し、年末調整はお勤め先が主に行う手続きです。

詳しくは記事内「年末調整と確定申告の違い」をご覧ください。

年末調整と確定申告の両方が必要なケースは?

通常、年末調整を受けていれば確定申告は不要ですが、副業による所得がある場合や退職金を受給した方で一定の場合など、特定の条件にあてはまる場合、確定申告が必要です。

詳しくは記事内「年末調整済みの会社員で確定申告が必要なケース」をご覧ください。

監修 安田 亮(やすだ りょう)

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。