確定申告が必要なのは、所得税の納税義務がある人です。

年末調整をしている会社員でも、給与収入額や副業の有無によっては確定申告が必要になる可能性があります。反対に、個人事業主やフリーランスでも1年間の所得額が一定額以下であれば確定申告は不要です。

本記事では、確定申告をしなくていい金額をケース別に詳しく解説します。

目次

- 確定申告しなくていい金額をケース別に解説

- 個人事業主やフリーランスの場合

- 会社員・アルバイトなどの給与所得者の場合

- 株式投資・FX・仮想通貨による利益がある人の場合

- 個人年金を受給している人の場合

- 確定申告が必要な人

- 確定申告しなきゃいけない金額ってどう計算するの?

- 【ケース別】所得税の納税額計算シミュレーション

- 個人事業主で事業所得がある人の納税額の計算例

- 会社員で給与所得がある人の納税額の計算例

- 確定申告で還付を受けられるケースもある

- 確定申告の注意点

- 確定申告には期間が設けられている

- 確定申告の対象外でも住民税申告が必要になる可能性も

- 確定申告が必要なのにしなかったらペナルティが科せられる

- 確定申告をかんたんに終わらせる方法

- よくある質問

- まとめ

確定申告しなくていい金額をケース別に解説

確定申告が必要なのは、所得税の納税額がある人です。確定申告をしなくていい金額は、所得の種類や金額などによって異なります。

ここでは、確定申告をしなくていい金額をケース別に解説します。

確定申告しなくていい金額をケース別に解説

なお、確定申告の義務がなくても、確定申告をすることで払い過ぎた税金の還付を受けられるケースもあります。

医療費控除やふるさと納税などの各種控除を適用したい人や、源泉徴収された収入がある人などは、記事下部「確定申告で還付を受けられるケースもある」をご覧ください。

個人事業主やフリーランスの場合

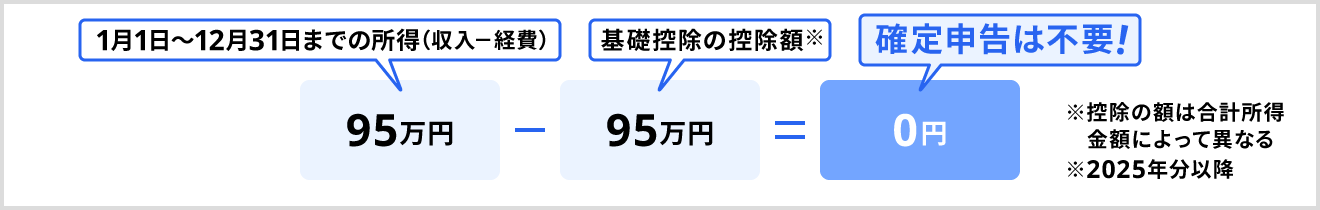

企業に属さず、個人事業主やフリーランスとして働く人の所得は「事業所得」に該当します。個人事業主やフリーランスの場合、1年間の所得が95万円以下であれば原則として確定申告は不要です。

この95万円というのは、「基礎控除」の控除額を指します。基礎控除とは、所得税の対象となる課税所得を計算する際、所得から差し引く所得控除の1つです。

基礎控除は原則としてすべての人に適用される控除で、所得額によって控除額が変動します。なお、2025年度の改正で控除額は以下のように変更されました。

| 合計所得金額 | 基礎控除額 | ||

|---|---|---|---|

| 改正後 | 改正前 | ||

| 2025年分・2026年分 | 2027年分 | ||

| 132 万円以下 | 95万円 | 48万円 | |

| 132万円超336万円以下 | 88万円 | 58万円 | |

| 336万円超489万円以下 | 68万円 | ||

| 489万円超655万円以下 | 63万円 | ||

| 655万円超2,350万円以下 | 58万円 | ||

2025年・2026年分については最高95万円の控除を受けることができます。その年の所得が95万円以下の場合は、基礎控除を適用することで所得が0円となるため、確定申告の必要はありません。

ただし、基礎控除以外にも適用される所得控除がある場合や源泉徴収をしている場合は、確定申告をすることで還付を受けられる可能性があります(還付申告)。▶︎ 還付を受けられるケースを確認する

会社員・アルバイトなどの給与所得者の場合

会社員やアルバイト・パートが勤務先から受け取る給料や賞与(ボーナス)は「給与所得」に該当します。給与所得者は勤務先が年末調整を行ってくれるため、原則として個人で確定申告をする必要はありません。

副業をしている会社員でも、副業による所得が1年間で20万円以下かつ、本業の給与所得が年末調整の対象であれば確定申告は不要です。

会社員で確定申告しなくていい金額

- 1ヶ所からのみ給与を受け取っている人で1年間の給与収入が2,000万円以下

- 副業による所得が20万円以下*本業の給与所得は年末調整の対象

1ヶ所からのみ給与を受け取っている人で、1年間の給与収入が2,000万円を超える人は年末調整の対象外となるため、確定申告が必要です。

また、勤務先で年末調整が行われない場合や、ダブルワークなどで2ヶ所以上から給与を受け取っている人は原則として確定申告が必要です。▶︎ 詳しくはこちら

副業による所得が20万円以下で確定申告の対象外であっても、住民税の申告は別途必要になる可能性があるため、忘れずに手続きを行いましょう。▶︎ 詳しくはこちら

会社員・フリーター向けのお役立ち記事

▶︎ 会社員で確定申告が必要な人とは?ふるさと納税や副業など事例別にやり方を解説

▶︎ 副業は確定申告が必要?申告のやり方・必要書類をわかりやすく解説

▶︎ ダブルワークは確定申告が必要?やり方や必要書類をわかりやすく解説

会社員・フリーター向けのお役立ち記事

▶︎ 会社員で確定申告が必要な人とは?ふるさと納税や副業など事例別にやり方を解説

▶︎ 副業は確定申告が必要?申告のやり方・必要書類をわかりやすく解説

▶︎ ダブルワークは確定申告が必要?やり方や必要書類をわかりやすく解説

株式投資・FX・仮想通貨による利益がある人の場合

株式投資で利益が出た場合は、原則として確定申告が必要です。ただし、以下のいずれかの要件に該当する場合には確定申告の義務はありません。

株式投資で利益があっても確定申告が不要なケース

- 給与収入が2,000万円以下で、株式投資の利益が20万円以下

- 給与所得がなく、株式投資による所得が基礎控除額以下

- 特定口座(源泉徴収あり)を利用している

たとえば、本業による給与収入が2,000万円以下の会社員の場合、株式投資による利益が20万円以下であれば確定申告は不要です。株式投資による利益が20万円を超えた場合には、個人で確定申告が必要になる可能性があります。

なお、FXや仮想通貨による利益が20万円を超えた場合も同様に確定申告が必要になりえます。それぞれ確定申告に必要な書類などが異なるので、事前に確認するようにしましょう。

株・FX・仮想通貨にまつわるお役立ち記事

▶︎ 株式投資の確定申告は必要?方法や必要書類なども解説

▶︎ FXで利益・損失が出たら確定申告が必要?必要書類の書き方や経費の考え方を解説

▶︎ 仮想通貨(暗号資産)で確定申告は必要?所得税の計算方法についてわかりやすく解説

株・FX・仮想通貨にまつわるお役立ち記事

▶︎ 株式投資の確定申告は必要?方法や必要書類なども解説

▶︎ FXで利益・損失が出たら確定申告が必要?必要書類の書き方や経費の考え方を解説

▶︎ 仮想通貨(暗号資産)で確定申告は必要?所得税の計算方法についてわかりやすく解説

個人公的年金を受給している人の場合

年金収入は税制上「雑所得」に該当し、課税対象であるため、確定申告が必要になります。ただし年金受給者には、申告の負担を軽減するための確定申告不要制度が設けられています。

年金による収入金額が1年間で400万円以下かつ、そのほかの所得が20万円以下であれば、確定申告不要制度の要件を満たすため、確定申告の必要はありません。

年金をもらいながら働いて、1年間に20万円以上の所得がある場合には個人で確定申告をしなければならないので注意しましょう。

【関連記事】

年金受給者は確定申告が必要?損をしないために知っておくべき対象となるケースについて解説

確定申告が必要な人【一覧表】

上述したように、確定申告が必要なのは「所得税の納税義務がある人」です。

ここでは、確定申告の対象となる代表的なケースをまとめました。

確定申告が必要になる代表的なケース

- 1年間の所得が基礎控除額を超える個人事業主やフリーランス

- 1年間の給与収入が2,000万円を超える会社員

- 本業の給与収入とは別に副業による所得が20万円を超える会社員

- 年末調整を受けていない会社員やアルバイト・パート

- 2ヶ所以上から給与を受け取っているフリーター

- 公的年金収入が400万円を超える以上年金受給者

確定申告の対象に該当するかどうかは1年間の所得額や条件によって異なります。記事下部で解説している納税する所得税額の計算方法で、納めるべき税額がある場合には個人で確定申告を行う必要があります。

確定申告の対象者である人は、以下の記事を参考に必ず期間内に手続きを行いましょう。

確定申告しなきゃいけない金額ってどう計算するの?

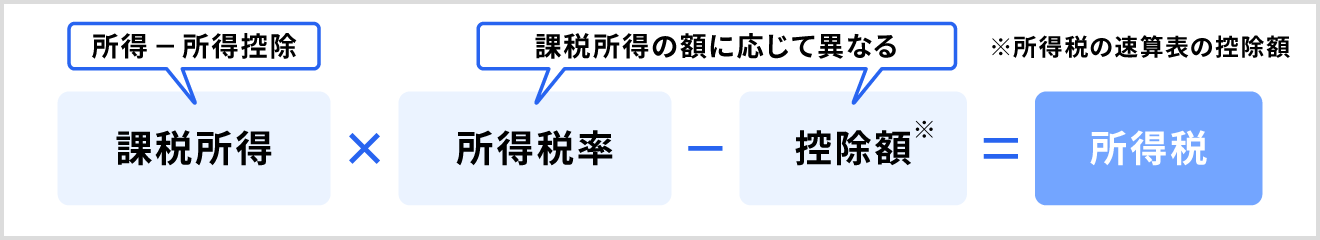

確定申告では、1年間の所得にかかる「所得税」を納めます。納税額の求め方は以下のとおりです。

1. 1年間の「所得額」を算出する

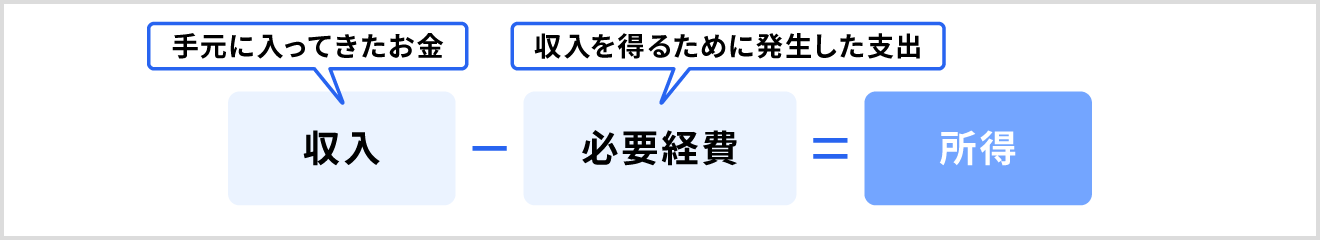

確定申告は、1月1日から12月31日までの1年間の「所得」をもとに、所得税を算出し納税を行います。

所得とは、自身の手元に入ってきた「収入」から必要経費を差し引いた金額のことを指します。

なお所得は、所得税法により内容に応じて10種類に区分されています。たとえば、個人事業主として働く人の所得の多くは事業所得、会社員が副業で得た所得は雑所得に該当することが一般的です。

【関連記事】

所得とは?収入・手取りとの違いや所得税額の計算方法を簡単に解説

給与所得は経費計上の代わりに給与所得控除を適用する

会社員やアルバイト・パートなどの給与所得者には、原則として必要経費が認められません。

しかし、給与所得者も業務のために筆記用具を購入したり、交通費を自己負担したりすることがあります。このような事情を考慮し、給与所得者には給与収入額から概算の経費相当額を控除する「給与所得控除」が設けられています。

なお、給与所得控除は2025年度税制改正で最低保障額が65万円に引き上げられました。詳しい給与所得控除額については記事下部で解説しています。

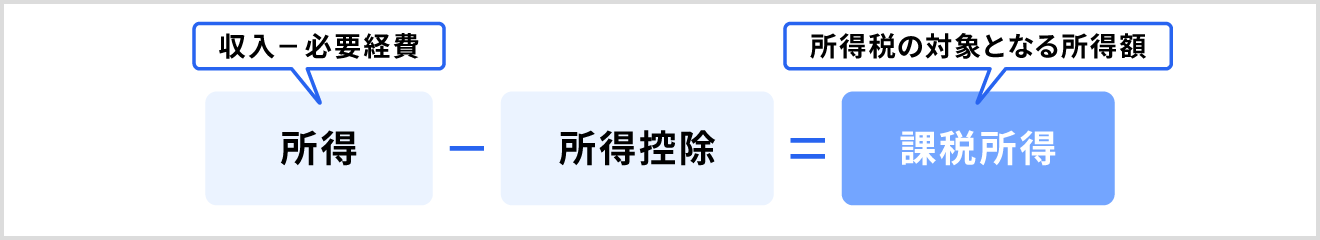

2. 所得税の対象となる「課税所得」を算出する

所得税の対象となるのは収入から必要経費を差し引いた「所得」です。

その所得から、所得控除を差し引いた額が「課税所得」となり、これにかかる所得税を納税する必要があります。なお、現物給与も所得税の対象となるので注意しましょう。

所得控除とは、納税者の個人的な事情や生活状況を考慮し、所得額から一定の金額を差し引く制度で、16種類の控除が設けられています。

| 所得控除の種類 | 主な適用要件 |

|---|---|

| 雑損控除 | 災害・盗難・横領などによって損害を受けた(生計を同じくする配偶者や親族も含まれる) |

| 医療費控除 | 一定額を超えた医療費を支払った(生計を同じくする配偶者や親族も含まれる) |

| 社会保険料控除 | 社会保険料を支払った(生計を同じくする配偶者や親族も含まれる) |

| 小規模企業共済等掛金控除 | 小規模企業共済の掛金を支払った |

| 生命保険料控除 | 生命保険料や介護医療保険料などを支払った |

| 地震保険料控除 | 地震保険料を支払った |

| 寄附金控除 (ふるさと納税) | 国や地方公共団体などに特定寄附金を支払った |

| 障害者控除 | 納税者本人や控除対象配偶者が障害者である |

| 寡婦控除 | 納税者本人が所得税法上の寡婦である |

| ひとり親控除 | 納税者本人がひとり親の要件を満たす |

| 勤労学生控除 | 納税者本人が所得税法上の勤労学生である |

| 扶養控除 | 納税者本人に所得税法上の控除対象扶養親族がいる |

| 配偶者控除 | 納税者本人に所得税法上の控除対象配偶者がいる |

| 配偶者特別控除 | 配偶者の所得金額に応じて受けられる |

| 基礎控除 | 原則としてすべての人に適用される控除 *控除額は納税者の所得に応じて変動する |

| 特定親族特別控除 | 納税者本人に特定親族がいる |

それぞれの所得控除の要件や控除額については、別記事「所得控除とは?種類・対象者・控除額の計算方法をわかりやすく解説」をご確認ください。

3. 課税所得にかかる「所得税額」を求める

課税所得額を把握できたら、以下の速算表をもとに所得税額を算出します。

所得税の税率と控除額は、課税所得額に応じて7段階に分かれています。なお、課税所得額の1,000円未満は切り捨てて算出します。

所得税率の速算表

| 課税対象の所得金額 | 税率 | 控除額 |

| 1,000円〜1,949,000円 | 5% | 0円 |

| 1,950,000円〜3,299,000円 | 10% | 97,500円 |

| 3,300,000円〜6,949,000円 | 20% | 427,500円 |

| 6,950,000円〜8,999,000円 | 23% | 636,000円 |

| 9,000,000円〜17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円〜39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

4. 納税する「納税額」を求める

所得税額から税額控除を差し引いた額が最終的な「納税額」となります。

税額控除は原則として確定申告をしなければ適用されないため、該当する控除がないか必ず確認しましょう。なお、源泉徴収税額がある場合は、税額控除を適用したあとに差し引かれます。

| 税額控除の種類 | 概要 |

|---|---|

| 配当控除 | 総合課税の配当所得を受け取った場合、配当所得の金額の10%または5%に相当する金額が控除できる |

| 外国税額控除 | 海外で得た所得に対して、日本と外国の両方で税金が課される場合、日本の税金から一定額を控除できる |

| 政党等寄附金特別控除 |

政党または政治資金団体に対する政治活動に関する寄付金のうち、一定額を控除できる ※寄附金控除(所得控除)との併用不可 |

| 認定NPO法人等寄附金特別控除 |

認定NPO法人等に対する寄附について、一定額を控除できる ※寄附金控除(所得控除)との併用不可 |

| 公益社団法人等寄附金特別控除 | 公益社団法人などに対する寄附について、一定額を控除できる |

| 住宅借入金等特別控除 |

自宅用の住宅を新築・購入した場合に、住宅ローンの年末残高に応じた金額を控除できる ※事業用部分は対象外 |

| (特定増改築等) 住宅借入金等特別控除 |

自宅を増改築した場合に、住宅ローンの残高に応じて一定額を控除できる ※事業用部分は対象外 |

| 住宅耐震改修特別控除 | 自宅用の住宅について住宅耐震改修をした場合に、一定の金額が控除できる |

| 住宅特定改修特別税額控除 | バリアフリーや省エネ、多世帯同居などの改修工事を行った場合に、一定の金額が控除できる |

| 認定住宅等新築等特別税額控除 | 認定長期優良住宅または認定低炭素住宅の新築などをした場合に、標準的なかかり増し費用の一部を控除できる |

| 試験研究を行った場合の所得税額の特別控除 | 青色申告者が試験研究を行った場合に、試験研究費の額のうち一定割合の額を控除できる |

| 給与等の支給額が増加した場合の特別控除 | 青色申告書を提出する中小事業者または個人事業主が支払う給与などの額が、前年度より一定割合以上増加した場合、一部について控除できる |

上記のほかにも、「試験研究を行った場合の所得税額の特別控除」や「高度省エネルギー増進設備等を取得した場合の所得税額の特別控除」など、さまざまな税額控除があります。

【関連記事】

税額控除とは?所得控除との違い・種類・確定申告での手続き方法をわかりやすく解説

【ケース別】所得税の納税額計算シミュレーション

ここからは、個人事業主と会社員(給与所得者)それぞれの納税額の求め方を例題を用いて解説します。

個人事業主で事業所得がある人の納税額の計算例

個人事業主として継続的に一定の収入がある場合、その所得は「事業所得」に分類されます。事業所得がある人は確定申告でも節税効果の高い青色申告で手続きができます。

ここでの例題では、青色申告で確定申告する場合を例に納税額を算出します。

【個人事業主Aさんの納税額計算シミュレーション】

- 1年間の売上:6,000,000円

- 1年間の経費:1,500,000円

- 青色申告特別控除:650,000円

- 所得控除:

・医療費控除:50,000円

・基礎控除:680,000円 - 税額控除:なし

1. 所得額を求める

例題の場合、1年間の売上600万円に対して必要経費が150万円であるため、所得は450万円(600万円ー150万円)となります。

2. 課税所得を求める

1の所得から適用される各種控除を差し引いて課税所得額を算出します。

4,500,000 ー 1,380,000 = 3,120,000(課税所得)

3. 所得税額を求める

所得税率の速算表を用いて所得税額を算出します。

3,120,000 × 10% ー 97,500 =214,500(所得税額)

4. 納税額を求める

例題の場合、適用される税額控除がないため、上記で算出した21万4,000円が納税額となります。

会社員で給与所得がある人の納税額の計算例

給与所得は青色申告ができないため、自動的に白色申告となります。ここでの例題では、以下の条件で納税額を算出します。

【会社員Aさんの納税額計算シミュレーション】

- 1年間の給与収入:6,000,000円

- 給与所得控除:1,640,000円(6,000,000×20%+440,000円)

- 所得控除:

・医療費控除:50,000円

・基礎控除:680,000円 - 税額控除:

・住宅ローン控除:150,000円

1. 所得額を求める

給与収入には給与所得控除が適用されます。給与所得控除額は給与収入額によって以下のように変動します。

| 給与収入金額 | 給与所得控除額(2025年から) |

|---|---|

| 190万円以下 | 65万円 |

| 190万0,001円〜360万円 | 収入金額 × 30% + 8万円 |

| 360万0,001円〜660万円 | 収入金額 × 20% + 44万円 |

| 660万0,001円〜850万円 | 収入金額 × 10% + 110万円 |

| 850万0,001円以上 | 195万円(上限) |

例題では給与収入が600万円のため、給与所得控除は以下のように算出します。

6,000,000 × 20%+ 440,000 = 1,640,000円(給与所得控除額)

給与収入額600万円から給与所得控除の164万円を差し引いた436万円が給与所得額となります。

2. 課税所得を求める

1の所得から適用される各種控除を差し引いて課税所得額を算出します。

4,360,000 ー 730,000 = 3,630,000(課税所得)

3. 所得税額を求める

所得税率の速算表を用いて所得税額を算出します。

3,630,000 × 20% ー 427,500 =298,500(所得税額)

4. 納税額を求める

税額控除は所得税額から直接差し引くことのできる控除のため、節税効果が高いのが特徴です。例題の納税額は以下のように計算します。

298,500 ー 150,000 = 148,500(納税額)

結果、会社員Bさんの納税額は14万8,500円となります。

確定申告ソフトや国税庁の確定申告書等作成コーナーを使えば、納税額を自動で計算でき、効率的かつ正確な申告書を作成できます。確定申告ソフトなら、日々の帳簿付けも一律で管理・自動化が可能です。

初めての確定申告に不安がある人や、準備・申告をスピーディーに進めたい人は、確定申告ソフトの活用も検討してみるとよいでしょう。

確定申告で還付を受けられるケースもある

確定申告の義務がない人でも、所得控除や税額控除の要件を満たしていたり、源泉徴収された税金や予定納税した税金が納め過ぎになっていたりする場合には、確定申告をすることで還付を受けられる可能性があります。

確定申告で還付が受けられる可能性のある代表的なケースは以下のとおりです。

▼ 関連記事で詳しく解説しています。気になる方はクリック!

手続き自体は確定申告と同じですが、還付申告は義務ではなく任意になるため、しなくても罰則などは特にありません。なお、還付申告は対象となる年の翌年1月1日から5年間申告が可能です。

【関連記事】

還付申告とは?対象となるケースや確定申告・年末調整との違いを解説

確定申告するときの注意点

確定申告の対象者は以下の点に注意しましょう。

確定申告には期間が設けられている

確定申告は期間が設けられています。原則として、対象となる年の翌年2月16日から3月15日です。開始日と最終日が土日の場合は翌月曜日に繰り越されます。

2025年分の確定申告期間は、2026年2月16日から3月16日です。

期限を過ぎてしまうとペナルティが科せられる可能性があるため、対象者は必ず期間内に申告するようにしましょう。

【関連記事】

2025年分の確定申告はいつからいつまで?期限を過ぎたときの対処法についても解説

確定申告の義務があるのにしなかったらペナルティが科せられる

税金を納める義務があるにもかかわらず、確定申告をしなかった場合や、確定申告を忘れた場合は無申告加算税などのペナルティが科される可能性があります。

- 加算税や刑事罰のペナルティを受ける

- 青色申告における控除額の減額が受けられない

- ふるさと納税などの控除を受けられない

- 税金の還付を受けられない

- ローンや賃貸契約に影響が出ることがある

- 国民健康保険の減税措置が受けられない

期限を過ぎてからの確定申告はペナルティはありますが、申告しないよりは軽くなります。無申告のまま放置せず、気付いたらすぐに申告するようにしましょう。

【関連記事】

確定申告しないとどうなる?デメリットと対処法を解説

確定申告の対象外でも所得があれば住民税申告が必要になることも

通常、確定申告を行った場合は税務署と自治体間で必要な情報が共有されるため、住民税の申告は不要です。しかし、所得が基準以下であるなどの理由で申告をしなかった人は注意が必要です。

住民税の場合は所得税と異なり、所得金額などの条件による申告のルールはありません。しかし、年末調整に含まれず確定申告を行わない収入がある場合は、課税のための情報として住民税の申告を行う必要があります。

住民税申告の期限は、所得税の確定申告と同様で翌年の3月15日までです。期限内に住民税申告書などの必要書類を各市区町村あてに提出して申告しましょう。

【関連記事】

確定申告しない人は住民税申告が必要かも!確定申告との関係や手続きの方法を解説

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

収入がなくても確定申告は必要?

確定申告の義務がない所得額でも、所得控除があるケースや過去に源泉徴収された収入があるケースでは、確定申告をすれば、納めすぎた税金が還付される可能性があります。

詳しくは、記事内「確定申告で還付を受けられるケースもある」をご覧ください。

確定申告しなくていい金額は?

給与所得者で副業による所得が20万円以下の場合や、個人事業主で年間所得金額が95万円以下の場合は、原則として確定申告が不要です。

詳しくは、記事内「確定申告しなくていい金額をケース別に解説」をご覧ください。

事業所得と雑所得どちらに該当するか分からない場合はどうする?

得た所得が「事業所得」と「業務にかかる雑所得」のどちらに該当するかについては慎重な判断が求められますが、国税庁による通達や過去の判例をもとに一定の判断基準を示すことができます。

法令解釈通達では、注釈として事業所得・業務にかかる雑所得の判断基準を以下のように説明しています。

事業所得と認められるかどうかは、その所得を得るための活動が、社会通念上事業と称するに至る程度で行っているかどうかで判定する。

つまり、生計を立てられる規模で継続的・計画的に独立して行っている業務による所得は事業所得に、片手間や趣味の業務による所得の場合は雑所得に、分類され得るといえます。

【関連記事】

事業所得とは?雑所得との違いや計算方法・確定申告のやり方を解説

雑所得とは?税率や計算方法・確定申告のやり方をわかりやすく解説

まとめ

確定申告が必要となる所得金額は、給与所得者や個人事業主など、働き方によって異なります。

給与所得者で副業をしている人は、副業による所得が年間20万円を超える場合、確定申告が必要になる可能性があります。

個人事業主やフリーランスは、売上から経費を差し引いた所得が95万円を超える場合、確定申告をしなければいけません。

ただし、確定申告の義務がない人でも、確定申告をすることで節税や還付のメリットを得られることがあります。たとえば、医療費控除を受けたい会社員の場合、副業による所得が0円であっても確定申告をすべきです。

「受けられるはずの控除を受けられなかった」などの事態を避けるためにも、確定申告に関して理解を深めましょう。

監修 好川寛(よしかわひろし)

元国税調査官。国税局では税務相談室・不服審判所等で審理事務を中心に担当。その後、大手YouTuber事務所のトップクリエイターの税務支援、IT企業で税務ソフトウェアの開発に携わる異色の税理士です。