監修 好川寛 プロゴ税理士事務所

個人事業主とは、法人を設立せずに個人で事業を営んでいる人のことを指します。法人のように初期費用などはかからず、開業届を税務署へ提出するだけで個人事業主になることができます。

本記事では、独立を考えている人を対象に、個人事業主の定義や法人との違い、独立前後にやるべきことについて詳しく解説します。

目次

\開業届の作成や提出の手間をなくします/

freee開業は開業届や青色申告書類を作成する手間を大幅に削減できます。

・開業届や青色申告書類は無料作成

・書類の提出はオンラインで完結!

個人事業主とは?

個人事業主とは、法人を設立せずに個人で反復・継続して事業を営んでいる人のことを指します。従業員を雇用していたとしても、法人を設立していなければ個人事業主に分類されます。

個人事業主になるには、所轄の税務署へ開業届の提出が必要です。事業を開始してから1ヶ月以内に提出することが推奨されていますが、提出をしなかったり遅れたりしても罰則などはありません。

【関連記事】

開業届とは? 個人事業主が知っておくべき基礎知識や提出するメリット・注意点について解説

個人事業主とフリーランスの違い

個人事業主とは、個人で事業を開始・独立して事業を行う人を指します。

一方、フリーランスは特定の会社や団体に属さずに業務を行う「働き方」を意味する言葉です。フリーランスはあくまで「働き方」を表す呼称であり、税務上の区分ではありません。

また上述したように、個人事業主は「個人」で事業を行う人を指しますが、働き方を意味するフリーランスには個人・個人事業主だけでなく、法人も含まれます。

厚生労働省の「フリーランスとして安心して働ける環境を整備するためのガイドライン」では、フリーランスを以下のように定義づけています。

「フリーランス」とは法令上の用語ではなく、定義は様々であるが、本ガイドラインにおける「フリーランス」とは、実店舗がなく、雇人もいない自営業主や一人社長であって、自身の経験や知識、スキルを活用して収入を得る者を指すこととする。

フリーランスについて詳しく知りたい方は、別記事「フリーランスとは?代表的な職種や働く前に必要な準備・手続きを解説」をあわせてご確認ください。

なお、個人で事業を開始した場合には、事業開始後1ヶ月以内に税務署へ開業届を提出する必要があります。開業届を提出しなかったり、提出が遅れたりしても罰則などはありません。しかし、開業届は事業開始したことを税務署に知らせる役割もあるため、忘れずに提出するようにしましょう。

freee開業では、開業届を無料で作成できます。また、オンライン上で提出まで完結できるので、税務署へ出向く必要もありません。確定申告を青色申告でするときに必要な青色申告承認申請書も同時に作成ができます。ぜひご活用ください。

開業届をかんたん・無料で作成するならfreee開業

freee開業は開業届を無料で作成できます。

書類はオンラインでの提出が可能!税務署へ出向かずに手続きまで完結でき、忙しい方にもおすすめのサービスです。

個人事業主のメリット

個人事業主は事業を行うために必要な手続きや準備が少ないことから、始めやすい事業形態といえます。また、個人事業主として事業を行うと以下のようなメリットがあります。

個人事業主のメリット

- 事業開始までの手続きが簡単

- 一定の所得額までは法人よりも節税ができる

- 自由な働き方ができる

事業開始までの手続きが簡単

法人は設立するために法定費用がかかったり、登記するために10種類程度の書類を準備したりしなければなりません。

上述したように個人事業主になるためには、所轄の税務署へ開業届を提出するだけで手続きは完了です。法人のように登記費用などのお金もかからずに事業を開始できます。

【関連記事】

開業届の必要書類と出し方とは?開業する際に必要な書類を解説

一定の所得額までは法人よりも節税ができる

個人事業主には所得税、法人には法人税の納付義務があります。一定の所得額を超えるまでは法人税よりも低い税率がかかるため、個人事業主でいるほうが節税につながります。

また、個人事業主でも事業にかかった費用は基本すべて経費として計上できます。経費として計上できる費用の例は以下のとおりです。

- 家賃や光熱費(※自宅兼事務所の場合)

- 打ち合わせ時の飲食代や会食代

- 仕事での取引先関係者の冠婚葬祭で支払った慶弔費

自由な働き方ができる

会社と雇用契約を結んで働く会社員は、働く場所や時間などは会社の就業規則に従わなければなりません。一方、個人事業主は雇用契約を結ばないので、働き方は自身で自由に決めることができます。

個人事業主のデメリット

個人事業主として事業を行う場合には、以下のデメリットについても理解しておきましょう。

個人事業主のデメリット

- 法人よりも社会的信用度が低い

- 法人に比べて経費にできる範囲が狭い

- 一定の所得額を超えると法人よりも税率が高くなる

法人よりも社会的信用度が低い

法人は、会社法などの法律に基づいてより厳格に運営されるので、社会的信用が高いとされています。そのため、銀行での融資においても、財務面の透明性の観点から審査に通りやすい傾向にあります。

個人事業主として事業を行ううえで大きな問題はありませんが、法人に比べると社会的信用度が低いといえるでしょう。

なかには、個人事業主との取引を避ける企業もあるため、新規取引の拡大などは法人よりも難しい可能性があります。

【関連記事】

個人事業主と法人の違いは?13項目で比較した特徴とメリット・デメリットや法人化を選択するポイント

社会保険に加入できない

法人は個人事業主が計上できる経費に加え、自身への給与(役員報酬)や賞与などの費用も経費として計上できます。

個人事業主には「給与」という概念がないため、自身の収入を経費として計上することはできません。

一定の所得額を超えると法人よりも税率が高くなる

個人事業主に課される所得税には「累進課税制度」が適用されています。累進課税制度は、所得額が上がれば税率も高くなる仕組みで、最大税率は45%です。

一方、法人に納税義務のある法人税は「比例課税制度」が採用されています。比例課税制度は一部の例外を除いて、所得の金額にかかわらず一律の税率が適用される制度で、最大税率は23.2%です。

個人事業主で事業所得が900万円を超えると所得税率は33%かかり、法人税よりも税負担が大きくなってしまいます。年間の事業所得が700〜800万円を超えるあたりで法人化を検討してみましょう。

【関連記事】

個人事業主が払う税金はいくら?計算方法と節税のポイントを解説

個人事業主か法人で迷ったらfreeeの税額シミュレーションがおすすめ

上述したように、一定の所得額を超えると個人事業主よりも法人のほうが節税メリットが高くなります。個人事業主として事業を継続するか、法人化するか悩んだら、freeeの節税シミュレーションがおすすめです。

現在の所得額や経費を入力すると、どちらで事業を行うほうが節税できるかを算出してくれます。無料で利用できるので、ぜひお試しください。

法人化について詳しく知りたい方は、別記事「個人事業主が法人化するメリット・デメリットについて解説」をあわせてご確認ください。

会社設立・法人化するならfreee会社設立を活用しよう!

法人の設立は初期費用だけでなく、たくさんの書類を準備しなければなりません。freee会社設立を活用すれば、設立時に必要な約10種類の書類を無料で作成が可能です。

また、申請手続きもオンラインですることができるので、法務局へ行く時間が取れない人でもスキマ時間に対応ができます。

【関連記事】

会社設立の流れを解説!株式会社の作り方や必要書類、手続きを紹介

個人事業になったらやること

個人事業主になったら以下の手続きが必要です。

- 国民健康保険への加入

- 国民年金への加入

- 小規模企業共済への加入

- 事業用銀行口座の開設

- 確定申告の準備

特に、国民健康保険と国民年金への加入は期日が決まっているので、早めに手続きを行いましょう。

各種手続きの内容については別記事「個人事業主になるには?必要な届出や手続き、個人事業主になってからやるべきことを分かりやすく解説」をあわせてご確認ください。

まとめ

個人事業主とは、企業や組織に属さずに継続・反復して事業を行う人を指します。法人よりも開業までの手続きが簡単で、チャレンジしやすい事業形態といえるでしょう。

ただし、個人事業主として開業したら、確定申告を自分で行わなければなりません。節税効果の高い青色申告で確定申告する場合には、日々の帳簿付けや会計書類の作成などの事務処理も行う必要があります。

会計知識が一定必要になるので、会計ソフトなどを活用して正確な手続きを行えるように準備しましょう。

freee開業なら、税務署に行かずに開業届をかんたんに作成

個人事業を始める際には「開業届」を、青色申告をする際にはさらに「青色申告承認申請書」を提出する必要があります。 記入項目はそれほど多くはありませんが、どうやって記入したらいいのかわからないという方も多いと思います。

そこでおすすめなのが「freee開業」です。ステップに沿って簡単な質問に答えていくだけで、必要な届出をすぐに完成することができます。

freee開業で作成可能な5つの届出

1. 個人事業の開業・廃業等届出書

開業届のことです。

2. 所得税の青色申告承認申請書

青色申告承認申請書は事業開始日から2ヶ月以内、もしくは1月1日から3月15日までに提出する必要があります。期限を過ぎた場合、青色申告できるのは翌年からになるため注意が必要です。

3. 給与支払事務所等の開設・移転・廃止届出書

家族や従業員に給与を支払うための申請書です。

4. 源泉所得税の納期の特例の承認に関する申請書

原則毎月支払う源泉所得税を年2回にまとめて納付するための手続です。毎月支払うのは手間ですので、ぜひ提出しましょう。

5. 青色事業専従者給与に関する届出・変更届出書

青色申告をする場合に、家族に支払う給与を経費にするための手続です。青色申告をして家族に給与を支払う場合は必ず提出しましょう。

freee開業の使い方を徹底解説

freee開業を使った開業届の書き方は、準備→作成→提出の3ステップに沿って必要事項を記入していくだけです。

Step1:準備編

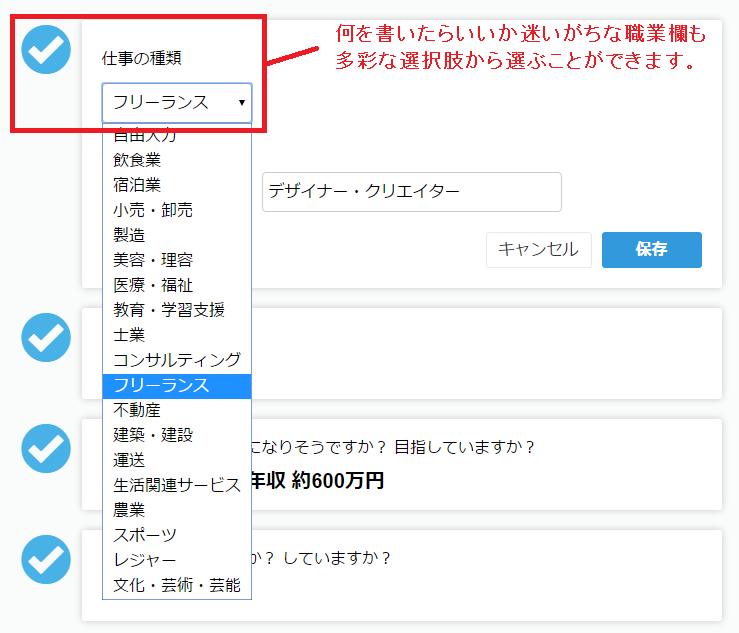

準備編では事業の基本情報を入力します。迷いやすい職業欄も多彩な選択肢のなかから選ぶだけ。

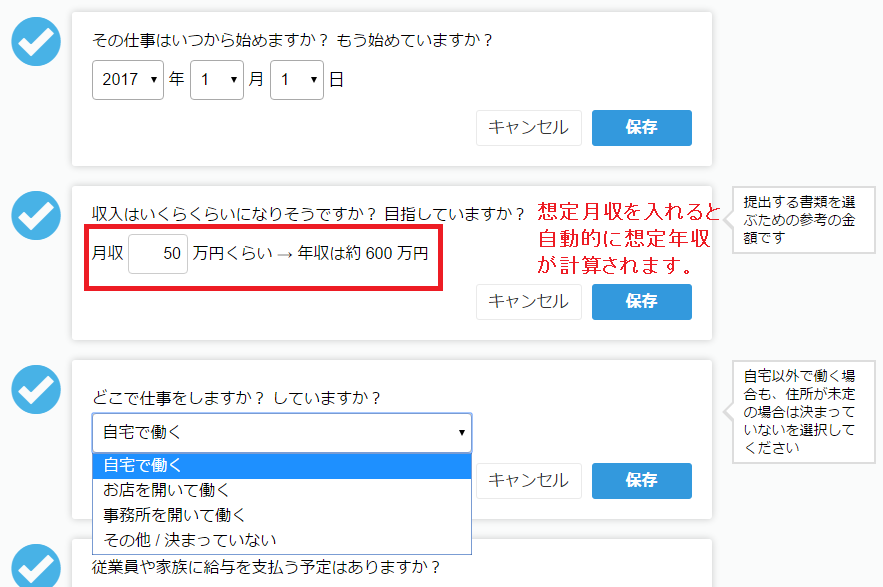

事業の開始年月日、想定月収、仕事をする場所を記入します。

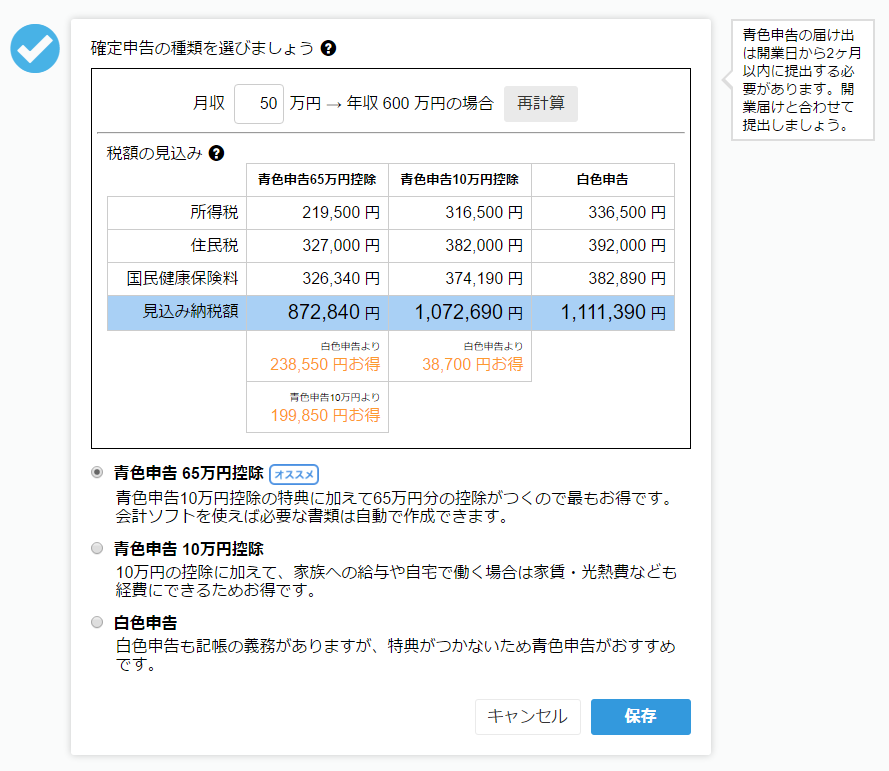

想定月収を記入すると青色申告、白色申告のどちらが、いくらお得かも自動で計算されます。

Step2:作成編

次に、作成編です。

申請者の情報を入力します。

名前、住所、電話番号、生年月日を記入しましょう。

給与を支払う人がいる場合は、上記のように入力をします。

今回は準備編で「家族」を選択しましたので、妻を例に記入を行いました。

さらに、見込み納税金額のシミュレーションも可能。

※なお、売上の3割を経費とした場合の見込み額を表示しています。経費額やその他の控除によって実際の納税額は変化します。

今回は、青色申告65万円控除が一番おすすめの結果となりました。

Step3:提出編

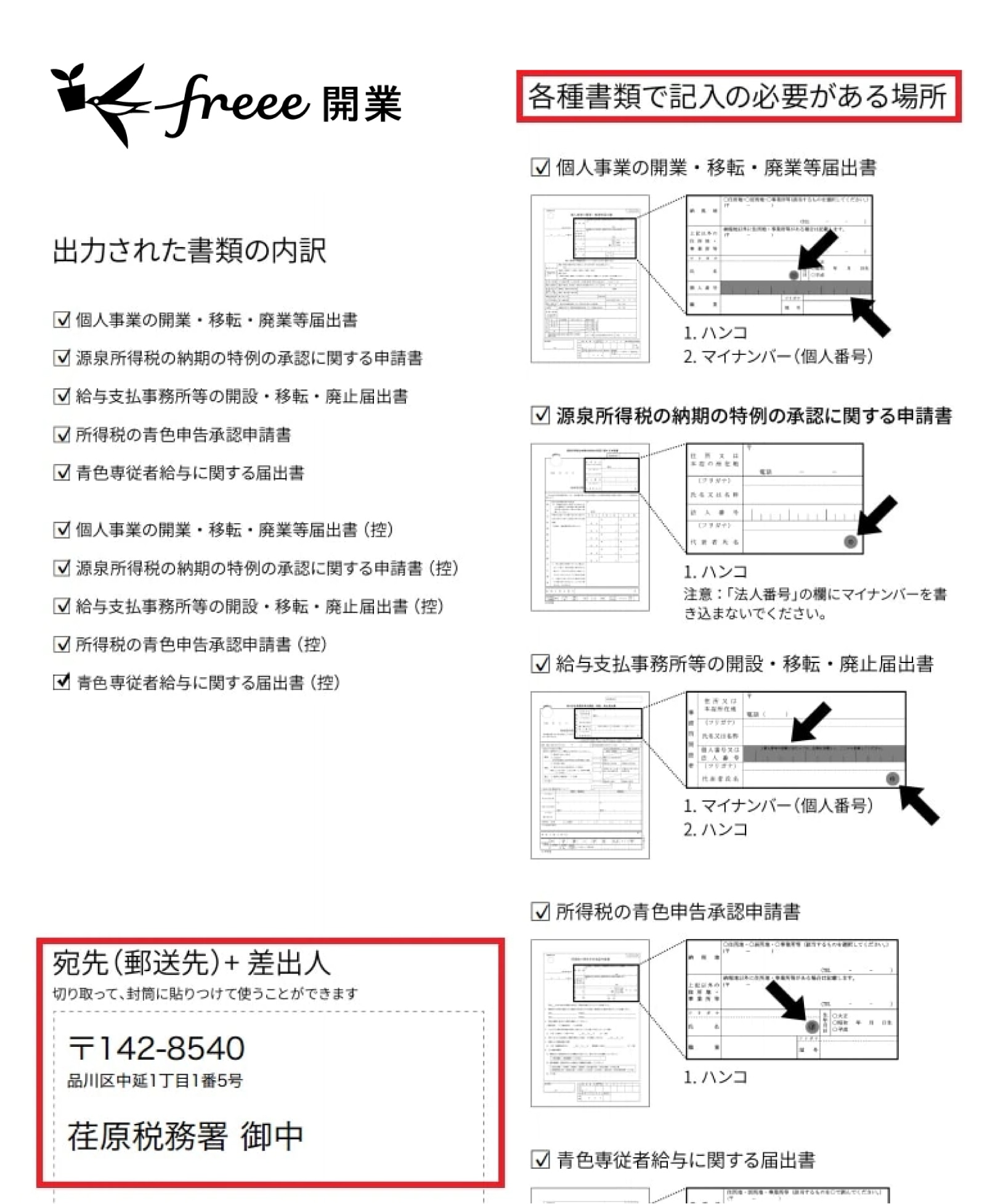

最後のステップでは、開業に必要な書類をすべてプリントアウトし、税務署に提出します。

入力した住所をもとに、提出候補の地区がプルダウンで出てきます。地区を選ぶと、提出先の税務署が表示されますので、そちらに開業届けを提出しましょう。

届け出に関する説明とそれぞれの控えを含め、11枚のPDFが出来上がりました。印刷し、必要箇所に押印とマイナンバー(個人番号)の記載をしましょう。

郵送で提出したい方のために、宛先も1ページ目に記載されています。切り取って封筒に貼りつければ完了です。

いかがでしょう。

事業をスタートする際や、青色申告にしたい場合、切り替えたい場合など、届出の作成は意外と煩雑なものです。

しかし、freee開業を活用すれば、無料ですぐに届け出の作成が完了。

また、確定申告書の作成もfreee会計を使えば、ステップに沿ってすぐに完了します。

freee開業とfreee会計を使って、効率良く届出を作成しましょう。

よくある質問

個人事業主とは?

個人事業主とは、法人を設立せずに個人で反復・継続して事業を営んでいる人のことを指します。従業員を雇用していたとしても、法人を設立していなければ個人事業主に分類されます。

詳しくは記事内「個人事業主とは?」をご覧ください。

個人事業主と法人どっちが得?

個人事業主に係る所得税は儲けが多くなれば税率も高くなる「累進課税制度」で、最大税率は45%です。一方、法人に係る法人税は一部の例外を除いて、所得の金額にかかわらず一律の税率が適用される「比例課税制度」で、最大税率は23.2%です。

個人事業主で、年間の事業所得が700〜800万円を超えるあたりで法人化すると節税につながるでしょう。

詳しくは記事内「個人事業主のデメリット」をご覧ください。

監修 好川寛(よしかわひろし)

プロゴ税理士事務所代表。20年以上のキャリアをもつ国税OB税理士。税務調査や複雑な税務判断に精通し、幅広い税務相談に対応。クライアントの事業を深く理解し、長期的な視点で最適な税務戦略を支援しています。