年末調整と確定申告はどちらも、所得税の計算・納税をする手続きですが、対象者・申告期間・申告できる控除の種類などに違いがあります。

会社員などの給与所得者は、原則として年末調整を受けていれば確定申告は不要です。ただし、一定の要件に該当する場合や年末調整の対象外である控除を受けたい場合には、会社員などの給与所得者でも個人で確定申告をしなければなりません。

本記事では、年末調整と確定申告の両方が必要なケースや違い・やり方についてわかりやすく解説します。

目次

- 年末調整と確定申告の違い

- 年末調整済みの会社員で確定申告が必要なケース

- 副業の所得が20万円を超える人

- 2ヶ所以上から給与の支払いを受けている人

- 同族会社の役員で家賃収入がある人

- 土地や建物の売却益がある人

- 年末調整済みの会社員で確定申告をしたほうがよいケース

- 医療費控除・雑損控除・寄附金控除を受ける人

- 住宅ローン控除(住宅借入金等特別控除)を初めて受ける人

- ふるさと納税の納付先自治体が6ヶ所以上の人

- 転職・退職後に確定申告が必要なケース

- 退職した年の年末までに再就職しなかった人

- 「退職所得の受給に関する申告書」を提出していない人

- 【年末調整の有無別】確定申告のやり方

- 年末調整済みのときの確定申告のやり方

- 年末調整していないときの確定申告のやり方

- 年末調整と確定申告を両方やる際のポイント・注意点

- 確定申告では全ての収入を申告する

- 税金が二重にかかる心配はない

- 源泉徴収票を保管しておく

- 控除の申告(還付申告)は5年間行える

- まとめ

- 確定申告を簡単に終わらせる方法

- よくある質問

年末調整と確定申告の違い

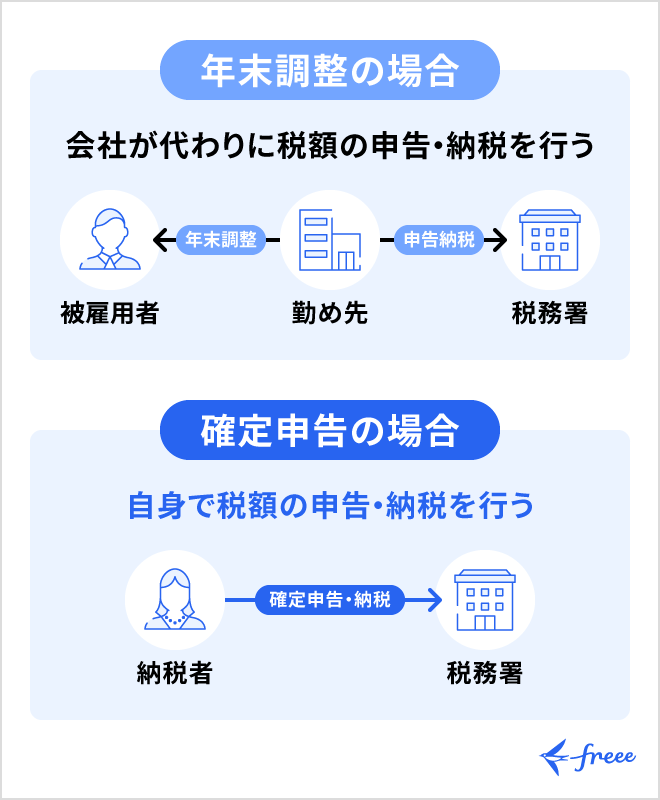

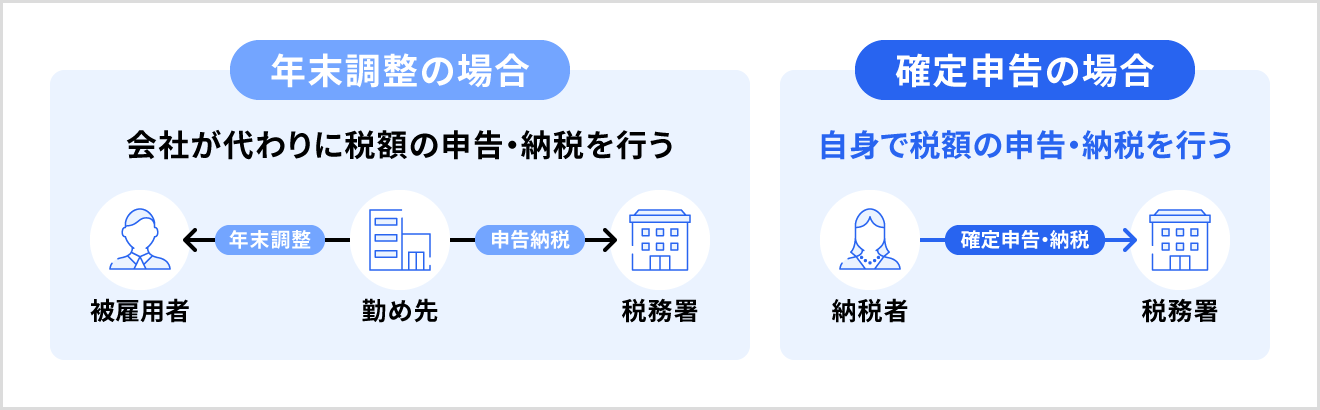

確定申告と年末調整はいずれも1年間の所得を確定したうえで、所得税額を申告・納税する手続きですが、対象者・申告期間・申告できる控除の種類に違いがあります。

年末調整は、会社が従業員に代わって所得税の申告・納税までを行う手続きのことで、基本的に会社に所属している会社員やアルバイト・パートなどの給与所得者が対象です。

給与所得者は、毎月の給与やボーナスから概算で所得税が差し引かれます(源泉徴収)。源泉徴収は概算の所得税額が差し引かれているため、過不足のないように年末調整という精算手続きが行われます。

一方、確定申告は対象者が個人で行う手続きです。基本的に年末調整をしている人であれば、確定申告は不要ですが、一定の要件に該当する場合や、年末調整の対象外である控除を受けたい場合には、年末調整とは別に個人で確定申告をしなければなりません。

年末調整済みの会社員で確定申告が必要なケース

上述したように、会社員などの給所得者は年末調整によって所得税が精算されるため、原則として確定申告をする必要はありません。

しかし、一例として以下の項目に該当する人は、年末調整とは別に確定申告が必要です。

会社員で確定申告が必要なケース

年末調整は雇用主の義務であり、従業員が実施の有無を選べるものではありません。確定申告を行う場合でも、年末調整の対象者であれば原則として年末調整は実施されます。

副業の所得が20万円を超える人

本業として1ヶ所から給与を受け取り、副業による所得が20万円を超える人は、所得税の確定申告が必要です。

たとえば、本業とは別にクラウドソーシングや内職などで得た雑所得が20万円を超える場合は、確定申告をしなければなりません。

副業所得が20万円以下であれば、所得税の確定申告は不要です。ただし、住民税の申告は別途必要となります。

【関連記事】

副業による雑所得で確定申告が必要なケースは?事業所得との違いを解説

2ヶ所以上から給与の支払いを受けている人

年末調整は1人につき1ヶ所でしか受けることができません。

たとえば、本業が会社員で副業としてアルバイトをしている人など、2つの会社に雇用されている場合は、年末調整を受けられるのはどちらか一方に限られます。

一般的には、収入の多いほうで年末調整が行われます。2ヶ所以上から給与を受け取っている場合、年末調整を受けていない方の給与の収入金額が20万円を超えると、確定申告が必要となります。

ただし、給与収入金額から、雑損控除・医療費控除・寄附金控除・基礎控除以外の所得控除の合計額を差し引いた金額が150万円以下で、かつ給与所得・退職所得以外の所得金額が20万円以下の人は申告不要です。

同族会社の役員で家賃収入がある人

自身が同族会社の役員であり、給与以外に不動産の賃料などを受け取っている場合は、その所得が20万円以下でも確定申告が必要です。

また、その同族会社の役員と特殊な関係にある人も、同様に確定申告が必要です。

同族会社の役員とは、法人税法で定められた同族会社の役員を指します。役員と特殊な関係にある人とは、その役員の親族または親族関係にあった人などを指します。

出典:国税庁「No.1901 同族会社の役員で確定申告の必要な人」

土地や建物の売却益がある人

土地・建物を売却して利益を得た場合は、原則として確定申告が必要です。不動産の売却による所得は譲渡所得に該当します。

譲渡所得は分離課税にあたるため、給与所得などとは別に計算が必要ですが、確定申告の手続きは同時に行います。

また、マイホームを売却し、利益を得た場合に受けられる「3,000万円の特別控除の特例」を適用する際も確定申告が必要です。

【関連記事】

不動産売却後に確定申告は必要?譲渡所得の計算方法と申告方法を解説

出典:国税庁「土地や建物を売ったとき」

出典:国税庁「No.3302 マイホームを売ったときの特例」

年末調整済みの会社員で確定申告をしたほうがよいケース

確定申告の義務がない会社員でも、以下の条件に該当する人は、確定申告をすることで還付を受けられる可能性があります。

会社員で確定申告をしたほうがよいケース

医療費控除・雑損控除・寄附金控除を受ける人

所得控除は、所得税を算出する際に一定の金額を所得から差し引ける制度です。所得控除は16種類あり、年末調整・確定申告での適用可否は以下のとおりです。

| 控除の種類 | 控除の適用可否 | |

|---|---|---|

| 年末調整 | 確定申告 | |

| 雑損控除 | × | ◯ |

| 医療費控除 | × | ◯ |

| 寄附金控除 | × | ◯ |

| 社会保険料控除 | ◯ | ◯ |

| 小規模企業共済等掛金控除 | ◯ | ◯ |

| 生命保険料控除 | ◯ | ◯ |

| 地震保険料控除 | ◯ | ◯ |

| 障害者控除 | ◯ | ◯ |

| 寡婦控除 | ◯ | ◯ |

| ひとり親控除 | ◯ | ◯ |

| 勤労学生控除 | ◯ | ◯ |

| 配偶者控除 | ◯ | ◯ |

| 配偶者特別控除 | ◯ | ◯ |

| 扶養控除 | ◯ | ◯ |

| 基礎控除 | ◯ | ◯ |

| 特定親族特別控除 | ◯ | ◯ |

年末調整をしている会社員であっても、雑損控除・医療費控除・寄附金控除を受けるには、確定申告を行う必要があります。

| 所得控除 | 控除対象となるケース |

|---|---|

| 雑損控除 | 災害・盗難・横領によって一定の資産について損害を受けた場合 |

| 医療費控除 | 1年間(1月1日~12月31日)に自身または生計を一にする配偶者や親族のために支払った医療費が一定額を超える場合 |

| 寄附金控除 | 国・地方公共団体・特定公益増進法人などに対して一定の寄附金を支払った場合 |

なお、年末調整で申告漏れがあった生命保険料控除や小規模企業共済等掛金控除などについても、確定申告を行うことで適用を受けることが可能です。

【関連記事】

所得控除とは?種類・対象者・控除額の計算方法をわかりやすく解説

住宅ローン控除(住宅借入金等特別控除)を初めて受ける人

住宅ローン控除(住宅借入金等特別控除)を初めて受ける年(初年度)は、確定申告が必要です。2年目以降は、年末調整で手続きができます。

住宅ローン控除は、所得税額から一定額を控除できる税額控除のひとつで、住宅ローンを利用してマイホーム(認定住宅)を新築した場合などに適用されます。

【関連記事】

住宅ローン控除を受けるための確定申告のやり方や必要書類を解説

ふるさと納税の納付先自治体が6ヶ所以上の人

「ふるさと納税」の納付先自治体が6ヶ所以上の場合は、ワンストップ特例制度を利用できないため、確定申告が必要です。

ワンストップ特例制度とは、確定申告を行わなくてもふるさと納税の寄附金控除を受けられる制度です。以下2つの条件を満たす人が利用できます。

ワンストップ特例制度を利用できる人

- 会社員などで、確定申告を行わない人

- 1年間のふるさと納税先の自治体が5ヶ所以内の人

ワンストップ特例制度を利用する場合は、翌年1月10日までにワンストップ特例申請書(寄附金税額控除に係る申告特例申請書)を提出しなければなりません。申請が間に合わなかった場合は、確定申告が必要となります。

【関連記事】

ふるさと納税の確定申告のやり方は?必要書類やワンストップ特例制度についても解説

転職・退職後に確定申告が必要なケース

会社員が転職・退職をした場合に、確定申告が必要になることがあります。

転職・退職後に確定申告が必要なケース

- 退職後に年末まで再就職しなかった人

- 「退職所得の受給に関する申告書」を提出していない人

なお、退職後に雇用保険から失業給付を受ける場合は、失業給付分を申告する必要はありません。失業給付は、次の仕事が見つかるまでの生活を保障するものであり、課税所得には該当しないためです。

【関連記事】

転職した年は確定申告が必要?必要なケース・自分でする場合の注意点について解説

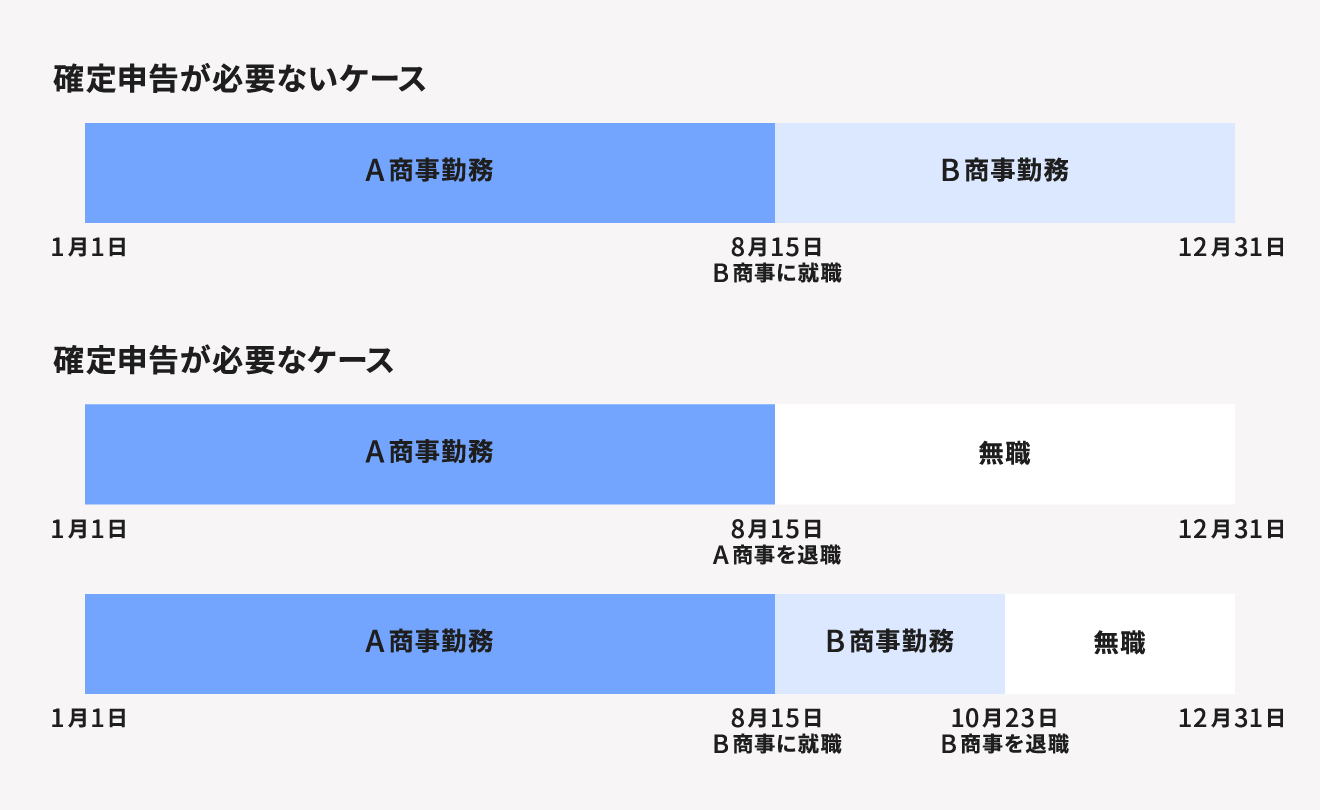

退職した年の年末までに再就職しなかった人

年の途中で退職して年内に再就職した場合は、新しい勤務先で前職分も含めた年末調整を受けられます。

一方、年の途中で会社を退職し、その年の12月31日時点で会社に勤めていない場合は、個人で確定申告が必要です。

「退職所得の受給に関する申告書」を提出していない人

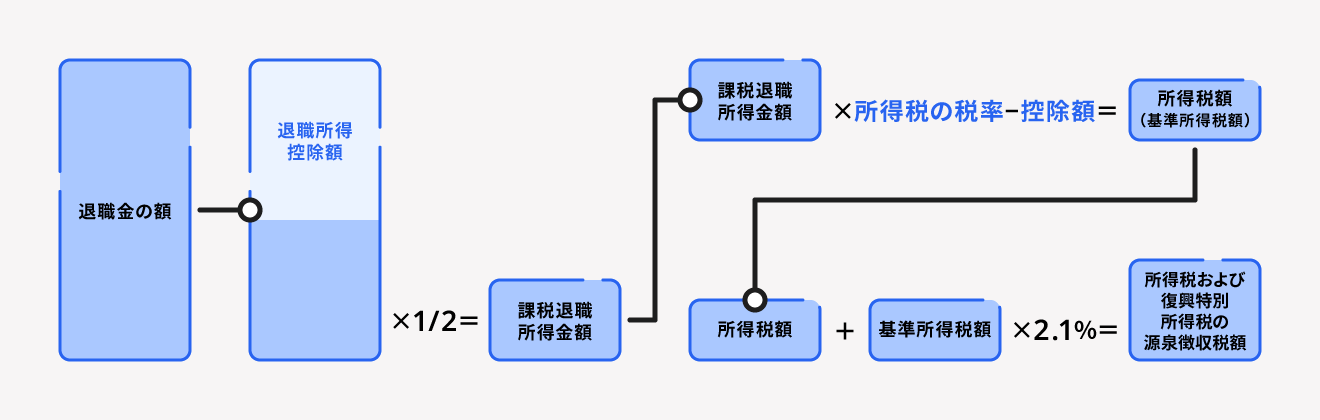

退職金は、長年の勤労に対する報酬として位置付けられているため、税負担を軽減する「退職所得控除」が設けられています。退職所得控除とは、勤続年数に応じて一定額が所得から控除される制度です。

退職時に退職金を受け取る際、「退職所得の受給に関する申告書」を勤務先に提出していれば、退職金には退職所得控除が適用され適切に源泉徴収されるため、確定申告は不要です。

一方、「退職所得の受給に関する申告書」を提出していない場合は、退職金から一律20.42%が源泉徴収されます。そのため、退職所得控除を適用した場合より多く税金が差し引かれる可能性があり、還付を受けるには確定申告が必要です。

| 勤続年数 | 退職所得控除額 |

|---|---|

| 20年以下 | 400,000円 × 勤続年数 (上記計算で80万円に満たない場合は一律80万円) |

| 20年超 | 8,000,000円 + 700,000円 ×(勤続年数 - 20年) |

出典:国税庁「No.2732 退職手当等に対する源泉徴収」

例:30年勤務した人が退職金2,500万円を受け取った場合の所得税額の違い

「退職所得の受給に関する申告書」を提出した場合

退職所得控除額:8,000,000円 + 700,000円 ×(30年 − 20年)= 15,000,000円

課税退職所得金額:(25,000,000円 − 15,000,000円) × 1/2 = 5,000,000円

所得税額:5,000,000円 × 20%(※1)− 427,500円(※2)= 572,500円

復興特別所得税:572,500円 × 2.1% = 12,022円

納税する所得税額:572,500円 + 12,022円 = 584,500円(100円未満端数切り捨て)

「退職所得の受給に関する申告書」を提出しなかった場合

納税する所得税額:25,000,000円 × 20.42% = 5,105,000円

(※1)所得税率

(※2)所得額に応じた控除額

退職所得の受給に関する申告書を提出していない場合は、確定申告を行い、払いすぎた所得税の還付を受けましょう。

【年末調整の有無別】確定申告のやり方

以下では、確定申告の基本的な手順を、年末調整の有無に分けて解説します。年末調整済みのケースと未実施のケースで必要な対応が異なるため、それぞれの流れを確認しておきましょう。

年末調整済みのときの確定申告のやり方

年末調整をした人で確定申告が必要になる主なケースとしては、医療費控除・住宅ローン控除・寄附金控除を受ける場合などが挙げられます。

医療費控除の場合

1年間で支払った医療費が10万円以上(総所得金額等が200万円未満の人は、総所得金額等 × 5%を超える場合)は、確定申告により医療費控除を受けられます。

確定申告の流れは、以下のとおりです。

医療費控除の確定申告の流れ

- 通知書や領収書をもとに、1年間の医療費の支払総額を確認する

- 医療費控除額を計算する

- 確定申告書と医療費控除の明細を作成する

- 必要書類をそろえて税務署に提出する

医療費控除の申告方法は「税務署への書面提出(郵送または窓口持参)」と「e-Tax(インターネットによる電子申告)」の2種類です。

申告の際には、医療費控除の明細書・確定申告書を提出します。書面で提出する場合は、マイナンバーの記載がある本人確認書類の添付が必要です。e-Taxの場合は、手続き時にマイナンバーカードで本人確認を行います。

医療費通知書や領収書は医療費の確認に必要ですが、提出は不要です。

【関連記事】

医療費控除とは?確定申告のやり方・計算方法についてわかりやすく解説

出典:国税庁「No.1120 医療費を支払ったとき(医療費控除)」

住宅ローン控除の場合

住宅ローン控除を受ける場合、2年目以降は年末調整で手続きが可能ですが、初年度は確定申告が必要となります。

確定申告の流れは以下のとおりです。

住宅ローン控除を受けるための確定申告の流れ

- 不動産会社から不動産売買契約書と住宅の区分に応じた証明書類を受け取る

- 金融機関から住宅ローンの年末残高等証明書を受け取る

- 建物・土地の登記事項証明書を取得する

- 勤務先から源泉徴収票を受け取る

- 確定申告書と住宅借入金等特別控除額の計算明細書を作成する

- 必要書類をそろえて税務署に提出する

確定申告に必要な書類は、以下のとおりです。

住宅ローン控除を受けるための確定申告で必要な書類

- 確定申告書

- 本人確認書類の写し

- 源泉徴収票

- 住宅借入金等特別控除額の計算明細書

- 住宅ローンの年末残高等証明書

- 建物・土地の登記事項証明書

- 建物・土地の不動産売買契約書(請負契約書)の写し

- 住宅の区分に応じた証明書類

住宅ローン控除の申告方法も「税務署への書面提出(郵送または窓口持参)」と「e-Tax(インターネットによる電子申告)」の2種類です。

書面で提出する場合は、マイナンバーの記載がある本人確認書類の添付が必要です。e-Taxの場合は、マイナンバーカードで本人確認を行います。

住宅ローン控除は必要書類が多いため、計画的に書類の準備を進めていきましょう。

【関連記事】

住宅ローン控除を受けるための確定申告のやり方や必要書類を解説

出典:国税庁「マイホームを持ったとき」

ふるさと納税に関する寄附金控除の場合

年末調整をした人でも、ふるさと納税の納付先自治体が6ヶ所以上ある場合、またはワンストップ特例申請書の提出が間に合わなかった場合は、確定申告が必要です。

確定申告の流れは、以下のとおりです。

ふるさと納税の確定申告の流れ

- 年間の寄附金額を計算する

- 確定申告書を作成する

- 必要書類をそろえて税務署に提出する

確定申告書 第二表には、以下の2つを記入します。

確定申告書 第二表の記入内容

- 「寄附金控除に関する事項」欄に寄附先の名称と合計寄附金額を記入

- 「住民税・事業税に関する事項」の「都道府県、市区町村への寄附(特別控除対象)」欄に合計寄附金額を記入

確定申告書 第一表には、寄附金額から2,000円を差し引いた寄附金控除額を「寄附金控除」欄に記入します。

ふるさと納税の寄附金控除の申告方法も「税務署への書面提出(郵送または窓口持参)」と「e-Tax(インターネットによる電子申告)」の2種類です。

申告の際には、確定申告書・寄附金受領証明書を提出します。書面で提出する場合は、マイナンバーの記載がある本人確認書類の添付が必要です。e-Taxの場合は、マイナンバーカードで本人確認を行います。

なお、e-Taxで確定申告する場合は、寄附金受領証明書の提出は不要です。

【関連記事】

ふるさと納税の確定申告のやり方は?必要書類やワンストップ特例制度についても解説

出典:国税庁「No.1150 一定の寄附金を支払ったとき(寄附金控除)」

年末調整していないときの確定申告のやり方

年間の給与収入が2,000万円を超えている人や、年の途中で退職して年末まで再就職していない人などは、年末調整が行われず確定申告が必要です。確定申告書を作成し、必要書類一式を税務署へ提出します。

確定申告書の提出期限は、毎年2月16日〜3月15日(開始日・最終日が土日祝日などの場合は翌営業日まで)です。

確定申告に必要な書類は、以下のとおりです。

確定申告に必要な書類

- 確定申告書

- マイナンバーがわかる書類(書面で提出する場合)

- 各種控除証明書

- 収入がわかる書類(源泉徴収票など)

確定申告書は「税務署への書面提出(郵送または窓口持参)」または「e-Tax(インターネットによる電子申告)」のいずれかで提出します。

【関連記事】

確定申告のやり方をわかりやすく解説!個人事業主や会社員が自分でやるには?

年末調整と確定申告を両方やる際のポイント・注意点

以下では、年末調整後に確定申告を行う人に向けて、両方行う際のポイント・注意点を解説します。

年末調整と確定申告を両方行う際のポイント・注意点

- 確定申告では全ての収入を申告する

- 税金が二重にかかる心配はない

- 源泉徴収票を保管しておく

- 控除の申告(還付申告)は5年間行える

初めて確定申告を行う人は、ポイント・注意点を把握しておきましょう。

確定申告では全ての収入を申告する

確定申告を行う場合は、原則として全ての収入を申告しなければなりません。

たとえば、1ヶ所から給与を受け取り、副業の所得が20万円を超える人は、副業だけでなく本業の給与収入も含めて確定申告が必要です。

申告に漏れがあると、本来の所得税とは別に延滞税や加算税が課される可能性があります。

税金が二重にかかる心配はない

確定申告を行う場合、年末調整の内容も含めて最終的な納税額を再計算し、すでに源泉徴収された税額や年末調整で精算済みの額を差し引いて過不足を調整します。

そのため、年末調整と確定申告を両方行っても、税金が二重に課されたり、所得控除を重複して申請してしまったりする心配はありません。

なお、確定申告が必要であるにもかかわらず行わなかった場合は、延滞税や加算税が課される可能性があります。

源泉徴収票を保管しておく

給与所得者が確定申告を行う場合は、年末調整後に交付される源泉徴収票をもとに確定申告書を作成します。

源泉徴収票の添付や提示は不要ですが、申告書の作成に必要となるため、確定申告まで保管しておく必要があります。

控除の申告(還付申告)は5年間行える

確定申告の義務がない人が、申告期間内に医療費控除や寄附金控除を申告していなかった場合でも、還付申告は5年間行うことができます。

還付申告とは、源泉徴収された所得税額などが納めるべき所得税額よりも多い場合に、確定申告をすることで所得税などの還付を受けられる制度です。

還付申告は、確定申告期間にかかわらず、その年の翌年1月1日から5年間提出できます。

【関連記事】

還付申告とは?対象となるケースや確定申告・年末調整との違いを解説

まとめ

年末調整は、従業員の代わりに勤務先が行う所得税の精算手続きです。源泉徴収済みの所得税額と、年間の所得にもとづいて算出された正確な所得税額を照合し、その過不足を調整します。

一方、確定申告は、1年間の所得金額や納税額を自分で計算し、申告・納税する手続きです。

会社員などの給与所得者は、勤務先で年末調整を行うため、原則として確定申告する必要はありません。

ただし、医療費控除など年末調整の対象外となる控除を受けたい場合や、副業の所得(副業が給与所得の場合は収入)が20万円を超える場合などは、年末調整を受けていても、自身で確定申告を行う必要があります。

年末調整や確定申告の仕組みを正しく理解し、適切に申告しましょう。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

年末調整と確定申告の違いは?

年末調整と確定申告は、どちらも1年間の所得に対する所得税を確定・申告し、還付を受ける、または不足分を納税する手続きを指します。

確定申告は個人で行う手続きであり、年末調整は勤務先が行う手続きです。

詳しくは、記事内「年末調整と確定申告の違い」をご覧ください。

年末調整と確定申告の両方が必要なケースは?

基本的には、年末調整を受けていれば確定申告は不要です。ただし、副業による所得が一定額を超える場合や、退職金を受け取った人で特定の条件に当てはまる場合などは、確定申告が必要です。

詳しくは、記事内「年末調整済みの会社員で確定申告が必要なケース」と「転職・退職後に確定申告が必要なケース」をご覧ください。

監修 大柴 良史(おおしば よしふみ) 社会保険労務士・CFP

1980年生まれ、東京都出身。IT大手・ベンチャー人事部での経験を活かし、2021年独立。年間1000件余りの労務コンサルティングを中心に、給与計算、就業規則作成、助成金申請等の通常業務からセミナー、記事監修まで幅広く対応。ITを活用した無駄がない先回りのコミュニケーションと、人事目線でのコーチングが得意。趣味はドライブと温泉。