フリーターでも複数の職場をかけもちして働いている場合や年内に退職した場合には確定申告が必要になるケースがあります。

本記事では、フリーターで確定申告が必要になるケースと不要なケース、実際のやり方について詳しく解説します。

確定申告の基礎知識や申告の流れについて知りたい人は、別記事「確定申告とは?全くわからない人向けに申告の流れ・対象者について解説!」をあわせてご確認ください。

目次

フリーターでも確定申告が必要?

フリーターとは、アルバイト形態で働き、生計を立てる人を指します。

基本的に、アルバイト・パートや会社員などの給与所得者は年末調整の対象であるため、個人で確定申告する必要はありません。

ただし、フリーターでも以下の計算で納税額があり、かつ、一定の条件に該当した場合には、個人で確定申告が必要になります。

【納税額があるか確認するための計算式と手順】

- 1年間の所得の合計額から所得控除を差し引いて、課税される所得金額を算出する

- 課税される所得金額に所得税の税率を乗じて、所得税額を算出する

- 2.所得税額から配当控除額、年末調整の際に控除を受けた(特定増改築等)住宅借入金等特別控除額及び定額減税額を差し引く

上記の計算で残額が残り、以下の条件に該当する人は確定申告が必要です。

- 給与の年間収入金額が2,000万円を超える人

- 1ヶ所から給与の支払いを受けている人で、給与所得及び退職所得以外の所得の金額の合計額が20万円を超える人

- 2ヶ所以上から給与の支払いを受けている人で、主たる給与以外の給与の収入金額と給与所得及び退職所得以外の所得の金額の合計額が20万円を超える人

- 同族会社の役員などで、その同族会社から貸付金の利子や資産の賃貸料などを受け取っている人

- 災害減免法により源泉徴収の猶予などを受けている人

- 源泉徴収義務のない者から給与等の支払いを受けている人

- 退職所得について正規の方法で税額を計算した場合に、その税額が源泉徴収された金額よりも多くなる人

出典:国税庁「確定申告が必要な方」

納税額があるかの計算方法は、こちらの記事で詳しく解説しているので、ぜひ参考にしてみてください。

フリーターで確定申告が必要になるケース

上述した条件に該当した場合には、フリーターでも確定申告をしなければなりません。以下がフリーターでも確定申告が必要になる代表的なケースです。

フリーターで確定申告が必要になるケース

- 2ヶ所以上を掛け持ちして働いている場合

- 勤務先で年末調整を行わない場合

- 年内に退職した場合

2ヶ所以上を掛け持ちして働いている場合

年末調整は基本的に1つの勤務先でしか行うことができないため、2ヶ所以上で掛け持ちしている場合は「主たる給与」をもらっている勤務先で年末調整をするのが一般的です。

主たる給与とは、年末調整に必要な扶養控除申告書を提出した勤務先からの給与を指します。それ以外の給与は「従たる給与」に分類されます。

年末調整に掛け持ちしている従たる給与の分は反映されていないため、正しく納税額を計算するためにすべての給与を合算して確定申告をする必要があります。

勤務先で年末調整を行わない場合

勤務先が年末調整をしない場合には、自分で確定申告をする必要があります。

年末調整の対象者は会社に雇用されている従業員で、アルバイト・パートも含まれます。事前に年末調整が行われるかどうか確認しておくようにしましょう。

なお、年末調整が行われる場合には企業側から「扶養控除申告書」が従業員に配布されます。年末調整を行うための必要な書類になるため、提出期限日までに必ず提出しましょう。これを提出しないと、企業が年末調整を行なっていても対象外となり、自分で確定申告をしなければなりません。

年内に退職した場合

年末調整の対象はその年の年末時点で企業に在籍している従業員です。年内に退職すると、年末調整が受けられず、税金の精算がされていないままになっているため、自分で確定申告をする必要があります。

退職時に企業側から源泉徴収票が交付されるので、その内容をもとに確定申告を行います。

かけもちをしていて、そのうちの1ヶ所を年内に退職した場合には、在籍している勤務先でまとめて年末調整をしてもらえる可能性があります。かけもちをしている人は確認してみましょう。

フリーターで確定申告が不要なケース

以下のケースに該当するフリーターは、個人で確定申告する必要はありません。

フリーターで確定申告が不要なケース

- 1ヶ所のみで働いて年末調整を受けている場合

- 年収が160万円以下である場合

1ヶ所のみで働いて年末調整を受けている場合

アルバイト・パートとして働いているフリーターで、勤務先が年末調整を行なっている場合には個人で確定申告する必要はありません。

ただし、雇用契約ではなく業務委託契約や請負契約を交わして勤務している場合には年末調整の対象外となるので注意しましょう。

年収が160万円以下である場合

1月1日から12月31日までの1年間の給与所得が160万円以下*の場合は、所得税が課税されないので確定申告の必要がありません。

所得税の計算をする際、納税者の事情にあわせた控除がさまざま設けられています。給与所得者には最低でも、給与所得控除と基礎控除が適用されます。

給与所得控除は給与収入がある人に適用される控除で、最低でも65万円(給与等の収入金額が162万5千円まで)控除されます。一方、基礎控除は所得のあるすべての人に適用される控除で、控除額は最高95万円(合計所得金額が132万円以下の場合2,350万円以下)です。

つまり、上記の控除額の合計160万円よりも1年間の給与収入が少ない場合には、所得税の納税対象外になるということになります。

この場合は、年末調整で毎月の給与から源泉徴収された額が還付される可能性があります。

*令和7年(2025年)度の税制改正により、基礎控除と給与所得控除額の見直しが行われました。それにより、令和7年分から所得税が発生する所得額が103万円から160万円に引き上げられます。

【関連記事】

所得控除とは?種類や対象者、計算方法などを解説

フリーターの確定申告に必要な書類

フリーターが確定申告を行うために必要な書類は以下のとおりです。

- 確定申告書

- マイナンバーがわかる書類(本人確認書類)

- 控除を受けるために必要な各種控除証明書

- 前職の源泉徴収票など、その年の収入がわかる書類

- 口座番号がわかる通帳など(※ 税金の還付を受ける場合)

本人確認書類としてマイナンバーが記載されているものが必須となります。マイナンバーカードがあればそれのみで済みますが、ない場合には番号確認書類と身元確認書類の2つが必要になるので注意しましょう。

勤務先の源泉徴収票は確定申告書を作成する上で必要ですが、税務署に提出する必要はありません。

出典:国税庁「源泉徴収票等の添付が不要となりました」

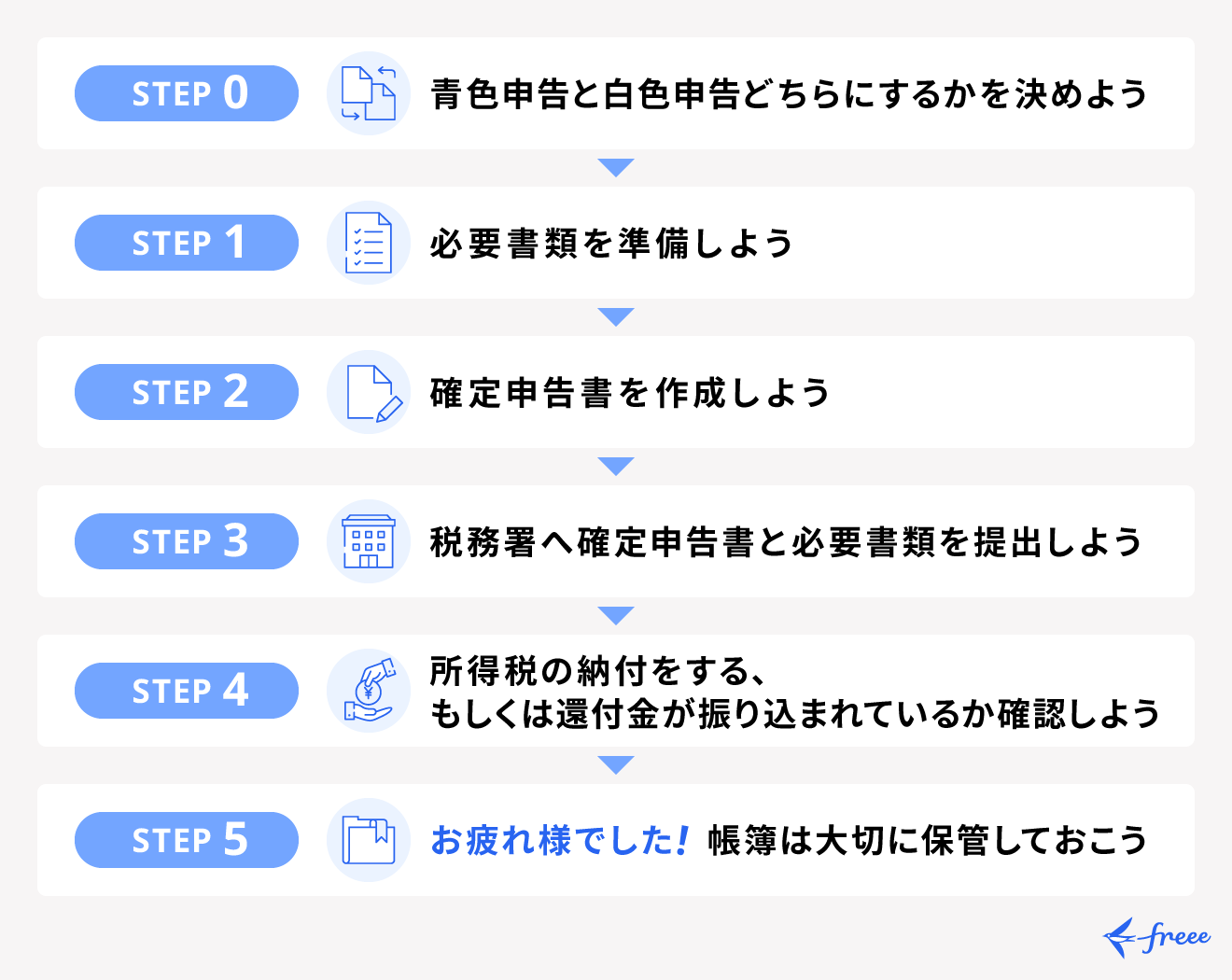

フリーターの確定申告のやり方・手順

確定申告は主に以下の流れで進めていきます。なお、納税までを確定申告期間内に終わらせなければペナルティが科せられる可能性があるため、注意しましょう。

確定申告のそれぞれの手順について、別記事「確定申告とは?全くわからない人向けに申告の流れ・対象者について解説!」で詳しく解説しています。あわせてご確認ください。

確定申告を簡単に終わらせたい人やはじめてで不安な人には、確定申告ソフトのご利用がおすすめです。

freee会計は必要事項を入力し、⚪︎×形式の質問に答えていくだけで確定申告書が自動で作成されます。計算・入力ミスを最小限に抑えることができ、自宅から確定申告を完了できます。

フリーターで確定申告しないとどうなる?

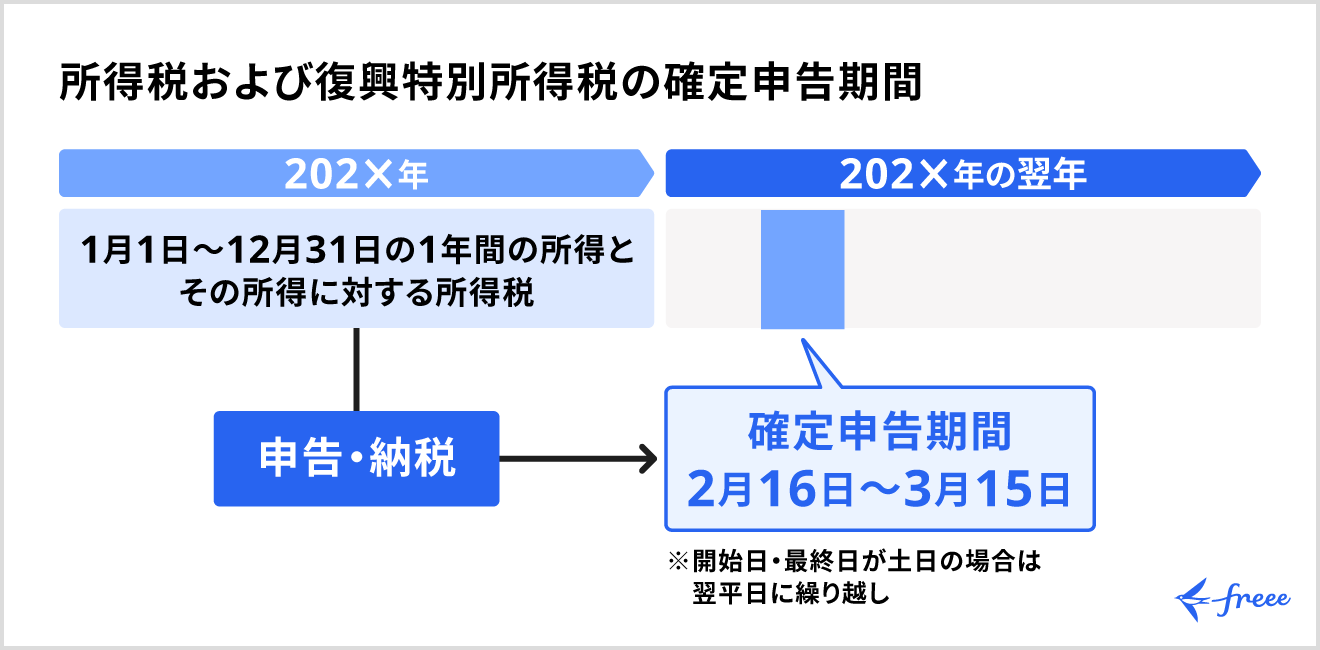

確定申告は毎年2月16日から3月15日までと期間が設けられています。※開始日・最終日が土日の場合は翌月曜日に繰り越し

確定申告をする義務があるにもかかわらず申告をしなかったり、期限を過ぎたりした場合は、ペナルティとして無申告加算税や延滞税が科せられます。 ほかにも、青色申告で設けられている青色申告特別控除も10万円しか適用されません。

上述したように、フリーターでも確定申告が必要なケースがあります。その場合は必ず確定申告期間内に納税まで完了するようにしましょう。

なお、確定申告によって払い過ぎていた税金の還付を受けたい場合(還付申告)は、対象年度の翌年1月1日から5年間の内であればいつでも申告が可能です。

【関連記事】

確定申告しないとどうなる? デメリットと対処法を解説

確定申告期間はいつからいつまで?期限を過ぎた場合のペナルティや対処法について解説

よくある質問

フリーターは確定申告が必要?

アルバイト雇用で働いている場合、基本的に年末調整の対象となるため、個人で確定申告する必要はありません。ただし、以下のケースに該当するフリーターは確定申告が必要になる可能性があります。- 2ヶ所以上を掛け持ちして働いている場合

- 勤務先で年末調整を行わない場合

- 年内に退職した場合

なお、アルバイト雇用ではなく、業務委託契約や請負契約を交わして働いている場合には、年末調整の対象外となり、個人で確定申告が必要です。

詳しくは記事内「フリーターで確定申告が必要になるケース」をご覧ください。

フリーターで1年間の収入が103万円以下であれば確定申告は不要?

令和6年(2024年)分前では1年間の給与収入が103万円以下であれば確定申告は不要でしたが、令和7年(2025年)分からは160万円以上で確定申告が必要になる場合があります。これは、令和7年度の税制改正により、基礎控除と給与所得控除の見直しが行われたためです。

具体的には、基礎控除の最高額が48万円から95万円になり、給与所得控除の最低控除額が55万円から65万円に引き上げされました。

令和7年度から適用される基礎控除の内容は以下のとおりです。

| 合計所得金額 | 控除額 |

|---|---|

| 132万円以下 | 95万円 |

| 132万円超336万円以下 | 88万円 (令和9年分以後は58万円) |

| 336万円超489万円以下 | 68万円 (令和9年分以後は58万円) |

| 489万円超655万円以下 | 63万円 (令和9年分以後は58万円) |

| 655万円超2,350万円以下 | 58万円 |

| 2,350万円超 | 0円 |

給与所得控除の改正部分は最低控除額のみで、それ以外は令和6年度の内容と変わりありません。具体的には以下のとおりです。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除額 |

|---|---|

| 1,625,000円まで | 550,000円 |

| 1,625,001円から1,800,000円まで | 収入金額 × 40% - 100,000円 |

| 1,800,001円から3,600,000円まで | 収入金額 × 30% + 80,000円 |

| 3,600,001円から6,600,000円まで | 収入金額 × 20% + 440,000円 |

| 6,600,001円から8,500,000円まで | 収入金額 × 10%+ 1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

基礎控除・給与所得控除のほかにも、特定親族特別控除の創設や扶養親族等の所得要件の改正などが行われています。詳しくは、国税庁の「令和7年度税制改正による所得税の基礎控除の見直し等について」をご確認ください。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

まとめ

フリーターで働いている人は基本的にアルバイト雇用であるため、個人で確定申告する必要がありません。企業側が年末調整を行い、所得税の精算を行ってくれているためです。

しかし、掛け持ちをしているフリーターや企業側が年末調整を行なっていない場合には個人で確定申告が必要になる可能性があります。

また、ふるさと納税(寄附金控除)や医療費控除などの年末調整の対象外である所得控除を受けるためには確定申告しなければなりません。

確定申告の義務があるにもかかわらず申告・納税をしなかった場合にはペナルティが科せられる可能性があるので、対象者は確定申告期間内に必ず行うようにしましょう。