給与所得控除とは、 会社員などの給与所得者が受けられる制度で、所得税の課税対象となる「給与所得」を算出する際に用いられます。 給与所得控除は、1年間の給与収入額に応じて一定額を控除できます。

給与所得控除と似た言葉に所得控除があります。所得控除とは、扶養控除や医療費控除など個人的な事情によって発生した金額を自己申告することで控除を受けられる制度のことです。給与所得控除とは全く異なる制度なので、注意しましょう。

本記事では、給与所得控除の計算方法や所得控除との違いについて詳しく解説します。

▶︎ 2025年の法改正に完全対応したクラウド年末調整ソフトならfreee人事労務

目次

ペーパーレス年末調整でチェック業務を簡単に

年末調整の計算や従業員からの書類の回収などの業務から解放されませんか?

freeeの年末調整なら3ステップで簡単申告!2025年の年末調整の業務量を大幅に削減できます。

労務担当者の皆さん!ぜひ一度、無料で資料ダウンロードしてみてください!

(※本資料は労務担当者向けです。)

給与所得控除とは

給与所得控除とは、会社員やアルバイト・パートなど、企業から給与をもらう給与所得者が受けられる制度です。

所得税の課税対象となる「給与所得」を算出する際に用いられる制度で、1年間の給与収入額に応じて一定額を控除できます。

【関連記事】

所得とは? 収入との違いや種類別の計算方法を解説

給与所得控除は「給与収入」にしか適用されない

個人事業主やフリーランスなどの事業所得者は、仕事に関する支出を経費にできます。そして、収入から経費計上した額を差し引いた「所得」に所得税がかかります。つまり、正確な経費計上は節税にもつながります。

しかし、給与所得者はスーツや文房具などの仕事上で使用するための支出があっても、税制上経費として計上できません。

給与所得者には経費計上ができない代わりに、給与所得控除で必要経費相当額が給与収入から一定額差し引くことができるというわけです。

給与所得控除と所得控除の違い

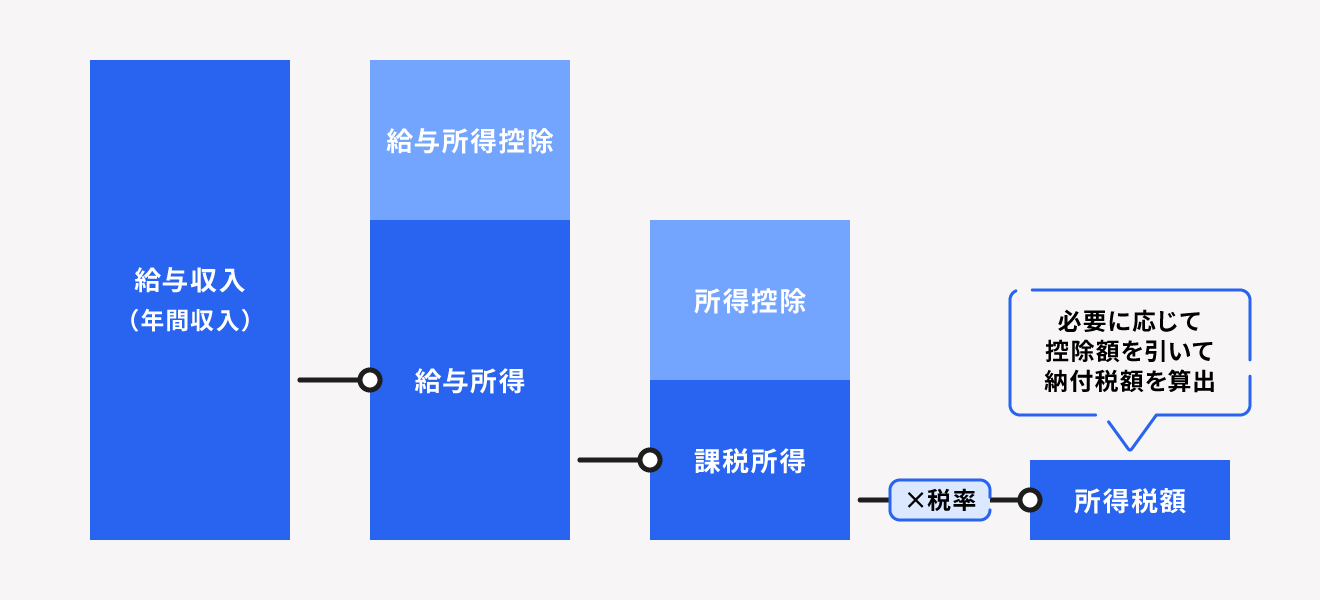

給与所得控除と所得控除は似た名前ですが、全く異なる控除です。給与所得控除とは前述したとおり、会社員などの就業先から給与や賃金をもらう給与所得者が受けられる控除を指します。

一方、所得控除とは個人的事情を考慮した控除によって、課税所得を控除し支払う所得税を減らす制度です。

たとえば、かかった医療費の金額や保険料など、個人の事情はそれぞれ異なります。この事情が所得控除の一定の要件に該当する場合、給与所得からさらに所得控除を差し引いて課税所得を算出します。

課税所得に税率をかけた金額が最終的な所得税額となります。

所得税の計算式

所得税 =

課税所得{給与所得(給与収入 - 給与所得控除)- 所得控除}× 税率 ( - 税額控除)

所得控除は、基礎控除や配偶者控除など全部で15種類に分類されており自己申告制です。

多くの所得控除は年末調整時に申請すれば控除されますが、医療控除・雑損控除・寄付控除は個人で確定申告をしなければ控除が適応されません。

年末調整が主体の会社員は、確定申告で控除申請することを忘れないように注意しましょう。

【関連記事】

確定申告の所得控除は15種類! 対象となる条件や控除額、税額控除との違いについて解説

給与所得控除額と給与所得の計算方法

上述のとおり給与所得は、給与収入から給与所得控除を差し引いた金額です。食事など現物で支給されたものは金額に換算して計算します。

給与所得控除で差し引かれる金額は、給与収入金額によって以下の表のとおり計算基準が設けられています。

|

給与等の収入金額

(給与所得の源泉徴収票の支払金額) | 給与所得控除額 |

|---|---|

| 1,625,000円まで | 550,000円 |

| 1,625,001円から1,800,000円まで | 収入金額 × 40% - 100,000円 |

| 1,800,001円から3,600,000円まで | 収入金額 × 30% + 80,000円 |

| 3,600,001円から6,600,000円まで | 収入金額 × 20% + 440,000円 |

| 6,600,001円から8,500,000円まで | 収入金額 × 10% + 1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

たとえば、給与所得控除の最低額55万円とすべての納税者が適応となる基礎控除48万円を合計すると103万円になり、給与収入が103万円以下なら課税所得がないため所得税はかかりません。

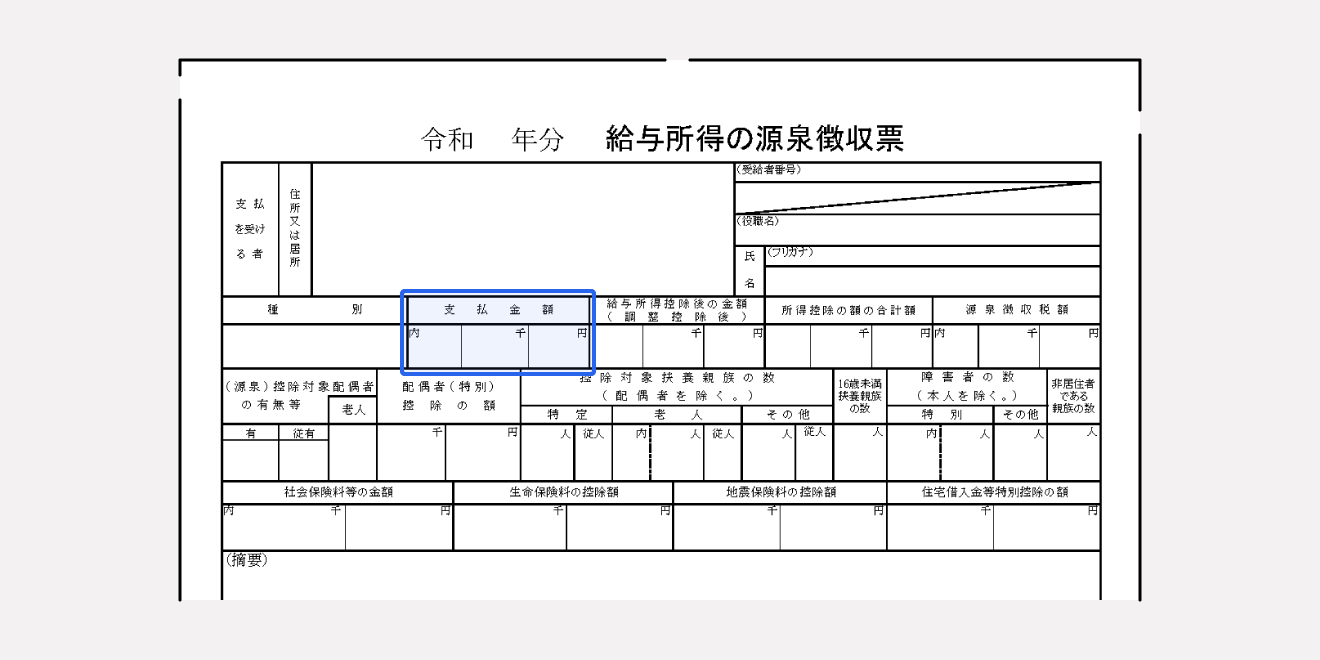

給与収入の金額は、勤務先から発行される源泉徴収票の「支払金額」の項目に記載されています。

【関連記事】

源泉徴収票とは?見方や発行時期、いつ届くのかについてわかりやすく解説

たとえば、年収が450万円の給与所得者の場合、給与所得と給与所得控除額は以下のように算出します。

給与所得控除額:

4,500,000円(給与収入) × 20% + 440,000円 = 1,340,000円

給与所得額:

4,500,000円(給与収入) - 1,340,000円(給与所得控除額)= 3,160,000円

なお、収入金額が660万円以上の場合は、上記の方法で給与所得控除額を計算するよりも、以下の速算表を利用して給与所得額を直接計算したほうが給与所得の金額が簡単に算出できます。

|

給与等の収入金額

(給与所得の源泉徴収票の支払金額) | 給与所得額 |

|---|---|

| 6,600,000円以上8,500,000円未満 | 収入金額×90%-1,100,000円 |

| 8,500,000円以上 | 収入金額-1,950,000円 |

給与所得の年末調整での申告方法

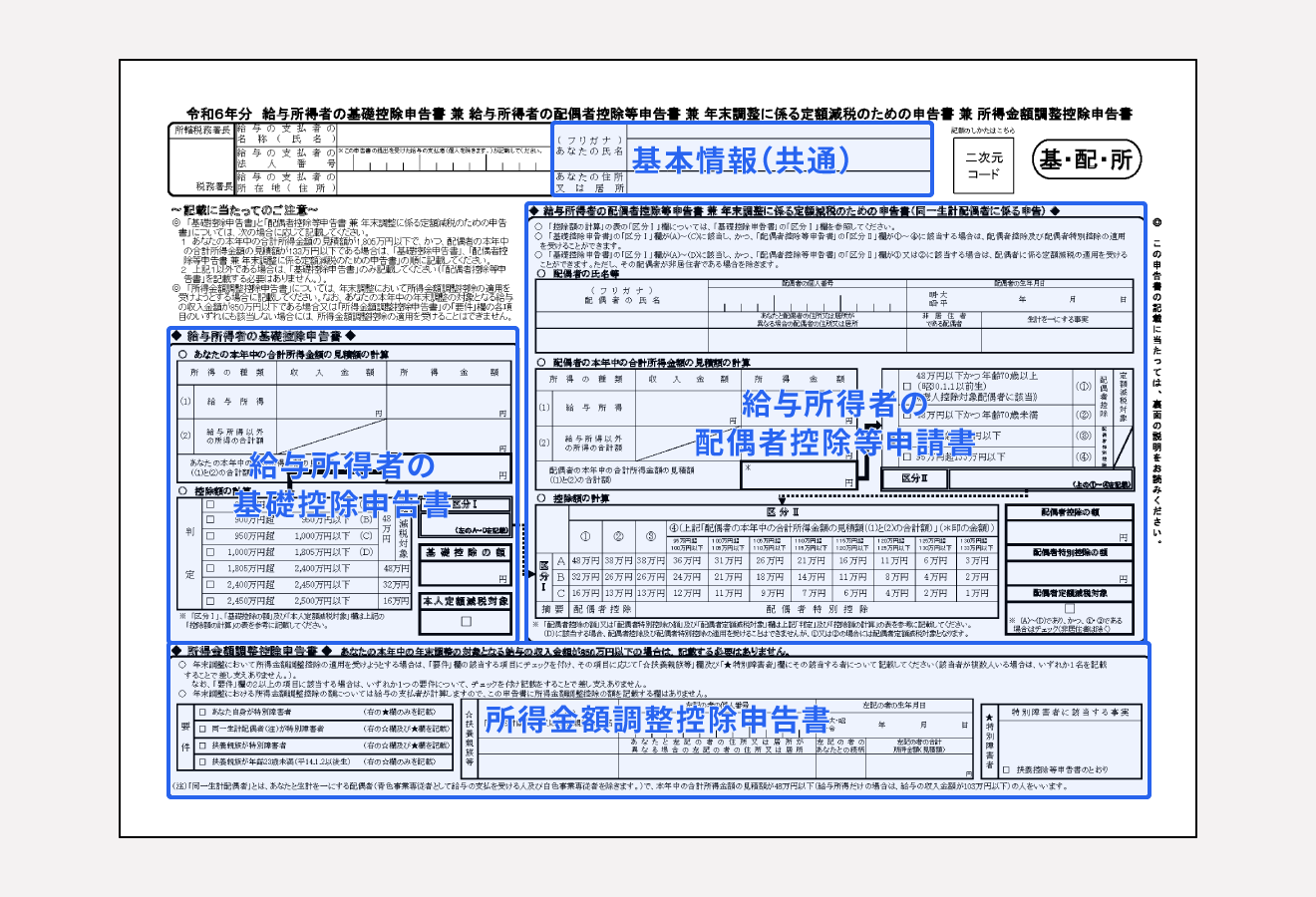

年末調整では、「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」に記入することで給与所得額を申告します。

「給与所得者の基礎控除申告書」は年末調整の対象者全員が提出する必要があります。記載内容に誤りのないように注意しましょう。

また、給与所得者の基礎控除申告書の書き方について詳しく知りたい方は別記事「【2024年最新】年末調整の書き方まとめ!書類別にわかりやすく解説(記入例つき)」をご確認ください。

給与所得者に認められている「特定支出控除」とは

給与所得者には、給与所得控除のほかに「特定支出控除」が認められています。

特定支出控除とは、仕事のために必要な接待や研修など、自己負担した特定の費用の合計金額が「特定支出控除額の適用判定の基準となる金額」を超えた場合に確定申告をすることで受けられる控除です。

適用判定の基準となる金額とは、負担した金額がその年の給与控除額の1/2を超えた場合の金額になります。

特別支出は7項目あり、内容は以下の表のとおりです。

| 項目 | 内容 | |

|---|---|---|

| 通勤費 | 通勤するために必要であると認められる支出 | |

| 転居費 | 転勤の際に発生する転居で必要であると認められる支出 | |

| 研修費 | 職務に必要な技術や知識を得ることを目的とした研修のための支出 | |

| 資格取得費 | 職務に必要な資格を取得することを目的とした支出 | |

| 職務上の旅費 | 職場を離れて職務を遂行するために必要な支出 | |

| 帰宅旅費 | 単身赴任などで自宅と勤務地、または居所との間の旅行を目的とした支出 | |

| 勤務必要経費 | 図書費 | 職務に関連した書籍などの購入を目的とした支出 |

| 衣服費 | 作業服などの勤務場所で着用することが必要とされる衣服を購入するための支出 | |

| 交際費 | 得意先や仕入れ先などの、職務に関係のある方に対する接待などを目的とした支出 | |

上述したとおり、特定支出控除を受けるためには給与所得控除額の1/2以上である必要があります。

例:年収が450万円・特定支出額が40万円の給与所得者の場合

給与所得控除額:

4,500,000円(給与収入) × 20% + 440,000円 = 1,340,000円

400,000円(特定支出額)- (1,340,000円 × 1/2 )= -270,000円

→ 特定支出控除の対象外

例:年収が1,000万円・特定支出額が300万円の給与所得者の場合

給与所得控除額:

10,000,000円(給与収入) = 1,950,000円

3,000,000円(特定支出額)- (1,950,000円 × 1/2 )= 2,025,000円

→ 確定申告をすることで202万5,000円を特定支出控除にすることができる!

2025年の年末調整を簡単に行う方法

年末調整の計算や従業員からの書類の回収、年調減税への対応などに追われていませんか?

年末調整や源泉徴収票の作成はもちろん、こうした手続きは年末調整ソフト「freee人事労務」 を使うことで、簡単に行えます。

年末調整の計算と従業員への用紙の配布・収集・確認をペーパーレス化

2025年の年末調整にも対応

2025年の年末調整に対応が必要な「所得税103万の壁・住民税100万の壁・学生アルバイト等の特定親族特別控除」にも年末調整ソフト「freee人事労務」 は対応予定です!

気になる方は、是非お試しください。

まとめ

給与所得控除とは、会社員やアルバイト・パートなど、企業から給与をもらう給与所得者が受けられる制度です。差し引かれる金額は給与収入に応じて変わりますが、すべての給与所得者が適応となる控除です。

所得控除とは個人的な事情を加味して、所得税を減額できる控除で自己申告制です。

基本的には年末調整で申告が可能ですが、医療費控除など一部の控除は年末調整を受けている給与所得者でも確定申告が必要となりますので申告漏れに注意しましょう。

よくある質問

給与所得控除とは?

給与所得控除とは、会社員などの給与所得者が受けられる制度で、所得税の課税対象となる「給与所得」を算出する際に用いられます。給与所得控除は、1年間の給与収入額に応じて一定額を控除できます。詳しくはこちらをご覧ください。

給与所得控除の控除額はいくら?

給与所得控除額は55万円から195万円まで給与収入額によって決定します。詳しくはこちらをご覧ください。

所得税の計算方法とは?

所得税は【課税所得{給与所得(給与収入 - 給与所得控除)- 所得控除}× 税率 ( - 税額控除)】で求めます。詳しい計算方法はこちらをご覧ください。