監修 北田 悠策 公認会計士・税理士

収支内訳書とは、事業所得・不動産所得・山林所得などを白色申告する場合に提出する書類です。収支内訳書には、一般用・不動産所得用・農業所得用・山林所得用の4種類があり、申告する所得の種類に応じて使い分けなければなりません。

収支内訳書には、申告する年の収入金額や売上原価、経費などを記入します。

本記事では、収支内訳書の概要や提出が必要なケース、作成するための事前準備、収支内訳書の種類ごとの書き方、提出方法を解説します。

目次

白色申告で必要な収支内訳書とは

収支内訳書とは、帳簿をもとに、その年の1月1日から12月31日までの収入・支出をまとめた書類です。確定申告で白色申告を選択した場合に、確定申告書と一緒に所轄の税務署へ提出します。

収支内訳書は、事業の収入源や売上原価、経費の使途を明確にし、正確な所得金額を計算するために作成する書類です。収入については売上金額やそのほかの収入、経費については給料賃金や外注工賃、減価償却費などを記入します。

収支内訳書には、一般用・不動産所得用・農業所得用・山林所得用の4種類があり、申告する所得の種類に応じて使い分けなければなりません。

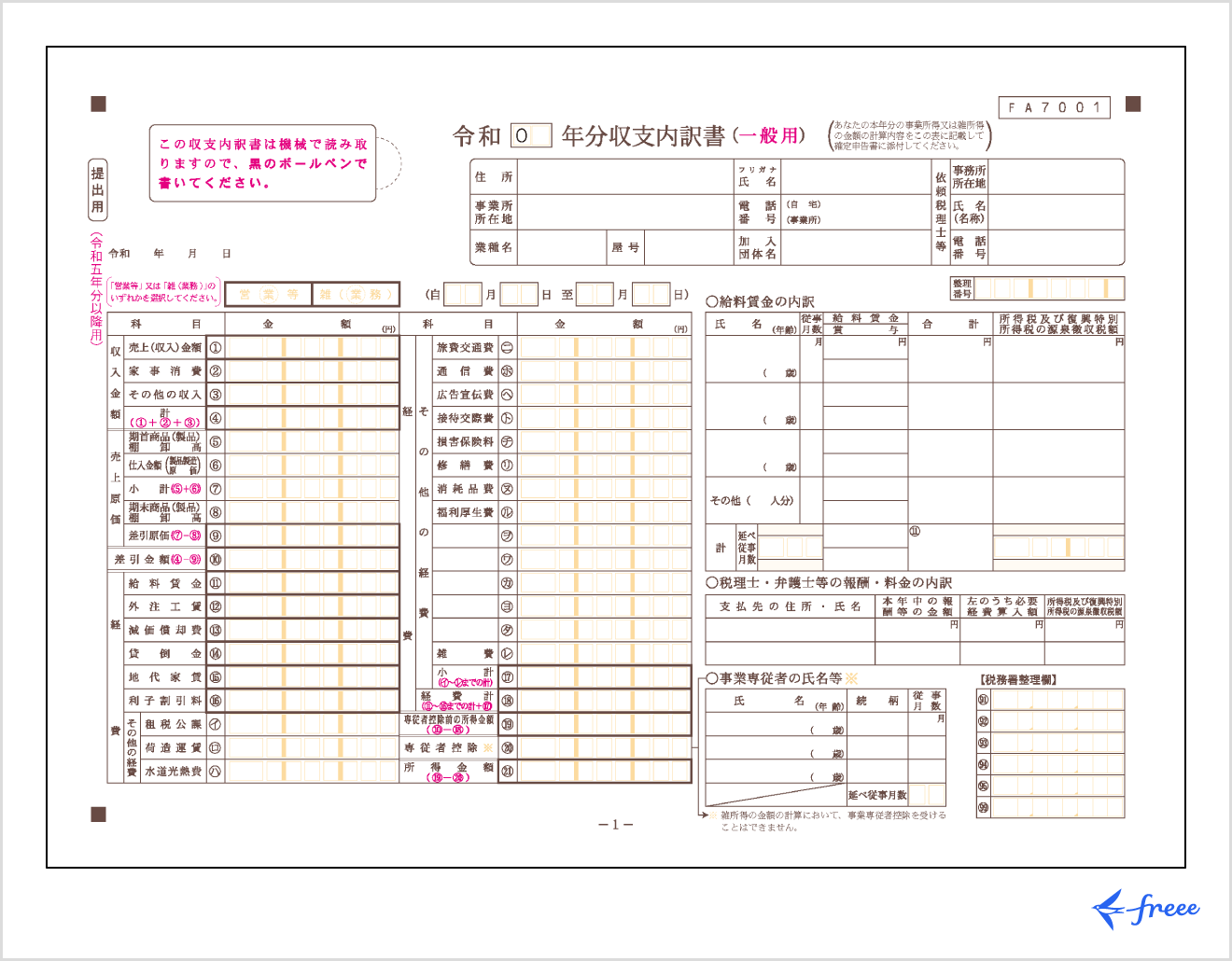

収支内訳書は2ページで構成されており、種類によって内容は異なります。収支内訳書(一般用)であれば、1ページ目に収入や経費などを、2ページ目に収入金額の明細や減価償却費の計算などを記入します。

収支内訳書は、取引日や取引先の情報、金額などをまとめた帳簿をもとに作成しますが、帳簿は原則として確定申告での提出が不要です。

白色申告の詳細は、以下の記事をご覧ください。

【関連記事】

白色申告とは?青色申告との違いやメリット・やり方を解説

収支内訳書と青色申告決算書の違い

青色申告決算書は青色申告者が、収支内訳書は白色申告者がそれぞれ提出する書類です。

青色申告決算書は、損益計算書1枚とその内訳が2枚、貸借対照表1枚で構成されます。

一方、収支内訳書には、青色申告決算書の貸借対照表で記入が必要な資産や負債、資本に関する項目が設けられていません。収支内訳書には青色申告決算書の損益計算書と共通する項目もありますが、青色申告決算書と比較すると簡易的です。

青色申告と白色申告の違いについて、詳しくは以下の記事をご覧ください。

【関連記事】

青色申告と白色申告の違いをわかりやすく解説!確定申告前に正しく理解しておこう

出典:国税庁「確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)」

確定申告で収支内訳書の提出が必要なケース

白色申告を行ううえで、以下のいずれかの要件を満たしている場合は収支内訳書の作成が必要です。

収支内訳書が必要なケース

- 事業所得・不動産所得・山林所得がある

- 業務にかかる雑所得があり、その年の前々年分の業務にかかる雑所得の収入金額が1,000万円を超える(2022年以降)

出典:国税庁「No.2080 白色申告者の記帳・帳簿等保存制度」

事業所得・不動産所得・山林所得に当てはまらない場合や、所得金額が少額でそもそも確定申告が必要ない場合は、収支内訳書の作成は不要です。収支内訳書が必要なケースについて、以下で詳しく解説します。

事業所得がある場合

事業所得とは、農業・漁業・製造業・サービス業などの事業から生じる所得です。たとえば、自営業やフリーランスとして、以下のような仕事で収入を得ている場合に該当します。

事業所得の例

- レストランやカフェなどの飲食店を経営している

- 美容師や整体師として独立して自分の店を運営している

- 業務委託で動画編集やデザインの仕事を請け負っている

事業所得を白色申告する場合、収支内訳書(一般用)の提出が必要です。なお、農業によって生じた所得は、収支内訳書(農業所得用)を使用します。

出典:国税庁「No.1350 事業所得の課税のしくみ(事業所得)」

不動産所得がある場合

不動産所得とは、以下に該当する所得です。

不動産所得とは

- 土地や建物などの不動産の貸付け

- 借地権など不動産の上に存する権利の設定および貸付け

- 船舶や航空機の貸付け

不動産所得を白色申告する場合、収支内訳書(不動産所得用)を使用します。

ただし、貸付けによる収入は、その規模や形態によっては事業所得や雑所得とみなされるケースがあります。判断に迷ったときは、税務署の窓口や専門家へ相談しましょう。

出典:国税庁「No.1370 不動産収入を受け取ったとき(不動産所得)」

山林所得がある場合

山林所得とは、以下に該当する所得です。

山林所得とは

- 山林を伐採して譲渡することで得た所得

- 立木のまま譲渡して得た所得

なお、山林を取得して5年以内に譲渡していると、事業所得または雑所得として扱われます。山林を土地付きで譲渡する場合、土地部分の譲渡により得た所得は「譲渡所得」に該当します。

山林所得を申告する際は、確定申告書とあわせて「山林所得収支内訳書(計算明細書)」を提出しましょう。

出典:国税庁「No.1480 山林所得」

雑所得がある場合

副業で得た収入のうち、営利を目的として継続性があるものは「業務にかかる雑所得」に該当します。基本的に収支内訳書の提出は不要ですが、業務にかかる雑所得があり、前々年分の業務にかかる雑所得の収入金額が1,000万円を超える場合、収支内訳書(一般用)の添付が必要です。

雑所得は、所得税法で定められる所得のうち、以下のいずれにも該当しないものを指します。

雑所得以外の所得

- 利子所得

- 配当所得

- 不動産所得

- 事業所得

- 給与所得

- 退職所得

- 山林所得

- 譲渡所得

- 一時所得

雑所得の例として、公的年金・非営業用貸金の利子・副業による所得などが挙げられます。

出典:国税庁「No.1500 雑所得」

収支内訳書の種類

収支内訳書には、「一般用」「不動産所得用」「農業所得用」「山林所得用」の4種類があり、所得の種類に応じてそれぞれ異なる用紙を提出します。

| 収支内訳書 | 該当する人 |

|---|---|

| 一般用 | ・事業所得がある人 ・業務にかかる雑所得があり、前々年の業務にかかる雑所得の収入金額が1,000万円を超える人 |

| 不動産所得用 | ・不動産所得がある人 |

| 農業所得用 | ・農業所得がある人 |

| 山林所得用 | ・山林所得がある人 |

不動産所得用は、賃貸料や更新料など収入の内訳を建物や土地ごとに記載できる専用様式です。不動産所得に特有の項目を細かく記入しやすいようになっています。

農業所得用は、肥料費や農具費など、農業特有の費用の勘定科目があらかじめ記載されています。そのため、農業所得者にとって一般用よりも記入しやすい様式です。

山林所得用は、山林の譲渡や伐採に関する収入・経費を計算するための専用様式です。伐採費や運搬費など山林所得に特有の必要経費を詳しく記入でき、森林計画特別控除などの控除の適用に関する項目も設けられています。

収支内訳書を作成する前に準備しておくこと

スムーズに確定申告を進めるために、収支内訳書を作成する前に準備すべきことを把握しておきましょう。

- 帳簿を記録する

- 減価償却の対象となる固定資産を確認する

- 収支内訳書を入手する

帳簿を記録する

帳簿とは、売上や経費など事業に関わる日々のお金の流れを記録する台帳です。

原則として確定申告の際に帳簿の提出は不要ですが、税務署から指摘が入った場合は提出を求められることがあるため、日常的に記録しておきましょう。

白色申告で必要な主な帳簿は以下のとおりです。

| 帳簿の種類 | 概要 | 詳細 |

|---|---|---|

| 現金出納帳 | 現在の現金残高を把握するための帳簿 | 日付・取引先の相手と内容・収入・支払・残高を取引ごとに記録 |

| 預金出納帳 | 普通預金や当座預金の入出金を記録するための帳簿 | 取引相手や具体的な取引内容など取引の詳細を記録 |

| 売掛帳 | 売掛金の記録を付ける帳簿 | 売掛で売り上げたものの金額と回収した金額を記録し、売掛金の残高を管理 |

| 買掛帳 | 買掛金の記録を付ける帳簿 | 買掛で購入したものの金額と、支払った金額を記録し、買掛金の残高を管理 |

| 経費帳 | 仕入以外の経費の記録を付ける帳簿 | 文房具などの消耗品購入や光熱費、租税公課などの支払いの際に記録。現金で購入した場合は現金出納帳にも記録 |

| 固定資産台帳 | 減価償却資産の管理をする帳簿 | 資産名と取得年月日のほか、取得価額やその年に償却する金額などを記録。償却済みの金額や、未償却の残高を管理 |

また、作成した帳簿は、最長で7年間保存しておく義務があります。

| 帳簿の種類 | 内容 | 保存期間 |

|---|---|---|

| 法定帳簿 | 収入金額や必要経費を記載した帳簿 | 7年 |

| 任意帳簿 | 業務に関して作成した法定帳簿以外の帳簿 | 5年 |

白色申告をする人は、帳簿を作成する際に売上や仕入、消耗品などの項目を収支内訳書とあわせてまとめておきましょう。

白色申告の場合は、取引の内容と収支のみを記録する「単式簿記(簡易簿記)」という記帳方法です。

単式簿記(簡易簿記)の例

単式簿記は、以下のように、ひとつの取引をひとつの帳簿に記録するシンプルな方式です。

| 日付 | 科目 | 収入 | 支出 | 内容 |

|---|---|---|---|---|

| 4月30日 | 売上 | 10,000 | A社にカタログ納品 | |

| 5月1日 | 消耗品費 | 500 | コピー用紙購入 | |

| 5月3日 | 交通費 | 1,000 | 打ち合わせ時交通費 |

減価償却の対象となる固定資産を確認する

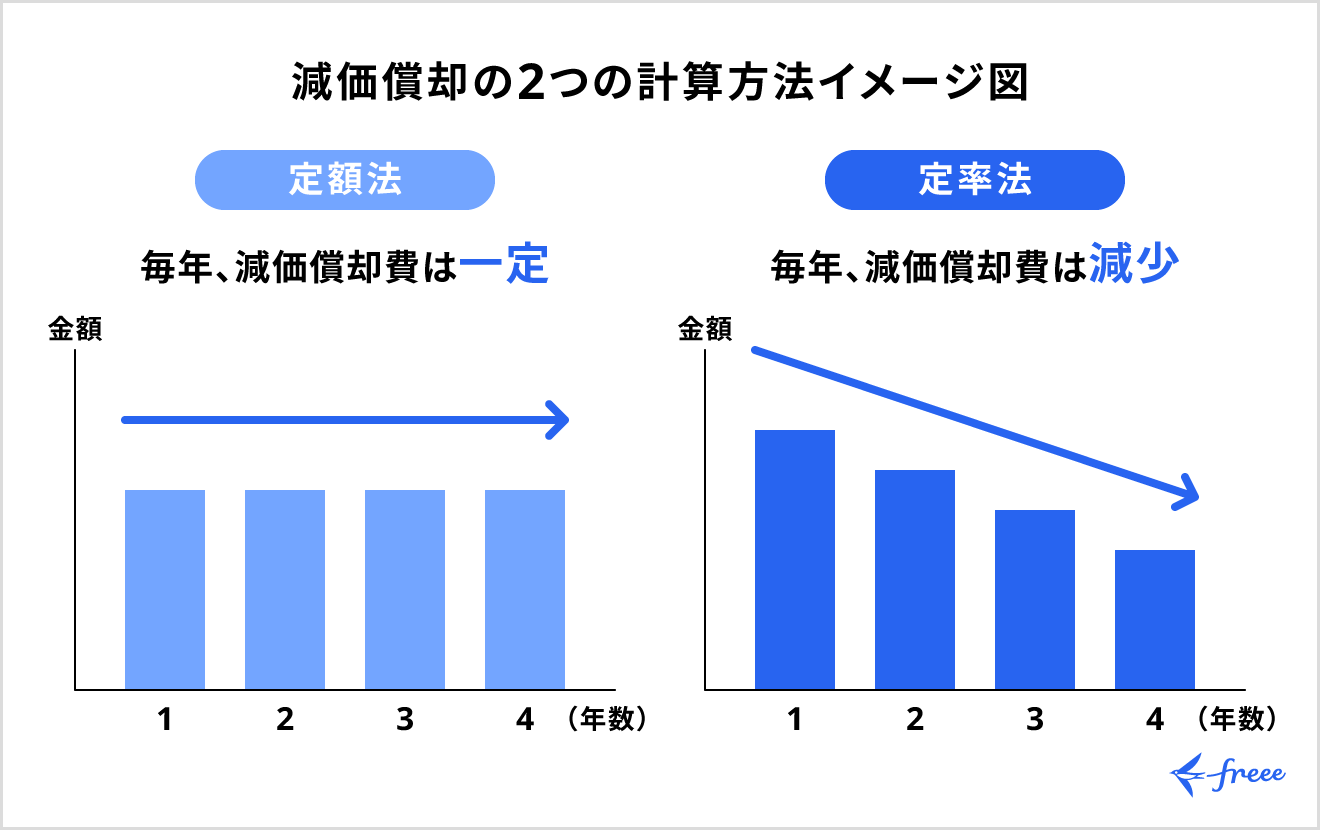

建物・備品・車両など、年数の経過によって固定資産の価値が減少していく物を「減価償却資産」といいます。原則として、耐用年数が1年以上、取得価額が10万円以上の物が該当します。

減価償却資産の取得価額は、固定資産ごとに財務省令で定められた耐用年数の期間中に分割し「減価償却費」として経費計上します。

減価償却には、毎年一定額ずつ経費計上する「定額法」と、未償却残高に一定率をかけて各年に経費計上する額を計算する「定率法」の2種類があります。個人の場合は、事前に届出をしていない限り定額法で計算しなければなりません。

【関連記事】

減価償却とは?確定申告前に知っておくべき減価償却資産の計算方法について解説

収支内訳書を入手する

収支内訳書は、以下の方法で入手可能です。

支内訳書の入手方法

- 税務署の窓口で入手する

- 国税庁のWebサイトからテンプレートをダウンロードする

- 国税庁の確定申告書等作成コーナーで書類を作成する

- 確定申告ソフトで作成する

税務署の窓口で入手する

全国の税務署には確定申告に必要な書類が用意されており、最寄りの税務署の窓口で収支内訳書を入手できます。

税務署の開庁時間は、平日(月曜日から金曜日)の午前8時30分から午後5時までです。原則、土日祝日および年末年始は、窓口業務は行われていません。

国税庁のWebサイトからテンプレートをダウンロードする

収支内訳書のテンプレートは、国税庁のWebサイトからダウンロードが可能です。

PDF形式でダウンロードし、印刷しましょう。

国税庁の確定申告書等作成コーナーで書類を作成する

国税庁のWebサイト「確定申告書等作成コーナー」を利用し、サイト上で必要項目を入力すると、収支内訳書などを自動で作成できます。

2022年分の確定申告(2023年提出分)以降は、マイナンバーカードを所持していればスマートフォンからでも収支内訳書の作成が可能です。

さらに、2024年分の確定申告からは、Android端末のみですが、スマホ用電子証明書を利用することで、マイナンバーカードをスマホで読み取らなくても作成可能になりました。

なお、iPhoneでも「iPhoneのマイナンバーカード」を事前に登録しておけば、マイナンバーカードを読み取ることなく申告書の作成・e-Tax送信ができるよう、デジタル庁によって準備が進められています。

出典:国税庁「令和6年分の確定申告はスマホとマイナポータル連携でさらに便利に!」

出典:デジタル庁「iPhoneのマイナンバーカードを使える場所と使いかた」

確定申告ソフトで作成する

白色申告に対応している確定申告ソフトを利用すれば、収支内訳書を入手しなくてもソフト上で自動作成が可能です。

初めて確定申告する人でも、簡単に確定申告の書類を作成できます。

収支内訳書の書き方と書類見本

収支内訳書は、申告する所得の種類に応じて決められた書式を使用しなければなりません。ここでは、一般的によく使われる以下3種類の書式について、それぞれ書き方を説明します。

収支内訳書の種類

- 一般用

- 不動産所得用

- 農業所得用

なお、収支内訳書は2枚に分かれており、1ページ目で記入した内容の詳細を、2ページ目に記入します。

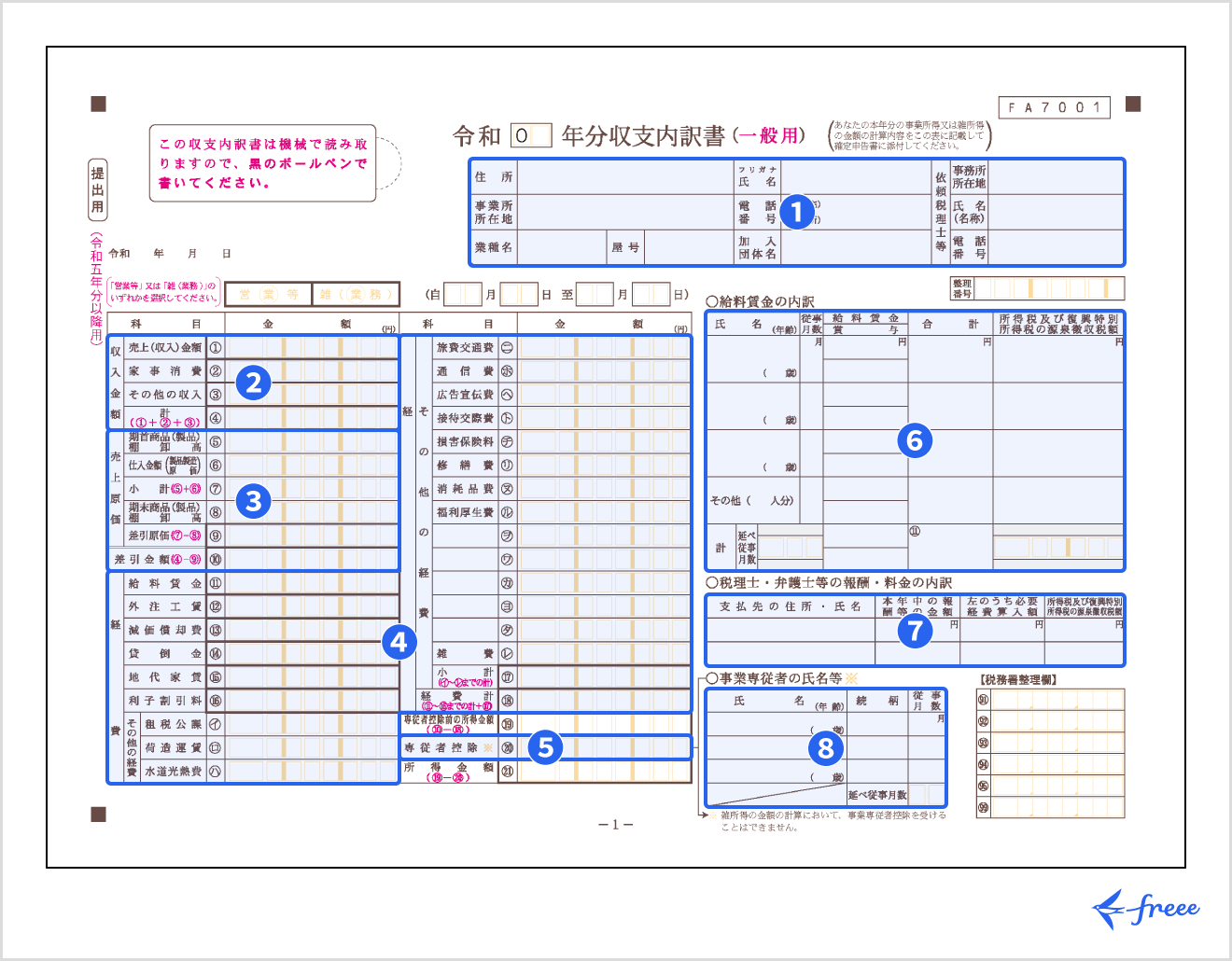

一般用の書き方

一般用の収支内訳書の主な記入項目は、以下の4点に分けられます。

一般用の収支内訳書の主な記入項目

- 収入金額

- 売上原価

- 必要経費

- 給料賃金・報酬に関する情報

納めるべき税額を算出するには、収入金額から売上原価と必要経費を差し引いた「所得金額」を把握しなければなりません。収支内訳書には、所得金額を算出するための「収入・売上原価・経費」の詳細を記入します。

出典:税務署「令和6年分 収支内訳書(一般用)の書き方」

主な記入項目の内容について、1ページ目と2ページ目に分けて以下で詳しく説明します。

| 項目 | 記入する内容 |

|---|---|

| 1.基本情報 | 自身の氏名や住所などの基本情報を記入する |

| 2.収入金額 | 以下の①〜③に該当する収入を記入し、④に合計額を記入する

①売上(収入)金額:1月1日から12月31日までの1年間の売上 ②家事消費:事業用に仕入れたものの、個人で消費した分の金額 ③その他の収入:通常の売上金額以外の、販売目的で仕入れていなかった空箱の売却やリベート等による収入 |

| 3.売上原価 | 仕入を行う個人事業主のみが記入する

⑤期首商品(製品)棚卸高:1月1日時点の在庫商品の総額 ⑥仕入金額(製品製造原価):1年間の仕入金額の合計 ⑦小計:⑤+⑥の合計額 ⑧期末商品(製品)棚卸高:12月31日時点の在庫商品の総額 ⑨差引原価:⑦ - ⑧の額 ⑩差引金額:④ - ⑨の額 |

| 4.経費 | 該当する科目の箇所を記入する

⑪給料賃金:専従者以外の従業員に支払った賃金 ⑫外注工賃:修理加工などを外部に発注して発生した費用 ⑬減価償却費:減価償却が必要な資産をもっている場合 ⑭貸倒金:相手方の倒産などにより、回収できない売掛金や貸付金 ⑮地代家賃:借りている土地と建物に発生した費用 ⑯利子割引料:事業資金として借り入れをした場合の利子や手形の割引料など (その他の経費は項目ごとに費用を記入し、既存の項目に当てはまらないものは空欄(㋾~㋟)を使用する) ㋑租税公課:国や地方に納める税金(租税)と、公共団体へ納める会費や負担金など(公課)をあわせた勘定科目 (租税:登録免許税、印紙税、固定資産税など) (公課:印鑑証明書・住民票の発行手数料など) ㋺荷造運賃:商品発送で必要となる箱やガムテープのほか、物品の運送料 ㋩水道光熱費:事業に使用した水道・電気・ガスの代金 ㋥旅費交通費:出張にかかった宿泊代や電車・新幹線・飛行機代など ㋭通信費:事業で使用した電話代・インターネット料金・切手代・はがき代など ㋬広告宣伝費:新聞やテレビなどにおける宣伝のための費用 ㋣接待交際費:取引先との飲食やお中元・お歳暮の費用、慶弔見舞金など ㋠損害保険料:事業用として使用している店舗の火災保険料、自動車の自動車保険料など ㋷修繕費:店舗や自動車などにおける修理代 ㋦消耗品費:文房具や事業用で使用する家具、パソコンなど(取得価額が10万円を下回る物のみ) ㋸福利厚生費:会社事業主が払った従業員の食事代、慶弔見舞金、健康診断など ㋹事業・業務にかかる費用で、ほかの科目に当てはまらない経費 ⑰小計:㋑〜㋹の合計額 ⑱経費計:(⑪〜⑯の合計額 + ⑰)の合計額 |

| 5.専従者控除 | 同じ事業を行う家族がいる場合に記入する (該当の所得が雑所得の場合、控除の対象外) |

| 6.給料賃金の内訳 | 経費の「⑪給料賃金」に記入した専従者以外の従業員の賃金の内訳を記入する (「所得税及び復興特別所得税の源泉徴収税額」欄には、年末調整後のものを記入する) |

| 7.税理士・弁護士等の報酬・料金の内訳 | 税理士や弁護士に仕事を依頼し、報酬を支払った場合に記入する |

| 8.事業専従者の氏名等 | 「⑳専従者控除」を記入している場合は対象の専従者の情報を記入する (専従者に該当する条件は、「同一生計かつ、15歳以上の配偶者またはそのほかの親族であり、その年を通じて6ヶ月を超える期間継続して勤務していること」である) |

「経費」に関して、個人が支払う所得税・住民税・国民健康保険料・国民年金保険料は経費計上できません。また、申告や納税が遅れた際に発生する延滞税・加算税・個人の相続税・贈与税・交通違反の罰金も租税公課の対象外です。

個人事業主の経費について、詳しく知りたい方は以下の記事をご覧ください。

【関連記事】

個人事業主の確定申告経費では何をいくらまで落とせる?勘定科目一覧や必要書類を解説

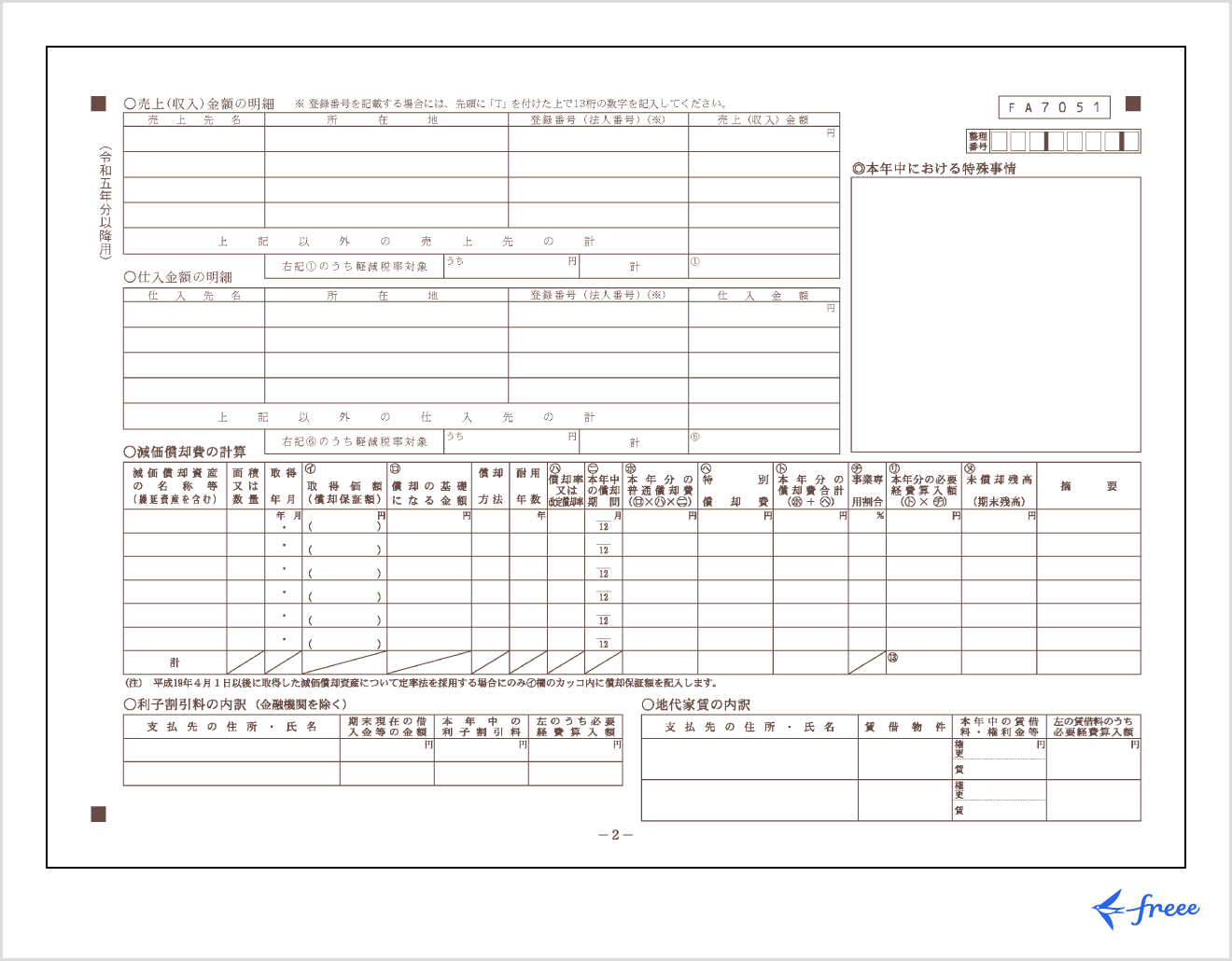

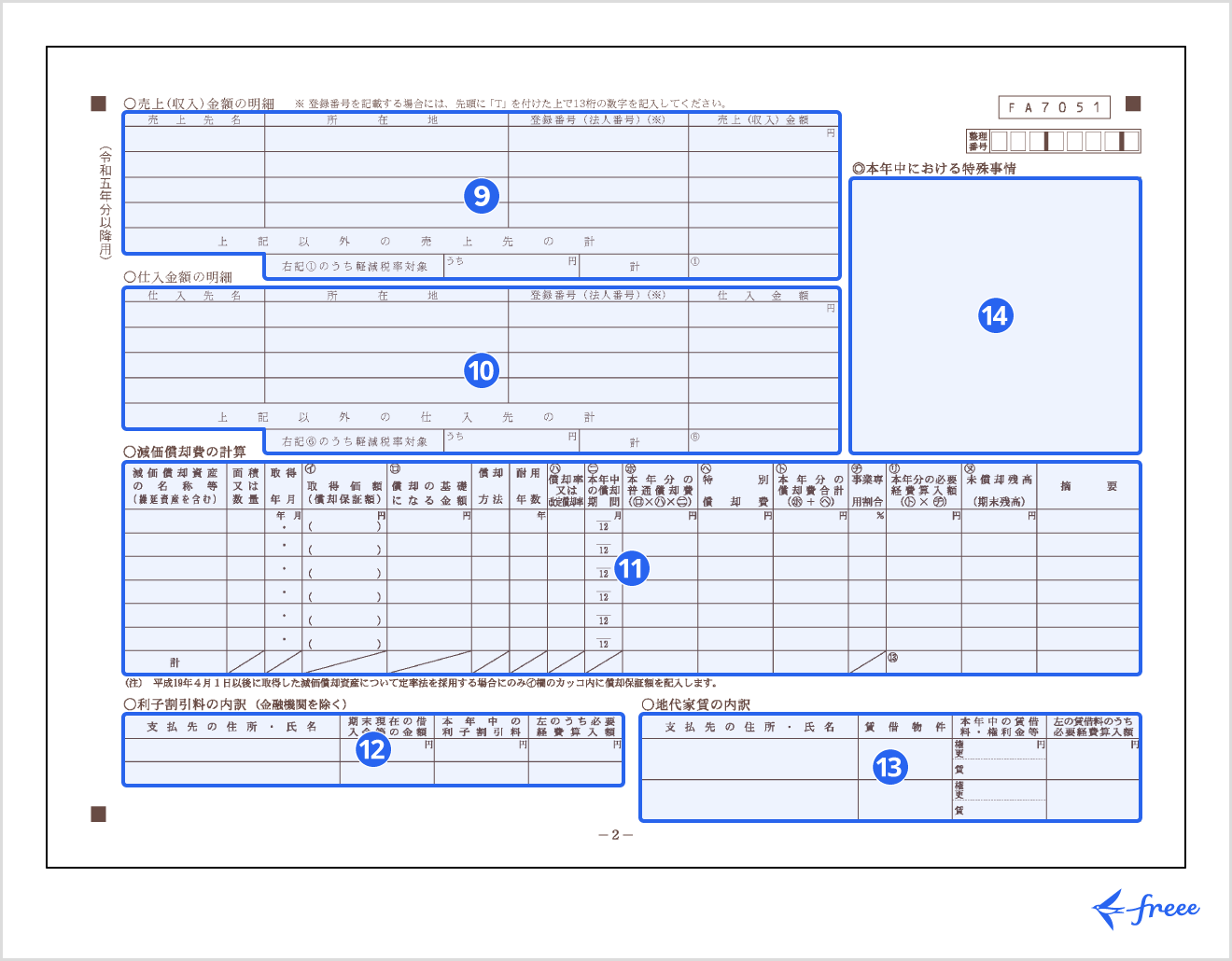

収支内訳書(一般用)の2ページ目の書き方

収支内訳書(一般用)の2ページ目には、以下のとおり、6つの記入項目があります。

| 項目 | 記入する内容 |

|---|---|

| 9.売上(収入)金額の明細 | 売上先の名称・所在地・登録番号(法人番号)・売上金額を記入する |

| 10.仕入金額の明細 | 仕入先の名称・所在地・登録番号(法人番号)・仕入金額を記入する |

| 11.減価償却費の計算 | 減価償却の対象となる固定資産ごとに内容を記入する |

| 12.利子割引料の内訳(金融機関を除く) | 1ページ目「経費」の⑯に記載がある場合はその内訳について記入する(金額は、本年中に支払うことの確定した額を記入する) |

| 13.地代家賃の内訳 | 1ページ目「経費」の⑮に記載がある場合、その内訳について記入する(金額は、本年中に支払うことの確定した額を記入する) |

| 14.本年中における特殊事項 | 自然災害などの特殊な事情がある場合にその内容を記入する |

売上金額および仕入金額の明細に関しては、取引先ごとに金額が大きい順に記入します。書ききれない分は、「上記以外の売上先(仕入先)の計」欄へ合算した金額を記入してください。

高額な設備や事業のための建物など、減価償却資産がある場合は「減価償却費の計算」へ詳細を記入しましょう。耐用年数や償却率は、固定資産ごとに異なります。

減価償却について詳しく知りたい方は、以下の記事をご覧ください。

【関連記事】

減価償却とは?耐用年数や定率法・定額法の計算方法をわかりやすく解説

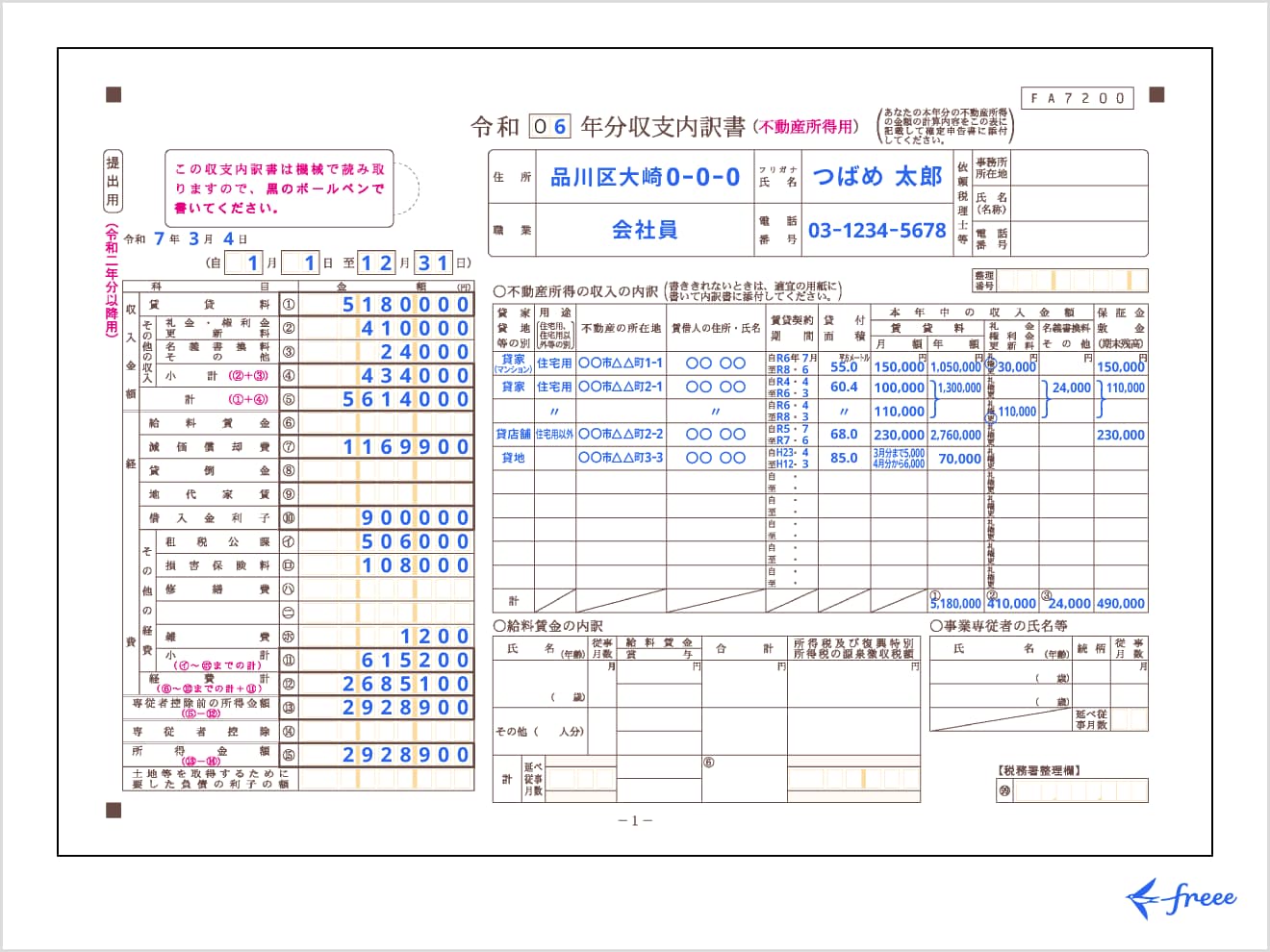

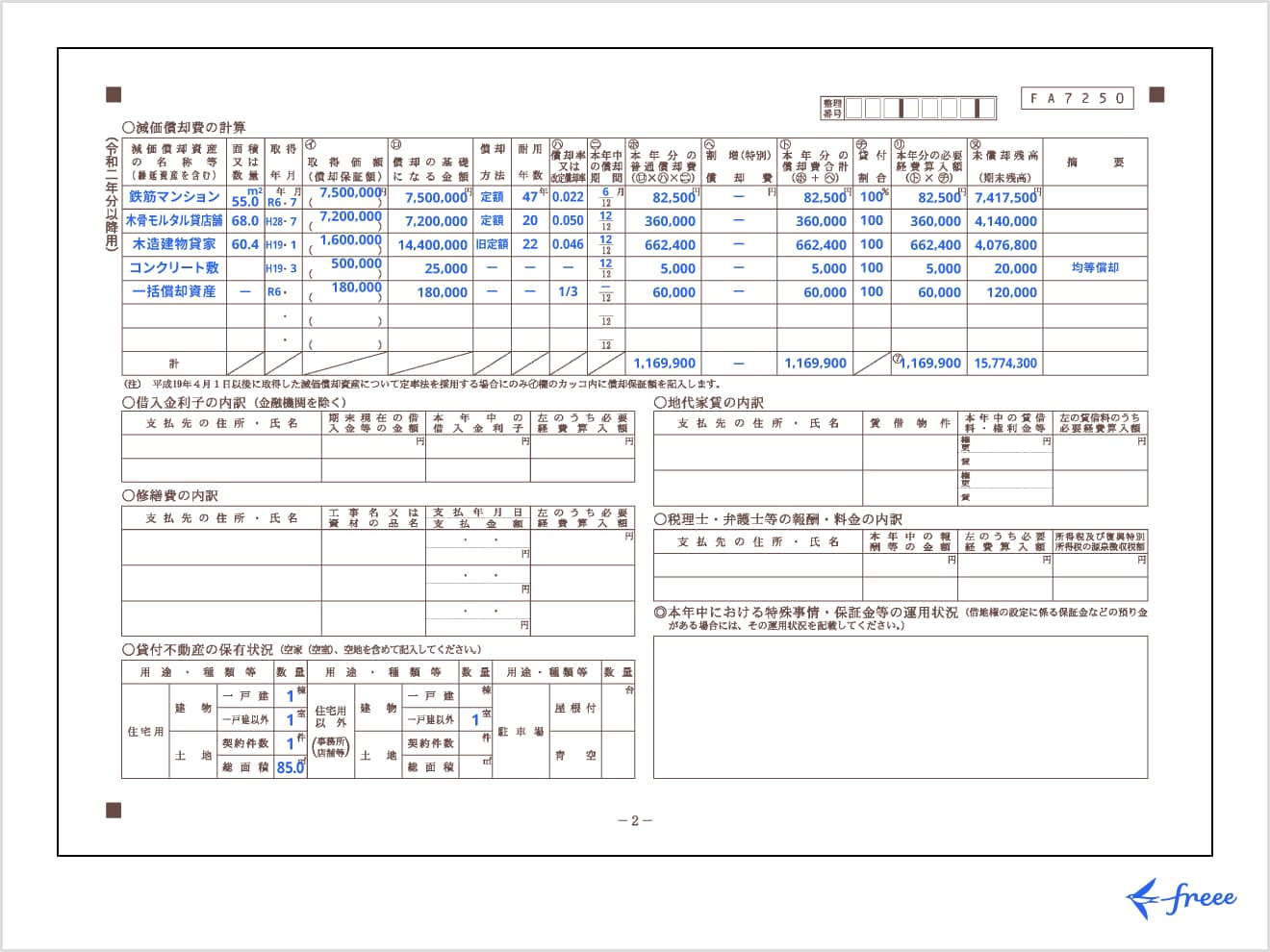

不動産所得用の書き方

収支内訳書(不動産所得用)は、以下のような書式です。

一般用の収支内訳書と異なる項目は以下のとおりです。

不動産所得用の収支内訳書に特有の項目

- 不動産所得の収入の内訳

- 修繕費の内訳

- 貸付不動産の保有状況

「不動産所得の収入の内訳」には、貸し付けを行っている建物や土地ごとに、用途・所在地・賃貸契約期間・賃貸料などを記入します。

「修繕費の内訳」は必要経費である修繕費の詳細を、「貸付不動産の保有状況」は保有する建物・土地・駐車場の用途や種類ごとの数量(空家・空地を含む)を記入するための項目です。

修繕費とは、「不動産の修理・改良などのために支出した金額のうち『通常の維持管理やき損した資産の原状の回復に必要となった』と認められるもの」です。資産の価値を高めたり耐久性を増したりすることに対する費用は、修繕費と区別して「資本的支出」として固定資産に計上し、減価償却して経費化します。

なお、不動産売却で得た所得は不動産所得ではなく「譲渡所得」に該当します。その場合、その年に不動産所得が無ければ収支内訳書は不要ですが、確定申告書第三表と譲渡所得の内訳書の作成が必要です。

出典:税務署「令和6年分 収支内訳書(不動産所得用)の書き方」

出典:国税庁「第8節 資本的支出と修繕費」

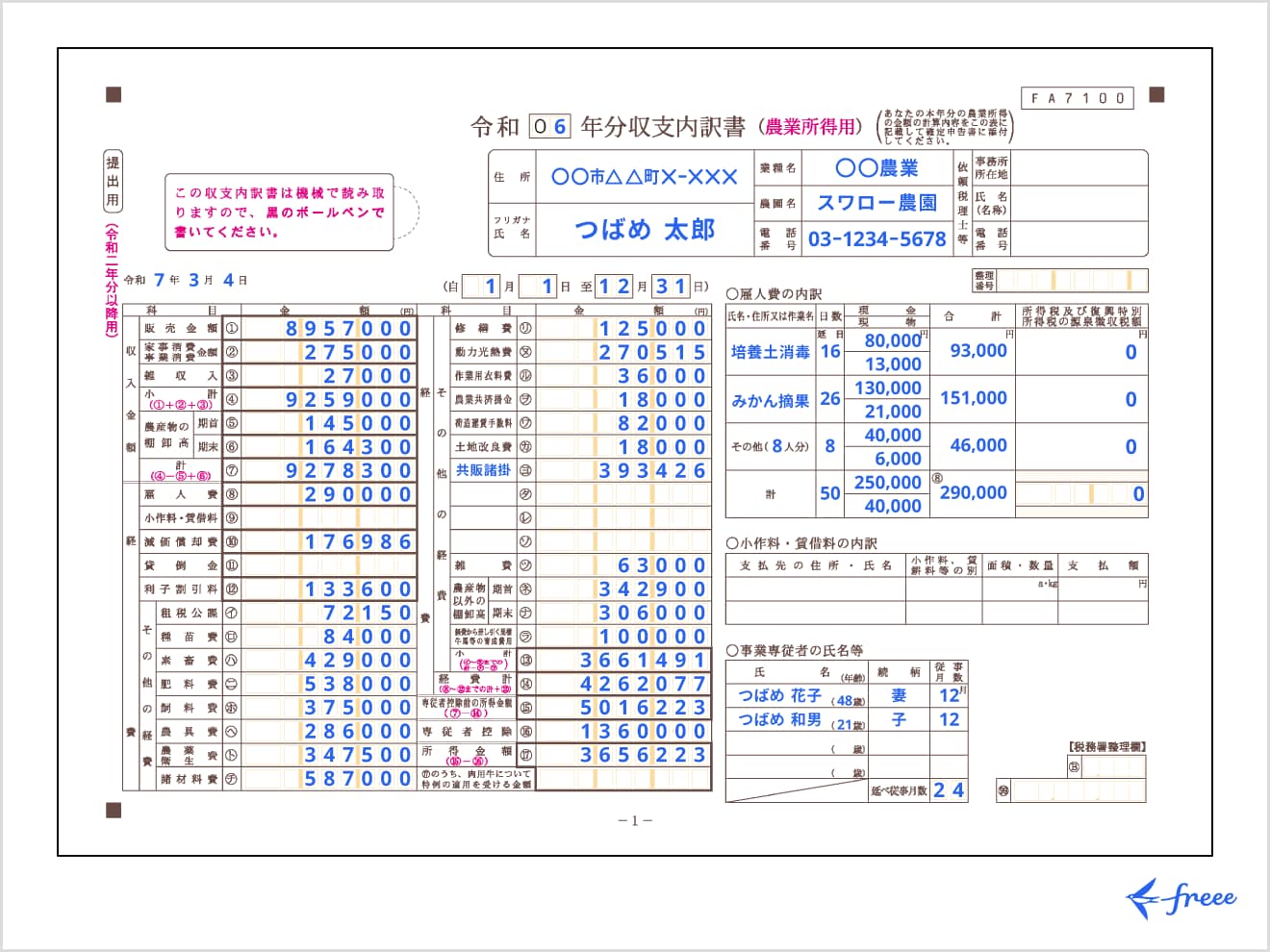

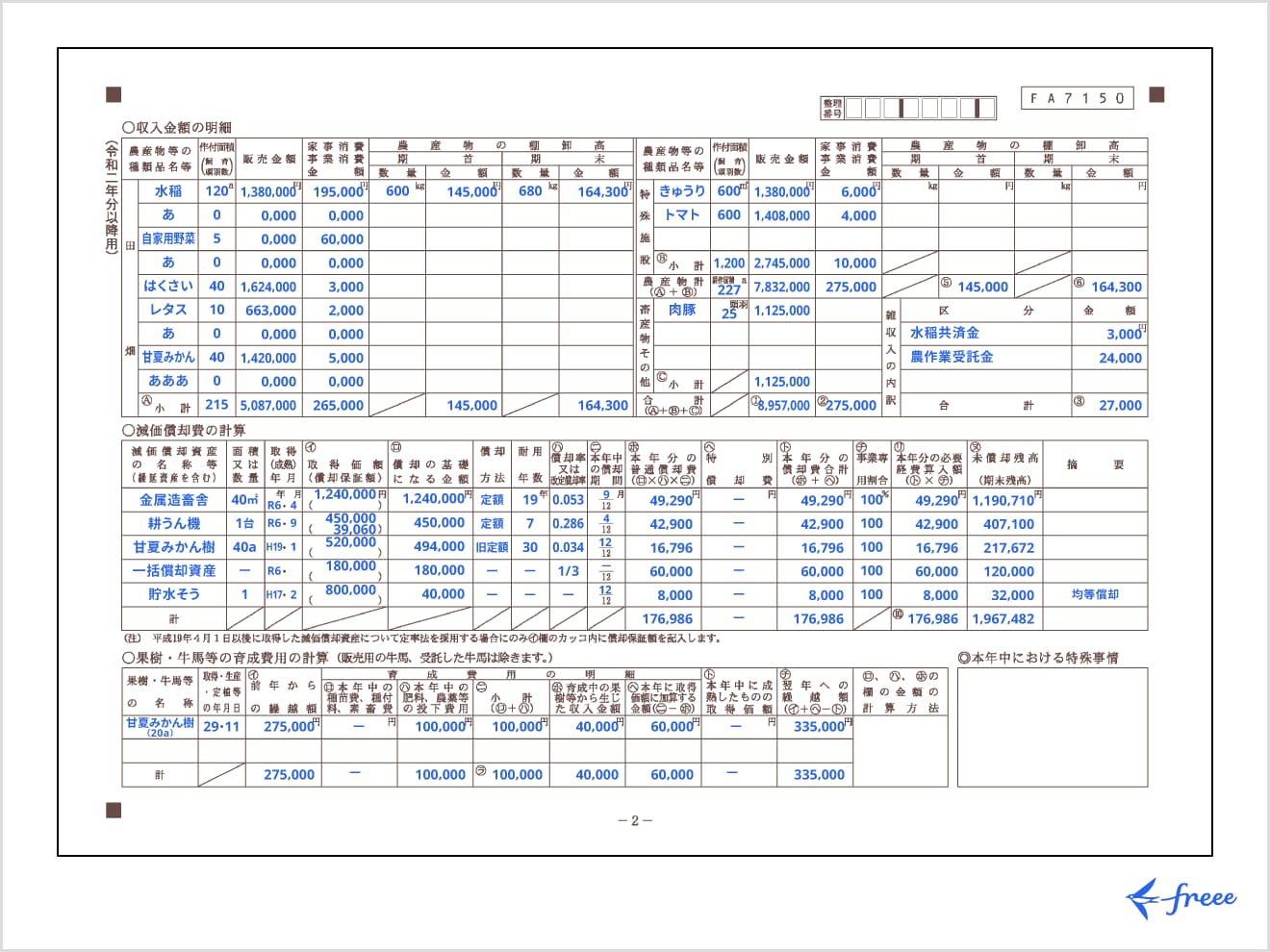

農業所得用の書き方

農業所得は事業所得のひとつですが、一般用ではなく農業所得用の収支内訳書を使用します。

一般用と区別されているのは、農業に関する必要経費として、種苗費・素畜費・肥料費・飼料費・農具費などの農業特有の項目があるためです。

収入金額や必要経費、人件費に関して記入する点は一般用と同じです。なお、固定資産には耕運機などの設備だけでなく、「牛」や「りんご樹」といった収益のために必要な生物も含まれます。「減価償却費の計算」欄に忘れずに記入しましょう。

出典:税務署「令和6年分 収支内訳書(農業所得用)の書き方」

収支内訳書の3つの提出方法

収支内訳書の提出方法は、以下のとおりです。

収支内訳書の提出方法

- e-Taxを利用して提出する

- 税務署へ郵送で提出する

- 税務署の窓口へ提出する

自身の状況にあわせて最適な提出方法を選択しましょう。

なお、収支内訳書は確定申告書と一緒に提出するため、提出期間は原則として毎年2月16日から3月15日です。2025年分(2026年の申告)は、終了日が日曜日にあたるため、2026年2月16日(月)から3月16日(月)までの期間に管轄の税務署へ提出します。

確定申告の詳細は、以下の記事をご覧ください。

【関連記事】

確定申告とは?全くわからない人向けに申告の流れ・対象者について解説!

e-Taxを利用して提出する

e-Taxとは、インターネットを利用し、国税に関する手続きを電子的に行えるシステムです。e-Taxを利用して提出する際は、利用者識別番号や電子証明書の取得が必要になるため、事前に準備しておきましょう。

国税庁の確定申告書等作成コーナーで書類を作成するか、ダウンロード型のe-Taxソフトを利用して提出できます。

e-Taxで提出した収支内訳書はどこで確認できる?

e-Taxで提出した収支内訳書は、国税庁の確定申告書等作成コーナーで確認できます。確認する手順は以下のとおりです。

提出した収支内訳書を確認する手順

- 国税庁の確定申告書等作成コーナーにアクセスする

- 「メッセージボックスの確認」の部分で「確認する」を選択する

- e-Taxソフト(web版)へログインする

- メッセージボックスの「お知らせ・受信通知」を選択する

- 確認する年の「所得税及び復興特別所得税申告」を選択する

- 「帳票を表示する」を選択する

- 収支内訳書を選択して「帳票作成」のボタンからファイルを表示する

- 確認メッセージ内で「はい」を選択する

- PDF作成完了後、「表示」を選択する

出典:国税庁「e-Taxで送信した申告書等のデータの確認方法」

また、確認したい年分のデータ(拡張子.xtx)が用意されている場合は、以下の手順での確認も可能です。

収支内訳書のデータを確認する手順

- 国税庁の確定申告書等作成コーナーにアクセスする

- 「送信した申告書の内容の確認」の部分で「確認する」を選択する

- 「参照」をクリックして該当するファイルを選択する

- 「電子申告等データ読込」を選択する

- データの名称を確認して「次へ」を選択する

- 「決算書等帳票の表示」を選択する

- 「帳票表示・印刷」ボタンを選択する

- 画面に表示された「ファイルを開く」を選択する

出典:国税庁「e-Taxで送信した申告書等のデータの確認方法」

税務署へ郵送で提出する

白色申告書や収支内訳書など作成した書類は、管轄の税務署または業務センターに郵送で提出できます。郵送の際は、「郵便物(第一種郵便物)」または「信書便物」として送付する必要があります。

なお、郵送で提出する場合は、消印が押された日付が提出日とみなされます。

税務署の窓口へ提出する

白色申告書や収支内訳書などの書類は、管轄の税務署に直接持参しても問題ありません。税務署の開庁時間は、平日(月曜日から金曜日)の午前8時30分から午後5時までです。原則、土日祝日は窓口業務が行われていません。

なお、税務署にある時間外収受箱への投函は、平日・土日祝日を問わず24時間可能です。

自身の管轄の税務署は、国税庁のWebサイトから調べることができます。国税庁の「国税局・税務署を調べる」をご確認ください。

まとめ

収支内訳書は白色申告を行うにあたり、所得税の計算が正しく行われているかどうかを確認する、重要な書類です。

自身の所得が、事業所得・不動産所得・山林所得・雑所得(業務にかかる雑所得があり、前々年分の業務にかかる雑所得の収入金額が1,000万円を超える場合に限る)に該当する場合は、提出が必要となります。

収支内訳書には、一般用・不動産所得用・農業所得用・山林所得用の4種類があり、申告する所得の種類に応じて使い分けなければなりません。

該当する記入項目を確認し、記入漏れがないように注意して作成しましょう。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

収支内訳書とは?

帳簿をもとに、その年の1月1日から12月31日までの売上や経費などの収入・支出をまとめた書類です。

書き方については、「白色申告で必要な収支内訳書とは」をご覧ください。

収支内訳書を提出しなければならないケースは?

収支内訳書は、事業所得・不動産所得・山林所得などを白色申告する場合に必要な書類です。

収支内訳書を提出する要件について詳しく知りたい方は、「確定申告で収支内訳書の提出が必要なケース」をご覧ください。

監修 北田 悠策(きただ ゆうさく)

神戸大学経営学部卒業。2015年より有限責任監査法人トーマツ大阪事務所にて、製造業を中心に10数社の会社法監査及び金融商品取引法監査に従事する傍ら、スタートアップ向けの財務アドバイザリー業務に従事。その後、上場準備会社にて経理責任者として決算を推進。大企業からスタートアップまで様々なフェーズの企業に携わってきた経験を活かし、株式会社ARDOR/ARDOR税理士事務所を創業。