事務用品や書籍など、事業で使用するために購入したものにかかった費用は、その年の経費として計上するのが一般的です。しかし、車や建物など、月日の経過とともに価値が下がっていくものは、「減価償却」という方法で経費計上する必要があります。

本記事では、減価償却の仕組みや計算方法、対象となる資産について詳しく解説します。

目次

\○×に答えるだけ!確定申告書を自動で作成/

freee会計では、簡単な質問に答えるだけで確定申告書類を自動で作成!

初心者でも安心して使えるシステムです。

減価償却費とは

減価償却費とは、減価償却によって発生する経費です。減価償却とは、減価償却資産の取得に要した金額を一定の方法によって各年分の必要経費として配分していく会計処理のことです。

車や建物など、月日の経過とともに価値が下がる固定資産が減価償却資産に該当します。

原則として、耐用年数が1年以上・取得価額が10万円以上の固定資産は減価償却資産とみなされます。なお、減価償却資産の耐用年数は、資産によってそれぞれ異なります。

出典:国税庁「No.2100 減価償却のあらまし」

減価償却資産と一括償却資産の違い

一括償却資産とは、取得価額が20万円未満の減価償却資産について、耐用年数にかかわらず一律3年間で減価償却ができる固定資産のことです。一括償却資産の減価償却費は、以下の計算式で算出します。

減価償却費 = 取得価額 × 当期の月数 ÷ 36

なお、翌年度以降に売却・処分した場合でも同じ金額で3年間の償却費を計上しなければなりません。

多くの企業が固定資産として資産計上する基準を「耐用年数が1年以上、金額が20万円以上」としているのは、この一括償却資産の特例を考慮しているためです。

また、一般的な固定資産は使用開始時に1つずつ固定資産台帳に記載して管理しますが、一括償却資産は取得した事業年度ごとにまとめて管理します。そのため、事務処理を簡素化できるというメリットもあります。

一括償却資産と少額減価償却資産の違い

少額減価償却資産とは、取得価額が30万円未満の減価償却資産を、一事業年度につき総額300万円を上限に全額を損金算入することができる固定資産のことです。

この特例は、青色申告書を提出しており、資本金または出資金が1億円以下で常用雇用者数が500人以下の法人、または常用雇用者数が1,000人以下の個人が対象となります。

| 内容 | 通常の経費 | 通常の 減価償却資産 | 一括償却資産 | 少額減価償却資産 |

| 10万円未満 | ○ | - | - | - |

| 10万円以上 20万円未満 | - | ○ | ○ | ○ |

| 20万円以上 30万円未満 | - | ○ | - | ○ |

| 30万円以上 | - | ○ | - | - |

| 固定資産台帳への登録 | 不要 | 1つずつ | 事業年度ごとの 合計額 | 1つずつ |

| 償却資産税 | 非課税 | 課税 | 非課税 | 課税 |

減価償却はなぜ必要?

株主や金融機関などの利害関係者が事業の経営状況を正しく判断するためには、費用に対する収益が適正に示されている必要があります。

事業で使用する機械などは、長期間使用すると劣化して価値が下がります。この価値の減少を財務諸表に記録し、事業の資産状況を正確に開示するためには、減価償却が必要なのです。

例えば、事業をする上で必要な1,000万円の機械を購入したとします。その1,000万円を減価償却せずに購入した年に全額経費として計上すると、その年の決算は赤字になってしまうかもしれません。

決算が赤字になると、銀行から融資を受けたいときなどに不利に働く可能性があります。また、購入した機械を1年以上使用したとしても、翌年以降は経費が発生しないことになります。

これでは費用に対する収益を適正に示すことができません。そこで、その1,000万円の機械を減価償却し少しずつ経費として計上していくことで、毎年の資産状況を適切に示すことができるのです。

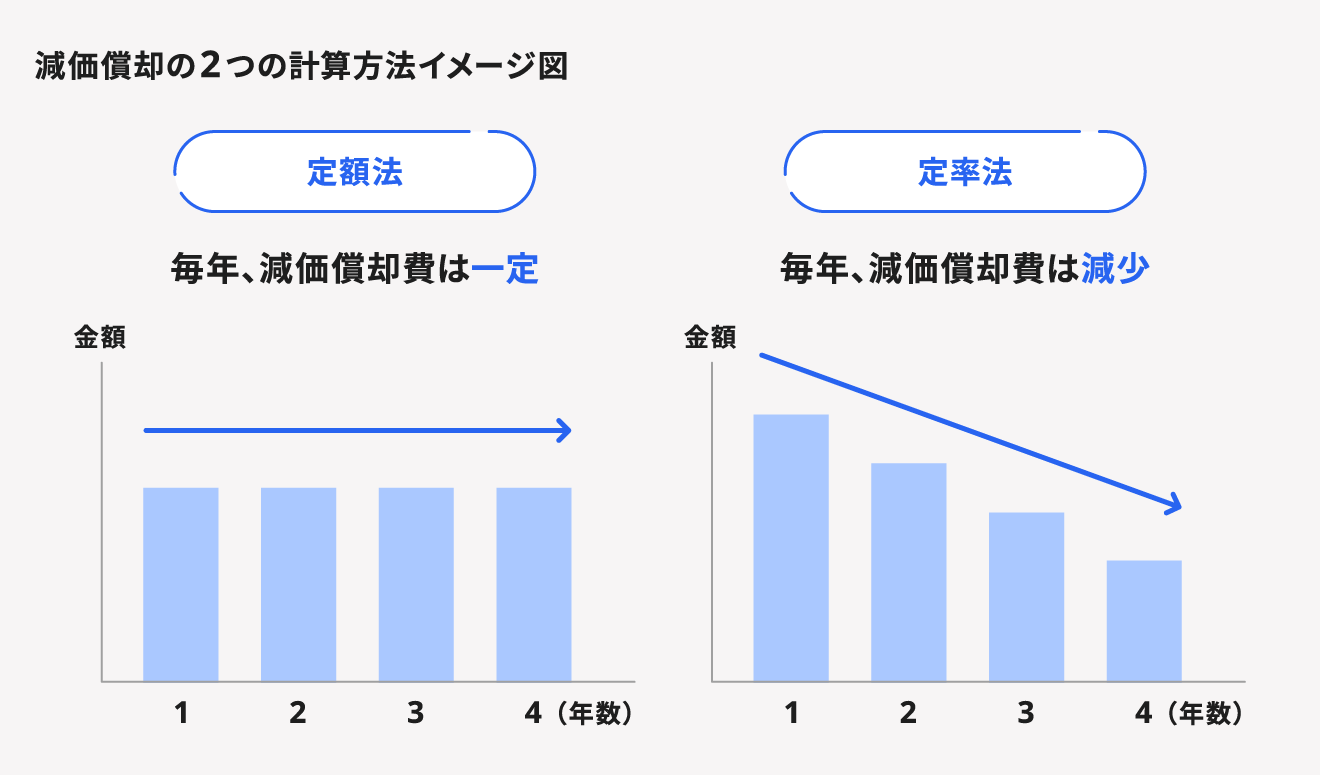

減価償却費の計算方法は定額法と定率法がある

経費として計上する減価償却費の計算方法には「定額法」と「定率法」の2種類があります。個人の場合は、事前に届出をしていない限り定額法で計算しなければなりませんが、どちらの方法にもメリットがあるので違いを理解しておくとよいでしょう。

定額法と定率法の違いをひとことで言えば、定額法は減価償却資産を毎年一定額ずつ経費計上する方法、定率法は未償却残高に一定率をかけて経費を計算する方法です。

それでは、定額法と定率法のそれぞれの計算方法とメリットを具体的に説明します。

なお、2007年3月31日以前に取得した減価償却資産は、旧定額法または旧定率法で計算します。

定額法による減価償却費の計算方法

定額法とは、減価償却の金額が毎年同じになるように計算する方法です。計算がシンプルで、収支の見通しを立てやすいことがメリットです。

定額法での減価償却費は以下の式で計算されます。

定額法による減価償却費の求め方

減価償却費 = 取得価額 × 定額法の償却率

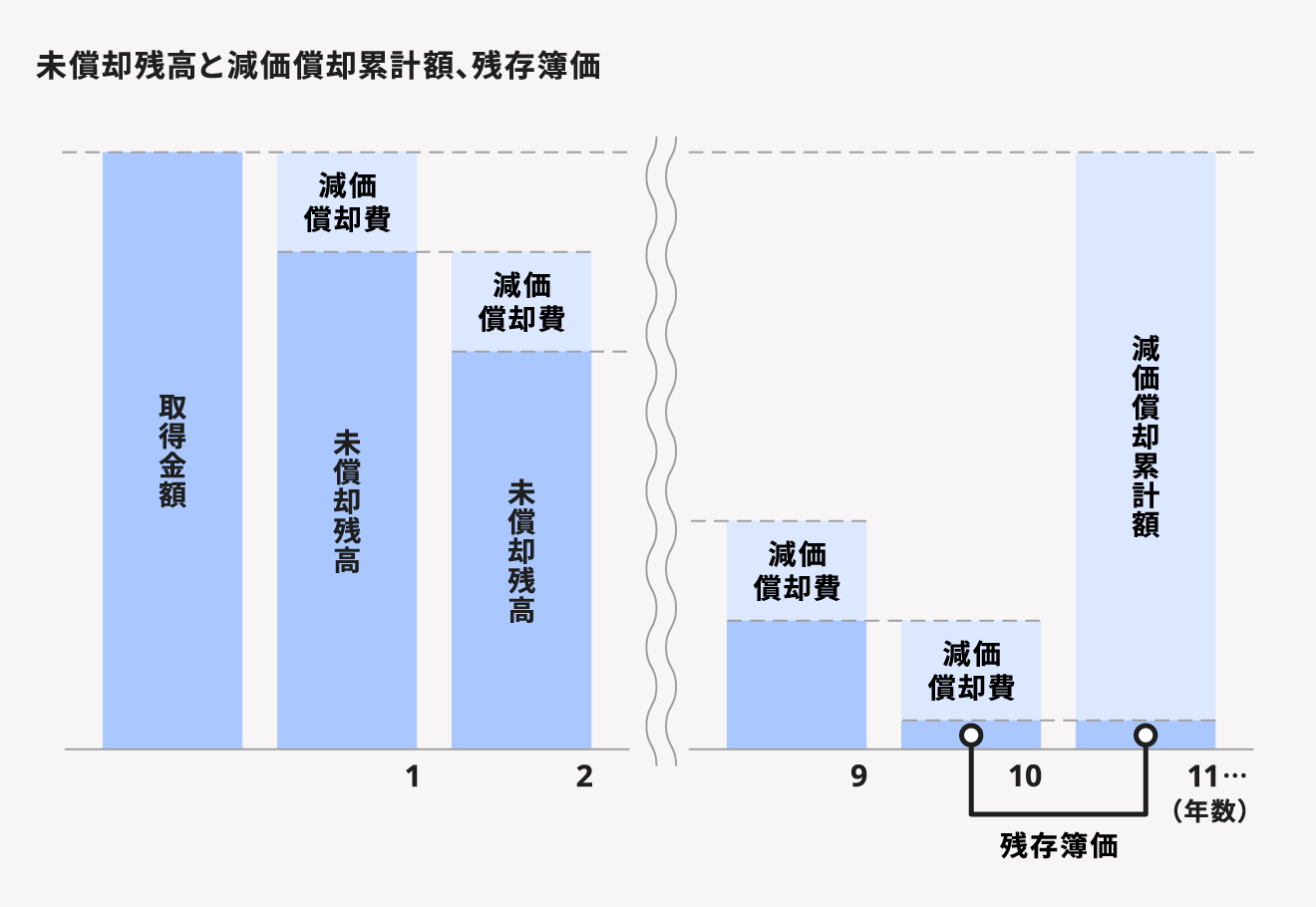

たとえば、耐用年数10年の機械を100万円で取得した場合、定額法の償却率は0.1なので、毎年の減価償却費は10万円となります。定額法では毎年同じ金額が計上されるので、毎年10万円を10年間かけて減価償却していきます。

未償却残高を1円だけ残しておく「残存簿価」

ただし、耐用年数の最後の年には未償却残高を1円だけ残す必要があります。この1円は「残存簿価」と呼ばれ、耐用年数が過ぎた後の固定資産は1円の価値があるという考え方です。

先ほどの例では、10年目の減価償却累計額は、10万円から1円を引いた9万9,999円となります。なお、減価償却資産がソフトウェアなどの形のない資産の場合は残存簿価の1円を残す必要はありません。

定率法による減価償却費の計算方法

定率法とは、未償却残高を一定の割合で減価償却していく計算方法で、減価償却の金額は年数が経つにつれて減少していきます。

早い段階で経費を多く計上して節税を図りたい場合にはメリットが大きい方法である一方、売上が少ない場合には負担が大きくなるともいえるでしょう。

定率法による減価償却費は、次の式で計算します。

定率法による減価償却費の求め方

減価償却費 = 未償却残高 × 定率法の償却率

また、定率法においても耐用年数終了時に残存簿価を1円にする必要があります。しかし、最終年度まで未償却残高に定率法の償却率を乗じても、耐用年数内に1円まで償却することはできません。

そこで、減価償却額が償却保証額を下回った年以降は、「定率法の償却率」の代わりに「改定償却率」を使って、定額法と同様に毎年同額を減価償却し、最終年度の残存簿価が1円になるように調整します。

減価償却費 = 改定取得価額 × 改定償却率

覚えておくべき用語集

- 償却保証額

資産の取得価額に、当該資産の耐用年数に応じた保証率を乗じて計算した金額 - 改定取得価額

調整前償却額が初めて償却保証額に満たないこととなる年の期首未償却残高 - 改定償却率

減価償却費の額が償却保証額に満たなくなった年以降に使用する、当該資産の耐用年数に応じた償却率

例:取得価額100万円/耐用年数10年の場合

例として、取得価額100万円、耐用年数10年の減価償却資産について、定率法による減価償却費の計算を見てみましょう。便宜上、その資産が1年間事業に使用されたと仮定して計算します。

| 償却率 | 0.200 |

| 改定償却率 | 0.250 |

| 保証率 | 0.06552 |

| 償却補償額 | 65,520円(100万円×0.06552) |

| 1年目の償却費の額 | 20万円(100万円×0.200) |

| 2〜6年目の償却費の額 | (100万円-前年までの償却費の合計額)×0.200 |

| 7〜9年目の償却費の額 | 65,536円(改定取得価額26万2,144×0.250) |

| 10年目の償却費の額 | 65,535円(期首帳簿価額-1円) |

定率法で減価償却する場合の条件

なお、定率法を採用する場合は、その年の確定申告期限までに「所得税の減価償却資産の償却方法の届出書」を所轄の税務署に提出する必要があります。

また、すべての資産が定率法で減価償却できるわけではありません。建物や建物付属設備および構築物、無形固定資産、生物の減価償却は定額法となります。

出典:国税庁「[手続名]所得税の減価償却資産の償却方法の届出手続」

減価償却と耐用年数

税法では、固定資産の種類や構造、用途に応じて耐用年数を定めており、これを「法定耐用年数」といいます。法定耐用年数は、国税庁や東京主税局のページで確認できます。

たとえば、金属製の事務机や椅子、キャビネットの耐用年数は15年、ベッドの耐用年数は8年、パソコンの耐用年数は4年とされています。そして、耐用年数が5年であれば5年間かけて減価償却していきます。

出典:国税庁「主な減価償却資産の耐用年数表」

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

減価償却費こんなときはどうする?

年の途中で機械を購入した場合や中古で購入した場合、耐用年数内に処分した場合などはどのように減価償却費を計算すればよいのでしょうか。それぞれのケースについて見ていきましょう。

年の途中で購入した場合

減価償却は資産を購入した時ではなく、使用を開始した時から始まります。

たとえば、ある資産を5月に購入し、6月から使用開始した場合、減価償却費は6月から12月までで計算します。

中古で購入した場合

購入価格が新品価格の50%を超える中古品の場合は、法定耐用年数を適用し減価償却費を計算します。

一方、新品価格の50%以下の中古品の場合は、事業用に取得した時点であと何年使用できるかを見積もり、個別に計算する必要があります。計算方法がわからない場合は、最寄りの税務署に問い合わせるとよいでしょう。

処分した場合

減価償却資産を処分した場合は、固定資産を処分した際の損失を計上するための勘定科目「固定資産除却損」を使って計上します。なお、記帳法には直接法と間接法の2種類があります。

売却した場合

個人事業主が減価償却資産を売却した場合、その代金は譲渡所得として処理します。売却価格や会計処理によって使用する勘定科目が異なりますので注意が必要です。

家庭用資産を事業利用した場合

個人事業主の場合、自宅や自家用車などの日常生活用の資産を事業で使用することがあります。このような場合には、事業で使用する割合を決定する必要があります。そして、その割合分の減価償却費のみを経費として計上します。

青色申告での少額減価償却資産の特例とは

白色申告と青色申告では、減価償却の手続きに違いはありません。

しかし、青色申告の場合は一定の要件を満たすことにより、取得価額が30万円未満のすべての減価償却資産を購入年度の経費として計上できるという前述の少額減価償却資産の特例を利用できます。

ただし、この特例は2006年4月1日から2022年3月31日までの間に購入した減価償却資産が対象で、経費計上できる減価償却資産の総額は年間300万円までとなっています。

「30万円未満」は税込み?税抜き?

少額減価償却資産の特例による「30万円未満」が税込みなのか税抜きなのかは、事業者が採用している会計処理方式によります。

税込経理方式を採用している場合は税込30万円未満、税抜経理方式を採用している場合は税抜30万円未満となります。また、通常の経費の10万円未満、一括償却資産の10万円以上20万円未満についても同様です。なお、消費税の免税事業者は税込経理方式のみとなります。

そのため、計上できる経費の額に上限がある場合は税抜経理方式が有利になります。

たとえば、30万円未満の資産は少額減価償却資産として計上できますが、税込経理方式で税抜298,000円(税込327,800円)の商品を購入した場合、税込30万円を超えてしまうため少額減価償却資産として計上することができません。

一方、税抜経理方式であれば、税抜30万円までは計上できるので、298,000円全額を少額減価償却資産として計上することができます。

減価償却資産は固定資産台帳で管理する

固定資産台帳とは、固定資産を管理するために作成する台帳で、固定資産の名称や購入日、使用開始日、取得価額などを記入します。事業用の固定資産として何があるのか、その減価償却費はどのようになっているかなどを把握するために必要な台帳です。

白色申告であれば作成義務はありませんが、青色申告で減価償却資産がある場合は作成する必要があります。

固定資産台帳の作成方法

固定資産台帳に決まったフォーマットはありません。Excelなどの表計算ソフトで作成しても問題ありません。記載する主な内容は以下のとおりです。

- 固定資産の名称

- 購入日・使用開始日

- 取得金額

- 年初帳簿価額・年末帳簿価額

まとめ

減価償却費とは、減価償却によって発生する経費です。減価償却とは、減価償却資産の取得に要した金額を一定の方法によって各年分の必要経費として配分していく会計処理のことです。

一括償却資産は、20万円未満であれば耐用年数によらず一律3年で減価償却できますし、青色申告での少額減価償却資産の特例は、取得価額30万円までの資産を全額経費計上できるという大きなメリットがあります。

これら減価償却の特徴をうまく活用し、節税につなげていきましょう。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

減価償却費の計算方法とは?

経費として計上する減価償却費の計算方法には「定額法」と「定率法」の2種類があります。個人の場合は、事前に届出をしていない限り定額法で計算しなければなりません。詳しくはこちらをご覧ください。