監修 鶏冠井 悠二

配偶者控除とは、納税者に生計を一にする配偶者がいる場合に、一定の要件を満たすことで課税所得から所定の金額を控除できる制度です。

所得税や住民税の負担を軽減する仕組みとして設けられた制度のひとつで、配偶者の収入状況に応じて配偶者控除または配偶者特別控除が適用されます。

本記事では、配偶者控除の概要・要件・控除額、配偶者特別控除との基本的な違いを2025年度の税制改正を踏まえて詳しく解説します。さらに、年末調整・確定申告での申告方法や申告漏れの対処法など、実務で押さえておきたいポイントも紹介するので参考にしてください。

目次

配偶者控除とは

配偶者控除とは、納税者に一定の要件を満たす配偶者がいる場合に、課税所得から所定の金額を控除できる制度です。16種類ある所得控除のひとつであり、共働き世帯や専業主婦(夫)世帯など多くの家庭に関わる重要な控除です。

控除を受けるためには、納税者本人と配偶者の双方に所得や生計の条件があり、要件を満たすかどうかで適用の有無が変わります。

【関連記事】

税金の控除制度とは? 所得控除・税額控除の種類や違いを解説

配偶者控除の要件

配偶者控除の対象は、年末時点で要件を満たす配偶者がいる納税者のうち、年間の合計所得金額が1,000万円以下の場合です。

控除対象配偶者の要件

- 民法上の「配偶者」であること

- 納税者と生計を一にしていること

- 1年間の合計所得金額が58万円以下(2024年分までは48万円以下)であること※

- 1年を通じて「青色申告の事業専従者」として給与の支払を受けておらず、また「白色申告の事業専従者」でないこと

※給与収入のみの場合は、年収が123万円以下(2024年分までは103万円以下)であること

「配偶者」に該当するのは、民法上の婚姻関係にある妻または夫で、内縁関係にある者は含まれません。また、「生計を一にしている」の判断基準は、生活費や家計を共有する実態があることです。

なお、納税者本人の年間の合計所得金額が1,000万円を超える場合は、控除の対象外となります。

出典:国税庁「No.1191 配偶者控除」

出典:国税庁「令和7年分 年末調整のしかた」

配偶者控除の控除額

配偶者控除の控除額は、納税者本人の所得金額と配偶者の年齢によって決まります。

| 納税者本人の合計所得金額 | 控除額 | |

|---|---|---|

| 一般の控除対象配偶者 | 老人控除対象配偶者※ | |

| 900万円以下 | 38万円 | 48万円 |

| 900万円超950万円以下 | 26万円 | 32万円 |

| 950万円超1,000万円以下 | 13万円 | 16万円 |

※「老人控除対象配偶者」とは、控除対象となる配偶者のうち、その年の12月31日時点で70歳以上の者を言います。

出典:国税庁「No.1191 配偶者控除」

配偶者控除と配偶者特別控除の違い

配偶者特別控除は、配偶者控除と同様に一定の要件を満たす配偶者がいる納税者を対象とした所得控除です。

配偶者控除と配偶者特別控除の違いは、配偶者の所得要件と控除額の決まり方にあります。

以下の表は、両制度の主な違いを比較したものです。

| 配偶者控除 | 配偶者特別控除 | |

|---|---|---|

| 納税者の所得制限 | 合計所得1,000万円以下 | |

| 配偶者の所得要件 | 合計所得58万円以下 | 合計所得58万円超133万円以下 |

| 控除額の決まり方 | 納税者の所得と、控除対象配偶者の年齢(一般か老人か)に応じて決定 | 納税者と配偶者双方の所得金額に応じて決定 |

出典:国税庁「No.1195 配偶者特別控除」

出典:国税庁「令和7年分 年末調整のしかた」

配偶者控除は「年間の合計所得金額が58万円以下」の配偶者が対象です。一方、配偶者特別控除は「年間の合計所得金額が58万円を超え133万円以下」の範囲に該当する配偶者が対象となります。

つまり、配偶者控除の対象外となる場合でも、配偶者の所得額に応じて一定の控除を受けられるのが配偶者特別控除です。

配偶者控除の場合、控除額は納税者の所得と控除対象配偶者の年齢に応じて決まります。一方、配偶者特別控除では配偶者の年齢にかかわらず、両者の所得金額に応じて控除額が決まります。

2025年分以降の配偶者特別控除の控除額は以下のとおりです。

| 配偶者の合計所得金額 | 納税者本人の合計所得金額 | ||

|---|---|---|---|

| 900万円以下 | 900万円超950万円以下 | 950万円超1,000万円以下 | |

| 58万円超〜95万円以下 | 38万円 | 26万円 | 13万円 |

| 95万円超〜100万円以下 | 36万円 | 24万円 | 12万円 |

| 100万円超〜105万円以下 | 31万円 | 21万円 | 11万円 |

| 105万円超〜110万円以下 | 26万円 | 18万円 | 9万円 |

| 110万円超〜115万円以下 | 21万円 | 14万円 | 7万円 |

| 115万円超〜120万円以下 | 16万円 | 11万円 | 6万円 |

| 120万円超〜125万円以下 | 11万円 | 8万円 | 4万円 |

| 125万円超〜130万円以下 | 6万円 | 4万円 | 2万円 |

| 130万円超〜133万円以下 | 3万円 | 2万円 | 1万円 |

出典:国税庁「No.1195 配偶者特別控除」

出典:国税庁「令和7年分 年末調整のしかた」

なお、納税者本人の所得制限は両制度に共通して「1,000万円以下」に設定されています。本人の合計所得金額が1,000万円を超える場合は、配偶者控除と配偶者特別控除のどちらも利用できません。

【早見表】配偶者の所得金額と控除額

配偶者控除と配偶者特別控除の控除額をまとめた表は以下のとおりです。

| 配偶者の合計所得金額 | 納税者本人の合計所得金額 | |||

|---|---|---|---|---|

| 900万円以下 | 900万円超950万円以下 | 950万円超1,000万円以下 | ||

| 配偶者控除 | 58万円以下 | 38万円 | 26万円 | 13万円 |

| 配偶者特別控除 | 58万円超95万円以下 | 38万円 | 26万円 | 13万円 |

| 95万円超100万円以下 | 36万円 | 24万円 | 12万円 | |

| 100万円超105万円以下 | 31万円 | 21万円 | 11万円 | |

| 105万円超110万円以下 | 26万円 | 18万円 | 9万円 | |

| 110万円超115万円以下 | 21万円 | 14万円 | 7万円 | |

| 115万円超120万円以下 | 16万円 | 11万円 | 6万円 | |

| 120万円超125万円以下 | 11万円 | 8万円 | 4万円 | |

| 125万円超130万円以下 | 6万円 | 4万円 | 2万円 | |

| 130万円超133万円以下 | 3万円 | 2万円 | 1万円 | |

出典:国税庁「No.1195 配偶者特別控除」

出典:国税庁「令和7年分 年末調整のしかた」

2024年分までは、配偶者の所得が48万円以下の場合に配偶者控除が適用されていました。

2025年度の税制改正により、2025年分の年末調整・確定申告からは、配偶者の所得が58万円以下である場合に配偶者控除が適用されます。それに伴い、配偶者特別控除の適用要件である配偶者の合計所得金額も「58万円超」となります。

出典:国税庁「令和7年分 年末調整のしかた」

配偶者の年収(給与収入)と配偶者控除

年収が一定額を超えることで、税金や社会保険料の負担が発生し、手取りが減少する可能性があります。いわゆる「年収の壁」と呼ばれるものです。

2025年1月1日以降、配偶者にパート収入(給与収入)があり、その他の所得がない場合、年収の壁(配偶者の年収)と配偶者控除、配偶者特別控除の適用可否の関係は以下のようになります。

| 配偶者の年収 (給与収入) | 配偶者の 住民税 | 配偶者の 所得税 | 扶養 | 配偶者控除 | 配偶者 特別控除 |

|---|---|---|---|---|---|

| 110万円以下 | ― | ― | 扶養内 (保険料なし) ※ただし、130万円未満でも以下の条件をすべて満たす場合は社会保険料が発生(いわゆる「106万円の壁」) 勤務先の被保険者が常時51人以上/週の所定労働時間が20時間以上/賃金が月額8.8万円以上(残業代を除く)/継続して2ヵ月を超えて雇用される見込み/学生でない(夜間学生などは対象 | 適用可 | ― |

| 110万円超 123万円以下 | 発生 | ― | ― | ||

| 123万円超 130万円未満 | 発生 | ― | 適用可 (満額) | ||

| 130万円以上 160万円以下 | 扶養外 (保険料発生) | ― | |||

| 160万円超 201万円以下 | ― | 適用可 (控除額が段階的に減少) | |||

| 201万円超 | ― | ― |

配偶者の年収(給与収入)が110万円以下であれば、その配偶者は所得税・住民税の課税対象外です。また、配偶者控除が適用される控除対象配偶者の所得要件も満たします。

配偶者の年収が123万円を超えると課税対象となり、配偶者控除の対象外となる一方で、配偶者特別控除の適用範囲に入ります。

特に「123万円」「160万円」「201万円」の壁は、配偶者控除や配偶者特別控除と深く関係しているため、把握しておきましょう。

【関連記事】

年収の壁とは? 金額の一覧や支援強化パッケージ・令和7年度税制改正大綱の内容を紹介

123万円の壁:配偶者控除

2025年1月以降は税制改正により、基礎控除と給与所得控除の最低額がそれぞれ10万円引き上げられます。

年収123万円は、配偶者控除が適用となる配偶者の上限年収です。給与収入が123万円以下であれば、給与所得控除額65万円を差し引くと所得が58万円となるため、配偶者控除の対象となります。

出典:国税庁「令和7年分 年末調整のしかた」

160万円の壁:配偶者特別控除の満額適用

配偶者特別控除の控除額は、配偶者の年間所得に応じて段階的に減少します。配偶者特別控除の控除額が満額となるのは、配偶者の所得が95万円以下です。

税制改正により給与所得控除の最低保障額が10万円引き上げられます。つまり、2025年分からは、給与所得控除の65万円を加えた年収160万円が、配偶者特別控除を満額で受けられる上限となります。

出典:厚生労働省「年収の壁について知ろう」

出典:首相官邸「いわゆる「年収の壁」対策」

201万円の壁:配偶者特別控除のボーダーライン

配偶者の年収201万円は、配偶者特別控除が適用されるボーダーラインです。

配偶者の年収が202万円になると、給与所得控除額が68万6,000円になります。その結果、配偶者特別控除が適用される所得金額の133万円を超えてしまい、控除を受けられなくなります。

出典:厚生労働省「年収の壁について知ろう」

出典:国税庁「No.1410 給与所得控除」

配偶者控除(配偶者特別控除)でいくら戻る?

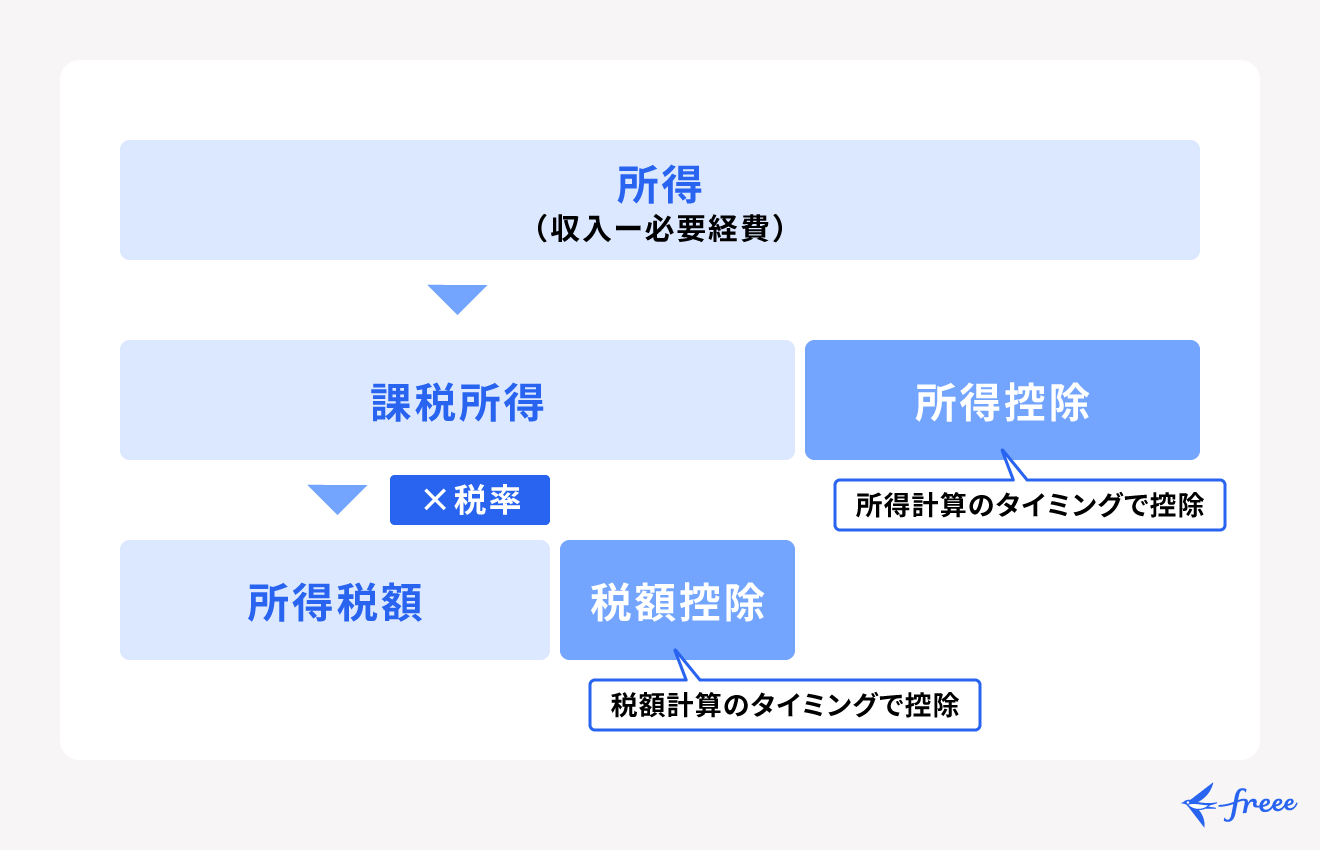

所得税の計算過程で差し引かれる所得控除額や税額控除額は、人によって異なります。

たとえば、配偶者控除額が38万円、納税者の給与所得が300万円で税率が20%の場合、「38万円 × 20% = 7.6万円 」が所得税の軽減効果として見込まれます。

なお、配偶者(特別)控除は所得控除の一種であるため、控除額がそのまま所得税から直接差し引かれるわけではありません。

【関連記事】

所得税の計算方法は?税率・控除、2025年度税制改正のポイントをわかりやすく解説

配偶者控除(配偶者特別控除)は扶養に入っていなくても適用される?

扶養とは、自身で生計を立てることが難しい家族や親族を経済的に援助することです。扶養には「税制上の扶養」と「社会保険上の扶養」があり、それぞれ該当する要件が異なります。

たとえば、年収140万円の配偶者がいる場合、社会保険上の扶養には該当しませんが、配偶者特別控除を受けられる可能性があります。

また、扶養控除は扶養親族がいる場合に受けられる控除です。配偶者(特別)控除とは対象が異なります。

配偶者(特別)控除と扶養控除の対象者

- 配偶者控除・配偶者特別控除:配偶者(内縁関係は該当しない)

- 扶養控除:配偶者以外の親族(16歳以上)

所得税における扶養親族には配偶者は含まれません。そのため、同一生計配偶者がいる場合は、配偶者(特別)控除を申告します。

【関連記事】

扶養とは? 扶養控除の条件や対象となる範囲などをわかりやすく解説

出典:全国健康保険協会「被扶養者とは?」

出典:国税庁「No.1195 配偶者特別控除」

出典:国税庁「家族と税」

確定申告での配偶者控除の申告のしかた

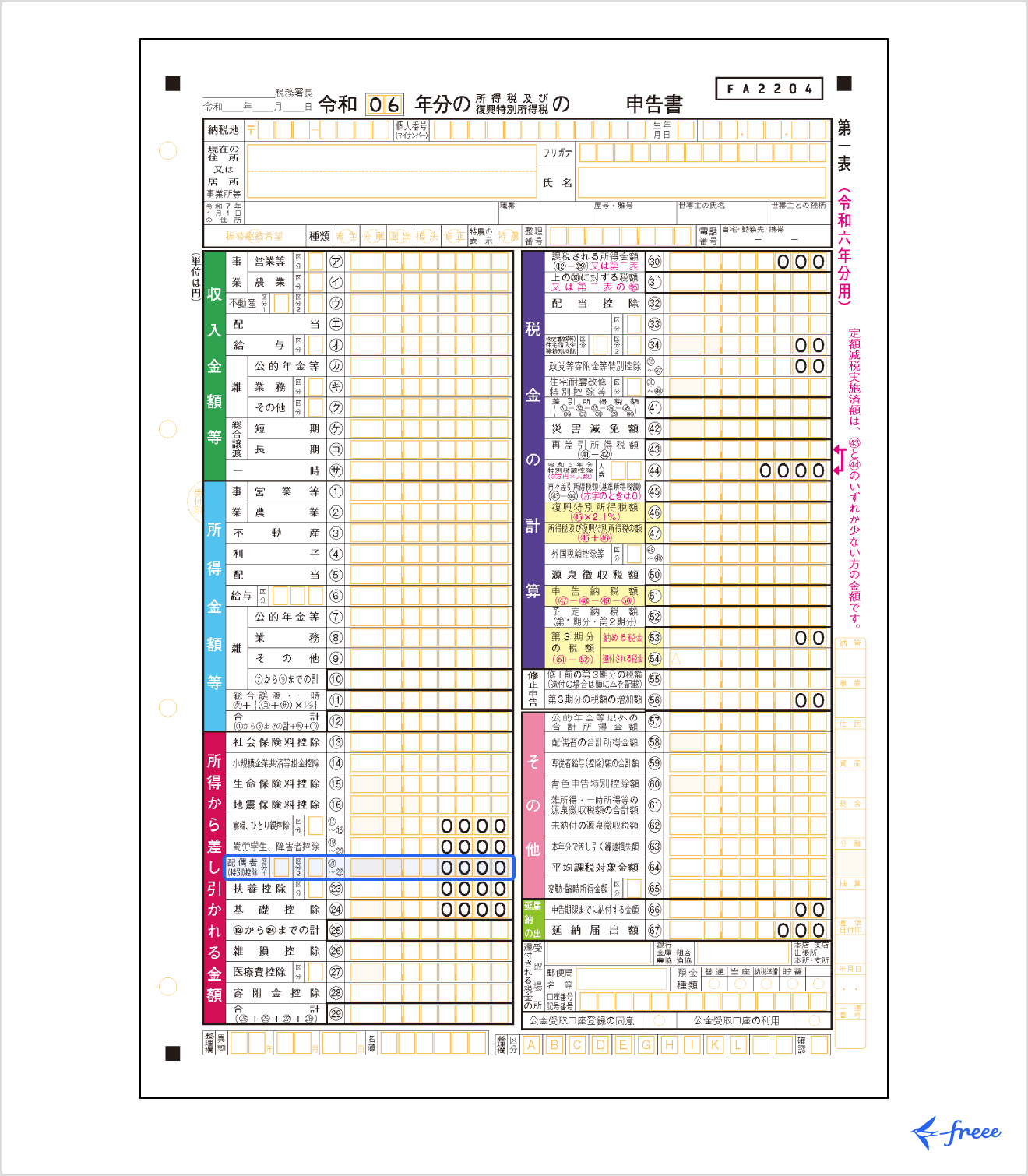

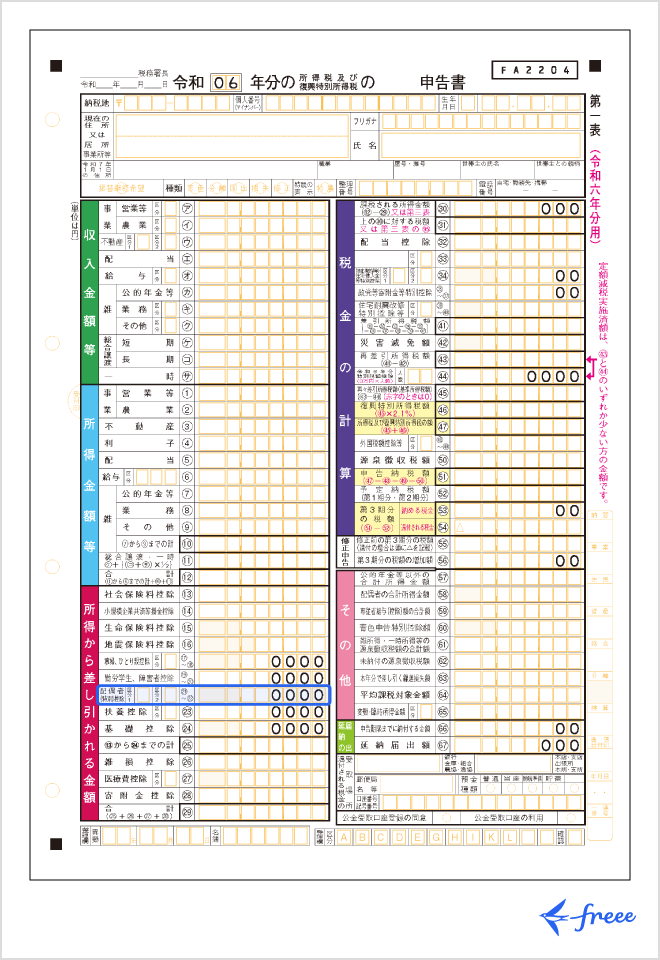

確定申告で配偶者控除を申告するには、確定申告書の第一表と第二表内の該当箇所に必要な情報を記入し、提出します。

第一表で記入するのは、「所得から差し引かれる金額」の箇所の「配偶者(特別)控除」欄です。「区分1」については、配偶者控除の場合は記入不要で、配偶者特別控除の場合は「1」と記入します。「区分2」は、配偶者が国外居住親族と認定されている場合にのみ記入します。

続いて、納税者本人の合計所得金額と配偶者の年齢に応じて決まる控除額を、㉑〜㉒欄に記入します。

第二表では、「配偶者や親族に関する事項(⑳~㉓、34、39、44)」の欄に、配偶者の氏名・マイナンバー・生年月日を記入しましょう。

なお、配偶者が以下のいずれかに該当する場合は、該当する項目に◯を付けます。

配偶者の区分と記入項目

- 障:障害者

- 特障:特別障害者

- 国外:国外居住親族

- 年調:国外居住親族かつ年末調整で配偶者(特別)控除や障害者控除を受けている

- 同一:同一生計かつ納税者本人の年間合計所得が1,000万円以上である

- 別居:別居または国外居住親族

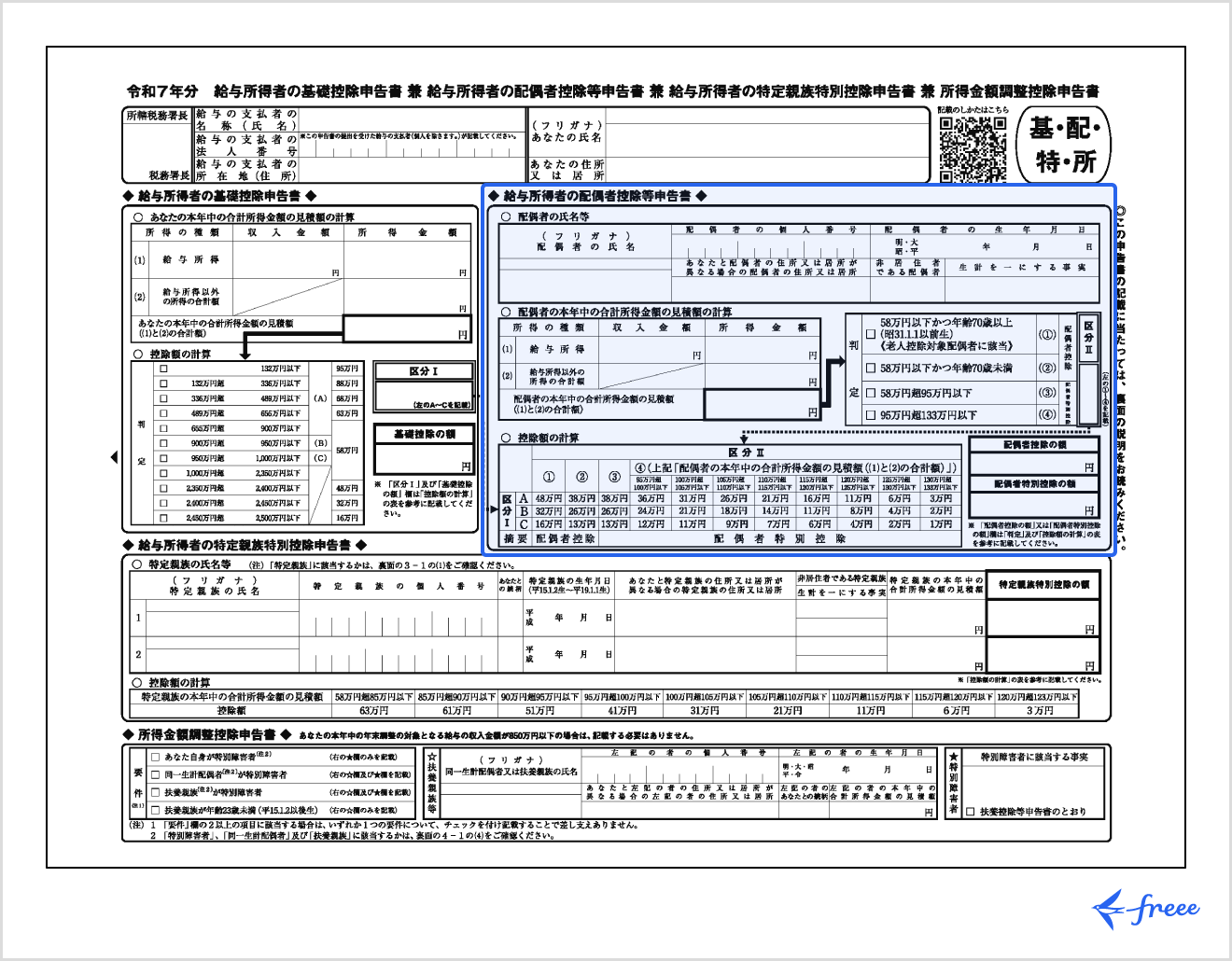

年末調整での配偶者控除の申告方法

給与所得のある人が配偶者控除の適用を受けるには、給与支払者へ「給与所得者の配偶者控除等申告書」を提出します。

なお、2022年分からは「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書」として一本化されています。

提出期限は、控除を受けたい年の年末調整までです。

配偶者控除を申告する際、申告書に記入する項目は以下のとおりです。

配偶者控除を申告する際の申告書への記入項目

- 配偶者の氏名・マイナンバー・生年月日など

- 配偶者の年間合計所得の見積額

- 区分II(判定欄①〜④のうち該当するものを記入)

- 配偶者控除・配偶者特別控除の控除額

- 配偶者定額減税対象への該当有無

マイナンバーについては、給与支払者によって一定要件を満たす場合に記入を省略できることがあります。

各項目の記入にあたっては、申告書裏面の説明と注意点をあらかじめよくご確認ください。

出典:国税庁「令和6年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」

配偶者控除の申告を忘れた場合・間違えた場合の修正方法

年末調整で配偶者控除の申告を忘れた場合や誤って記入した場合は、まず勤務先の年末調整担当者に訂正が可能か相談しましょう。企業が税務署に年末調整書類を提出する最終期限(1月31日)に間に合えば、訂正できる可能性があります。

訂正が間に合わなかったときは、自身で還付申告を行うことで納め過ぎた税金の還付が受けられます。還付申告ができるのは、その年の翌年1月1日から5年間です。

確定申告を済ませた後に誤りが見つかった場合には、「更正の請求」が可能です。訂正内容を記入した請求書を申告期限から5年以内に提出することで、税額などを正しい額に訂正できます。

| 手続き | 提出期限 | 提出先 | |

|---|---|---|---|

| 年末調整で控除申告を忘れた場合 | 還付申告 | 翌年1月1日から5年以内 | 所轄税務署 |

| 確定申告後に誤りに気づいた場合 | 更正の請求 | 申告期限から5年以内 | 所轄税務署 |

出典:国税庁「No.2030 還付申告」

出典:国税庁「A1-2、H1-1 所得税及び復興特別所得税の更正の請求手続」

まとめ

配偶者控除は、民法上の配偶者と生計を一にし、その配偶者の所得が58万円以下である場合に、納税者が適用を受けられる所得控除制度です。納税者の合計所得金額や配偶者の年齢に応じて控除額が決まり、最大48万円の控除が受けられます。

配偶者の所得が58万円を超える場合でも、一定の要件を満たせば、配偶者特別控除により所得金額に応じた控除を受けられます。いずれの控除も、適用を受けるには年末調整または確定申告での申告が必要です。

控除の適用要件や申告手続きを正しく把握し、制度を上手に活用しましょう。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

配偶者控除や配偶者特別控除が適用される年収は?

配偶者控除は123万円以下、配偶者特別控除は201万円以下であれば控除を受けられる可能性があります。

また、配偶者特別控除では、配偶者の年収が160万円以下の場合に控除額が満額となります。

詳しくは、記事内「配偶者の年収(給与収入)と配偶者控除」をご覧ください。

確定申告での配偶者控除の申告方法は?

確定申告で配偶者控除を申告する際は、確定申告書の第一表および第二表に必要事項を記入して提出します。

詳しくは、記事内「確定申告での配偶者控除の申告のしかた」をご覧ください。

監修 鶏冠井 悠二(かいで ゆうじ)

コンサルタント会社、生命保険会社を経験した後、ファイナンシャルプランナーとして独立。「資産形成を通じて便利で豊かな人生を送って頂く」ことを目指して相談・記事監修・執筆業務を手掛ける。担当分野は資産運用、保険、投資、NISAやiDeCo、仮想通貨、相続、クレジットカードやポイ活など幅広く対応。現在、WEB専門のファイナンシャルプランナーとして活動中。

HP:かいでFP事務所