監修 税理士・CFP® 宮川真一 税理士法人みらいサクセスパートナーズ

所得税の基本の計算方法は、「課税所得金額 × 税額 - 税額控除」です。ただし、働き方や各種控除によって数値が変動するため、複雑だと感じるかもしれません。

所得税は1月1日~12月31日までに得た所得に対してかかる税金のことで、年収103万円以上の給与所得者には支払い義務があります。年末調整にもかかわってくるため、労務担当者は正確な計算をするように注意しましょう。

本記事では、労務担当者や給与所得者が知っておきたい所得税の計算方法について解説します。

目次

所得税とは

所得税とは、1月1日~12月31日までに得た所得に対してかかる税金です。所得とは、年収ではなく収入から控除や経費を差し引いた金額を指します。

所得税は収入の総額に対してかかるわけではありません。たとえば、会社から給与をもらう会社員なら、年収から「給与所得控除」と「所得控除」を差し引いた金額に対して課せられます。

所得控除は、一定の要件に当てはまる場合のみ適用されるため注意が必要です。詳しくは、記事内「2. 課税所得金額の計算方法」をご覧ください。

なお、所得税が課せられるのは会社員などの給与所得者だけではありません。自分で商売をして所得が発生した個人事業主や、土地の売却益などで利益が発生した個人も所得税の対象となります。

所得についてより詳しく知りたい方は、こちらの記事をご確認ください。

【関連記事】

所得とは? 収入との違いや種類別の計算方法を解説

所得税額は、次に説明するとおり、課税所得金額に所得税の税率を適用して計算します。

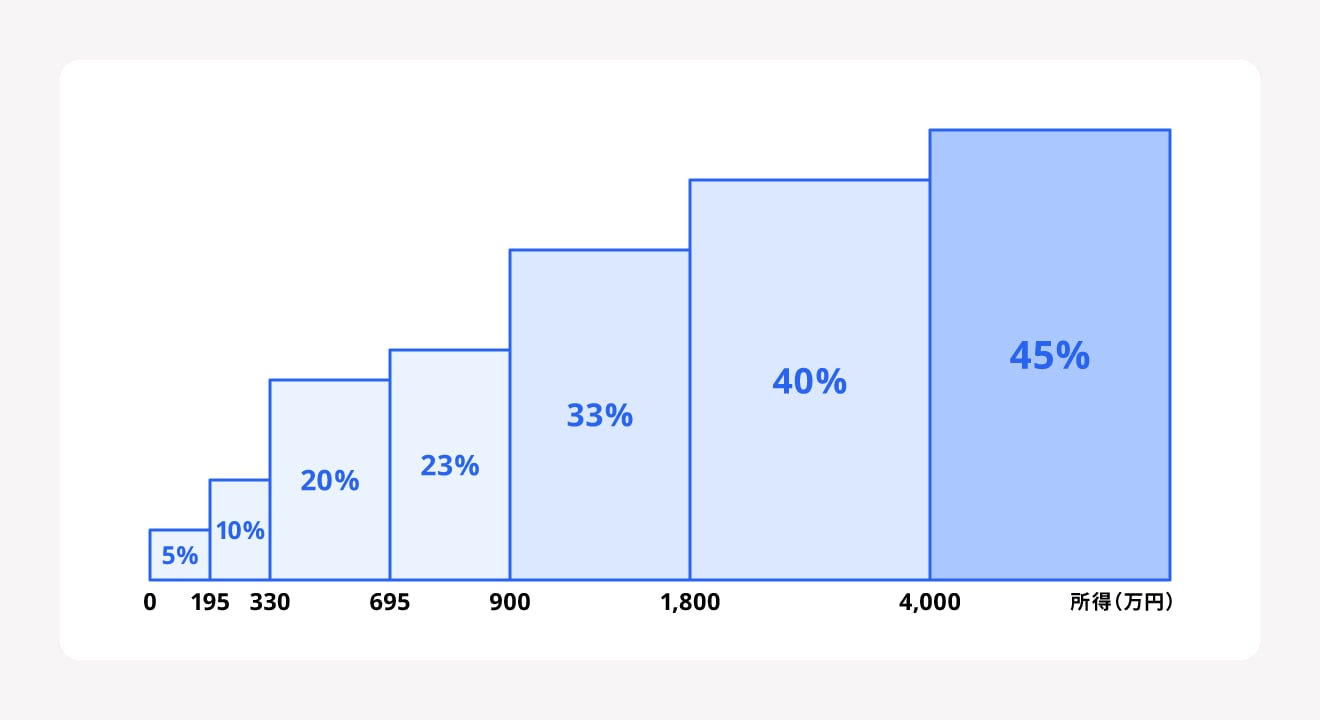

所得税の税率

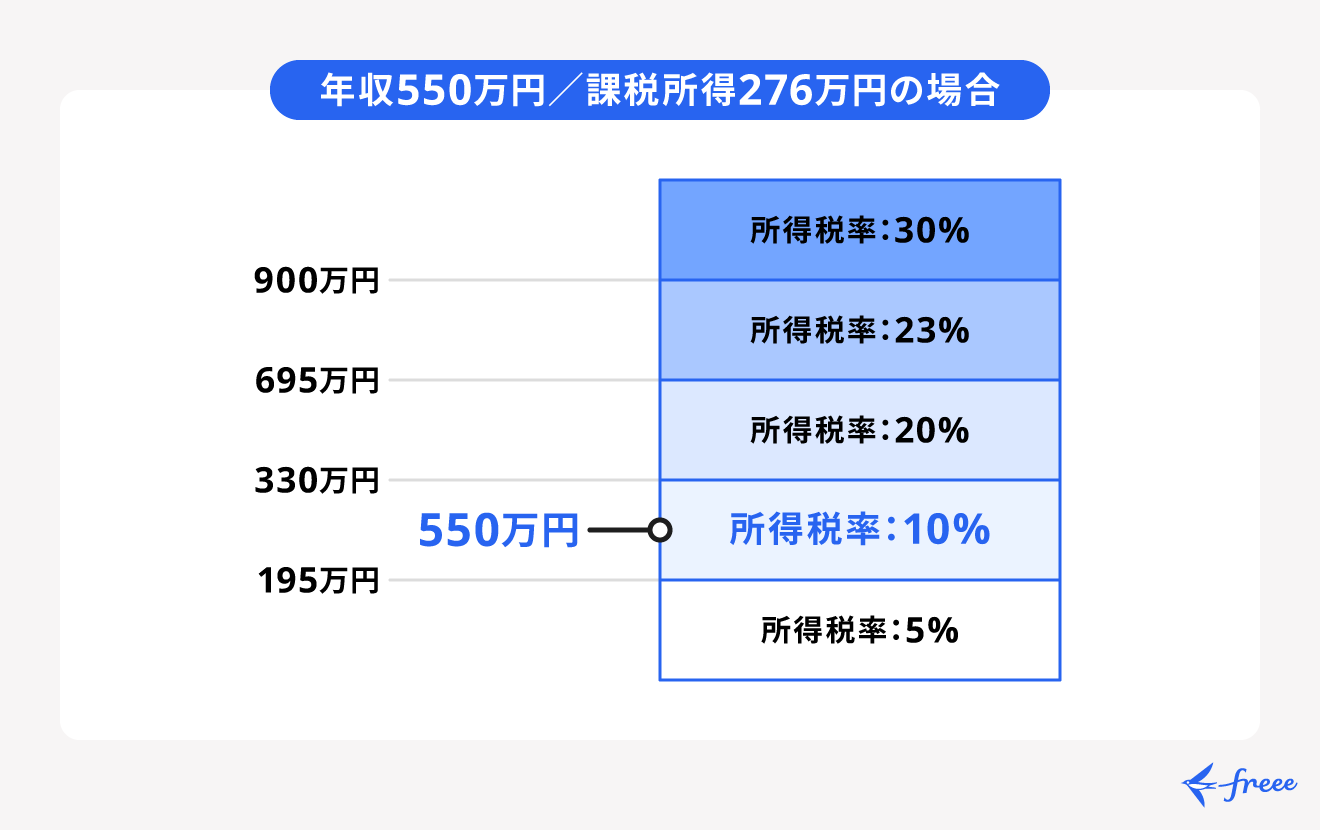

所得税は、課税所得と呼ばれる収入に応じて5~45%まで7段階の税率が設定されており、「超過累進税率」を採用しています。

超過累進税率とは、所得に応じて区分ごとに税率を変える方法です。たとえば所得195万円を超えた場合、全体の税率が高くなるのではなく超えた分だけ税率が高くなります。所得が多いほどより多くの税金を負担する仕組みとなっているのです。

給与所得者の所得税額の計算方法については、詳しくは記事内「3. 所得税額の計算方法」をご覧ください。

また、2037年12月31日までは東日本大震災からの復興を支援することを目的とした「復興特別所得税」が課せられます。個人が負担する復興特別所得税額は、基準所得税額の2.1%です。

復興特別所得税の計算例

基準所得税額が5万8,500円の場合の復興特別所得税(1円未満は切り捨て)

58,500(円) × 0.021 = 1,228(円)

出典:国税庁「個人の方に係る復興特別所得税のあらまし」

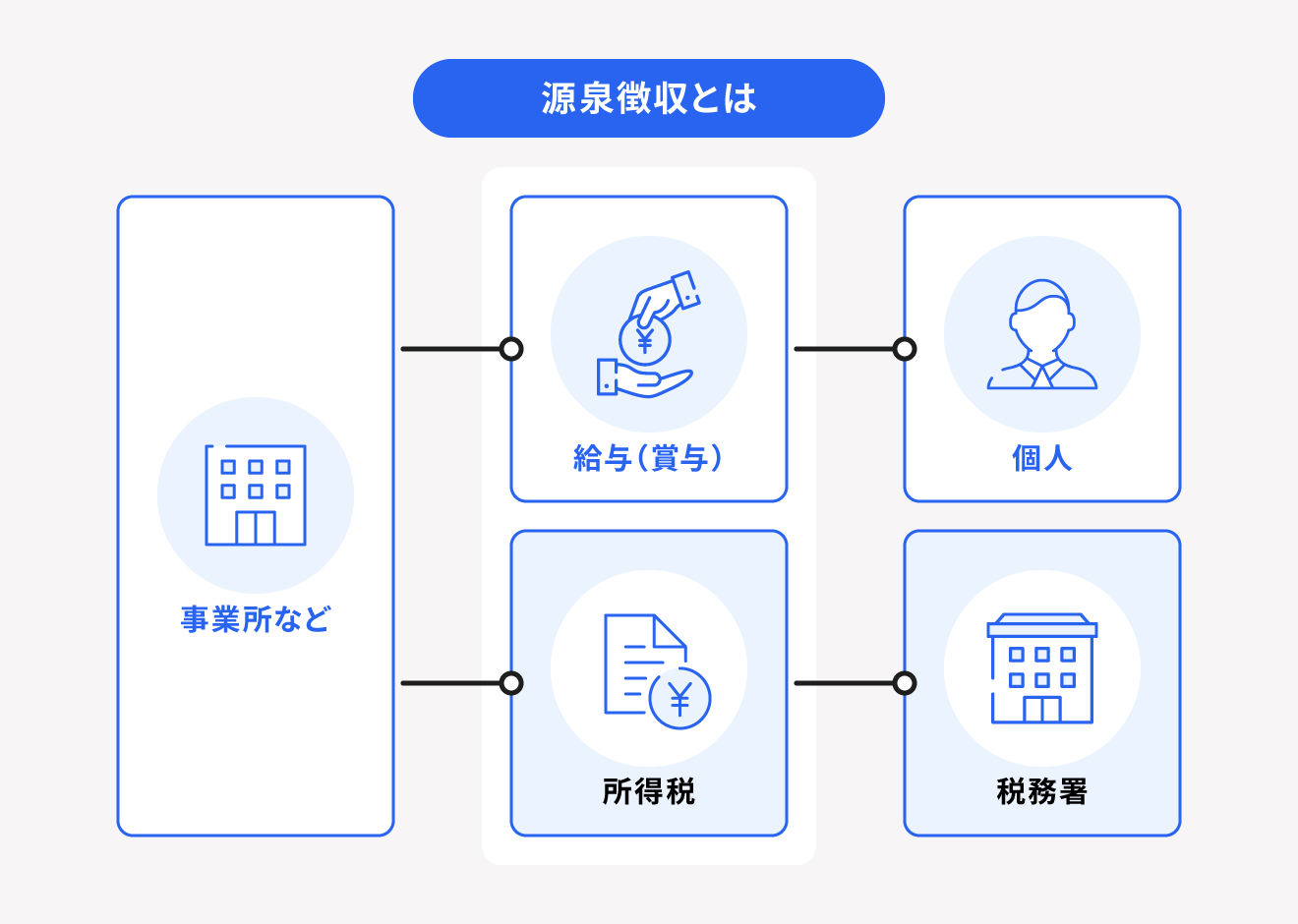

所得税と源泉所得税の違い

所得税とは、個人の所得にかかる税金です。所得税は原則として納税者個人が申告をして納税する「申告納税制度」を採用しています。

一方、源泉所得税とは、給与や報酬を支払う法人や個人が、従業員に代わって支払う所得税です。給与や報酬を受け取る者から、一定の割合で先に徴収して納税する特徴があります。

給与の場合、源泉徴収税額は総支給額から健康保険料などの社会保険料を差し引いた金額を、扶養人数に合わせて国税庁の「給与所得の源泉徴収税額表」にあてはめて算出します。

ただし、源泉徴収税額は概算の所得税額となります。年末調整や確定申告で実際に納める必要のある所得税額を計算し、源泉徴収で支払った所得税との差額を精算する必要があります。

源泉所得税について、より詳しく知りたい方はこちらの記事をご確認ください。

【関連記事】

源泉所得税とは?計算方法を分かりやすく解説

所得税が課税される年収

会社員やパート・アルバイト、または個人事業主など働き方はさまざまですが、どの働き方をしていても、一定額の収入がある場合は所得税が発生します。

| 働き方 | 所得税が課税される年収 |

|---|---|

| 会社員・パート・アルバイト | 年収103万円以上 |

| 個人事業主 | 年収48万円以上 |

所得税が課税される年収については、働き方によって所得金額や控除額が異なるため、それぞれ詳しく解説します。

会社員・パート・アルバイトの場合

会社員・パート・アルバイトの所得税は、一般的に年収が103万円を超えると発生します。

所得税の計算には2つの控除が適用されます。1つは全ての納税者が受けられる「基礎控除」で、もう1つは給与所得者だけが受けられる「給与所得控除」です。

| 控除の種類 | 控除額 |

|---|---|

| 基礎控除 | 48万円(年間所得2,400万円以下) |

| 給与所得控除 | 55万円(年収162万5,000円まで) |

これらの控除制度により、年収103万円以下の場合には所得税の納税義務が生じません。会社員の場合、基礎控除と給与所得控除の両方が適用されることで、実質的な課税対象額を抑えることができます。

なお、所得税の源泉徴収は月収8万8,000円を超える場合に対象となります。ただし、8万8,000円以上稼ぐ月があり源泉徴収されたとしても、年収でみて103万円以下になるなど納税額が多い場合は、年末調整で還付されます。

これは勤務時間や収入が変動しやすいパート・アルバイトの働き方に合わせて、適切な税負担となるよう仕組みが整備されているためです。

個人事業主の場合

個人事業主の所得税については、会社員やパート・アルバイトとは計算方法が異なります。具体的には、1年間の総収入から事業に必要な経費を差し引き、そこから各種所得控除を差し引く計算方法です。

個人事業主には給与所得控除が適用されないものの、年間所得が2,400万円以下であれば基礎控除48万円が適用されます。そのため、個人事業主は年間所得が48万円を超えたら所得税が徴収される可能性があると覚えておきましょう。

個人事業主の所得税の特徴

- 経費は実額を差し引ける

- 年間所得2,400万円以下なら基礎控除48万円

- 経費控除後の所得が48万円以上なら課税対象

会社員が副業による収入を得ている場合は、年間所得が20万円を超えると所得税の確定申告が必要です。また、20万円以下の場合でも住民税は課税対象となります。

給与所得者の所得税の計算方法

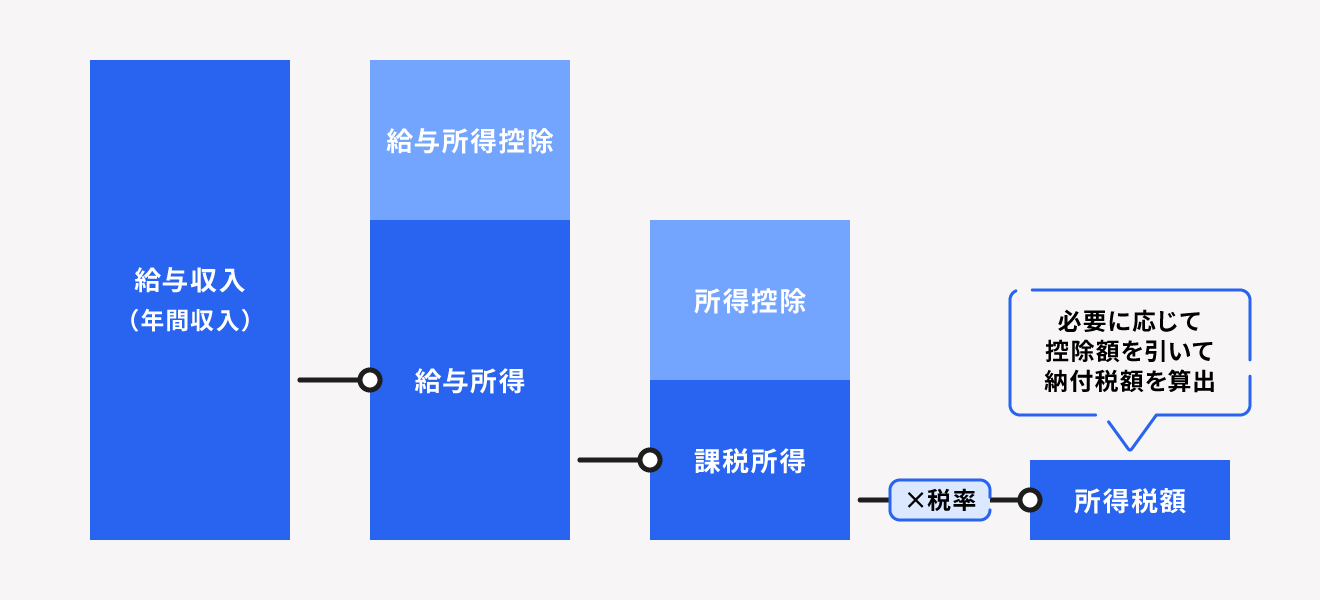

給与所得者の所得税額を求めるには、所得控除や税額控除などを決められた流れで計算しなければなりません。

給与所得者の所得税の計算は、以下のように3つのプロセスを経て算出します。

所得税の計算方法の流れ

給与収入 - 非課税の手当 - 給与所得控除 = 給与所得

給与所得 - 所得控除 = 課税所得

課税所得 × 税率 - 控除額 = 所得税額

1. 給与所得の計算方法

給与所得金額は、以下の式で計算します。

給与所得金額の計算方法

給与所得金額 = 給与収入 − 非課税の手当 − 給与所得控除(特定支出控除)

まずは、その年の1月1日から12月31日に得た給与収入を計算します。給与収入には給与だけでなく賞与も含まれますが、非課税となる限度額内の交通費などの非課税の手当は除外します。

たとえば、給与が当月末締め・翌月20日支払いの場合、所得税の計算対象は、当年1月20日支給分から当年12月20日支給分(前年12月勤務分~当年11月勤務分)の給与です。

合計した給与収入から、給与所得控除額を引くと給与所得金額が計算されます。

また、給与所得の計算式における「非課税の手当」とは、一定金額以下の特定の手当を指します。たとえば、通勤手当や日直手当がこれに該当します。この金額は、手当の種類によって所得税法で定められています。

| 手当の種類 | 非課税になる手当額 |

|---|---|

| 通勤手当 | 15万円以下 |

| 日直手当 | 1回あたり4,000円以下 |

各収入額に対する給与所得控除額の計算式は、以下のとおりです。

| 給与などの収入額 | 給与所得控除額 |

|---|---|

| 162万5,000円以下 | 55万円 |

| 162万5,000円超〜180万円以下 | 収入金額 × 40% - 10万円 |

| 180万円超〜360万円以下 | 収入金額 × 30% + 8万円 |

| 360万円超〜660万円以下 | 収入金額 × 20% + 44万円 |

| 660万円超〜850万円以下 | 収入金額 × 10% + 110万円 |

| 850万円超 | 195万円(上限) |

合計収入が400万円の場合の所得金額

給与所得控除額:4,000,000(円) × 0.2 + 440,000(円) = 1,240,000(円)

給与所得額:4,000,000(円) - 1,240,000(円) = 2,760,000(円)

給与所得控除について、より詳しく知りたい方はこちらの記事をご確認ください。

【関連記事】

給与所得控除とは?給与所得の計算方法や所得控除との違いをわかりやすく解説

2. 課税所得金額の計算方法

次に、所得金額から所得控除額を差し引いて課税所得金額を算出します。下記は、課税所得金額の計算方法です。

課税所得金額の計算方法

課税所得金額 = 給与所得 - 所得控除

所得控除の種類は、配偶者控除や扶養控除、医療費控除など、全部で15種あります。

なお、医療費控除をはじめとする3種類の控除については、年末調整では対応できません。勤務先での年末調整で対応できない控除を適用させる場合は、個人で確定申告が必要となります。

年末調整で対応可能な所得控除は、以下の12種類です。

| 年末調整で対応可能な控除 | 適用される条件 |

|---|---|

| 社会保険料控除 | 健康保険料や国民年金保険料などの社会保険料の支払い ※生計を同じくする配偶者やその他の親族も含む |

| 小規模企業共済等掛金控除 | 小規模企業共済やiDeCoの掛金の支払い |

| 生命保険料控除 | 生命保険や介護医療保険、 個人年金保険の支払い |

| 地震保険料控除 | 地震保険料の支払い |

| 障害者控除 | 納税者や控除対象配偶者、扶養親族が障害者である場合 |

| 寡婦控除 | ひとり親に該当せず、夫と死別または離婚して扶養家族がいる人で、合計所得金額が500万円以下の場合 |

| ひとり親控除 | 納税者がひとり親である場合 |

| 勤労学生控除 | 学校に行きながら働いている場合 ※ただし前年分の合計所得金額が75万円以下 |

| 配偶者控除 | 納税者の合計所得が1,000万円以下、配偶者の合計所得が48万円以下の場合 |

| 配偶者特別控除 | 納税者の合計所得が1,000万円以下、配偶者の合計所得が48万円超133万円未満である場合 |

| 扶養控除 | 16歳以上の子どもや両親などを扶養している場合 |

| 基礎控除 | 合計所得金額が2,500万円以下の人に適用される |

続いて、年末調整での対応ができず、個人による確定申告が必要な控除は3つです。

| 個人で確定申告が必要な控除 | 適用される条件 |

|---|---|

| 雑損控除 | 災害や盗難、横領によって損害を受けた場合 |

| 医療費控除 | 一定額以上の医療費を支払った場合 ※生計を同じくする配偶者やその他の親族も含む |

| 寄附金控除 | ふるさと納税や認定NPO法人等に対して寄附をした場合 |

これらは、申告漏れがあると控除が受けられないため注意しましょう。

たとえば、配偶者控除を受ける場合の課税所得金額の計算方法は以下のとおりです。

課税所得金額の計算例

例:従業員の合計所得金額が276万円かつ配偶者の合計所得が100万円の場合(基礎控除48万円以外の控除はないものとする)

受けられる控除:配偶者特別控除 36万円

課税所得金額:2,760,000(円) - 480,000(円) - 360,000(円)

= 1,920,000(円)

所得控除の額は、控除内容によって異なります。詳しい計算方法を知りたい方は、以下の記事で解説していますのであわせてご確認ください。

【関連記事】

確定申告の所得控除は15種類! 対象となる条件や控除額、税額控除との違いについて解説

3. 所得税額の計算方法

所得税額の計算方法は以下のとおりです。

所得税額の計算方法

所得税額 = 課税所得 × 税率 - 控除額

税率は、課税所得金額が多いほど税率も上がる「超過累進課税制度」を採用しています。なお、超過累進課税制度とは、課税所得金額が一定額を超えた場合に、その金額に対してのみ高い税率をかける仕組みです。

所得税の税率は、課税所得金額に応じて5〜45%が適用されます。所得税にこのような仕組みを導入しているのは、所得のある人に多く納税させることで所得の再分配を図り、公平に税金を課すためです。

ここでは、課税所得が150万円のケースと250万円のケースを例に挙げて、所得税の具体的な計算方法を解説します。

課税所得が150万円の場合の所得税額

195万円以下の部分は税率5%が適用される

1,500,000(円) × 0.05 = 75,000(円)

課税所得が276万円の場合の所得税額

195万円以下の部分は税率5%が適用される

195万円超かつ330万円以下の部分には税率10%が適用される

1,950,000(円) × 0.05 + (2,760,000(円) ‒ 1,950,000(円)) × 0.1 = 178,500(円)

このように、所得税額は課税所得額が上がるにつれて段階的に上がっていきます。

速算表と照らし合わせることで、課税所得金額(1,000円未満の端数金額は切り捨て)に対する所得税額を簡単に求めることができます。

| 課税所得金額 | 税率 | 控除額 |

| 1,000円〜194万9,000円 | 5% | 0円 |

| 195万円〜329万9,000円 | 10% | 9万7,500円 |

| 330万円〜694万9,000円 | 20% | 42万7,500円 |

| 695万円〜899万9,000円 | 23% | 63万6,000円 |

| 900万円〜1,799万9,000円 | 33% | 153万6,000円 |

| 1,800万円〜3,999万9,000円 | 40% | 279万6,000円 |

| 4,000万円以上 | 45% | 479万6,000円 |

たとえば、先ほどの例と同様に課税所得金額が276万円の場合、税率は10%・控除額は9万7,500円です。実際の計算式にあてはめると以下のように所得税額を求めることができます。

所得税額の計算例

例:課税所得金額が276万円の場合

課税所得金額:276万円

控除額:9万7,500円

税率:10%

所得税額:2,760,000(円) × 0.1 - 97,500(円) = 178,500(円)

累進課税制度についてより詳しく知りたい方は、以下の記事で解説していますのであわせてご確認ください。

【関連記事】

累進課税制度とは?仕組みやメリット・デメリット、計算方法をわかりやすく解説!

基準所得税額の計算方法

次に、算出した所得税額から税額控除額を引き復興所得税を足し、実際の納税額を計算します。

ここで計算する実際の納税額のことを「基準所得税額」といいます。なお、復興所得税とは、東日本大震災復興のための財源確保を目的とした税で、2037年まで所得税と合わせて徴収されるものです。

税額控除とは、所得税額から直接差し引ける控除のことです。税額控除は主に22種類ありますが、ここでは代表的なものを紹介します。

| 控除の種類 | 適用条件 |

|---|---|

| 配当控除 | 国内企業の株式からの配当が収入に含まれるとき |

| 外国税額控除 | 外国企業からの収入があって、すでにその国の所得税が課されたとき |

| 政党等寄附金特別控除 認定NPO法人等寄附金特別控除 公益社団法人等寄附金特別控除 | 所得控除である寄附金控除以外で、公的な団体に寄附をしているとき |

| 住宅借入金等特別控除 | 住宅ローンを組んだとき |

| 住宅耐震改修特別控除 | 1981年5月以前に建てられ、現在も使用されている住居に耐震工事をしたとき |

| 住宅特定改修特別税額控除 | 住居にバリアフリー工事や省エネのためのリフォーム工事を施したとき |

たとえば、所得税額が17万8,500円の人が、1970年に建てられた住居の耐震工事を行い、12万円住宅耐震改修特別控除を申告する場合の計算方法は以下のとおりです。

基準所得税額の計算例

例:所得税額が17万8,500円で、12万円住宅耐震改修特別控除を申告する場合

基準所得税額:178,500(円) - 120,000(円) = 58,500(円)

給与所得者が確定申告する場合

給与所得者は企業が代わりに本人の所得税の申告をするため、一般的に確定申告は不要です。ただし給与所得者であっても、確定申告をしなければならない場合もあります。

ここでは、給与所得者が確定申告をしなければならないケースと、確定申告をした方が得になるケースを紹介します。

確定申告しなければならないケース

サラリーマンとして働いている給与所得者であっても、確定申告しなければならないケースは主に以下の4つが挙げられます。

個人で確定申告が必要な人

- 個人で確定申告が必要な人

- 給与所得が2,000万円を超える人

- 副業の所得が年間20万円を超える人一定額の公的年金を受け取っている人

- 不動産などそのほかの所得があった人

- 2ヶ所以上の就業先から一定の収入を得ている人

出典:国税庁「給与所得者で確定申告が必要な人」

確定申告した方が得になるケース

以下に該当する人は、個人での確定申告によって控除が適用されます。

確定申告をした方が得になる人

- 一定額以上の医療費を払った人

- 特定支出の合計金額が、給与所得控除額の半分以上だった人

- 年末調整後に結婚した人

- 寄附やふるさと納税をおこなった人(ワンストップ特例を受ける人を除く)

- 住宅ローンを組んだ人

- 住居を売って、ローンが残った人

ワンストップ特例以外で寄附をしたり一定額以上の医療費を払ったりした場合は、個人で確定申告をしないと控除されません。

【関連記事】

サラリーマンで確定申告をしなければならない人・したほうが得になる人とは?条件別に詳しく解説

まとめ

所得税額の計算には、年収や各種控除が関係しています。働き方によっても計算方法が変わるため複雑ですが、間違いがあってはならないものです。所得税の制度をしっかり把握し、労務担当者は正確な計算を行いましょう。

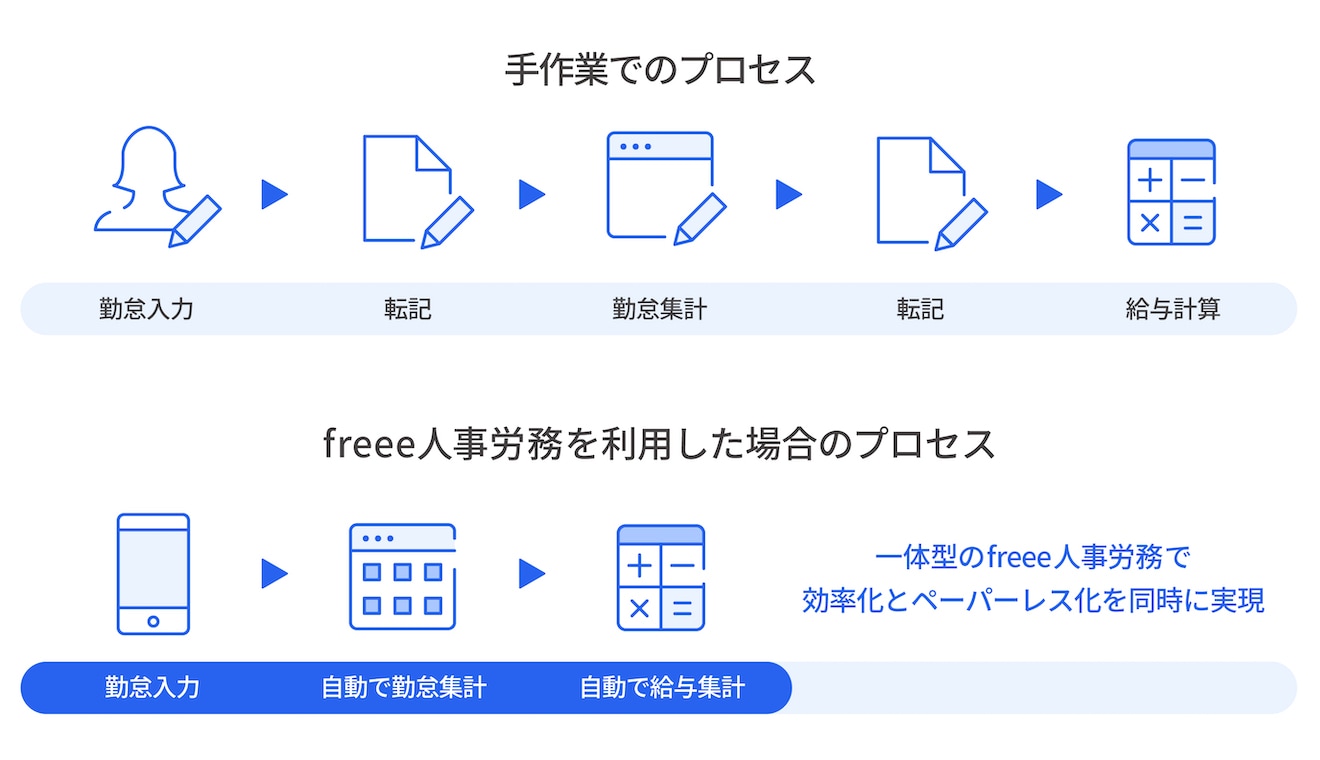

所得税額の計算は、人事労務ソフトを利用するとミスなく運用できます。そのほか顧問税理士に業務を依頼するなど外部リソースを活用するのもおすすめです。

所得税の計算や給与明細発行をカンタンに行う方法

毎月の給与の計算と給与明細の作成をラクに

freee人事労務は勤怠管理をクラウド上で行うことで、勤怠データをリアルタイムに集計でき、ワンクリックで給与計算・給与明細の発行が完了します。

気になった方は是非給与計算ソフト「freee人事労務」をお試しください。

よくある質問

所得税率はどれくらい?

所得税率は、課税所得によって異なる超過累進課税制度が採用されています。税率は大きな幅があり5〜45%です。

詳しくは記事内「3. 所得税額の計算方法」をご覧ください。

所得税額を計算する方法は?

所得金額から課税所得金額を計算し、税率を掛けて控除額を引きます。

詳しくは記事内「2. 課税所得金額の計算方法」で解説しています。

監修 宮川 真一

岐阜県大垣市出身。1996年一橋大学商学部卒業、1997年から税理士業務に従事し、税理士としてのキャリアは25年以上に及ぶ。現在は、税理士法人みらいサクセスパートナーズの代表としてコンサルティング、税務対応を担当。また、事業会社の財務経理を担当し、複数企業の取締役・監査役にも従事。