監修 鶏冠井 悠二

所得とは、収入から必要経費を差し引いた金額を指します。所得は、「事業所得」や「給与所得」など、所得税法によって10種類に区分されています。

所得の種類や金額によっては、確定申告が必要です。確定申告とは、1月1日から12月31日までの1年間の所得と、その所得に対する所得税を計算し、税務署に申告・納税する手続きのことです。

本記事では、所得と収入の違いや所得の種類、10種類の所得の計算方法を解説します。会社員が知っておくべき給与明細書や源泉徴収票の見方についても解説しているので、参考にしてください。

目次

- 「所得」とは収入から必要経費を差し引いた金額

- 「収入(年収)」とは社会保険料や税金が差し引かれる前の総額

- 「手取り」とは社会保険料や税金が差し引かれた後の金額

- 「非課税所得」とは所得税が課されない所得

- 【勤務形態別】収入(年収)と所得の違い

- 個人事業主の収入と所得の違い

- 会社員の収入と所得の違い

- 年金受給者の収入と所得の違い

- 所得税法による10種類の所得と計算方法

- ① 給与所得

- ② 事業所得

- ③ 利子所得

- ④ 配当所得

- ⑤ 不動産所得

- ⑥ 退職所得

- ⑦ 山林所得

- ⑧ 譲渡所得

- ⑨ 一時所得

- ⑩ 雑所得

- 給与明細書の見方

- ① 支給額

- ② 控除額

- ③ 差引支給額(手取り)

- 源泉徴収票の見方

- (1)支払金額

- (2)給与所得控除後の金額

- (3)所得控除の合計額

- (4)源泉徴収税額

- 総合課税と分離課税の違い

- 所得があって一定の要件に該当する場合は確定申告が必要

- 確定申告をかんたんに終わらせる方法

- よくある質問

- まとめ

「所得」とは収入から必要経費を差し引いた金額

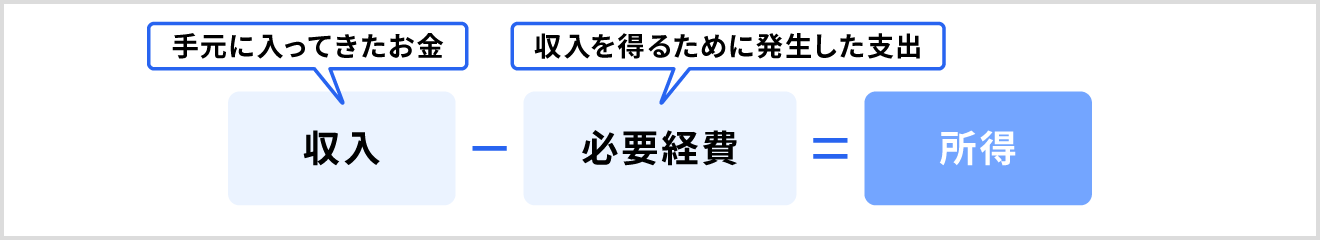

所得とは、収入から必要経費を差し引いた金額のことです。

必要経費とは、収入を得るために発生した費用のことで、事業用のパソコンの購入費や通信費、取引先のもとへ行くための交通費などが含まれます。

ただし、会社員やアルバイト・パートなどが会社から受け取る給与は、経費計上ができません。その代わりに、給与所得控除を給与収入から一定額差し引くことができます。

「収入(年収)」とは社会保険料や税金が差し引かれる前の総額

収入とは、個人が得たお金の総額を指します。金銭だけでなく、原則として現物給与も含まれます。

現物給与とは、物または権利など金銭以外で受ける経済的利益のことです。現物給与は原則として金額に換算されます。

現物給与にあたるのは主に以下です。

- 会社の商品や物品などの資産を無償、または定価よりも低価格で受け取ったことによる経済的利益

- 会社の土地や家屋、金銭などの資産を無償、または低価格で借りたことによる経済的利益

- 会社が所有する福利厚生施設の利用など、②以外のものを無償、または低価格で利用したことによる経済的利益

- 個人的な債務の免除を受けた、または会社に負担してもらったことによる経済的利益

出典:国税庁「No.2508 給与所得となるもの」

「手取り」とは社会保険料や税金が差し引かれた後の金額

手取りとは、勤務先から支払われる給与のうち、社会保険料や税金(所得税・住民税)が差し引かれた額を指します。

つまり、従業員が実際に受け取る金額が手取りです。口座振込で給与を受け取っている場合は振り込まれた金額がこれにあたります。

一般的に、給与明細上では手取りのことを「差引支給額」として示されます。

「非課税所得」とは所得税が課されない所得

「非課税所得」とは、所得税が課されない所得のことです。たとえば、以下のものは非課税所得に該当します。

- 給与所得者に支給される一定範囲内の旅費や通勤手当、職務に必要な現物給与

- NISA口座、ジュニアNISA口座での取引によって生じた配当など

- 生活に通常必要な家具や衣服などの譲渡による所得

出典:国税庁「No.2011 課税される所得と非課税所得」

また、遺族年金や生活保護費など特別な状況下において支給される金銭も、非課税所得にあたります。

【勤務形態別】収入(年収)と所得の違い

勤務形態や所得の種類によって、「収入」と「所得」が指すものは変わります。個人事業主と会社員、年金受給者に分けて解説します。

個人事業主の収入と所得の違い

個人事業主の場合、事業により得た売上が「収入」となります。上述したように「所得」は、収入から必要経費を差し引いた金額です。

個人事業主の場合、小売業やサービス業などの事業を通じて得た所得は事業所得に分類されます。

事業所得の概要は、次項の「② 事業所得」にて詳しく解説します。

会社員の収入と所得の違い

会社員における「収入」は、給与や賞与(ボーナス)などを指します。

一方、会社員の「所得」は、収入金額(給与や賞与)から給与所得控除額を差し引いた金額を指し、給与所得に分類されます。

給与所得控除とは、給与収入額から概算の経費相当額を控除する仕組み、会社員などの給与所得者に設けられている制度です。

給与所得の概要は、次項の「① 給与所得」で詳しく解説します。

年金受給者の収入と所得の違い

年金受給者の「収入」には公的年金が該当します。

公的年金とは国が運営する年金で、日本国内に住む20歳以上60歳未満の全ての人が加入する「国民年金」と、会社員や公務員が加入する「厚生年金」の2種類があります。

年金受給者の「所得」とは、公的年金の受給額から公的年金等控除額を差し引いた金額のことで、雑所得に分類されます。

公的年金等控除とは、国民年金や厚生年金といった公的年金を受給している人に適用される控除です。

雑所得の概要は、次項の「⑩ 雑所得」で詳しく解説します。

所得税法による10種類の所得と計算方法

所得は、所得税法により内容に応じて以下の10種類に区分されています。

| 所得の区分 | 内容 | 課税方法 | |

|---|---|---|---|

| ① | 給与 所得 | 勤務先から受ける給料、賞与(ボーナス)などの所得 | 総合 課税 |

| ② | 事業 所得 | 農業、漁業、製造業、卸売業、小売業、サービス業その他の事業から生ずる所得 | 総合 課税 |

| ③ | 利子 所得 | 公社債や預貯金の利子、合同運用信託や公社債投資信託の収益の分配などで収入がある場合に発生する所得 | 分離 課税 |

| ④ | 配当 所得 | 株主として得た配当や、投資信託などから得た所得 | 総合 課税 |

| ⑤ | 不動産 所得 | 不動産や、船舶、航空機などの貸付から収入がある場合に発生する所得 | 総合 課税 |

| ⑥ | 退職 所得 | 勤務先から受ける退職手当や厚生年金基金等の加入員の退職に基因して支払われる厚生年金保険法に基づく一時金などの所得 | 分離 課税 |

| ⑦ | 山林 所得 | 山林を伐採して譲渡し、立木のままで譲渡することによって生ずる所得 | 分離 課税 |

| ⑧ | 譲渡 所得 | 資産の譲渡から得た収入がある場合に発生する所得 | 分離 課税 |

| ⑨ | 一時 所得 | 臨時的に得た収入や、たまたま得た収入がある場合に発生する所得 | 総合 課税 |

| ⑩ | 雑 所得 | ほかの所得のいずれにも当てはまらない収入がある場合に発生する所得 | 総合 課税 |

なお課税方法は、総合課税と分離課税の2種類に区分されます。総合課税と分離課税の詳しい解説は、「総合課税と分離課税の違い」をご確認ください。

所得の種類によって所得金額の計算方法は異なるため、そのルールについては理解しておく必要があります。以下で10種類の所得の概要と計算方法を紹介します。

① 給与所得

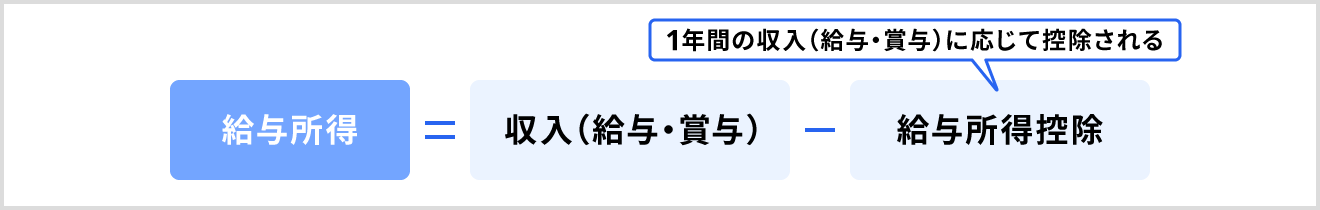

給与所得とは、会社員が勤務先から受け取る給料や賞与(ボーナス)などに対する所得を指します。給与所得額は、収入金額から給与所得控除額を差し引いて計算します。

会社員やアルバイト・パートなどの給与所得者には、原則として必要経費が認められません。ただし、通勤費や研修費など、特定の支出については必要経費として扱われます。

しかし、給与所得者も業務のために筆記用具を購入したり、交通費を自己負担したりすることがあります。このような事情を考慮し、「給与所得控除」として給与収入金額から概算の経費相当額を控除する仕組みが設けられているのです。

2025年度税制改正で給与所得控除の最低保障額は65万円に引き上げられ、基礎控除も引き上げられました。

給与所得控除額は以下のとおりです。

| 給与収入金額 | 給与所得控除額(2025年から) |

|---|---|

| 190万円以下 | 65万円 |

| 190万0,001円〜360万円 | 収入金額 × 30% + 8万円 |

| 360万0,001円〜660万円 | 収入金額 × 20% + 44万円 |

| 660万0,001円〜850万円 | 収入金額 × 10% + 110万円 |

| 850万0,001円以上 | 195万円(上限) |

出典:国税庁「令和7年度税制改正による所得税の基礎控除の見直し等について(源泉所得税関係)」

たとえば、1年間の給与収入金額が500万円だった場合、給与所得控除額と給与所得の金額は以下のように計算されます。

給与所得控除 = 5,000,000 × 20% + 440,000 = 1,440,000(円)

給与所得額 = 5,000,000 - 1,440,000 = 3,560,000(円)

② 事業所得

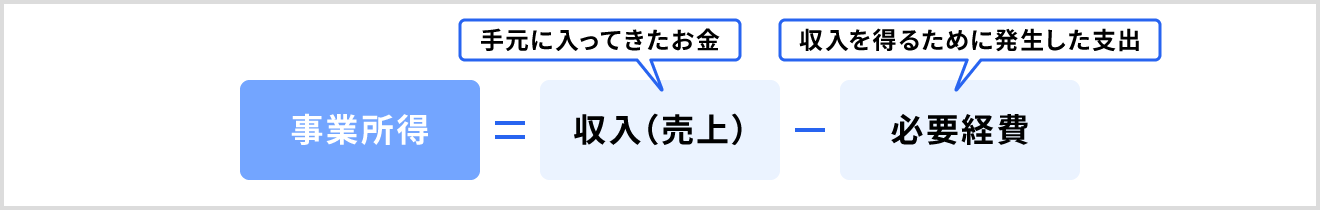

事業所得とは、農業・漁業・製造業・卸売業・小売業・サービス業をはじめとする事業から生じる所得です。

フリーランスのライター・エンジニア・デザイナー・YouTubeで広告収入を得るクリエイターなど、個人事業主の所得の多くが事業所得に該当します。

事業所得は、収入(売上)額から必要経費を差し引いて算出します。

必要経費にできるものは、収入を得るために発生した支出で、主に以下のようなものが挙げられます。

- 打ち合わせで使用したレンタルルームの利用料

- パソコンの購入費

- 事業で使用する携帯電話にかかる利用料金

- 打ち合わせ先へ向かうための交通費

- 事業に関連する書籍の購入費

なお、経費計上するには、原則として取引の内容や正当性を裏付ける領収書やレシートなどの証憑が必要です。鉄道やバスなどの公共交通機関の利用など、領収書が入手できない場合は出金伝票でも認められます。

出典:国税庁「No.1350 事業所得の課税のしくみ(事業所得)」

【関連記事】

事業所得とは?申告方法や雑所得との違いや判断基準を解説

個人事業主の確定申告経費では何をいくらまで落とせる?勘定科目一覧や必要書類を解説

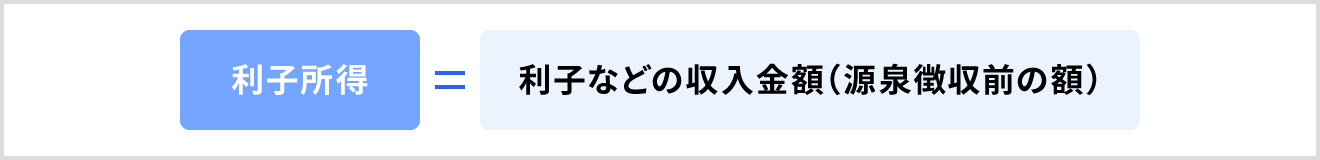

③ 利子所得

利子所得とは、預貯金や公社債の利子、合同運用信託や公社債投資信託および公募公社債等運用投資信託の収益の分配に関わる所得を指します。

利子所得では、源泉徴収される前の収入金額がそのまま所得の金額となります。

利子所得は、給与所得や事業所得などとは分離され、一定の税率で課税された所得税などが源泉徴収されることで、納税が完了します。この方式を源泉分離課税といい、原則として確定申告の必要はありません。

ただし、国債や地方債・外国国債などの特定公社債等の利子に関しては、源泉分離課税ではなく申告分離課税の対象となりますが、確定申告しないことも選択できます。*

*「総合課税」の対象となる一部の公社債等の利子についてはこの限りではありません。

源泉分離課税に関しては「総合課税と分離課税の違い」で後述しています。

出典:国税庁「No.1310 利息を受け取ったとき(利子所得)」

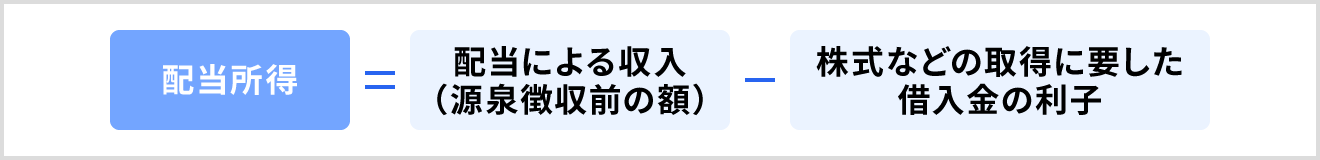

④ 配当所得

配当所得とは、株主や出資者が法人から受ける配当金や、投資信託の収益の分配金などに関わる所得のことです。

配当所得の金額は、源泉徴収前の配当による収入金額から、株式などの取得に要した借入金の利子を差し引いて算出します。

配当所得は原則として、総合課税の対象となります。株式の配当金は支払われる際に所得税などが源泉徴収されるため、申告不要制度を選択することも可能です。

しかし、法人からの配当金は法人税が課税された後の剰余金を原資として分配されています。この二重課税された部分を、出資者に還元する仕組みが「配当控除」です。

配当控除を受けるには確定申告が必要ですが、源泉徴収のみで納税を済ませ、確定申告をしない選択(確定申告不要制度)も可能です。

この制度を利用すると確定申告は不要になりますが、配当控除は受けられず、配当にかかる源泉徴収税額をその年の所得税額から差し引くこともできません。

出典:国税庁「No.1330 配当金を受け取ったとき(配当所得)」

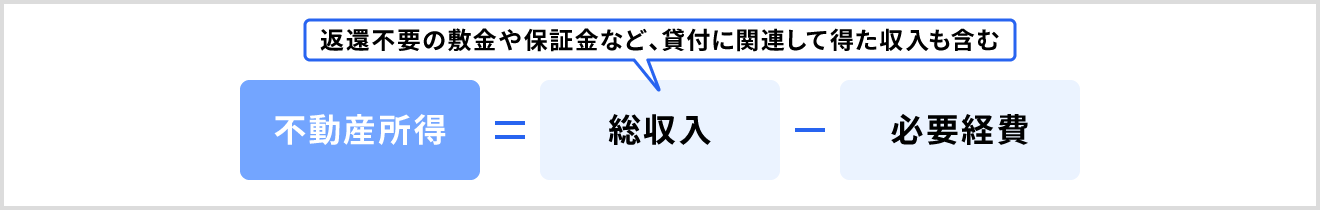

⑤ 不動産所得

不動産所得とは、土地や建物などの不動産、借地権などの不動産上の権利、船舶や航空機などの貸付けに関する所得のことです。

具体的には、アパート経営によって得られる家賃収入や、所有する土地を貸した際に得られる地代などが該当します。

ただし、食事を提供する宿や保管責任を伴う有料駐車場などである場合は、不動産所得ではなく、事業所得や雑所得に分類されます。

不動産所得の金額は、返還不要の敷金や保証金なども含む貸付けに関連して得た全ての収入金額から、必要経費を差し引いて算出します。

不動産所得における必要経費とは、不動産収入を得るために直接必要な費用のうち家事関連の経費と明確に区別されるもので、主に「固定資産税」「損害保険料」「修繕費」などが該当します。

出典:国税庁「No.1370 不動産収入を受け取ったとき(不動産所得)」

【関連記事】

不動産所得を青色申告で手続きする条件とは?メリットや対象となる経費も紹介

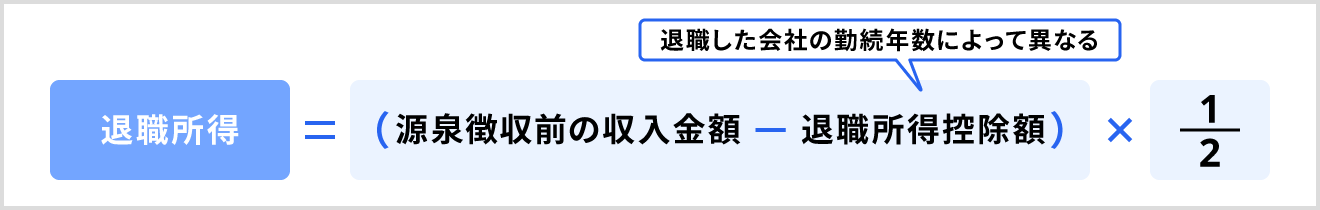

⑥ 退職所得

退職所得とは、勤務先から受ける退職手当や、厚生年金保険法に基づき退職を理由として支払われる一時金などの所得を指します。

退職所得控除額は、退職した会社における勤続年数によって異なります。

| 勤続年数 | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円 × 勤続年数 (80万円に満たない場合は、80万円) |

| 20年超 | 800万円+70万円 ×(勤続年数 - 20年) |

たとえば、実際に勤務した期間が12年2ヶ月だった場合は、端数の2ヶ月を1年に切り上げ、勤続年数は13年として考えます。

この場合、退職所得控除額は「400,000(円) × 13(年) = 5,200,000(円)」となります。

例外として、障がいにより退職した場合は、上記の計算結果に100万円を加えた金額が退職所得控除額となります。

また、前年以前に退職金を受け取った場合や、同一年中に2ヶ所以上から退職金を受け取った場合は、控除額の計算が異なることがあります。詳しくは国税庁のホームページをご覧ください。

なお、退職所得は分離課税の対象となるため、ほかの所得とは分離して所得税を計算します。

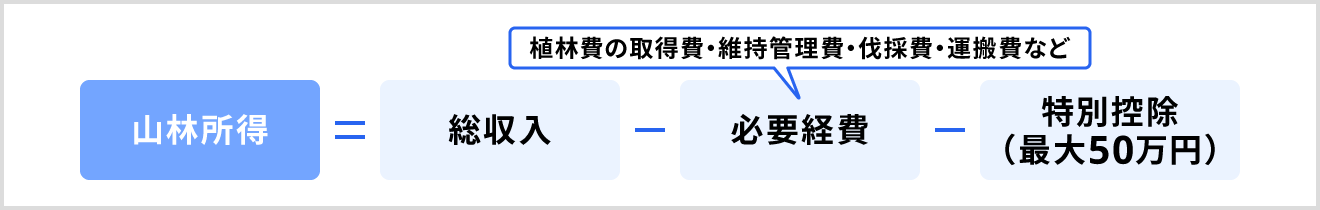

⑦ 山林所得

山林所得とは、山林を伐採して譲渡することや、立木のまま譲渡することで生じる所得を指します。

ただし、所有期間が5年以内の山林の譲渡は、山林所得ではなく事業所得または雑所得の区分になります。また、土地も含めて譲渡する場合は、土地の部分は譲渡所得です。

山林所得における必要経費には、植林費などの取得費・維持管理費・伐採費・運搬費などが該当します。

伐採または譲渡した年の15年前の12月31日以前から所有していた山林を譲渡する場合は、「概算経費控除」の特例を適用できます。

概算経費控除とは、収入金額から伐採費などの譲渡費用を差し引いた金額の50%に相当する金額に、伐採費などの譲渡費用を加えた金額を必要経費にできる仕組みです。

山林所得は分離課税の対象となるため、ほかの所得と分離して所得税を算出し、確定申告を行います。

出典:国税庁「No.1480 山林所得」

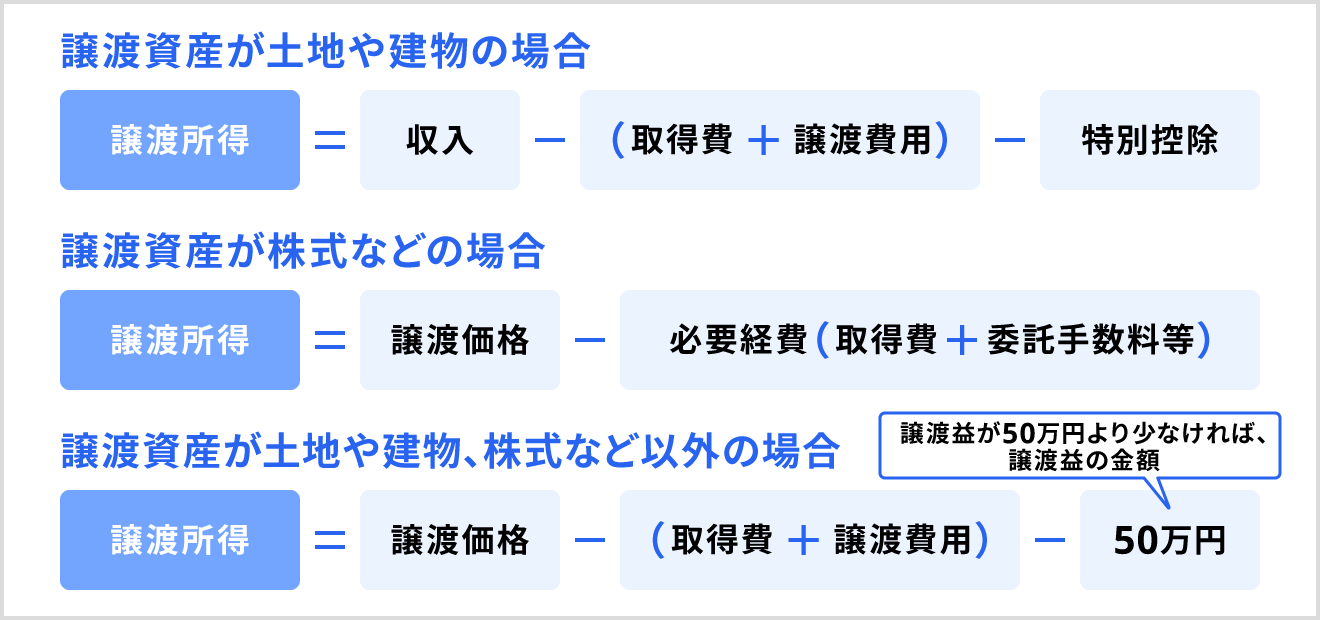

⑧ 譲渡所得

譲渡所得とは、土地・建物・ゴルフ会員権などの資産を譲渡して得る所得を指します。

譲渡所得は、譲渡対象の資産によって計算式が異なるため注意が必要です。具体的には以下の3パターンがあります。

土地や建物、株式などの譲渡による所得は分離課税、そのほかゴルフ会員権や船舶・車両などの譲渡による所得は総合課税の対象です。

土地や建物に関しては、譲渡した年の1月1日時点で所有期間が5年を超える場合は「長期譲渡所得」、5年以下の場合は「短期譲渡所得」となります。

出典:国税庁「No.1440 譲渡所得(土地や建物を譲渡したとき)」

【関連記事】

譲渡所得とは?所得税の税率や計算方法から確定申告のやり方まで解説

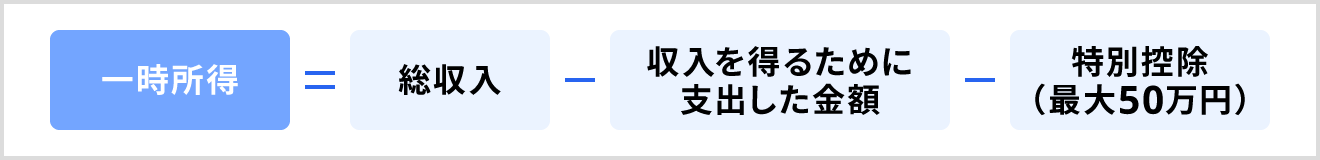

⑨ 一時所得

一時所得とは、営利目的の継続的な事業や行為から得られた所得ではなく、一時的に得た所得です。また、サービスや労務の対価または資産の譲渡の対価などで得られる所得とは異なります。

たとえば、懸賞や福引の賞金・賞品、競馬や競輪の払戻金、生命保険の一時金、損害保険の満期払戻金などが該当します。

一時所得は、原則として総合課税の対象です。所得金額の1/2に相当する金額をほかの所得と合計し、総所得金額を求めたうえで納税額を算出します。

出典:国税庁「No.1490 一時所得」

【関連記事】

一時所得とは?税金の計算方法や確定申告について解説

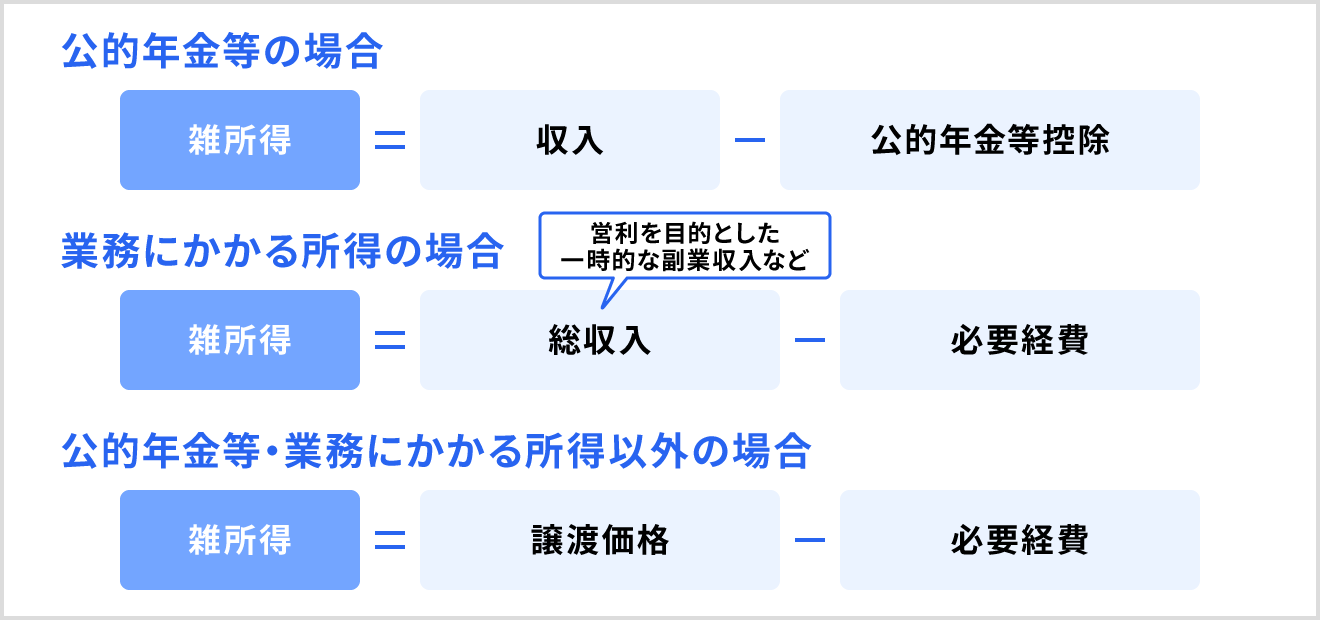

⑩ 雑所得

雑所得は、他の所得のいずれにも該当しない所得を指します。公的年金や、原稿料・講演料など副業による所得が該当します。

雑所得の算出方法は以下のとおりです。

たとえば、会社員の副業による所得は雑所得に該当することが多いです。

生計を立てられる規模で継続的・計画的に行われる業務による所得は事業所得に、そうでない場合は雑所得に分類される傾向があります。

ただし、明確な基準が設けられているわけではないので、自身で判断できない場合は、税理士などの専門家への相談を検討しましょう。

出典:国税庁「No.1500 雑所得」

【関連記事】

雑所得とは?計算方法や確定申告の必要書類・申告不要なケースについて解説

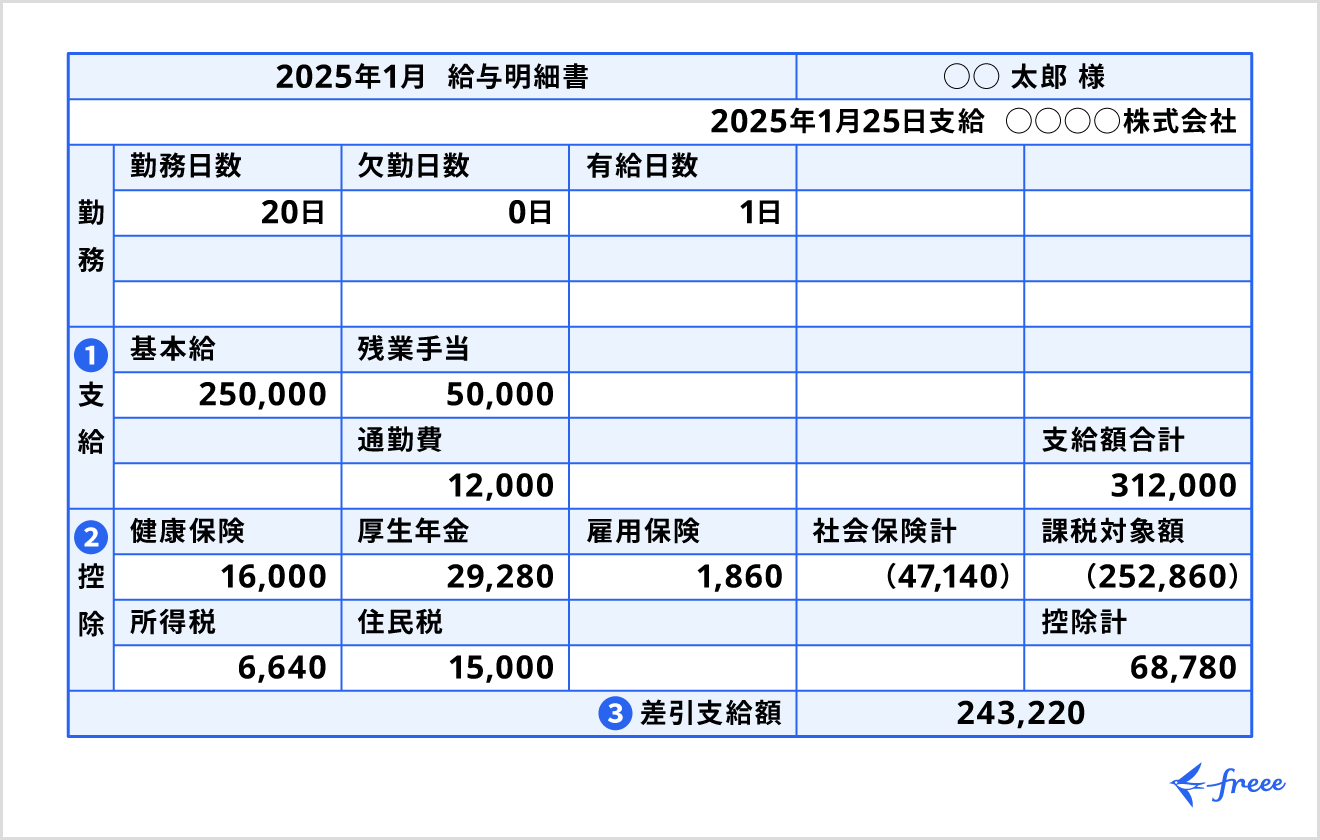

給与明細書の見方

会社員やアルバイト・パートなどの給与所得者は、勤務先から交付される給与明細書でその月の支給額・差引支給額(手取り)・控除額などを確認することができます。

① 支給額

会社から支払われる給与のすべてが項目ごとに明記されています。支給額の合計は控除等で差し引かれていないもので、一般的に「額面」とも呼ばれます。

② 控除額

控除は、①の支給額から差し引かれる項目です。

具体的な種類としては、社会保険料(健康保険・厚生年金保険・介護保険・雇用保険)、所得税、住民税などが挙げられます。

また、会社によっては、住宅費(寮や社宅の家賃)、労働組合費、従業員持株会の積立金など、独自の控除額が差し引かれます。

③ 差引支給額(手取り)

① 支給額から② 控除額を差し引いた額が差引支給額です。一般的に「手取り」と言われます。実際に給与所得者の手元に入る金額がここに記載されます。

源泉徴収票の見方

源泉徴収票とは、1月1日から12月31日の1年間に会社が従業員に支払った給与額や源泉徴収額、控除額などを記載した書類のことです。

源泉徴収票を見ると、1年間に会社から支払われた金額・給与所得控除後の金額・所得控除の額の合計額・源泉徴収税額などの金額が確認できます。

(1)支払金額

支払金額には、給与や残業代、ボーナス(賞与)に加え、各種手当を含めた総額が記載されます。この金額は、会社員としての年収とほぼ等しくなります。

(2)給与所得控除後の金額

会社員などの給与所得者には、給与所得控除で必要経費相当額が給与収入から一定額差し引かれます。

控除額は支払金額に応じて決まり、年収850万円までは支払金額が高ければ控除額も大きくなり、それ以上は195万円が上限額です。

(3)所得控除の合計額

所得控除の金額の欄には、社会保険料控除・生命保険料控除などをはじめとする所得控除の合計額が記載されています。

年末調整の対象外である医療費控除や寄附金控除を受けたい場合は、個人で確定申告をしなければなりません。

(4)源泉徴収税額

源泉徴収税額には、1年間で徴収された所得税の合計額が記載されます。

なお、年内に退職した場合、前職の会社から交付される源泉徴収票では(2)と(3)が空欄になっています。これは年末調整が行われる前の源泉徴収票のためです。

総合課税と分離課税の違い

所得税の課税方法には、大きく「総合課税」と「分離課税」の2種類があります。

総合課税とは、各種の所得金額を合計した金額に税率をかけて所得税額を算出する方式です。総合課税には主に以下の所得が該当します。

総合課税の対象となる所得

- 給与所得

- 事業所得

- 配当所得(確定申告不要制度などを選択したものを除く)

- 不動産所得

- 譲渡所得(土地や建物、株式などの譲渡によるものを除く)

- 一時所得(源泉分離課税とされるものを除く)

- 雑所得(源泉分離課税とされるものなどを除く)

- 利子所得(源泉分離課税とされるもの・一部の特定公社債等を除く)

一方、分離課税とは、ほかの所得金額と合計せず、その所得単独で合計金額を計算し規定の税率を適用して所得税額を算出する方式です。

分離課税には「申告分離課税」と「源泉分離課税」の2種類があり、申告分離課税は原則として確定申告が必要です。申告分離課税の対象となるのは主に以下の所得です。

申告分離課税の対象となる所得

- 退職所得

- 山林所得

- 土地や建物などの譲渡による譲渡所得

- 株式などの譲渡による譲渡所得

- 上場株式などの配当所得

配当所得については、原則として総合課税の対象ですが、上場株式等の配当等については、申告分離課税を選択することもできます。

源泉分離課税に関しては、所得を受け取る時点で所得税が差し引かれているため、確定申告が不要です。

【関連記事】

個人事業主が払う税金はいくら?計算方法と節税のポイントを解説

所得があって一定の要件に該当する場合は確定申告が必要

確定申告とは、1月1日から12月31日までの1年間の所得と、その所得に対する所得税を計算し、税務署に申告・納税する手続きのことです。

1年間で源泉徴収された税金や予定納税額などがある場合には、その過不足を精算するのも確定申告に該当します。

会社員などの給与所得者は、基本的に年末調整で会社が従業員に代わって所得税の申告・納税までを行ってくれます。ただし、年末調整では適用できない控除を受ける場合には、個人で確定申告をしなければなりません。

確定申告の対象となるかは1年間の所得額や条件によって異なります。確定申告の要否は国税庁のホームページを確認するようにしましょう。

確定申告の義務がある人や、確定申告の流れ・手順については、別記事「確定申告とは?全くわからない人向けに申告の流れ・対象者について解説!」で詳しく解説しています。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

所得とはどういう意味?

所得とは、収入から必要経費を差し引いた金額を指します。所得は、「事業所得」や「給与所得」など、所得税法によって10種類に区分されています。

詳しくは、記事内「「所得」とは収入から必要経費を差し引いた金額」をご覧ください。

所得は「手取り」ですか?

所得とは、収入から必要経費(会社員の場合は給与所得控除)を差し引いた額で「もうけ」を指します。

一方、手取りとは、会社員やアルバイト・パートなどの給与所得者が勤務先から支払われる給与のうち、社会保険料や税金(所得税・住民税)が差し引かれた額を指します。

つまり、従業員が実際に受け取る金額が手取りです。

詳しくは記事内「「所得」とは収入から必要経費を差し引いた金額」をご覧ください。

年収と所得の違いは?

年収は、必要経費や各種控除の額が差し引かれていない金額で、1年間の収入を指します。一般的に「額面」と呼ばれるものです。

所得は、その収入から必要経費(会社員の場合は給与所得控除)を差し引いた額です。所得額は主に税金計算の基準となります。

詳しくは記事内「【勤務形態別】収入(年収)と所得の違い」をご覧ください。

まとめ

収入とは、個人が得たお金や物品を指し、これに対して所得とは収入金額から必要経費を差し引いたものを指します。

所得は、給与や事業などの形態によって10種類に区分され、それぞれ算出方法や課税方法(総合課税・分離課税)が異なります。また、会社員・個人事業主・年金受給者など立場に応じて該当する所得の種類や控除の対象も変わるため、正しく算出しなければなりません。

所得の種類や算出方法を誤ると、確定申告での記載ミスや税額の過不足が生じる可能性があります。特に、副業などで所得が増えた場合や控除を受けたい場合は、正確な把握が欠かせません。

確定申告が必要かどうか、どの所得に該当するかを知るためには、まず自身の年間収入や支出を確認し、所得の内訳を把握することが第一歩です。自身が得た所得の種類と金額を確認し、正しい方法で所得税額を算出しましょう。

監修 鶏冠井 悠二(かいで ゆうじ)

コンサルタント会社、生命保険会社を経験した後、ファイナンシャルプランナーとして独立。「資産形成を通じて便利で豊かな人生を送って頂く」ことを目指して相談・記事監修・執筆業務を手掛ける。担当分野は資産運用、保険、投資、NISAやiDeCo、仮想通貨、相続、クレジットカードやポイ活など幅広く対応。現在、WEB専門のファイナンシャルプランナーとして活動中。

HP:かいでFP事務所