監修 北田 悠策 公認会計士・税理士

還付金とは、税金を払い過ぎた場合に、確定申告や還付申告を通じて税務署から返還されるお金のことです。

退職して年末調整を受けていない人や、医療費控除・雑損控除などの適用を受ける人は、還付申告によって払い過ぎた税金の還付を受けられる可能性があります。還付金を受け取るためには所定の手続きが必要なため、還付申告の手順を把握しておきましょう。

本記事では、還付金の仕組みや種類、還付金の対象になる人・対象にならない人、還付申告のやり方を詳しく解説します。

目次

- 還付金とは払い過ぎた税金を返還してもらうお金

- 年末調整での還付とは

- 確定申告での還付とは

- 所得税還付金以外の還付金

- 還付金の種類

- 還付金を受け取れる人

- 年の途中で退職して年末調整を受けていない人

- 1年間の医療費が一定額を超えた人

- 災害や盗難で資産に損害を受けた人

- 特定の寄附をした人

- 住宅ローンを利用してマイホームを取得した人

- 職務に必要な費用が一定額を超えた人

- 還付金の対象にならない人

- 還付金の申告方法

- ①還付申告で必要な書類の準備

- ②還付申告書の作成

- ③申告書類の提出

- ④還付金の受け取り

- 生命保険料控除や地震保険料控除で控除できる金額は?

- まとめ

- 確定申告をかんたんに終わらせる方法

- よくある質問

還付金とは払い過ぎた税金を返還してもらうお金

還付金とは、税金を払い過ぎた場合に、確定申告や還付申告を通じて税務署から返還されるお金のことです。原則として確定申告が不要な人でも、払い過ぎた税金がある場合は、還付申告によって還付を受けることができます。

多くの給与所得者は、勤務先で年末調整が行われるため、自身で確定申告を行う必要はありません。

しかし、年の途中で退職して年末調整を受けなかった人は、本来納めるべき税額を上回る所得税が源泉徴収されている可能性があります。

また、年末調整では手続きができない控除(例:医療費控除など)を適用する場合も、還付申告によって払い過ぎた税金が還付される可能性があります。

出典:国税庁「No.2030 還付申告」

出典:国税庁「令和6年分年末調整のしかた」

年末調整での還付とは

年末調整は、1年間に源泉徴収された所得税の過不足を、勤務先が調整・精算する制度です。

毎月徴収される源泉所得税は概算額であるため、年末に源泉徴収額と実際の納税額との差額を調整する必要があります。

給与所得者の場合、勤務先が年末調整で源泉徴収額と正しい税額との差を精算し、源泉徴収した税額が多すぎた場合には、その差額が還付されます。年末調整による還付は、一般的にその年の12月分の給与や翌年の1月の給与で支払われる仕組みです。

年末調整での還付についてより詳しく知りたい方は、以下の記事をご覧ください。

【関連記事】

年末調整の還付金はいつ、いくら戻ってくる?計算方法や受取時期を解説(控除別シミュレーション付き)

出典:国税庁「令和7年分 年末調整のしかた」

確定申告での還付とは

確定申告での還付とは、年末調整で精算できなかった払い過ぎた税金について、還付申告を行うことで国から返還を受ける手続きです。

確定申告と還付申告は、いずれも所得税に関する手続きですが、申告の目的が異なります。

| 項目 | 内容 |

|---|---|

| 還付申告 | 払い過ぎた税金の還付を受けるための手続き |

| 確定申告 | 1年間の所得税額を確定し、必要に応じて納税を行うための手続き |

確定申告は原則として毎年2月16日~3月15日(期日が土日祝日の場合は翌平日)の間に行う必要がありますが、還付申告は対象年の翌年1月1日から5年間申告が可能です。

【関連記事】

払い過ぎた税金を取り戻せる「還付申告」ってどんな制度?

出典:国税庁「No.2030 還付申告」

出典:国税庁「No.2020 確定申告」

所得税還付金以外の還付金

税金には国税と地方税があり、いずれも納税した金額が過大だった場合は還付を受けることができます。所得税以外でも、還付の対象となる主な国税および地方税は以下のとおりです。

還付金が発生する主な国税

- 法人税

- 相続税

- 消費税

還付金が発生する主な地方税

- 事業税

- 固定資産税

- 都市計画税

たとえば、国税還付金は、国に納めた税金のうち過納分が還付されるもので、法人税や消費税などが代表的な例です。地方税である事業税や固定資産税も、納め過ぎた場合は各自治体から還付を受けることができます。

このように、還付金は複数の税目で発生する可能性がありますが、本記事では、給与所得者に該当するケースが多い所得税の還付金を中心に解説します。

出典:国税庁「No.9000 国税と地方税の種類」

還付金の種類

還付金は、その性質に応じて主に3つの種類に分類されます。会社員や個人事業主が対象となる主な還付金の種類は、以下のとおりです。

| 還付金の種類 | 内容 |

|---|---|

| 還付金 | ・納め過ぎた税金が返還される、基本的なケース ・予定納税による還付金もこの項目に含まれる |

| 過誤納金による還付 | ・納付後の減額変更(申告・減免・更正など)により納め過ぎとなった税金(過納金)の還付 ・重複納付などで誤って納めた税金(誤納金)の還付 |

| 還付加算金 | ・還付金に加えて支払われる利息相当額 ・還付までの期間に応じて、還付金額に一定の割合を乗じて計算された金額が支払われる |

出典:国税庁「確定申告をすれば税金が還付される方」 出典:西宮市「市税過誤納金の還付・充当について」 出典:あきる野市「還付金・還付加算金」

還付金を受け取れる人

確定申告によって還付を受け取れる可能性があるのは、源泉徴収や予定納税により本来納めるべき税額を超えて所得税を納付していた人です。

たとえば、以下のようなケースが挙げられます。

| 還付金の対象になるケースの例 | 対象の控除 |

|---|---|

| 年の途中で退職して年末調整を受けていない | - |

| 1年間の医療費が一定額を超えた | 医療費控除 |

| 災害や盗難で資産に損害を受けた | 雑損控除 |

| 特定の寄附をした | 寄附金控除 |

| 住宅ローンを利用してマイホームを取得した ※年末調整で控除を受けている場合を除く | 住宅借入金等特別控除 (住宅ローン控除) |

| 給与所得者で職務に直接必要な費用(通勤費や研修費など)が一定額を超える | 給与所得者の特定支出控除 |

年の途中で退職して年末調整を受けていない人

給与所得者の多くは、勤務先が行う年末調整によって所得税が精算されるため、原則として自ら確定申告を行う必要はありません。

しかし、年の途中で退職して年末調整を受けていない人は、本来の税額を上回る所得税が源泉徴収されている可能性があります。

確定申告で生命保険料控除や地震保険料控除などを適用できる場合、本来納めるべき税金が軽減されます。なお、年の途中で退職した場合など、源泉徴収や控除適用の有無によって税額に差が生じることがありますが、詳細は勤務先の年末調整や確定申告で確認が必要です。

出典:国税庁「No.1910 中途退職で年末調整を受けていないとき」

1年間の医療費が一定額を超えた人

年間の医療費が10万円(その年の総所得金額等が200万円未満の人は所得の5%)を超えた人は、医療費控除の対象です。医療費控除は年末調整では申告できないため、確定申告で手続きを行います。

医療費控除の金額は、原則として年間の医療費から10万円を差し引いた額です。所得の少ない人に対する緩和措置により、医療費が10万円以下の人でも控除の対象となる場合があります。

- 医療費控除の額(原則):

医療費の支出額 ‐ 保険金などで補てんされる金額 ‐ 100,000円 - 医療費控除の額(総所得金額等が200万円未満の人):

医療費の支出額 ‐ 保険金などで補てんされる金額 ‐ 総所得金額の5%

たとえば、年の途中で退職して総所得金額等が100万円だった場合、1年間の医療費が5万円を超えると医療費控除の対象になります。

また、病気やケガによる医療費だけでなく、出産に伴う以下の費用も医療費控除の対象です。

医療費控除の対象となる出産費用の例

- 妊娠と診断されてからの検診・検査・通院費用

- 出産で入院する際のタクシー代(電車やバスなどを利用できない場合のみ)

- 入院中に病院から支給される食事の費用

これらの費用を支出した場合は、ほかの医療費とあわせて医療費控除の対象額に含めて計算します。ただし、健康保険組合や共済組合から支給される出産育児一時金や出産費などは、差し引いたうえで計算する必要があります。

【関連記事】

医療費控除とは?確定申告のやり方・計算方法についてわかりやすく解説

出典:国税庁「No.1120 医療費を支払ったとき(医療費控除)」

出典:国税庁「No.1124 医療費控除の対象となる出産費用の具体例」

災害や盗難で資産に損害を受けた人

震災・風水害などの災害や盗難により、生活に通常必要な資産が損害を受けた人は、雑損控除と呼ばれる所得控除が受けられます。雑損控除の金額は、次のいずれか多いほうが適用されます。

雑損控除の計算方法

- (損害金額 + 災害等関連支出の金額 - 保険金等の額)-(総所得金額等)× 10%

- (災害関連支出の金額 - 保険金等の額)- 50,000円

雑損控除を適用して還付金を受け取るためには、確定申告が必要です。確定申告書の雑損控除欄に必要事項を記入し、災害や盗難を証明する書類を添付する必要があります。

出典:国税庁「No.1110 災害や盗難などで資産に損害を受けたとき(雑損控除)」

特定の寄附をした人

国や地方公共団体など特定の対象への寄附は、寄附金控除として所得控除が受けられます。

寄附金控除によって課税所得が減少するため、控除額が大きい場合は所得税の還付が発生する可能性があります。寄附金控除の控除額は、以下のいずれか少ないほうの金額から2,000円を差し引いた額です。

寄附金控除の計算方法

- その年に支出した特定寄附金の額の合計額

- その年の総所得金額等の40%相当額

寄附金控除は年末調整で適用できないため、確定申告で手続きを行います。ただし、ふるさと納税ワンストップ特例の申請書を提出している場合、ふるさと納税の寄附金は確定申告をしなくても個人住民税から控除されます。

出典:国税庁「No.1150 一定の寄附金を支払ったとき(寄附金控除)」

出典:国税庁「ふるさと納税をされた方へ」

住宅ローンを利用してマイホームを取得した人

住宅ローンで自宅を購入した人は、ローンの年末残高に基づく控除(住宅ローン控除)を受けることができます。

住宅ローン控除の控除額は、ローンの年末残高の0.7%が基本ですが、住宅の区分によって控除の上限額が異なります。

なお、住宅ローン控除は初年度のみ確定申告が必要で、2年目以降は勤務先による年末調整で手続きが可能です。

出典:国税庁「No.1211-1 住宅の新築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)」

職務に必要な費用が一定額を超えた人

給与所得者が職務に必要な費用を自己負担した場合、基準額を超える部分については特定支出控除として所得から控除を受けることができます。

対象となる費用には、通勤費・職務上の旅費・転居費などが含まれます。

特定支出控除は確定申告によってのみ適用できる控除であるため、還付を受けたい場合は還付申告が必要です。

出典:国税庁「No.1415 給与所得者の特定支出控除」

還付金の対象にならない人

払い過ぎた所得税がない人は、還付金の対象ではありません。対象外となる主なケースは以下のとおりです。

還付金の対象にならない人

- 源泉分離課税の対象となる所得のみである

- 源泉徴収や予定納税で所得税を全く支払っていない

- 給与所得者で、年末調整によって税額が適正に精算されている

預貯金の利子や一定の割引債の償還差益など、源泉分離課税の対象となる所得しかない人は、還付申告の対象外です。

また、源泉徴収や予定納税によって所得税を納めていない人は、還付される税金が存在しないため、還付申告の対象にはなりません。年末調整によって所得税が適正に計算・精算され、追加の控除や還付要件がない人も還付金の対象外です。

【関連記事】

還付申告とは?対象となるケースや確定申告・年末調整との違いを解説

出典:国税庁「No.2030 還付申告」

還付金の申告方法

還付申告と確定申告は、手続きの目的や期間に違いはあるものの、基本的な申告手順は共通しています。

還付申告の手順

- 還付申告で必要な書類の準備

- 還付申告書の作成

- 申告書類の提出

- 還付金の受け取り

還付申告の必要書類や申告書の提出方法を詳しく知りたい方は、以下の記事をご覧ください。

【関連記事】

還付申告とは?対象となるケースや確定申告・年末調整との違いを解説

出典:国税庁「No.2030 還付申告」

①還付申告で必要な書類の準備

還付申告を行うには、確定申告書が必要です。還付申告専用の申告書はなく、確定申告書に必要事項を記載して提出します。

申告書にはマイナンバーを記載する欄があるため、マイナンバーがわかる書類(マイナンバーカードや住民票など)を用意しましょう。また、申告内容に応じて証明書などの書類が必要です。

| 用意する書類の一例 | 必要なケース |

|---|---|

| 源泉徴収票 | 給与所得者(会社員・パート・アルバイトなど) |

| 国民年金保険料控除証明書 | 国民年金保険・国民年金基金加入者 |

| 国民健康保険や任意継続健康保険の納付書 | 国民健康保険や任意継続健康保険の保険料を支出した人 |

| 生命保険料控除証明書・地震保険料控除証明書 | 生命保険料控除・地震保険料控除を受ける人 |

| 医療費控除の明細書 | 医療費控除を受ける人 |

| 災害などでやむを得ない支出をした 金額に関する領収書 | 雑損控除を受ける人 |

| 寄附金の受領証 | 寄附金控除を受ける人 |

| 特定支出にかかる支出の事実・金額を証する書類 | 給与所得者の特定支出控除を受ける人 |

給与所得者は、勤務先から交付される源泉徴収票が必要です。添付や提示は不要ですが、源泉徴収票の内容をもとに還付申告書を作成するため、勤務先から交付されたら保管しておきましょう。

実際に必要となる書類は、申告内容によって異なります。詳しくは国税庁のWebサイトでご確認ください。

出典:国税庁「No.2030 還付申告」

出典:国税庁「令和6年分 所得税及び復興特別所得税の確定申告の手引き」

②還付申告書の作成

必要な書類がそろったら、税務署や国税庁ホームページで申告書を入手し、必要事項を記載しましょう。

出典:国税庁「確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)」

国税庁の「確定申告書等作成コーナー」を利用すれば、インターネット上で申告書を作成することも可能です。画面の案内に沿って金額を入力すると税額などが自動計算されます。

申告書の書き方を詳しく知りたい方は、以下の記事をご覧ください。

【関連記事】

確定申告書の書き方・見方をわかりやすく解説【項目別に見本つき】

出典:国税庁「【申告書用紙】」

出典:国税庁「確定申告書等作成コーナー」

③申告書類の提出

作成した申告書をご自身の住所地を管轄する税務署へ提出します。提出方法は以下の3つです。

還付申告書の提出方法

- 税務署の窓口に持参する

- 郵送で提出する

- e-Taxを利用してオンラインで提出する

税務署の窓口で提出する際は、マイナンバーがわかる書類・本人確認書類などを忘れずに持参しましょう。

また、e-Tax(国税電子申告・納税システム)を利用すれば、パソコンやスマートフォンから申告書を提出できます。e-Taxでの申告は、開庁時間に税務署へ出向けない人にとって便利な手段です。

出典:国税庁「No.2030 還付申告」

出典:国税庁「確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)」

出典:国税庁「インターネットを利用して申告や納税などの手続をしたいとき」

④還付金の受け取り

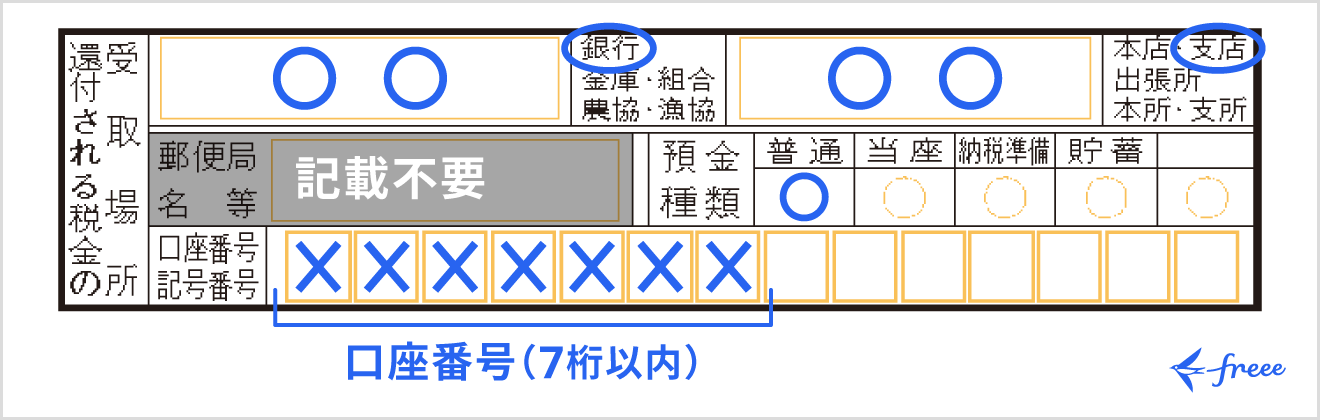

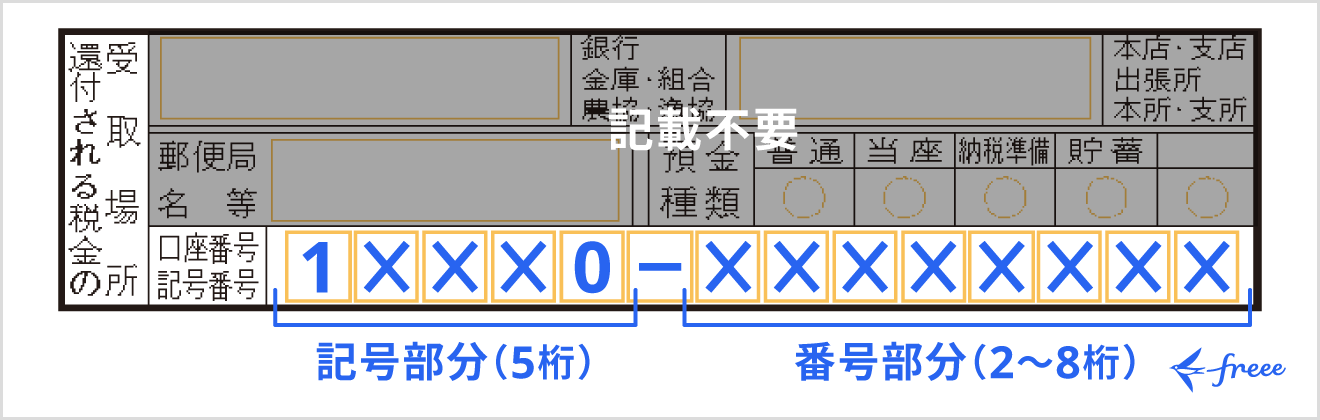

還付金は、申告書に記入した口座(申告者本人名義の口座)に振り込まれます。

申告書を作成する際は、必ず正確な口座情報を記載しましょう。一部のネット銀行では還付金の受け取りができない場合があるため、あらかじめ銀行への確認が必要です。

銀行などの預金口座の場合

ゆうちょ銀行の貯金口座の場合

出典:国税庁「手順5 還付される税金の受取場所を記入する」

窓口や郵送で提出した場合、申告内容の確認後に還付金が振り込まれますが、繁忙期は入金まで1〜1.5ヶ月ほどかかることがあります。e-Taxを利用して還付申告を行った場合は、3週間程度で還付金が入金されます。

出典:国税庁「手順5 還付される税金の受取場所を記入する」

出典:国税庁「【税金の還付】」

生命保険料控除や地震保険料控除で控除できる金額は?

生命保険・医療保険・地震保険などに加入して保険料を支払っている場合は、所定の所得控除を受けることができます。毎年10月頃に保険会社から控除証明書が送付されるため、保管しておきましょう。

生命保険や医療保険の保険料は生命保険料控除、地震保険は地震保険料控除の対象です。生命保険料控除の金額は、年間に支払った保険料の額に応じて異なり、以下のように計算します。

生命保険料控除の計算式(2012年1月1日以降に契約した場合)

| 支払った保険料 | 控除額 |

|---|---|

| 2万円以下 | 支払った保険料の金額 |

| 2万円超〜4万円以下 | 支払った保険料の金額 × 1/2 + 10,000円 |

| 4万円超〜8万円以下 | 支払った保険料の金額 × 1/4 + 20,000円 |

| 8万円超 | 一律40,000円 |

2011年12月31日以前に契約したものは旧生命保険料、2012年1月1日以後に契約したものは新生命保険料として区別されます。

生命保険料控除には、一般生命保険料控除・個人年金保険料控除・介護医療保険料控除の3種類があり、それぞれ上記の計算式に基づいて計算します。

なお、2026年分に限り、子育て世帯を対象とした一般生命保険料控除の拡充措置が設けられています。該当する人は、国税庁の最新情報や生命保険会社の案内を確認しておきましょう。

地震保険料控除は、支払った保険料の全額が控除対象となりますが、所得税の控除額の上限は5万円です。

出典:国税庁「No.1140 生命保険料控除」

出典:国税庁「No.1145 地震保険料控除」

まとめ

還付金とは、税金を払い過ぎた場合に、確定申告や還付申告を通じて税務署から返還されるお金のことです。また、還付申告は、確定申告を行う必要のない人が払い過ぎた税金を返金してもらうための手続きです。

還付金は、退職後に年末まで再就職せず年末調整を受けていない人や、1年間の医療費が高額になった人などが対象となります。

確定申告は、原則として毎年2月16日~3月15日の間に行いますが、還付申告は申告する年の翌年1月1日から5年間行うことができます。

必要な書類や流れを把握し、還付申告を行いましょう。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

還付申告と確定申告の違いは?

確定申告は、毎年1月1日から12月31日までの1年間に生じた所得の金額とそれに対する所得税等の額を計算して確定し、納税するための手続きです。確定申告が必要な人は必ず行わなければなりません。

一方、還付申告は、払い過ぎた税金を返金してもらうための手続きで、義務ではありません。

詳しくは、記事内「還付金とは払い過ぎた税金を返還してもらうお金」をご覧ください。

還付申告の手続きの進め方は?

還付申告書(確定申告書)を作成し、住所地を管轄する税務署に提出します。流れは以下のとおりです。

還付申告の手順

- 還付申告で必要な書類の準備

- 還付申告書の作成

- 申告書類の提出

- 還付金の受け取り

詳しくは、記事内「還付金の申告方法」をご覧ください。

監修 北田 悠策(きただ ゆうさく)

神戸大学経営学部卒業。2015年より有限責任監査法人トーマツ大阪事務所にて、製造業を中心に10数社の会社法監査及び金融商品取引法監査に従事する傍ら、スタートアップ向けの財務アドバイザリー業務に従事。その後、上場準備会社にて経理責任者として決算を推進。大企業からスタートアップまで様々なフェーズの企業に携わってきた経験を活かし、株式会社ARDOR/ARDOR税理士事務所を創業。