確定申告とは、1月1日から12月31日までの1年間に得た収入と支出に基づき、所得税の額を計算して翌年に申告・納税する手続きです。

確定申告には期間が設けられており、期限を過ぎてから申告・納税をした場合は、無申告加算税や延滞税、重加算税などの加算税が科せられます。確定申告の義務がある人は、必ず期間内に手続きを行うようにしましょう。

なお、確定申告は所得税以外にも、消費税や贈与税なども対象となります。税金の種類によっては確定申告期間が前後するため、事前に確認しておきましょう。

本記事では、確定申告期間を税金の種類ごとに詳しく解説します。また、確定申告の期限を過ぎたときのペナルティや対処法についてもまとめているので、あわせてご確認ください。

目次

確定申告期間はいつからいつまで?

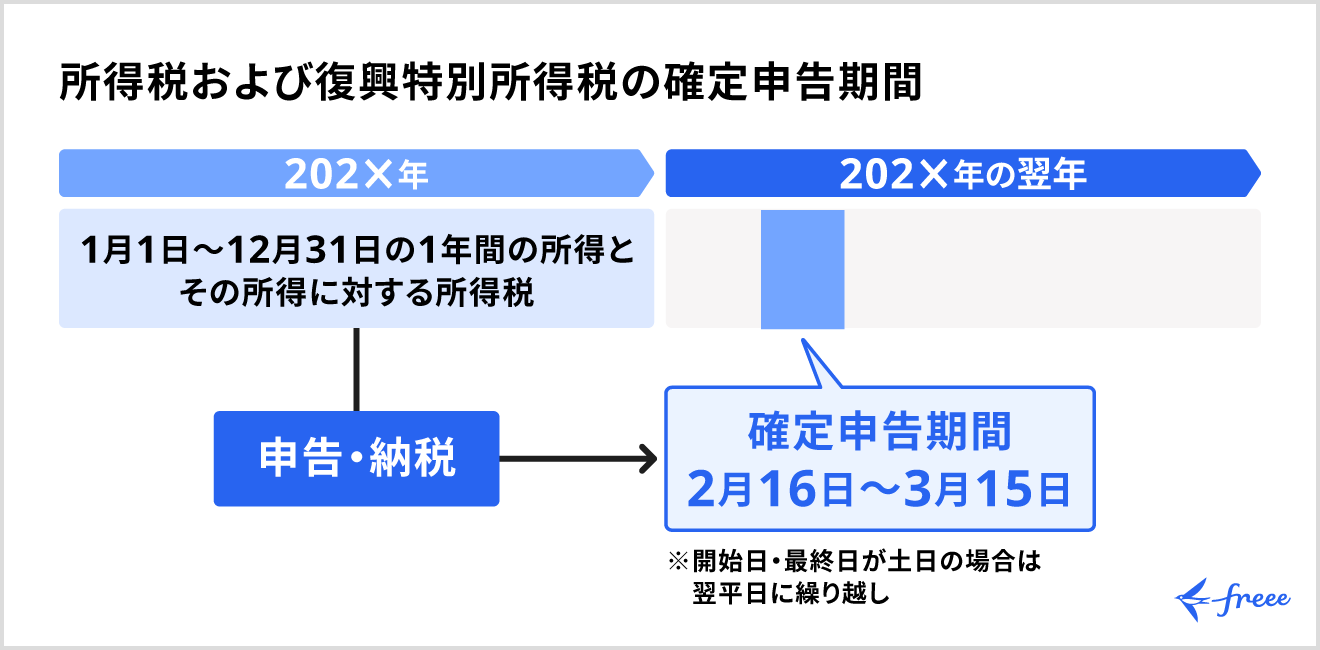

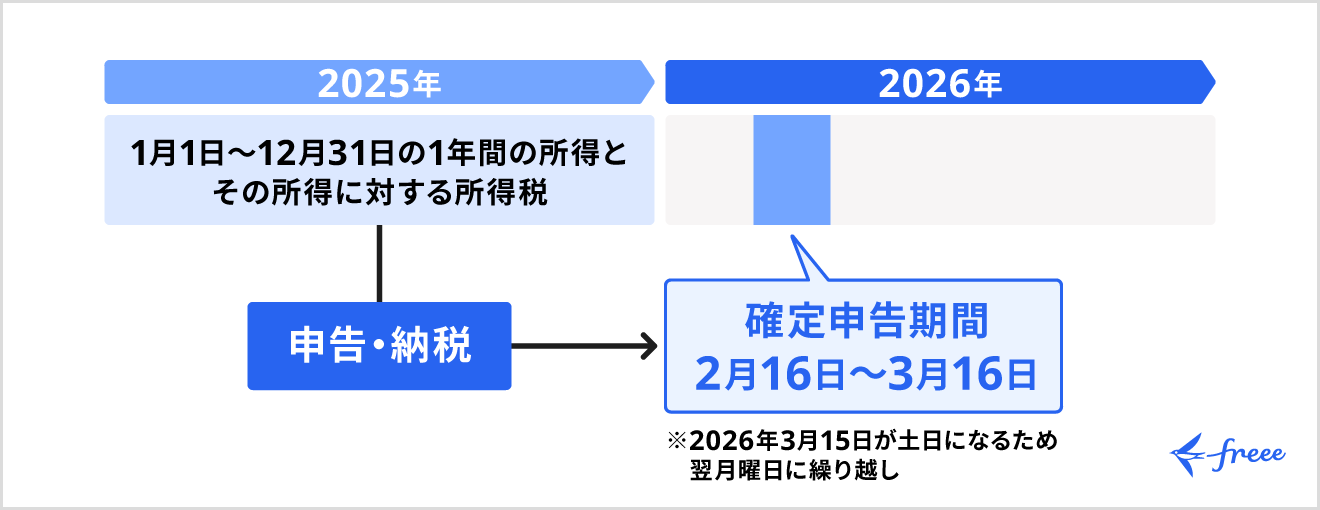

確定申告の期間は、原則2月16日から3月15日です。ただし、開始日と最終日が土日になる場合は翌月曜日に繰り越されます。そのため、2025年分の確定申告期間は、2026年2月16日から3月16日となります。

なお、これは所得税の確定申告期間であり、消費税や贈与税の確定申告期間とは異なるため、注意が必要です。

ここからは、税金の種類別に確定申告期間を解説します。

【税金別】2025年分の確定申告期間

所得税および復興特別所得税の確定申告期間

上述したように、所得税および復興特別所得税の確定申告期間は、原則として毎年2月16日から3月15日までです。ただし、開始日と最終日が土日だった場合は翌月曜日に繰り越されます。

2025年(令和7年)分の確定申告期間は、2026年(令和8年)2月16日から3月16日までです。

所得税の確定申告は、主に個人事業主やフリーランスが対象になります。

ただし、会社員でも一定の要件に該当する場合や、年末調整の対象外である控除を受けたい場合には個人で確定申告をしなければなりません。

所得税および復興特別所得税の確定申告の対象者

所得税および復興特別所得税の確定申告対象者は、主に以下のとおりです。

▼ 関連記事で詳しく解説しています

事業所得などが基礎控除の金額を超える人や、給与所得が2,000万円を超える人は確定申告が必要です。

また、会社員の副業なども所得が20万円を超えるときは、確定申告が必要になる可能性があります。要件を確認して、必要な場合は忘れずに確定申告を行いましょう。

所得税の確定申告が必要な人については、別記事「確定申告とは?全くわからない人向けに申告の流れ・対象者について解説!」で解説しているので、あわせてご確認ください。

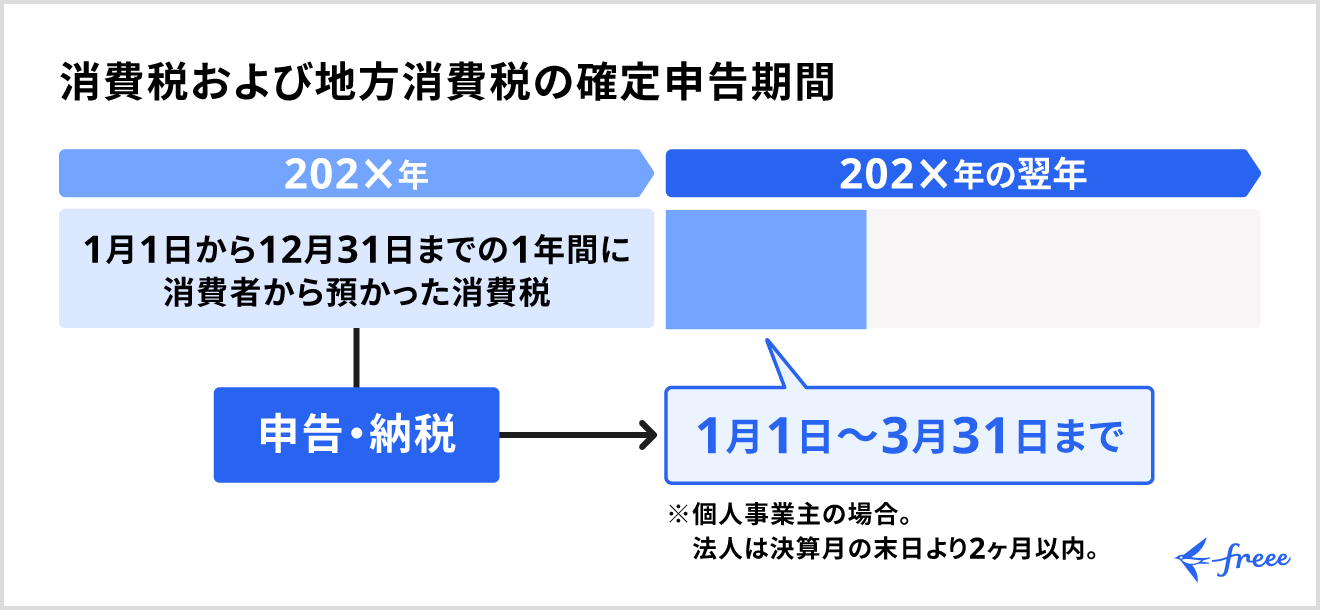

消費税および地方消費税の確定申告期間

消費税の確定申告期間は、個人事業主は翌年の3月31日まで、法人は決算月の末日より2ヶ月以内です。

たとえば、個人事業主の課税事業者であれば、2025年(令和7年)分を2026年(令和8年)1月1日から3月31日までの間に申告・納税をしなければなりません。

【関連記事】

消費税申告とは? 計算方法や申告方法など詳しく解説

消費税の確定申告の対象者

課税事業者は、確定申告をして消費税を納めなければなりません。課税事業者とは、商品やサービスの提供を行っていて消費税の納税義務がある人を指します。

消費税の確定申告が必要な人の要件は、以下のとおりです。

消費税の確定申告が必要な人

- 基準期間の課税売上高が1,000万円を超える人

- 基準期間の課税売上高が1,000万円以下であっても、「消費税課税事業者選択届出書」を提出している人

- 特定期間(前年1月1日から6月30日までの期間)の課税売上高が1,000万円を超えかつ、特定期間に給与等支払額が1,000万円を超える人

- 適格請求書発行事業者として登録されている人

- そのほか一定の場合に該当する人

出典:国税庁「【消費税及び地方消費税の申告等】」

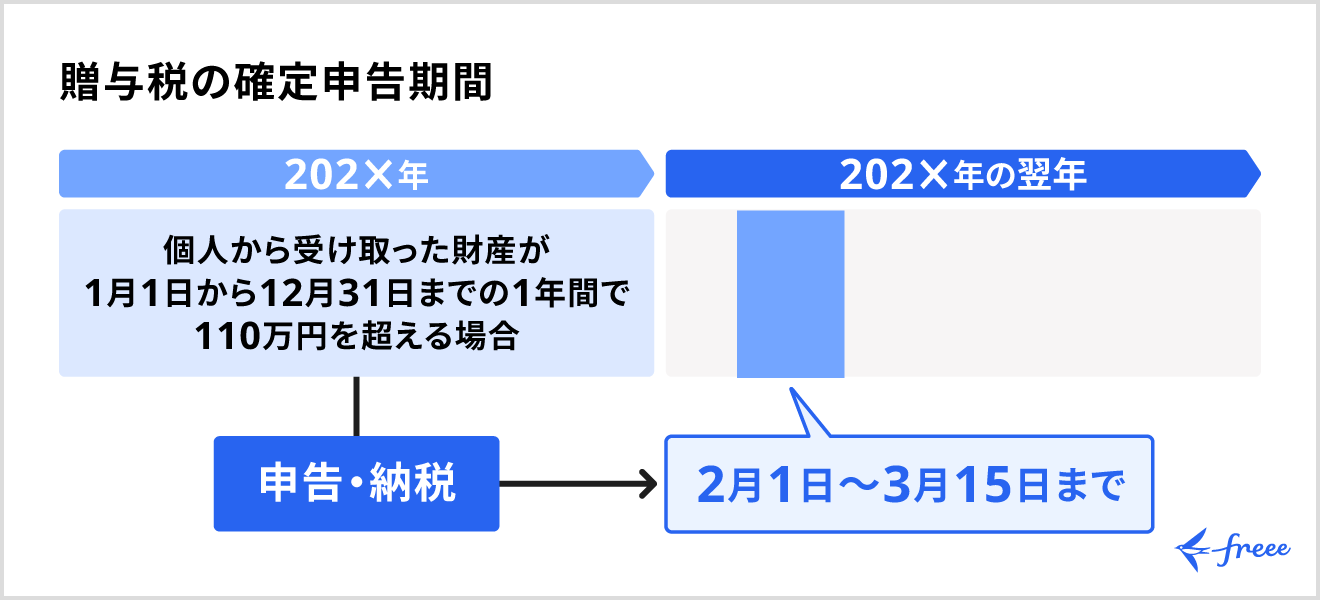

贈与税の確定申告期間

贈与税の確定申告期間は原則、2月1日から3月15日ですが、開始日と最終日が土日の場合は、翌月曜日に繰り越しされます。

2025年(令和7年)分の贈与税の確定申告期間は、2026年(令和8年)2月2日から3月16日までです。

贈与税の確定申告の対象者

贈与税の確定申告の対象者は、主に以下のとおりです。

贈与税の確定申告が必要な人

- 個人が受け取った財産の年額が110万円を超えている人(特例などは未利用)

- 生命保険・損害保険の満期保険金を掛金負担者以外が受け取った人

- 時価相場よりも低い金額で親族から財産を譲渡された人

- 親族に負債(借金など)を免除してもらった人

- 不動産取得時に資金の負担割合とは異なる割合で持分登記した人

- 多額の金銭を無利息・催促なしのある時払いで借りた人(客観的に返済不可と考えられる金額)

出典:国税庁「No.4402 贈与税がかかる場合」

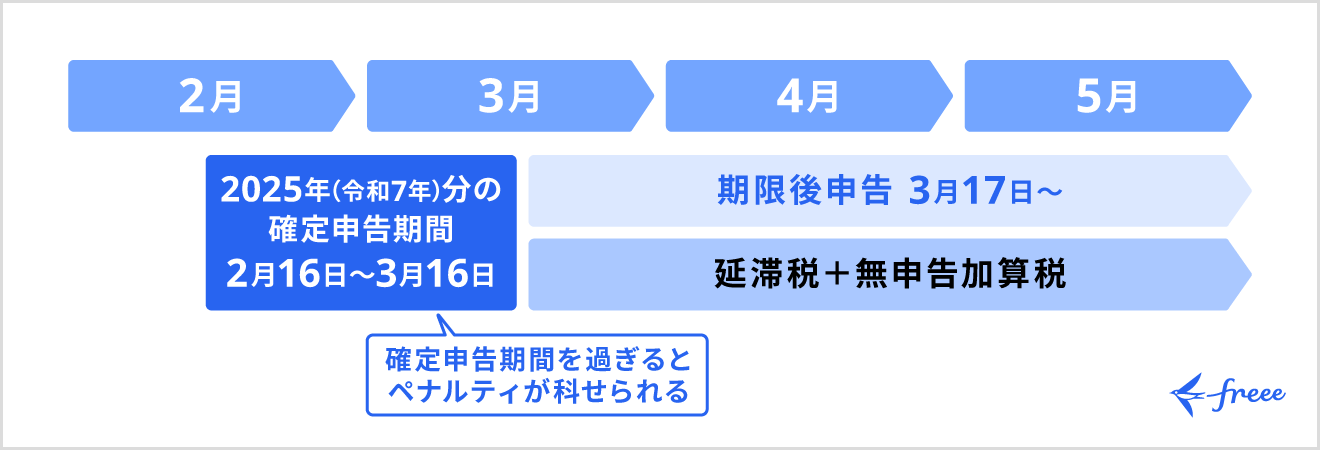

確定申告期間を過ぎてから申告・納税をしたらどうなる?

確定申告をしなかった場合は「無申告」、期限を過ぎて申告した場合は「期限後申告」として扱われます。

確定申告の期限を過ぎてから申告・納税をした場合は、無申告加算税や延滞税、重加算税などの加算税が科せられます。

| 税の種類 | 概要 |

|---|---|

| 無申告加算税 |

・期限後に確定申告を行った場合などに科される税金 ・税率は納税すべき税額によって10〜30%の間で定められている ・税務署の調査通知を受ける前に自主的に期限後申告した場合は税率が5%に軽減される |

| 延滞税 |

・原則として法定納期限の翌日から申告書を提出する日までの日数に応じて、利息分に相当する金額が課税される ・納税期限の翌日から2ヶ月を経過した日以降は税率が加算される |

| 重加算税 |

・虚偽の申告をした場合に科される加算税 ・35〜40%の税率で加算される ・過去5年以内に無申告加算税または重加算税を課されたことがある場合はさらに10%が上乗せされる |

上記のペナルティ以外にも、期限を過ぎてしまうと青色申告で設けられている「青色申告特別控除」も10万円の控除しか受けられません。

【関連記事】

確定申告しないとどうなる?デメリットと対処法を解説

確定申告期間を過ぎても提出はできる?

確定申告の期限に遅れても提出は可能です。確定申告の義務がある人は、期限を過ぎても必ず申告をしなければなりません。

期限に遅れて提出するとペナルティが科せられますが、無申告加算税については、以下の両方の条件を満たすと対象から除外されます。

確定申告期間を過ぎてから申告する場合も、提出先は納税地を管轄する税務署です。

提出方法は、税務署窓口への持ち込み、郵送、e-Tax(電子申告)の3つがあります。税務署へ行く時間が取れない場合はe-Taxを活用しましょう。

確定申告期間に間に合わないときの対処法

上述したように、確定申告期間を過ぎた場合は「期限後申告」扱いとなり、加算税や延滞税が科せられる可能性があります。

ただし、確定申告を過ぎてしまう理由が特定の条件に該当する場合には、救済措置が設けられています。具体的には、「猶予制度」と「延納制度」の2つがあり、それぞれ要件が異なります。

なんらかの事情により、確定申告期間に間に合わない場合は、まず救済措置の対象になるかどうかを確認しましょう。

猶予制度

やむを得ない事情により、確定申告期限までに納税が難しい場合は、納税の猶予制度が適用できるかどうかを確認してみましょう。

猶予制度は、以下の1から4すべての要件を満たしている場合に適用されます。

-

以下のいずれかに該当する

(1)財産について災害を受けた、もしくは盗難にあった

(2)納税者や家族が病気にかかった、もしくは負傷した

(3)事業を廃業した、もしくは休業した

(4)事業について著しい損失を受けた

(5)上記の(1)から(4)に類する事実があった

(6)本来の期限から1年以上経過した後に、修正申告などにより納付すべき税額が確定した - 上記の理由により、一度に納税することができないと認められること

- 「納税の猶予申請書」を納期限までに提出している

- 担保の提供がある

※ただし、以下のいずれかに該当する場合は担保の提供は不要

(1)猶予を受ける金額が100万円以下

(2)猶予期間が3ヶ月以内

(3)担保として提供できる財産がないなどの事情がある

出典:国税庁「No.9206 国税を期限内に納付できないとき」

上記の要件に該当する場合、要件に該当していることを証明する書類とともに「納税の猶予申請書」を、所轄の税務署に提出してください。

所得税の納税期限から6ヶ月以内に申請があることで、納税の猶予が認められる可能性があります。

なお、猶予が認められる期間は、納税の猶予申請書に記載された日または該当事実が生じた日から1年以内です。

1年を超えても完納できない場合も、やむを得ない事情があると認められれば、当初の猶予期間をあわせて最長2年まで延長できる可能性があります。

出典:国税庁「国税の納税の猶予制度 FAQ」

延納制度

延納制度とは、期限までに本来納める税額の2分の1以上を納付すれば、残額の後日納付が認められる制度です。延納制度の対象となるのは所得税等のみであり、消費税・地方消費税には利用できません。

納税期日の延納を希望する場合は、確定申告時に確定申告書の第一表「延納の届出」欄に、延納届出額と申告期限までに納付する金額を記入します。

納付の延長期間は、原則として確定申告をした年の5月31日までです。

もしも期間内の納税が難しいと判断した場合、確定申告を終えた後、かつ確定申告期間内であれば、訂正申告を行いましょう。訂正申告の際には、確定申告書 第一表の「延納の届出」欄へ必要事項を記入するのを忘れないようにしてください。

なお、延納期間中は年0.9%(令和7年時点)または年7.3%のいずれか低い割合の利子税がかかり、納税額が割高になります。

出典:国税庁「Q34 延納を利用するには、どのようにすればよいのですか。」

出典:国税庁「手順5 延納の届出」

確定申告期間にまつわる注意点

確定申告の期間については、提出方法によって最終受付の期限が異なることや、電子申告が受理されるタイミングについて注意しておく必要があります。

以下で、確定申告の期間にまつわる注意点を紹介します。

提出方法によって最終受付のタイミングが異なる

確定申告は、税務署へ直接提出する以外にも郵送やe-Taxで申告できます。提出方法によって、最終受付のタイミングが変わるため、事前の確認が必要です。

提出方法ごとの最終受付時間は以下のとおりです。

| 確定申告書の提出方法 | 最終受付時間 |

|---|---|

| 税務署の窓口へ直接提出 | 令和8年3月16日(月)17時まで ※時間外収受箱なら次の開庁日の回収時間まで |

| 税務署への郵送 | 令和8年3月16日(月)消印分まで |

| e-Taxによるオンライン提出 | 令和8年3月16日(月)24時まで |

e-Taxで事前に提出したものは確定申告期間になってから受理される

e-Tax(電子申告)を利用すると、確定申告期間の2月16日よりも前に申告ができます。

ただし、確定申告期間が始まるまでは税務署が預かっている状態であり、受付完了とはなりません。そのため、確定申告期間前に納税しても納税証明書などは発行されません。

データ送信後の審査結果(受信通知)や、還付金処理の状況はe-Taxのマイページから確認可能です。納税が必要な場合はe-Taxのメッセージボックスから納税手続きを進められるため、スマホやPCのみで確定申告から納税までが完結します。

出典:e-Tax「ご利用の流れ」

確定申告の内容を修正したいときの対処法

確定申告の内容を修正するための手続きは、「訂正申告」「更正の請求」「修正申告」があります。修正を行う時期や修正内容によって、どの手続きになるかが決まります。

確定申告書を提出したあと、提出内容に誤りがあることに気付き、確定申告期間内に修正した内容で再度提出する場合は「訂正申告」の扱いになります。

一方、確定申告期限を過ぎたあとに誤りに気付いた場合は、「更正の請求」もしくは「修正申告」のいずれかで行います。どちらで手続きを行うかは、修正の内容によって異なります。

| 修正を行う時期 | 修正方法 |

|---|---|

| 確定申告期間内 | 訂正申告 |

| 確定申告の期限後 |

更正の請求 (納税額を過大または還付金額を過少に申告していた場合) 修正申告 (納税額を過少または還付金額を過大に申告していた場合) |

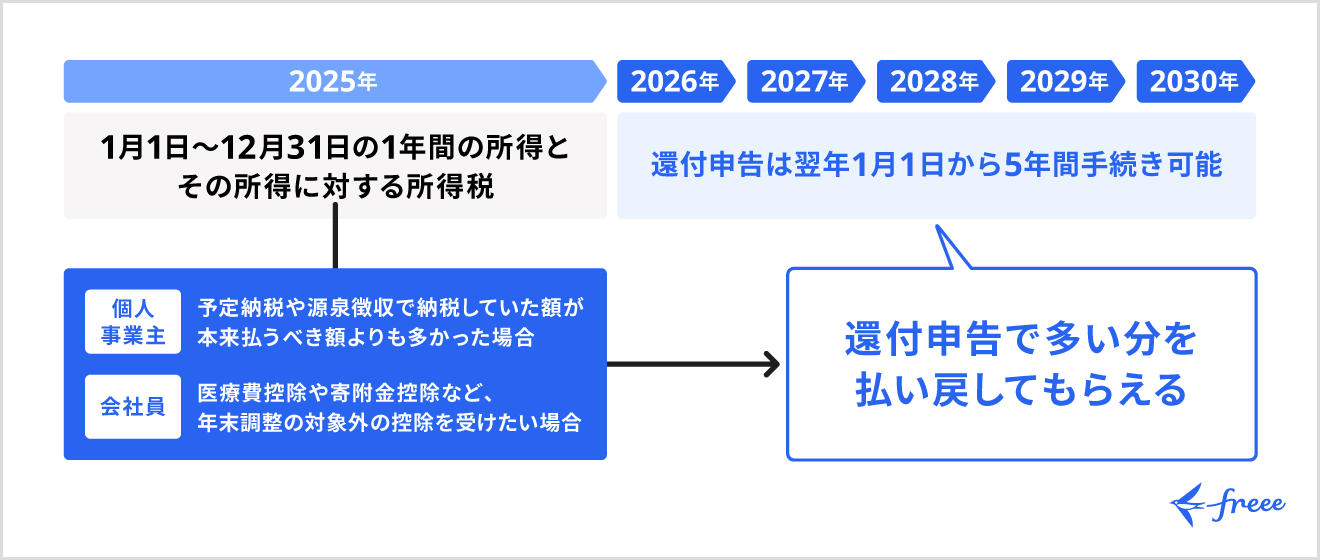

還付申告期間は翌年1月1日から5年間

還付申告とは、予定納税や源泉徴収で納めた所得税が本来納めるべき金額より多かった場合に、差額を返金してもらうための手続きです。

年末調整を受けている会社員でも、医療費控除や雑損控除、寄附金控除などを適用したいときや、年の途中で退職している場合は、還付の対象となる可能性があります。

還付申告は確定申告書を使用するため、手続き自体は確定申告と同じです。ただし、還付申告の場合は、課税年度の翌年から5年間であればいつでも申告ができます。

たとえば、令和7年分の還付申告であれば、令和8年1月1日から令和12年12月31日までが還付申告期間となります。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

確定申告期間はいつ?

所得税および復興特別所得税の確定申告期間は、原則として毎年2月16日から3月15日までです。開始日と最終日が土日にあたる場合は、翌月曜日に繰り越されます。

2025年(令和7年)分の確定申告期間は、2026年(令和8年)2月16日から3月16日までとなります。

詳しくは、記事内「確定申告期間はいつからいつまで?」をご覧ください。

確定申告の期限を過ぎたらどうなる?

確定申告の期限を過ぎても申告自体は可能です。確定申告の義務がある人は、期限を過ぎたとしても必ず申告をしなければなりません。

なお、確定申告の期限を過ぎてからの申告(期限後申告)は、ペナルティとして無申告加算税や延滞税、重加算税が科される可能性があります。

詳しくは記事内「確定申告期間を過ぎてから申告・納税をしたらどうなる?」をご覧ください。

今年の確定申告はいつからいつまでの分?

確定申告はその年の1月1日から12月31日までの所得が対象となります。

つまり、2026年(令和8年)の確定申告期間では、2025年(令和7年)1月1日から12月31日までの所得とその所得にかかる所得税の申告・納税をします。

詳しくは記事内「確定申告期間はいつからいつまで?」をご覧ください。

まとめ

確定申告期間は原則として毎年2月16日から3月15日です。開始日と最終日が土日の場合は翌月曜日に繰り越されるため、2025年(令和7年)分の確定申告期間は、2026年(令和8年)2月16日から3月16日です。

なお、この期間は所得税および復興特別所得税の申告期間であり、ほかの税金は期間が異なる点に注意しましょう。

期限を過ぎてから申告すると、無申告加算税や延滞税などが科される可能性があります。本来納める税額よりも支払額が多くなってしまうため、確定申告の対象者は必ず期限内に申告・納税を終わらせましょう。

期限を過ぎても申告は義務であるため、速やかに手続きを進める必要があります。なお、やむを得ず期限に間に合わない場合は、猶予制度・延納制度が利用できるかどうか確認しましょう。

参考文献

監修 北田 悠策(きただ ゆうさく)

神戸大学経営学部卒業。2015年より有限責任監査法人トーマツ大阪事務所にて、製造業を中心に10数社の会社法監査及び金融商品取引法監査に従事する傍ら、スタートアップ向けの財務アドバイザリー業務に従事。その後、上場準備会社にて経理責任者として決算を推進。大企業からスタートアップまで様々なフェーズの企業に携わってきた経験を活かし、株式会社ARDOR/ARDOR税理士事務所を創業。