監修 eel税理士法人

課税事業者は、消費税の納税額を正しく計算し確定申告しなければなりません。これは、インボイス制度に対応するため、今年から課税事業者になる人も同様です。

消費税の確定申告では、原則課税方式・簡易課税方式・2割特例(時限立法)の計算方法に沿った書類を用意する必要があります。万が一申告時に不備や遅れが発生すると、附帯税が課せられてしまう恐れがあるため、正しく申告の手続きを進めましょう。

本記事では、消費税の課税対象となる取引や確定申告が必要な対象者、申告方法などについて詳しく解説します。

目次

- 消費税とは

- 消費税の課税対象となる取引

- 消費税が非課税となる取引

- 消費税の経理処理方法

- 税込経理方式

- 税抜経理方式

- 消費税の確定申告とは

- 消費税の確定申告の対象者

- 消費税の確定申告の基準期間

- 消費税の計算方法

- 原則課税方式

- 簡易課税方式

- 【インボイス制度による軽減措置】2割特例

- 消費税の申告方法・手順

- 1. 消費税申告書を用意する

- 2. 申告に必要な添付書類を用意する

- 3. 申告期限内に手続きを行う

- 消費税の確定申告における注意点

- 消費税の確定申告と所得税の確定申告は異なる

- 申告を間違えたり期限を過ぎたりするとペナルティがある

- 中間申告が必要になる場合がある

- 消費税の還付申告とは

- まとめ

- 消費税申告をかんたんに行う方法

- よくある質問

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

消費税とは

消費税とは、商品・サービスの消費に対して広く公平に課税される間接税です。消費税は、消費者が負担する税金であり、納付するのは事業者という特徴があります。

現在の消費税率は、令和元年10月1日から実施された軽減税率制度に伴い、標準税率10%と軽減税率8%の複数税率です。なお、各消費税率の22/78は、地方消費税率となっています。

出典:国税庁「軽減税率制度の概要」

軽減税率に該当するのは、酒類・外食を除く飲食料品の譲渡や、定期購読契約が締結された週2回以上発行される新聞の譲渡等です。

消費税の課税対象となる取引

消費税の課税対象となる取引は、国内において事業者が事業として対価を得て行う資産の譲渡等および特定仕入れ、保税地域から引き取られる外国貨物の引取り(輸入取引)と定められています。

それぞれの取引の詳細について、以下の表にまとめました。

| 取引名 | 取引例・概要 |

|---|---|

| 事業者が事業として行う取引 | ・商店を営業し、商品を販売した ・運送サービスを提供し、対価を受け取った 出典:国税庁「No.6109 事業者が事業として行うものとは」 |

| 対価を得て行う取引 | ・事務所を貸し出して、家賃を受け取った ・エアコン工事を行って、対価を受け取った 出典:国税庁「No.6113 『対価を得て行われる』の意義」 |

| 資産の譲渡等 | ・事業で使用していた設備を売却した ・著作権を持っていた無体財産を譲渡した 出典:国税庁「No.6117 『資産の譲渡等』とは」 |

| 特定仕入れ ※事業者のみ該当 | ・国外事業者から提供を受けたインターネットを介した広告配信 ・外国人スポーツ選手から競技等の役務提供を受け、報酬や賞金を支払った 出典:国税庁「第8節 特定資産の譲渡等」 |

| 外国貨物の引取り | ・保税地域から引き取られる外国貨物(輸入) 出典:国税庁「第6節 保税地域からの引取り」 |

出典:国税庁「No.6105 課税の対象」

このように、国内で事業者が事業を行って対価が発生する取引は、基本的に消費税の課税対象となります。また、特定仕入れや外国貨物の引取り(輸入)に該当する場合も課税対象となるため、消費税法に従って納税しましょう。

消費税が非課税となる取引

消費税の性格や社会政策的な配慮から、消費税が非課税となる取引もあります。主な非課税取引について、以下の表にまとめました。

| 取引名 | 取引例・概要 |

|---|---|

| 土地の譲渡および貸付け | ・借地権等の土地の上に存する権利の譲渡 ※1ヶ月未満の土地の貸付けや駐車場等の施設利用による土地の使用は、非課税取引に該当しない |

| 有価証券等の譲渡 | ・国債や株券等の有価証券や抵当証券等の譲渡 ※株式・出資・預託の形態によるゴルフ会員権等の譲渡は、非課税取引に該当しない |

| 支払手段の譲渡 | ・硬貨や小切手等の譲渡 ※これらを収集品として譲渡する場合は、非課税取引に該当しない ・暗号資産や電子決済手段の譲渡 |

| 預貯金の利子および保険料を対価とする役務の提供等 | ・預貯金や貸付金の利子、保険料等 |

| 郵便切手類や印紙の譲渡 | ・日本郵便株式会社等が行う郵便切手類の譲渡 ・地方公共団体等が行う証紙の譲渡 |

| 物品切手等の譲渡 | ・商品券やプリペイドカード等の譲渡 |

| 国等が行う一定の事務に係る役務の提供 | ・登記や免許など法令に基づいて徴収される手数料 |

| 外国為替業務に係る役務の提供 | ・海外送金にかかる手数料等 |

| 社会保険医療の給付等 | ・医療、労災保険、自賠責保険の対象となる医療等 ※美容整形や市販されている医薬品の購入は、非課税取引に該当しない |

| 介護保険サービスの提供等 | ・保険給付の対象となる居宅や施設サービス等 ※サービス利用者の選択による特別な居室の提供・送迎等の対価は、非課税取引に該当しない |

| 社会福祉事業等によるサービスの提供等 | ・第一種・第二種社会福祉事業や更生保護事業によるサービスの提供等 |

| 助産 | ・医師や助産師による助産に関するサービスの提供等 |

| 火葬・埋葬 | ・火葬料や埋葬料を対価とする役務の提供 |

| 一定の身体障害者用物品の譲渡・貸付け等 | ・身体障害者用物品の譲渡・貸付け・製作の請負・修理等 |

| 学校教育 | ・一定の要件を満たす各種学校等の授業料や入学金等 |

| 教科用図書の譲渡 | ・教科書の譲渡 |

| 住宅の貸付け | ・居住用賃貸物件の貸付サービスの提供 ※1ヶ月未満の貸付けは、非課税取引に該当しない |

出典:国税庁「No.6201 非課税となる取引」

これらの取引が主な非課税対象となりますが、課税対象かどうかわからない取引がある場合は税理士への相談をおすすめします。

消費税の経理処理方法

消費税の経理処理をする方法は「税込経理方式」と「税抜経理方式」の2種類があります。それぞれの方式が利用できる事業者やメリットなどについて、以下の表にまとめました。

| 選択できる事業者 | メリット | デメリット | |

|---|---|---|---|

| 税込経理方式 | 免税事業者 課税事業者 | 経理処理の負担が少ない | 納付額を期間中に把握しづらい |

| 税抜経理方式 | 課税事業者のみ | 納付額の見通しが立てやすくなる | 経理処理に手間がかかる |

なお、選んだ経理方式によって消費税の納税額が変わることはありません。以下では、それぞれの仕訳例をもとに詳しく解説します。

税込経理方式

税込経理方式は、売上高に消費税を含める方法で経理処理の手間がかからないことがメリットです。税込経理方式を利用した各段階ごとの仕訳例は、以下のとおりです。

例:税込11,000円の商品を仕入れて、税込22,000円で販売した場合

■仕入時

| 借方 | 貸方 | ||

|---|---|---|---|

| 仕入高 | 11,000円 | 現金 | 11,000円 |

■販売時

| 借方 | 貸方 | ||

|---|---|---|---|

| 現金 | 22,000円 | 売上高 | 22,000円 |

■決算時(全額控除の場合)

| 借方 | 貸方 | ||

|---|---|---|---|

| 租税公課 | 1,000円 | 未払消費税 | 1,000円 |

■納付時

| 借方 | 貸方 | ||

|---|---|---|---|

| 未払消費税 | 1,000円 | 現金 | 1,000円 |

このように、消費税を分けて処理する必要がないため、経理処理の負担は軽減できます。ただし、複数税率が混在する場合、適切な経理処理がなされているか帳簿での判断が難しくなり、決算が済むまでは納税額の確定がしづらいでしょう。

税抜経理方式

一方で税抜経理方式は、売上高を税抜金額と消費税額に分ける方法で、納税額を把握しやすいことがメリットです。税抜経理方式を利用した各段階ごとの仕訳例は、以下のとおりです。

■仕入時

| 借方 | 貸方 | ||

|---|---|---|---|

| 仕入高 | 10,000円 | 現金 | 11,000円 |

| 仮払消費税 | 1,000円 | ||

■販売時

| 借方 | 貸方 | ||

|---|---|---|---|

| 現金 | 22,000円 | 売上高 | 20,000円 |

| 仮受消費税 | 2,000円 | ||

■決算時(全額控除の場合)

| 借方 | 貸方 | ||

|---|---|---|---|

| 仮受消費税 | 2,000円 | 仮払消費税 | 1,000円 |

| 未払消費税 | 1,000円 | ||

■納付時

| 借方 | 貸方 | ||

|---|---|---|---|

| 未払消費税 | 1,000円 | 現金 | 1,000円 |

このように、売上高と消費税が分かれた状態で可視化できるため、期中であっても利益と納税額が把握しやすくなります。ただし、経理処理は税込経理方式に比べて煩雑になるので、税抜経理方式を採用する際は十分な処理体制を整えましょう。

消費税の確定申告とは

消費税の確定申告とは、年度の消費税額を決められた計算方法によって確定させ、国に申告することです。商品やサービスの提供を行なっている課税事業者は、消費者から消費税を預かっていることになります。

そのため、個人事業主は年度が終了したら翌年の3月31日までに消費税の確定申告を行い、納税しなければなりません。ただし、消費税の確定申告が必要になる対象者には、条件があります。

消費税の確定申告の対象者

消費税の確定申告の対象者は、課税事業者のみです。そのため、免税事業者は消費税の確定申告をする必要がありません。

なお、課税事業者に該当するのは以下に当てはまる場合です。

- ・基準期間の課税売上高が1,000万円を超える場合

- ・基準期間の課税売上高が1,000万円以下であっても、「消費税課税事業者選択届出書」を提出している場合

- ・特定期間(前年1月1日から6月30日までの期間の課税売上高が1,000万円超えかつ、特定期間における給与等が1,000万円を超える場合

- ・適格請求書発行事業者を選択している場合

- ・その他一定の場合

出典:国税庁「消費税・地方消費税(個人事業者)の確定申告と納税は正しくお早めに」

インボイス制度に対応するため、消費税課税事業者選択届出書を提出した人も、当然課税事業者となるため消費税の納税が必要になります。

【関連記事】

インボイス制度で個人事業主はどうなる?売上1000万円以下の免税事業者が押さえておきたいポイントについて解説

消費税の確定申告の基準期間

消費税の確定申告が必要な課税事業者かどうか判断するのに、基準期間があります。個人事業主の場合、基準期間は2年前の1月1日から12月31日となり、その期間の課税売上高が1,000万円を超えると課税事業者となります。

2年前を基準期間とするため、開業して2年目までの場合は免税事業者となるため課税対象にはなりません。ただし、消費税課税事業者選択届出書を提出している場合や適格請求書発行事業者を選択した場合は、基準期間の課税売上高にかかわらず確定申告が必要になります。

消費税の計算方法

消費税の確定申告をする際は、正しい納税額を計算しなければなりません。計算方法には以下3種類があり、現在置かれている状況にあったものを選択しましょう。

消費税の計算方法

- 原則課税方式

- 簡易課税方式

- 2割特例

原則課税方式は別名「本則課税」や「一般課税」とも呼ばれており、一般的に用いられている消費税の計算方法です。また、2023年10月1日からはじまったインボイス制度の軽減措置として、2割特例を用いた計算も可能になりました。

なお、2023年10月1日から課税事業者になった個人事業者は、2023年の課税期間が10月1日から12月31日までになります。2023年1月1日から9月30日までの売上高は免税となりますので、注意してください。

それぞれの計算方法や概要について、以下で詳しく解説します。

原則課税方式

原則課税方式は、どの事業者も選択できる消費税の計算方法です。税込売上高に含まれている消費税から仕入・経費にかかった消費税を差し引いて納税額を算出します。

原則課税方式の計算式

消費税額=課税売上げに係る消費税額-仕入・経費にかかった消費税額

なお、消費税の計算をする際は10%の取引と8%の取引に区分する必要があります。正しく計算しなければ納税額にずれが生じ、申告の修正等をする必要も出てくるため、くれぐれもご注意ください。

【関連記事】

個人事業主の消費税とは?計算や申告の方法、納税の注意点を解説

簡易課税方式

簡易課税方式は、基準期間の課税売上高が5,000万円以下の事業者のみが選択できる計算方法です。簡易課税の適用を受けるためには、課税期間がはじまる日の前日までに「消費税簡易課税制度選択届出書」を管轄の税務署に提出しなければなりません。

消費税の計算は、業種ごとに定められた「みなし仕入率」を用いて行います。

簡易課税方式の計算式

消費税額=課税売上高に係る消費税額-(課税売上高に係る消費税額×みなし仕入率)

業種ごとのみなし仕入率は、以下のとおりです。

| 業種 | みなし仕入率 |

|---|---|

| 第1種事業(卸売業) | 90% |

| 第2種事業(小売業・農業・林業・漁業) ※農業・林業・漁業は飲食に関連する場合のみ | 80% |

| 第3種事業(農業・林業・漁業・鉱業・建設業・製造業・電気業等) | 70% |

| 第4種事業(飲食店業等) | 60% |

| 第5種事業(運輸通信業・金融業・保険業・サービス業) | 50% |

| 第6種事業(不動産業) | 40% |

出典:国税庁「No.6509 簡易課税制度の事業区分」

このように、業種によってみなし仕入率が異なるため、事業区分の判定にはご注意ください。

【関連記事】

個人事業主の消費税とは?計算や申告の方法、納税の注意点を解説

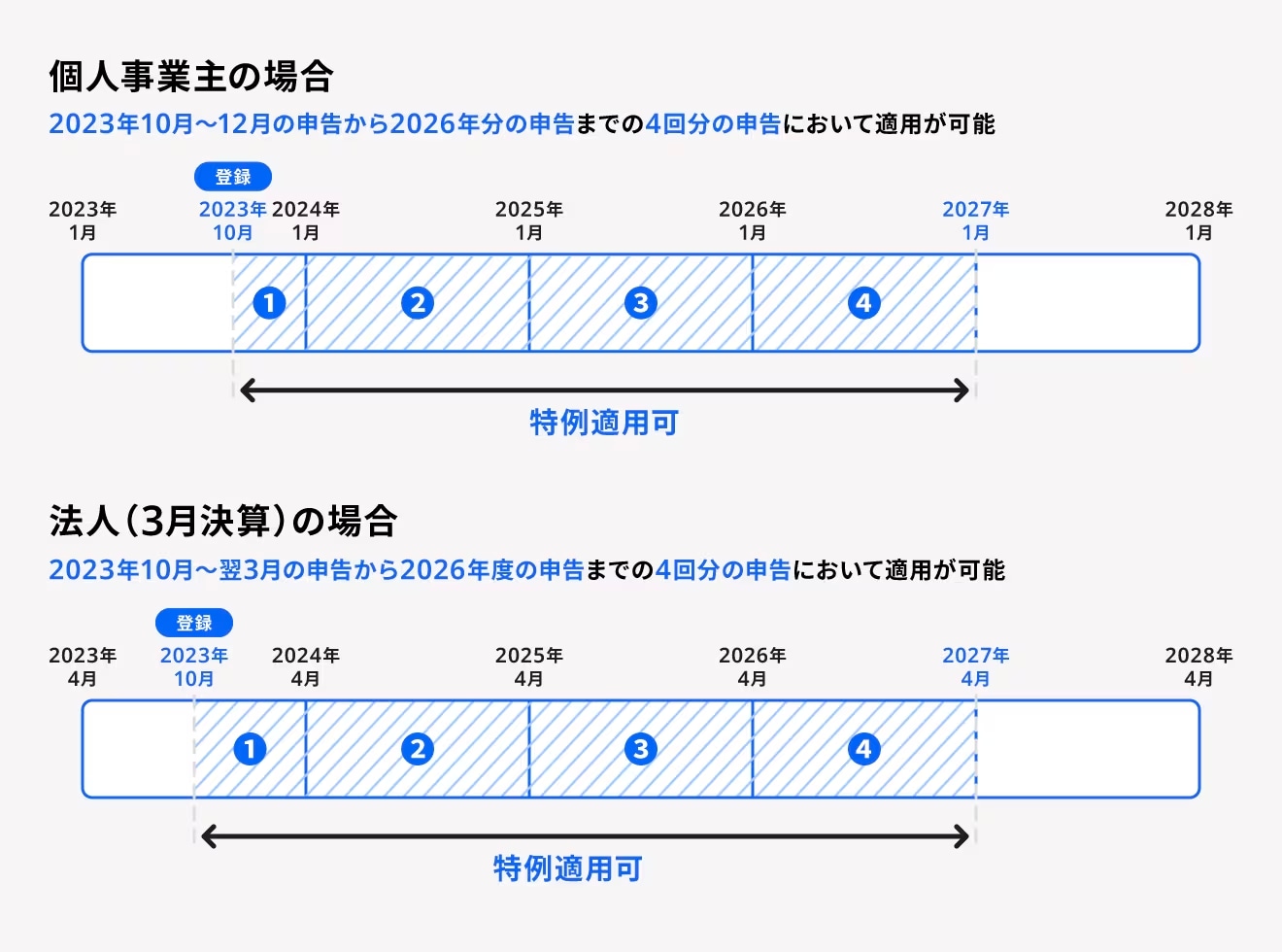

【インボイス制度による軽減措置】2割特例

2割特例とは、基準期間・特定期間の課税売上高等がともに1,000万円以下で、2023年10月1日からはじめて課税事業者となった場合等に適用できる軽減措置です。条件を満たしていれば適用するのに手続きは必要ないですが、確定申告の際に2割特例を適用した旨を追記しなければなりません。

2割特例で消費税額を計算する場合は、以下の計算式を用います。

2割特例の計算式

消費税額=課税売上高に係る消費税額-(課税売上高に係る消費税額 × 80%)

2割特例では、原則課税方式や簡易課税方式よりも納税負担を抑えられる可能性があるため、インボイスに対応するために課税事業者となった人は、欠かさずに利用しましょう。

なお、特例の適用期間は個人事業主と法人とで異なるため、ご注意ください。

【関連記事】

インボイス制度で簡易課税制度はどうなる?新たに課税事業者になる場合の軽減措置についても解説

インボイス制度の経過措置とは? 利用するための要件についてわかりやすく解説

消費税の申告方法・手順

消費税の確定申告は、管轄の税務署に必要書類を提出して行います。確定申告の流れは、以下のとおりです。

消費税の申告方法・手順

- 消費税申告書を用意する

- 申告に必要な添付書類を用意する

- 申告期限内に手続きを行う

なお、申告期限は個人事業主が翌年の3月31日、法人が決算月末日より2ヶ月以内とそれぞれ異なります。

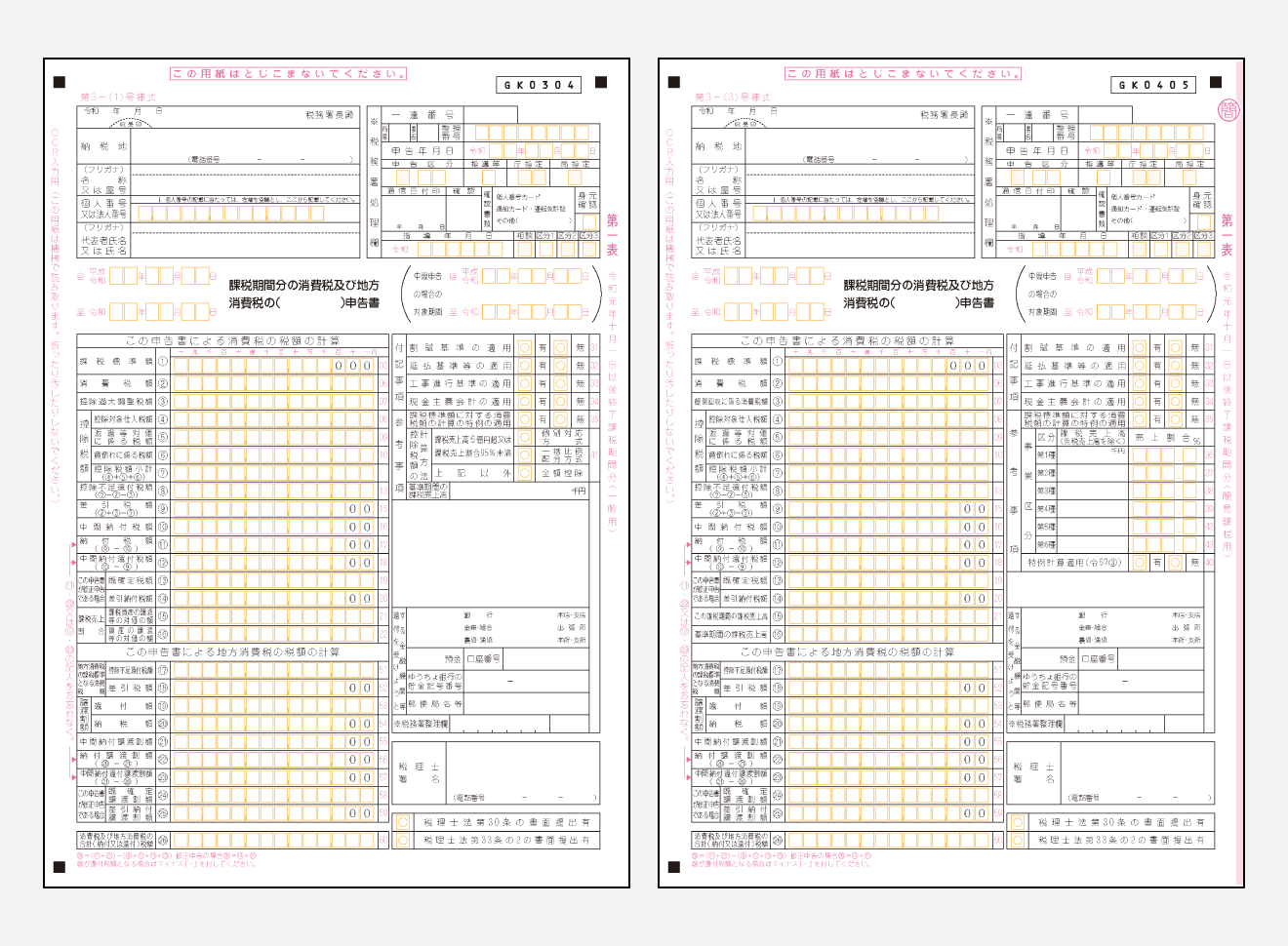

1. 消費税申告書を用意する

出典:国税庁「令和4年3月31日までに終了する課税期間分の消費税及び地方消費税の申告書・添付書類等」

消費税の確定申告では、まず消費税申告書を用意します。申告書は原則課税方式と簡易課税方式のどちらを利用しているかで異なるため、適切なものを用意しましょう。申告書は以下3種類の方法で取得できます。

- 国税庁サイト

- 確定申告書等作成コーナー

- 税務署窓口

消費税申告書には、課税売上高に係る消費税額や仕入税額控除額を正しく記入していきます。詳しい書き方については、国税庁「申告書(第一表及び第二表)の記入」をあわせてご確認ください。

なお、2割特例の申告の場合は、申告書の第一表に記載されている「税額控除に係る経過措置の適用(2割特例)」に丸をつけてください。申告書は、一般用と簡易課税用のどちらでも大丈夫です。

出典:国税庁「2割特例用 消費税及び地方消費税の確定申告の手引き」

2. 申告に必要な添付書類を用意する

消費税の確定申告では、消費税申告書のほかに課税方式に沿った添付書類の提出が必要です。課税方式ごとの添付書類は、それぞれ以下の表にまとめました。

| 課税方式 | 添付書類 |

|---|---|

| 原則課税方式 | 1.付表1-3 税率別消費税額計算表兼地方消費税の課税標準となる消費税額計算表 2.付表2-3 課税売上割合・控除対象仕入税額等の計算表 |

| 簡易課税方式 | 1.付表4-3 税率別消費税額計算表兼地方消費税の課税標準となる消費税額計算表 2.付表5-3 控除対象仕入税額等の計算表 |

| 2割特例 | 1.付表6 税率別消費税額計算表 |

出典:国税庁「令和4年3月31日までに終了する課税期間分の消費税及び地方消費税の申告書・添付書類等」

出典:国税庁「2割特例用 消費税及び地方消費税の確定申告の手引き」

必要書類は多くありませんが、利用した課税方式によって添付書類が異なるため、間違えないように気をつけましょう。

3. 申告期限内に手続きを行う

消費税の確定申告の期限は、個人事業主が翌年3月31日まで、法人が決算月末日より2ヶ月以内と明確に定められています。申告は、直接税務署に出向くか郵送、またはe-Taxのいずれかの方法で、必ず期限内に行いましょう。

なお、期限日が土日である場合は、翌月曜日が申告期限となります。

消費税の確定申告における注意点

消費税の確定申告を行う際は、以下の点に注意しなければなりません。

- 消費税の確定申告と所得税の確定申告は異なる

- 申告を間違えたり期限を過ぎたりするとペナルティがある

- 中間申告が必要になる場合がある

特に、インボイスへの対応のために課税事業者になりはじめて消費税の確定申告を行う人は、上記の注意点を忘れずに確認しましょう。

消費税の確定申告と所得税の確定申告は異なる

消費税の確定申告は、多くの個人事業主が行う所得税の確定申告とは異なります。提出する書類はもちろん、以下のように申告期限も異なります。

- 消費税の確定申告期限:3月31日

- 所得税の確定申告期限:3月15日

このため、消費税と所得税の確定申告はそれぞれで準備しなければなりません。ただし、申告はあわせて一緒に行うことがおすすめです。どちらも管轄の税務署に申告することに変わりはないため、e-Taxや窓口など同一の方法にしてあわせて手続きしましょう。

申告を間違えたり期限を過ぎたりするとペナルティがある

消費税の申告を間違えたり期限を過ぎたりしてしまうと、ペナルティとして附帯税が課せられる恐れがあります。主な附帯税には、以下のようなものがあります。

| 附帯税 | 詳細 |

|---|---|

| 延滞税 | 期限から遅れた日数分課せられ、期限翌日から2ヶ月を基準に税率が異なる 出典:国税庁「延滞税の割合」 |

| 無申告加算税 | 納税すべきであった税額に対し、50万円までは15%、それ以上は20%が課せられる 出典:国税庁「確定申告を忘れたとき」 |

| 過少申告加算税 | 納めるべきた納税額よりも少ない額を納めており、修正申告よりも前に税務署から調査・更正の連絡があった場合に課せられる。 出典:国税庁「確定申告を間違えたとき」 |

| 重加算税 | 特に悪質だと判断された場合に課せられる 期限内申告できれば納付すべき税額の35%、期限後申告となると40%となる 出典:財務省「加算税の概要」 |

このように、確定申告を誤ったり怠ったりすると大きな損をしてしまうことになるため、くれぐれもご注意ください。

中間申告が必要になる場合がある

直前の課税期間の確定消費税額が48万円を超えた場合、中間申告が必要になります。中間申告とは、一定の条件を満たした際に次の課税期間で通常の確定申告に加えて行うもので、概算で見積もった消費税額の一部を先に申告・納付するものです。

なお、中間申告の申告・納付期限は個人事業主と法人とで異なり、それぞれ以下のとおりです。

| 個人事業者 | 法人 |

|---|---|

| 1月から3月分→5月末日 | その課税期間開始後の1か月分→その課税期間開始日から2か月を経過した日から2か月以内 |

| 4月から11月分→中間申告対象期間の末日の翌日から2か月以内 | 上記1か月分以後の10か月分→中間申告対象期間の末日の翌日から2か月以内 |

出典:国税庁「No.6609 中間申告の方法」

消費税の還付申告とは

消費税の納税義務がある課税事業者で、消費税を払い過ぎた場合や仕入税額控除をしきれない部分がある場合は、確定申告で還付が受けられます。還付申告は、消費税の確定申告にあわせて還付申告に関する明細書を提出することで行えます。

また、消費税の還付申告が受けられるのは、以下に該当する場合です。

消費税の還付申告の対象項目

- 前々年(基準期間)の課税売上高が1,000万円を超える個人事業者(課税事業者)

- 前々事業年度(基準期間)の課税売上高が1,000万円を超える法人

- 課税事業者となることを選択した人

- 適格請求書発行事業者(課税事業者)の登録を受けている人

- 基準期間がない法人のうち、その事業年度の開始の日における資本金の額または出資の金額が1,000万円以上の法人等

出典:国税庁「No.6613 免税事業者と仕入税額の還付」

なお、消費税の還付申告を受けるには原則課税方式で納税額を計算している場合のみで、簡易課税方式を採用している場合は還付を受けられません。これは、みなし仕入率で納税額を計算している簡易課税方式や2割特例では、正しい還付金額を計算できないとされているからです。

【関連記事】

消費税還付を受ける条件とは?申告・仕訳方法や必要書類について解説

まとめ

消費税の納税義務がある課税事業者は、定められた期限までに納税額を算出して申告する確定申告を行わなければなりません。消費税の確定申告は、利用している課税方式が原則課税・簡易課税・2割特例によってそれぞれ提出書類が異なります。

インボイス制度に対応するために2023年10月1日から新しく課税事業者になった場合は、2割特例を利用することがおすすめです。ただし、申告する税額にミスがあったり期限を過ぎてしまうと延滞税や加算税が課せられる恐れがあるため、必ず余裕を持って準備しましょう。

消費税申告をかんたんに行う方法

課税事業者は所得税申告だけでなく、消費税申告においても書類作成と期限までの申告が必要です。

消費税申告書を作成する方法は、手書きや国税庁の「確定申告等作成コーナー」を利用するなどさまざまですが、会計知識がないと記入内容に悩む場面も出てくるでしょう。

そんな方におすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、消費税申告に必要な書類作成もやさしくサポートします。ステップに沿って質問に答えると自動計算で集計が行われるため、計算ミスや入力ミスを軽減できます。

ここからは、消費税申告にfreee会計を利用するメリットについて更に紹介します。

所得税の確定申告後、そのまま消費税申告へ!

消費税額の算出には、課税期間中の取引の売上や仕入高を集計する必要があり、自分で作業をするには大変な手間がかかります。

freee会計を使えば、所得税と消費税でそれぞれ集計・計算をしなくても、所得税の確定申告をした後に、既に入力した日々の取引データを活用してそのまま消費税額の集計が可能です。自動連携されたデータを元に日々の登録をしておけば、確定申告作業を効率的に進めることができます。

また、税額の計算方法や課税方式には方法がいくつかありますが、freee会計は簡易課税や2割特例に対応した申告書の作成も可能です。

どの消費税制度を選べば良いのかを知りたい方は、消費税納税額シミュレーションをご覧ください!

ステップに沿って質問に答えると、申告書作成ができる

特にインボイス発行事業者の登録を受けたことで課税事業者になった方にとっては、初めての書類の書き方や提出先などさまざまな場面で不安を抱えてしまうこともあるでしょう。そんな方にこそおすすめなのがfreee会計の「消費税申告ライト」です。

一問一答形式の質問に答えていくと、申告書の作成ができるため、初心者の方にわかりやすい親切設計になっています。また、スマートフォンにも対応しているので、わざわざPCを開かなくても手軽に消費税申告ができます。

freee会計でコストも削減!

消費税申告書の作成方法は、自分で作成する場合と税理士などの専門家に依頼する場合があります。専門家に依頼する場合は安心できる一方で依頼費用が必要となります。

freee会計なら、消費税申告はもちろん、所得税申告や事業データのレポート機能、わかりやすい解説動画などのコンテンツも付いて月額1,980円(※年払いで契約した場合)から利用できます。

freee会計の消費税申告等の機能は「スタンダードプラン」および「プレミアムプラン」でのみ使用可能ですが、2024年4月1日までの期間限定で、「スタータープラン」においても「消費税申告」等の機能を無料提供いたします!そのため、自分で作成するよりも手軽でスムーズに確定申告を行うことができます。

安心して確定申告を終えるために、申告書の作成・提出までをやさしくサポートしてくれる「freee会計」のご利用をぜひご検討ください。

よくある質問

消費税の申告対象者になるのは誰?

消費税の申告対象者になるのは、基準期間の課税売上高が1,000万円を超えるまたは消費税課税事業者選択届出書を提出している等の課税事業者です。免税事業者である場合は、消費税の申告義務はありません。詳しくは記事内「消費税の確定申告の対象者」をご覧ください。

消費税の申告をしないとどうなる?

消費税の申告をしないと、延滞税や加算税が課せられる恐れがあります。ペナルティを背負わないためにも、消費税の申告は期限内に正しく行いましょう。詳しくは記事内「申告を間違えたり期限を過ぎたりするとペナルティがある」をご覧ください。

監修 eel税理士法人

eel税理士法人は、30代の若手税理士が運営するITと創業支援が強みの税理士事務所です。お客様に合わせたツールで、気軽にコミュニケーションをお取りいただける環境を用意しています。また、創業融資を強みとしておりますので、融資に関してもご相談がある方はお気軽にご相談ください。