監修 好川寛 プロゴ税理士事務所

仮想通貨(暗号資産)とは、インターネット上でやりとりできる電子的なお金のことで、ビットコインやイーサリアムなどさまざまな種類があります。

仮想通貨を持っているだけであれば税金はかかりませんが、売買や交換、商品の決済などに使用し、一定条件を満たすと課税対象となります。

本記事では、仮想通貨にかかる税金や計算方法、課税対象となる取引のタイミングなどについて解説します。

課税対象にもかかわらず、手続きや納税を怠るとペナルティが科せられる可能性があるため、仮想通貨の課税ルールや確定申告の方法を確認しておきましょう。

目次

- 仮想通貨(暗号資産)はいくらから税金がかかる?

- 仮想通貨(暗号資産)による所得は損益通算・赤字の繰り越しはできない

- 仮想通貨(暗号資産)にかかる税率と計算方法

- 仮想通貨の所得額の計算方法は「移動平均法」と「総平均法」がある

- 【例題】納税する所得税額の計算手順

- 1. 総所得金額の計算

- 2. 課税所得金額の計算

- 3. 所得税額の計算

- 仮想通貨で税金がかかる取引タイミング

- 仮想通貨を売却したとき

- ほかの仮想通貨に交換したとき

- 商品やサービスを購入したとき

- 仮想通貨をマイニングしたとき

- 仮想通貨(暗号資産)による利益が20万円を超えたら確定申告

- 仮想通貨で所得を得た場合の確定申告のやり方

- 20万円以下の場合でも住民税の申告は必要

- 令和8年度の税制改正で仮想通貨(暗号資産)の扱いはどう変わる?

- まとめ

- 確定申告をかんたんに終わらせる方法

- よくある質問

仮想通貨(暗号資産)はいくらから税金がかかる?

仮想通貨を持っているだけであれば税金はかかりません。年末調整済みの給与所得者であっても、仮想通貨による所得が20万円を超えると課税対象となります。

仮想通貨によって得た所得は、原則として「雑所得」に分類されます。

雑所得は総合課税のため、仮想通貨のほかに所得がある場合は、各所得を合算した総所得に対して所得税や住民税が課税されます。

【関連記事】

雑所得とは?計算方法や確定申告の必要書類・申告不要なケースについて解説

仮想通貨(暗号資産)による所得は損益通算・赤字の繰り越しはできない

不動産の貸付などで得られる不動産所得や、個人事業で得た事業所得、自宅などの売買で得られる譲渡所得は、損失が生じた場合に利益が出ている所得から差し引き、課税対象額が減額ができます。これを「損益通算」と呼びます。

仮想通貨による雑所得は、ほかの所得と損益通算ができません。ほかの所得で赤字があっても、仮想通貨で収益があったら、それはそのまま雑所得として申告をしなければなりません。

たとえば、不動産所得で50万円の赤字と事業所得で100万円の黒字だった場合、損益通算により課税対象となるのは50万円(100万円 ー 50万円)のみです。

一方、不動産所得で50万円の赤字と仮想通貨で100万円の収益があった場合は、そのまま100万円が雑所得として課税対象になります。ただし、同じ雑所得同士であれば、内部通算(いわゆる所得内通算)は可能です。

さらに、株式投資などでは利益から差し引いてもさらに損失が残る場合、3年損失を繰り越せる「繰越控除」が適用されますが、仮想通貨は対象外となります。

仮想通貨(暗号資産)にかかる税率と計算方法

上述したように、仮想通貨の利益は総合課税の対象であるため、給与所得などほかの所得がある場合には、それらと合算した総所得額に応じて税率が決まります。

所得税は所得に応じて段階的に課税率がアップする累進課税で、所得額が高ければ税率も高くなります。

所得税率の速算表

| 課税対象の所得金額 | 税率 | 控除額 |

| 1,000円〜1,949,000円 | 5% | 0円 |

| 1,950,000円〜3,299,000円 | 10% | 97,500円 |

| 3,300,000円〜6,949,000円 | 20% | 427,500円 |

| 6,950,000円〜8,999,000円 | 23% | 636,000円 |

| 9,000,000円〜17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円〜39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

なお、株式投資で得た利益は譲渡所得、FX(外国為替証拠金取引)で得た利益は仮想通貨と同様に雑所得です。しかし、いずれもほかの所得と分離して税額を計算する「申告分離課税」が適用され、税率は所得の額に関わらず一律約20.315%です。

それに対して仮想通貨による利益(雑所得)は総合課税の対象になるため、最大で55%の税率(所得税45%+住民税10%)がかかる可能性があります。

大きな税負担となることから、金融庁は令和8年度(2026年度)の税制改正として、仮想通貨による収益を株式投資やFXと同様の申告分離課税にする要望を正式に提出しました。

仮想通貨にまつわる税制改正要望については、記事下部「令和8年度の税制改正で仮想通貨の扱いはどう変わる?」にて解説しています。

仮想通貨の所得額の計算方法は「移動平均法」と「総平均法」がある

合計所得額を計算する方法には「移動平均法」と「総平均法」の2つがあり、申告の際はいずれかを選択する必要があります。

【移動平均法】

▶︎ 仮想通貨を購入するたびに購入額と残高を平均して所得を計算する方法

【総平均法】

▶︎ 1年間の購入平均レートをもとに計算した総購入金額と売却合計金額の差額(所得)を計算する方法

評価方法を変更する場合は、変更しようとする年の3月15日までに、「所得税の暗号資産の評価方法の変更承認申請書」を提出して、その承認を受ける必要があります。

【例題】納税する所得税額の計算手順

ここからは以下の例題を用いて、納税する所得税額を算出するまでの流れを解説します。

- 給与所得:356万円(年収500万円から給与所得控除を差し引いた額)

- 仮想通貨による収入:50万円(雑所得)

- 所得控除:基礎控除(48万円)

1. 総所得金額の計算

まず、給与所得に仮想通貨取引の利益(50万円)を雑所得として加算し、総所得金額を計算します。

総所得金額:給与所得(3,560,000円) + 仮想通貨所得(500,000円) = 4,060,000円

2. 課税所得金額の計算

総所得から所得控除を差し引いた額が「課税所得」となり、これにかかる所得税を納税する必要があります。なお、現物給与も所得税の対象となるので注意しましょう。

今回の例では、適用される所得控除は基礎控除のみなので、総所得額から基礎控除額を差し引いて、課税所得を算出します。

課税所得:4,060,000円 – 480,000円 = 3,580,000円

3. 所得税額の計算

上述の「所得税率の速算表」から、課税所得額に応じた税率と控除額を用いて、所得税額を算出します。今回の例では課税所得が358万円であるため、税率は20%、控除額は42万7,500円です。

所得税:3,580,000円 × 20% - 427,500円 = 288,500円

給与所得のみの所得税を計算すると21万500円なので、差額の7万8,000円が仮想通貨の利益分に対する税額と捉えられます。

仮想通貨で税金がかかる取引タイミング

仮想通貨は通貨売買以外にもさまざまな取引があるため、以下のように税金がかかるタイミングが異なります。

仮想通貨で税金がかかる取引タイミング

仮想通貨は比較的新しい金融取引であり、課税ルールの見直しが継続的に行われています。ここでは、国税庁が2023年12月25日に公開した「暗号資産等に関する税務上の取扱いについて」を参考に、課税所得の計算例などを解説します。

仮想通貨を売却したとき

仮想通貨を売却すると、その売却価額から取得価額を差し引いた差額が所得とみなされます。

【計算例】

Aさんはビットコインを30万円で1BTC購入し、8ヶ月後に1BTCを50万円で売却した。

▶︎ 課税所得:BTC売却額(500,000円)− BTC購入額(300,000円)= 200,000円

ほかの仮想通貨に交換したとき

仮想通貨を他の仮想通貨と交換する場合も課税対象となります。交換時の時価を基準に所得が計算されるため、1度も日本円に換金していなくても、交換取引のたびに利益が確定するため注意が必要です。

【計算例】

Bさんは、50万円で購入した1BTCを使い、リップル(XRP)を購入した。

交換時点での1BTCの市場価格は75万円である。

▶︎ 課税所得:交換時のBTC価値(750,000円)− BTC取得価額(500,000円)= 250,000円

商品やサービスを購入したとき

仮想通貨で商品やサービスを購入する際、支払いに用いた仮想通貨の価格上昇による利益分が課税所得になります。

【計算例】

Cさんは0.1BTCを使って、13万円相当のパソコンを購入した。

Cさんの0.1BTCは以前8万円で取得したものである。

▶︎ 課税所得:パソコンの購入価額(130,000円)− BTC取得価額(80,000円)= 50,000円

仮想通貨をマイニングしたとき

マイニングで仮想通貨を取得した場合、その取得時点の時価を基に所得が計算され、事業所得または雑所得として課税されます。

マイニングで得た報酬は収入にあたり、かかった電気代や設備投資などは経費として差し引き可能です。

【計算例】

Dさんはマイニングで0.1BTCを取得した。取得時点での1BTCの時価は100万円である。

また、マイニングにかかった電気代や設備費用が5万円だった。

▶︎ 課税所得:取得時の価値(0.1BTC × 1,000,000円 = 100,000)− 必要経費(50,000円) = 50,000円

仮想通貨(暗号資産)による利益が20万円を超えたら確定申告

上述したように、年末調整済みの給与所得者であっても、仮想通貨で20万円を超える利益が出た場合には確定申告が必要です。

確定申告は原則として対象となる年の翌年2月16日から3月15日までと期間が設けられており、期間を過ぎてしまったり申告をしなかったりした場合にはペナルティが科せられる可能性があります。

仮想通貨で所得を得た場合の確定申告のやり方

仮想通貨で所得を得た人は、以下の手順を参考に準備を進めましょう。なお、確定申告に必要なデータは、ビットフライヤーなどの取引所から送付される「年間取引報告書」に記載されています。取引所によっては公式Webサイトからダウンロードが可能です。

出典:国税庁「暗号資産等に関する税務上の取扱いについて(情報)」

確定申告の手順

- 年間の取引履歴の集計

- 所得を分類する

- 課税対象額を計算する

- 確定申告の申告書類の作成

- 確定申告書を提出

- 税金を支払う

仮想通貨取引の利益に関する確定申告は、一般的な副業よりも複雑になりがちなので、期限前に余裕をもって準備することが大切です。

20万円以下の場合でも住民税の申告は必要

所得税の確定申告をしていれば、税務署から自治体に確定申告のデータが連携され、そのデータをもとに住民税額を決定するため、住民税申告を行う必要はありません。

ただし、仮想通貨による所得とほかの所得を合算した額が住民税非課税額を上回っている場合は、住民税が発生するので住民税申告が必要です。

判断に迷う場合は、居住する各自治体のWebサイトを確認するか、窓口に問い合わせてください。

【関連記事】

住民税申告とは?確定申告との違いや申告書の提出方法・期限などを解説

令和8年度の税制改正で仮想通貨(暗号資産)の扱いはどう変わる?

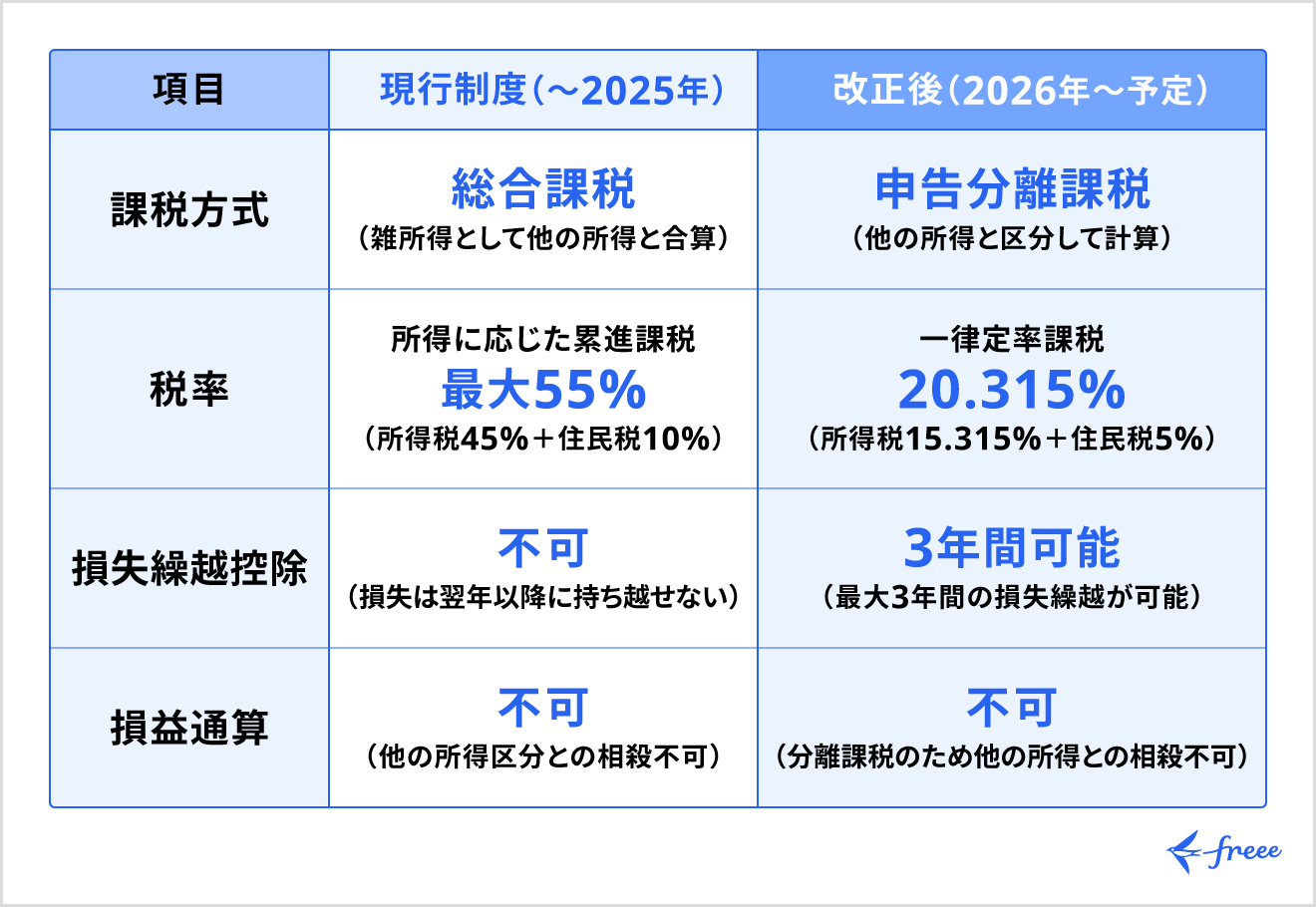

2025年8月、金融庁は令和8年度の税制改正要望を正式に提出しました。この要望が実現すれば、仮想通貨の課税方式が大きく変わります。

現行の税制度で仮想通貨は「総合課税」の対象であるため、利益が高くなれば高くなるほど税負担が重くなります。最大で約55%の税率がかかります。

今回の要望通りに税制改正が行われることで、株式投資やFXと同様の「申告分離課税」に変更される見込みです。そうなることで、税率が一律の20.315%になり、税負担の軽減につながります。

ほかにも、損失の繰越控除の適用や、「仮想通貨ETF」の解禁も要望に組み込まれています。

※この税制改正は議論中のもので、現時点では要望段階です。法案成立は2025年12月の税制改正大綱を経て、2026年の通常国会で審議されるため、施工時期はまだ未定となります。

出典:金融庁「令和8(2026)年度 税制改正要望について」

まとめ

仮想通貨の利益は、株式投資などと異なり総合課税の対象であるため、ほかの所得と合算した額に応じて所得税の税率が決まります。

給与所得者ならば、仮想通貨の利益額が20万円以上であれば確定申告が必要です。取引内容によって課税所得の計算方法は異なるため、注意してください。

確定申告を怠ると無申告加算税などのペナルティが課せられる恐れがあります。申告漏れがないように、定期的に自身の取引状況を確認してください。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

仮想通貨を持っていると税金がかかる?

仮想通貨を持っているだけでは課税対象にはなりません。課税対象となるのは売却や他の通貨への交換などで利益が確定した場合です。

仮想通貨の課税に関わる取引タイミングを詳しく知りたい方は、「仮想通貨で税金がかかる取引タイミング」をご覧ください。

監修 好川寛(よしかわひろし)

プロゴ税理士事務所。元国税調査官。国税(調査・相談2万件・審判実務)×民間(事業会社実務・PdM)の複眼的な視点が強み。クリエイター/IT・SaaS等の現代的ビジネス、海外取引・非居住者税務に明るい。