確定申告に必要な書類の提出先は、住んでいる市区町村を管轄している税務署です。一般的には、住民票に記載されている「住所地」が納税地とみなされます。

提出方法は、税務署窓口への直接提出、郵送、またはe-Tax(電子申告)のいずれかを選べます。誤った税務署に提出すると手続きが遅れる可能性があるため、事前に提出先や方法を確認しておくことが大切です。

本記事では、確定申告の提出先の確認方法や各提出方法、提出時に必要な書類、注意点についてわかりやすく解説します。

目次

- 確定申告の提出先は決まっている?

- 確定申告の提出先の確認方法

- 【ケース別】確定申告の提出先

- 自宅とは違う場所に事業所や店舗がある場合の確定申告の提出先

- 引越しをした場合の確定申告の提出先

- 海外転勤などで、納税者が出国期間中である場合の確定申告の提出先

- 亡くなった人の確定申告をする場合の確定申告の提出先

- 確定申告の提出方法は窓口・郵送・e-Tax

- 確定申告で提出が必要な書類

- 窓口提出に必要な書類

- 郵送に必要な書類

- e-Tax(電子申告)に必要なもの

- 確定申告を提出するときの注意点

- 提出方法によって期限が異なる

- 申告期限を過ぎるとペナルティが科せられる可能性がある

- まとめ

- 確定申告を簡単に終わらせる方法

- よくある質問

確定申告の提出先は決まっている?

確定申告に必要な書類の提出先は、住んでいる市区町村を管轄している税務署です。一般的には、住民票に記載されている「住所地」が納税地とみなされます。

確定申告とは、1月1日から12月31日までの1年間の所得と、その所得に対する所得税を計算し、税務署に申告・納税する手続きのことです。所得税のほかにも、法人税や消費税などでも確定申告が必要となるケースがあります。

確定申告の提出先の確認方法

自分がどの税務署に提出すればよいのか分からない場合は、国税庁のホームページ「国税局・税務署を調べる」から確認可能です。郵便番号・住所の入力、地図検索、一覧表示など複数の方法で管轄の税務署を調べられます。

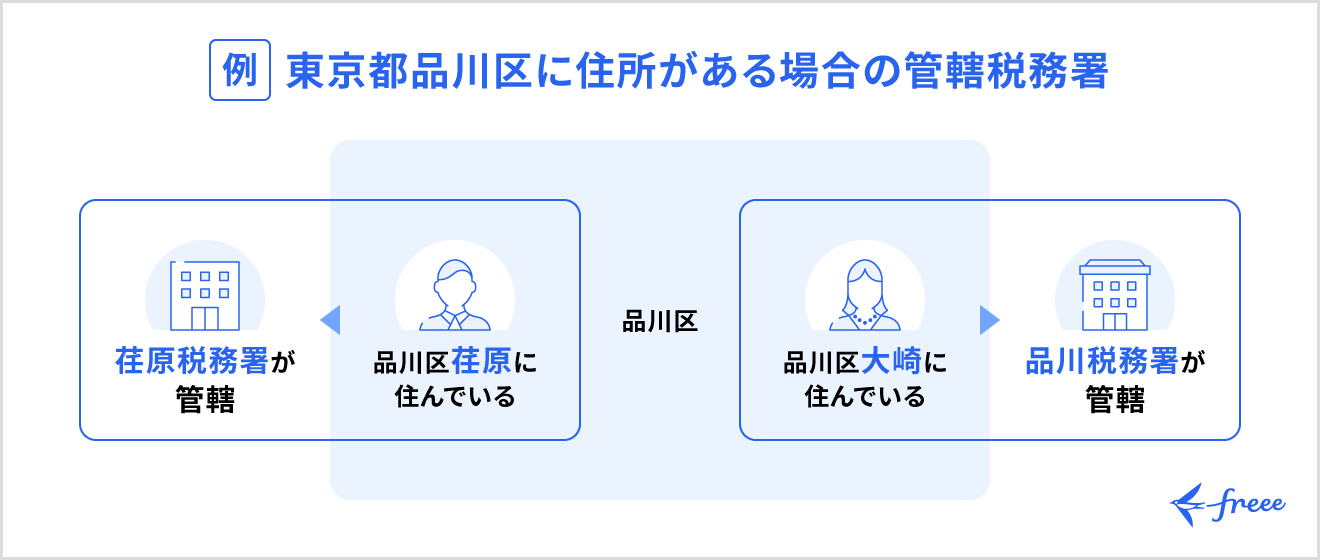

基本的には、1つの市区町村に対して1つの税務署が管轄となっています。ただし、東京23区内では1つの区内に2ヶ所以上の税務署がある場合があるため、注意が必要です。

東京23区内に納税地がある人は区以降の住所を含めて検索しましょう。

たとえば東京都品川区に住所がある場合、大崎地区であれば品川税務署が管轄になりますが、荏原地区であれば荏原税務署の管轄と分かれています。詳しくは、国税庁のWebサイトにある「税務署所在地案内(東京都)」で検索してみましょう。

なお、freee会計を活用すれば、自宅からでも確定申告書の作成から提出までを完了できます。書類作成や計算なども自動化できるので、なかなか確定申告の準備をできない方や、はじめての確定申告で不安な方におすすめです。

【ケース別】確定申告の提出先

住所変更や海外在住など、通常と異なる事情がある場合でも、確定申告書の提出先にはルールが決められています。該当する方はもちろん、今後の可能性がある方も基礎知識として押さえておくと安心です。

こんなときの確定申告の提出先は?

自宅とは違う場所に事業所や店舗がある場合の確定申告の提出先

自宅とは別の都道府県や市区内に事業所や店舗がある場合、その所在地を納税地として管轄税務署へ確定申告することも可能です。

ただし、基本的には住民票に書かれている住所地が納税地になるため、納税地を事業所などに変更したい場合は「所得税・消費税の納税地の変更に関する届出書」を提出しなければなりません。

届出書は、本来の納税地を管轄する税務署と、変更先である納税地を管轄する税務署の両方に提出します。提出時期に定めはなく、手数料も必要ありません。

引越しをした場合の確定申告の提出先

確定申告の提出先は、「申告書提出時の納税地を管轄する税務署」と定められています。つまり、納税地は居住していた期間ではなく、あくまでも確定申告時に居住している住所が基準となるのです。

たとえば、ある年の11月に「A市」から「B市」へ引越しをした場合、翌年の確定申告期間(2月16日〜3月15日)にはすでにB市に住んでいることになります。そのため、この場合の確定申告書等の提出先は、「B市」を管轄する税務署です。

なお、引越しなどで納税地の異動があった場合は、事前に「B市」の税務署に対して「所得税・消費税の納税地の異動に関する届出書」を提出する必要があります。ただし、確定申告においては申告時点の住所が自動的に納税地となるため、通常の引越しだけで届出書を出す必要はありません。

海外転勤などで、納税者が出国期間中である場合の確定申告の提出先

仕事などの都合で一定期間海外に滞在し、国内に居住しなくなった場合でも、所有する住宅や事業所などがある場合はその住所地が納税地になります。

国内に居住地を持たなくなった場合における確定申告書の提出先は、以下の順番で判断します。

- 日本国内に事業を行う事務所などがある場合:その事務所の所在地

- 1以外で、納税地だった住所・居所に親族住んでいる場合:その住所または居所

- 1・2以外で、日本国内に所有する不動産を貸して賃料を受けている場合:その不動産の所在地(複数の場合は、主たる資産の所在地)

- 1~3に該当していたものの、条件に該当しなくなった場合:直前の納税地

- 1~4のいずれにも該当しない場合:麹町税務署の管轄区域内の場所

亡くなった人の確定申告をする場合の確定申告の提出先

亡くなった人の確定申告を代わりに行う場合(準確定申告)は、死亡時点の住所を管轄する税務署へ提出します。

確定申告が必要だった人が亡くなった場合、相続人となった人は必ずその人の代わりに確定申告を行わなければなりません。

【関連記事】

準確定申告とは?必要書類や期限、しなかった場合のペナルティについて詳しく解説

確定申告の提出方法は窓口・郵送・e-Tax

確定申告書の提出方法は、以下の3つです。

確定申告書の提出方法

- 窓口提出:税務署の窓口へ直接持ち込む

- 郵送:確定申告書類一式を郵送

- e-Tax(電子申告):オンラインでの確定申告

それぞれ提出できる時間帯や注意点が異なるため、事前に特徴を押さえて自分に合った方法を選ぶことが大切です。

確定申告のそれぞれの提出方法について詳しく知りたい方は、別記事「確定申告の提出方法とは?送付先ややり方、e-Tax(イータックス)での方法も紹介」をあわせてご確認ください。

確定申告で提出が必要な書類

確定申告を行う際には、申告内容に応じて必要な書類を揃えなければなりません。書類が不足していると、申告の受理が遅れる場合や訂正の手間が発生するため注意しましょう。

確定申告で必ず提出が必要な書類は以下のとおりです。

確定申告で必ず必要になる書類

- 確定申告書

- 振込口座情報(還付申告の場合)

ここでは、上記の必要書類に加えて、提出方法ごとに必要な書類を解説します。

窓口提出に必要な書類

窓口で確定申告を行う場合は、上記の必須書類に加えて本人確認書類を持参する必要があります。本人以外の家族や代理人が申告を行う場合は、郵送提出とは異なり、事前に「所得税申告・申請等事務代理人届出書」への記載が求められます。

所得税申告・申請等事務代理人届出書のフォーマットは、国税庁の「D2-9 申告・申請等事務代理人届出手続」からダウンロードできます。

郵送に必要な書類

郵送で確定申告書を提出する場合も、基本的には窓口提出と同様に本人確認書類が必要です。なりすまし防止のため、番号確認および身元確認ができる書類の写しを同封して郵送します。

なお、郵送提出の場合、原則として通信日付印(消印)が提出日とみなされます。申告期限日の消印があれば期限内申告として扱われるため、期限間際の手段として有効です。

【関連記事】

確定申告書は郵送できる?郵送方法や封筒の書き方・注意点について解説

e-Tax(電子申告)に必要なもの

e-Taxを利用する場合は、前述の通り「マイナンバーカード方式」または「ID・パスワード方式」のいずれかを選択して申告します。方式に応じて事前準備や申請が必要です。

| 申請方式 | 準備・用意するもの |

|---|---|

| マイナンバーカード方式 | ・マイナンバーカード ・カード読み取り対応のスマートフォンまたはICカードリーダー |

| ID・パスワード方式 | 以下のいずれかの方法でIDとパスワードを取得

1.税務署に事前申請し、本人確認を行った上で届出書を作成・送信 2.国税庁「確定申告書等作成コーナー」から、マイナンバーカードを使用して届出書を作成・送信し、利用者識別番号を取得 |

なお、確定申告を青色申告で行う場合に適用される「青色申告特別控除」で最大65万円の控除を受けるためには、e-Taxでの提出が必須要件となります。

【関連記事】

e-Taxで確定申告をするやり方とは?一連の流れや必要書類・添付書類の提出方法を解説

確定申告を提出するときの注意点

確定申告を行う際は、確定申告の提出期限などいくつかの注意点があります。期限を守らなかった場合には、延滞税や加算税などのペナルティが科せられる場合があるため、あらかじめスケジュールや提出方法を確認しておきましょう。

提出方法によって期限が異なる

確定申告には期間が設けられており、通常毎年2月16日から3月15日までです。ただし、開始日と最終日が土日の場合は翌月曜日に繰り越しされます。

また、確定申告には税務署へ出向く以外にも、e-Taxや郵送で提出する方法があります。提出方法によって最終受付のタイミングが異なるので、注意が必要です。

提出方法ごとの最終受付時間は次のとおりです。

| 確定申告の提出方法 | 最終受付時間 |

|---|---|

| 管轄税務署の窓口 | 閉庁時間内 ※時間外収受箱は扱いが異なるため余裕を持って提出 |

| e-Tax | 3月15日 23時59分まで |

| 郵送 | 3月15日消印分まで |

なお、税務署には「時間外収受箱」が設置されています。税務署の開庁時間外や休日でも、時間外収受箱への投函で提出が可能です。投函した書類は翌営業日の朝に回収され、前日に提出した扱いになる点に注意しましょう。

申告期限を過ぎるとペナルティが科せられる可能性がある

上述したように確定申告には期間が設けられています。確定申告の期限を過ぎたり遅れたりした場合はペナルティが科せられ、本来納める税額に加えて延滞税や加算税などのペナルティが科される恐れがあります。

もし、確定申告期間内での納税が難しい場合は、確定申告における所得税については延納制度を利用可能です。そのほか、消費税を含む多くの国税については「納税の猶予制度」により、一定の要件を満たせば納付の猶予(分割納付など)が認められる場合があります。

【関連記事】

確定申告期間はいつからいつまで?期限を過ぎた場合のペナルティや対処法について解説

まとめ

確定申告の提出先は、住所地を管轄する税務署です。各地の税務署は国税庁のホームページから確認ができるので、事前に確認しておくようにしましょう。

税務署へ出向く時間がなかなか取れない人には、会計ソフトの活用がおすすめです。確定申告対応のfreee会計を使えば、自宅にいながら確定申告を完了することができます。

確定申告書や必要書類の作成も自動入力されるため、入力や計算ミスも抑えられ、効率的に準備も進めることができるでしょう。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

税務署が開いている時間帯は?

税務署へ出向く際は窓口の対応時間に注意しましょう。税務署は全国的に開庁時間が統一されています。

<税務署の開庁時間>

- 営業日 月曜日~金曜日(祝日を除く)

- 営業時間 8:30~17:00

※2月16日~3月15日の確定申告期間中は、一部の税務署では日曜日も開庁

なお、税務署には必ず「時間外収受箱」という書類用のポストがあり、閉庁時でも申告書類などの提出は可能です。

詳しくは、記事内「税務署窓口での提出方法」をご確認ください。

確定申告書等を提出する税務署はどこでもいい?

確定申告の提出先は、住民票に記載されている「住所地を管轄している税務署」です。住所地以外にも事業所や店舗がある場合には、その住所地を管轄している税務署へ確定申告書等を提出することも認められています。

基本的には住民票に書かれている住所地になるため、納税する税務署を変更するには、変更後の納税地を記載した「所得税または消費税の申告書」の提出が必要です。

詳しくは記事内「【ケース別】確定申告の提出先」をご覧ください。

確定申告の提出方法は?

確定申告書の提出は、税務署窓口への提出、郵送、またはe-Taxによる電子申告のいずれかを選択できます。提出方法によって提出期限や必要書類なども異なるため、手間や時間に応じて、自身に合った方法を選ぶことが重要です。

詳しくは、記事内「確定申告の提出方法」をご確認ください。

参考文献

監修 前田 昂平(まえだ こうへい)

2013年公認会計士試験合格後、新日本有限責任監査法人に入所し、法定監査やIPO支援業務に従事。2018年より会計事務所で法人・個人への税務顧問業務に従事。2020年9月より非営利法人専門の監査法人で公益法人・一般法人の会計監査、コンサルティング業務に従事。2022年9月に独立開業し現在に至る。