監修 鶏冠井 悠二

会社員などの給与所得者は、一般的にFXによる所得が年間20万円を超えると確定申告の義務が生じます。一方、個人事業主も、所得が一定額を超えた場合などには確定申告が必要です。

また、FXで損失が出て1年間の損益がマイナスの場合は確定申告の義務は生じませんが、確定申告をするほうが税負担を抑えられることがあります。

本記事では、FXで確定申告が必要・不要なケースや税金の計算方法、経費として計上できる項目を解説します。確定申告のやり方や必要書類の書き方もあわせて紹介します。

目次

- FXで得た利益にかかる税金の種類は?確定申告は必要?

- FXの利益にかかる税金の計算方法

- FXで必要経費として計上できる項目

- FXで確定申告が必要なケース

- 会社員でFXによる所得が20万円を超える場合

- 年金受給者でFXによる所得が20万円を超える場合

- 個人事業主で所得が95万円を超える場合

- FXで確定申告が不要なケース

- FXで損失が出た場合に確定申告するメリット

- 損益通算:FXの損失と先物・オプション取引の利益を相殺できる

- 繰越控除:損失を最大3年間繰り越せる

- FXで確定申告するときの必要書類

- FXの確定申告書の書き方

- 1 「確定申告書 第一表」の左側に記入する

- 2 「確定申告書 第二表」に記入する

- 3 「先物取引に係る雑所得等の金額の計算明細書」に記入する

- 4 「確定申告書 第三表」に記入する

- 5 「確定申告書 第一表」の右側に記入する

- 確定申告のやり方(提出方法)

- 税金の納付方法

- FXで確定申告を行わないリスク

- まとめ

- 確定申告をかんたんに終わらせる方法

- よくある質問

FXで得た利益にかかる税金の種類は?確定申告は必要?

FXで得た利益には、所得税15%と住民税5%の合計20%の税率で課税されます。2037年までは復興特別所得税もかかり、復興特別所得税をあわせた税率は20.315%です。

会社員の給与や株式投資とは違い、FXでは源泉徴収制度が適用されていません。そのため、利益が出て納税が必要な場合は、投資家自身が確定申告を行って税金を納める必要があります。

確定申告は、1月1日から12月31日までの所得額や税額などを計算して申告する手続きです。申告期間は翌年の2月16日から3月15日の1ヶ月間で、初日や最終日が土日祝日にあたる場合は翌平日に繰り下げられます。

2025年の1年間の所得に関して確定申告が必要な人は、2026年2月16日(月)から2026年3月16日(月)までに申告・納税をする必要があります。

出典:国税庁「No.2020 確定申告」

出典:国税庁「申告と納税」

FXの利益にかかる税金の計算方法

FXの利益で所得税・住民税の課税対象になるのは、「為替差益」と「スワップポイント」の2つです。為替レートの変動により為替差益が生じた場合や、通貨間の金利差によってスワップポイントが生じた場合、課税対象になります。

ただし、課税対象になるのは決済して確定した利益です。未決済のポジションについては、含み益や含み損があっても税金計算上の利益額・損失額には含まれません。

FXに関連してかかった経費があれば、税額を計算するときに差し引くことができます。

税額 =(為替差益 + スワップポイント - 必要経費)× 税率

一般的にFXに関する所得は、「雑所得(先物取引に係る雑所得等)」に分類されます。これらはほかの所得と分けて計算する申告分離課税の対象です。FXにかけられる税率は一律20.315%です。

為替差益95万円・スワップポイント5万円・必要経費10万円の場合

<所得税・復興特別所得税>

(950,000円 + 50,000円 - 100,000円) × 15.315% = 137,000円(1,000円未満切り捨て)

<住民税>

(950,000円 + 50,000円 - 100,000円) × 5% = 45,000円(1,000円未満切り捨て)

<納税額>

137,000円 + 45,000円 = 182,000円

出典:国税庁「No.1500 雑所得」

FXで必要経費として計上できる項目

FXにかかる税金を計算する際、経費を計上することで課税対象額を減らし、税負担を軽減できます。確定申告では経費にできるものを正しく把握・計上することが重要です。

FXの確定申告で経費として計上できるのは「FXで利益を得るために直接かかった費用」です。FXで以下のような支出があると、経費として計上できます。

FXで経費にできる費用

- パソコン・スマホの購入費

- 取引ソフトの利用料

- 通信費(インターネット利用料など)

- 取引手数料・銀行振込手数料

- 打ち合わせ費用(交通費・飲食代など)

- 書籍購入費・セミナー代

- 光熱費

- 各種消耗品費(机・椅子・筆記用具の購入代、プリンターのインク代など)

- 家賃または住宅ローン利息部分の按分額

FXのためだけに使った費用は全額経費になりますが、プライベート利用がある場合は区分し、FX分のみ経費として計上できます。

たとえば、FX専用のパソコンなら購入費全額を経費にできます。ただし、プライベートでも利用している場合は、FX以外の利用分は経費にできません。経費計上の際には、経費にあたる部分とそれ以外を区分する「家事按分」が求められます。

出典:国税庁「No.2210 必要経費の知識」

経費計上するときの家事按分の考え方

家事按分とは、プライベートでの利用分と業務での利用分が混在している支出を、合理的な基準で振り分けることです。

プライベートと業務が混在する支出は、取引記録などで業務に必要だった部分を明確に区分できる場合のみ、その該当分を経費計上できます。

たとえば、FXのために使っている面積や時間をもとに家事按分し費用計上する、以下のようなケースです。

家事按分の例

- FX専用スペースとして使用している面積の割合で家賃を按分する

- 1日にパソコンを使用する時間のうちFXで使う時間の割合でパソコン購入代を按分する

家事按分の要件や計算方法、対象になる経費の種類などについては以下の記事をご覧ください。

【関連記事】

家事按分とは?個人事業主が知っておくべき経費計上の仕方や計算方法についてわかりやすく解説

出典:国税庁「No.2210 必要経費の知識」

FXで確定申告が必要なケース

確定申告が必要になる条件は、「会社員などの給与所得者」「公的年金を受け取っている年金受給者」「個人事業主・フリーランス」によって異なります。FXで確定申告が必要となるケースは以下のとおりです。

| 区分 | 確定申告が必要なケース |

|---|---|

| 給与所得者・年金受給者 | 原則としてFXによる所得が年間20万円を超える場合 |

| 個人事業主 | 原則として所得が95万円を超える場合 |

出典:国税庁「No.1199 基礎控除」

ただし、上記に該当しなくても確定申告が必要な場合があります。

【関連記事】

確定申告とは? 全くわからない人向けにやり方・対象者をわかりやすく解説!

会社員でFXによる所得が20万円を超える場合

一般的に会社員は給与支払時に源泉徴収され、勤務先が税金を納付するので、自分で確定申告を行う必要はありません。しかし、主に以下の場合は確定申告が必要です。

確定申告が必要な場合

- 年間の給与収入金額が2,000万円を超える場合

- 給与を1ヶ所から受けていて、かつ、各種の所得金額(給与所得・退職所得を除く)の合計額が20万円を超える場合

- 給与を2ヶ所以上から受けていて、かつ、年末調整をされなかった給与の収入金額と、各種の所得金額(給与所得・退職所得を除く)との合計額が20万円を超える場合

※給与所得の収入金額の合計額から、所得控除の合計額(雑損控除・医療費控除・寄附金控除および基礎控除を除く)を差し引いた残りの金額が150万円以下で、さらに、各種の所得金額(給与所得・退職所得を除く)の合計額が20万円以下の場合は申告不要

給与以外に20万円を超えるFXの所得がある場合は、会社員でも確定申告をしなければいけません。

また、複数の会社で勤務しているケースでは、年末調整がされるのは主たる勤務先のみです。そのほかの勤務先の給与については、年末調整は行われません。年末調整を受けていない給与の収入金額とFXによる所得金額の合計が20万円を超えるケースも確定申告が必要です。

出典:国税庁「確定申告が必要な方」

年金受給者でFXによる所得が20万円を超える場合

国民年金や厚生年金などの公的年金は、「雑所得(公的年金等の雑所得)」に分類され、課税対象となります。しかし、以下の条件を満たす場合、確定申告は不要です。

年金受給者で確定申告が不要な場合

- 公的年金等の収入金額の合計額が400万円以下で、かつ、その公的年金等の全部が源泉徴収の対象となっている

- 公的年金等に係る雑所得以外の所得金額が20万円以下である

公的年金の収入金額が400万円以下であっても、FXや給与などそのほかの所得が20万円を超える場合は、確定申告をしなければいけません。働きながら公的年金を受け取っているケースでは、給与所得が年間20万円を超えることが多く、一般的に確定申告が必要です。

出典:国税庁「確定申告が必要な方」

出典:国税庁「公的年金等を受給されている方へ」

個人事業主で所得が95万円を超える場合

個人事業主は、1年間の所得が95万円を超えると、FXによる所得が20万円を超えるかどうかに関わらず、原則として確定申告が必要です。

所得税の課税対象となる所得金額は、所得の合計額から所得控除額を差し引いて算出します。

そのため、個人事業主やフリーランスで、事業所得やFXによる雑所得など各種所得の合計額が所得控除額を上回ると、確定申告が必要です。

【関連記事】

個人事業主とは?メリットや開業したらやるべきことについて解説

青色申告とは?白色申告との違いや確定申告のやり方をわかりやすく解説

出典:国税庁「確定申告が必要な方」

出典:国税庁「No.1199 基礎控除」

FXで確定申告が不要なケース

以下のようなケースでは、FXによる利益があっても原則として確定申告が不要です。

確定申告が不要な場合

- 会社員でFXなど給与以外の所得額が20万円以下の場合

- 年金受給者で公的年金等の収入額が400万円以下、かつ、FXなどその他の所得額が20万円以下の場合

- 個人事業主やフリーランスで各種所得の合計額が95万円以下の場合

会社員や年金受給者は、FXで利益を得ていても、その所得額が20万円以下であれば原則として確定申告の義務は生じません。

個人事業主やフリーランスは、所得が年間48万円以下であれば、基礎控除の範囲内となるため税金はかからず、確定申告も不要です。

専業トレーダーや主婦などでFX以外の収入がない人も、FXによる所得額が95万円以下であれば、確定申告をする必要はありません。

出典:国税庁「確定申告が必要な方」

出典:国税庁「No.1199 基礎控除」

FXで損失が出た場合に確定申告するメリット

FXで年間の損益がマイナスになった場合、確定申告の義務はありません。

ただし、損失が出た年でも、確定申告をすることで税負担を軽減できる場合があります。

FXで損失が出たときに確定申告すべき理由

- 損益通算:FXの損失と先物・オプション取引などの利益を相殺できる

- 繰越控除:損失を最大3年間繰り越せる

損益通算:FXの損失と先物・オプション取引の利益を相殺できる

FXで生じた損失は、ほかの「先物取引に係る雑所得等」の利益との相殺が可能です(損益通算)。

「先物取引に係る雑所得等」には、FXや先物取引・オプション取引による所得などが含まれます。

たとえば、FXで10万円の損失があり、先物取引で30万円の利益がある場合、損益通算すれば利益は20万円です。損益通算をせず30万円の利益で確定申告をするよりも、通算後の20万円で申告したほうが税金は少なくなります。

なお、仮想通貨取引や株式投資による所得は「先物取引に係る雑所得等」には含まれないため、FXで出た損益と損益通算することはできません。

出典:国税庁「No.1521 外国為替証拠金取引(FX)の課税関係」

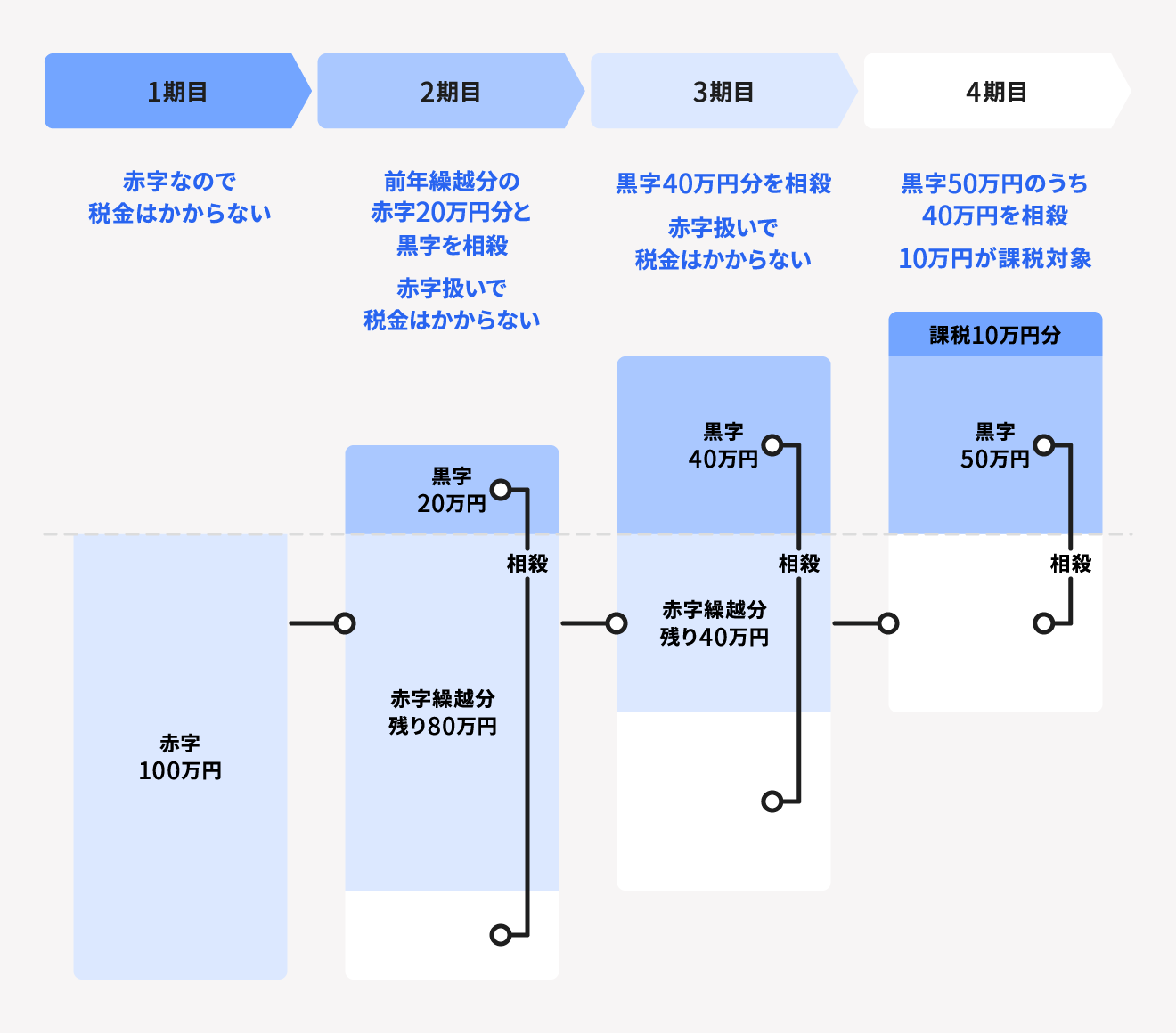

繰越控除:損失を最大3年間繰り越せる

損益通算をしても損失が残る場合、確定申告を行えばその損失を最大3年間繰り越して、翌年以降の「先物取引に係る雑所得等」から控除できます。これを繰越控除といいます。

たとえば、ある年に100万円のFX損失が発生し、翌年が黒字となった場合でも、その損失を繰り越すことで翌年以降の納税額を軽減可能です。

繰越控除を受けるには、損失が出た年だけでなく、翌年以降も継続して確定申告しなければなりません。また、「先物取引に係る雑所得等の金額の計算明細書」など一定の書類の提出が必要です。

確定申告を行わずに損失を繰り越さない場合、翌年以降の黒字に対してそのまま課税されるため、繰越控除を適用した場合に比べて税負担が重くなります。

出典:国税庁「No.1523 先物取引の差金等決済に係る損失の繰越控除」

FXで確定申告するときの必要書類

FXで確定申告を行う際には、全ての申告者が提出する「確定申告書第一表・第二表」に加えて、「確定申告書第三表」の提出も求められます。

また、FXの確定申告では「先物取引に係る雑所得等の金額の計算明細書」の提出が必要です。損失申告を行う場合には、「確定申告書付表(先物取引に係る繰越損失用)」も提出します。

FXの確定申告の必要書類

| 書類の区分 | 具体的な書類名 |

|---|---|

| 提出書類 |

・確定申告書 第一表 ・確定申告書 第二表 ・確定申告書 第三表 ・先物取引に係る雑所得等の金額の計算明細書 ・確定申告書付表 先物取引に係る繰越損失用(損失がある場合) |

| 確定申告書の作成で 必要になる書類 |

・給与所得の源泉徴収票(給与所得がある場合) ・公的年金の源泉徴収票(公的年金を受給している場合) ・年間取引報告書 |

確定申告書の用紙は国税庁サイトや税務署で入手できます。給与所得の源泉徴収票は、年末調整が終わった後に勤務先で発行される書類です。

FXの年間の損益を確認するための年間取引報告書は、一般的にFX会社のサイトなどで確認できます。紙面ではなくFX会社のWebサイトで閲覧する形式の場合や、「損益報告書」「損益計算書」など名称が異なる場合もあるので、詳細はFX会社のWebサイトで確認してください。

源泉徴収票や年間取引報告書は、確定申告時に税務署へ提出する必要はありませんが、申告書に給与額やFXの損益額を記入する際に必要です。また、税務署の窓口や郵送で確定申告書を提出する場合は、本人確認書類の提示または添付が求められます。

確定申告の必要書類や添付書類について詳しく知りたい方は、以下の記事をご覧ください。

【関連記事】

【2025年向け】確定申告の必要書類・添付書類は? 準備するものをケース別にわかりやすく解説

出典:国税庁「令和6年分 所得税及び復興特別所得税の確定申告の手引き」

出典:国税庁「年分の所得税及び復興特別所得税の申告書付表(先物取引に係る繰越損失用)」

出典:国税庁「先物取引に係る雑所得等の金額の計算明細書」

FXの確定申告書の書き方

確定申告書には、FXや給与などの収入金額・所得金額・各種控除額などを記入したうえで、税額を計算して記入する必要があります。

一般的な確定申告では確定申告書の第一表と第二表を作成しますが、FXの確定申告では次の流れに沿って確定申告書を記入します。

確定申告書の作成の流れ

この作成の流れに沿って、以下ではFXによる所得がある人の確定申告書の書き方を紹介します。

なお、確定申告書は、紙の用紙に手書きする方法のほか、国税庁のサイト「確定申告書等作成コーナー」を利用し、パソコンの画面上でも作成できます。

確定申告書の書き方は以下の記事でも詳しく解説しているので、あわせてご確認ください。

【関連記事】

【2025年最新】確定申告書書き方・見方を項目別にわかりやすく解説

1 「確定申告書 第一表」の左側に記入する

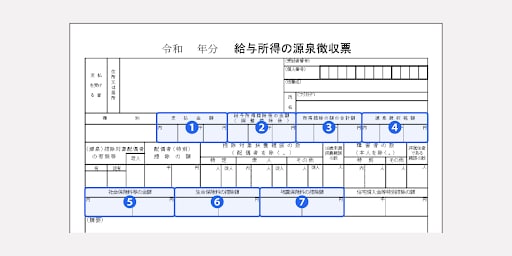

第一表の左側では、「収入金額」「所得金額」「所得控除額」の3つを記入します。会社員で給与所得がある人は、勤務先から交付される源泉徴収票を確認し、確定申告書の同じ番号が記載されている欄に金額を転記してください。

出典:国税庁「令和7年分の所得税及び復興特別所得税の申告書 第一表」

事業所得や譲渡所得など、給与所得以外の所得がある人は、収入金額や所得金額を所得区分に応じて該当欄に記入します。

第一表の左側を記入する段階では、FXの損益を記入する欄はありません。

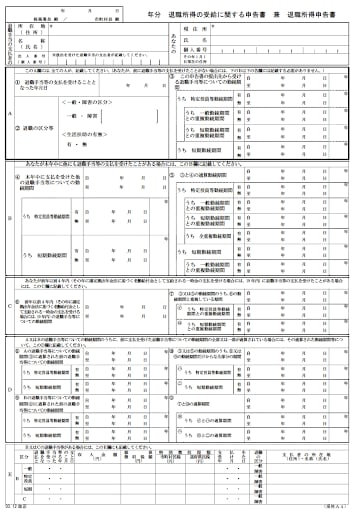

2 「確定申告書 第二表」に記入する

第二表では、第一表で記入した内容について、より詳細な内容を記入します。

出典:国税庁「令和7年分の所得税及び復興特別所得税の申告書 第二表」

会社員で給与所得がある人は、「所得の内訳(所得税及び復興特別所得税の源泉徴収税額)」欄に以下のように記入してください。

「所得の内訳」の書き方

| 記入欄 | 書き方 |

|---|---|

| 所得の種類 | 「給与」と記入 |

| 種目 | 「給与」もしくは「給料・賞与」と記入 |

| 給与などの支払者の「名称」 および 「法人番号又は所在地」等 | 勤務先の名称、法人番号もしくは所在地(住所)を記入 |

| 収入金額・源泉徴収税額 | 源泉徴収票の「支払金額」「源泉徴収税額」の内容を転記 |

| ㊿源泉徴収税額の合計額 | 所得税等の源泉徴収税額の合計額を記入 |

第二表の右上の欄には、社会保険料や生命保険料・地震保険料などの支払額を記入します。生命保険料や地震保険料は、保険会社から届く控除証明書などで支払額を確認して記入してください。

3 「先物取引に係る雑所得等の金額の計算明細書」に記入する

「先物取引に係る雑所得等の金額の計算明細書」は、先物取引やFXなどによる所得がある場合に記入する書類です。FXによる所得がある人は、損益や経費の金額などを記入して提出します。

出典:国税庁「先物取引に係る雑所得等の金額の計算明細書」

計算明細書にFXの損益を記入するには、年間損益がわかるものが必要です。FX会社のWebサイトなどから年間取引報告書をダウンロードし、あらかじめ用意しておきましょう。そのうえで、以下のように計算明細書を作成してください。

| 記入欄 | 書き方 |

|---|---|

| 所得の種類 | 「雑所得用」を丸で囲む |

| 種類 | 「外国為替取引」と記入 |

| 決済の方法 | 「仕切」と記入 |

| 差金等決済に係る利益又は損失の額① | 確定した利益または損失の額年間取引報告書に記載された損益額を記入(損失は赤書き(△印)する) |

| その他の収入③ | スワップポイントによる利益を記入 |

| 総収入金額の計④ | 収入の合計額を記入 |

| 必要経費等 | FXでかかった経費の名称や金額、合計額を記入 |

| 所得金額⑫ | 総収入金額(計④の金額)から必要経費等の金額(計⑪の金額)を引いた金額を記入 |

4 「確定申告書 第三表」に記入する

第三表には「先物取引に係る雑所得等の金額の計算明細書」や第一表で記入した金額を転記します。記入方法は以下のとおりです。

第三表の書き方

| 記入欄 | 書き方 | |

|---|---|---|

| <収入金額> | 先物取引㋣ | 計算明細書の総収入金額の「計④」の数字を転記 |

| <所得金額> | 先物取引(76) | 計算明細書の「所得金額⑫」の数字を転記 |

| <税金の計算> | 総合課税の合計額⑫ | 第一表の⑫の数字を転記 |

| 所得から差し引かれる金額 | 第一表の㉙の数字を転記 | |

| <税金の計算「課税される所得金額」> | ⑫対応分(79) | ⑫から㉙を差し引いた金額を記入(1,000円未満切り捨て) |

| 76対応分(84) | 第三表「所得金額」の「先物取引(76)」の数字を転記 | |

| <税金の計算「税額」> | 79対応分(87) | 総合課税の給与所得に対する税額を計算して記入 |

| 84対応分(92) | FXの所得に対する税額を計算して記入 | |

| 87から94までの合計(95) | 合計額を記入 | |

所得税額の計算方法

第三表では、所得額に税率をかけて税額を計算し、該当の欄に記入する必要があります。

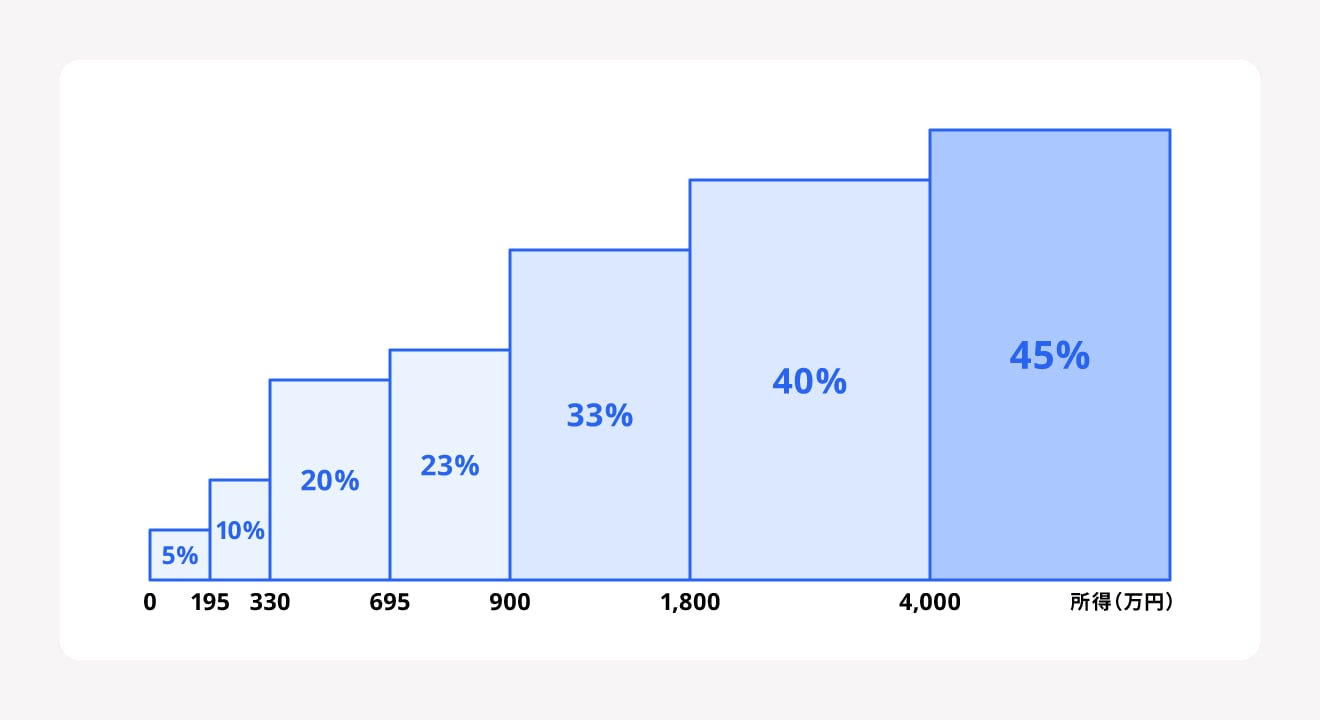

給与所得などの総合課税の所得では、「課税される所得金額」欄に記入した課税所得金額に応じて適用される税率が異なります。税率は以下のとおりです。

所得税率の速算表

| 課税対象の所得金額 | 税率 | 控除額 |

| 1,000円〜1,949,000円 | 5% | 0円 |

| 1,950,000円〜3,299,000円 | 10% | 97,500円 |

| 3,300,000円〜6,949,000円 | 20% | 427,500円 |

| 6,950,000円〜8,999,000円 | 23% | 636,000円 |

| 9,000,000円〜17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円〜39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

給与所得の課税所得金額が350万円、FX取引にかかる課税所得金額が90万円だった場合、所得税額は次のように計算できます。

給与所得の課税所得金額が350万円の場合

3,500,000円 × 20% - 427,500円 = 272,000円(1,000円未満は切り捨て)

一方、FXの所得には、分離課税として一律15%の所得税率が適用されます。

FXによる所得の課税所得金額が90万円の場合

900,000円 × 15% = 135,000円

復興特別所得税はこの後に第一表で計算します。そのため、第三表で所得税の税額を計算・記入する際は復興特別所得税を含めずに計算してください。

5 「確定申告書 第一表」の右側に記入する

最後に、第三表から第一表へ転記して最終的な税額を計算します。

第一表の右側「税金の計算」欄の「上の㉚に対する税額又は第三表の95」に、第三表の95の金額を転記します。その後、各種税額控除額を差し引き、「再々差引所得税額(基準所得税額)㊺」に記入してください。

㊻に記入する復興特別所得税額は、㊺の数字に税率2.1%をかけて求めた金額です。所得税額と復興特別所得税額の合計額を㊼に記入し、「源泉徴収税額㊿」を引けば申告納税額(51)が算出されます。申告納税額(51)には1,000円未満を切り捨てた金額を記入してください。

出典:国税庁「令和6年分 所得税及び復興特別所得税の確定申告の手引き」

確定申告のやり方(提出方法)

確定申告書の提出方法は以下の3つです。

確定申告書の提出方法

- 税務署の受付に持参して提出する

- 税務署に郵送して提出する

- e-Taxで提出する

税務署の開庁時間は平日の午前8時半から午後5時までです。税務署の窓口で提出する場合は、開庁時間内に持参するか、時間外収受箱へ投函します。提出先は住所地を管轄する税務署です。

確定申告書は信書にあたるため、郵送で提出する際は「郵便物」(第一種郵便物)または「信書便物」として送付してください。

また、確定申告書等作成コーナーで作成した申告書をe-Taxで提出すれば、作成から提出までをパソコン上で完結できます。

初回は利用登録が必要ですが、e-Taxを利用すれば原則として24時間いつでも申告ができ、書類添付を省略できる場合もあります。e-Taxであれば税務署に申告書を持参したり郵送したりする手間もかかりません。

出典:国税庁「申告書の提出方法」

出典:国税庁「税務署の開庁時間」

税金の納付方法

確定申告では、1年間(1月1日から12月31日まで)の所得額や税額を計算し、翌年2月16日から3月15日までに申告および納付を行います。2025年分の所得に対する申告・納付期限は2026年3月16日(月)です。

納付方法には主に以下のものがあります。

所得税の主な納付方法

- 振替納税

- ダイレクト納付(e-Taxによる口座振替)

- インターネットバンキング等による納付

- クレジットカード納付

- スマホアプリ納付

- コンビニ納付(QRコード)

- 金融機関または税務署での現金納付

出典:国税庁「No.2024 確定申告を忘れたとき」

出典:国税庁「【税金の納付】」

出典:国税庁「申告と納税」

FXで確定申告を行わないリスク

FXで確定申告が必要にも関わらず行わなかった場合、加算税などのペナルティを受ける可能性があります。加算税とは、期限内に申告しなかった場合や隠蔽などがあった場合に課せられる税金です。

さらに、悪質だと判断されれば、刑事罰(懲役や罰金)の対象になる可能性もあります。「FXで確定申告してない人も多いのではないか」と思うかもしれませんが、確定申告は所得税法上の義務であり、要件を満たす場合は必ず行わなければなりません。

なお、税務署はFX業者から提出される支払調書を通じて取引状況を把握できます。そのため、FXで得た利益を隠すことはできません。

出典:国税庁「No.2024 確定申告を忘れたとき」

出典:e-Gov法令検索「所得税法(昭和四十年法律第三十三号)」

まとめ

会社員や年金受給者は、一般的にFXによる所得が年間20万円を超えると確定申告が必要です。また、所得が95万円を超える個人事業主は、FXで得た所得が20万円を超えるかどうかに関わらず、原則として確定申告を行う義務があります。確定申告が必要な人は申告期限までに忘れずに申告を行ってください。

損失が出て年間の損益がマイナスであれば、確定申告の義務は生じません。しかし、FXで生じた損失は先物取引やオプション取引による利益との相殺が可能です。

また、相殺しきれなかった損失を翌年以降に繰り越すことができ、将来の利益と相殺することで税負担を軽減できる場合があります。

支払う税金が減ることで手元に残る資金が増え、FXなどの投資に活用できる余裕が生まれます。税制の仕組みを正しく理解し、損益通算や繰越控除などの制度を有効活用しましょう。

【関連記事】

確定申告のやり方をわかりやすく解説!個人事業主や会社員が自分でやるには?

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

FXの利益にかかる税金はいくらから確定申告が必要?

会社員や年金受給者は、FXによる所得が年間20万円を超えると確定申告が必要です。

詳しくは、記事内「FXで確定申告が必要なケース」をご覧ください。

FXで100万円利益が出た場合の税金はいくら?

利益100万円、必要経費が10万円だった場合の税額は182,000円です。

詳しくは、記事内「FXの利益にかかる税金の計算方法」をご覧ください。

FXで確定申告しなくてよい条件は?

会社員や年金受給者は、FXによる所得が年間20万円以下であれば、原則として確定申告が不要です。

詳しくは、記事内「FXで確定申告が不要なケース」をご覧ください。

FXの税金はいつ払う?

FXで得た利益にかかる税金は、確定申告の期間内(2月16日から3月15日まで)に納付します。

詳しくは、記事内「税金の納付方法」をご覧ください。

監修 鶏冠井 悠二(かいで ゆうじ)

コンサルタント会社、生命保険会社を経験した後、ファイナンシャルプランナーとして独立。「資産形成を通じて便利で豊かな人生を送って頂く」ことを目指して相談・記事監修・執筆業務を手掛ける。担当分野は資産運用、保険、投資、NISAやiDeCo、仮想通貨、相続、クレジットカードやポイ活など幅広く対応。現在、WEB専門のファイナンシャルプランナーとして活動中。

HP:かいでFP事務所