確定申告とは、1月1日から12月31日までの1年間の所得と、その所得に対する所得税を計算し、税務署に申告・納税する手続きを指します。

一定額以上の所得があったり公的年金を受給していたりする場合には、無職の人でも確定申告が必要な可能性があります。また、医療費控除などの各種控除を適用する場合にも申告手続きが必要です。

本記事では、無職の人で確定申告が必要になる代表的なケースや、納税義務はなくてもしたほうがいいケースなどを詳しく解説します。

目次

無職の人は確定申告が必要?

無職の人で収入が0円の場合は、原則として確定申告をする必要はありません。

ただし、所得の有無は国民健康保険料や住民税に影響するため、所得の申告をしないことで本来よりも高い納税額が設定されてしまう可能性があります。

そのため、無職でも確定申告で所得がないと申告しておくことがおすすめです。

所得ゼロで申告しておくことで、翌年の国民健康保険料の軽減・減免の判定や、住民税の非課税(非課税世帯)判定に反映され、負担が軽くなる可能性があります。

確定申告は、保険料や税金の負担額にも影響することを覚えておきましょう。

無職でも確定申告をする必要がある人

現在無職の人でも、1月1日から12月31日までの1年間に95万円を超える所得があった場合は、確定申告をする必要があります。無職でも確定申告が必要なケースは主に以下のとおりです。

無職でも確定申告が必要なケース

その年の途中まで働いていて、160万円を超える給与収入があった

12月31日時点で会社に在籍していれば年末調整の対象となるため、個人での確定申告は原則不要となります。ただし、1月1日から12月31日までの1年間の途中で退職し無職となった場合は、年末調整が行われないため、個人で確定申告が必要になる場合があります。

給与から差し引かれている源泉徴収額は概算であるため、確定申告で正しい納税額を計算・申告し、差額分を追加徴税もしくは還付を受けます。

ただし、1年間の給与収入が160万円以下で、源泉徴収された金額がない場合や、退職前に勤務先で年末調整を終えている場合は確定申告の必要はありません。

給与所得以外の所得が95万円を超える

無職で給与所得がない人でも、家賃収入や出来高制の報酬などで年間95万円超の所得がある場合には確定申告が必要になる場合があります。また、生命保険の満期返戻金を年間で240万円を超えて受け取った場合も、確定申告を行わなければなりません。

特に注意しなければならないのは、「人に個人的にお金を貸していて返済利息を受け取っている場合」です。

「貸したお金を返してもらっているだけ」と考え、所得を得ている自覚が薄い人もいますが、雑所得扱いになるため、必要に応じて申告しましょう。

一定額以上の年金を受給中である

年金も所得税の課税対象となるため、無職でも年金受給者であれば原則として確定申告が必要です。

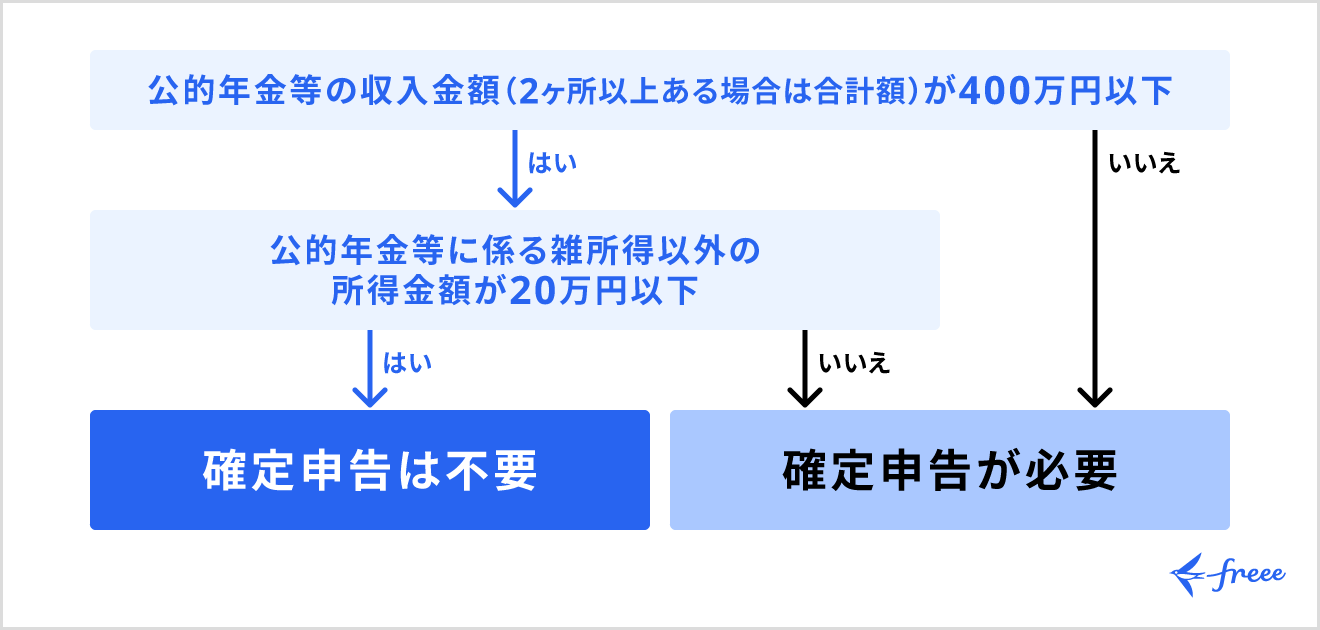

ただし、年金受給者には「確定申告不要制度」が設けられており、年間の年金受給額が400万円以下かつ、そのほかの所得が20万円以下であれば、確定申告をしなくても問題ありません。

【こちらのチャートでも確定申告が必要かどうか確認できます】

なお、公的年金以外に年間20万円を超える個人年金がある場合も確定申告不要制度の対象外となるため、確定申告になる場合があります。

【関連記事】

年金受給者は確定申告が必要?損をしないために知っておくべき対象となるケースについて解説

無職でも確定申告したほうがよい人

無職でも確定申告したほうがよい人としては、「源泉徴収票の乙欄適用者で、給与から多額の所得税を源泉徴収されていた人」が挙げられます。源泉徴収票の乙欄適用者は、給与に対して年末調整が行われません。

そのため、確定申告を行わなければ所得税を支払いすぎたままになってしまう可能性があります。源泉徴収の金額が大きい場合は、確定申告を行うことで所得税の還付を受けられるケースがあります。

そのほか、在職中にふるさと納税のワンストップ特例を申請していた場合は、その年分で確定申告を行うとワンストップ特例は無効になるため、確定申告で申告し直さなければ適用されません。

【関連記事】

還付申告とは?対象となるケースや確定申告・年末調整との違いを解説

無職で確定申告が不要な人

給与以外の何らかの形でお金を得た場合、それが「収入」にあたるのかわかりにくく、確定申告が必要かの判断が難しいことがあります。確定申告が不要なケースは以下の通りです。

無職で確定申告が不要な人のケース

収入が失業保険のみの人

失業保険は所得税の課税対象外です。そのため、収入が失業保険のみの人は、原則確定申告の必要はありません。ほかの所得があり確定申告をする場合でも、失業保険の受給額は課税所得の計算に含めないため、申告書への記載も不要です。

出典:e-Gov「雇用保険法(昭和四十九年法律第百十六号)」

フリマアプリで不用品を処分して収入を得た人

フリマアプリで洋服や本などの生活に必要な「生活用動産」を売って収入を得た場合、所得税は課税されないので確定申告の必要はありません。ただし、貴金属・宝石・書画などで、1個または1組の価額が30万円を超える場合は課税対象になります。

また、転売目的で商品を仕入れて売るような場合も所得扱いになるため確定申告になる場合があります。判断が難しいケースもありますが、高額なものや営利目的で継続的に売却している場合は課税対象になると覚えておきましょう。

出典:国税庁「No.3105 譲渡所得の対象となる資産と課税方法」

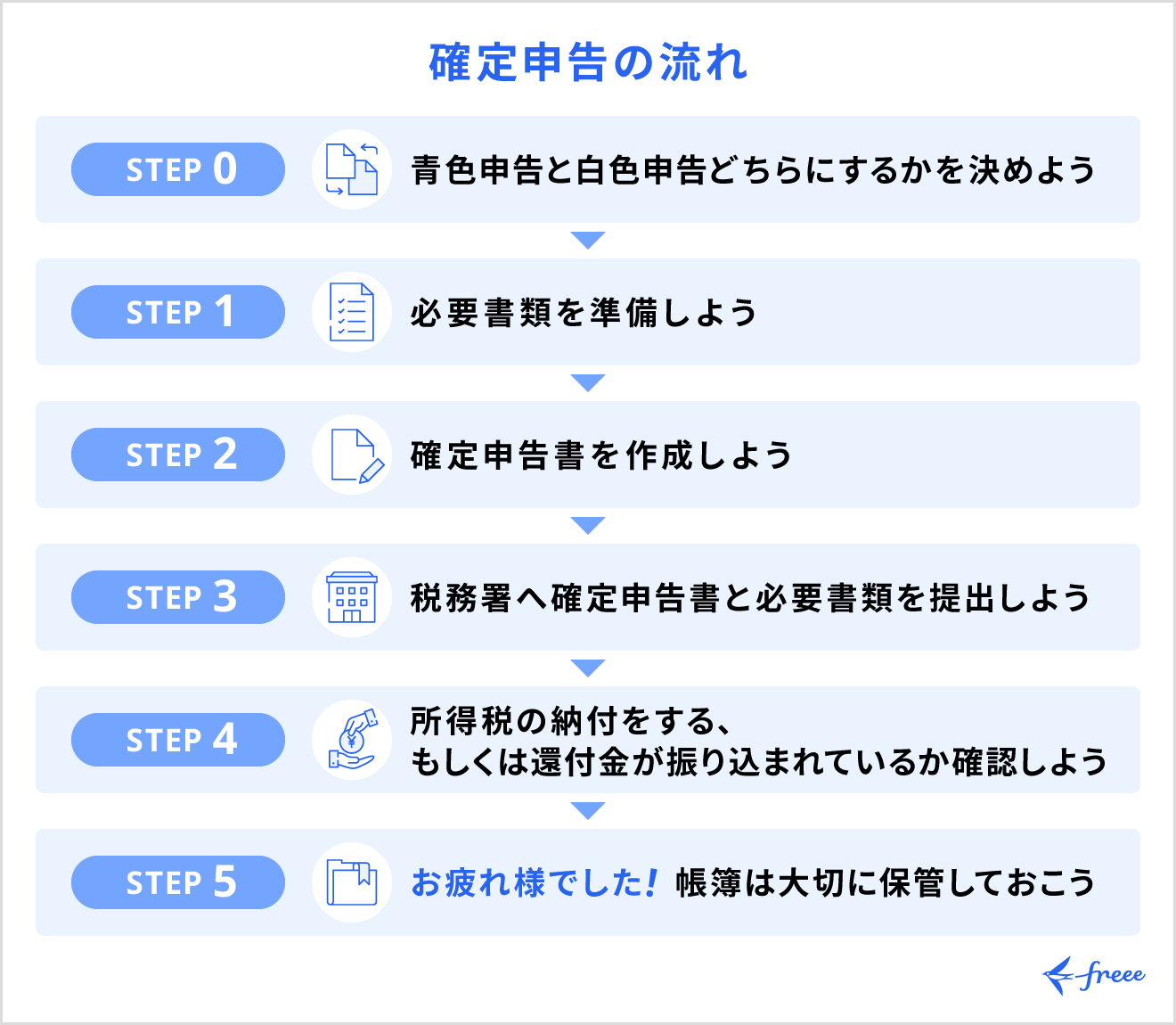

確定申告のやり方

確定申告の手順は主に以下のとおりです。

【▶︎ ステップごとに詳しく知りたい方はこちら】

確定申告が初めてで不安な人には会計ソフトの活用がおすすめです。freee会計では、〇✕形式の質問で確定申告書やそのほか必要書類を作成できます。必要な計算は自動で行ってくれるため、計算・入力ミスの削減につながります。

また、freee会計はe-Taxと連携しているため、書類作成から提出までをオンラインで完結できます。

確定申告をしないとどうなる?

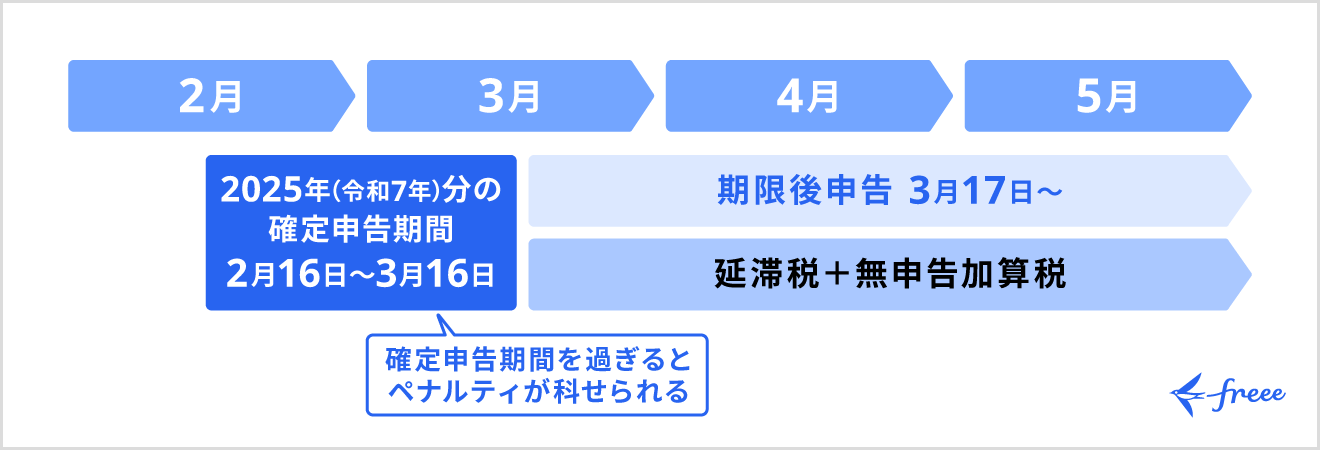

確定申告の対象であるのに申告をしなかったり、期限を過ぎたりしてしまうと、延滞税などのペナルティが課せられる可能性があります。

本来納税する額よりも多く支払わなければならなくなるため、確定申告は必ず期間内に行いましょう。2025年分の確定申告期間は2026年2月16日から3月16日までです。

確定申告の期限に遅れても提出は可能です。確定申告の義務がある人は、期限を過ぎても必ず申告をしなければなりません。

【関連記事】

2025年分の確定申告はいつからいつまで?期限を過ぎたときの対処法についても解説

確定申告しないとどうなる? デメリットと対処法を解説

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

仕事を辞めたら確定申告が必要?

12月31日時点で会社に在籍していれば年末調整の対象となるため、個人での確定申告は原則不要です。ただし、1月1日から12月31日までの1年間の途中で退職し無職となった場合は年末調整が行われないため、個人で確定申告が必要になる場合があります。

詳しくは記事内「無職でも確定申告をする必要がある人」をご覧ください。

1年間ニートだったら確定申告の必要はない?

1月1日から12月31日の1年間で、収入が0円である場合には確定申告の必要はありません。 ただし、たとえ無収入であっても、「1年間無収入だったこと」を確定申告で申告すれば、国民健康保険料と住民税の支払いが安くなる可能性があります。

ずっと無職だと住民税はいくらになる?

住民税は前年の所得額に応じて課税されるため、ずっと無職で収入が一切なければ、住民税は基本的に0円となります。

まとめ

無職の人でも、その年の途中まで会社に勤めていて一定以上の収入があった場合、確定申告が必要になる場合があります。また、一定の条件に当てはまる年金受給者や一定額を超える生命保険の満期返戻金を受け取っている人も、同様に申告が必要です。

自身の状況を確認して、必要な場合は期限内に確定申告を済ませましょう。

監修 好川寛(よしかわひろし)

プロゴ税理士事務所。元国税調査官。国税(調査・相談2万件・審判実務)×民間(事業会社実務・PdM)の複眼的な視点が強み。クリエイター/IT・SaaS等の現代的ビジネス、海外取引・非居住者税務に明るい。