会社員は会社側が年末調整を行ってくれるため、基本的に確定申告は不要です。しかし、年内に転職した場合、状況によっては確定申告をしなければなりません。

本記事では、転職をした場合に確定申告が必要になるケースを解説します。転職後の確定申告のやり方や必要書類もあわせて紹介しているので、ぜひご覧ください。

目次

- 転職した年は確定申告が必要?

- 転職後に確定申告が必要になるケース

- 年内に再就職していない場合

- 転職先の会社に前職分の源泉徴収票を提出しなかった場合

- 転職先の職場で年末調整を受けられる場合でも確定申告が必要なケース

- 個人事業主・フリーランスから会社員になった場合

- 年末調整で申告手続きができない控除を受けたい場合

- 転職後の確定申告が不要なケース

- 転職前の職場で退職金を受け取っている場合も確定申告は不要

- 前職から源泉徴収票が届かない場合の対処法

- 転職後、確定申告を自分でするには?

- 転職後に確定申告を行う際の必要書類

- 転職後の確定申告のやり方・手順

- 転職後の確定申告は「e-Tax」が便利

- 転職後に確定申告しなかったらどうなる?

- まとめ

- 確定申告をかんたんに終わらせる方法

- よくある質問

転職した年は確定申告が必要?

会社員などの給与所得者は基本的に年末調整の対象となるため、確定申告の義務はありません。ただし、年末調整の対象となるのは、その年の12月31日時点で会社に在籍している従業員のみです。

そのため、年の途中で転職をした場合は、個人で確定申告が必要になることがあります。

転職後に確定申告が必要になるケース

会社員であれば基本的に確定申告は不要ですが、以下のいずれかに該当する場合は個人で確定申告をしなければなりません。

転職後に確定申告が必要になるケース

年内に再就職していない場合

年内に退職し、同年内に再就職をしなかった場合は自分で確定申告をしなければなりません。転職先が年内に決定して、同年内に入社しない場合も対象です。年末調整は、年末時点で会社に在籍している必要があるためです。

たとえば、2025年9月に退職し翌年2026年1月に新しい会社に入社した場合や、2025年12月に入社した会社の給与が「翌月払い」だった場合は、その年の年末調整は行われず、税金の精算ができない状態となります。

上記のような場合、新しい会社では2026年分からの年末調整が対象となるため、2025年分は自分で確定申告をしなければなりません。

転職先の会社に前職分の源泉徴収票を提出しなかった場合

退職をした年の12月31日までに転職していれば、前職分を含めた年末調整が受けられます。

ただし、前職分を含めて年末調整をしてもらうには、前職の源泉徴収票が必要です。前職の源泉徴収票の提出を忘れた場合や、提出期限までに発行が間に合わなかった場合には、前職と転職先の源泉徴収票をあわせて自分で確定申告をしなければなりません。

転職先の職場で年末調整を受けられる場合でも確定申告が必要なケース

転職先の職場で年末調整を受けられる場合でも、以下のいずれかに該当する場合は確定申告を行う必要があります。

転職先の職場で年末調整を受けられる場合でも確定申告が必要なケース

個人事業主・フリーランスから会社員になった場合

個人事業主やフリーランスだった人がその年の途中で会社員になった場合、それまでの期間に得た収入は自分で確定申告をしなければなりません。個人事業主やフリーランスで得た収入は「事業所得」に分類され、年末調整の対象外となるためです。

たとえば、2025年1月から6月まで個人事業主・フリーランスとして働き、7月から会社員になった場合、1月から6月分までは確定申告を行い、7月から12月分は年末調整を受けます。

なお、会社員から個人事業主・フリーランスになった場合は、給与所得を含めて確定申告を行う必要があります。

年末調整で申告手続きができない控除を受けたい場合

年末調整では、各種申告書を提出することでさまざまな控除を受けられます。

ただし、医療費控除・寄附金控除・雑損控除は、年末調整で申告手続きができません。これらの控除を受けたい場合は、転職先で年末調整を受けていても確定申告を行う必要があります。

【関連記事】

医療費控除とは?確定申告のやり方・計算方法についてわかりやすく解説

ふるさと納税の確定申告のやり方は?必要書類やワンストップ特例制度についても解説

雑損控除とは?災害や盗難に遭ったときにするべき確定申告のやり方を解説

転職後の確定申告が不要なケース

年の途中に転職をした場合でも、前職の源泉徴収票を新しい職場の年末調整が行われる前に提出すれば、前職分を含めて年末調整を受けられます。そのため、個人での確定申告は不要です。

転職前の職場で退職金を受け取っている場合も確定申告は不要

前職で退職金を受け取っている場合でも、退職金を受け取る前に「退職所得の受給に関する申告書」を会社に提出していれば、退職金にかかる税金は退職金の支払時に源泉徴収されます。

そのため、前職で退職金を受け取っていても、書類を提出済みで源泉徴収されている場合は原則として確定申告を行う必要はありません。

【関連記事】

退職金の確定申告は必要?不要なケースや税金還付についてわかりやすく解説

前職から源泉徴収票が届かない場合の対処法

転職した会社で年末調整をする際、前職の源泉徴収票が必要です。会社には源泉徴収票の交付義務があるため、通常は退職時に退職者へ交付されます。

退職後も源泉徴収票が発行されなかったり、紛失してしまったりした場合には、一度前職の担当部署に連絡をしてみましょう。

前職が倒産したなどの理由で源泉徴収票が発行されない場合は、住民票がある市区町村を管轄する税務署に「源泉徴収票不交付の届出書」を提出します。

源泉徴収票がなくても給与明細書で確定申告をできるケースもあるので、前職の給与明細書は一定期間保管しておきましょう。

【関連記事】

確定申告書に源泉徴収票の添付は不要?書き方や源泉徴収票がないときの対処方法を紹介

転職後、確定申告を自分でするには?

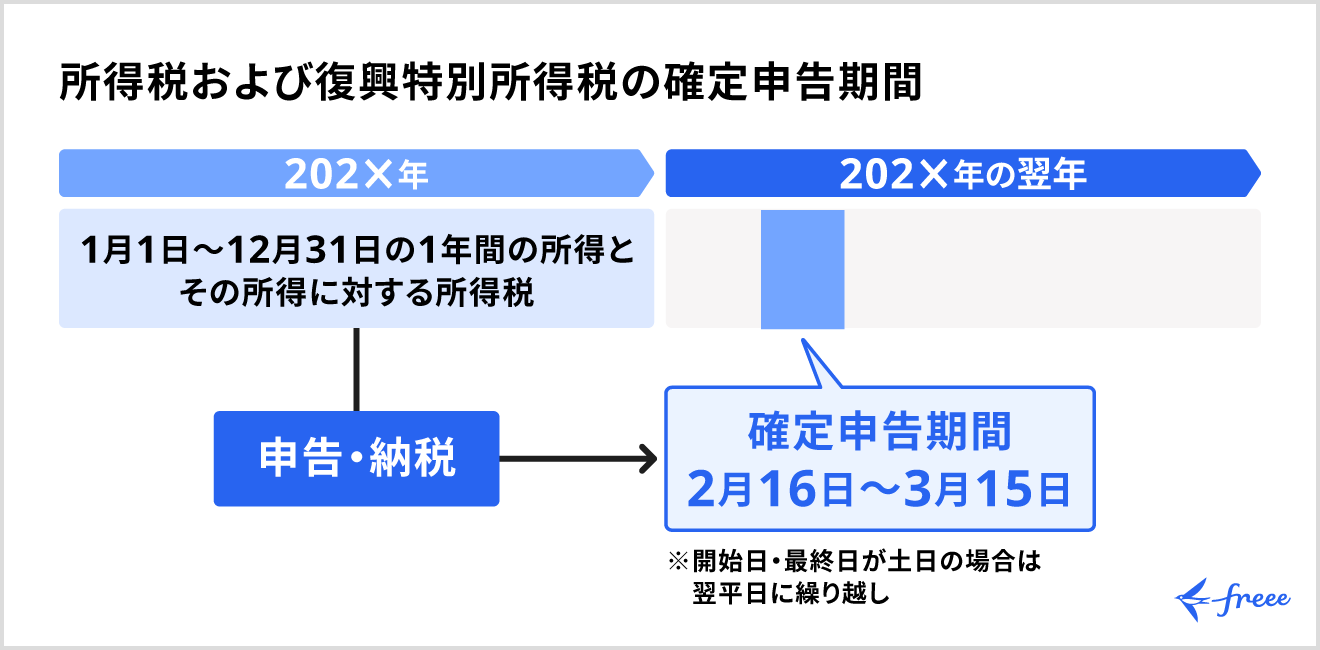

確定申告は期間が定められており、所得税の確定申告期間は毎年2月16日から3月15日までです(開始日と最終日が土日祝日の場合は、翌平日に繰り越されます)。

申告期間を過ぎたり、確定申告を行わなかったりすると、ペナルティが科せられる可能性があるため、必ず期間内に申告・納税まで行いましょう。 以下では、確定申告に必要な書類と手順を解説します。

転職後に確定申告を行う際の必要書類

確定申告に必要な書類は以下のとおりです。

確定申告に必要な書類

- 確定申告書

- マイナンバーがわかる書類(本人確認書類)

- 控除を受けるために必要な各種控除証明書

- 前職の源泉徴収票など、その年の収入がわかる書類

- 口座番号がわかる通帳など(※ 税金の還付を受ける場合)

本人確認書類としてマイナンバーが記載されているものが必須です。マイナンバーカードがあればそれのみで問題ないですが、ない場合には番号確認書類と身元確認書類の2つが必要です。

前職の源泉徴収票は確定申告書を作成するうえで必要ですが、税務署に提出する必要はありません。

【関連記事】

確定申告の必要書類・添付書類は? 準備するものをケース別にわかりやすく解説

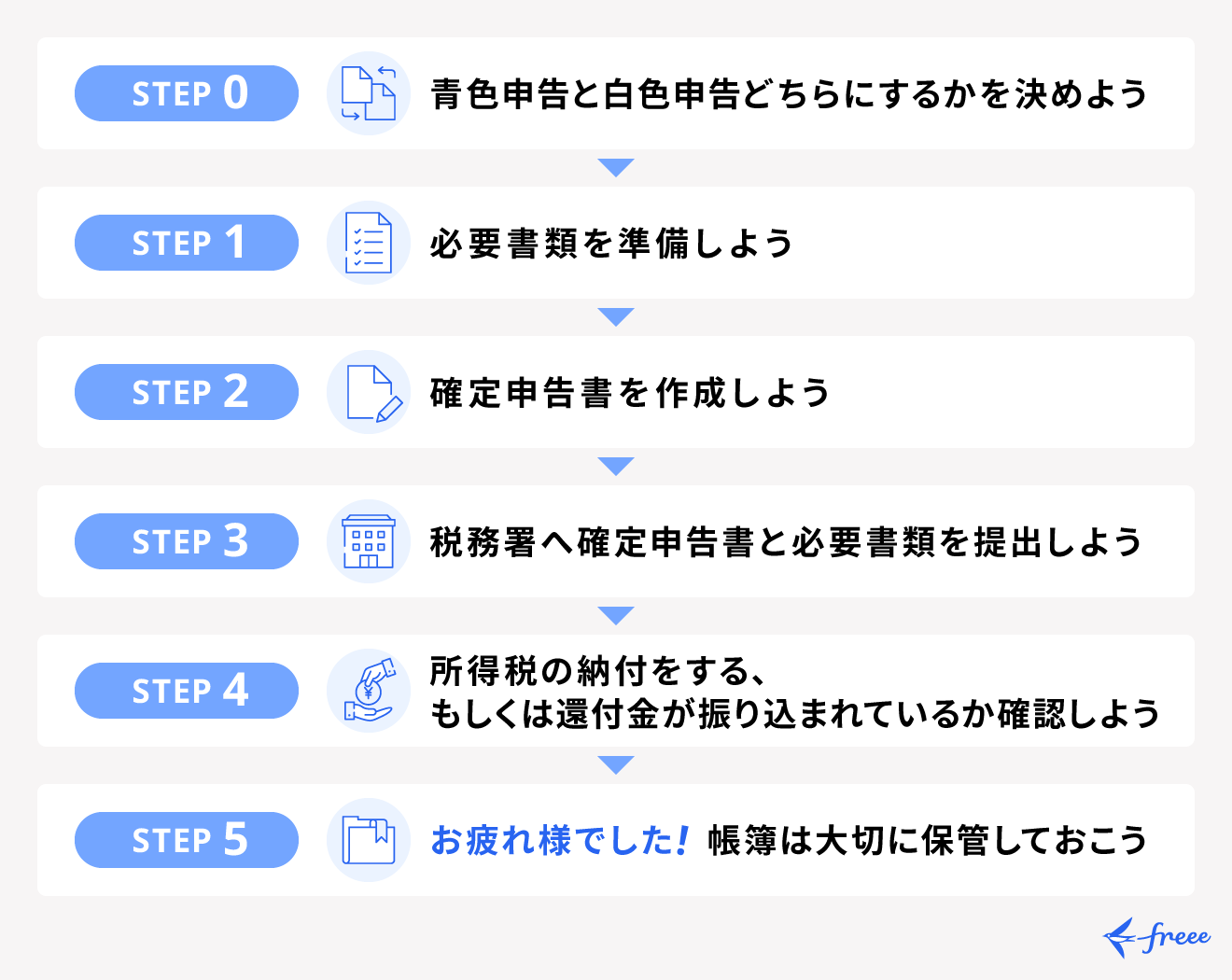

転職後の確定申告のやり方・手順

確定申告は主に以下の流れで進めます。

確定申告のそれぞれの手順について、別記事「確定申告とは?全くわからない人向けに申告の流れ・対象者について解説!」で詳しく解説しているため、あわせてご確認ください。

確定申告を簡単に終わらせたい人や初めてで不安な人には、確定申告ソフトのご利用がおすすめです。

freee会計は必要事項を入力し、⚪︎×形式の質問に答えていくだけで確定申告書が自動で作成されます。計算・入力ミスを最小限に抑えることができ、自宅から確定申告を完了できます。

転職後の確定申告は「e-Tax」が便利

e-Taxとは、確定申告をはじめとした税に関する手続きをオンラインで行えるシステムのことです。

e-Taxならオンライン上で確定申告ができるため、必要書類の提出のために税務署へ出向いたり、郵送をしたりする手間がかかりません。確定申告期間中は24時間利用できるようになっており、空いた時間に手続きを進められます。

なお、e-Taxを利用して手続きを行うためには、マイナンバーカードやマイナンバーカードの読み取りに対応したスマートフォンなどが必要です。e-Taxの利用に必要なものや利用方法は、以下の記事で詳しく解説しています。

【関連記事】

e-Tax(電子申告)で確定申告をするやり方とは?スマホでの流れや必要書類を解説

転職後に確定申告しなかったらどうなる?

前職分を確定申告しないと、税金の精算がされない状態が続いてしまいます。

そのため、源泉徴収で税金を払い過ぎていても、確定申告をしなければ還付を受けられません。過払い分を還付してもらうためには確定申告(還付申告)が必要です。

一方、源泉徴収額が本来納税すべき額を満たしていない場合は、確定申告をして不足分をきちんと納税しなければなりません。不足分があるにもかかわらず確定申告を行わなかった場合には、罰金などのペナルティが科される可能性があります。

まとめ

サラリーマンが転職や退職をした年は年末調整の対象外となる場合があり、状況によっては確定申告が必要になります。たとえば、年内に再就職していないケースや、前職の源泉徴収票を提出できなかったケースなどです。

また、年末調整では対応できない控除を受ける際にも確定申告が必要です。退職金の取り扱いや個人事業主から会社員になった場合なども含めて、自身の状況に応じた対応が求められます。

転職・退職をした人は、確定申告が必要かどうかをしっかり確認しましょう。

【関連記事】

会社員で確定申告が必要な人とは?ふるさと納税や副業など事例別にやり方を解説

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

確定申告と年末調整の違いは?

年末調整と確定申告は、いずれも個人の1年間の所得を確定し、所得税額を申告・納税するための手続きです。

年末調整は、勤務している会社側が従業員(個人)に代わって所得税の申告・納税まで行う手続きを指します。毎月の給与から概算で徴収された所得税額(源泉徴収額)を、1年間の総収入が確定する年末に再計算し、正しい所得税額を確定して精算する仕組みです。

一方、確定申告は個人事業主やフリーランス、一部の要件に該当する会社員や会社の役員などが個人で行う手続きです。1年間の所得金額を税務署に申告し、所得税を確定・納税します。

【関連記事】

年末調整と確定申告の両方が必要なケースとは?違いや注意点も解説

11月に退職して12月に転職した場合の年末調整は?

退職したその年に新しい会社に入社した場合は、新しい会社で前職分を含めて年末調整を行います。この場合は、前職分の源泉徴収票が必要になるため、会社で定められた提出期限までに提出しましょう。

源泉徴収票の提出が間に合わなかった場合には、自分で確定申告をしなければなりません。詳しくは記事内「転職後に確定申告が必要になるケース」をご覧ください。

会社を辞めたら確定申告は必要ですか?

会社を辞めた年に再就職をしなかった場合には、原則として自分で確定申告を行う必要があります。年内に会社を辞めた場合、年末調整が行われないため、税金の精算がされないままとなります。

確定申告することで所得控除が適用され、正しい納税額が計算されます。その結果、源泉徴収で税金を払い過ぎていた分は還付されることがあるので、きちんと申告しましょう。

なお、源泉徴収で税金を払い過ぎている分を還付してもらうための確定申告(還付申告)は義務ではないため、行わなくてもペナルティなどの対象にはなりません。

3月末に退職した場合はいつ確定申告を行えばいい?

3月末に退職し、年内に転職をしていない場合は、翌年の2月16日から3月15日までに確定申告を行います。

3月末に退職し、年内に転職をした場合は、新しい職場で年末調整を行われるため、原則として確定申告は不要です。

詳しくは、記事内「年内に再就職していない場合」をご覧ください。

転職前の職場で受け取った退職金にかかる税金は源泉徴収される?

退職金を受け取る前に、「退職所得の受給に関する申告書」を会社に提出していれば、退職金にかかる税金は退職金の支払時に源泉徴収されます。

詳しくは、記事内「転職前の職場で退職金を受け取っている場合も確定申告は不要」をご覧ください。

個人事業主から会社員になった場合に年末調整は行われる?

個人事業主から会社員になった場合は、新しい職場で年末調整が行われます。

ただし、個人事業主・フリーランスとして年内に得た収入分は、個人で確定申告をしなければなりません。

詳しくは、記事内「個人事業主・フリーランスから会社員になった場合」をご覧ください。

監修 大柴 良史(おおしば よしふみ) 社会保険労務士・CFP

1980年生まれ、東京都出身。IT大手・ベンチャー人事部での経験を活かし、2021年独立。年間1000件余りの労務コンサルティングを中心に、給与計算、就業規則作成、助成金申請等の通常業務からセミナー、記事監修まで幅広く対応。ITを活用した無駄がない先回りのコミュニケーションと、人事目線でのコーチングが得意。趣味はドライブと温泉。