年末調整の追加徴収とは、年末調整の結果、給与所得者がすでに納めていた源泉徴収税額よりも本来納めるべき所得税のほうが多かった場合に、差分を徴収されることを指します。

追加徴収が必要となった場合、その年の12月または翌年1月の給与明細の「年調不足税額」などの欄に徴収される金額が記載されます。一般的に、不足分は年末調整を行う月分の給与から追加で徴収され、なおも不足分が残る場合は次の給与から徴収されます。

本記事では、年末調整における追加徴収の概要、追加徴収されるケース、その際に求められる対応について解説します。

目次

年末調整の追加徴収とは

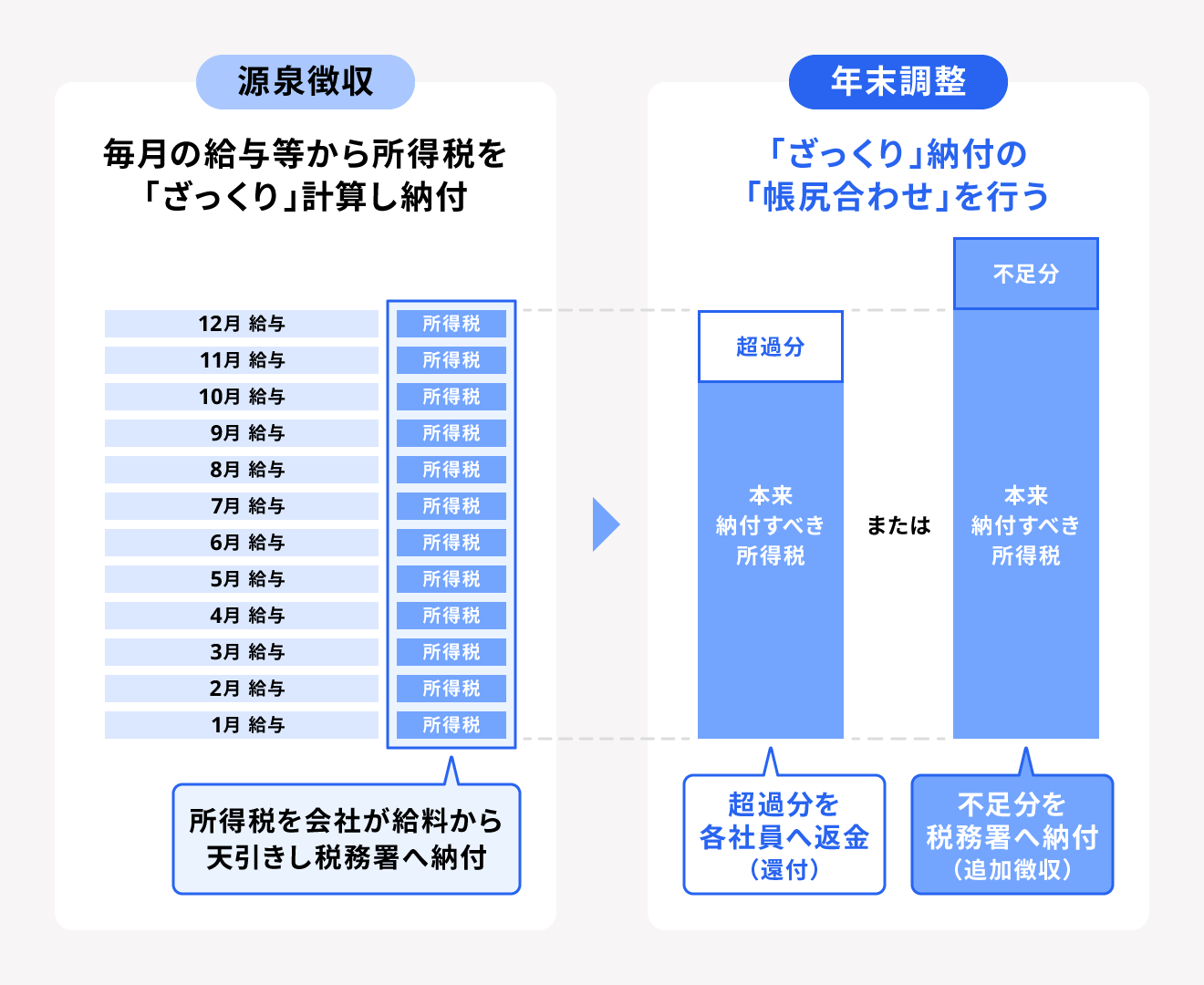

年末調整を行うと多くの場合、源泉徴収によって払い過ぎていた税金が還付されます。しかし、年末調整の結果、源泉所得税額よりも本来納めるべき所得税額のほうが多くなった場合は、追加で差額分を納めなければなりません。これを、「追加徴収」といいます。

年末調整は、その年の1月から年末までの給与や賞与を集計して納めるべき所得税額を算出し、1年間で源泉徴収してきた所得税額との差額を精算する手続きのことです。

会社員の場合、年間を通して給与が大幅に変動するケースはあまりないため、毎月の源泉徴収を通しておおよそ一定額の税金を支払っています。

しかし、給与が年の途中で上がったり、扶養親族が減ったりして納めるべき所得税額が増えた場合、年末調整の際に源泉徴収税額の合計額が納めるべき所得税額を下回ることがあります。

この際、追加で差額分の税金を徴収されます。

【関連記事】

年末調整とは?概要・手順や確定申告との違いについてわかりやすく解説

年末調整の「追加徴収」と「追徴課税」の違い

追加徴収と似た言葉に、「追徴課税」があります。混同されがちですが、2つの言葉は本来は別の用語であり、使用される場面も異なります。

「追加徴収」は前述のとおり、年末調整を経て源泉徴収税額に不足があった場合に従業員の給与から所得税を追加で徴収することです。

対する「追徴課税」は、会社が年末調整を誤り所得税額を正しく納付できなかった際に不足分を税務署に支払う措置のことです。

本来従業員の給与から徴収すべき税額を正しく徴収・納付できておらず、その事実がのちに発覚した場合、会社は追徴課税を課せられます。

正しく納税できていなかった理由や期日によっては、ペナルティとして本来の納税額よりも上乗せして支払いを命じられることもあります。追徴課税の対象範囲は過去3期分です。

「追徴」または「徴収」という用語は多くの場合、「追加徴収」を意味します。

出典:国税庁「No.2675 年末調整の過不足額の精算」

年末調整で追加徴収されるケース

年末調整で追加徴収されるケースは、具体的に以下が挙げられます。

年末調整で追加徴収が発生するケース

- 給与や賞与の支給額が増えた場合

- 扶養親族が減った場合

それぞれ以下で解説します。

給与や賞与の支給額が増えた場合

給与所得者に役職手当が付いたり、転職したりして年の途中で給与が増額した場合、あるいは会社・個人の業績の関係で賞与(ボーナス)を多くもらった場合は、年末調整の段階で追加徴収が発生する可能性があります。

所得税を計算するための税額は、「その従業員が年間に受け取る給与・賞与の概算」から割り出しているため、所得税自体もいったん仮の額で徴収(=源泉徴収)されています。

その年に、この「給与・賞与の概算」を超える増額があった場合は税額も変わり、年末調整により追加徴収が発生するという仕組みです。

出典:国税庁「第2 給与所得の源泉徴収事務」

【関連記事】

賞与とは? 社会保険料や源泉所得税の計算方法も解説

源泉徴収とは?制度の基本や対象者・対象期間について解説

扶養親族が減った場合

納税者本人(年末調整を受ける従業員)に扶養親族がいる場合は、配偶者(特別)控除や扶養控除により所得税額が軽減されます。

これらの控除は、その年の最初の給与の支払いを受ける前日までに勤務先に提出する「給与所得者の扶養控除等(異動)申告書」で申告した記載内容に基づいて判断されます。

そのため、年の初めから扶養が外れるまでは毎月配偶者控除・扶養控除を適用した源泉徴収税額を納めていたものの、年の途中で配偶者や親族が扶養から外れると、控除額が変わります。

よって、年末調整時(その年の12月31日時点)には各控除額が減額もしくは適用されなくなり、追加徴収が必要になる場合があります。

たとえば、配偶者や扶養親族の年収が103万円を超えた場合は、配偶者控除や扶養控除の対象外になります。控除の対象であるか否かを判断するのは、その年の12月31日時点です。そのため、年の途中で扶養親族が減った場合は「1年を通して扶養親族がいなかったもの」として所得税が計算されるため、追加徴収となる可能性があります。

出典:国税庁「第2 給与所得の源泉徴収事務」

【関連記事】

扶養とは? 所得税の扶養と社会保険(健康保険と厚生年金保険)の扶養の違い

年末調整で追加徴収が発生した場合の対応

年末調整で追加徴収が発生すると、基本的にはその年の12月分の給与から不足分の所得税額がまとめて徴収されます。

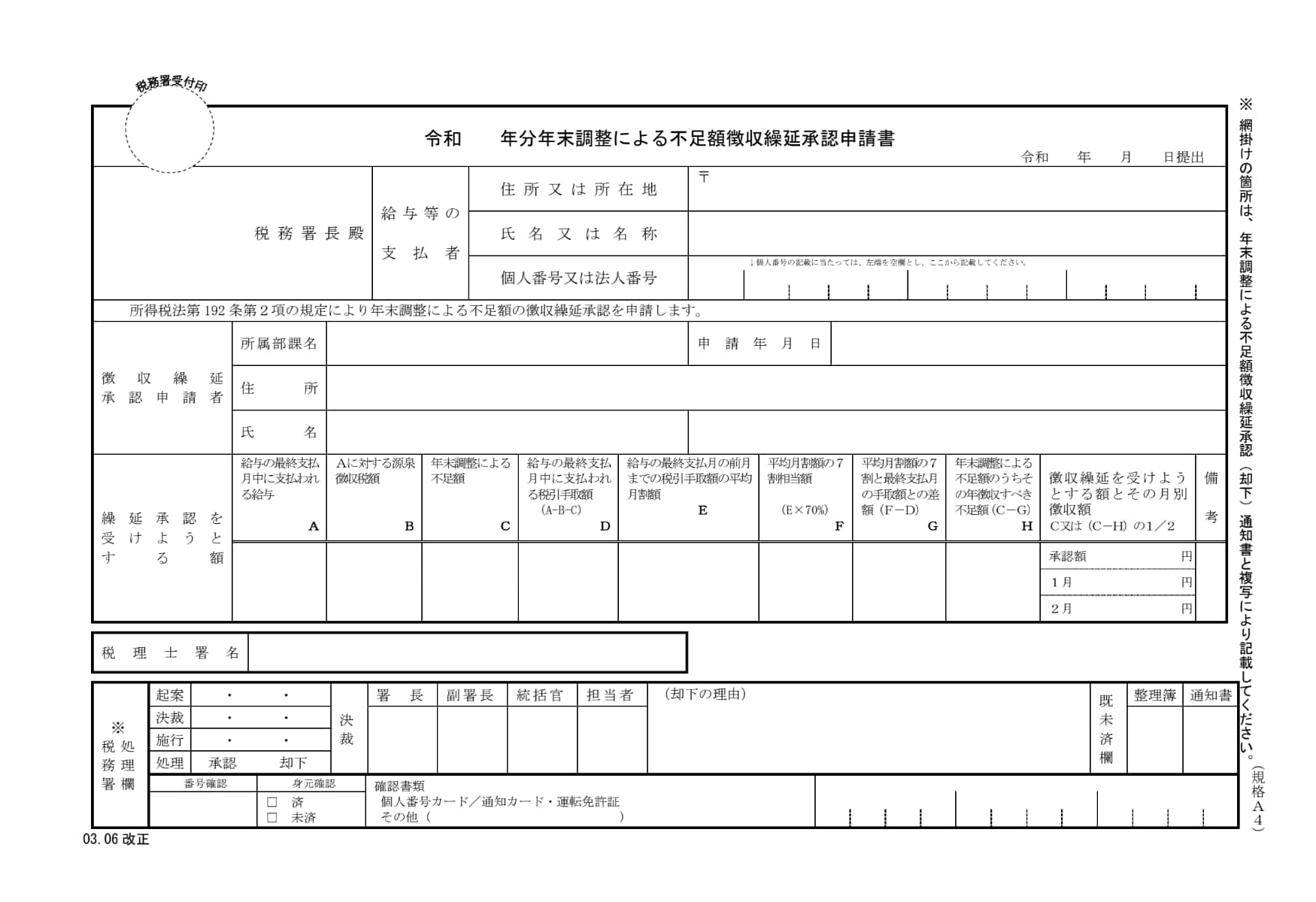

レアケースではあるものの、不足分の徴収によって、12月の手取り額が大きく減る(その年の1~11月の手取り平均額の70%未満になる)従業員については、負担を考慮した「追加徴収額の繰延べ」も可能です。会社を通して「年末調整による不足額徴収繰延承認申請書」を所轄の税務署長に提出することで、不足分の徴収を翌年1月・2月に分けて繰延べることができます。

その年の12月分の給与から差し引かれる場合も、翌年1月・2月に繰延べられる場合も手続きは会社側が行うため、従業員本人が手続きを行う必要はありません。

年末調整の追加徴収の有無は、その年の12月分の給与明細で確認できます。一般的に、年末調整の追加徴収がある場合は「年末調整追加徴収」などの別項目で給与明細に金額が記載されます。

出典:国税庁「[手続名]年末調整による不足額徴収繰延の承認申請」

「年末調整による不足額徴収繰延承認申請書」に関する確認事項

不足分の徴収を繰延べたい場合は、「年末調整による不足額徴収繰延承認申請書」に必要事項を記載する必要があります。提出するにあたって、以下の項目を確認しておきましょう。

| 項目 | 概要 |

| 対象者 | 不足額の全額を本年最後に支払う給与から徴収すると、12月分の税引後の給与の金額が本年1月から11月までの税引後給与の平均月割額の70%未満となる人で、繰延べの承認を受けようとする人 |

| 提出時期 | 承認を受けようとする年度の最後の給与が支払われる日の前日までに提出 |

| 提出方法 | 申請書を複写により作成のうえ、給与の支払者(勤務先)に提出 |

| 手数料 | 不要 |

| 提出先 | 給与の支払者(企業)を経由して、その支払者の所得税の納税地の所轄税務署長に提出 |

年末調整の追加徴収額の計算と精算の流れ

追加徴収となる額(差引不足額)は、会社の労務担当者が必要書類を使いながら計算します。従業員がやるべきことは必要書類の提出のみです。

従業員が追加徴収額の計算を行うことはありませんが、「どのような計算方法に基づいて追加徴収が行われているのか」を理解しておくことで、自身の給与の妥当性を認識できます。

以下、年末調整の不足額精算までの流れを解説します。

STEP 1. 各種書類を確認し、控除額を計算する

年末調整時に必要となるのは、以下の書類です。会社の労務担当者はこれらの書類を確認し、各種控除額を計算します。

年末調整で必要となる書類

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

- 給与所得者の保険料控除申告書

- 給与所得者の(特定増改築等)住宅借入金等特別控除申告書

上記のうち、「給与所得者の扶養控除等(異動)申告書」は年末調整を受けるすべての給与所得者が提出しなければなりません。

そのほかの申告書については、基本的に対象者のみが勤務先に提出します。また、個人の状況によっては、上記書類以外に別途添付書類が必要となることもあります。

書類に不足があると年末調整作業が適切に行えないため、自身はどの書類の提出が必要かを確認しておきましょう。

年末調整の各申告書について詳しくは別記事「【2023年最新】年末調整の書き方を書類別にわかりやすく解説(記入例つき)」をご覧ください。

STEP 2. 年調年税額を計算する

以降の作業は、会社の労務担当者が行います。

会社は、以下の流れで従業員ごとに年調年税額を計算します。年調年税額とは、年末調整により算出された本来納めるべき所得税(および復興特別所得税)の金額のことです。大まかな流れは以下のとおりです。

年調年税額の計算の流れ

①1年間の給与・賞与の合計額を求める

②給与所得控除額をSTEP 1で求めた金額から差し引く

③各種控除額を②で求めた金額から差し引く

④③で求めた金額に税率をかけて所得税額(年調年税額)を求める

②で挙げた「給与所得控除」とは、給与所得者にとって必要経費にあたる控除です。STEP 1で求めた金額から給与所得控除を差し引くことで、給与所得が求められます。

そして、給与所得額から各種控除を差し引くことで、税金が課せられる「課税所得」が求められます。この課税所得額に応じた税率をかけることで、所得税額(年調年税額)が求められます。

STEP 3. 差引不足額を算出・精算する

STEP 1とSTEP 2で求めた金額を下記の計算式に当てはめ、差額を求めます。

年調年税額ー毎月の徴収税額の合計額(源泉徴収額) = 差額

年調年税額に対して源泉徴収税額の合計額が少なかった場合、計算の値はプラスになり、差分が追加徴収となります。

逆に、年調年税額に対して源泉徴収税額の合計額が多い場合は計算の値がマイナスとなり、差分が従業員へ還付(返還)されます。

| 年調年税額<源泉徴収税額 | 税金の過払い。差額分を従業員に還付 |

| 年調年税額>源泉徴収税額 | 税金の支払い不足。差額分を従業員から追加徴収 |

不足額(追加徴収)が発生した場合、納付に必要な手続きは会社側が行うため、従業員本人がすることは特にありません。ただし、12月の手取り額がほかの月よりも少なくなるため、12月の収支管理には注意しましょう。

まとめ

年末調整の追加徴収は、年の途中で給与が増加したり、年の途中で扶養親族が減ったりした場合に発生する可能性があります。

追加徴収される額は基本的にはその年の12月の給与からまとめて差し引かれます。あらかじめ追加徴収が発生するケースを把握し、必要に応じて事前に追加徴収される税額を計算し備えておきましょう。

よくある質問

年末調整結果、税金を追加で支払うことになるのはなぜ?

年末調整時の計算の結果によって、本来納めるべき所得税額よりも毎月の給与から支払っていた源泉所得税額が上回っていた場合、上回った額(不足分)を納めなければならないためです。これを「追加徴収」と呼びます。

追加徴収が発生するケースは、各従業員の状況によって異なります。

詳しくは、記事内の「年末調整で追加徴収されるケース」をご覧ください。

年末調整における追加徴収の計算方法は?

計算は、「必要書類をもとに各種控除額を確認する」「年調年税額を計算する」「追加徴収額(不足額)を納付する」という流れで行われます。

詳しくは、記事内の「年末調整の追加徴収額の計算と精算の流れ」をご覧ください。