監修 北 光太郎 きた社労士事務所

給与明細とは、支払われた給与の根拠となる、勤怠情報・給与支払額・控除額などの内訳が記載された書類のことです。

本記事では、給与明細とは何か・給与明細の見方・給与計算の方法などについて、わかりやすく解説します。

また、本記事では社会保険労務士が作成・監修した給与明細のExcelテンプレートを無料配布していますので、気になった方は給与明細の無料Excelテンプレートからダウンロードしてみてください。

▶︎ 給与計算ソフトならシェアNo.1のfreee人事労務!

目次

給与明細とは

給与明細とは、支払われた給与の根拠となる、勤怠情報・給与支払額・控除額などの内訳が記載された書類のことです。

そもそも従業員に支払われる給与は、総支給額から、社会保険料や税金などを控除した額になっています。給与明細は所得税法231条で、紙・もしくは電子データでの発行が義務付けられています。

「末締め15日払い」や「15日締め25日払い」など、会社ごとに給与の締め日と支払い日が決まっており、明細には給与の支払い期間分の情報が記載されています。

締め日とは、給与の支払い期間の最終日を指します。末締めなら毎月1日〜月末まで、15日締めなら毎月16日〜翌15日までが給与の支払い期間です。

出典:厚生労働省「第3章 働くときのルール」

給与明細は、手取り額を確認するだけの書類ではありません。会社から支給された給与や社会保険料、税金が正しく計算されているかを確認する書類でもあります。

給与計算が誤っていれば生活費にも影響するため、給与明細に書かれている内容を一つひとつ理解して、毎月確認することが大切です。

【関連記事】

給与計算のやり方まとめ!正しい計算方法を分かりやすく解説

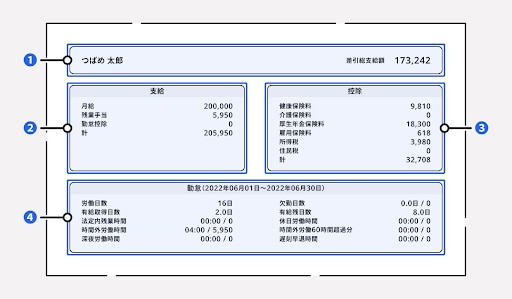

給与明細を構成する4つの項目の見方

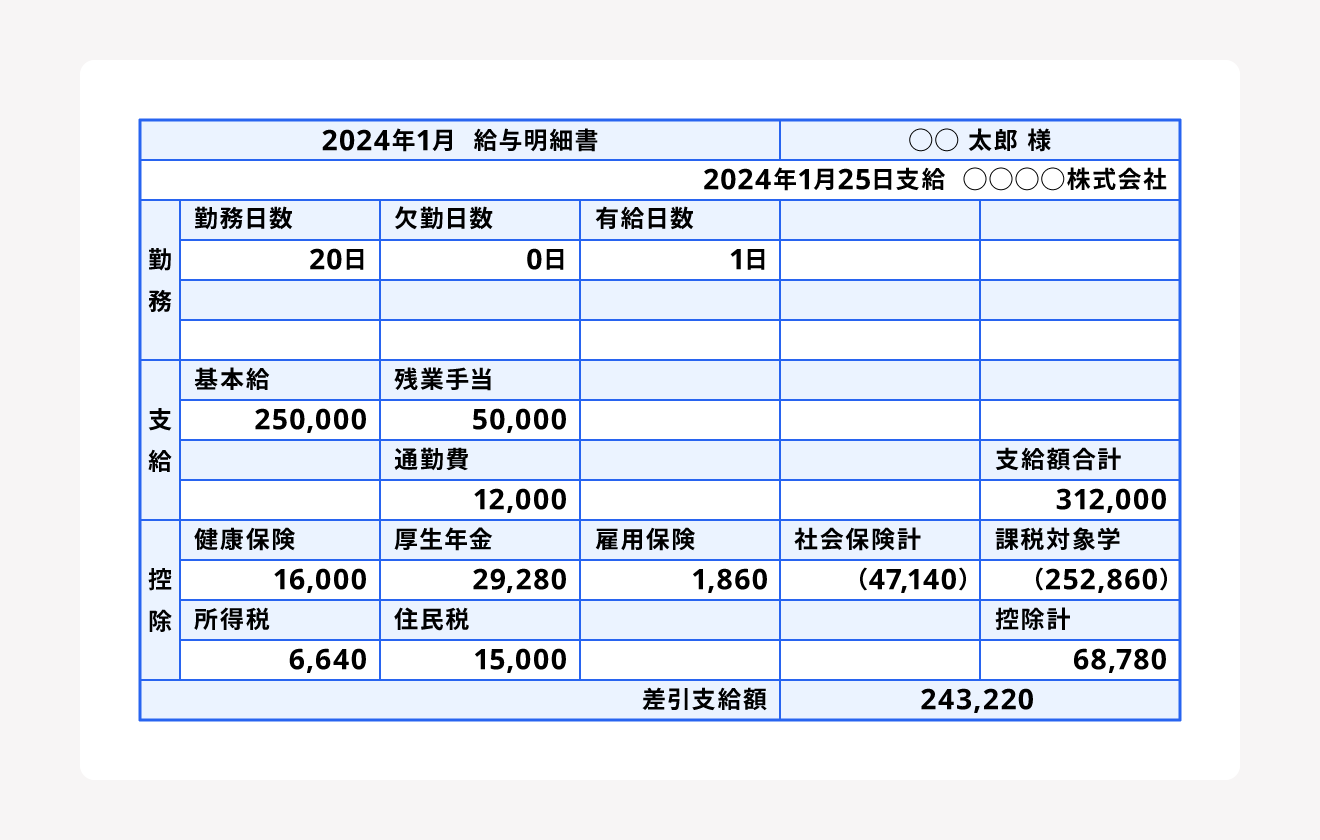

給与明細の主な構成

- 差引支給額

- 支給

- 控除

- 勤怠

上記画像の給与明細を参考に、各項目の詳細について解説します。

①差引支給額

差引支給額は、実際に従業員に支払われる給与額です。総支給額から税金などの控除額を差し引いた額で、一般的に「手取り」と呼ばれています。

支払い方法は会社によって異なりますが、銀行振込、または現金支給のどちらかで支払われます。

②支給

会社から支払われる給与のすべてが項目ごとに明記されています。ここでは、以下の主な記載項目や計算方法について解説します。

月給・残業手当・勤怠控除の定義

- 月給(基本給):給与計算のベースとなる、固定で支払われる賃金

- 残業手当:所定労働時間を超えて働いた分の賃金

- 勤怠控除:欠勤・遅刻・早退などで働けなかった時間分の賃金

月給(基本給)は昇給や降給がないかぎり、毎月同額が支払われます。

残業手当は上述したとおり、所定労働時間を超えた分の賃金が支払われますが、会社によっては「みなし残業」という賃金制度を適用している会社もあります。みなし残業は一定の残業時間が発生する想定で支払われる固定賃金のことで、「固定残業手当」とも呼ばれます。

残業手当の計算方法

残業手当は以下の計算式で算出します。

残業手当の算出方法

- 残業手当 = 1時間の単価 × 割増率 × 残業時間

- 1時間の単価 =(月額給与-手当*1)÷ 1ヶ月あたりの平均所定労働時間(*2)

(*1)家族手当や通勤手当など、労働と直接的な関係が薄く、個人的事情に基づいて支払われるものが対象 出典:「労働基準法施工規則第21条」

(*2)1ヶ月あたりの平均所定労働時間 = 年間労働日数 × 所定労働時間 ÷ 12

出典:厚生労働省「割増賃金の計算方法」

また、深夜勤務や休日労働など、残業の種類や時間帯により割増率が異なります。残業の種類ごとの割増率は以下をご確認ください。

| 残業の区分 | 割増率 |

|---|---|

| 時間外労働 | 60時間以下×1.25 60時間超 ×1.5 |

| 休日労働 | ×1.35 |

| 深夜(22時~翌5時)労働 | ×1.25 |

| 時間外労働 + 深夜労働 | ×1.5 |

| 休日労働 + 深夜労働 | ×1.6 |

出典:東京労働局「しっかりマスター労働基準法割増賃金編」

勤怠控除

基本的に支給項目はすべてプラスの項目ですが、欠勤や遅刻、早退などで働けなかった時間分の賃金を控除する場合、勤怠控除(欠勤控除)として支給項目からマイナスで表示されます。

各勤怠控除の算出方法は以下のとおりです。なお、欠勤の勤怠控除の計算方法は2通りあります。

勤怠控除の算出方法

勤怠控除の算出方法

(1)欠勤の場合

・月給与額 ÷ 月平均の月所定労働日数(*) × 欠勤日数

(*)月平均の所定労働時間数 =(365 - 年間休日数)÷ 12

・月給与額 ÷(該当月の所定労働日数 × 欠勤日数

(2)遅刻・早退の場合

遅刻・早退控除の対象とする月の給与額 ÷ 月平均所定労働時間数 × 遅刻・早退の時間

会社により計算方法や規定は異なるため、自身の会社の就業規則をご確認ください。

これは民法624条に基づくノーワーク・ノーペイの原則により、欠勤や遅刻、早退などで労働しなかった分の賃金は支払う必要がないとされているためです。

出典:e-Gov法令検索「民法 第624条」

手当

会社は時間外手当(残業代)以外の手当については支給の義務がありません。そのため、職務や就業条件など、すべて会社独自の規定で支払われます。

以下、代表的な手当の具体例をまとめました。

| 通勤手当 | 通勤に使用する公共交通機関の定期代や自動車通勤のガソリン代などの手当 公共交通機関の場合は、月15万円以内であれば非課税 自動車通勤のガソリン代は、距離に応じて非課税額が変動 |

|---|---|

| 役職手当 | 責任の重さや業務の幅など役職に応じた手当 |

| 資格手当 | 会社が指定する資格を保有している場合の手当 資格を取得した際に一時的な手当など |

| 家族手当 | 配偶者や子どもへの生活費や教育費の補助を目的とした手当 |

| 住宅手当 | 家賃や家のローンの補助が目的の手当 |

| 出張手当 | 出張の際、期間や場所に応じた飛行機やホテル代とは別に支給される手当 |

③控除

総支給額から控除されるものとして、以下が挙げられます。

控除の種類

- 社会保険料(健康保険・厚生年金保険・介護保険・雇用保険)

- 所得税

- 住民税

- 会社独自の控除

社会保険料や税金は法定控除といい、法律で定められている控除項目のため、必ず給与から差し引く必要があります。

また、控除欄にマイナスで金額が記載されている場合は支給の金額となります。多く控除していたものを返金する際に記載されており、原因としては、年末調整で出た所得税の還付や、税金の計算ミスでの返金などが考えられます。

健康保険料

社会保険は、狭義の社会保険(健康保険、厚生年金保険、介護保険)と労働保険(労災保険と雇用保険)で構成されています。社会保険料は、会社と従業員で半額ずつ負担しており、従業員負担分の保険料は毎月の給与から天引きされています。

雇用保険料も給与から毎月天引きされていますが、雇用保険料率は毎年変動し、事業によっても異なります。労災保険は事業主が全額負担のため、給与に影響しません。

このうち、業務外の怪我や病気に見舞われた際に適用される保険制度が健康保険です。健康保険料の負担額は以下の計算式で求めることができます。

健康保険料の負担額

標準報酬月額×健康保険料率÷ 2

健康保険料率は、加入している健康保険(協会けんぽ、組合健保)と住んでいる地域によって異なるため、自身の加入している健康保険組合のホームページを確認してみましょう。

厚生年金保険料

労働者の老齢や死亡、障害について保険給付を行う制度です。

20歳から60歳までのすべての国民が加入しなければならない国民年金のほか、働いている人は厚生年金保険へ加入し、厚生年金保険料も支払う必要があります。

厚生年金保険料も支払っている人は、老後に支給される金額も厚生年金と国民年金を支払った分だけ増えるかたちとなります。

なお、厚生年金保険料には国民年金保険料の分も含まれているため、別々に保険料を支払う必要はありません。厚生年金保険料として国民年金分を含めて毎月給与から天引きされます。

厚生年金保険料の負担額

標準報酬月額 × 18.300% ÷ 2

出典:日本年金機構「令和2年9月分(10月納付分)からの厚生年金保険料額表(令和6年度版)」

介護保険料

労働者の病気や加齢などによる介護サービスについて保険給付を行う制度です。40歳になると健康保険とあわせて自動的に給与から天引きされます。

介護保険料の負担額

標準報酬月額 × 介護保険料率 ÷ 2

【関連記事】

社会保険料まとめ!計算方法から社会保険料控除まで徹底解説

雇用保険料

労働者の失業や雇用が継続困難となった場合に適用される保険制度です。折半の社会保険と違い、事業主と労働者、事業の種類で雇用保険料率が異なります。

現在の雇用保険料率は以下をご確認ください。

<令和6年度の雇用保険料率(2024年4月1日~2025年3月31日)>

| 自己負担 | 会社負担 | 雇用保険料率 | |

|---|---|---|---|

| 一般事業 | 0.6% | 0.95% | 1.55% |

| 農林水産・清酒製造事業 | 0.7% | 1.05% | 1.75% |

| 建設事業 | 0.7% | 1.15% | 1.85% |

出典:厚生労働省「令和6年度の雇用保険料率のご案内」

所得税

その年の1月1日から12月31日の間に得た所得に対して課税される国税です。会社員は源泉徴収というかたちで、毎月の給与所得から所得税を概算で算出し、控除しています。

毎月の所得税はあくまで概算のため、12月の年末調整で、確定した年収を基に所得税を計算しなおし、差額が還付または追徴されます。

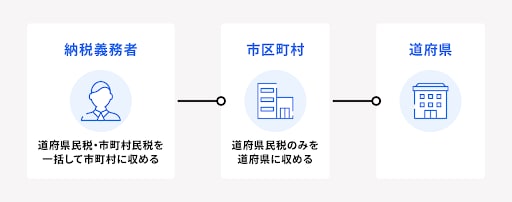

住民税

従業員が住民票のある市町村や、都道府県に納める税金です。住民税は前年の所得に応じて、税額が決定し、翌年の6月から支払いが始まります。すなわち住民税は後払いとなっています。

出典:従業員の住民税の計算方法は?社員の入退社で会社が行う対応まとめ

【関連記事】

従業員の住民税の計算方法は?社員の入退社で会社が行う対応まとめ

会社独自の控除

このほかに会社独自の控除項目がある場合は、会社と従業員間の労使協定により書面上で合意すると、控除が可能です。

会社独自の控除項目として代表的なものは以下のとおりです。

| 住宅費 | 会社が所有する寮や社宅を従業員に貸与している場合の家賃額 |

|---|---|

| 組合費 | 会社が加入する労働組合 |

| 従業員持株会 | 会社の持株会に加入した場合の積立金 |

④勤怠

勤怠の欄には、実際にその月働いて賃金が発生した時間や日数が記載されます。

| 労働日数 | 該当月の実際に労働した日数 |

|---|---|

| 有給取得日数 | 有給休暇を取得した日数 |

| 労働時間 | 該当月の勤務時間の合計 |

| 残業時間 | 所定労働時間または法定労働時間(8時間)を超えて働いた時間 |

| 深夜時間 | 深夜(22時~翌5時)に働いた時間 |

| 休日労働時間 | 労働基準法に定められている休日に働いた時間 |

| 遅刻早退時間 | 遅刻や早退し、働くことができなかった時間 |

なお、ここで記載される実績は「締め日」の期間となります。

給与明細に表示される有給残数は、勤怠締め日時点までの残数となるので注意しましょう。

給与明細の金額が思っていた金額と差がある場合は、勤怠の項目も確認し、誤って控除されている日や、計算されていない残業時間がないか、確認してみましょう。

また、給与明細のExcelテンプレートが必要な方は、給与明細の無料Excelテンプレートから無料でダウンロードができます。見やすいデザインで合計金額の自動計算もできるので、業種問わずご利用ください。

給与明細をもらったときのポイント

給与明細は単に振込金額を確認するだけではなく、以下の3つのポイントを抑えて確認しましょう。

給与明細をもらった時に確認しておきたいこと

- 支給額や控除額を確認する

- 勤怠実績に相違ないか確認する

- 最低3年間は保存する

それぞれのポイントを詳しく解説します。

支給額や控除額を確認する

支給額には、基本給や時間外手当、通勤手当などが記載されています。

時間外手当は残業時間によって毎月変動しますが、その他の手当は異動や昇格などがあった場合に変更されるのが一般的です。

また、通勤手当は住所を変更した場合に変更される手当です。しかし、給与担当者の変更漏れなどにより、金額の変更がされていない可能性もあるため、住所変更した場合は必ず給与明細を確認しましょう。

一方、控除額には社会保険料や税金のほかに、財形貯蓄などの会社独自の控除項目が記載されています。

たとえば、財形貯蓄の申し込みをした場合に、給与から財形貯蓄の分が控除されていない場合は、会社側の控除漏れが起きていることが考えられます。

給与計算は基本的に人が行っているため、変更漏れや金額の入力間違いが稀に発生します。支給額と控除額が正しく金額が反映されているか、毎月確認することが大切です。

勤怠実績に相違ないか確認する

残業時間や休日出勤、深夜勤務が発生した場合には、給与に正しく実績が反映しているか確認することが大切です。出勤日数に連動して通勤手当が支払われている場合は、合わせて確認した方が良いでしょう。

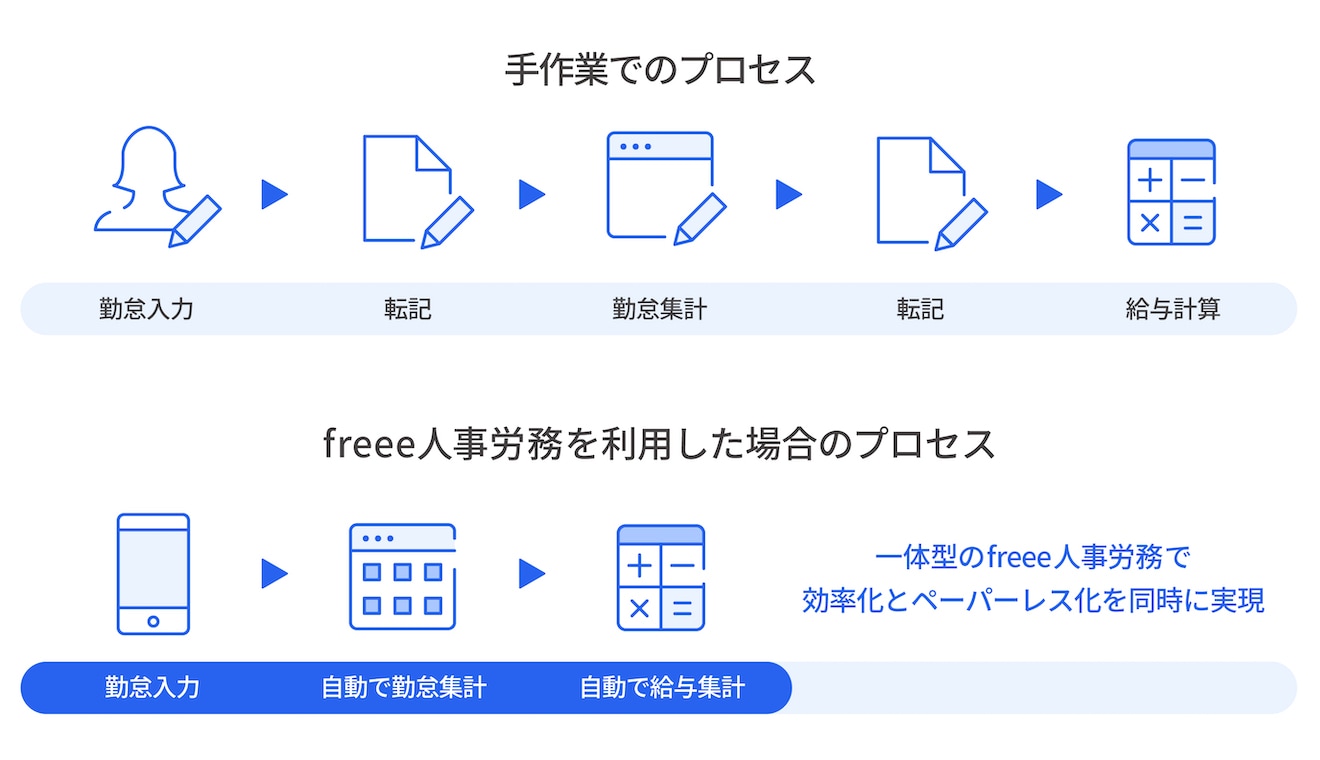

会社によっては勤怠実績を紙の勤務表と電卓で集計している可能性もあります。また大企業では、勤怠データを給与計算システムに一括取り込みして計算している場合がほとんどです。

勤怠の集計時に計算が誤っていたり、データが反映されていなかったりなど、正しく計算されていない可能性もあるため、記録していた時間と相違がある場合は早急に問い合わせましょう。

最低3年間は保存する

未払いの給与や残業手当がある場合は、給与明細が発行されてから2年以内であれば請求が可能です。

給与明細は証拠として利用可能なため、確認しやすいよう時系列でまとめ、最低でも3年間は保管しましょう。

なお、未払い賃金などの賃金請求権は「原則5年、当分の間3年」とされており、将来的には5年になる予定です。

給与計算や給与明細発行をカンタンに行う方法

毎月の給与の計算と給与明細の作成をラクに

freee人事労務は勤怠管理をクラウド上で行うことで、勤怠データをリアルタイムに集計でき、ワンクリックで給与計算・給与明細の発行が完了します。

気になった方は是非労務管理システム「freee人事労務」をお試しください。

まとめ

給与明細は、手当や控除、明細のフォーマットなど会社によって異なる要素が多い書類です。会社の就業規則や雇用契約時の書類をよく確認し、自分の給与が正しく計算されているかを確認しましょう。

また、雇用形態がバラバラであったり、従業員数が多く入退職が頻繁にあったりするような会社は、ミスの軽減や業務効率化のため、給与明細電子化への切り替えがおすすめです。

よくある質問

給与明細とは?

給与明細とは、その支払われた給与の根拠となる勤怠情報や給与の支払額、控除額など、詳しい内訳が記載されている書類です。給与明細は所得税法231条で、紙、もしくは電子データにて発行を義務付けられています。給与明細の見方については、「給与明細とは」をご覧ください。

給与明細は保管しておくべき?

未払いの給与や残業手当がある場合は、給与明細が発行されてから3年以内であれば請求が可能です。給与明細は証拠として利用可能なため、確認しやすいよう時系列でまとめ、最低でも3年間は保管するとよいでしょう。給与明細の見方については、「給与明細を構成する4つの項目の見方」をご覧ください。

会員登録不要でテンプレートを無料ダウンロードできるサービス

freeeでは給与明細を無料で作成できるサービスを新たにご提供しています。会員登録不要で誰でも無料で給与明細のテンプレートをダウンロードすることができます。

具体的に、freeeの無料テンプレート集でダウンロードできる書類には以下のようなものがあります。

・給与明細

・内定通知書

・在籍証明書

・顛末書

・請求書(インボイス制度対応)

・発注書

・納品書

・領収書 など

freeeの無料テンプレート集では、上記のほかにも無料でダウンロードできる書類をご用意しています。ぜひご活用ください。

監修 北 光太郎

きた社労士事務所 代表

中小企業から上場企業まで様々な企業で労務に従事。計10年の労務経験を経て独立。独立後は労務コンサルのほか、Webメディアの記事執筆・監修を中心に人事労務に関する情報提供に注力。法人・個人問わず多くの記事執筆・監修をしながら、自身でも労務専門サイトを運営している。