年末調整の計算とは、従業員に支払う毎月の給与などから天引きした源泉徴収税額と、従業員が本来納めるべき所得税額の差分を求めることを指します。

各従業員の状況によって必要書類や過程が異なるほか、税法に基づいて従業員ごとに正確に計算しなければならないので注意しましょう。

本記事では、年末調整の計算方法や計算例、必要書類についてわかりやすく解説します。

▶︎ 2025年の法改正に完全対応したクラウド年末調整ソフトならfreee人事労務

目次

- 年末調整の計算とは

- 年末調整の年調年税額を求める計算方法

- 1.給与総額・給与等から天引きした社会保険料・源泉徴収税額を集計

- 2.給与総額から給与所得額を算出する

- 3.所得控除の金額を計算する

- 4.2から3を差し引き課税所得額を計算する

- 5.4から算出所得税を求める

- 6.5から住宅ローン控除を差し引く(該当者のみ)

- 7.復興特別所得税を加えて年調年税額を算出する

- 8.年調年税額と源泉徴収税額の過不足を精算する

- 年末調整の計算例

- 計算例1:配偶者(収入なし)と16歳の子どもが1人いる既婚者

- 計算例2:ひとり親の場合

- 年末調整の計算で注意すべきポイント

- 扶養親族の人数変更の記載漏れがないか

- 従業員に控除の必要書類の保管を徹底してもらう

- 年末調整の計算に必要な書類

- 給与所得者の扶養控除等(異動)申告書

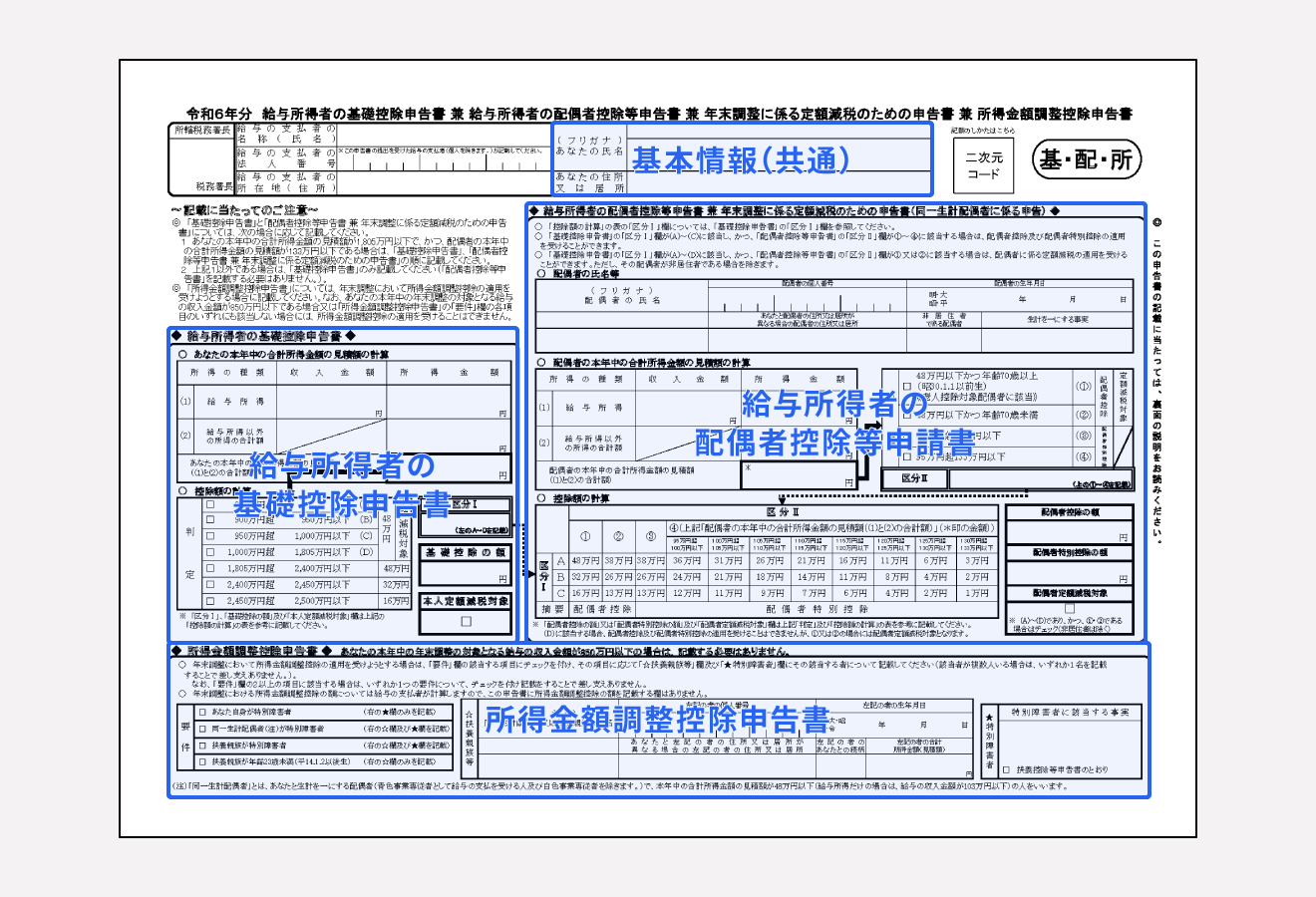

- 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

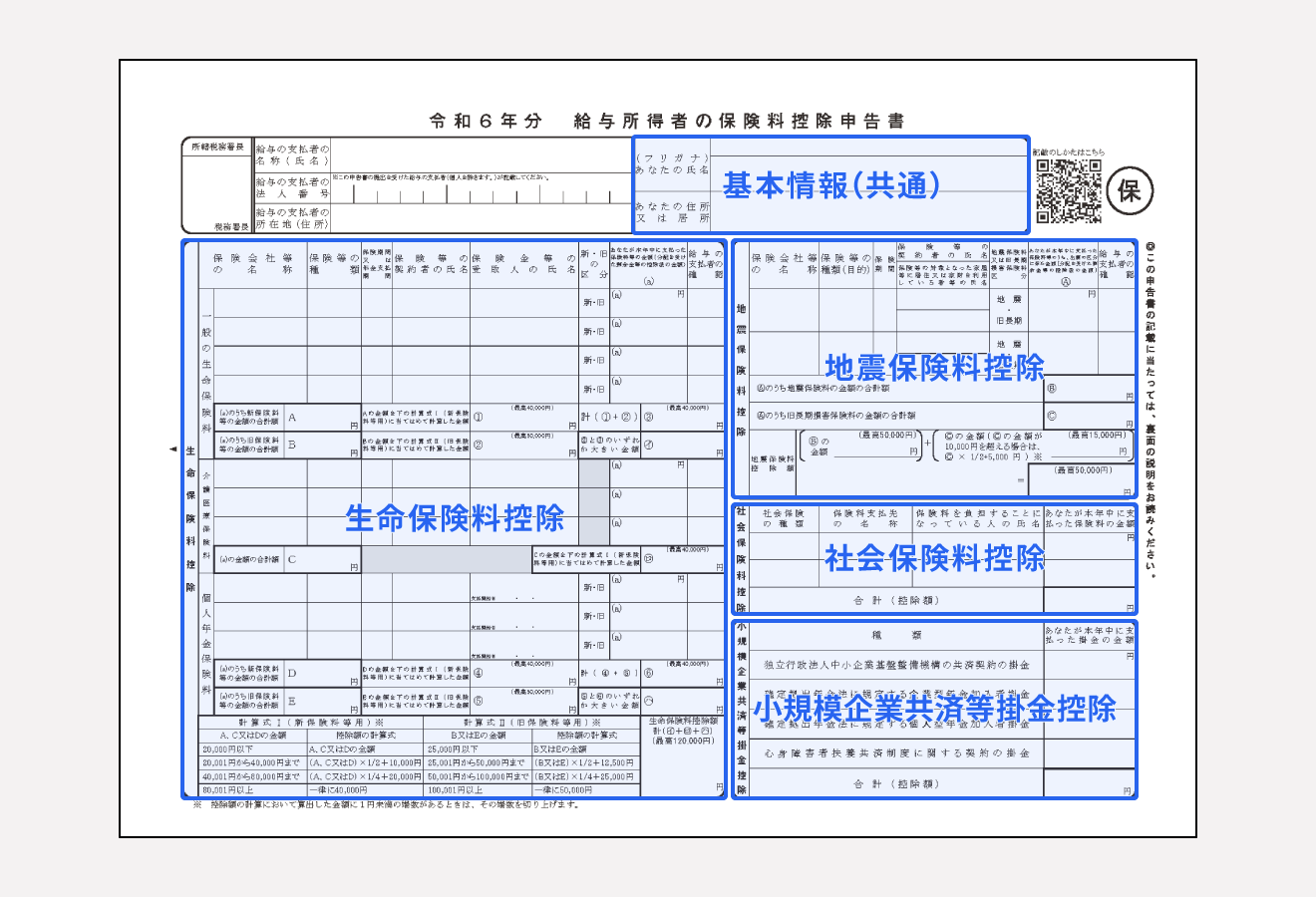

- 給与所得者の保険料控除申告書

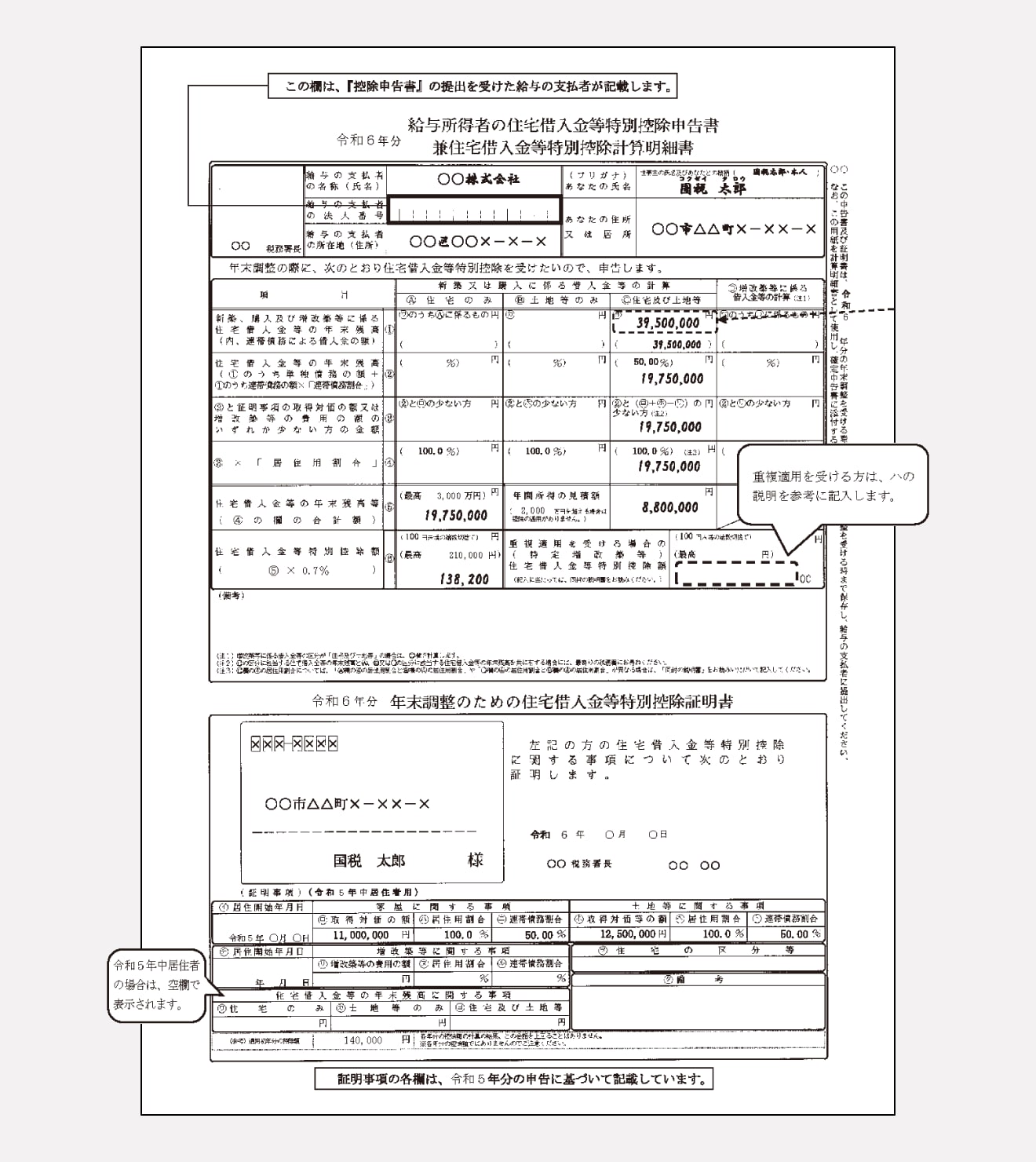

- 給与所得者の(特定増改築等)住宅借入金等特別控除申告書 兼(特定増改築等)住宅借入金等特別控除計算明細書

- 2024年の年調減税を簡単に行う方法

- まとめ

- よくある質問

ペーパーレス年末調整でチェック業務を簡単に

年末調整の計算や従業員からの書類の回収などの業務から解放されませんか?

freeeの年末調整なら3ステップで簡単申告!2025年の年末調整の業務量を大幅に削減できます。

労務担当者の皆さん!ぜひ一度、無料で資料ダウンロードしてみてください!

(※本資料は労務担当者向けです。)

年末調整の計算とは

年末調整の計算とは、従業員に支払う毎月の給与などから天引きした源泉徴収税額と、従業員が本来納めるべき所得税額の差分を求めることです。

年末調整の計算で求めた源泉徴収税額と本来納めるべき所得税額(年調年税額)の差分は、年末調整を行った12月もしくは翌年の1月に従業員に還付もしくは追加徴収します。

会社は、すべての従業員の年末調整の計算を行わなければなりません。計算方法はすべての従業員で共通していますが、従業員ごとに給与等の支給額や適用される控除とその額が異なるため、計算作業は煩雑になります。

計算を間違えることのないよう、年末調整の計算方法や各種控除について正しく理解しておきましょう。

年末調整についての詳細は別記事「【2024年最新】年末調整の書き方まとめ!書類別にわかりやすく解説(記入例つき)」をあわせてご確認ください。

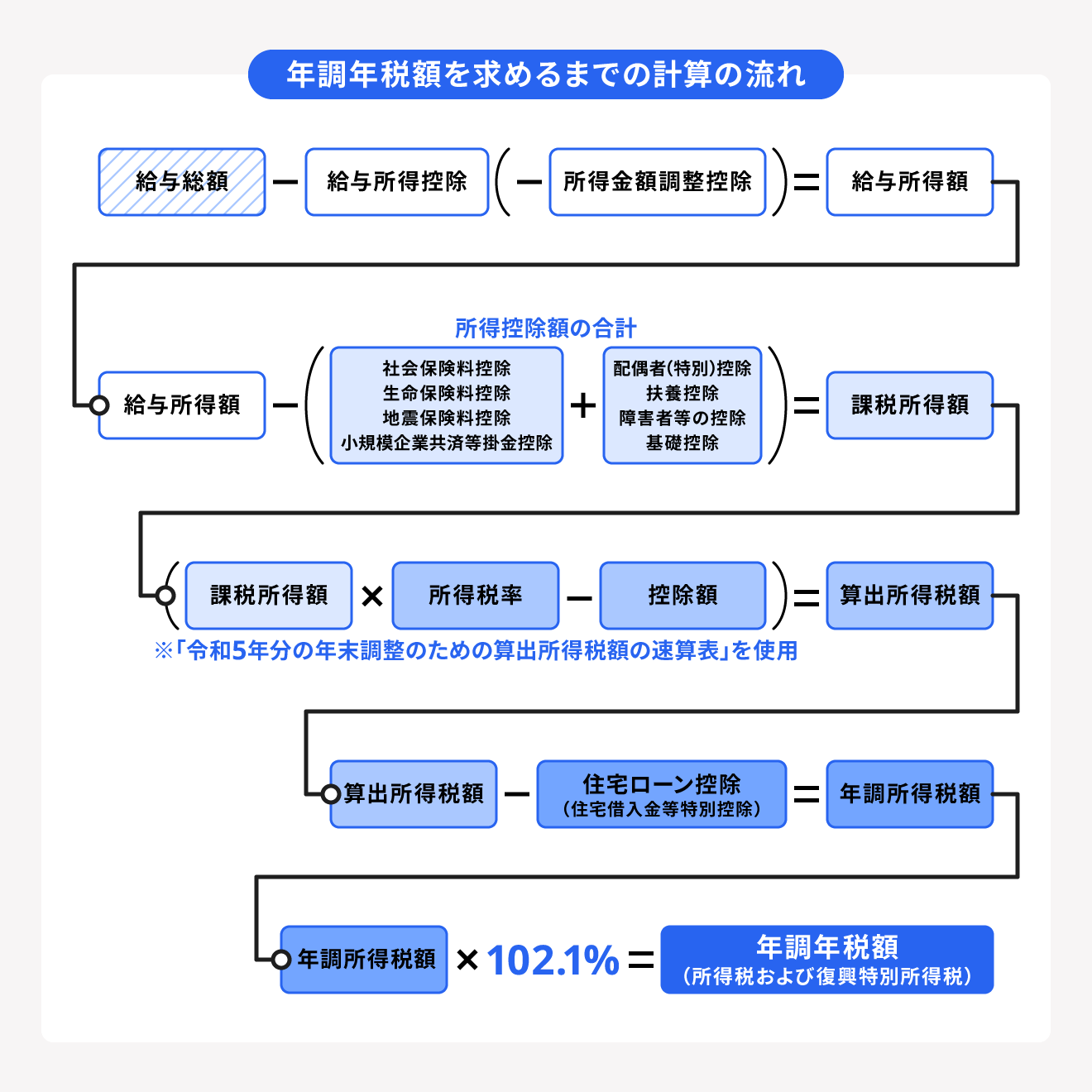

年末調整の年調年税額を求める計算方法

年末調整によって、年調年税額を求めるためにはいくつかの流れが存在します。

年末調整の計算方法は、1年間の給与総額から給与所得税を算出したり、所得控除を計算したりするなどの過程を踏んで計算されます。

給与総額から年調年税額を求めるまでの計算の流れは、以下のとおりです。

この流れを手順ごとにまとめると、年末調整の計算は以下の手順にしたがって従業員ごとに行います。

年末調整の計算方法

- 給与総額・給与等から天引きした社会保険料・源泉徴収税額を集計

- 給与総額から給与所得額を算出する

- 所得控除の金額を計算する

- 2から3を差し引き課税所得額を計算する

- 4から算出所得税を求める

- 5から住宅ローン控除を差し引く(該当者のみ)

- 復興特別所得税を加えて年調年税額を算出する

- 年調年税額と源泉徴収税額の過不足を精算する

年末調整の計算の各手順において使用する各種書類については、記事内「年末調整の計算に必要な書類」をご参照ください。

1.給与総額・給与等から天引きした社会保険料・源泉徴収税額を集計

まずは、従業員一人ひとりの1年間の給与総額、給与から天引きした社会保険料、源泉徴収税額の集計作業を行います。

給与総額の集計

1年間の給与総額を計算します。ここでの「給与」とは、その年の1〜12月に受け取った給与のほか、賞与や手当も含まれます。年末までの給与・賞与の金額が確定していない段階で計算する際は、これまで支払われた給与・賞与に基づいて見積額を算出します。

このとき公共交通機関時の「通勤手当」は集計対象に含まれません。通勤手当は、1ヶ月あたり15万円まで非課税となるためです。つまり「基本給+通勤手当以外の各種手当の合計」が集計対象となります。

給与から天引きした社会保険料の集計

各従業員へ支払う毎月の給与から差し引いた社会保険料(健康保険料、厚生年金保険料など)の額を集計します。こちらも、給与から差し引いたものと賞与から差し引いたものを分けて計算し、それぞれの額が出たら総額を計算します。

源泉徴収税額の集計

従業員ごとに、給与や賞与から天引きした源泉徴収税額を集計します。

ここで集計した源泉徴収税額と、最終的に算出される年調年税額との差額を、還付または追加徴収することとなります。

2.給与総額から給与所得額を算出する

次に、①で求めた給与総額から給与所得控除を差し引き、給与所得を求めます。

給与総額 - 給与所得控除 = 給与所得

なお、2020年以降、給与所得控除の金額は下表のように給与収入の金額に応じて定められています。

| 給与総額(給与等の収入金額) | 給与所得控除額 |

|---|---|

| 162万5,000円まで | 55万円 |

| 162万5,001円から180万円まで | 収入金額 × 40% - 10万円 |

| 180万1円から360万円まで | 収入金額 × 30% + 8万円 |

| 360万1円から660万円まで | 収入金額 × 20% + 44万円 |

| 660万1円から850万円まで | 収入金額 × 10% + 110万円 |

| 850万1円以上 | 195万円(上限) |

給与総額が660万円未満の際は「年末調整等のための給与所得控除後の給与等の金額の表」から給与所得額を求めることもできます。

また、給与総額が660万円以上の場合は、下記の速算表に基づく簡易的な方法で給与所得額を求めることも可能です。

| 給与総額(給与等の収入金額) | 給与所得控除額 |

|---|---|

| 660万円以上850万円未満 | 収入金額 × 90% - 110万円 |

| 850万円以上 | 収入金額 - 195万円 |

このとき、その年の給与総額が850万円を超えており、かつ以下のいずれかの条件を満たしている場合には所得金額調整控除(子ども・特別障害者等を有する者等の所得金額調整控除)が適用されます。

所得金額調整控除の対象となる条件①

- 本人が特別障害者

- 23歳未満の扶養親族がいる

- 特別障害者の配偶者または扶養親族がいる

所得金額調整控除は、給与所得から以下の金額を控除します。

{給与収入金額(1,000万円超の場合は1,000万円)- 850万円円} × 10% = 控除額(※)

※1円未満の端数がある場合は切り上げ

所得金額調整控除の対象となる条件②

- その年分の給与所得控除後の給与等の金額と公的年金等に係る雑所得の金額がある居住者で、その合計額が10万円を超える

条件②の場合、所得金額調整控除は、給与所得から以下の金額を控除します。

{給与所得控除後の給与等の金額(10万円超の場合は10万円) + 公的年金等に係る雑所得の金額(10万円超の場合は10万円)}-10万円=控除額(※)

※上記の「子ども・特別障害者等を有する者等の所得金額調整控除」の適用がある場合はその適用後の給与所得の金額から控除します。

所得金額調整控除についての詳細は別記事「年末調整の所得金額調整控除とは?概要や申告書の書き方をわかりやすく解説【令和6年(2024年)版】」をあわせてご確認ください。

3.所得控除の金額を計算する

給与所得額を算出したら、そこから差し引く「所得控除」の合計を求めます。所得控除は全部で15種類あり、どの控除が適用されるかは各従業員の状況によって異なります。主な所得控除は以下のとおりです。

なお、以下の所得控除は、所得控除は年末調整で対応可能なものに限ります。

主な所得控除

- 基礎控除

- 配偶者控除、配偶者特別控除

- 扶養控除

- 寡婦控除

- ひとり親控除

- 生命保険料控除、地震保険料控除

- 社会保険料控除

- 小規模企業共済等掛金控除

- 障害者控除

- 住宅借入金等特別控除

このとき、1で算出した給与から天引きした社会保険料は、「社会保険料控除」に含めて合算します。

そのほか、従業員ごとの所得控除の有無や内容は、年末調整時に各従業員から回収する以下の所得控除の申告書と、生命保険料控除などの証明書をもとに確認・集計します。

従業員から回収する所得控除に関連する申告書

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

- 給与所得者の保険料控除申告書

4.2から3を差し引き課税所得額を計算する

2で求めた給与所得から③で求めた所得控除を差し引いて、課税所得額を算出します。

給与所得額(2)- 所得控除の合計(3) = 課税所得額(1,000円未満切り捨て)

この課税所得額に対して所得税が課されます。このとき、1,000円未満は切り捨てて計算します。

5.4から算出所得税を求める

4で求めた課税所得額に所得税率をかけて所得税額を算出します。所得税率は下表の速算表のとおり、課税所得額に応じて段階的に設定されています。このとき、下表に記載されている控除額を差し引くことも忘れないようにしましょう。

上記をまとめて以下の計算を行うと、算出所得税額が求められます。

課税所得額(4)× 所得税率 - 控除額 = 算出所得税額

速算表は以下のとおりです。

所得税率の速算表

| 課税対象の所得金額 | 税率 | 控除額 |

| 1,000円〜1,949,000円 | 5% | 0円 |

| 1,950,000円〜3,299,000円 | 10% | 97,500円 |

| 3,300,000円〜6,949,000円 | 20% | 427,500円 |

| 6,950,000円〜8,999,000円 | 23% | 636,000円 |

| 9,000,000円〜17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円〜39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

次項(6)の住宅ローン控除の適用がない場合には、ここで算出した「算出所得税額」がそのまま「年調所得税額」となります。

6.5から住宅ローン控除を差し引く(該当者のみ)

住宅ローン控除(住宅借入金等特別控除)の適用がある従業員は、5で求めた金額から住宅ローン控除額を差し引きます。

住宅ローン控除の適用がある場合、該当する従業員から「給与所得者の(特定増改築等)住宅借入金等特別控除申告書 兼 (特定増改築等)住宅借入金等特別控除計算明細書」と、住宅ローンに関する証明書を回収します。

住宅ローンの控除額は、従業員から提出された証明書に記載されている、年末時点におけるローン残高に控除率を掛けた金額です。

年末時点の住宅ローン残高 × 0.7%(100円未満切り捨て)= 住宅ローン控除額

※2022年1月1日以降に一般住宅や認定住宅の新築などを行った場合

控除限度額は、一般住宅であれば年間で40万円、認定住宅であれば年間50万円と定められています。

年末調整の際に住宅ローン控除の手続きが必要になるのは、住宅ローンの適用2年目以降です。適用1年目は住宅ローン控除の申告を従業員自身が確定申告で行うため、年末調整の計算に住宅ローン控除は含まれません。

3の所得控除とは異なり、住宅ローン控除は所得税から直接控除額を差し引く「税額控除」です。よって、5で求めた算出所得税額から住宅ローン控除を差し引くことで、年調所得税額が求められます。

算出所得税額(5) - 住宅ローン控除 = 年調所得税額

なお、住宅ローン控除額が算出所得税額を上回り控除しきれない場合、年調所得税額は0円となり、控除しきれない金額は切り捨てることとなります。

出典:国税庁「一般住宅の新築等をした場合(住宅借入金等特別控除)」

出典:国税庁「認定住宅の新築等をした場合(住宅借入金等特別控除)」

出典:国税庁「年税額の計算」

7.復興特別所得税を加えて年調年税額を算出する

⑤もしくは⑥で求めた年調所得税額に「復興特別所得税」を加えた年調年税額を算出します。

「復興特別所得税」とは、東日本大震災の復興を目的として設けられた、所得税とあわせて納めなければならない税金のことです。2013年から2037年までの期間、所得税額に基づいて上乗せされることになっています。

5で求めた金額(住宅ローン控除が適用される場合は6で求めた金額)に「復興特別所得税」を加算し、支払うべき所得税額(年調年税額)を算出します。このとき、100円未満は切り捨てます。

具体的な計算式は以下のとおりです。

年間所得税額(5または6で求めた金額)× 102.1%(復興特別所得税率)= 年調年税額(100円未満切り捨て)

ここで算出された金額が、その年に従業員が支払うべき所得税額です。

前述のとおり、復興特別所得税は住宅ローン控除を差し引いた後の金額に加算されるので、⑥の時点(住宅ローン控除が適用された時点)で金額がマイナスになっていた場合、この計算をする必要はありません。

出典:国税庁「個人の方に係る復興特別所得税のあらまし」

8.年調年税額と源泉徴収税額の過不足を精算する

最後に、1で集計した源泉徴収税額と、ここまでの手順で算出した年調年税額を比較し、過不足額を計算のうえ追加徴収または還付額の精算を行います。この精算をもって、年末調整における一連の計算作業が完了します。

| 過不足の計算について | |

|---|---|

| 年調年税額 < 源泉徴収税額 | 税金の過払い。差額分を従業員に還付 |

| 年調年税額 > 源泉徴収税額 | 税金の支払い不足。差額分を従業員から追加徴収 |

出典:国税庁「過不足額の精算」

年末調整の計算例

前述した計算方法をもとに、年末調整の計算例をいくつか挙げ、解説します。

計算例1:配偶者(収入なし)と16歳の子どもが1人いる既婚者

Aさんの場合

✔️既婚、配偶者(妻)は収入なし

✔️16歳の子ども1名を扶養

✔️給与総額:587万円

✔️源泉徴収税額:14万595円

✔️保険料に関する控除額

- 社会保険料控除額:82万9,975円(給与から天引きした社会保険料含む)

- 生命保険料控除額:7万1,550円

- 地震保険料控除額:4万5,000円

まずは、給与総額から給与所得額を求めます。給与総額が660万円未満であることから、「年末調整等のための給与所得控除後の給与等の金額の表」より、給与所得額は425万4,400円であることが分かります。

続いて、給与所得額から所得控除の合計額を差し引き、課税所得額を求めます。

Aさんは配偶者と16歳の子ども1名を扶養していることから、配偶者控除38万円、扶養控除38万円を受けられます。そのほか、保険料に関する所得控除と、基礎控除をあわせ、所得控除の合計額は以下のとおり求められます。

829,975円(社会保険料控除)+ 71,550円(生命保険料控除)+ 45,000円(地震保険料控除)+ 380,000円(配偶者控除)+ 380,000円(扶養控除)+ 480,000円(基礎控除)= 2,186,525(円)

給与所得額より所得控除の合計額218万6,525円を差し引き、課税所得額を求めます。

4,254,400(円) - 2,186,525(円) = 2,067,875(円)

1,000円未満を切り捨て、課税所得額は206万7,000円です。

続いて、課税所得額から算出所得税額を求めます。計算式は以下のとおりです。

2,067,000(円) × 10% - 97,500(円) = 109,200(円)

最後に、算出所得税額に復興特別所得税の税率をかけ、年調年税額を算出します。

109,200(円) × 102.1% = 111,493(円)

100円未満を切り捨てた11万1,400円が、Aさんが納付すべき所得税及び復興特別所得税(年調年税額)となり、すでに源泉徴収された14万595円と比べると2万9,195円の超過となります。この超過分は、12月または翌年1月にAさんに還付します。

計算例2:ひとり親の場合

Bさんの場合

✔️独身(ひとり親)

✔️18歳の子ども1名を扶養

✔️給与総額:420万円

✔️源泉徴収税額:11万2,200円

✔️保険料に関する控除額

- 社会保険料控除額:46万9,956円(給与から天引きした社会保険料含む)

- 生命保険料控除額:12万円

次に、18歳の子ども1名を扶養する、ひとり親のBさんのケースについて解説します。

まず、給与総額から給与所得額を求めます。給与総額は420万円のため「年末調整等のための給与所得控除後の給与等の金額の表」より給与所得額は292万円ということが分かります。

続いて、所得控除の合計額を計算します。

Bさんは独身で扶養親族を有する男性のため、ひとり親控除35万円が受けられます。そのほか、扶養控除38万円、基礎控除48万円と、上述のとおり社会保険料控除と生命保険料控除も適用されます。所得控除の合計額は以下のとおりです。

469,956円(社会保険料控除)+ 120,000円(生命保険料控除)+ 350,000円(ひとり親控除)+ 380,000円(扶養控除)+ 480,000円(基礎控除)= 1,799,956円

給与所得額から所得控除の合計額を差し引き、課税所得額を求めます。

2,920,000(円) - 1,799,956(円) = 1,120,044(円)

1,000円未満を切り捨てた112万円がBさんの課税所得額です。課税所得金額が195万円以下のため、所得税率5%を掛けて算出所得税額を計算します。

1,120,000(円) × 5% = 56,000(円)

算出所得税額5万6,000円に復興特別所得税率を掛け、年調年税額を算出します。

56,000(円) × 102.1% = 57,176(円)

100円未満を切り捨てた5万7,100円が、Bさんの年調年税額(所得税及び復興特別所得税)です。すでに源泉徴収された11万2,200円と比べると5万5,100円の超過となり、この超過額をBさんに還付します。

年末調整の計算で注意すべきポイント

年末調整の計算を行う場合には、扶養親族の人数変更の記載を正しく記入する必要があったり、生命保険や損害保険などの控除証明書を保存したりする必要があります。

年末調整の計算を行う際は以下の2点に注意しましょう。

- 扶養親族の人数変更の記載漏れがないか

- 従業員に控除の必要書類の保管を徹底してもらう

源泉徴収税が不足したり、控除証明書を紛失したりすることで、年末調整の計算がスムーズに行えない可能性があります。

扶養親族の人数変更の記載漏れがないか

年末調整では、従業員からさまざまな控除の申告を受けるため、多くの場合は所得税が還付されます。

しかし、例外的に源泉徴収税額が不足するケースも生じます。

理由として、年の途中に従業員の扶養親族の人数が減ったことで扶養控除の金額が減り、源泉徴収税額が不足することが挙げられます。

扶養控除は、その年の12月31日時点の扶養親族の人数に基づき計算されるため、結婚、離婚、子どもの独立などで扶養親族の人数に増減が生じた場合は、年末調整の際に忘れずに記載してもらうよう、従業員へ伝えましょう。

従業員に控除の必要書類の保管を徹底してもらう

毎年10月頃に、加入している保険会社から各従業員に送付される生命保険や損害保険などの控除証明書は、年末調整の際に必要となります。

年末調整をスムーズに進めるために、従業員には事前に各控除証明書をなくさないよう大切に保管しておいてもらうよう通達しておきましょう。

年末調整の計算に必要な書類

年末調整の所得控除・税額控除の計算のために従業員から回収する申告書は4点です。

年末調整に必要な申告書には「給与所得者の扶養控除等(異動)申告書」など年末調整の対象となるすべての従業員が記載しなければいけない書類から、住宅ローンの借り入れをしている従業員が該当する「給与所得者の(特定増改築等)住宅借入金等特別控除申告書 兼(特定増改築等)住宅借入金等特別控除計算明細書」まで、いくつかの書類が存在します。

具体的には、以下4つの申告書があります。

年末調整の計算に必要な申告書

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

- 給与所得者の保険料控除申告書

- 給与所得者の(特定増改築等)住宅借入金等特別控除申告書 兼(特定増改築等)住宅借入金等特別控除計算明細書

そのほか、申告書の内容を証明する各種証明書についても、申告書とあわせて従業員から回収します。

各申告書の概要を以下で解説します。

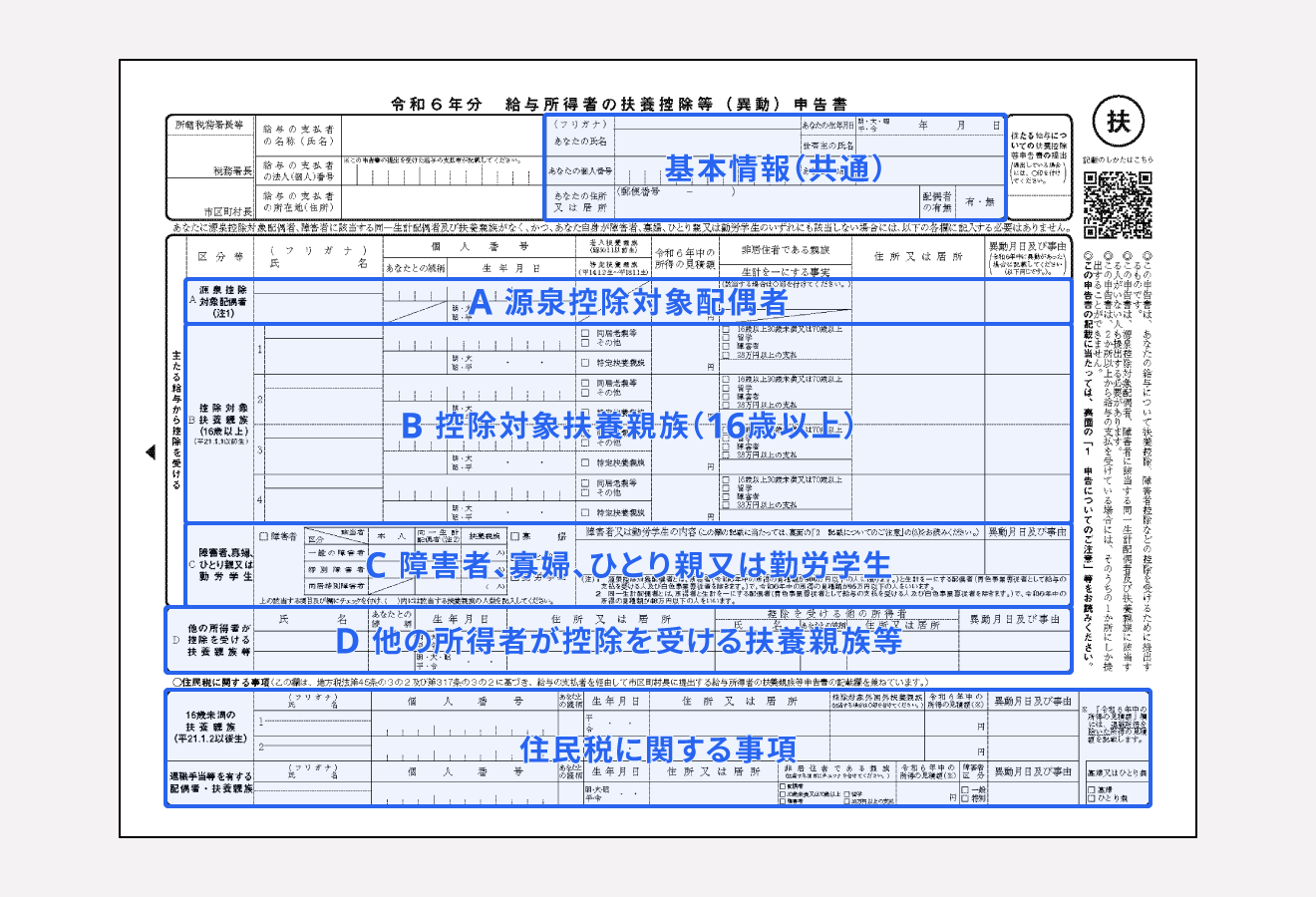

給与所得者の扶養控除等(異動)申告書

「給与所得者の扶養控除等(異動)申告書」(以下、扶養控除等申告書)は、年末調整の対象となるすべての従業員に提出してもらう必要があります。扶養控除等申告書では、扶養控除や障害者控除、ひとり親控除、寡婦控除などの申告ができます。

扶養控除等申告書で申告できる所得控除や、扶養控除等申告書の書き方についての詳細は別記事「年末調整の扶養控除申告書(マル扶)とは?書き方や注意すべきポイントを解説」をあわせてご確認ください。

給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」は、「給与所得者の基礎控除申告書」「給与所得者の配偶者控除等申告書」「所得金額調整控除申告書」の3つがひとつにまとまった申告書です。

本申告書では、基礎控除と配偶者控除、配偶者特別控除、そして所得金額調整控除が申告できます。従業員は適用される控除がある場合のみ必要事項を記入し提出を行いますが、ほとんどの給与所得者は基礎控除の適用対象となるため、基本的にはすべての従業員が本申告書を提出することとなります。

出典:国税庁「No.1199 基礎控除」

給与所得者の保険料控除申告書

「給与所得者の保険料控除申告書」は、年末調整での保険料控除の申告に用いる書類です。控除対象となる保険料には、生命保険料、地震保険料、社会保険料、小規模企業共済等掛金などがあります。

従業員の給与から天引きした社会保険料については、本申告書による社会保険料控除の申告は不要です。本申告書の社会保険料控除の欄は、従業員自身が個人で社会保険料を支払った場合や、同一生計の親族分の社会保険料を控除申告する場合にのみ記入を行います。

出典:国税庁「No.1130 社会保険料控除」

給与所得者の(特定増改築等)住宅借入金等特別控除申告書 兼(特定増改築等)住宅借入金等特別控除計算明細書

「給与所得者の(特定増改築等)住宅借入金等特別控除申告書 兼(特定増改築等)住宅借入金等特別控除計算明細書」は、従業員が住宅ローン控除(住宅借入金等特別控除)を申告する際に必要な書類です。

会社から従業員に交付するのではなく、従業員の居住地を管轄している税務署から従業員宛に本申告書が交付されます。

住宅ローンを借り入れしている従業員は、借り入れを行った金融機関から発行された年末残高等証明書に記載の情報を本申告書に記載し、会社に提出します。

なお、住宅ローン控除は所得控除ではなく税額控除のため、年末調整の計算の際には、算出所得税額から直接住宅ローン控除額を差し引くことに注意しましょう。

2025年の年末調整を簡単に行う方法

年末調整の計算や従業員からの書類の回収、年調減税への対応などに追われていませんか?

年末調整や源泉徴収票の作成はもちろん、こうした手続きは年末調整ソフト「freee人事労務」 を使うことで、簡単に行えます。

年末調整の計算と従業員への用紙の配布・収集・確認をペーパーレス化

2025年の年末調整にも対応

2025年の年末調整に対応が必要な「所得税103万の壁・住民税100万の壁・学生アルバイト等の特定親族特別控除」にも年末調整ソフト「freee人事労務」 は対応予定です!

気になる方は、是非お試しください。

まとめ

年末調整の計算は、従業員ごとに適用される所得控除等の対象が異なるため、担当者にとっては手間のかかる業務だといえます。さらに、年末という特定の時期に作業が集中するため、スケジュールもかなりタイトになると想定されます。

年末調整作業を円滑に進めるためには、あらかじめ各従業員に対し、年末調整に必要な書類の提出について正確かつ明瞭にアナウンスし、催促の手間を減らすなどの体制作りが効果的です。

なお、関連する税法は高い頻度で改正が行われるため、税制改正に関する事前のキャッチアップも欠かせません。

よくある質問

年末調整の計算方法とは?

年末調整の計算方法は、会社が従業員に支払ったその年の支払総額から給与所得控除や所得控除を差し引き算出した課税所得額から所得税を求め、さらに住宅ローン控除額を所得税額から差し引き確定した年調年税額と、源泉徴収税額との差分を求めることで完了します。

詳しくは記事内「年末調整の計算方法」をご覧ください。

年末調整の計算に必要な書類は?

年末調整の所得控除・税額控除の計算のために従業員から回収する申告書は以下の4点です。

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

- 給与所得者の保険料控除申告書

- 給与所得者の(特定増改築等)住宅借入金等特別控除申告書 兼(特定増改築等)住宅借入金等特別控除計算明細書

詳しくは記事内「年末調整の計算に必要な書類」をご覧ください。