勤労学生控除とは、働いている学生が受けられる所得控除制度です。

年末調整で勤務先に勤労学生控除を申告し控除が適用されると、その年の課税所得額が減り、所得税と翌年請求される住民税の納付額を抑えることができます。

本記事では、勤労学生控除の概要をはじめ、対象となる学生の範囲、年末調整での申告書の書き方などについて解説します。

▶︎ 2025年の法改正に完全対応したクラウド年末調整ソフトならfreee人事労務

目次

- 年末調整における勤労学生控除とは

- 勤労学生控除の控除額

- 勤労学生控除の対象となる条件

- 特定の学校に通っている

- 勤労による給与所得などの所得がある

- 1年間の所得金額が75万円以下

- 1年間の給与所得以外の所得金額が10万円以下

- 年末調整で勤労学生控除を受けるメリット

- 非課税枠の上限が引き上げられる

- 所得税と住民税が軽減される

- 年末調整での勤労学生控除の申告方法

- 複数会社から給与収入を得ている場合

- 年末調整での勤労学生控除申告書類の書き方

- ①基本情報を記入

- ②「C 障害者、寡婦、ひとり親又は勤労学生」欄に必要事項を記入

- 勤労学生控除の減税額シミュレーション

- 勤労学生控除を申告する際の注意点

- 確定申告が必要な場合がある

- 扶養者の税負担が増える場合がある

- 2024年の年調減税を簡単に行う方法

- まとめ

- よくある質問

ペーパーレス年末調整でチェック業務を簡単に

年末調整の計算や従業員からの書類の回収などの業務から解放されませんか?

freeeの年末調整なら3ステップで簡単申告!2025年の年末調整の業務量を大幅に削減できます。

労務担当者の皆さん!ぜひ一度、無料で資料ダウンロードしてみてください!

(※本資料は労務担当者向けです。)

年末調整における勤労学生控除とは

勤労学生控除とは、アルバイトなどをして働く学生が受けられる所得控除制度です。勤労学生控除を受けることで課税所得額が減るため、それに応じて所得税と住民税の納付額を減らすことが可能になります。

勤労学生控除の適用を受けるためには、年末調整もしくは確定申告で控除の適用を申請します。年末調整で申告する場合には、「給与所得者の扶養控除等(異動)申告書」に必要項目を記載し、勤務先に提出する必要があります。

年末調整については、以下の記事で詳しく解説しています。

【関連記事】

年末調整とは?概要・手順や確定申告との違いをわかりやすく解説

勤労学生控除の控除額

勤労学生控除の対象となる条件

勤労学生控除の対象となるには、いくつかの条件が存在します。具体的には、その年の12月31日時点で以下4つの条件をすべて満たしている人が対象となります。

勤労学生控除適用のための条件

- 特定の学校に通っている

- 勤労による給与所得などの所得がある

- 1年間の所得金額が75万円以下

- 1年間の給与所得以外の所得金額が10万円以下

勤労学生控除の対象になる条件を確認しないまま、控除申請をしても対象外となり申請が承諾されない可能性があります。申請する本人が、勤労学生控除の対象になるかどうか、条件を事前に確認することが重要です。

出典:国税庁「No.1175 勤労学生控除」

特定の学校に通っている

「特定の学校」とは、以下が該当します。

- 学校教育法に規定する小学校、中学校、高等学校、大学、高等専門学校など

- 国、地方公共団体、私立学校法の第3条に規定する学校法人、同法第64条第4項に規定する法人、これらに準ずる一定の者により設置された専修学校または各種学校のうち一定の課程を履修させるもの

- 職業能力開発促進法の規定による認定職業訓練を行う職業訓練法人で一定の課程を履修させるもの

高校や大学のほか、専門学校や職業訓練校などに通う学生も控除の対象となります。

勤労による給与所得などの所得がある

勤務先から支払われる給与など、自身の勤労によって得た所得があることが控除を受ける条件のひとつです。長期バイトや短期バイト、単発バイトなどによる給与も含まれます。

奨学金収入や仕送りなどは、自身の勤労に基づかない収入にあたり、勤労による所得には含まれません。

出典:国税庁「No.1175 勤労学生控除」

1年間の所得金額が75万円以下

給与所得だけでなく、雑所得などを含むその年の合計所得金額が75万円以下でなければなりません。

所得とは、収入から必要経費(給与所得者の場合は給与所得控除)を差し引いた額を指します。

たとえば、アルバイトなどで給与収入がある場合、年収(給与の総支給額)が130万円以下であればこの条件を満たしていることとなります。年収130万円から給与所得控除が55万円差し引かれ、年間の合計所得金額が75万円以下となるためです。

1年間の給与所得以外の所得金額が10万円以下

その年に給与所得以外の所得がある場合は、その金額が10万円以下であることが求められます。

給与所得以外の所得とは、次のようなものが該当します。

- 株取引による譲渡所得や配当所得

- 不動産収入による不動産所得

- 自営業者・フリーランスとして稼いだ事業所得など

年末調整で勤労学生控除を受けるメリット

年末調整で勤労学生控除を適用することで、支払う税金が軽減されるというメリットが存在します。具体的には、年末調整で勤労学生控除を受けるメリットは、以下のとおりです。

勤労学生控除によるメリット

- 非課税枠の上限が引き上げられる

- 所得税と住民税が軽減される

非課税枠の上限が引き上げられる

所得税、住民税のどちらも通常、給与所得控除と基礎控除をあわせた金額が非課税枠になりますが、ここに勤労学生控除が加わるため非課税枠の上限が引き上げられます。

| 所得税 | 住民税 | |

|---|---|---|

| 給与所得控除 | 55万円 (162万5,000円以下) | 55万円 (162万5,000円以下) |

| 基礎控除 | 最大48万円 | 最大43万円 |

| 合計 | 103万円 | 98万円 |

| 勤労学生控除 | 27万円 | 26万円 |

| 非課税枠合計 | 130万円 | 124万円 |

出典:国税庁「No.1199 基礎控除」

出典:国税庁「No.1410 給与所得控除」

出典:国税庁「No.1175 勤労学生控除」

このように勤労学生控除を適用させることで非課税枠は所得税で130万円、住民税で124万円になります。

所得税と住民税が軽減される

勤労学生控除を受けることによって課税所得額が減額となり、所得税と住民税が軽減されます。

住民税(所得割)の税率は、課税所得金額の10%です(地域によって異なる場合あり)とされています。住民税の計算における勤労学生控除の控除額は26万円であるため、この10%相当額である2万6,000千円の減税効果が見込めます。

出典:総務省「個人住民税」

出典:東京都主税局「個人住民税|7 個人住民税の所得控除」

年末調整での勤労学生控除の申告方法

給与所得に対して勤労学生控除の適用を受けるためには、年末調整で申告が必要です。

多くはアルバイトを始めた際に勤務先から「給与所得者の扶養控除等(異動)申告書」の記入と提出を求められるので、勤労学生控除に関する記入欄に必要事項を記入し提出します。

アルバイトを始めた際に記入を求められなかった場合は、その年の11月〜12月頃、年末調整が行われる際に申告書を記入し勤務先に提出します。

その後は年末調整が始まる11月〜12月頃に、申告書の記載事項の変更があるかの確認がされますので、変更があればこのときに申告しましょう。

申告書を提出しなければ年末調整ができず、自身で確定申告をしなければならなくなるため、勤務先から年末調整の案内がなかった場合は、年末調整をしてもらえるよう依頼してください。

出典:国税庁「No.1175 勤労学生控除」

複数会社から給与収入を得ている場合

複数の会社から給与収入を得ている場合、年末調整だけでなく、自身で確定申告の手続きもしなければなりません。

これは、年末調整はひとつの勤務先でしか行えず、複数の勤務先で給与収入がある場合は、それらを合算して税務署へ申告する必要があるからです。

まず、収入の柱となっている勤務先で年末調整を行い、そこで勤労学生控除の適用を受けます。年末調整後に交付される源泉徴収票に、勤労学生控除適用の旨が記載されているか確認しましょう。

そのほかの勤務先からは、年末調整していない源泉徴収票を受け取ります。すべての勤務先の源泉徴収票をもとに、確定申告の申告書に必要事項を記載し、所定の方法で税務署に提出をします。

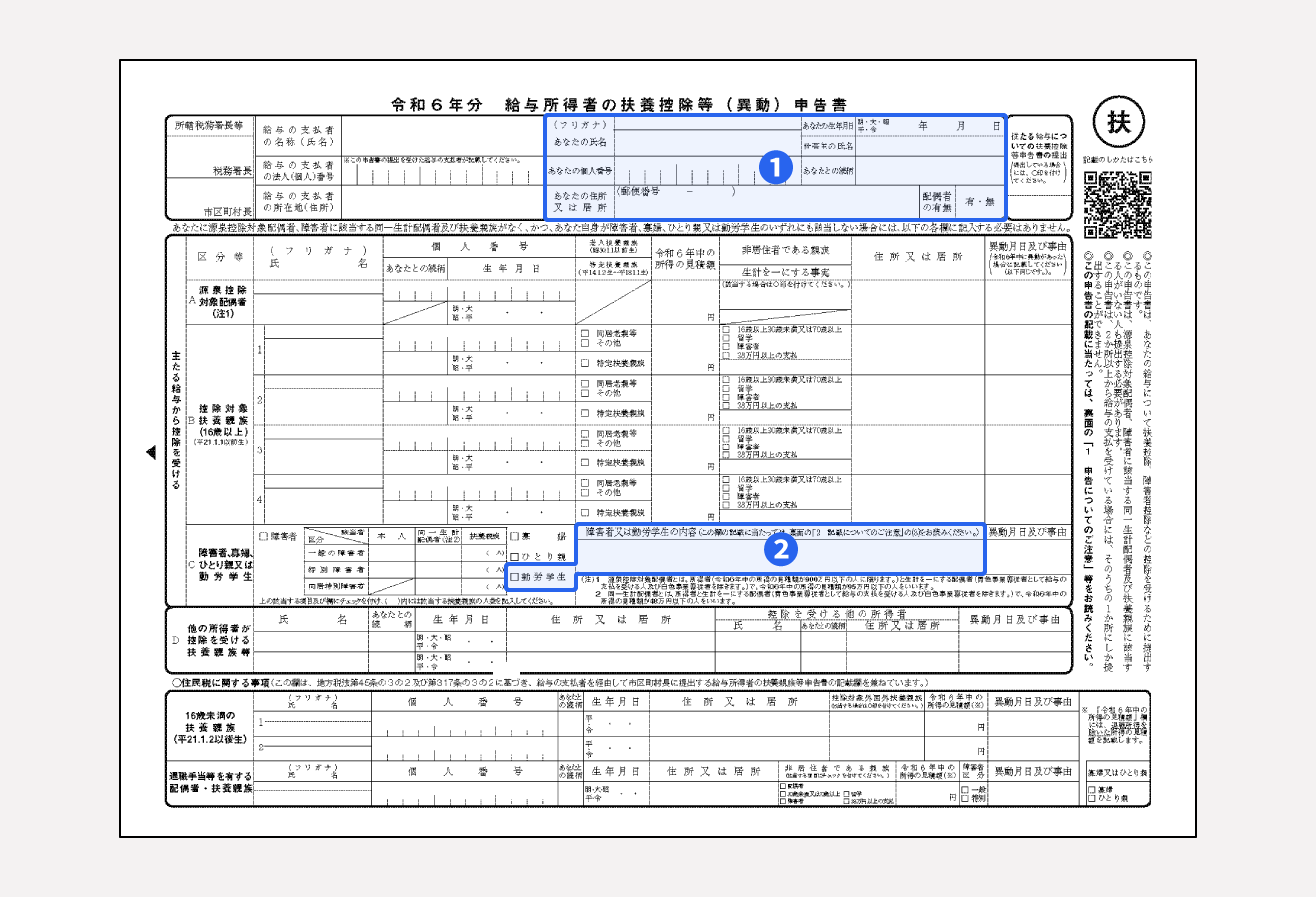

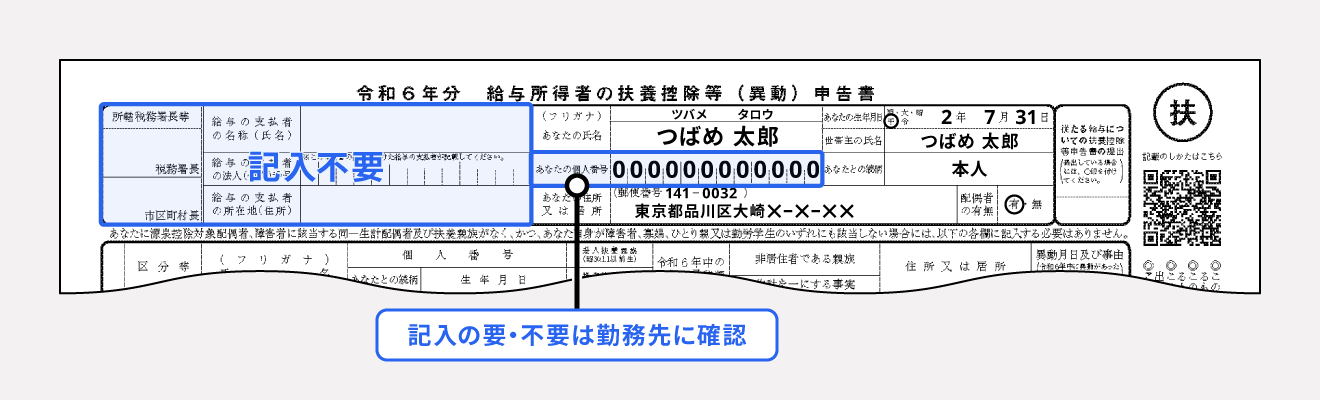

年末調整での勤労学生控除申告書類の書き方

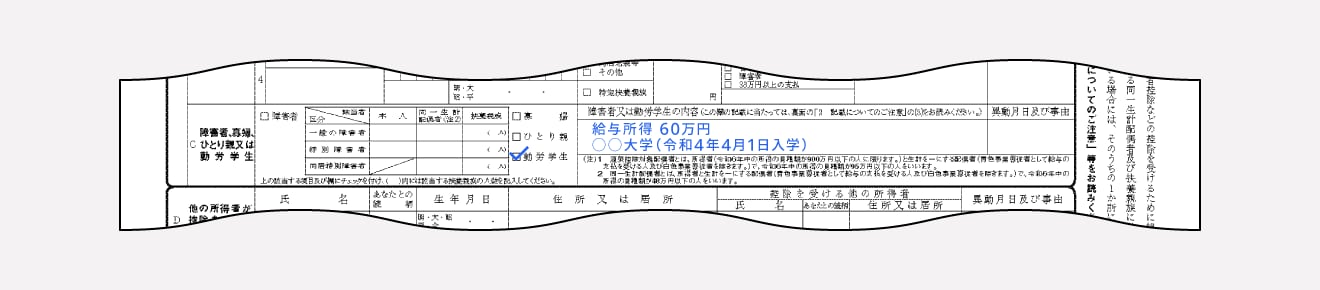

出典:国税庁「令和6年分 給与所得者の扶養控除等(異動)申告書」

年末調整での勤労学生控除の申告には、「給与所得者の扶養控除等(異動)申告書」を用います。申告書の書き方は以下のとおりです。

【関連記事】

【2024年最新】令和6年分の年末調整の変更点まとめ!注意すべきポイントを解説

①基本情報を記入

まずは、申告書最上部の基本情報欄を記入します。

基本情報欄の左側に位置する「所轄税務署長等」および「給与の支払者」に関する欄については、勤務先が記入するケースが一般的なため、記入は不要です。

右側の欄に申告者本人の以下の情報を記入します。

- 氏名

- 個人番号(マイナンバー)

- 住所

- 生年月日

- 世帯主の氏名

- 本人と世帯主の続柄

- 配偶者の有無

個人番号(マイナンバー)は、会社によっては記入が不要なケースもあります。事前に勤務先に記入の要不要を確認しましょう。

②「C 障害者、寡婦、ひとり親又は勤労学生」欄に必要事項を記入

「C 障害者、寡婦、ひとり親又は勤労学生」にある「勤労学生」にチェックを入れます。さらに、「障害者又は勤労学生の内容」にはその年の所得の種類と見積もり額、学校名と入学年月日をそれぞれ記入します。

年末調整の申告書の書き方を詳しく知りたい方は、以下の記事をご覧ください。

【関連記事】

年末調整の書き方まとめ!書類別に記入例をわかりやすく解説

【2024年最新】令和6年分の年末調整の変更点まとめ!注意すべきポイントを解説

勤労学生控除の減税額シミュレーション

勤労学生控除によって税額がどれくらい減るかは、その年の収入によって変わります。

例として、その年のアルバイト収入が130万円の専門学校生を想定して試算をします。なお、計算を簡略化するため、住民税の調整控除額などは考慮していません。

前述のとおり、勤労学生控除が適用となることで非課税枠は所得税で130万円、住民税で124万円となります。

勤労学生控除適用時の税額計算方法

年収 - (給与所得控除 + 基礎控除 + 勤労学生控除) = 課税所得額

課税所得額 × 税率 = 税額

【所得税額】

1,300,000(円) -(550,000円 + 480,000円 + 270,000円)= 0(円)

0(円) × 5% = 0(円)

【住民税額】

1,300,000(円) -(550,000円 + 430,000円 + 260,000円)= 60,000(円)

60,000(円) × 10% = 6,000(円)①

一方、勤労学生控除を受けない場合、以下のとおり計算できます。

勤労学生控除非適用時の税額計算方法

年収 - (給与所得控除 + 基礎控除) = 課税所得額

課税所得額 × 税率 = 税額

【所得税額】

1,300,000(円) -(550,000円 + 480,000円)= 270,000(円)

270,000(円) × 5% = 13,000(円)②

【住民税額】

1,300,000(円) - (550,000円 + 430,000円)= 320,000(円)

320,000(円) × 10% = 32,000(円)③

① -(② + ③)= 39,500(円)

よって、勤労学生控除適用による減税額は、3万9,500円です。

勤労学生控除を申告する際の注意点

勤労学生控除を受ける際には、確定申告が必要になったり、扶養者の税負担が増えるなどの注意点も存在します。勤労学生控除を申請する対象者は、アルバイトの就業状況や年収などを事前に確認する必要があります。

以下の注意点を知らないまま申告をすると申告者自身だけではなく、扶養者にも影響する可能性があるので、事前に注意点を確認しましょう。

確定申告が必要な場合がある

勤労学生控除を受ける際に、以下の場合では自分で確定申告を行わなければならない場合があります。

確定申告が必要なケース

- アルバイトなどを掛け持ちしている場合

- 年末調整を行っている場合で勤労学生控除の申請を行っていない場合など

詳しくは、「年末調整の勤労学生控除の書き方・申告方法を解説【令和6年(2024年)版】」で解説します。

扶養者の税負担が増える場合がある

勤労学生が親の扶養に入っている場合、年収が103万円を超えてしまうと扶養から外れる可能性があります。

扶養控除は被扶養者の年収が103万円以下であることがひとつの条件であるため、年収が103万円を超えると扶養者(親)は扶養控除が受けられなくなり、税負担が増えるといえます。

出典:国税庁「No.1180 扶養控除」

2025年の年末調整を簡単に行う方法

年末調整の計算や従業員からの書類の回収、年調減税への対応などに追われていませんか?

年末調整や源泉徴収票の作成はもちろん、こうした手続きは年末調整ソフト「freee人事労務」 を使うことで、簡単に行えます。

年末調整の計算と従業員への用紙の配布・収集・確認をペーパーレス化

2025年の年末調整にも対応

2025年の年末調整に対応が必要な「所得税103万の壁・住民税100万の壁・学生アルバイト等の特定親族特別控除」にも年末調整ソフト「freee人事労務」 は対応予定です!

気になる方は、是非お試しください。

まとめ

勤労学生控除とは、アルバイトなど勤労をしている学生が一定の条件に当てはまる際に所得控除を受けられる制度のことです。

勤労学生控除の適用を受けることで、税金の非課税枠が増やせるなどのメリットがあります。適用対象となる場合は正しく年末調整での申告を行い、控除を受けられるようにしましょう。

よくある質問

年末調整における勤労学生控除とは?

勤労学生控除とは、学生をしながら働いている納税者が一定の条件に当てはまる際に、所得金額を一部差し引くことができる制度です。

年末調整で勤労学生控除を受けるためには、「給与所得者の扶養控除等(異動)申告書」に必要項目を記載し、勤務先に提出します。

詳しくは記事内「年末調整における勤労学生控除とは」で解説しています。

勤労学生控除を申請するメリットは

年末調整で勤労学生控除を申請することで所得控除(所得税27万円、住民税26万円)を受けられるため、非課税枠の上限が最大130万円まで引き上げられます。また、勤労学生控除を受けることで課税所得額が減り、所得税と住民税の減額ができます。

詳しくは記事内「年末調整で勤労学生控除を受けるメリット」をご覧ください。