源泉徴収簿とは、源泉徴収の内容を記録した帳簿のことです。提出の義務はありませんが、しっかりと帳簿をつけることで、年末調整をスムーズに行えます。

本記事では、源泉徴収簿の正しい書き方や源泉徴収票との違い、そして提出や保存の方法について解説します。

目次

源泉徴収簿とは

源泉徴収簿とは、給与や賞与といった所得や、社会保険料や雇用保険料などの控除額を記入し、正しい所得税額を算出させるための帳簿です。

提出の義務はありませんが、年末調整の際に発行する源泉徴収票を、不備なく発行するために用いられます。

源泉徴収票との違い

源泉徴収票とは、所得税法によって定められた事業者が発行する所得税の証明書のことです。

源泉徴収簿の作成手順

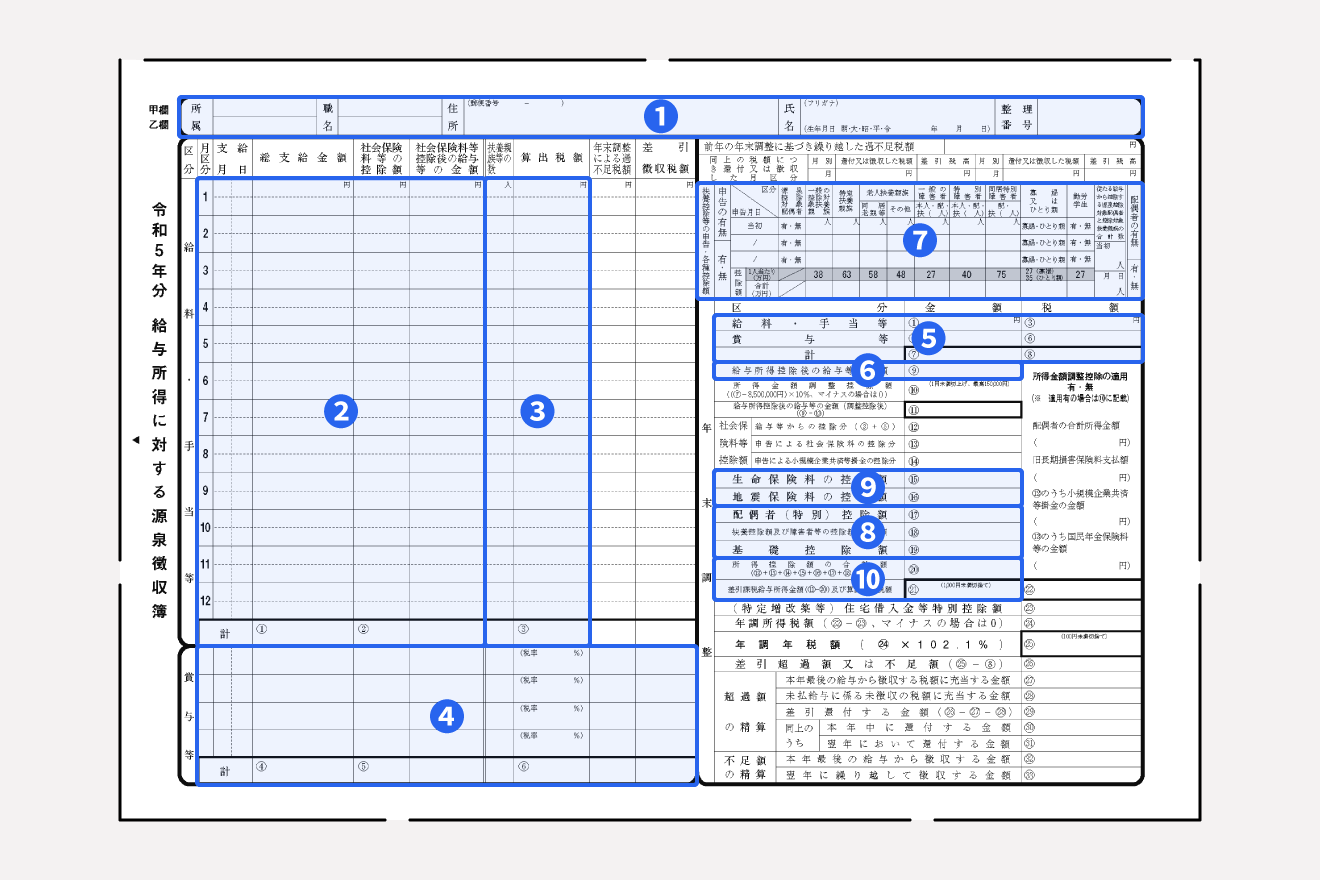

源泉徴収簿には、国税庁が定めたフォーマットがあるので、それをもとに作成方法を説明をします。

- 源泉徴収簿に個人情報を記入する

- 支払った給与の情報を記入する

- 扶養家族がいる場合に記入する

- 賞与情報を記入する

- 給与、賞与の合計を記入する

- 給与所得控除後の給与等の金額を計算する

- 扶養家族の情報を記入する

- 扶養家族の情報を元に控除額を計算する

- 保険料控除申告書の情報を記入する

- 本年度の算出所得税額を計算する

- 本年度の税額を計算する

1.源泉徴収簿に個人情報を記入する

源泉徴収簿の所定の位置に、「所属」「職名」「住所」「氏名」「整理番号」を記入します。整理番号とは、確定申告をした場合に税務署から割り振られる番号のことです。源泉徴収簿は、提出の義務はないので、整理番号について記載しなくても問題ありません。

2.支払った給与の情報を記入する

支払った給与を月ごとに記入していきます。左から順に、「支給月日」、「総支給額」、「社会保険料の控除額」、「社会保険料控除後の給与等の金額」となっています。給与明細に同様の内容が記載されているので、それを記載すれば完了です。

3.扶養家族がいる場合に記入する

扶養家族がいる場合、「社会保険料控除後の給与等の金額」の右隣に「扶養家族の人数」と「算出税額」を記入します。こちらも給与明細から転記をすれば良いでしょう。

4.賞与情報を記入する

毎月の給与と同様に、賞与情報の記入をします。記入内容も給与と同様で、「総支給額」、「社会保険料の控除」、「社会保険料控除後の給与等の金額」となっています。

5.給与、賞与の合計を記入する

1年間の給与と賞与の情報を記入したら、合計金額を算出します。右際の「年末調整」の中に、「給与手当等」、「賞与等」の部分に本年度の合計金額を記入します。

6.給与所得控除後の給与等の金額を計算する

本年度分の所得の合計を出したら、次は「給与所得控除後の給与等の金額」を算出します。控除額は支給する給与によって変動し、計算方法も変わります。

7.扶養家族の情報を記入する

給与や賞与の情報を記入し、所得控除の計算も完了したら、次は扶養家族の情報を記入していきます。「扶養控除等の申告」の欄の「申告の有無」に丸をつけて、申告内容を書き進めます。

転職などの場合は、働き始めの日付と一緒に記入します。次に扶養家族の人数を記入し、「配偶者の有無」の部分に丸をつけます。

8.扶養家族の情報を元に控除額を計算する

扶養家族の情報に沿って、控除額を計算します。「配偶者控除額、扶養控除、基礎控除額及び、障害者等の控除額の合計額」の部分に、計算後の金額を記入します。

9.保険料控除申告書の情報を記入する

保険料控除に入るのは、生命保険、地震保険、社会保険などです。給与所得者が記載した「保険料控除申告書」を参考にして、「保険料」の欄に控除額を記入します。

10.本年度の算出所得税額を計算する

全ての控除内容を記入したら、算出所得税額を計算します。「給与所得控除後の給与などの金額」から「所得控除額の合計金額」を差し引き、所得税の計算を行うと算出所得税額の計算までが完了です。

11.本年度の税額を計算する

東日本大震災の復興支援として、復興特別所得税というものが加わりました。算出所得税の金額に102.1%を乗じた金額が年調年税額となります。

【関連記事】

源泉徴収票の作成と計算方法

源泉徴収簿の提出や保存は必要?

源泉徴収簿は、年末調整の際に発行する源泉徴収を正しく作成するための帳簿なので、税務署に提出する義務はありません。ただし、年末調整の根拠として源泉徴収簿を利用した場合は、7年間保存する決まりとなっています。

源泉徴収簿には重大な個人情報が記載されているため、保管は厳重にする必要があります。そのため、保管期間が過ぎたあとは所持するのではなく、速やかに処分することをおすすめします。

まとめ

源泉徴収簿を毎月つけておけば、源泉徴収簿の集計をもとに年末調整を行うことができます。毎月欠かさず記録をつけ、年末調整に備えましょう。

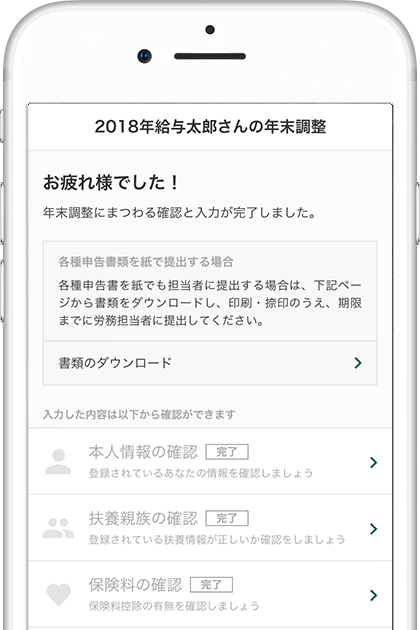

最新の年末調整に対応!年末調整を簡単に行う方法

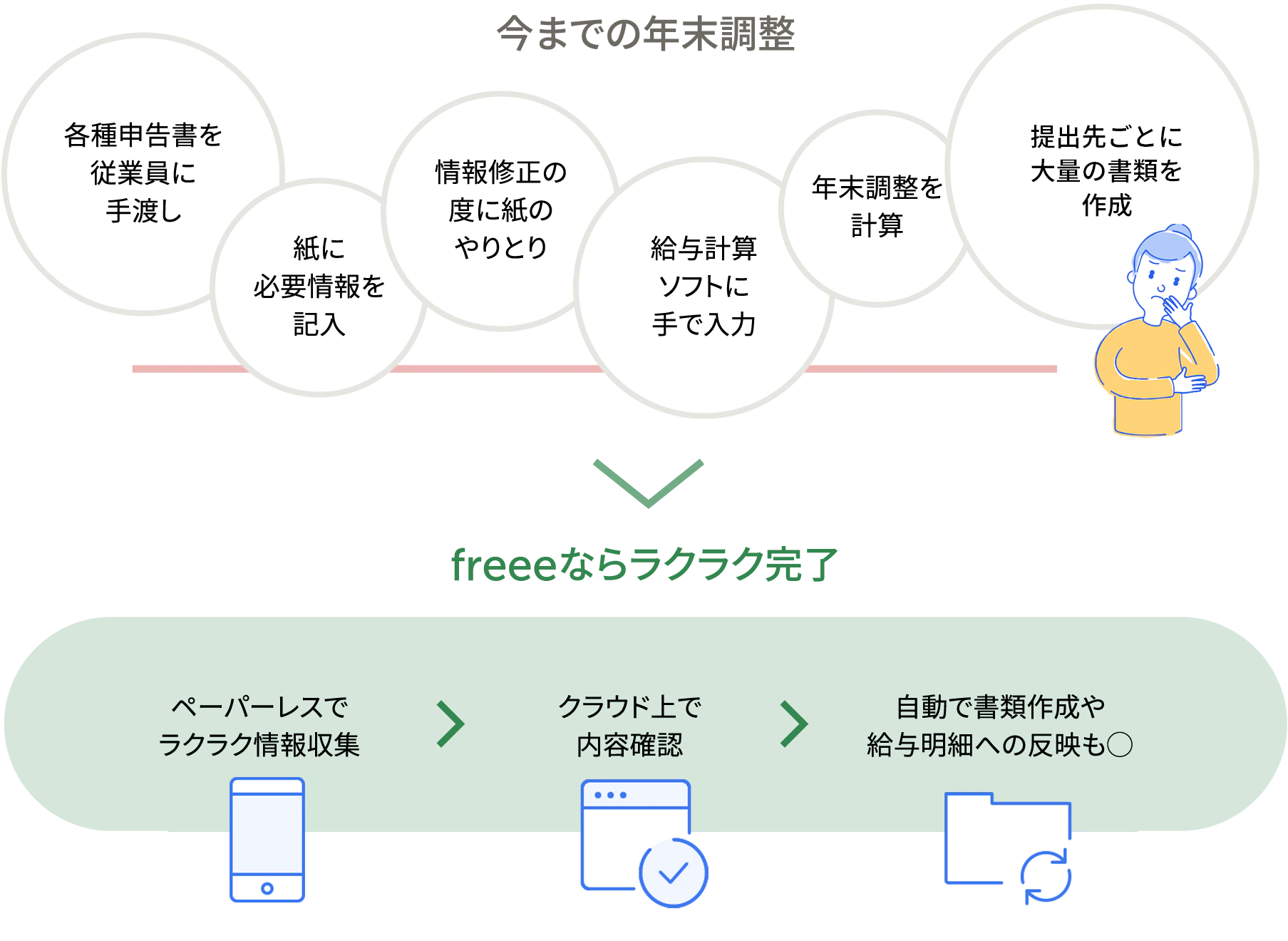

年末調整で一番苦労するポイントは、計算と従業員からの書類回収・確認です。

freee人事労務では計算を自動化し、従業員の書類回収・確認をオンライン上で実施するため年末調整にかかる時間を1/5に削減することができます。

年末調整の計算と従業員への用紙の配布・収集・確認をペーパーレス化

従業員はPCやスマホから情報を入力・確認するため、紙を大量に配る必要がなく、年末調整担当者が紙の情報を転記する手間が一切かからなくなります。

社員が240名在籍する会社では、freee人事労務の年末調整により、120時間かかっていた作業時間が合計24時間に削減される効果が出ています。

freee人事労務なら知識がなくても迷わず操作可能

ステップに沿って入力するだけで、書類作成が完了します。また提出書類や手続きについても記載された通り進めれば迷うことなく完了します。

|  |

サポート機能も充実しているので、操作方法で不明な点があってもすぐに確認できます。

全体の進捗管理がラクに

全従業員の入力状況をWeb上で一括管理可能です。従業員へのリマインドメール送信も、進捗管理画面からすぐに行なえます。

複雑な計算を自動で、更新料金は必要なし

法令の改正や保険料率・税率の変更は人事労務担当者にとって、大きなイベントの1つです。最新の制度に準拠するようソフトを自動アップデート。 更新は追加料金なく、いつでも正しく計算を行えます。

電子申告で書類を印刷・封入する手間がゼロに

大量の提出書類を各自治体別に分けて送付することも担当者の手間の一つ。電子申告機能を利用すれば、印刷・封入の手間がなくなります。

また、機能を誰でも使いこなせるよう、電話やチャットサポートなど導入前の設定から導入後の運用の課題まで、経験方なスタッフがスピーディに対応してくれます。サポート利用者のアンケートではサポート総合満足度94%を達成しています。

「分からない点は、チャットで瞬時に回答いただけるので、本当に助かりました。初心者でも分かりやすく使えたというのは、うれしかったですね。」

ー 株式会社シーオーメディカル

今年の年末調整はfreee人事労務でラクに行いましょう。

企業の労務担当者のみなさん、まずはfreee人事労務を無料でお試しください。