監修 伴 洋太郎 BANZAI税理士事務所

障害者控除とは、納税者本人やその家族が所得税法上の障害者に該当する場合に、所得控除を受けられる制度です。

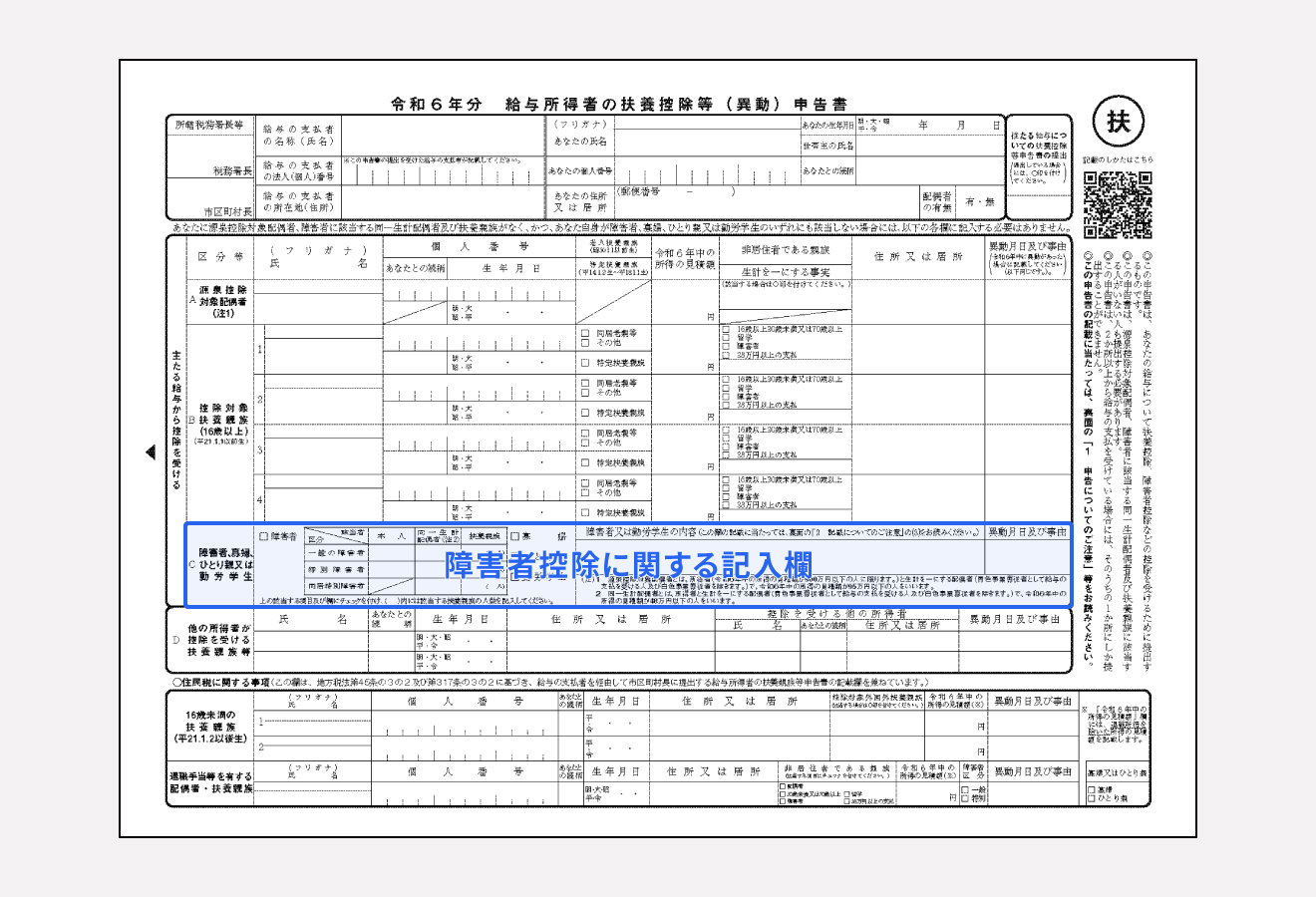

年末調整で障害者控除を受ける場合は、「給与所得者の扶養控除等(異動)申告書」の障害者控除に関する申告欄に必要事項を記載し、勤務先に提出する必要があります。

本記事では障害者控除の概要をはじめ、対象となる障害者の範囲、年末調整で申告する際の申告書の書き方などを詳しく解説します。

▶︎ 2025年の法改正に完全対応したクラウド年末調整ソフトならfreee人事労務

目次

ペーパーレス年末調整でチェック業務を簡単に

年末調整の計算や従業員からの書類の回収などの業務から解放されませんか?

freeeの年末調整なら3ステップで簡単申告!2025年の年末調整の業務量を大幅に削減できます。

労務担当者の皆さん!ぜひ一度、無料で資料ダウンロードしてみてください!

(※本資料は労務担当者向けです。)

年末調整での障害者控除とは

障害者控除とは、納税者本人や配偶者、扶養親族が所得税法上の障害者に該当する場合に受けられる所得控除制度です。対象者は障害者控除を受けることで課税所得金額が減り、それに応じて所得税と住民税の課税額が少なくなります。

障害者控除の控除額は一律ではなく、障害の度合いが重いと判断された場合は「特別障害者」に認定され、通常の障害者控除よりも控除額が多くなります。また、障害者控除の適用を受けるには、年末調整もしくは確定申告での申告が必要です。

年末調整で障害者控除の適用を申告する場合には、「給与所得者の扶養控除等(異動)申告書」の該当箇所に、必要事項を記入し、勤務先に提出します。

記載内容の確認のために手帳などのコピーを添付書類として求められるケースもありますが、提出は必須ではありません。

出典:国税庁「No.1160 障害者控除」

出典:国税庁「令和6年分給与所得者の扶養控除等(異動 )申告書」

障害者控除の対象

障害者控除は、身体障害・知的障害・精神障害といった障害を有する納税者、およびその同一生計配偶者や扶養親族のための制度です。

障害者控除には「障害者」「特別障害者」「同居特別障害者」という3つの区分があり、それぞれ対象範囲や控除額が異なります。

障害者控除の対象となる条件は、以下のとおりです。

障害者控除の対象となる範囲

- 精神上の障害により、自分で有効的な意思表示ができない人(特別障害者)

- 児童相談所、知的障害者更生相談所、精神保健福祉センター、または精神保健指定医から知的障害者と判定された人(重度の知的障害者と判定された場合は、特別障害者に該当)

- 精神障害者保健福祉手帳の交付を受けている人(障害等級が1級と記載されている場合は、特別障害者に該当)

- 身体障害者手帳に、身体上の障害がある人として記載されている人(障害の程度が1級または2級と記載されている場合は、特別障害者に該当)

- 65歳以上で精神または身体に障害があり、(1)(2)または(4)に準ずるものとして市町村長や福祉事務所長の認定を受けている人(特別障害者に準ずるものとして市町村長、特別区区長や福祉事務所長の認定を受けている場合は、特別障害者に該当)

- 戦傷病者手帳の交付を受けている人(障害の程度が恩給法に定める特別項症から第3項症までの方は、特別障害者に該当)

- 原子爆弾被爆者に対する援護に関する法律の規定により厚生労働大臣の認定を受けている人(特別障害者)

- その年の12月31日時点で、6ヶ月以上にわたって身体の障害により寝たきり状態で、自力で排便ができないなど複雑な介護が必要な人(特別障害者)

出典:国税庁「No.1160 障害者控除」

なお、日常生活に影響をきたすレベルでの障害でなくても、障害者手帳や、自治体の認定書などの証明書類が交付されていれば控除の対象となります。

また、障害者控除には扶養控除とは異なり年齢による制限がありません。16歳未満の親族も障害者控除の対象になるので忘れずに申告しましょう。

出典:国税庁「No.1160 障害者控除」

出典:国税庁「No.1180 扶養控除」

特別障害者とは

特別障害者とは、障害者の中でも特に重度の障害を持つ人のことです。具体的には、次のようなケースを指します。

- 身体障害者手帳に身体上の障害の程度が「一級」または「二級」と記載されている方

- 療育手帳に障害の程度が重度として「A」(「マルA」「A2」など)と記載されている方

- 精神障害者保健福祉手帳に障害等級が「一級」と記載されている方

- 重度の知的障害者と判定された方

- いつも病床にいて、複雑な介護を受けなければならない方 など

出典:国税庁「◆特別障害者」

同居特別障害者とは

特別障害者である同一生計配偶者または扶養親族で、納税者自身、配偶者、その納税者と生計を一にする親族のいずれかと同居している方を同居特別障害者といいます。

納税者本人と同居していなくても、その配偶者や納税者本人と生計を一にする親族と同居していれば、同居特別障害者に該当します。

たとえば、納税者である父(夫)が単身赴任しており、母(妻)が重度障害のある子どもと同居しているケースなどが該当します。

同居とは、施設に預けたりせず同じ居宅で生活している状態を指します。そのため、障害を持つ方が老人福祉施設などに入居している場合、「同居」には該当しません。

ただし、病気療養のため一時的に入院していて、その後に居宅に戻る予定がある場合などは「同居」と認識して差し支えありません。

出典:国税庁「◆同居特別障害者」

障害者手帳の交付がなくても障害者控除が受けられるケース

障害者手帳の交付を受けていない方でも、65歳以上で身体障害もしくは知的障害に準ずる状態であると市区町村から認定された場合は、障害者控除を受けられます。

この場合、居住している市区町村に申請を行い、「障害者控除対象者認定書」の交付を受けなければなりません。認定書は年度ごとに交付されます。

出典:国税庁「No.1160 障害者控除」

障害者控除の控除額

障害者控除の控除額は障害の程度と同居の有無によって異なります。年末調整時に申告書を記入する際には、自身が受けられる控除額に誤りがないようにしましょう。

年末調整もしくは確定申告で所得税の障害者控除の適用を受けた場合には、住民税にも障害者控除が適用されます。所得税および住民税に対する障害者控除額は、障害の等級によって変わります。

| 所得税の控除額 | 住民税の控除額 | |

|---|---|---|

| 一般の障害者 | 27万円 | 26万円 |

| 特別障害者 | 40万円 | 30万円 |

| 同居特別障害者 (同一生計の配偶者か扶養親族が特別障害者) | 75万円 | 53万円 |

出典:国税庁「No.1160 障害者控除」

出典:東京都主税局「個人住民税」

なお、地方税法第24条の5の規定により、本人が障害者である場合、前年の合計課税所得金額が135万円以下(給与収入のみの場合は年収204万4,000円未満)であれば、住民税は課されません。

出典:e-Gov法令検索「地方税法 第二十四条の五」

【参考】障害者控除は相続税にも適用される

障害者控除制度は所得税・住民税のほか、相続税でも適用されます。所得税・住民税の障害者控除では「所得」から控除されますが、相続税の障害者控除では「税額」から控除されます。

相続人が障害者に該当する場合は、85歳に達するまでの年数において「1年につき10万円(特別障害者は20万円)」が控除されます。障害者・特別障害者の範囲は所得税・住民税と同じです。

出典:国税庁「No.4167 障害者の税額控除」

年末調整での障害者控除の申告書の書き方

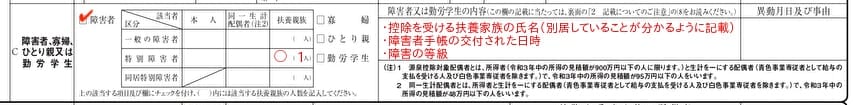

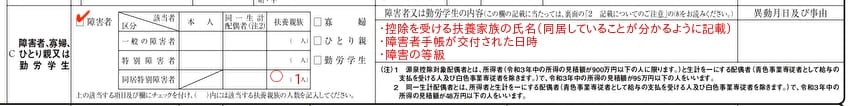

出典:国税庁「令和6年分 給与所得者の扶養控除等(異動)申告書」

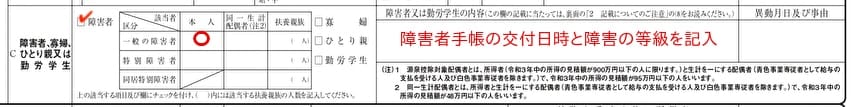

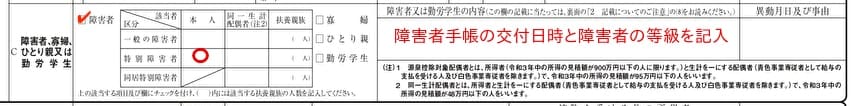

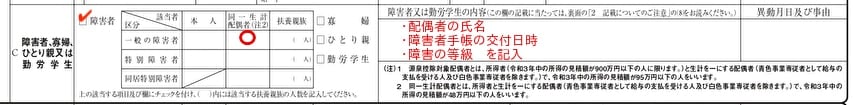

年末調整で障害者控除の適用を受けるには、「給与所得者の扶養控除等(異動)申告書」のC欄「障害者、寡婦、ひとり親又は勤労学生」に所定の事項を記載し、勤務先に提出します。

なお、障害者控除は要件を満たせば配偶者控除や扶養控除と併用できる可能性があります。併用する場合は、A欄(源泉控除対象配偶者)やB欄(控除対象扶養親族)への記載が必要です。

障害者控除の書き方は、対象となる人と同居しているか否かで書き方が変わります。それぞれの書き方は、以下でご確認ください。

本人が障害者の場合

納税者本人が障害者の場合は、以下のいずれかの方法で申告書に記入します。

「一般の障害者」の場合

- 障害者」にチェックを入れる

- 「本人・一般の障害者」に◯をつける

- 「障害者又は勤労学生の内容」に、以下の内容を記入

a.交付を受けた手帳などの種類と交付年月日

b.障害の程度(等級)

「特別障害者」の場合

- 「障害者」にチェックを入れる

- 「本人・特別障害者」に◯を付ける

- 「障害者又は勤労学生の内容」に以下の内容を記入する

a.交付を受けた手帳などの種類と交付年月日

b.障害の程度(等級)

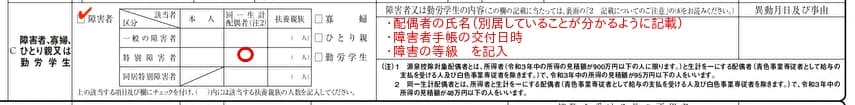

配偶者が障害者の場合

配偶者が障害者の場合は、区分に応じて以下のとおり記入します。

「一般の障害者」の場合

- 「障害者」にチェックを入れる

- 「同一生計配偶者・一般の障害者」に◯を付ける

- 「障害者又は勤労学生の内容」に、以下の内容を記入

a.配偶者の氏名

b.交付を受けた手帳などの種類と交付年月日

c.障害の程度(等級)

「特別障害者」で別居している場合

- 「障害者」にチェックを入れる

- 「同一生計配偶者・特別障害者」に◯をつける

- 「障害者又は勤労学生の内容」に、以下の内容を記入

a.別居している配偶者の氏名

b.別居していることがわかる記載((別居)など)

c.交付を受けた手帳などの種類と交付年月日

d.障害の程度(等級)

「特別障害者」で同居している場合

- 「障害者」にチェックを入れる

- 「同一生計配偶者・同居特別障害者」に◯をつける

- 「障害者又は勤労学生の内容」に、以下の内容を記入する

a.配偶者の氏名

b.同居していることがわかる記載((同居)など)

c.交付を受けた手帳などの種類と交付年月日

d.障害の程度(等級)

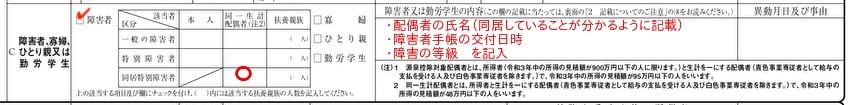

親や子どもなどの扶養親族が障害者の場合

納税者本人の親や子など扶養親族が障害者の場合は、区分に応じて以下のとおり記入します。

「一般の障害者」の場合

- 「障害者」にチェックを入れる

- 「扶養親族・一般の障害者」に◯をつけ、対象となる扶養親族の人数を記入

- 「障害者又は勤労学生の内容」に、以下の内容を記入

a.対象となる扶養親族の氏名

b.交付を受けた手帳など

c.障害の程度(等級)

「特別障害者」で別居している場合

- 「障害者」にチェックを入れる

- 「扶親家族・特別障害者」に◯をつけ対象となる扶養親族の人数を記入

- 「障害者又は勤労学生の内容」に、以下の内容を記入

a.対象となる扶養親族の氏名

b.別居していることがわかる記載((別居)など)

c.交付を受けた手帳などの種類と交付年月日

d.障害の程度(等級)

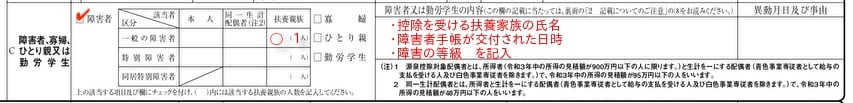

「特別障害者」で同居している場合

- 「障害者」にチェックを入れる

- 「扶養親族・同居特別障害者」に◯をつけ、対象となる扶養親族の人数を記入

- 「障害者又は勤労学生の内容」に、以下の内容を記入

a.対象となる扶養親族の氏名

b.同居していることがわかる記載((同居)など)

c.交付を受けた手帳などの種類と交付年月日

d.障害の程度(等級)

年末調整の申告書の詳しい書き方や2023年分からの変更点については、以下の記事をご確認ください。

【関連記事】

【2024年最新】年末調整の書き方まとめ!書類別にわかりやすく解説(記入例つき)

【2024年最新】令和6年分の年末調整の変更点まとめ!注意すべきポイントを解説

障害者控除による所得税と住民税の減税額

次の手順で計算をすることで、障害者控除によって所得税および住民税の減税額を算出できます。

- 障害者控除を適用しない税額を計算する

- 障害者控除適用後の税額を計算する

- 1と2の差額から減税額を確認する

例として、給与収入400万円で「一般の障害者」として障害者控除を受ける場合の減税額の計算方法を解説します。なお、計算を簡略化するため、復興特別所得税や住民税の調整控除額などは考慮していません。

1.障害者控除を適用しない税額を計算する

まずは、以下の順で計算します。

障害者控除適用前の課税所得額計算式

- 年収 - 給与所得控除 - 基礎控除 = 障害者控除適用前の課税所得額

今回のケースでは、以下のような計算式で算出できます。

【所得税の課税所得額】

4,000,000(円) - 1,240,000(円) - 480,000(円) = 2,280,000(円)

【住民税の課税所得額】

4,000,000(円) - 1,240,000(円) - 430,000(円) = 2,330,000(円)

次に、課税所得額から、所得税と住民税それぞれの税額を計算します。

所得税は以下の速算表を用いて算出できます。

【所得税の速算表】

| 課税所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から194万円まで | 5% | 0円 |

| 195万円から329万9,000円まで | 10% | 9万7,500円 |

| 330万円から694万9,000円まで | 20% | 42万7,500円 |

| 695万円から899万9,000円まで | 23% | 63万6,000円 |

| 900万円から1,799万9,000円まで | 33% | 153万6,000円 |

| 1,800万円から3,999万9,000円まで | 40% | 279万6,000円 |

| 4,000万円以上 | 45% | 479万6,000円 |

出典:国税庁「No.2260 所得税の税率」

住民税は、一律で「課税所得額の10%(区市町村民税6%、道府県民税・都民税4%)」です。よって、今回のケースでは、所得税と住民税はそれぞれ以下のとおりです。

【所得税額】

2,280,000(円) × 10% - 97,500(円) = 130,500(円)

【住民税額】

2,330,000(円) × 10% = 233,000(円)

上記の計算から、税額の合計は36万3,500円となります。

2.障害者控除適用後の税額を計算する

続いて、障害者控除適用後の税額を以下のとおり算出します。

障害者控除適用後の課税所得額計算式

年収 - 給与所得控除 - 基礎控除 - 障害者控除

= 障害者控除適用後の課税所得額

上記のとおりに課税所得額を算出します。

【所得税の課税所得額】

4,000,000(円) - 240,000(円) - 480,000(円) - 270,000(円)

= 2,010,000(円)

上記で求めた課税所得額から、所得税額と住民税額を求めます。

【所得税額】

2,010,000(円) × 10% - 97,500(円) = 103,500(円)

【住民税額】

2,070,000(円) × 10% = 207,000(円)

よって、障害者控除適用後の税額の合計は31万500円です。

3.1と2の差額から減税額を確認する

1で求めた障害者控除適用前の合計税額と2で求めた障害者控除適用後の合計税額の差額が、減税額となります。

363,500(円) - 310,500(円) = 53,000(円)

よって、障害者控除を受けることで、5万3,000円の減税ができることが分かります。

年末調整で障害者控除の申告を忘れた場合

年末調整で障害者控除の申告を忘れた場合、翌年2月16日から3月15日までの期間に自身で確定申告を行うことで、控除を受けることができます。

年末調整で障害者控除が適用されたかどうかは、年末に勤務先から交付される源泉徴収票に障害者控除の記載があるかどうかで確認しましょう。

2025年の年末調整を簡単に行う方法

年末調整の計算や従業員からの書類の回収、年調減税への対応などに追われていませんか?

年末調整や源泉徴収票の作成はもちろん、こうした手続きは年末調整ソフト「freee人事労務」 を使うことで、簡単に行えます。

年末調整の計算と従業員への用紙の配布・収集・確認をペーパーレス化

2025年の年末調整にも対応

2025年の年末調整に対応が必要な「所得税103万の壁・住民税100万の壁・学生アルバイト等の特定親族特別控除」にも年末調整ソフト「freee人事労務」 は対応予定です!

気になる方は、是非お試しください。

まとめ

障害者控除は、納税者本人や配偶者、扶養親族が所得税法上の障害者である場合に、一定額の控除を受けられる制度です。

控除額は障害の程度と同居の有無によって異なるほか、所得税と住民税でも異なります。

年末調整で障害者控除の適用を受けるには、「給与所得者の扶養控除等(異動)申告書」に所定の事項を記載し勤務先に提出する必要があるので、記入内容の誤りや申告漏れがないように注意しましょう。

よくある質問

障害者控除の控除額は?

一般の障害者の場合、所得税における控除額は27万円(住民税では26万円)、特別障害者の場合は40万円(同30万円)、同居特別障害者の場合は75万円(同53万円)です。

詳しくは、記事内の「障害者控除の控除額」で解説しています。

年末調整で障害者控除を受ける場合の申告書の書き方は?

「給与所得者の扶養控除等(異動)申告書」のC欄「障害者、寡婦、ひとり親又は勤労学生」に、下記の事項を記載します。

- 「障害者」にチェックを入れます。

- 「区分・該当者」の該当箇所に◯をつけます。

- 「障害者又は勤労学生の内容」に以下の内容を記入・障害者の氏名

・交付を受けている手帳などの種類と交付年月日

・障害の程度(等級)

詳しくは、記事内の「年末調整での障害者控除の申告書の書き方」をご覧ください。

一般の障害者の場合、所得税における控除額は27万円(住民税では26万円)、特別障害者の場合は40万円(同30万円)、同居特別障害者の場合は75万円(同53万円)です。

詳しくは、記事内の「障害者控除の控除額」で解説しています。

「給与所得者の扶養控除等(異動)申告書」のC欄「障害者、寡婦、ひとり親又は勤労学生」に、下記の事項を記載します。

- 「障害者」にチェックを入れます。

- 「区分・該当者」の該当箇所に◯をつけます。

- 「障害者又は勤労学生の内容」に以下の内容を記入・障害者の氏名

・交付を受けている手帳などの種類と交付年月日

・障害の程度(等級)

詳しくは、記事内の「年末調整での障害者控除の申告書の書き方」をご覧ください。