最終更新日:2023/10/23

監修 伴 洋太郎 BANZAI税理士事務所

「配偶者控除」と「配偶者特別控除」は、納税者に特定の条件を満たす配偶者がいる場合に、納税者の所得から一定金額が差し引かれる制度です。

それぞれ適用される条件が異なり、配偶者控除もしくは配偶者特別控除の対象となる場合は、年末調整の際に「給与所得者の配偶者控除等申告書」を勤務先へ提出する必要があります。

本記事では、両制度の概要とその違い、年末調整における配偶者控除等申告書の書き方などを解説します。

2023年最新の年末調整について

2023年最新の年末調整について詳しく知りたい方は、別記事「【2023年最新】令和5年分の年末調整の変更点まとめ!注意すべきポイントを解説」をご覧ください。

目次

配偶者控除・配偶者特別控除とは

「配偶者控除」と「配偶者特別控除」は、納税者に特定の条件を満たす配偶者がいる場合に、納税者の所得から一定金額が差し引かれる制度です。

年末調整で配偶者(特別)控除の適用を受けるには、「給与所得者の配偶者控除等申告書」を勤務先に提出する必要があります。

下表の通り、配偶者控除もしくは配偶者特別控除のどちらが適用されるかは、配偶者のその年の合計所得金額によって決まります。両方の控除を重複して適用することはできません。

| 配偶者控除 | 配偶者特別控除 | |

|---|---|---|

| 配偶者の年間合計所得金額 | 48万円以下 (給与収入のみの場合は103万円以下) | 48万円超~133万円以下 (給与収入のみの場合は103万円超~201万6,000円未満) |

出典:国税庁「No.1191 配偶者控除」

出典:国税庁「No.1195 配偶者特別控除」

出典:国税庁「配偶者控除及び配偶者特別控除の見直しに関するFAQ」

配偶者控除の条件

配偶者控除を受けるためには、納税者本人の合計所得金額が1,000万円以下(給与所得のみの場合は年収1,195万円以下、所得金額調整控除の適用がある場合は1,210万円以下)でなければなりません。

さらに、配偶者が以下の条件を満たしている必要があります。

配偶者控除適用のための配偶者の条件

- 民法上の規定で配偶者と認められていること(内縁関係の方は該当しません)

- 扶養者と生計を一にしていること

- 1年間の所得額が48万円以下であること(給与所得のみの場合は、年収103万円以下)

- 青色申告者の事業専従者として、年間一度も給与の支払いを受けていない、または白色申告の専業専従者ではないこと

出典:国税庁「No.1191 配偶者控除」

法律上、婚姻関係が認められていること

配偶者控除は、戸籍上配偶者と認められている場合にのみ利用できます。

事実上のパートナー、内縁のパートナー、婚約しているが結婚していないなどの場合は、配偶者控除を受けることはできません。

納税者と生計を一にしていること

同一生計とは、納税者本人が配偶者と生活費や学費、医療費などを共有していることを指します。

したがって、納税者が単身赴任などで別居していても、配偶者が納税者本人の収入で生活していれば、同一生計を維持しているとみなされます。

年間の合計所得金額が48万円以下であること

配偶者控除を受けるには、控除対象となる配偶者の合計所得金額が48万円以下(給与所得のみの場合は年収103万円以下)でなければなりません。これがいわゆる「103万円の壁」です。

ただし、103万円を超えても、後述する「配偶者特別控除」を適用できれば控除額がゼロになることはありません。

配偶者が青色申告者の専従給与を受け取っていないこと、白色事業専従者でないこと

配偶者が青色事業専従者給与を受け取っていたり、白色申告者の事業専従者控除の対象であったりする場合は、配偶者控除・配偶者特別控除を受けることができません。そのため、納税者が個人事業主の場合は注意が必要です。

青色事業専従者給与について詳しく知りたい場合は「青色申告の専従者給与 家族への給与支払いで節税効果を高める方法」をご覧ください。

さらに、対象となる配偶者がその年の12月31日時点で70歳以上の場合には、通常より多くの控除が受けられます。これは「老人控除対象配偶者」に該当することで、控除額が上乗せされるためです。

出典:国税庁「No.1191 配偶者控除」

配偶者特別控除の条件

配偶者特別控除が適用されるための納税者本人の条件は、配偶者控除と同様です。

配偶者の条件も基本的に配偶者控除と同様ですが、以下のとおり、所得額や扶養親族であるかどうかなどの制限が設けられているなどの違いがあります。

配偶者特別控除適用のための配偶者の条件

- 民法上の規定で配偶者と認められていること(内縁関係の方は該当しません)

- 扶養者と生計を一にしていること

- 青色申告者の事業専従者として、給与の支払いを受けていないこと

- 白色申告の事業専従者ではないこと

- 年間に受け取った合計所得が48万円超から133万円以下であること

- 配偶者が配偶者特別控除を適用していないこと

- 配偶者が別の親族の扶養親族として源泉徴収されていないこと

出典:国税庁「No.1195 配偶者特別控除」

ポイントとなるのは、配偶者の年間合計所得金額が48万超133万円以下(給与所得のみの場合は年収103万円超201万6,000円未満)である場合は、配偶者特別控除が適用されるという点です。これがいわゆる「201万円の壁」です。

配偶者控除のルールでは、配偶者の給与収入が103万円を超えた途端に控除額がゼロになります。

控除額が減るということは、その分税金の額も増えるということです。そのため、配偶者の給与収入が増えることで、かえって家計全体の手取り収入が減少する逆転現象が生じてしまいます。

そこで、控除額が突然ゼロになるのではなく、段階的に減っていくよう用意されたのが配偶者特別控除です。ただし配偶者控除とは異なり、70歳以上の配偶者についての控除額の上乗せはありません。

そのほか、以下の2つが配偶者特別控除のみの条件です。

配偶者自身が既に配偶者特別控除を適用していないこと

配偶者特別控除は、夫婦間で相互に受けることはできません。夫婦のどちらか片方のみが適用を受けられます。

なお、配偶者控除は所得税法の条文上では夫婦間で相互に適用できますが、税額には影響がありません。

配偶者自身が既に配偶者特別控除を適用していないこと

配偶者が、配偶者自身の実父母などの親族の扶養親族として所得控除を適用されている場合は、配偶者特別控除の適用対象外となります。また、配偶者が公的年金等を受給している親族を扶養親族として申告し、控除を適用されている場合も同様に、配偶者特別控除の適用はされません。

この条件に当てはまるケースは一般的に多くはありませんが、配偶者が別の親族を扶養に入れている場合は注意しましょう。

出典:国税庁「No.1195 配偶者特別控除」

年末調整時の配偶者控除等申告書の書き方

年末調整で配偶者控除もしくは配偶者特別控除の適用を受けるためには、年末調整時に「給与所得者の配偶者控除等申告書」を勤務先へ提出する必要があります。

未提出や記載内容に誤りがあった場合には年末調整での控除を受けられず、自身で確定申告を行う必要がありますので、注意しましょう。

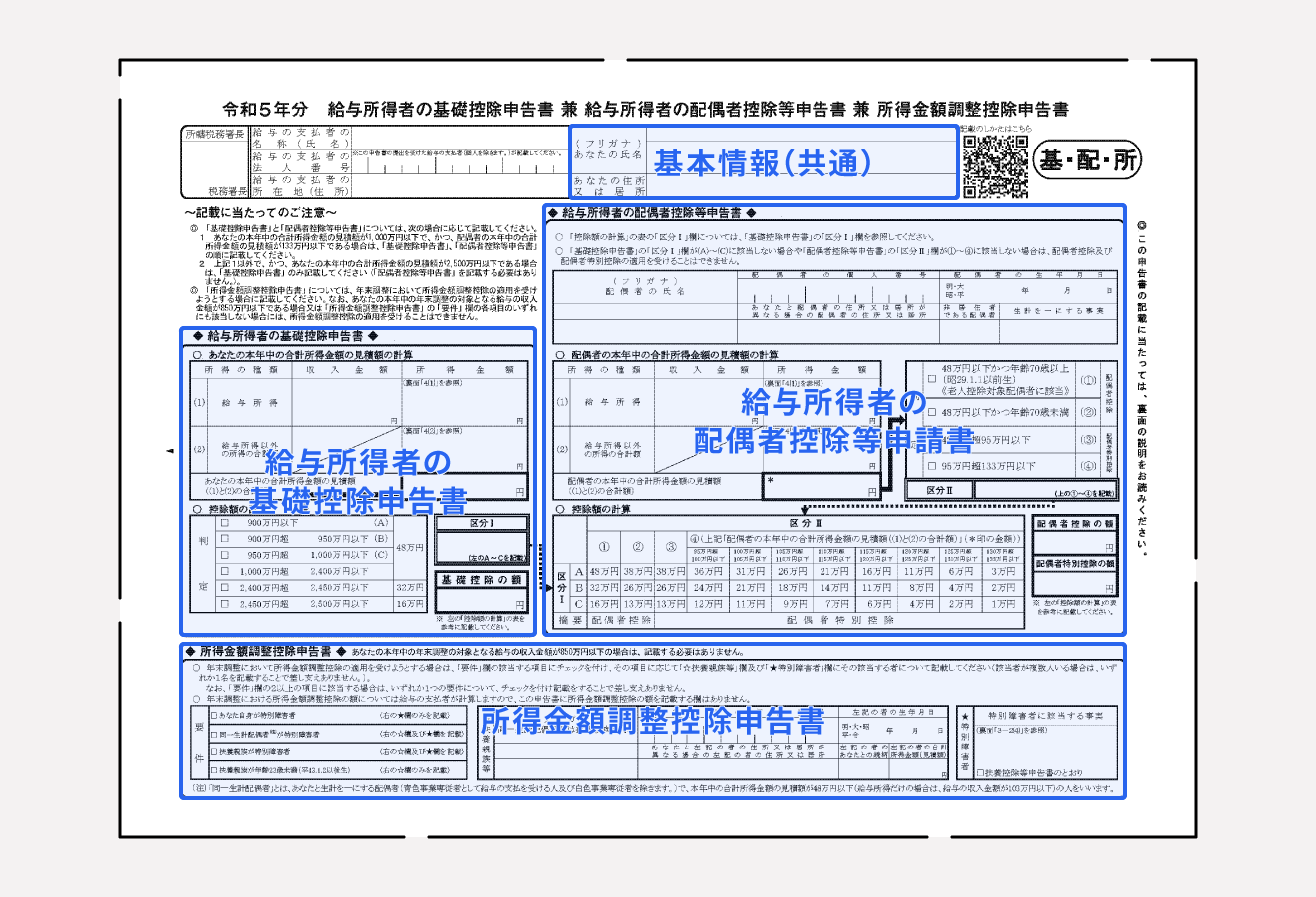

出典:国税庁「令和4年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」

なお、2020年分以降の「給与所得者の配偶者控除等申告書」は、「給与所得者の基礎控除申告書」と「所得金額調整控除申告書」との兼用様式となり、「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」となりました。

出典:国税庁「 No.2672 年末調整で配偶者控除又は配偶者特別控除の適用を受けるとき 」

以下では、「給与所得者の配偶者控除申告書」の書き方を解説します。

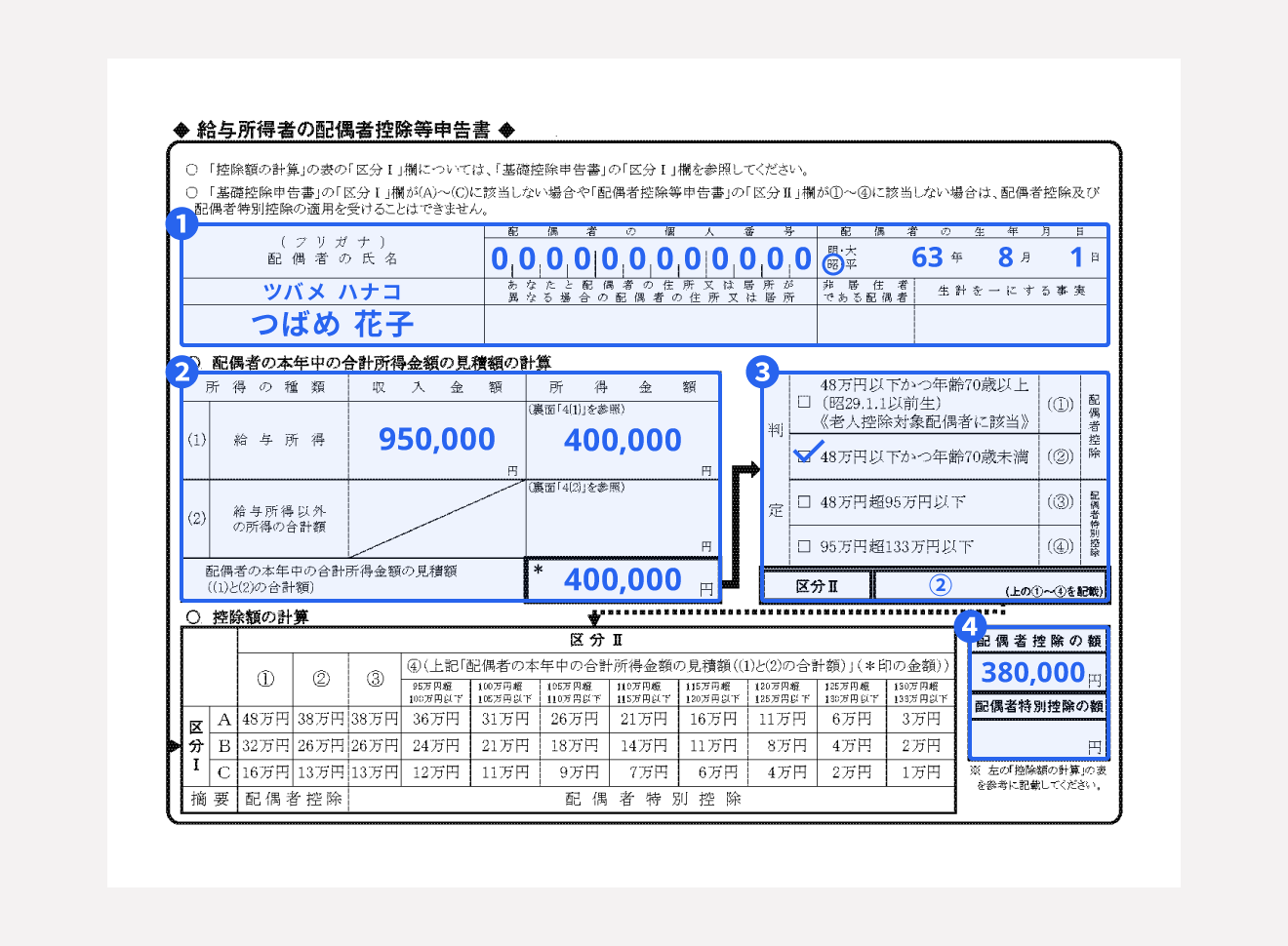

① 配偶者の基本情報

配偶者の名前、フリガナ、個人番号(マイナンバー)、生年月日を記載します。会社によっては個人番号(マイナンバー)の記載が不要な場合もあるため、勤務先に確認しましょう。

配偶者と別居している場合は、配偶者の住所を「あなたと配偶者の住所又は居所が異なる場合の配偶者の住所又は居所」欄に記入します。

配偶者が海外に住んでいるなど日本国内に居住していない場合には「非居住者である配偶者」欄に◯を付けます。

「生計を一にする事実」欄には、その年に納税者本人から配偶者に送金した金額の合計を記載します。

② 配偶者の本年中の合計所得金額の見積額

配偶者の給与所得の収入金額、所得金額、給与以外の所得金額を記載し、「配偶者の本年中の合計所得金額の見積額」にその所得金額の合計を記載します。

たとえば、給与所得のみで収入金額(年収)が95万円であれば、給与所得控除の55万円を差し引いた40万円が給与所得の所得金額となり、「配偶者の本年中の合計所得金額の見積額」も40万円となります。

出典:国税庁「No.1410 給与所得控除」

③ 配偶者控除・配偶者特別控除の判定

②の「配偶者の本年中の合計所得金額の見積額」に記入した金額と配偶者の年齢をもとに、該当箇所にチェックマーク(✓)を付け、「区分Ⅱ」にその記号(①~④)を記載します。

④ 配偶者控除・配偶者特別控除の額

「基礎控除申告書」の「区分Ⅰ」と③の「区分Ⅱ」を表に当てはめ、控除額を確認します。

「区分Ⅱ」が①または②の場合は「配偶者控除の額」欄に、③または④の場合は「配偶者特別控除の額」欄に、④で確認した控除額を記載します。

基礎控除は、納税者本人のその年の所得に応じて受けられる所得控除です。基礎控除申告書の記載方法については、以下の記事をご確認ください。

【関連記事】

「給与所得者の基礎控除申告書」とは?基礎控除の概要や書き方、注意点を解説

出典:出典:国税庁「《記載例》令和5年分給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」

配偶者控除等申告書を含め、年末調整書類の書き方について詳しくは別記事「【2023年最新】年末調整の書き方を書類別にわかりやすく解説(記入例つき)」をご覧ください。

配偶者控除・配偶者特別控除で受けられる控除額

納税者本人の所得が900万円以下の場合、配偶者控除や配偶者特別控除で受けられる控除額は、配偶者の年収が150万円(給与所得のみの場合)までは38万円です。配偶者の年収が150万円を超えると、配偶者特別控除の控除額は徐々に減っていきます。

配偶者に障害がある場合には、配偶者控除のほかに障害者控除27万円(特別障害者の場合は40万円、同居特別障害者の場合は75万円)が併用できます。

また、納税者本人の合計所得金額が900万円を超え1,000万円以下(給与所得だけの収入が1,095万円を超え1,195万円以下)の場合は控除額が減額されます。そして合計所得金額が1,000万円を超えると配偶者控除、配偶者特別控除の対象外となります。

詳しくは、以下の表でご確認ください。

| 納税者本人の合計所得金額 (給与所得だけの場合の所得者の給与等の収入金額) | (参考) 配偶者が給与所得だけの場合の配偶者の年収 | ||||

|---|---|---|---|---|---|

| 900万円以下 (1,095万円以下) | 900万円超 950万円以下 (1,095万円超1,145万円以下) | 950万円超 1,000万円以下 (1,145万円超1,195万円以下) | |||

| 配偶者控除 | 配偶者の合計所得金額が48万円以下 | 38万円 | 26万円 | 13万円 | 103万円以下 |

| 老人控除対象配偶者 | 48万円 | 32万円 | 16万円 | ||

| 配偶者特別控除 | 配偶者の合計所得金額が48万円超95万円以下 | 38万円 | 26万円 | 13万円 | 103万円超 150万円以下 |

| 95万円超 100万円以下 | 36万円 | 24万円 | 12万円 | 150万円超 155万円以下 | |

| 100万円超 105万円以下 | 31万円 | 21万円 | 11万円 | 155万円超 160万円以下 | |

| 105万円超 110万円以下 | 26万円 | 18万円 | 9万円 | 160万円超 166万7,999円以下 | |

| 110万円超 115万円以下 | 21万円 | 14万円 | 7万円 | 166万7,999円超 175万1,999円以下 | |

| 115万円超 120万円以下 | 16万円 | 11万円 | 6万円 | 175万1,999円超 183万1,999円以下 | |

| 120万円超 125万円以下 | 11万円 | 8万円 | 4万円 | 183万1,999円超 190万3,999円以下 | |

| 125万円超 130万円以下 | 6万円 | 4万円 | 2万円 | 190万3,999円超 197万1,999円以下 | |

| 130万円超 133万円以下 | 3万円 | 2万円 | 1万円 | 197万1,999円超 | |

| 133万円超 | 0円 | 0円 | 0円 | 201万5,999円超 | |

※所得金額調整控除が適用される場合は、()内の金額に15万円を加えてください。所得金額調整控除とは、納税者本人が特別障がい者に該当する場合や、納税者に23歳未満の扶養家族がいる場合などに給与所得から一定金額が差し引かれる制度のことです。

出典:国税庁「No.2672 年末調整で配偶者控除又は配偶者特別控除の適用を受けるとき」

配偶者控除・配偶者特別控除に関する注意点

年末調整で配偶者控除・配偶者特別控除を申告する際は、以下の点に注意をしましょう。

生命保険や損害保険の満期保険金も収入に含まれる

配偶者(特別)控除で定められた配偶者の合計所得金額は、パートやアルバイトで得た所得に限られません。年金や生命保険、損害保険の返戻金収入なども含まれます。

つまり、配偶者がアルバイトで得た年収がちょうど103万円だったとしても、満期保険金から必要経費を差し引いて年末に所得があれば、合計所得金額が48万円を超えるため、配偶者控除を受けることができません。

満期保険金が振り込まれることが事前に分かっている場合は、配偶者(特別)控除を受けるために、配偶者のパートやアルバイトのシフトを調整する必要があります。

出典:公益財団法人 生命保険文化センター「Q.個人年金保険の年金を受け取って所得税がかかるときの計算方法は?」

出典:公益財団法人 生命保険文化センター「Q.満期保険金に所得税がかかる場合の計算方法は?」

扶養控除とは異なる

配偶者控除・配偶者特別控除はどちらも扶養親族を対象とした所得控除ですが、制度としては別ものです。

まず、配偶者控除・配偶者特別控除は配偶者のみを対象としているのに対し、扶養控除は配偶者以外の親族を対象とし、人数制限もありません。また配偶者控除・配偶者特別控除には納税者本人の所得制限がありますが、扶養控除にはありません。

扶養控除について、詳しくは「年末調整の扶養控除申告書(マル扶)とは?書き方や注意すべきポイントを解説」をご覧ください。

出典:国税庁「No.1180 扶養控除」

103万円の壁・150万円の壁・201万円の壁に注意

配偶者控除・配偶者特別控除の適用を受けるにあたっては、配偶者の給与収入についての3つの「壁」に注意してください。一般に「103万円の壁」「150万円の壁」「201万円の壁」と呼ばれるものです。

103万円の壁

「103万円の壁」は、配偶者控除の所得制限が根拠です。配偶者の年間の給与収入が103万円を超えると配偶者控除を受けられなくなり、配偶者特別控除の適用に移行します。そうすると、70歳以上の配偶者について控除額の上乗せ措置がなくなってしまいます。

150万円の壁

「150万円の壁」は、配偶者特別控除が減額されるラインが根拠です。配偶者の年間の給与収入が150万円を超えたところから、控除額が段階的に減額されます。

201万円の壁

「201万円の壁」は、配偶者特別控除が消滅するラインが根拠です。配偶者に年間201万6,000円以上の給与収入がある場合、控除額がゼロになります。

出典:国税庁「配偶者控除及び配偶者特別控除の見直しに関するFAQ」

まとめ

配偶者控除と配偶者特別控除は、特定条件を満たす配偶者がいる場合に所得控除を受けられる制度ですが、それぞれ適用される条件が異なります。また、適用された後の控除額にも違いがあります。

配偶者(特別)控除は、年末調整で「給与所得者の配偶者控除等申告書」を勤務先に提出することで適用申告ができます。正しく控除を受けるために、配偶者の所得額などを把握し、年末調整で適切に申告を行いましょう。

よくある質問

配偶者控除・配偶者特別控除が適用される配偶者の所得額は?

配偶者控除は、配偶者のその年の合計所得金額が48万円以下(給与所得のみの場合は年収103万円以下)、配偶者特別控除はその年の合計所得金額が48万円超133万円以下(給与所得のみの場合は年収103万円超201万6,000円未満)である場合に適用されます。

詳しくは記事内「配偶者控除の条件」「配偶者特別控除の条件」で解説しています。

配偶者控除・配偶者特別控除で受けられる控除額は?

配偶者控除は納税者本人の所得額に応じて38万円から13万円(配偶者が70歳以上の場合は48万円から16万円)、配偶者特別控除は納税者本人と配偶者の所得額に応じて38万円から1万円が控除されます。

詳しくは記事内「配偶者控除・配偶者特別控除で受けられる控除額」をご覧ください。

監修 伴 洋太郎(ばん ようたろう)

BANZAI税理士事務所代表。税理士/1級FP技能士。大学卒業後、一般企業や税理士事務所での勤務を経て税理士試験に合格し、2018年に開業。個人事業主や中小法人、給与所得者や相続人を対象とした業務の経験が豊富で、スモールビジネスの立ち上げや個人事業の法人化に数多く携わっている。