社会保険料控除とは、1年間で支払った年金保険料や健康保険料などの社会保険料を所得から控除する制度です。原則、社会保険料控除はその年に支払った社会保険料全額が所得額から控除されます。

給与所得者であれば、毎月の給与から差し引かれる社会保険料分の申告は不要ですが、個人で社会保険料を支払った場合、その分の社会保険料控除の適用を受けるために年末調整で申告が必要です。

本記事では、社会保険料控除の概要に加え、控除を受けるための申告方法や計算方法、注意点などをわかりやすく解説します。

▶︎ 2025年の法改正に完全対応したクラウド年末調整ソフトならfreee人事労務

目次

ペーパーレス年末調整でチェック業務を簡単に

年末調整の計算や従業員からの書類の回収などの業務から解放されませんか?

freeeの年末調整なら3ステップで簡単申告!2025年の年末調整の業務量を大幅に削減できます。

労務担当者の皆さん!ぜひ一度、無料で資料ダウンロードしてみてください!

(※本資料は労務担当者向けです。)

年末調整の社会保険料控除とは

社会保険料控除とは、その年1年間に納付した社会保険料を所得額から控除する制度です。

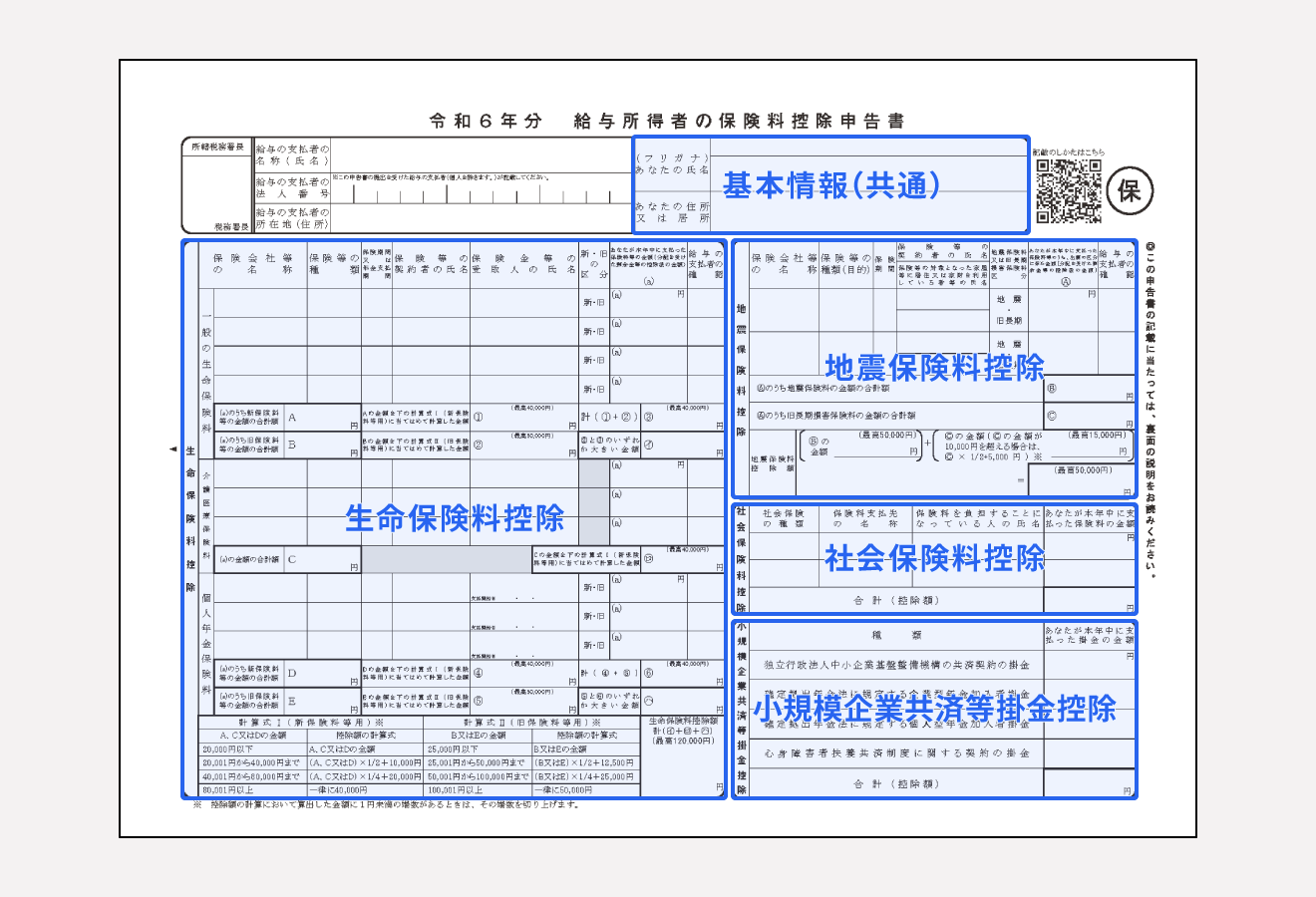

年末調整では、「給与所得者の保険料控除申告書」の「社会保険料控除」の欄に必要事項を記入し、勤務先に提出することで控除適用の申告を行います。ただし、毎月の給与や賞与から天引きされた社会保険料に関しては、年末調整での申告は不要です。

給与所得者の場合、給与等から天引きされた社会保険料のほかに、個人で社会保険料を支払っていたり、同一生計の親族の社会保険料を支払っていたりした場合のみ、年末調整で申告を行います。

また控除対象となる社会保険料もいくつか種類があるので、自分が支払っている社会保険料が控除対象になるか事前に確認しておきましょう。

出典:国税庁「No.1130 社会保険料控除」

控除対象となる社会保険料

控除対象となる社会保険料は以下のとおりです。

控除対象となる社会保険料

- 健康保険、国民年金、厚生年金保険および船員保険の保険料で被保険者として負担するもの

- 国民健康保険の保険料または国民健康保険税

- 高齢者の医療の確保に関する法律の規定による保険料

- 介護保険法の規定による介護保険料

- 雇用保険の被保険者として負担する労働保険料

- 国民年金基金の加入員として負担する掛金

- 独立行政法人農業者年金基金法の規定により被保険者として負担する農業者年金の保険料

- 存続厚生年金基金の加入員として負担する掛金

- 国家公務員共済組合法、地方公務員等共済組合法、私立学校教職員共済法、恩給法等の規定による掛金または納金等

- 労働者災害補償保険の特別加入者の規定により負担する保険料

- 地方公共団体の職員が条例の規定によって組織する互助会の行う職員の相互扶助に関する制度で、一定の要件を備えているものとして所轄税務署長の承認を受けた制度に基づきその職員が負担する掛金

- 国家公務員共済組合法等の一部を改正する法律の公庫等の復帰希望職員に関する経過措置の規定による掛金

- 健康保険法附則または船員保険法附則の規定により被保険者が承認法人等に支払う負担金

- 租税条約の規定により、当該租税条約の相手国の社会保障制度に対して支払われるもののうち一定額

※日本の社会保障制度に対して支払われる当該租税条約に規定する強制保険料と同様の方法ならびに類似の条件および制限に従って取り扱うこととされているものに限る

出典:国税庁「No.1130 社会保険料控除」

社会保険料控除は1月1日から12月31日までに納付した保険料が対象となり、対象期間に実際に支払った金額、または給与や公的年金などから差し引かれた金額の全額が控除できます。

そのほか、以下の方法で支払った社会保険料も、社会保険料控除の対象です。

- 過去の保険料をまとめて支払った場合(その年に支払った社会保険料とみなされる)

- 翌年分の保険料を支払った場合(前納した期間が1年以内)

- 国民年金保険料の「2年前納」制度によって前納した場合

なお、「2年前納」制度で国民年金保険料を前納した場合は、各年分の保険料に相当する額を各年に控除することも可能です。

出典:国税庁「No.1130 社会保険料控除」

出典:国税庁「タックスアンサー(よくある税の質問)」

社会保険料控除の適用対象者

前述のとおり、自身の社会保険料に加え配偶者や子どもなど同一生計の親族の社会保険料を支払っている場合は、親族分の社会保険料控除も適用されます。

同一生計と判断されるには、以下のいずれかの状態にあることをいいます。

同一生計に該当するか判断するポイント

- 同居の場合

・日常生活にかかる費用を共有している - 別居の場合

・生活費、学費、療養費などを常に送金している

学校や仕事の無いときには他の親族と同居している

出典:国税庁「生計を一にする」

つまり、「生活するために必要なお金を共有している」状態であれば生計を一にしていると判断できます。

同一生計であり社会保険料を支払っている扶養家族がいる場合、年末調整の際に親族分の社会保険料控除も忘れずに申告しましょう。

年末調整での社会保険料控除の申告方法

社会保険料控除の適用を受けるには、年末調整の際に「給与所得者の保険料控除申告書」に必要事項を記入し、勤務先に指定された期日までに提出する必要があります。

通常、給与所得者が給与から差し引かれた健康保険料や厚生年金保険料などの社会保険料については、会社側で把握しているため、申告する必要はありません。

ただし、以下のようなケースに該当する場合は年末調整時に申告が必要です。

- 転職して次の会社で働き始める前に自身で社会保険料を支払った

- 国民年金に加入している20歳以上の家族等の国民年金保険料を支払った

上記のように、会社の給与から差し引かれた社会保険料以外で社会保険料や健康保険料などを支払った場合は、申告することで社会保険料控除が受けられます。

なお、国民年金保険料や国民年金基金の掛金を支払った際には、申告書の提出とあわせて社会保険料控除証明書の添付が必要です。

社会保険料控除報告書は、毎年10・11月に日本年金機構や国民年金基金より自宅へ送られるか、オンライン上で送られます。オンラインで送られた場合、国税庁長官が指定する書類を添付しましょう。

出典:国税庁「No.1130 社会保険料控除」

年末調整での社会保険料控除の申告書の書き方

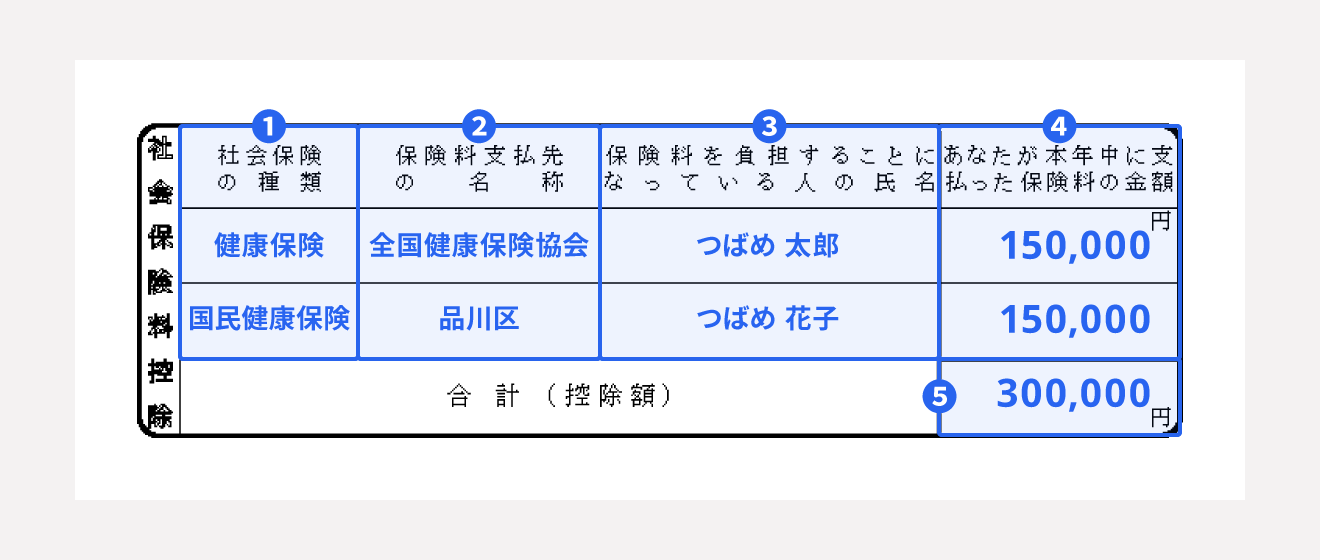

- 社会保険の種類

- 保険料支払先の名称

- 保険料を負担することになっている人の氏名

- あなたが本年中に支払った保険料の金額

- 合計(控除額)

本記事では、申告者本人が本人とその配偶者の社会保険料を以下のとおりに支払ったケースを想定して解説します。

申告者本人

・加入保険:健康保険(協会けんぽ)

・保険料:15万円(退職後の継続加入分)

配偶者

・加入保険:国民健康保険

・保険料:15万円

①社会保険の種類

健康保険、国民健康保険、厚生年金、国民年金、介護保険、高齢者医療保険などの社会保険の種類を記入する欄です。記入例のように「健康保険」「国民健康保険」と記入しましょう。

②保険料支払先の名称

保険料を支払った機関・法人名を記入する欄です。

今回のケースでは、本人分は退職後に継続して加入していた「全国健康保険組合(協会けんぽ)」を、妻の分は国民健康保険の支払い先が居住する東京都品川区であるため、「品川区」と記入します。

③保険料を負担することになっている人の氏名

自身の氏名および、同一生計の親族の保険料を支払っていた場合には、その親族の氏名を記入します。

2023年分までは親族との続柄を記載することになっていましたが、2024年分からは、この続柄の記載が不要になります。

④あなたが本年中に支払った保険料の金額

本年中に支払った保険料の合計額を記入する欄です。その年の1~12月に自分で支払った社会保険料の金額を確認し、記入しましょう。給与から天引きされた社会保険料の記載は不要です。

⑤合計(控除額)

ここには社会保険料控除分の合計額を記載します。

その他、年末調整の各申告書の書き方や、2024年分以降の変更点について知りたい場合は、以下の記事をご覧ください。

【関連記事】

【2024年最新】年末調整の書き方まとめ!書類別にわかりやすく解説(記入例つき)

社会保険料控除額の計算方法

社会保険料控除は、ほかの所得控除と異なり控除額に上限がありません。1年間に支払った社会保険料の全額が所得から控除されます。

たとえば、2024年の1月から12月まで全ての月で国民年金に加入し国民年金保険料を支払っていた場合、その分の控除額は以下のように計算します。

2024年1~3月 16,520(円) × 3ヶ月 = 49,560(円)

2024年4~12月 16,980(円) × 9ヶ月 = 152,820(円)

49,560(円) + 152,820(円) = 202,380(円)

上記のとおり、2024年の1年間国民年金に加入していた場合、国民年金保険料分の社会保険料控除額は202,380円となります。

また、2024年8月(1日から31日の間)に前の会社を辞め、同年の10月に再就職したとします。次の会社に入るまでの2ヶ月間の国民年金保険を自分で支払った場合、控除額の計算式は以下のとおりです。

16,980(円) × 2ヶ月 = 33,960(円)

この場合、転職して次の会社に入る前に国民年金保険料として支払った2ヶ月分の社会保険料(3万3,960円)を、転職先で受ける年末調整で申告することで控除を受けられます。

社会保険料控除を申告する際の注意点

社会保険料控除を申告する際には、年末調整で対応できないケースや控除対象外となるケースに注意が必要です。特に以下の2つに該当する場合には、注意が必要です。

- 退職後の再就職が年をまたいだ場合

- 被扶養者の公的年金から保険料が特別徴収されている場合

自分の退職と再就職をした時期、そして被扶養者が公的年金から特別徴収をされていないかを確認することが重要です。

退職後の再就職が年をまたいだ場合

前述のとおり、退職後に自分で国民年金保険料を支払い、その年内に再就職した場合は転職先での年末調整の際に社会保険料控除の申告を行うことで控除が受けられます。

しかし、退職後に年をまたいで再就職した場合は注意が必要です。

たとえば、2024年9月30日に退職した後、翌年2025年3月に再就職するとします。

この場合、転職先に入社した時点で前年の年末調整の期間を過ぎているため、退職後の10~12月末までに自分で支払った社会保険料はもちろん、前職の給与から天引きされた分についても自分で確定申告をしなければなりません。

前職で給与から天引きされた社会保険料(今回の例では2024年1月〜9月分)は、退職時に発行される源泉徴収票を参照します。

確定申告時にその年中に自身で支払った国民年金保険料(今回の例では2022年10月〜12月分)を証明するためには、日本年金機構から届く「控除証明書」を添付する必要があります。証明書は、なくさないよう確定申告の手続きが終わるまで大切に保管しておきましょう。

今回の例の場合、社会保険料控除の申告時期や方法についてまとめると以下のようになります。

| 2024年の社会保険料 ※前職の給与から差し引かれた分(1月〜9月)と、退職後自身で支払った分(10月〜12月) | 自身で確定申告を行う (申告期間 2025年2月16日〜3月15日) |

|---|---|

| 2025年の社会保険料 ※再就職までに自身で支払った分(1月〜2月)のみ | 再就職後の勤務先での年末調整時に申告 |

出典:国税庁「中途退職で年末調整を受けていないとき」

【関連記事】

社会保険料の計算方法まとめ!負担割合から社会保険料控除までわかりやすく解説

確定申告で「還付申告」ができる人とは?(退職した人の場合)

被扶養者の公的年金から保険料が特別徴収されている場合

介護保険料などの社会保険料が、自身の扶養に入っている人(被扶養者)の公的年金から特別徴収されている場合、その社会保険料を支払ったのは被扶養者であるとみなされます。

つまり、申告者本人が支払った社会保険料ではないため、申告者の社会保険料控除の対象にはなりません。

出典:国税庁「タックスアンサー(よくある税の質問)」

2025年の年末調整を簡単に行う方法

年末調整の計算や従業員からの書類の回収、年調減税への対応などに追われていませんか?

年末調整や源泉徴収票の作成はもちろん、こうした手続きは年末調整ソフト「freee人事労務」 を使うことで、簡単に行えます。

年末調整の計算と従業員への用紙の配布・収集・確認をペーパーレス化

2025年の年末調整にも対応

2025年の年末調整に対応が必要な「所得税103万の壁・住民税100万の壁・学生アルバイト等の特定親族特別控除」にも年末調整ソフト「freee人事労務」 は対応予定です!

気になる方は、是非お試しください。

まとめ

社会保険料控除は、1年間で支払った年金保険料や健康保険料などの社会保険料を所得から控除する制度です。対象期間に支払った金額、または給与や公的年金などから差し引かれた金額の全額を控除できます。

控除の適用を受けるためには、年末調整時に申告書を勤務先へ提出する必要がありますが、給与から天引きされた社会保険料については申告しなくても控除対象として精算されます。

年末調整における社会保険料控除の申告は、自分で支払った社会保険料のみが対象となることを理解しておきましょう。

よくある質問

社会保険料控除の金額は?

その年の1月1日から12月31日までに納付した保険料が対象となり、対象期間に支払った金額、または給与や公的年金などから差し引かれた金額の全額が控除されます。

詳しくは記事内「年末調整の社会保険料控除とは」を参考にしてください。

社会保険料控除の申告方法は?

年末調整の際に「給与所得者の保険料控除申告書」に必要事項を記入し、提出すれば控除を受けられます。なお、給与から天引きされた社会保険料については、年末調整時に申告する必要がありません。申告しなくても控除対象とみなされます。

詳細は記事内「控除対象となる社会保険料」をあわせてご覧ください。