監修 税理士・CFP® 宮川真一 税理士法人みらいサクセスパートナーズ

パートやアルバイトといったパートタイム労働者にも、年末調整が必要なケースがあります。

本記事では、パート・アルバイトでも年末調整が必要となる条件と、その場合の年末調整のやり方や注意点について解説します。

目次

パートやアルバイトも年末調整の対象

年末調整の目的は、給与所得者のその年の所得額をもとに所得税額を確定し、還付や徴収によって給与から差し引かれていた源泉徴収税との差額を精算することです。

そのため雇用形態がパートやアルバイトといったパートタイム労働者であっても、勤務先へ「給与所得者の扶養控除等(異動)申告書」を提出したのち、一定の要件を満たしていれば年末調整を行う必要があります。

年末調整の対象となる要件は、以下のとおりです。

- 1年を通じて勤務している人

- 年の中途で就職し、年末まで勤務している人

- 年の中途で退職した人のうち、次の人

・死亡により退職した人

・著しい心身の障害のため退職した人で、その退職の時期からみて、本年中に再就職ができないと見込まれる人

・12月中に支給期の到来する給与の支払いを受けた後に退職した人

・いわゆるパートタイマーとして働いている人などが退職した場合で、本年中に支払いを受ける給与の総額が103万円以下である人(退職後本年中に他の勤務先等から給与の支払いを受けると見込まれる場合を除きます。)

・年の中途で、海外の支店へ転勤したことなどの理由により、非居住者となった人(非居住者とは、国内に住所も1年以上の居所も有しない人をいいます。)

出典:国税庁「No.2665 年末調整の対象となる人」

扶養の基準となる「103万円の壁」と「130万円の壁」とは

年末調整で配偶者(特別)控除や扶養控除といった各種所得控除の申告を行うことで、申告者は控除を受けることができます。

これらの控除には、申告者本人もしくは配偶者や扶養親族の収入額や所得額に一定の要件が設けられているものが多くあります。特にパートやアルバイトで勤務しながら配偶者や親族の扶養親族となっている場合は、「103万円の壁」「130万円の壁」についても注意しましょう。

パートやアルバイトで勤務している人の年収が103万円もしくは130万円という基準を超えると、それぞれ以下のような影響が及びます。

| 金額基準 | 基準を超えた場合の影響 |

|---|---|

| 103万円 | ・103万円を超えた所得に対して所得税がかかる(所得税が、自身の給与から引かれる) ・配偶者の受けていた控除が減少する ・親族の受けていた控除がなくなる |

| 130万円 | ・社会保険の扶養から外れ、社会保険加入義務と社会保険料の納付義務が発生する |

年収103万円を超えると課税所得が発生し、所得税納税の対象となります。いわゆる「103万円の壁」と呼ばれているものです。

これは、給与所得者の収入額に適用される給与所得控除の最低額55万円と、所得額に適用される基礎控除の最高額48万円の合計が103万円であるためです。年収が103万円以下であれば、給与所得控除と基礎控除の計103万円が差し引かれ、課税所得が0円になります。

なお、年収103万円以下で課税所得額が0円であっても、「給与所得者の扶養控除等(異動)申告書」を勤務先に提出している場合、年末調整は行われます。

また、年収が130万円を超えてしまうと、社会保険における配偶者や親の扶養に入れなくなります。この場合は勤務先の社会保険に加入するもしくは自身で国民健康保険や国民年金に加入し、保険料を支払わなければなりません。これを「130万円の壁」といいます。

この年収とは給与所得に限らず、年金や不動産収入といった給与以外の収入を含めた、その年1年間のすべての収入を合算した額で判定されます。

出典:全国健康保険協会「被扶養者とは?」

パート・アルバイトの年末調整に必要な書類と書き方

パート・アルバイトの年末調整で必要な書類は以下のとおりです。以下の書類は雇用形態に関係なく、すべての給与所得者に対応しています。

年末調整で必要な書類

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

- 給与所得者の保険料控除申告書

年末調整に必要な書類を勤務先へ提出するタイミングは、11月頃が一般的です。

また、上記のほか、住宅ローン控除(住宅借入金等特別控除)を受ける場合には「給与所得者の(特定増改築等)住宅借入金等特別控除申告書兼(特定増改築等)住宅借入金等特別控除計算明細書」の提出が必要です。

年末調整の書類の提出期限については、「年末調整の手続きはいつからいつまで?書類の提出期限や還付金の受け取り時期を解説」で詳しく解説しています。

本記事では、配偶者の扶養の範囲内で働いている場合を例に、各申告書の書き方を解説します。

【関連記事】

【2023年最新】年末調整の書き方を書類別にわかりやすく解説(記入例つき)

【2023年最新】令和5年分の年末調整の変更点まとめ!注意すべきポイントを解説

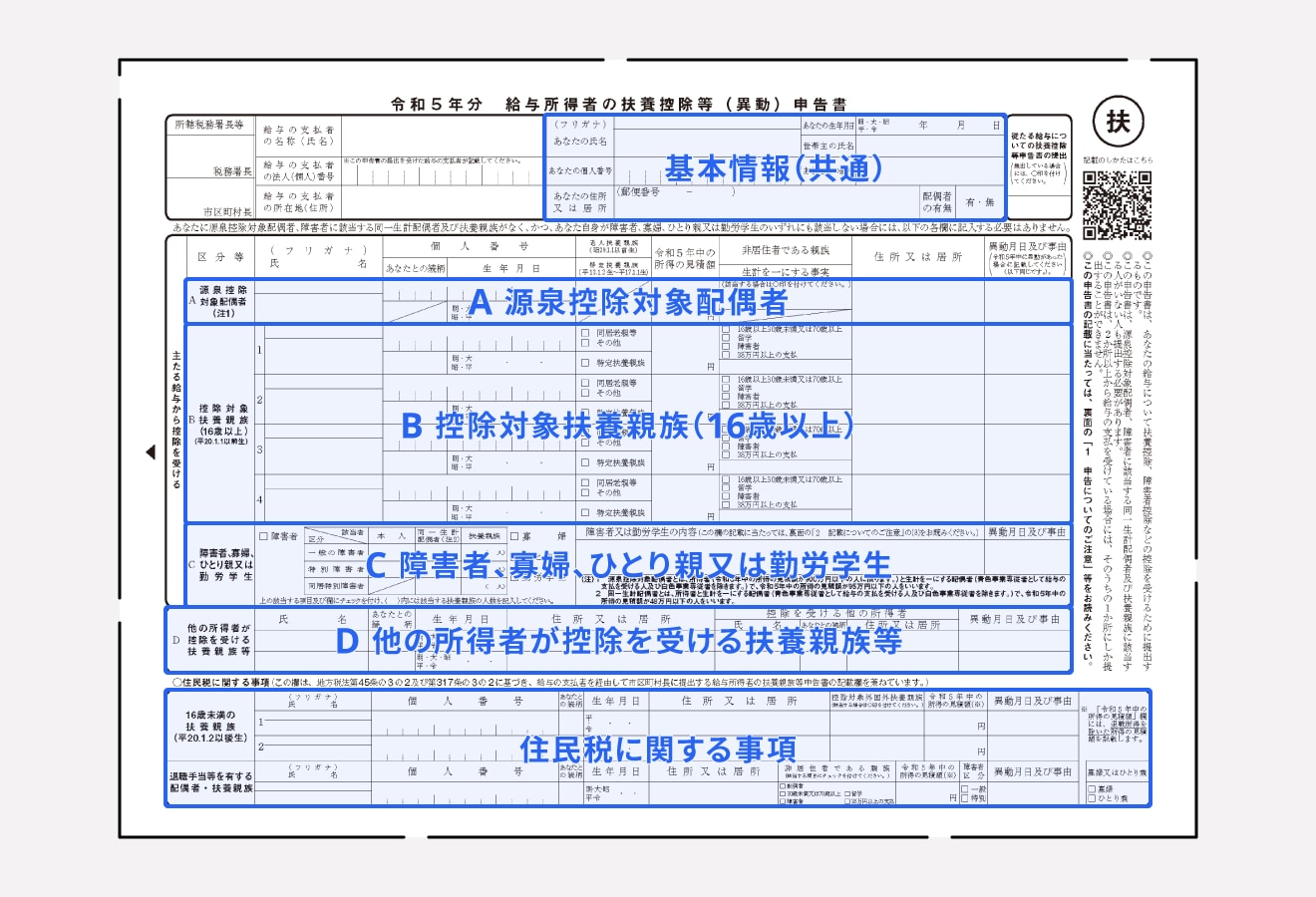

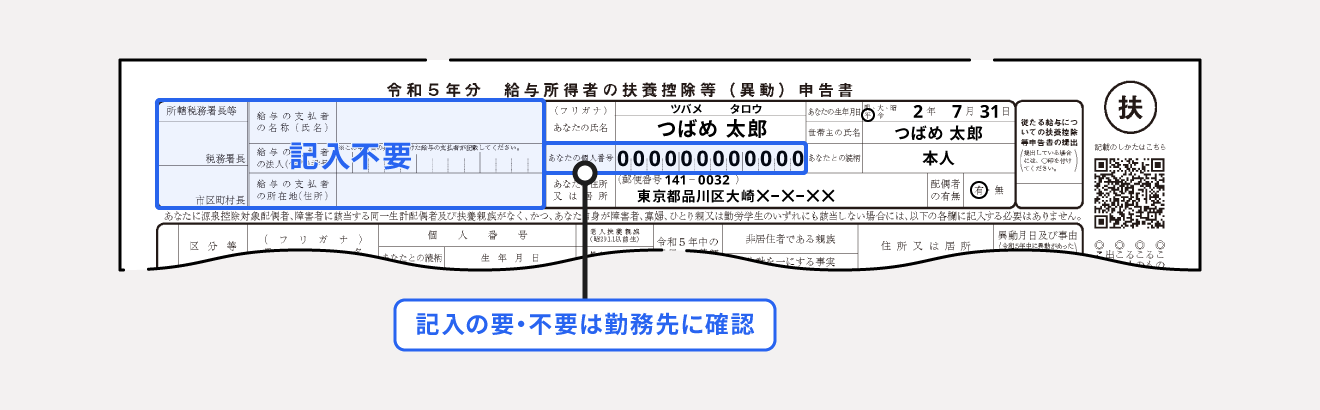

給与所得者の扶養控除等(異動)申告書の書き方

出典:国税庁「令和5年分 給与所得者の扶養控除等(異動)申告書」

「給与所得者の扶養控除等(異動)申告書」(以下、扶養控除申告書)は、給与所得者が自身の扶養状況等を申告するための書類であり、年末調整を受けるすべての給与所得者が勤務先に提出しなければなりません。

本申告書では扶養控除や障害者控除、寡婦控除、ひとり親控除、勤労学生控除などの控除を申告できます。

パートやアルバイトとして扶養の範囲内で働いている人は、本申告書の最上部の基本情報のみ記入し、勤務先に提出します。

以下項目については、一般的に記入は不要です。

- 所轄税務署長等

- 給与の支払者の名称(氏名)

- 給与の支払者の法人(個人)番号

- 給与の支払者の所在地(住所)

記入を行うのは、以下の項目です。

扶養控除申告書で記入する項目

- あなたの氏名

- 個人番号(マイナンバー)

- 住所または居所

- 生年月日

- 世帯主の氏名

- あなたとの続柄

- 配偶者の有無

マイナンバーについては、記入の要不要を勤務先に確認しましょう。

出典:国税庁「[手続名]給与所得者の扶養控除等の(異動)申告」

パートやアルバイトとして勤務しており、さらに扶養している配偶者や親族がいる場合には、状況に応じて以降の欄に必要事項を記入します。詳しくは、以下の記事をご覧ください。

【関連記事】

年末調整の扶養控除申告書(マル扶)とは?書き方や注意すべきポイントを解説

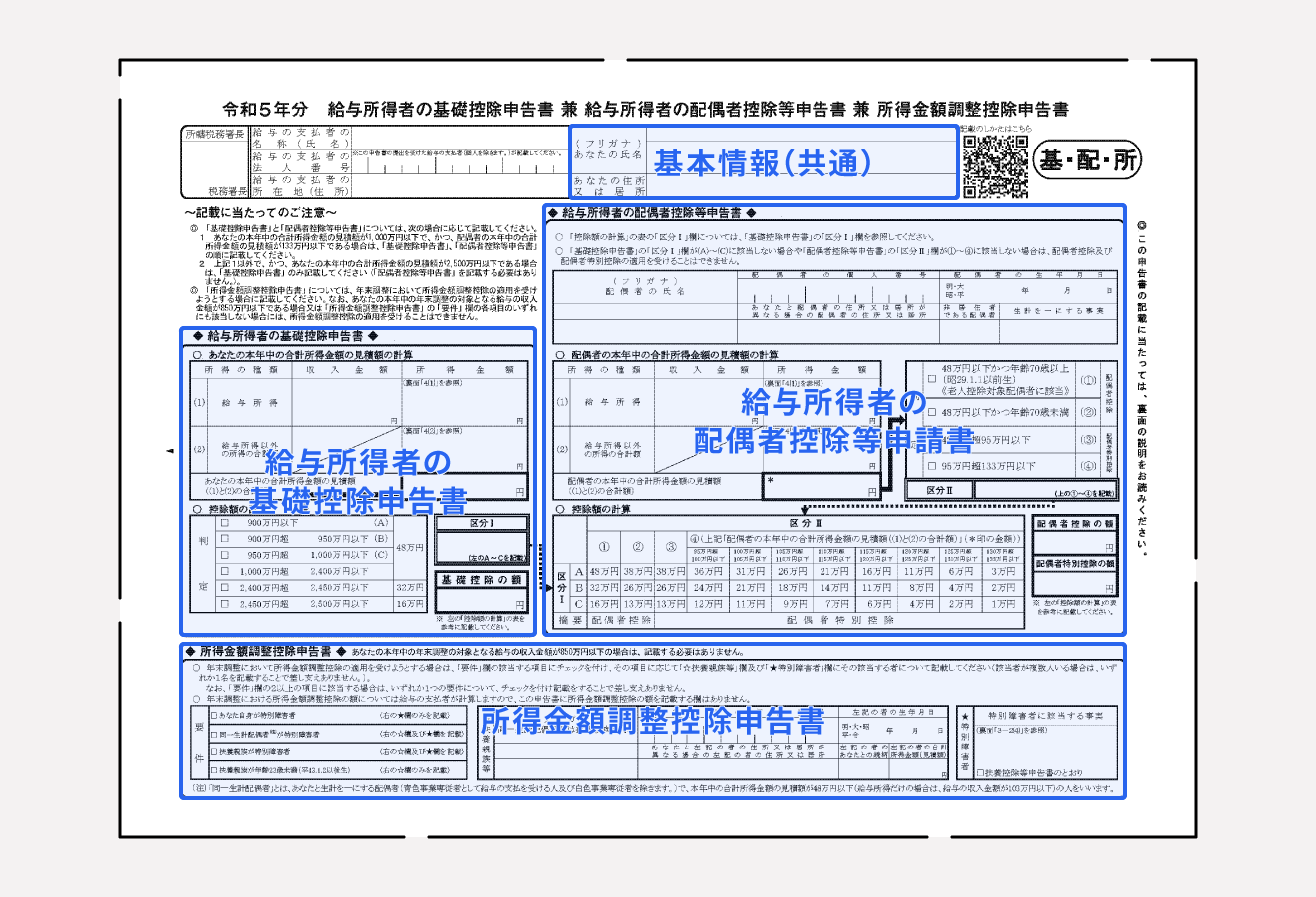

給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書の書き方

出典:国税庁「令和5年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」

「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」は、年末調整でその年の基礎控除や配偶者(特別)控除、所得金額調整控除を申告するための書類です。

このうち、扶養内で働くパートやアルバイトの年末調整で記入が必要となるのは「給与所得者の基礎控除申告書」(以下、基礎控除申告書)の欄です。

当欄に必要事項を記入して提出することで、基礎控除を受けられます。基礎控除は基本的にすべての給与所得者に適用される所得控除ですが、その年の所得額に応じて控除額が段階的に設定されています。

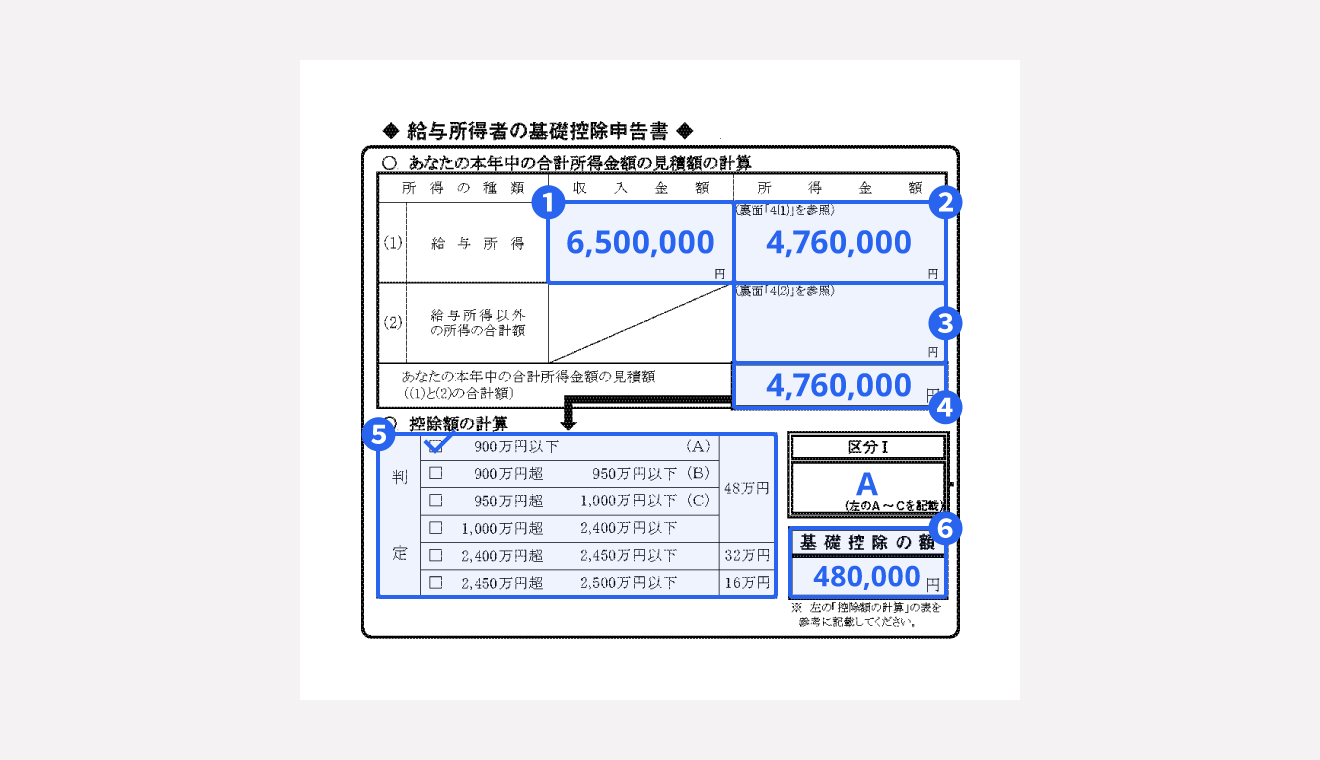

ここからは、具体的な書き方を解説します。

①給与所得に関する収入⾦額

年末調整を受けるその年1年間(1~12月)の収入合計です。申告書記入時点では12月の給与を受け取っていないケースが多いため、概算見積額で記入します。

②給与所得に関する所得⾦額

年間の給与収入額(①)から、給与所得控除額を差し引いた金額を記入します。

所得金額は、以下のような年間の給与収入額に応じた計算式に当てはめて算出します。

| 給与の収入金額(ⓐ) | 給与所得の金額 |

|---|---|

| 1円以上、55万0,999円以下 | 0円 |

| 55万1,000円以上、161万8,999円以下 | (ⓐ)-55万円 |

| 161万9,000円以上、161万9,999円以下 | 106万9,000円 |

| 162万円以上、162万1,999円以下 | 107万円 |

| 162万2,000円以上、162万3,999円以下 | 107万2,000円 |

| 162万4,000円以上、162万7,999円以下 | 107万4,000円 |

| 162万8,000円以上、179万9,999円以下 | 1.(ⓐ)÷4(1,000円未満切り捨て)=(ⓑ) 2.(ⓑ)×2.4+10万円 |

| 180万円以上、359万9,999円以下 | 1.(ⓐ)÷4(1,000円未満切り捨て)=(ⓑ) 2.(ⓑ)×2.8-8万円 |

| 360万円以上、659万9,999円以下 | 1.(ⓐ)÷4(1,000円未満切り捨て)=(ⓑ) 2.(ⓑ)×3.2-44万円 |

| 660万円以上、849万9,999円以下 | (ⓐ)×90%-110万円 |

| 850万円以上 | (ⓐ)-195万円 |

出典:国税庁「令和5年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」

たとえば扶養内でパート・アルバイトをしており、1年間の給与収入が80万円ある場合の所得金額は、上記表に当てはめると次のとおりの計算式で求められます。

800,000円-550,000円=250,000円

③給与所得以外の所得の合計額

副業などによる給与以外の収入がある場合は、その所得の合計額を記入します。ここでは、売上額などの収入金額ではなく、諸経費を引いた額を記入します。

④本年中の合計所得⾦額の⾒積額

給与所得の所得⾦額(②)と給与所得以外の所得の合計額(③)を合わせた、本年中の合計所得⾦額の⾒積額欄を記⼊します。

⑤控除額の計算と区分

④の金額を⑤の「判定」欄に当てはめ、該当欄にチェックをつけます。

その際、配偶者控除や配偶者特別控除を受ける場合は、チェックをつけた欄に(A)~(C)の表記があれば、該当するアルファベットを「区分Ⅰ」の欄に記入します。

⑥基礎控除の額

⑤で確認した基礎控除の額を記入します。扶養内でパート・アルバイトをしている人の基礎控除の控除額は、基本的に48万円です。

基礎控除申告書についてより詳しく知りたい方は、以下の記事をご覧ください。

【関連記事】

給与所得者の基礎控除申告書とは?基礎控除の概要や書き方、注意点を解説【令和5年(2023年)版】

本申告書では基礎控除申告書のほか、「給与所得者の配偶者控除申告書」と「所得金額調整控除申告書」が設けられています。

配偶者控除申告書は扶養する配偶者がいる場合に記入が必要となりますが、扶養内でパート・アルバイトをしている場合は記入不要です。

所得金額調整控除は、850万円以上の給与所得があり、かつ扶養親族を持つ一定条件を満たした人が対象となる所得控除です。よって、扶養内でパート・アルバイトをしている場合は、所得金額調整控除の欄への記入は不要です。

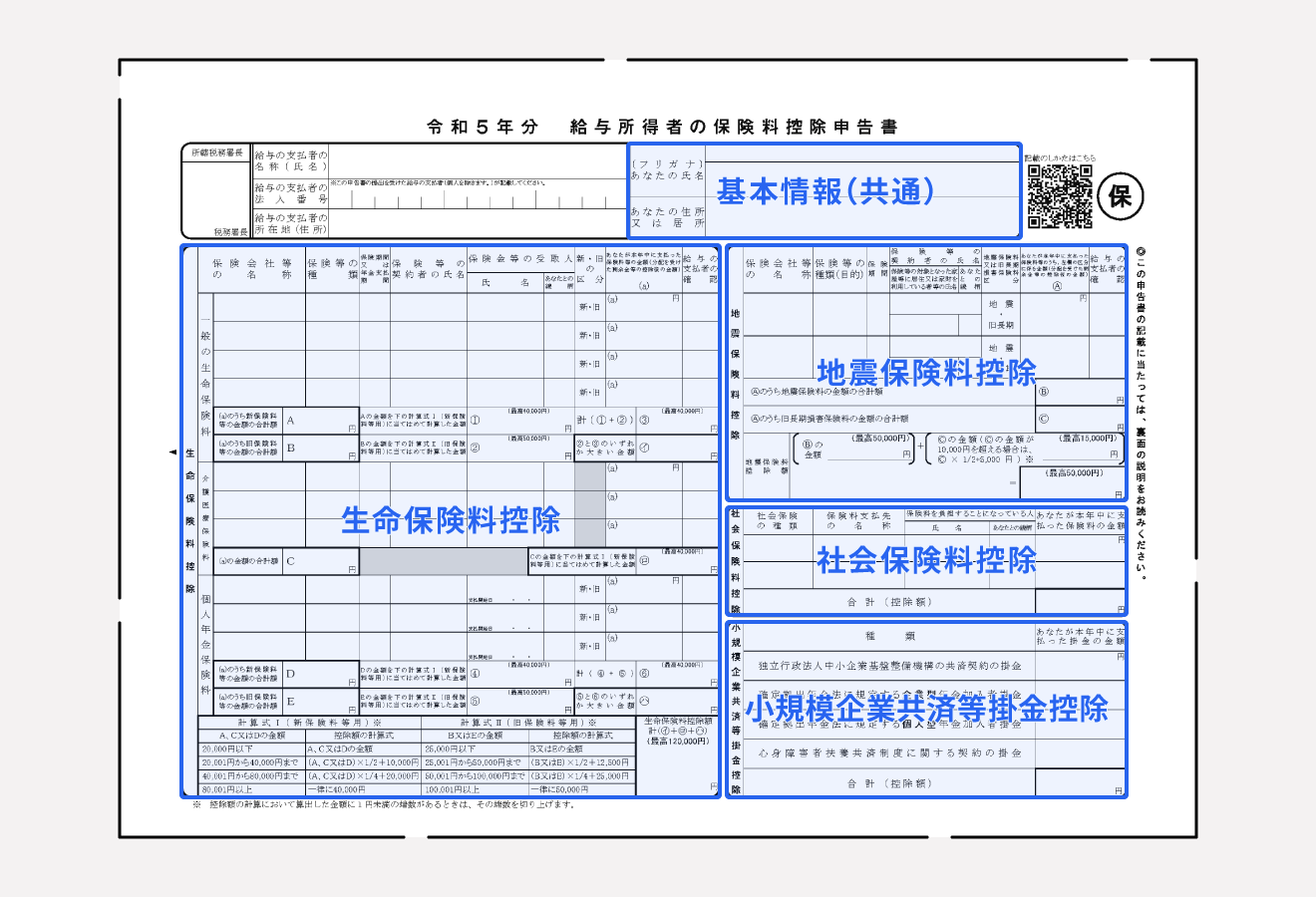

給与所得者の保険料控除申告書の書き方

出典:国税庁「令和5年分 給与所得者の保険料控除申告書」

「給与所得者の保険料控除申告書」(以下、保険料控除申告書)は、年末調整を受けるその年の生命保険料や地震保険料などの保険料控除を申告するための書類です。

保険料控除申告書は、申告対象となる保険料控除がなければ、提出する必要はなく、扶養内でパートやアルバイトとして働く場合は、基本的には提出は不要です。ただし、会社によっては提出が必要な場合があるため、提出の要不要は勤務先に確認しましょう。

申告対象となる保険料控除がないものの保険料控除申告書の提出が必要な場合には、申告書の上部にある、あなたの氏名および住所のみ記入し完了となります。

勤務先の名称や住所については、勤務先があらかじめ記載してくれていることが一般的です。

なお、保険料控除を申告する場合には、必要事項を記載のうえ、控除金額を証明する書類を添付しなければなりません。具体的には以下のような書類です。

控除金額を証明する書類

- 生命保険料や地震保険料、小規模企業共済等掛金の支払金額を証する書類

※旧生命保険料の場合は、支払金額から剰余金や割戻金の額を差し引いた残額が9,000円を超える場合に添付 - 社会保険料のうち国民年金保険料等については、その支払金額を証する書類

出典:国税庁「[手続名]給与所得者の保険料控除の申告」

保険料控除申告書の書き方については以下の記事で詳しく解説していますので、あわせてご覧ください。

【関連記事】

【2023年最新】年末調整の書き方を書類別にわかりやすく解説(記入例つき)

パート・アルバイトが年末調整で注意したいケース

パートやアルバイトが年末調整を行う際には、以下の点について注意しましょう。

年末調整をしない場合

パートやアルバイトをしている従業員が年末調整の書類を提出しなかった場合、本来受けられるはずの控除が受けられず、納付する税金が多くなってしまう可能性があります。

これは、所得税に限らず住民税にも影響を与えます。住民税額は各種控除が適用された後の課税所得に基づいて決まるため、控除が受けられなければ課税所得が増え、それにより翌年に納める住民税額も上がってしまうのです。

年末調整をしなかった場合でも、自分で確定申告をすることで控除や還付を正しく受けられます。

ただし、確定申告にも提出期限があり、書類作成の手間が発生してしまう点には注意しましょう。

確定申告の提出期限は、例年2月16日から3月15日までです。

出典:国税庁「No.1900 給与所得者で確定申告が必要な人」

出典:国税庁「【確定申告・還付申告】」

12月までにパート・アルバイトを辞めた場合

パートやアルバイトを12月までに辞めており、その後も働いていなければ、年末調整が行われません。その場合は、自分で確定申告をする必要があります。

控除を受けるのであれば、翌年の2月16日から3月15日までの間に退職時に受け取った源泉徴収票を持って税務署などで確定申告します。また、還付(納め過ぎた所得税を返してもらう手続き)を受けたい場合は翌年の1月1日から5年の間に還付申告書を提出する必要があります。

出典:国税庁「No.2030 還付申告」

パート・アルバイトを掛け持ちしている場合

複数の勤務先でパートやアルバイトを掛け持ちしており、すべての勤務先を合わせた年収が103万円を超えている場合、最も収入が多い勤務先に「給与所得者の扶養控除等(異動)申告書」を提出し、年末調整を行います。

その他の掛け持ち先の給与分については年末調整ではなく、確定申告をする必要があります。ただし、掛け持ち先の年収の合計が20万円以下の場合は確定申告は不要です。

出典:国税庁「No.1900 給与所得者で確定申告が必要な人」

パート・アルバイト以外の副業をしている場合

パートやアルバイト以外の副業で所得を得ていた場合、その所得額が年間で20万円を超えていれば、年末調整とは別で自身で確定申告をする必要があります。パートやアルバイト以外の副業とは、フリマアプリを使った個人取引や内職、業務委託による在宅ワークなどが該当します。

一般的に、副業による所得は「雑所得」として扱われるケースが多いですが、「事業所得」と迷った場合は税務署に確認してください。

なお、事業所得の場合は、確定申告の際に「青色申告特別控除」を受けられます。

出典:国税庁「No.1900 給与所得者で確定申告が必要な人」

出典:国税庁「所得税法における「業務」の範囲について」

出典:国税庁「No.2072 青色申告特別控除」

まとめ

雇用形態がパートやアルバイトであっても、一定の要件を満たしていれば年末調整を行う必要があります。自分がその要件を満たしているか否か、しっかり確認することが大切です。

そして、年末調整の実施対象である場合、必要な書類の書き方を知っておくことも重要です。年末調整で控除が正しく適用されるため、各書類の内容を正しく記入し提出できるように準備しておきましょう。

よくある質問

パート・アルバイトで年末調整しないとどうなる?

年末調整の対象者であるにもかかわらず、年末調整をしなかった場合、税金の各種控除が受けられないため、納付する所得税額が多くなってしまう可能性があります。

詳しくは記事内「年末調整しない場合」をご覧ください。

パート・アルバイト収入が103万円以下なら年末調整しなくてもよい?

年収が103万円以下であっても、一定の要件に該当する場合は年末調整が必要です。なお、年収が103万円以下の場合、基礎控除などが適用され課税所得額は0円になります。

詳しくは記事内「扶養の基準となる「103万円の壁」と「130万円の壁」とは」をご覧ください。

監修 税理士・CFP® 宮川真一

岐阜県大垣市出身。1996年一橋大学商学部卒業、1997年から税理士業務に従事し、税理士としてのキャリアは25年以上に及ぶ。現在は、税理士法人みらいサクセスパートナーズの代表としてコンサルティング、税務対応を担当。また、事業会社の財務経理を担当し、複数企業の取締役・監査役にも従事。