生命保険料控除とは、1年間に個人が支払った生命保険料、医療保険料、介護保険料、個人年金保険料に応じて、課税所得から一定の金額を控除できる制度です。給与所得者であれば年末調整で、個人事業主やフリーランスであれば確定申告で申告することができます。

本記事では、生命保険料控除の基礎知識や対象、契約区分による計算方法、年末調整・確定申告での具体的な手順についてわかりやすく解説します。

▶︎ 2025年の年末調整については、まずはこちらの2記事!

【2025年最新】年末調整とは?対象者や必要書類、手順までわかりやすく解説

【2025年最新】年末調整の書き方まとめ!書類別にわかりやすく解説(記入例つき)

目次

生命保険料控除とは

生命保険料控除とは所得控除の1つで、その年の1月1日~12月31日までの1年間で個人が支払った保険に応じて一定額が課税所得から控除される制度です。主に生命保険料や医療保険料、介護保険料、個人年金保険料が対象になります。

生命保険料控除は、民間保険への加入という自助努力を支援するための税制優遇制度です。該当する保険契約がある場合は、年末調整で申告することで最大で所得税12万円、住民税7万円の控除を受けられます。

なお、年末調整では「給与所得者の保険料控除申告書」の「生命保険料控除」欄に必要事項を記入し、保険会社から送付される「生命保険料控除証明書」とともに勤務先に提出することで控除適用の申告を行います。

2025年度税制改正による生命保険料控除への影響

2025年度(令和7年)の税制改正により、生命保険料控除に変更が加えられました。施行後、23歳未満の扶養親族がいる世帯を対象に、所得税の一般生命保険料控除の上限額が4万円から6万円へと引き上げられます。この改正は、子育て世帯のリスクへの備えを支援する目的で導入されました。

ただし、適用期間は2026年分の所得税のみと1年の時限的な措置であり、所得控除の合計上限額(12万円)は変わらない点に注意が必要です。

2025年の税制改正を踏まえた生命保険料控除について詳しく知りたい方は、別記事「生命保険料控除が拡充される? 2024年度要望と2025年度税制改正の内容を解説」をご覧ください。

出典:厚生労働省「令和7年度 税制改正の概要(厚生労働省関係)」

生命保険料控除の対象

生命保険料控除の対象となるのは「一般生命保険」「介護医療保険」「個人年金保険」の3種類です。それぞれに控除の上限額が設けられており、契約内容によって適用の可否が変わります。

一般生命保険

一般生命保険の控除対象は、生命保険会社や農協などと締結した生命保険契約や死亡保険契約です。保険金受取人が、保険料を支払う本人またはその配偶者、その他の親族(6親等以内の血族と3親等以内の姻族)である場合に受けることができます。

なお、期間が5年未満の貯蓄保険や貯蓄共済は対象外となる点に注意しましょう。

介護医療保険

介護医療保険の控除対象は、2012年1月1日以後に生命保険会社などと締結した医療保険契約や介護保険契約です。一般生命保険と同様に、保険金受取人が保険料を支払う本人またはその配偶者、その他の親族(6親等以内の血族と3親等以内の姻族)である場合に受けることができます。

ただし、一般生命保険と同様に期間5年未満の貯蓄保険や貯蓄共済などは対象外です。

個人年金保険

個人年金保険の控除対象となるのは、以下の条件を満たしている場合です。

- 年金受取人が保険料もしくは掛金を支払う本人またはその配偶者であること

- 定期に保険料を支払う契約であり、年金受取までに10年以上の期間があること

- 年金受取人の年齢が60歳に達した後に支払われるとされている10年以上の定期年金または終身年金であること

なお、加入している個人年金保険が控除対象になるかどうかは、保険会社から送られてくる証明書で確認できますが、契約時にしっかりと確認しておくと安心です。

出典:国税庁「No.1141 生命保険料控除の対象となる保険契約等」

旧契約と新契約の違い

生命保険料控除の仕組みを理解するうえで重要なのが、2010年(平成22年)度の税制改正です。この改正により、生命保険料控除が以下の旧契約と新契約に分類されました。

旧契約と新契約の違い

- 旧契約:2011年12月31日以前に締結した契約

- 新契約:2012年1月1日以降に締結した契約

契約日が2011年12月31日以前の旧契約は、従来の生命保険料控除制度の対象です。一方、2012年1月1日以降に締結した新契約は、その時点から改正後の生命保険料控除制度が適用されます。

なお、契約日が2011年12月31日以前であっても、2012年1月1日以降に更新や特約の中途付加などを行った場合は、契約全体が新契約として扱われます。

2012年1月1日以後に締結した保険契約等に係る保険料と2011年12月31日以前に締結した保険契約等に係る保険料では、生命保険料控除の取扱いが異なります。

なお、保険期間が5年未満の生命保険などの中には、控除の対象とならないものもありますのでご注意ください。

新契約では、従来の「一般生命保険料控除」「個人年金保険料控除」に加えて「介護医療保険料控除」が新設され、3つの控除区分となったことで最大控除額が引き上げられました。

旧契約と新契約の控除限度額については下表のとおりで、新契約の方が合計控除額が多く適用されるようになっています。

| 保険商品区分 | 新契約 (2012年1月1日以降の契約) | 旧契約 (2011年12月31日以前の契約) |

|---|---|---|

| 一般生命保険料控除 |

所得税の限度額:40,000円 住民税の限度額:28,000円 |

所得税の限度額:50,000円 住民税の限度額:35,000円 |

| 介護医療保険料控除 |

所得税の限度額:40,000円 住民税の限度額:28,000円 | |

| 個人年金保険料控除 |

所得税の限度額:40,000円 住民税の限度額:28,000円 |

所得税の限度額:50,000円 住民税の限度額:35,000円 |

| 所得税 + 住民税の 合計控除額 |

所得税の限度額:120,000円 住民税の限度額:70,000円 |

所得税の限度額:100,000円 住民税の限度額:70,000円 |

なお、加入している生命保険契約が生命保険料控除の適用範囲内か、旧契約と新契約のどちらに該当するかの判別は、毎年10月頃に生命保険会社から送付される「生命保険料控除証明書」の記載内容で確認できます。

生命保険料控除は契約日で計算が異なる

生命保険料控除は、保険契約を締結した日によって「新契約(2012年1月1日以降)」と「旧契約(2011年12月31日以前)」に分かれます。それぞれ適用される計算方法が異なるため、まずは契約区分を正しく確認することが大切です。

また、新契約と旧契約の両方に加入している場合は、控除額の計算がさらに複雑になります。毎年届く生命保険料控除証明書をもとに、正しく計算するようにしましょう。

詳しくは、後述の「生命保険料控除の計算」で解説します。

生命保険料控除の限度額は12万円

生命保険料控除の合計額は、一般生命保険・介護医療保険・個人年金保険の3区分を合算した金額になります。ただし、実際に適用される控除額には上限が設けられており、所得税で12万円、住民税で7万円が限度額です。

たとえば、各区分における所得税の控除額が「一般生命保険:5万円」「介護医療保険:4万円」「個人年金保険:5万円」で合計14万円になったとしても、実際に適用されるのは上限の12万円となります。住民税も同様で、上限の7万円を超える分は切り捨てられる点に注意しましょう。

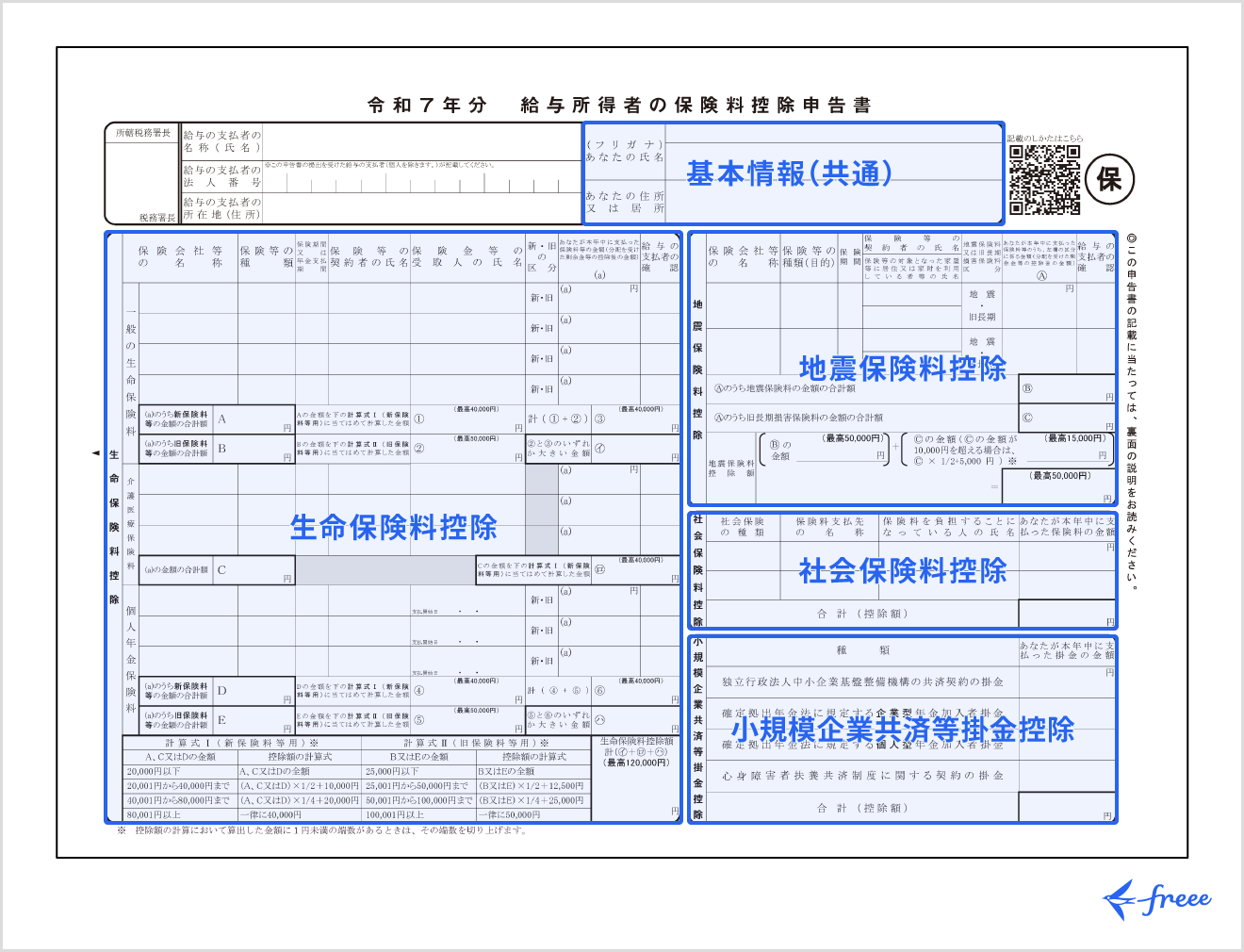

年末調整における生命保険料控除の書き方

年末調整で生命保険料控除を受けるには、勤務先へ提出する「給与所得者の保険料控除申告書」に必要事項を記入する必要があります。「給与所得者の保険料控除申告書」は、給与所得者が生命保険料や地震保険料などの保険料控除を受けるための書類です。

生命保険料控除は「給与所得者の保険料控除申告書」の「生命保険料控除」の欄に必要情報を記入して申告します。保険会社から送付される「生命保険料控除証明書」を参照の上で、記入や控除額の計算をしましょう。

「生命保険料控除」欄の記入が必要なのは、2025年中に生命保険料・介護医療保険料・個人年金保険料を支払っている人です。自身が加入している保険契約が控除対象であるか確認するには、国税庁が公表している「生命保険料控除の対象となる保険契約等」を参照してください。

生命保険料控除の欄は「一般の生命保険料」「介護医療保険料」「個人年金保険料」の3項目に分かれています。自身が加入している保険の種類に応じて、それぞれの欄に記入します。

なお、生命保険料控除の欄は、自分が契約している保険会社から10月頃に送られてくる生命保険料控除証明書や契約時の保険証券を参照して記載します。

また、保険料控除申告書の書き方や2025年の年末調整の変更点について詳しく知りたい方は別記事「【2025年最新】年末調整の書き方まとめ!書類別にわかりやすく解説(記入例つき)」「2025年(令和7年)度の年末調整の変更点とは?対応の注意点なども解説」をご覧ください。

生命保険料控除の計算

生命保険料控除の控除額は、年間の支払保険料額に応じて決まった計算式で算出します。それぞれ新契約と旧契約で計算方法が異なり、両方に加入している場合はより複雑な計算が必要です。

以下では、それぞれのパターンでの具体的な計算方法について解説します。

新契約の場合の生命保険料控除の計算(一般・介護医療・個人年金)

「新契約(2012年1月1日以降の契約)」の一般生命保険料、介護医療保険料、個人年金保険料の控除額はそれぞれ、以下のように計算されます。

| 年間の支払保険料等 | 控除される金額 |

|---|---|

| 20,000円以下 | 支払保険料等の全額 |

| 20,000円超え 40,000円以下 | 支払保険料等 × 2 分の1 + 10,000円 |

| 40,000円超え 80,000円以下 | 支払保険料等 × 4 分の1 + 20,000円 |

| 80,000円超え | 一律 40,000円 |

旧契約の場合の生命保険料控除の計算(一般・個人年金)

「旧契約(2011年12月31日以前の契約)」に加入している際の、一般生命保険料と個人年金保険料の控除額の求め方はそれぞれ下表のとおりです。

| 年間の支払保険料等 | 控除される金額 |

|---|---|

| 25,000 円以下 | 支払保険料等の全額 |

| 25,000円超え 50,000円以下 | 支払保険料等 × 2 分の1 + 12,500円 |

| 50,000円超え 100,000円以下 | 支払保険料等 × 4 分の1 + 25,000円 |

| 100,000円超え | 一律 50,000円 |

新契約・旧契約の両方に加入している場合の生命保険料控除の計算

一般生命保険と個人年金保険において、新契約と旧契約の両方に加入している場合、旧契約の保険料等の金額によって控除額の計算方法が異なります。

| 「旧契約」の年間の支払保険料等 | 控除される金額 |

|---|---|

| 60,000円以下 | 「新契約」の保険料等に基づき計算した控除額と「旧契約」の保険料等に基づき計算した控除額の合計額 (最高40,000円) |

| 60,000円超え | 「旧契約」の保険料等に基づき計算した控除額 (最高50,000円) |

生命保険料控除を受ける流れ

生命保険料控除を受けるには所定の手続きが必要です。会社員や公務員などの給与所得者は勤務先の年末調整で申告を行い、個人事業主やフリーランスの場合は所得税の確定申告において生命保険料控除を申告します。

どちらの場合も、保険会社から毎年10月頃に送付される「生命保険料控除証明書」が必要となるため、大切に保管しておきましょう。

年末調整の手続き

年末調整で生命保険料控除を受ける場合の手続きは以下のとおりです。

年末調整における生命保険料控除の申告の流れ

- 加入している保険会社から生命保険料控除証明書を受け取る

- 給与所得者の保険料控除申告書に「適用契約(新契約/旧契約)」「保険の種類」「支払保険料の年額」を記入

- 給与所得者の保険料控除申告書と生命保険料控除証明書を勤務先に提出

年末調整で生命保険料控除の申告を忘れてしまった場合は、まず勤務先に変更が間に合うか確認しましょう。間に合わない場合は、確定申告を行えば生命保険料控除を受けられます。正しく申告すると、税金の還付を受けられる可能性もあります。

なお、freee人事労務では、従業員が控除証明書をアップロードするだけで自動反映され、年末調整の申告書を手軽に作成できます。

詳しくは、freee人事労務をご覧ください。

確定申告の手続き

年末調整で生命保険料控除の申告を忘れてしまった場合や、個人事業主・フリーランスの方は、確定申告で生命保険料控除を受けられます。手続きは以下のとおりです。

確定申告における生命保険料控除の申告の流れ

- 加入している保険会社から生命保険料控除証明書を受け取る

- 確定申告書に「適用契約(新契約/旧契約)」「保険の種類」「支払保険料の年額」を記入

- 確定申告書と生命保険料控除証明書を所轄税務署へ提出

確定申告で生命保険料控除を受ける際は、対象年の翌年2月16日から3月15日までの間に申告を行う必要があります。

なお、納税者本人が家族の保険料を支払っており、そのことを証明できる場合は、家族分も生命保険料控除の対象になります。ただし、控除額の上限は変わらないため注意しましょう。

まとめ

生命保険料控除とは所得控除の1つで、1年間で個人が支払った生命保険料や医療保険料、介護保険料、個人年金保険料に応じて、課税所得から一定の金額が控除される制度です。控除を受けるには、「給与所得者の保険料控除申告書」の生命保険料控除欄に必要情報を記入して申告します。

ただし、同じ保険料を支払っていても、契約日によって「旧契約」と「新契約」では控除額が異なるため、計算の際には注意が必要です。また、年末調整で申告する際は、必ず「生命保険料控除証明書」を添付しましょう。

生命保険料控除の正しい申告方法や計算方法を理解しておくことで、年末調整の業務がスムーズになります。業務でのミスや経理担当者の負担を減らしたい場合は、会計ソフトの導入もおすすめです。

2026年の年末調整を簡単に行う方法

年末調整の計算や従業員からの書類の回収、年調減税への対応などに追われていませんか?

年末調整や源泉徴収票の作成はもちろん、こうした手続きは年末調整ソフト「freee人事労務」 を使うことで、簡単に行えます。

年末調整の計算と従業員への用紙の配布・収集・確認をペーパーレス化

2026年の年末調整にも対応

2026年の年末調整に対応が必要な「所得税103万の壁・住民税100万の壁・学生アルバイト等の特定親族特別控除」にも年末調整ソフト「freee人事労務」 は対応予定です!

気になる方は、是非お試しください。

よくある質問

生命保険料控除とは?

生命保険料控除とは、1月1日~12月31日までの1年間で支払った生命保険料や医療保険料、介護保険料、個人年金保険料に応じて、課税所得から一定の金額が控除される制度です。最大で所得税12万円、住民税7万円の控除を受けられます。

詳しくは、記事内「生命保険料控除とは」をご覧ください。

生命保険料控除の控除額は?

生命保険料控除の控除額は「旧契約」「新契約」どちらに該当するかで異なります。2012年1月1日以降に契約している新契約の場合、所得税の控除限度額は12万円、住民税の控除限度額は7万円となります。

詳しくは、記事内「旧契約と新契約の違い」をご覧ください。

生命保険料控除の年末調整の書き方は?

生命保険料控除は「給与所得者の保険料控除申告書」の「生命保険料控除」の欄に必要情報を記入します。毎年10月頃に保険会社から送付される「生命保険料控除証明書」を確認しながら、記入や控除額の計算をしましょう。

詳しくは、記事内「年末調整における生命保険料控除の書き方」をご覧ください。

生命保険料控除を受ける手続きの流れは?

生命保険料控除を受けるには、会社員や公務員などの給与所得者は勤務先の年末調整で申告を行います。個人事業主やフリーランスの場合や、年末調整時の申告に誤りがある場合などは、所得税の確定申告において生命保険料控除を申告します。

詳しくは、記事内「生命保険料控除を受ける流れ」をご覧ください。