扶養者の扶養(被扶養者)になるメリットのひとつは、扶養控除(扶養者が支払う所得税と住民税の控除)を受けられることです。さらに、扶養者が社会保険に加入していれば被扶養者の保険料(健康保険と厚生年金保険)が免除されます。

本記事では、扶養の対象となる範囲や年齢、メリット・デメリットについて解説します。

▶︎ 所得税について、まずはこちらの記事!

目次

- 扶養とは

- 税制上の扶養(扶養控除)を受けるには

- 扶養親族の対象条件を満たしている

- 扶養対象者と生計を一にしている

- 扶養控除の収入基準を満たしている

- 配偶者が控除を受ける場合

- 社会保険(健康保険)上の扶養を受けるには

- 被扶養者の対象になる親族の条件を満たしている

- 扶養対象者と同居をしている(3親等以内の親族のみ)

- 扶養対象の収入基準を満たしている

- 扶養になるメリット

- 扶養控除が適用され、扶養される側の負担税額が減る

- 社会保険(健康保険)に加入できる

- 会社から扶養手当をもらえる可能性がある

- 扶養になるデメリット

- 年金の受給額が少なくなる

- 収入に制限がある

- 年収の壁と扶養の関係性

- 106万円の壁(特定事業所における社会保険)

- 123万円の壁(所得税)

- 130万円の壁(社会保険)

- 160万円の壁(配偶者特別控除)

- 201万円の壁(配偶者特別控除)

- 児童手当の拡充によって扶養控除が縮小される

- 年末調整の扶養控除申告を簡単にするには

- まとめ

- よくある質問

扶養とは

扶養とは、自身の稼ぎで生計を立てられない家族や親族に対して、経済的な援助を行い養うことです。扶養(援助)をしている人を「扶養者」と呼び、扶養(援助)を受ける人を「被扶養者」と呼びます。被扶養者には、配偶者・子ども・両親などが該当します。

扶養には「税制上の扶養」と「社会保険上の扶養」の2種類があります。被扶養者の条件次第では、社会保険上の扶養にはなれるものの、税制上の扶養にはなれない場合もあります。また逆も然りで、税制上の扶養にはなれるものの、社会保険上の扶養にはなれないこともあります。

また、扶養を受ける人を「扶養親族」と呼ぶこともあります。「被扶養者」は社会保険上の名称で、「扶養親族」は税制(扶養控除)上の名称です。この2つは同じ意味合いで使われることが多くありますが、実際には対象範囲などが異なります。

【関連記事】

扶養家族とは?妻や子供を扶養にするための条件やメリット・デメリットについて詳しく解説

▶︎人事・労務の業務をラクにしたいならシェアNo.1のfreee人事労務!

税制上の扶養(扶養控除)を受けるには

扶養控除とは、扶養親族の数に応じて一定の金額が所得から控除される制度のことです。

扶養に入っている場合、所得税の控除には配偶者以外の親族が対象となる「扶養控除」と、配偶者が対象となる「配偶者控除」「配偶者特別控除」があります。

扶養控除や配偶者控除、配偶者特別控除を受けるには条件が定められています。そのため配偶者や配偶者以外の親族だから必ず受けられるわけではありません。詳しい対象範囲と条件について解説します。

扶養親族の対象条件を満たしている

扶養親族の対象条件は、以下のとおりです。

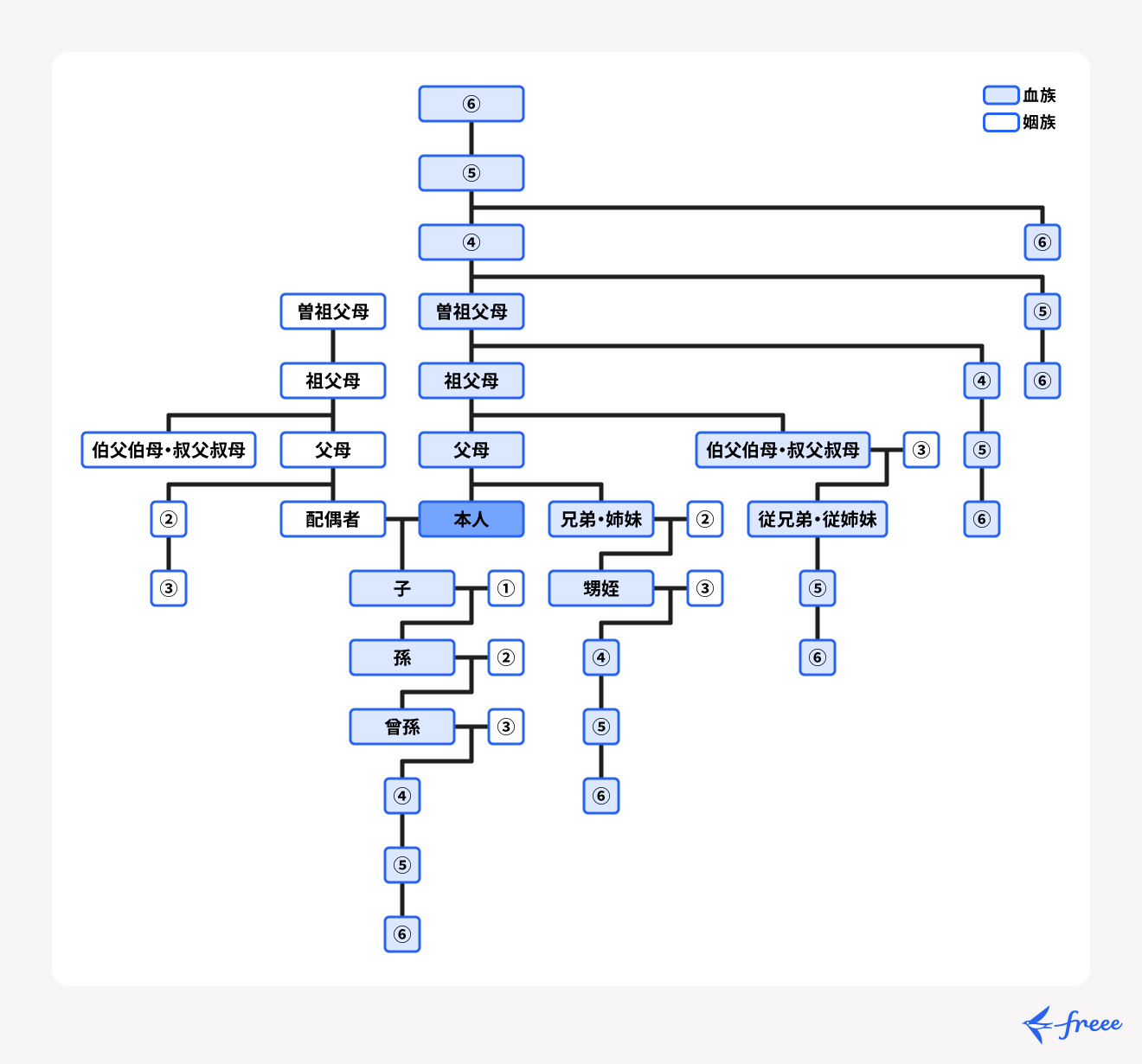

対象となる親族の範囲は、6親等内の血族と3親等内の婚姻によってできた親族までです。具体的には、自分の兄弟や叔父、叔母はもちろん、4親等となる祖父母の兄弟や6親等に該当する従兄弟の孫、3親等の姻族である義理の甥と姪(配偶者の兄弟の子ども)まで含まれます。

親族の範囲については、以下の図も参考にしてください。

所得税の扶養の対象になる年齢

扶養の対象となる年齢は、扶養者が年末調整を行った年の12月31日時点で16歳以上の親族に限られます。これは、所得税が毎年12月31日時点の状況をもとに計算をしていることに関係しています。

以前は16歳未満も扶養の対象でしたが、2012年4月から15歳以下の子どもは児童手当(2012年3月以前の名称は子ども手当)が創設されたため、15歳以下の扶養控除が廃止となりました。なお、扶養の対象年齢に上限はありません。

出典:国税庁「No.1180 扶養控除」

出典:伊勢崎市「子供の扶養控除の金額がないのは何故でしょうか?」

扶養親族の年齢によって扶養控除は区分され、控除額が下表のとおり異なります。

| 一般の控除対象扶養親族 (16歳~18歳・23歳~69歳) | 38万円 | |

|---|---|---|

| 特定扶養親族 (19~22歳) | 63万円 | |

| 老人扶養親族 (70歳以上) | 同居老親等以外の者 | 48万円 |

| 同居老親等 | 58万円 | |

また、2025年度(令和7年度)の税制改正では、大学生年代の子どもがいる世帯に向けた新たな控除制度として「特定親族特別控除」が創設されました。これによって、上表に示した従来の特定扶養親族を対象とする控除よりも、適用要件や控除額が拡大される方針になっています。

特定親族特別控除については、別記事「特定親族特別控除とは?創設の背景や制度開始に向けて必要な対応を解説」にて詳しく解説しているため、あわせてご覧ください。

出典:国税庁「令和7年度税制改正による所得税の基礎控除の見直し等について」

扶養対象者と生計を一にしている

所得税の扶養控除を受けるには、扶養親族として生計を一にしている必要があります。「生計を一にする」とは、必ずしも同居が必要ということではありません。

以下のようなケースで仕送りをしている場合は、同居をしていなくても「生計を一にしている」と認められることが一般的です。

扶養控除の収入基準を満たしている

以下の収入基準を満たしている場合は、扶養控除の対象となる親族として認められます。

扶養控除の対象になるケース

- 年間合計所得が58万円以下(給与所得のみは123万円以下)であること

- 白色申告者の専従者ではなく、青色申告者の事業専従者として給与を受け取っていないこと

出典:国税庁「No.1180 扶養控除」

出典:国税庁「令和7年度税制改正による所得税の基礎控除の見直し等について」

また、扶養者が「扶養控除申告書」を年末調整時に会社に提出している必要があります。年末調整の扶養控除申告書の詳細について知りたい方は、別記事「年末調整の扶養控除申告書(マル扶)とは?書き方や注意すべきポイントを解説」をご覧ください。

なお、2025年度(令和7年度)の税制改正によって、所得税の基礎控除と給与所得控除の見直しが行われ、これにともなって扶養控除が適用される所得の要件も変更されています。

扶養親族の年間合計所得が58万円以下(給与所得のみは123万円以下)の場合に扶養控除の対象と定められており、結果として、いわゆる「103万円の壁」も「123万円の壁」へ引き上げられたことになります。

配偶者が控除を受ける場合

配偶者には「配偶者控除」と「配偶者特別控除」の2つの控除が設けられています。

なお、配偶者控除の対象となる配偶者とは、民法の規定により効力が生じた婚姻に基づく配偶者をいいます。いわゆる内縁の妻など、事実婚の相手方は、このような民法の規定による配偶者ではないため、配偶者控除の対象とはなりません。

ほかにも、以下に該当する場合は配偶者控除・配偶者特別控除を受けられません。

配偶者控除・配偶者特別控除を受けられないケース

- 青色申告者の事業専従者として給与の支払いを受けている

- 白色申告者の事業専従者

- 扶養者(納税者)本人の合計所得が1,000万円を超えている場合

配偶者控除

配偶者控除とは、納税者本人に控除対象配偶者がいる場合に、一定額の所得控除が受けられる制度のことです。扶養控除と同様に、2025年の税制改正によって所得額の条件は引き上げられます。

配偶者控除の対象となる条件

- 民法上の規定で配偶者と認められていること(内縁関係の人は該当しません)

- 扶養者と生計を一にしていること

- 1年間の所得額が58万円以下であること(給与のみの場合は、年収123万円以下)

- 青色申告者の事業専従者として年間に一度も給与の支払いを受けていない、または白色申告の専業専従者ではないこと

- 扶養者のその年における合計所得金額が1,000万円を超えていないこと

出典:国税庁「No.1191 配偶者控除」

出典:国税庁「令和7年度税制改正による所得税の基礎控除の見直し等について」

控除額は納税者の所得額によって異なります。

| 控除を受ける納税者本人の 合計所得金額 | 控除額 | |

|---|---|---|

| 一般の控除対象配偶者 | 老人控除対象配偶者 | |

| 900万円以下 | 38万円 | 48万円 |

| 900万円超950万円以下 | 26万円 | 32万円 |

| 950万円超1,000万円以下 | 13万円 | 16万円 |

配偶者特別控除

配偶者特別控除とは、配偶者の年間合計所得が58万円を超える場合でも控除を受けられる制度です。

2025年の税制改正により、配偶者の年間所得が58万円を超えて133万円以下(給与収入のみの場合は、123万円を超えて約201万円以下)の場合に該当します。

配偶者特別控除の対象となる条件

- 扶養者本人のその年における合計所得金額が1,000万円以下であること

- 民法上の規定で配偶者と認められていること(内縁関係の人は該当しません)

- 扶養者と生計を一にしていること

- 青色専従者給与を受けていない、または白色専従者ではないこと

- 年間に受け取った合計所得が58万円超133万円以下であること

- 配偶者が配偶者特別控除を適用していないこと

- 配偶者が給与所得者の「源泉控除対象配偶者がある居住者」として源泉徴収されていないこと

出典:国税庁「No.1195 配偶者特別控除」

出典:国税庁「令和7年度税制改正による所得税の基礎控除の見直し等について」

配偶者控除の控除額は、納税者の合計所得金額と配偶者の合計所得金額によって異なります。

<2025年以降の配偶者特別控除額>

| 控除を受ける納税者本人の合計所得金額 | ||||

|---|---|---|---|---|

| 900万円以下 | 900万円超 950万円以下 | 950万円超 1,000万円以下 | ||

| 配偶者の合計所得金額 | 58万円超95万円以下 | 38万円 | 26万円 | 13万円 |

| 95万円超100万円以下 | 36万円 | 24万円 | 12万円 | |

| 100万円超105万円以下 | 31万円 | 21万円 | 11万円 | |

| 105万円超110万円以下 | 26万円 | 18万円 | 9万円 | |

| 110万円超115万円以下 | 21万円 | 14万円 | 7万円 | |

| 115万円超120万円以下 | 16万円 | 11万円 | 6万円 | |

| 120万円超125万円以下 | 11万円 | 8万円 | 4万円 | |

| 125万円超130万円以下 | 6万円 | 4万円 | 2万円 | |

| 130万円超133万円以下 | 3万円 | 2万円 | 1万円 | |

出典:国税庁「令和7年度税制改正による所得税の基礎控除の見直し等について」

社会保険(健康保険)上の扶養を受けるには

社会保険上の被扶養者は、所得税における扶養親族と比べて、親族の範囲から対象となる年齢、同居の有無など条件が大きく異なります。

たとえば、扶養控除(所得税)の考え方とは異なり、健康保険の「被扶養者」においては配偶者とそれ以外の扶養親族の区別がありません。

社会保険(健康保険)の運営主体には、協会けんぽ(全国健康保険協会)と健康保険組合の2つがあります。ここでは、被扶養者の対象と条件に関して、加入者数の多い協会けんぽを例にして解説します。

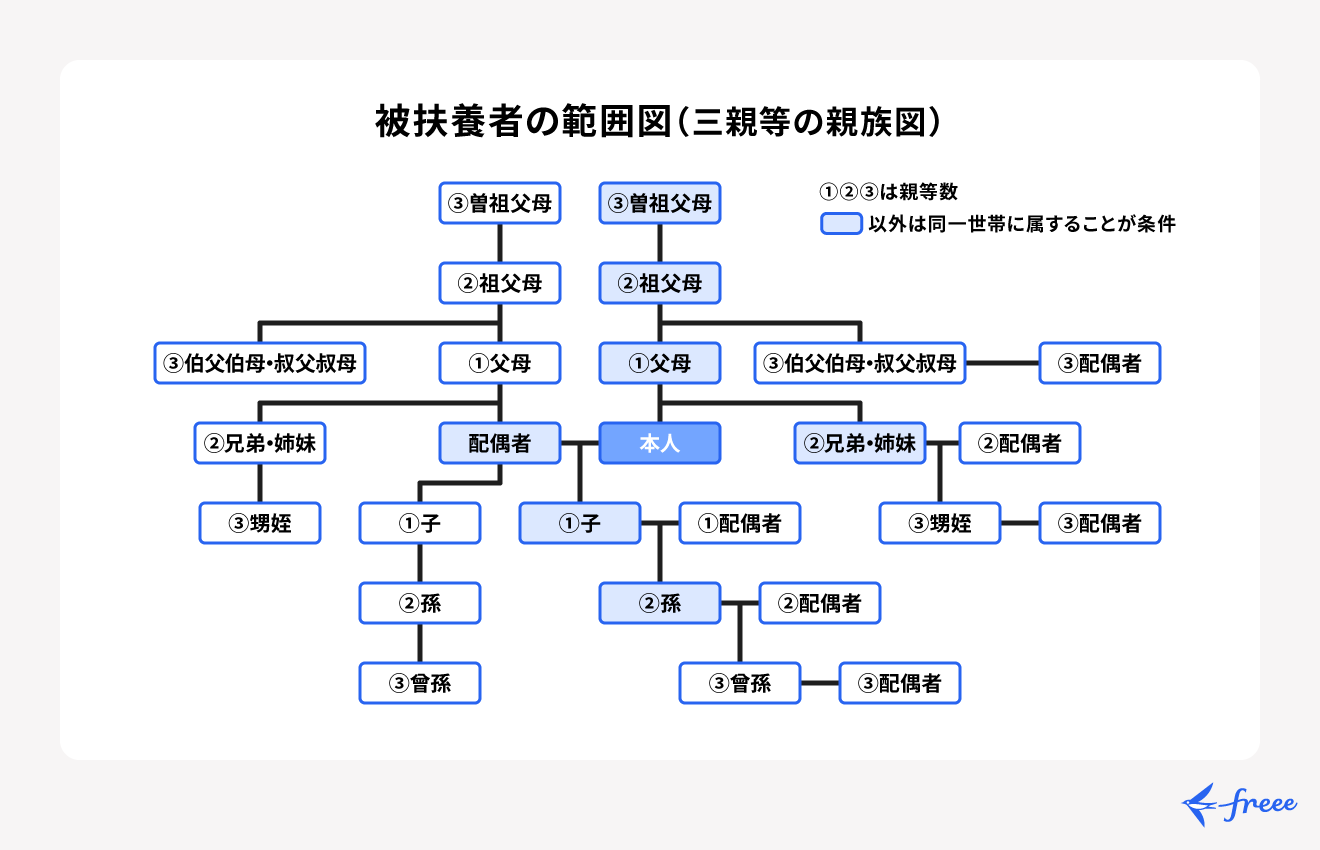

被扶養者の対象になる親族の条件を満たしている

被扶養者の対象となる親族は、配偶者と3親等内の親族です。扶養控除(所得税)における扶養親族と大きく違う点としては、生計を共にしているという実態を優先させていることが挙げられます。

たとえば、社会保険(健康保険)では、法律上は家族にならない内縁関係の配偶者も被扶養者に該当します。また、内縁関係の配偶者が亡くなった後の配偶者の父母や子どもも、被扶養者の範囲内です。

被扶養者の対象となる親族の条件

- 被保険者の直系尊属、配偶者(事実婚含む)、子、孫、兄弟姉妹(同居している必要はない)

- 被保険者と同居して家計を共にしている三親等以内の親族

- 被保険者と同居して家計を共にしている配偶者の父母および子など

出典:全国健康保険協会「被扶養者とは?」

被保険者とは、保険の給付を受けられる人、保険の対象になる人のことです。ここでは、健康保険に加入している会社に勤務している人が被保険者に該当します。

被扶養者に認定されるためには、被保険者と被扶養者の関係がわかる書類として、戸籍謄本や住民票(続柄を省略していない世帯全員分のもの)を提出する必要があります。

出典:全国健康保険協会「従業員(健康保険・厚生年金保険の被保険者)が家族を被扶養者にするとき、被扶養者に異動があったときの手続き」

社会保険(健康保険)の扶養の対象になる年齢

社会保険(健康保険)の扶養対象には、扶養控除(所得税)のように年齢の制限はありません。

しかし、75歳以上になると後期高齢者医療制度へ移行することにより、対象者自身が後期高齢者医療制度に加入する必要があります。移行のタイミングで社会保険(健康保険)の扶養対象者からは外れることから、結果として75歳未満が上限となっています。

出典:全国健康保険協会「75歳以上の方が全国健康保険協会管掌健康保険から後期高齢者医療制度に移行することにより、その扶養家族である被扶養者の方が新たに国民健康保険に加入する場合の手続きについて」

扶養対象者と同居をしている(3親等以内の親族のみ)

社会保険(健康保険)における扶養対象者は、配偶者(内縁関係も可能)だけではなく直系尊属・子・孫・兄弟についても、同居している実態がなくとも扶養にすることが可能です。

しかし、そのほかの3親等以内の親族については同居している必要があります。

扶養対象の収入基準を満たしている

社会保険(健康保険)の扶養対象となる収入基準額は年間130万円未満です。被扶養者が60歳以上の場合や障害厚生年金を受け取れる程度の障害がある場合は、180万円未満まで引き上げられます。

ただし、社会保険(健康保険)は月々の収入ベースで判断されるので注意が必要です。

収入基準額は年間給与収入が130万円未満ということになるため、月給に換算すると10万8,333円未満が扶養対象者に該当します。

月収が恒常的に108,333円を超えていると判断されてしまった場合、認定が取り消される点には要注意です。

たとえば、1月から6月までは働いておらず収入が0円だった人が、7月から新しく仕事を始めたとします。そこで7月以降は12月まで毎月20万円の給与があった場合を例に挙げます。この場合は年間給与収入が120万円となり、収入基準額の130万円未満に該当するのです。

しかし、月々10万8,333円未満という基準を恒常的に越えてしまっているため、7月以降は被扶養者から外れることになります。

出典:全国健康保険協会「被扶養者とは?」

所得税の扶養控除の収入基準との違い

社会保険における扶養の収入基準は、扶養控除(所得税)とは異なります。社会保険上の扶養は所得ではなく収入で判断されるため、金額も税法上の扶養とは異なるのです。扶養控除では所得には含まれないものも、社会保険(健康保険)では収入に含める必要がある点には注意しましょう。

扶養控除では非課税で社会保険(健康保険)では収入に含まれるものの代表的な例は、以下のとおりです。

社会保険(健康保険)で収入に含まれる例

- 障害基礎年金、障害厚生年金

- 遺族基礎年金、遺族厚生年金

- 雇用保険の基本手当(いわゆる失業手当)

- 健康保険の傷病手当金や出産手当金

- 労災保険の傷病補償給付、障害補償給付、遺族補償給付等

被扶養者の年収による基準

被保険者と被扶養者が同居している場合は、被扶養者の年収が130万円の基準額より下回っており、被保険者の年収の2分の1未満であれば被扶養者の条件を満たしています。

また、被保険者と別居している場合は、同居の場合と同様に年収が130万円未満で、被保険者からの仕送り額より少ないことが被扶養者の条件となります。

出典:全国健康保険協会「被扶養者とは?」

【関連記事】

社会保険の扶養とは?被保険者の加入条件と必要な手続きを解説

扶養になるメリット

親族の誰かひとりが家計を支えている場合、ほかの親族や配偶者が扶養に入るか否かによって働き方が変わってきます。

親族の扶養に入ると以下のメリットがあります。ここではそれぞれの詳細を解説します。

- 扶養控除が適用され、扶養される側の負担税額が減る

- 社会保険(健康保険)に加入できる

- 扶養手当をもらえる可能性がある

扶養控除が適用され、扶養される側の負担税額が減る

収入を得ている人は、所得税を支払う必要があります。親族が扶養に入っている場合は「扶養控除」、配偶者が扶養に入っている場合は「配偶者控除」や「配偶者特別控除」を適用させることで、収入を得ている人の所得税・住民税を減らせます。

さらに扶養に入ったまま働いたとしても、年間の合計収入が123万円以下であれば所得税を支払う必要がありません。そして社会保険上では、年間収入130万円未満までは被扶養者の対象です。

配偶者の場合、もし年間合計収入が123万円を超えても、収入から給与所得控除額を差し引いた「所得」が133万円以下であるなら、所得税の配偶者特別控除を受けられます。

【関連記事】

年末調整の配偶者控除・配偶者特別控除の書き方まとめ【令和6年(2024年)版】

社会保険(健康保険)に加入できる

国民健康保険には扶養という概念がないため、家族全員の保険料を納付する必要があります。しかし、社会保険(健康保険)の被扶養者になった場合は、保険料を個別に支払わなくてもよいというメリットがあります。社会保険(健康保険)に加入している企業に勤めている人の扶養親族になると、被扶養者は国民健康保険に加入する必要がありません。

すでに説明しているように、社会保険(健康保険)の被扶養者になるためには、年間給与収入が130万円未満であることが条件です。配偶者特別控除の対象となる扶養親族であっても、年間収入130万円以上となれば、社会保険(健康保険)の被扶養者から外れます。

またパートやアルバイトといった勤務形態であっても、勤めている企業によっては年間106万円以上の収入を得ていれば、自身が社会保険(健康保険)に加入しなければなりません。

なお、2024年10月の法改正により、従業員数が51〜100人の企業に勤めるパート・アルバイトの方が社会保険に加入できるようになりました。以下の条件に当てはまる従業員が対象となっています。

- 週の所定労働時間が20時間以上30時間未満

- 所定内賃金が月額8.8万円以上

- 2ヶ月を超える雇用の見込みがある

- 学生ではない

これらの条件に当てはまる場合、社会保険(健康保険)上の被扶養者からは外れてしまうため、勤めている企業に事前に確認しましょう。

出典:厚生労働省「従業員数100人以下の事業主のみなさま」

出典:厚生労働省「社会保険適用拡大特設サイト」

会社から扶養手当をもらえる可能性がある

収入を得ている人が勤めている企業によっては、扶養親族がいる従業員に対して扶養手当(家族手当)を支給する企業もあります。扶養の範囲は企業によって違いますが、扶養の年収が123万円以下や130万円未満を対象としているケースが一般的です。

扶養になるデメリット

親族の扶養に入ると以下のデメリットがあります。それぞれ詳しく解説します。

- 年金の受給額が少なくなる

- 収入に制限がある

年金の受給額が少なくなる

厚生年金保険や共済組合などに加入している会社員や公務員を「第2号被保険者」、1年間の収入が130万円未満で第2号被保険者の扶養になっている20歳から60歳未満の配偶者を「第3号被保険者」といいます。

第3号被保険者が将来受け取れる年金は国民年金のみとなり、厚生年金は受け取れません。そのため、将来受給できる年金が第2号被保険者と比べて少なくなります。

出典:日本年金機構「国民年金の「第1号被保険者」、「第3号被保険者」とは何ですか。」

収入に制限がある

扶養に入ったまま働く場合は、年間の収入に制限が生じます。所得税を自分では納めずに控除を受けるのなら、1年間の収入を123万円以下に抑える必要があります。

また、扶養者の社会保険(健康保険)に加入したい場合は月10万8,333円未満、年130万円未満に収入を制限しなくてはいけません。

年収の壁と扶養の関係性

いわゆる「年収の壁」と扶養は、大きく関係しています。年収の壁は、パートやアルバイトで働く人が扶養内で働くか、扶養から外れて働くかを判断する際の重要な指標です。

自らの状況に応じた年収の壁がいくらなのか理解していないと、収入が増えたことで、扶養控除の適用対象外になる可能性もあります。

2025年の税制改正によって年収の壁が引き上げられている点も、確認しておきましょう。

106万円の壁(特定事業所における社会保険)

以下の条件を全て満たす場合で、給与収入が106万円を超えると、自分で社会保険(健康保険、厚生年金保険)に加入する義務が発生します。

- 週の所定労働時間が20時間以上

- 月額賃金が8.8万円以上(年収約106万円以上)

- 2ヶ月を超える雇用の見込みがある

- 学生ではない

- 従業員51人以上の企業で働いている

これによって社会保険料の自己負担が発生することにより、収入が増えても手取りが一時的に減る逆転現象が起こりやすくなります。

ただし、政府は2023年10月から「年収の壁・支援強化パッケージ」を開始し、年収の壁を超えても手取りが減らないようにする対策を行っています。労働者を雇用する事業主向けに、キャリアアップ助成金「社会保険適用時処遇改善コース」を新設するなど、労働者の収入を増加させる取り組みも行われています。

なお、106万円の壁は2026年10月から部分的に撤廃される予定です。詳しくは別記事「106万の壁とは? 対象者や計算方法など撤廃で変わることを解説」をご覧ください。

123万円の壁(所得税)

一年間の給与収入が123万円を超えると、所得税の扶養から外れ、所得税が課税されることになります。また、扶養者の配偶者控除(満額38万円)も受けられなくなります。これは2025年度の税制改正によって従来の103万円から引き上げられています。

仮に、一年間の給与収入が123万円を超えても、すぐに手取りが激減するわけではありませんが、税金の負担が増え始めるため、数ヶ月から一年以上のスパンでみたときに手取りが減少している可能性があります。

また、配偶者控除などが受けられなくなることから扶養者の税負担も増えるため、世帯全体でみたときの手取りも減少する可能性があります。

130万円の壁(社会保険)

一年間の給与収入が130万円を超えると、扶養からは外れ、自身で社会保険(国民健康保険・国民年金)に加入する義務が発生します。106万円の壁と同様に、収入が増えても手取りが減少する逆転現象が起こりやすくなります。

130万円を大きく上回る場合は手取りの増加が見込めますが、130万円を少し超えた程度であれば、新たに発生する社会保険料の負担が大きいため、手取りが減る可能性があります。

ただし、「106万円の壁」で説明したとおり、政府が行っている「年収の壁・支援強化パッケージ」などによって、一時的な収入増加であれば年収130万円を超えたとしても手取りの減少は起こらない可能性が高いといえます。

具体的には、健保組合などが被扶養者の収入を確認するタイミングで、事業主が一時的な収入増加である旨を証明すれば、年収130万円超えであっても扶養に入り続けることができます。

出典:政府広報オンライン「「年収の壁」対策がスタート!パートやアルバイトはどうなる?」

160万円の壁(配偶者特別控除)

配偶者控除の対象外となる配偶者の場合でも、配偶者の給与収入が160万円までは、扶養者の配偶者特別控除が満額(38万円)適用されます。

ただし、160万円を超えると、配偶者特別控除の控除額が段階的に減少するため注意が必要です。

201万円の壁(配偶者特別控除)

配偶者の給与収入が約201万円を超えると、扶養者の配偶者特別控除が完全に適用されなくなります。これによって、扶養者の税負担が増加します。

出典:政府広報オンライン「「年収の壁」対策がスタート!パートやアルバイトはどうなる?」

出典:首相官邸ホームページ「いわゆる「年収の壁」対策」

年収の壁については、以下の記事でも詳しく解説しています。あわせてご覧ください。

児童手当の拡充によって扶養控除が縮小される

2024年10月から児童手当が大きく拡充されました。具体的には、生計者の年収が960万円以上のケースは対象外となっていましたが、所得制限が撤廃され、支給対象も高校生年代まで延長されます。

また、第3子以降の支給額も3万円に増額されたほか、支給回数が年3回から年6回(偶数月)に増加しました。

児童手当の拡充に伴い、15歳以下とのバランスを踏まえて、16〜18歳の扶養控除が縮小されます。所得税は2026年以降分、住民税は2027年以降分より適用見込みです。

16〜18歳までの子どもがいる世帯は扶養控除の縮小により、所得税や住民税の負担が増えることが懸念されます。しかし、児童手当の拡充により所得にかかわらず家庭の手取り額は増加します。

手取り額の増加は所得が低い世帯ほど大きくなり、子ども一人あたり年間最大12万円増加しますが、一方で、所得が高くなるほど恩恵が減り、3.9万円まで減少します。

児童手当と扶養控除の年齢ごとの表を以下にまとめました。

| 0〜2歳 | 3〜15歳 | 16〜18歳 | 19〜22歳 | |

|---|---|---|---|---|

| 児童手当 | 第2子まで:1.5万円/月 第3子以降:3万円/月 | 第2子まで:1万円/月 第3子以降:3万円/月 | 第2子まで:1万円/月 第3子以降:3万円/月 | なし |

| 扶養控除 | なし | なし | 所得税:38万円→25万円(改正後) 住民税:33万円→12万円(改正後) | 所得税:63万円 住民税:45万円 |

年末調整の扶養控除申告を簡単にするには

扶養の仕組みや要件は複雑で、法改正が頻繁に行われるため、企業の人事労務担当者にとっても大きな負担になります。とくに年末調整は、従業員からの書類回収や内容確認、計算、法定調書の作成と提出など、多岐にわたる業務を期限内に正確に行う必要があり、正確性も欠くことができないものです。

freee人事労務を導入すれば、複雑な労務事務をペーパーレスでひとつにまとめることができ、ミスの防止や作業時間削減につながります。

まとめ

一括りに扶養といっても、社会保険(健康保険)と所得税では条件も違い、扶養できる親族の範囲なども異なります。

所得税の扶養対象条件に当てはまっていても、社会保険(健康保険)の条件を満たさないケースもあることに注意が必要です。

被扶養者の扶養に入りながら収入を得たい人は、扶養控除(所得税)の年間合計所得や社会保険(健康保険)の年収だけではなく、月給なども注意して確認しましょう。

よくある質問

扶養とは?扶養者・被扶養者との違いは?

扶養とは、自身で生計を立てられない家族や親族に対して、経済的な援助を行うことをいいます。扶養(援助)をしている人を「扶養者」と呼び、扶養(援助)を受ける人は「被扶養者」と呼びます。

詳しくは記事内「扶養とは」をご覧ください。

扶養控除の対象となる条件は?

扶養控除の対象になる条件は、以下のとおりです。

- 6親等内の血族と3親等内の婚姻によってできた親族

- 納税者と生計を一にしている

- 1年間の所得額が48万円以下(給与のみの場合は、年収103万円以下)

- 青色申告者の事業専従者として年間に一度も給与の支払いを受けていない、または白色申告の専業専従者ではない

詳しくは記事内「税制上の扶養(扶養控除)を受けるには」をご覧ください。

扶養に入ると年金はどうなる?

扶養に入る場合、年金の「第3号被保険者」の扱いになります。「第3号被保険者」が将来受け取れる年金は国民年金のみで厚生年金は受け取れないため、扶養に入っていない人よりも年金受給額が少なくなります。

詳しくは記事内「年金の受給額が少なくなる」をご覧ください。