毎年の源泉徴収票作成で、「この項目には何を書くのか」「税金の計算はこれで合ってるのか」など、書き方に迷っていませんか?

源泉徴収票とは、「1年間に支払った給与の総額」と「源泉徴収した所得税額」を記載した、従業員の所得を証明するための重要な書類です。

本記事では、源泉徴収票の項目ごとの詳しい書き方や、複雑な税額計算の方法から提出時の注意点まで網羅的に解説します。初めて年末調整を作成する方でも自信を持って、ミスなく正確な源泉徴収票を作成・発行できるようになります。

▶︎ 2025年の年末調整については、まずはこちらの2記事!

【2025年最新】年末調整とは?対象者や必要書類、手順までわかりやすく解説

【2025年最新】年末調整の書き方まとめ!書類別にわかりやすく解説(記入例つき)

目次

- 源泉徴収票の項目ごとの書き方【図解付き】

- 1. 支払金額

- 2. 給与所得控除後の金額

- 3. 所得控除の額の合計額

- 4. 源泉徴収税額

- 5. 控除対象配偶者の有無等 / 配偶者(特別)控除の額

- 6. 控除対象扶養親族の数(配偶者を除く)

- 7. 社会保険料等の金額

- 8. 生命保険料の控除額 / 地震保険料の控除額 / 住宅借入金等特別控除の額

- 源泉徴収票の作成はシステムで効率化!

- 源泉徴収税額(年末調整における所得税)の計算シミュレーション

- 1. 年収から給与所得控除を差し引いた「給与所得」額を算出する

- 2. 給与所得から所得控除の合計額を差し引いて「課税所得」額を算出する

- 3. 所得税率・復興特別所得税率をかけて所得税額を算出する

- 源泉徴収票の書き方シミュレーション

- 源泉徴収票を作成する際の注意点

- マイナンバー(個人番号)の取り扱いルールを決める

- 税務署・市区町村への提出範囲を確認する

- 退職者の源泉徴収票は退職後1ヶ月以内に発行する

- 記載内容を間違えた場合は再発行する

- 未発行・未交付には罰則がある

- 源泉徴収票作成や労務管理をカンタンに行う方法

- まとめ

- よくある質問

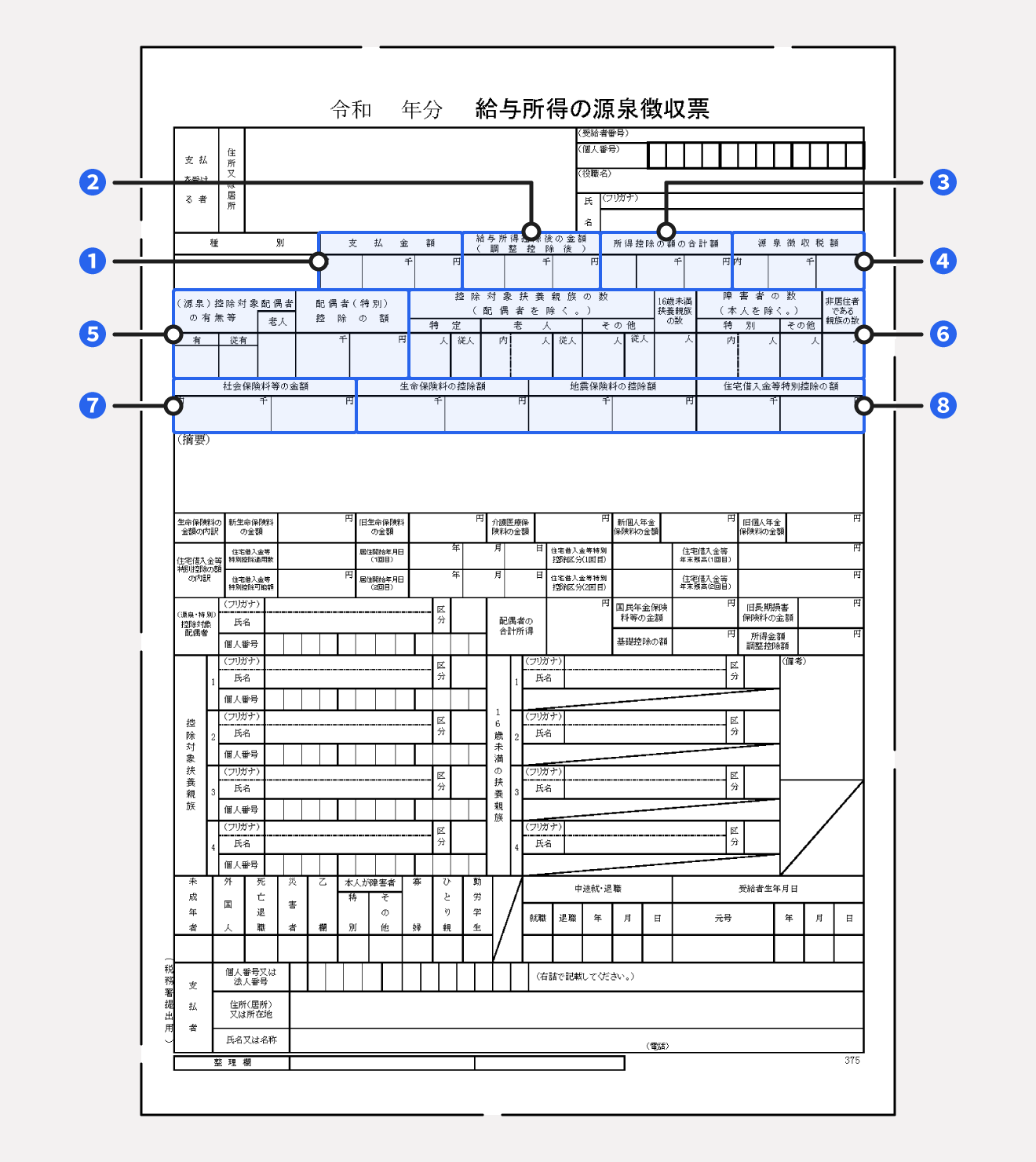

源泉徴収票の項目ごとの書き方【図解付き】

源泉徴収票は、国税庁が公開する「給与所得の源泉徴収票」の書式に沿って埋めていくことで作成できます。ここからは、記載箇所ごとに書き方を解説していきます。

1. 支払金額

源泉徴収や各控除額が差し引かれる前の額面上の年収を指します。会社員の場合、源泉徴収票の「種別」には給料や収入と記入するのが一般的です。この支払金額には、非課税の通勤手当などは含まれません。

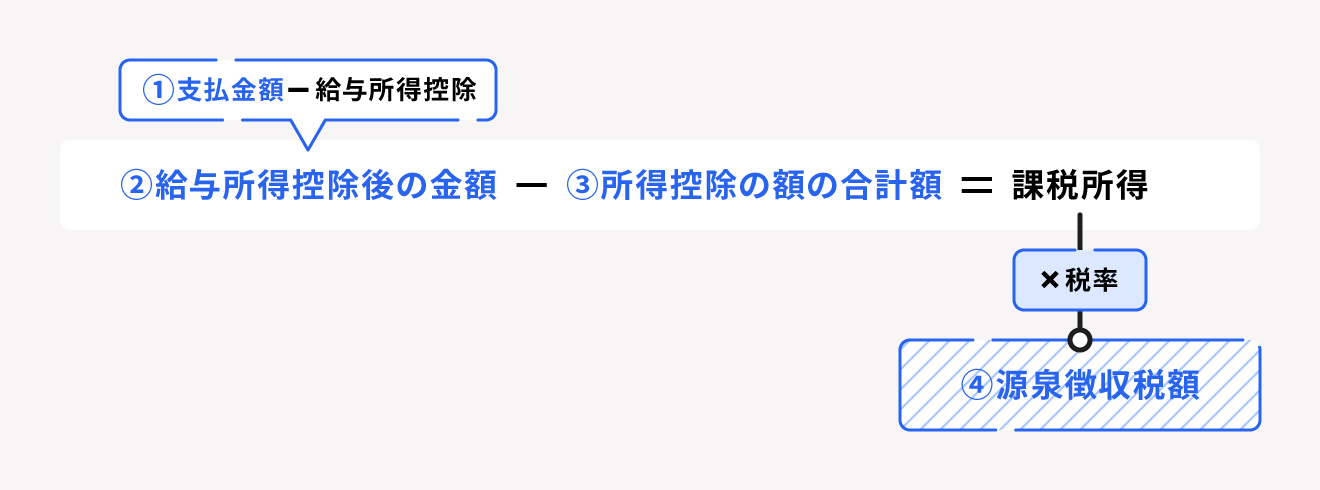

2. 給与所得控除後の金額

支払金額に記入した収入額から給与所得控除額を差し引いた後の金額を記入します。給与所得控除とは、会社から給与収入を受けている人に適用される控除のことをいいます。

個人事業主の場合は、事業に必要な文房具などの事務用品や交際費などの経費を収入から差し引くことができます。

しかし、会社員などの給与をもらっている人たちの中には、経費が発生しないケースもあります。これでは不公平となるため、給与所得控除は「会社だけではなく従業員にも必要経費はある」という考え方に基づくものです。この制度は、年収から一定額を経費として差し引くことで、本来支払うべき税金の負担を軽減します。

また、2025年分の所得税より、税制改正によって給与所得控除の最低保障額が現在の55万円から65万円に引き上げられます。これにより、特に給与収入が少ない層の税負担が軽減されることになるのです。

出典:国税庁「令和7年度税制改正による 所得税の基礎控除の見直し等について(源泉所得税関係)」

給与所得控除の計算方法は、「源泉徴収税額(年末調整における所得税)の計算方法」で詳しく説明します。

【関連記事】

給与所得控除とは?給与所得の計算方法や所得控除との違いをわかりやすく解説

3. 所得控除の額の合計額

この欄には、給与所得控除以外で適用される各種控除額の合計を記入します。「2. 給与所得控除後の金額」からこの所得控除の合計額を差し引いた額が、「課税所得」です。

なお、2025年度税制改正における基礎控除・給与所得控除の引き上げによって、所得に関する適用条件の控除に変更が生じています。

所得控除の種類とそれぞれの控除額は以下のとおりです。

所得控除一覧

| 控除の種類 | 適用条件 | 控除額 |

|---|---|---|

| 雑損控除 | 災害や盗難、横領によって損害を受けた | 「(損害金額 + 災害等関連支出の金額 − 保険金等の額)− 総所得金額等 × 10%」と「(災害等関連支出の金額 − 保険金等の額)− 5万円」のいずれか多い方 |

| 医療費控除 | 一定額以上の医療費を支払った ※生計を同じくする配偶者やその他の親族も含まれる | (支払った医療費 − 保険金などで補填される金額)− 10万円※ ※その年の所得金額が200万円未満の人は所得金額 × 5% |

| 社会保険料控除 | 健康保険料や国民年金保険料などの社会保険料を支払った ※生計を同じくする配偶者やその他の親族も含まれる | 支払った保険料の合計 |

| 小規模企業共済等掛金控除 | 小規模企業共済の掛金を支払った | 支払った掛金の合計額 |

| 生命保険料控除 | 生命保険や介護医療保険、 個人年金保険で支払った保険料がある | 一定の方法で計算した金額

(最大12万円) |

| 地震保険料控除 | 地震保険料を支払った | 一定の方法で計算した金額

(最大5万円) |

| 寄附金控除 | ふるさと納税をはじめ、国・自治体や認定NPO法人などに対して寄附をした | 「寄附金支出合計額」と「総所得金額等 × 40%」のいずれか少ない方から2,000円差し引いた額 |

| 障害者控除 | 納税者や控除対象配偶者、扶養親族が障害者である | 一人につき、 ・障害者27万円 ・特別障害者40万円 ・同居特別障害者75万円 |

| 寡婦控除 | その年の12月31日時点で「ひとり親」に該当しない寡婦で一定の要件を満たしている (※)寡夫控除は2020年度分よりひとり親控除に変更 | 27万円 |

| ひとり親控除 | 納税者がひとり親で一定の要件を満たしている | 35万円 |

| 勤労学生控除 | 学校に行きながら働いている ※ただし、合計所得金額が85万円以下 | 27万円 |

| 配偶者控除 | 納税者の合計所得が1,000万円以下で、生計を同じくする配偶者の合計所得が58万円以下である

(給与のみの場合は給与収入が123万円以下) | 納税者本人の所得金額と控除対象配偶者の年齢に応じた金額

・一般控除対象配偶者は最大38万円 ・老人控除対象配偶者は最大48万円 (控除対象配偶者のうち年齢が70歳以上) |

| 配偶者特別控除 | 納税者の合計所得が1,000万円以下で、配偶者の合計所得が58万円超133万円以下である | 納税者本人の所得金額と控除対象配偶者の所得金額に応じた金額 最大38万円 |

| 扶養控除 | 16歳以上の子どもや両親などを扶養していて、被扶養者の合計所得金額が58万円以下である | ・一般控除対象扶養親族は38万円 ・特定扶養親族は63万円 (扶養親族が19歳以上23歳未満) ・老人扶養親族は最大58万円 |

| 基礎控除 | 原則、全ての人に適用 | 納税者の所得金額に応じた金額 (最大95万円) |

| 特定親族特別控除 | ⽣計を同じくする特定親族(19歳以上23歳未満、合計所得金額が58万円超123万円以下)がいる | 特定親族の合計所得金額に応じた金額 (特定親族一人につき、最大63万円) |

4. 源泉徴収税額

源泉徴収税額には、1年間で徴収した所得税の合計額が記載されます。

「2.給与所得控除後の金額」から、「3.所得控除の額の合計額を差し引いた金額(課税所得)」に、国税庁が定めた税率を掛けることで所得税が算出されます。

このとき、課税所得額に応じて一定の控除額を差し引くことができます。

源泉徴収税額の税率と控除額については、後述「源泉徴収税額(年末調整における所得税)の計算シミュレーション」で解説します。

5. 控除対象配偶者の有無等 / 配偶者(特別)控除の額

控除の対象となる配偶者がいる場合、「有」に〇をを記入します。配偶者に収入がある場合などで配偶者特別控除の適用となる場合は、右側の「配偶者特別控除の額」に記入します。

6. 控除対象扶養親族の数(配偶者を除く)

配偶者以外に、控除の対象となる扶養親族の人数を記入する部分です。

控除対象扶養親族の数を記入する際は、以下の項目ごとに記入します。該当する方がいない場合、記入は不要です。

控除対象扶養親族

- 配偶者を除く扶養親族の人数を記入する

- 扶養親族の中に障害者がいる場合は、「障害者の数(本人を除く)」を記入する

- 外国に居住している親族がいる場合は、「非居住者である親族の数」を記入する

特定扶養親族

- 左の欄には、主たる給与等の支払者が控除した特定扶養親族の数を記入する

- 右の欄には、従たる給与等の支払者が控除した特定扶養親族の数を記入する

老人扶養親族

- 左の欄の点線の右側には、主たる給与等の支払者が控除した老人扶養親族の数を記入する

- 点線の左側には、その中で受給者または受給者の配偶者の直系尊属で同居している者の数を記入する

- 右の欄には、従たる給与等の支払者が控除した老人扶養親族の数を記入する

その他の扶養親族(特定扶養親族または老人扶養親族以外の控除対象扶養親族)

- 左の欄には、主たる給与等の支払者が控除した特定扶養親族または老人扶養親族以外の控除対象扶養親族の数を記入します。

- 右の欄には、従たる給与等の支払者が控除した特定扶養親族または老人扶養親族以外の控除対象扶養親族の数を記入します。

7. 社会保険料等の金額

給料から天引きされる厚生年金保険料や、健康保険料などの合計金額を記入します。

従業員が国民年金保険料などを自身で支払っている場合、その金額も合算します。

【関連記事】

社会保険料の計算方法まとめ!負担割合や社会保険料控除についてわかりやすく解説

8. 生命保険料の控除額 / 地震保険料の控除額 / 住宅借入金等特別控除の額

社会保険料とは別に、個人で加入している生命保険や地震保険料の金額を記入します。

住宅ローン控除はローン初年度に関しては確定申告が必要なため源泉徴収票には記載されません。2年目以降は、年末調整で住宅ローン控除の申告ができるようになります。

それぞれの控除額については、国税庁のホームページからご確認ください。

出典:国税庁「生命保険料控除」

出典:国税庁「地震保険料控除」

出典:国税庁「認定住宅の新築等をした場合(住宅借入金等特別控除)」

源泉徴収票の作成はシステムで効率化!

源泉徴収票に記載する内容や必要な情報は従業員ごとに異なるため、企業の担当者にとって負担の大きい作業です。

freee人事労務なら、源泉徴収票の作成や発行・提出といった一連の業務はもちろん、従業員からの情報収集、複雑な年税額計算、源泉徴収票や給与支払報告書の作成までを自動で行うことが可能です。

源泉徴収税額(年末調整における所得税)の計算シミュレーション

それでは実際に所得税を算出してみましょう。ここでは、以下の条件を例に解説していきます。

- 年収:400万円

- 配偶者控除あり

- 扶養親族:1人

- 生命保険加入

1. 年収から給与所得控除を差し引いた「給与所得」額を算出する

まず年収から給与所得控除の金額を算出します。2025年の改正により、給与所得控除額は収入額に応じて次のようになります。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除額 |

|---|---|

| 1,625,000円まで | 650,000円 |

| 1,625,001円から1,900,000円まで | |

| 1,900,001円から3,600,000円まで | 収入金額 × 30% + 80,000円 |

| 3,600,001円から6,600,000円まで | 収入金額 × 20% + 440,000円 |

| 6,600,001円から8,500,000円まで | 収入金額 × 10% + 1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

出典:国税庁「源泉徴収のしかた 令和7年版」

出典:国税庁「令和7年度税制改正による 所得税の基礎控除の見直し等について(源泉所得税関係)」

年収400万円の場合、給与所得控除額は以下の計算式で算出されます。

給与所得控除額:

4,000,000 × 20% + 440,000 = 1,240,000(円)

給与所得:

4,000,000 - 1,240,000 = 2,760,000(円)

また令和元年(2019年)分以前は計算式が異なりますので、注意が必要です。詳しくは国税庁のホームページを参考にするようにしましょう。

2. 給与所得から所得控除の合計額を差し引いて「課税所得」額を算出する

「1. 年収から給与所得控除を差し引いた「給与所得」額を算出する」で算出した給与所得から所得控除の合計額を差し引き、課税所得額を算出します。

今回の例で適用される所得控除は以下のとおりです。

- 配偶者控除:38万円(配偶者の年収が123万円以下の場合)

- 扶養控除:38万円(扶養家族の年収が123万円以下の場合)

- 社会保険料控除:60万円(年間で支払った金額全額控除)

- 生命保険料の控除額:12万円(限度額)

- 基礎控除:68万円(2025年度の場合)

給与所得から上記の合計額を差し引いて課税所得額を算出します。

所得控除の合計

380,000 + 380,000 + 600,000 + 120,000 + 680,000 = 2,160,000

課税所得額:

2,760,000 - 2,160,000 = 600,000(円)

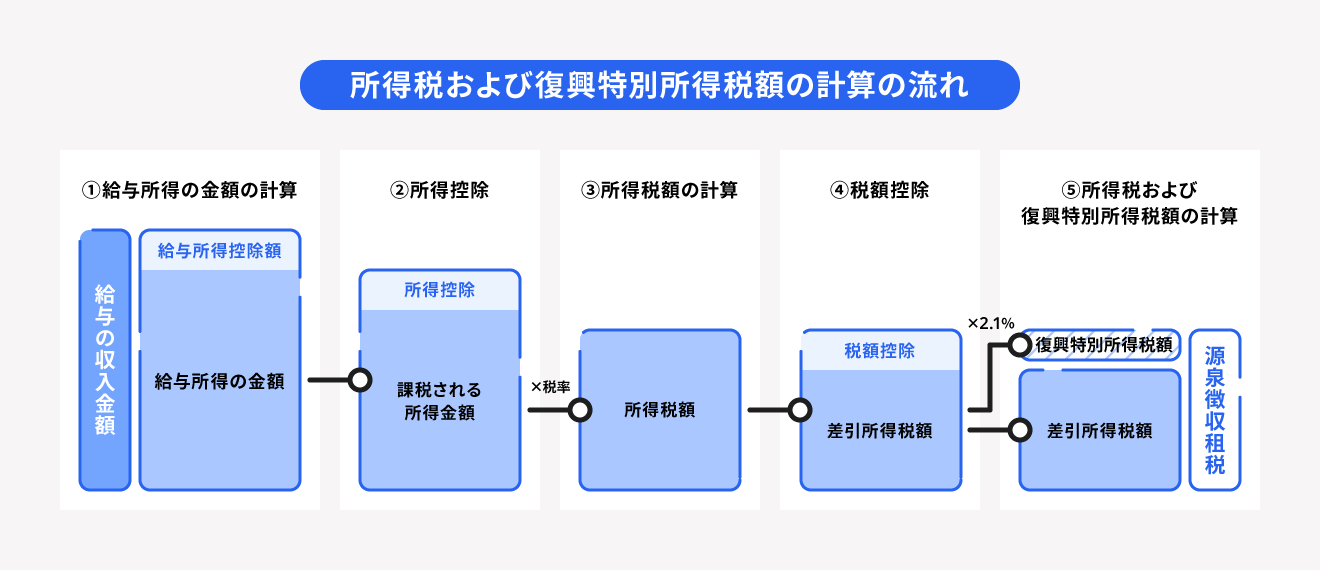

3. 所得税率・復興特別所得税率をかけて所得税額を算出する

「2. 給与所得から所得控除の合計額を差し引いて「課税所得」額を算出する」で算出した課税所得に国税庁が定めた税率をかけ、所得税額を算出します。税率は課税所得額によって変動するので気をつけましょう。

また、課税所得額に応じて控除額を差し引くことができます。

所得税率の速算表

| 課税対象の所得金額 | 税率 | 控除額 |

| 1,000円〜1,949,000円 | 5% | 0円 |

| 1,950,000円〜3,299,000円 | 10% | 97,500円 |

| 3,300,000円〜6,949,000円 | 20% | 427,500円 |

| 6,950,000円〜8,999,000円 | 23% | 636,000円 |

| 9,000,000円〜17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円〜39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

今回の例では、課税所得額が60万円となるため、税率は5%となります。

また、2013年から2037年の間は東日本大震災の復興対策として、「復興特別所得税」が加算されます。該当期間中は、上記の所得税率に復興特別所得税の税率2.1%を上乗せした税額を算出する必要があります。

よって、今回の例における所得税及び復興特別所得税の合計は以下のように算出します。

所得税および復興特別所得税の合計額:

(600,000 ×5%) +(600,000 ×5%)× 2.1%= 30,630円(円)

年末調整の場合は、100円未満が切り捨てされるため、源泉徴収額は30,600円となります。

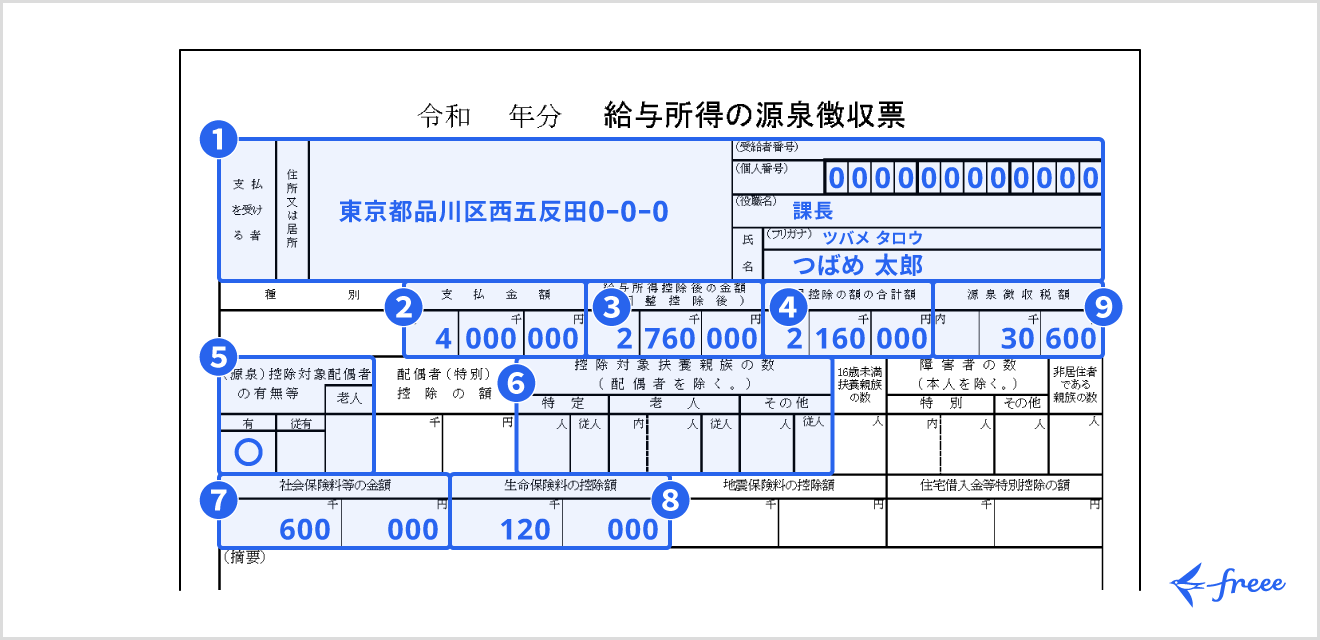

源泉徴収票の書き方シミュレーション

実際に、前項の計算例を源泉徴収票に記入してみましょう。

源泉徴収票の記入の流れ

- 給与所得者(受給者)の情報を記入する

源泉徴収票の最上部にある「支払いを受ける者」の部分に、給与所得者の住所と氏名を記入します。税務署提出用の源泉徴収票には、マイナンバーまたは法人番号も記入が必要です。 - 「支払金額」に4,000,000と記入する

- 「給与所得控除後の金額」に2,760,000と記入する

- 「所得控除の額の合計額」に2,160,000と記入する

- 「控除対象配偶者の有無等」に有をつける

控除対象配偶者がいる場合、用紙の下半分にある「控除対象配偶者」欄に氏名を記入します。 - 「控除対象扶養親族の数」に扶養親族の人数、「扶養対象扶養親族」欄に扶養親族の氏名を記入する

- 「社会保険料等の金額」に600,000と記入する

- 「生命保険料の控除額」に120,000と記入する

- 生命保険料の控除額がある場合、摘要欄の下にある「生命保険料の金額の内訳」に内訳を記入します

- 「源泉徴収税額」に30,600と記入する

源泉徴収票を作成する際の注意点

源泉徴収票を作成するうえでは、守らなくてはいけないルールや注意点があります。

ここでは、主な注意点を解説します。

マイナンバー(個人番号)の取り扱いルールを決める

従業員のマイナンバーは、非常に重要な個人情報です。

取り扱いを間違えないようにルール化し、必ず遵守する体制をつくりましょう。

税務署・市区町村への提出範囲を確認する

源泉徴収票は全従業員に交付しますが、税務署と市区町村への提出は要件に該当する従業員のみ義務付けられています。

具体的には、次のような方の源泉徴収票が該当します。

- 役員で給与の支払金額が150万円を超える人

- 弁護士、司法書士、公認会計士、税理士、社会保険労務士などで、給与としての支払いが250万円を超える人(報酬としての支払いは除く)

- 何らかの理由で年末調整をしなかった人

退職者の源泉徴収票は退職後1ヶ月以内に発行する

年の途中で退職した従業員の源泉徴収票は、退職日以後、1ヶ月以内に交付する義務があります。転職先での年末調整に必要となるため、速やかに発行・送付しましょう。

記載内容を間違えた場合は再発行する

万が一、従業員に対して源泉徴収票の金額などを間違えて交付してしまった場合は、訂正印での修正では対応できません。正しい内容で改めて源泉徴収票を作成し直し、「再発行」と明記して交付する必要があります。

税務署や市区町村へ提出済みのものが間違っていた場合も同様に、再発行したものを提出し直す必要があります。

未発行・未交付には罰則がある

源泉徴収票は、所得税法によって交付義務が規定されている書類です。

正当な理由なく源泉徴収票を期限内に交付しなかったり、偽りの記載をしたりした場合は、所得税法第242条によって、1年以下の懲役または50万円以下の罰金が科されます。

源泉徴収票作成や労務管理をカンタンに行う方法

源泉徴収票の作成はボタン1つで

気になった方は是非 freee人事労務の30日間無料お試し機能で源泉徴収票を作成してみてください!

まとめ

源泉徴収票の作成の際には、金額などを正しく計算するほか、間違いなく記入していく必要があります。

源泉徴収票の内容は、翌年の住民税額を決定するもとになる給与支払報告書の内容にもなりますので、しっかり時間をとって作成しましょう。

よくある質問

源泉徴収票の書き方は?

源泉徴収票は、国税庁が公開している「給与所得の源泉徴収票」の書式に沿って書いていきます。たとえば「支払金額」は年収の総額、「給与所得控除後の金額」は年収から給与所得控除を差し引いた金額を記入します。所得控除や源泉徴収税額、配偶者・扶養親族の有無も正確に記入してください。

詳しくは、記事内の「源泉徴収票の項目ごとの書き方」をご覧ください。

源泉徴収税額を計算する流れは?

まずは「給与所得」額を算出し、給与所得から所得控除の合計額を差し引いて「課税所得」額を算出します。そして最後に、所得税率・復興特別所得税率をかけて所得税額を算出することで源泉徴収税額を算出できます。

詳しい計算方法は、記事内の「源泉徴収税額(年末調整における所得税)の計算方法」で解説しています。

源泉徴収票を作成する際の注意点は?

源泉徴収票を作成する際には、以下のようなポイントを押さえましょう。

- マイナンバー(個人番号)の取り扱いルールを決める

- 税務署・市区町村への提出範囲を確認する

- 退職者の源泉徴収票は退職後1ヶ月以内に発行する

- 記載内容を間違えた場合は再発行する

- 未発行・未交付には罰則がある

それぞれのポイントについては、記事内の「源泉徴収票を作成する際の注意点」で詳しく解説しています。