監修 好川寛 プロゴ税理士事務所

インボイス制度が導入された2023年10月1日以降は、売り手が買い手に対して適格請求書を発行し、双方が適格請求書を保管することで、買い手は仕入税額控除の適用を受けることができます。

インボイス制度は、消費税の課税事業者か免税事業者かで起こりうる影響は変わってきますが、業種によっても影響の度合いは異なります。

本記事では、インボイス制度に関係ない業種や影響を受ける業種、その対策について解説します。

インボイス制度の概要について詳しく知りたい方は、別記事「2023年10月から始まったインボイス制度とは?図解でわかりやすく解説!」をあわせてご確認ください。

目次

- インボイス制度に関係ない業種とパターン

- 1. 顧客が事業者ではなく一般消費者の業種

- 2. 専門分野で高いスキルが必要となる業種

- 3. 取引先が免税事業者・簡易課税事業者の場合

- 4. 会社員やアルバイトとして働いている場合

- インボイス制度の影響を受ける業種例

- 請求書を受け取る側(買い手)の場合に影響を受ける業種

- 請求書を発行する側(売り手)の場合に影響を受ける業種

- インボイス制度に対応したほうがよいケース

- 自らの売上が1,000万円を超えている場合

- 取引先(買い手)が課税事業者であった場合

- 顧客に一般消費者と事業者が両方いる場合

- 適格請求書の発行が免除になる特例

- 媒介者交付特例

- 農協特例

- 卸売市場特例

- まとめ

- 無料で請求書・見積書を発行したいならfreee請求書がおすすめ

- よくある質問

インボイス制度に関係ない業種とパターン

インボイス制度が導入された2023年10月1日以降は、一定の記載事項を満たした適格請求書を発行し、双方が保存することで、買い手は仕入税額控除の適用を受けることができます。

この適格請求書を発行できるのは、事前に税務署に登録申請をした適格請求書発行事業者のみです。なお、この登録申請を行えるのは消費税の課税事業者のみです。

つまり、免税事業者は適格請求書が発行できません。

免税事業者と取引のある課税事業者は、その取引にかかる消費税額が仕入税額控除の対象外となるため、今よりも税負担がかかる可能性があります。

このように、基本インボイス制度による影響は業種ではなく、消費税の課税事業者か免税事業者かで異なりますが、以下の業種やケースに該当する場合はインボイス制度による影響は少ないと考えられます。

インボイス制度に関係ない業種とパターン

- 顧客が事業者ではなく一般消費者の業種

- 専門分野で高いスキルが必要となる業種

- 取引先が免税事業者・簡易課税事業者の場合

- 会社員やアルバイトとして働いている場合

影響が少ないと考えられる理由について詳しく解説していきます。

1. 顧客が事業者ではなく一般消費者の業種

個人事業主以外の一般消費者は、購入したものやサービスに対して消費税を直接納める必要がないため、仕入税額控除は関係ありません。

そのため、顧客が個人事業主を除く一般消費者のみの事業者であれば、インボイス制度は関係がないといえます。一般消費者のみを顧客とする業種は以下のとおりです。

一般消費者のみを顧客とする業種の一例

- 美容院

- 理髪店

- ネイルサロン

- エステサロン

- マッサージ店

- スポーツジム

- 学習塾

- 音楽教室

- 英会話教室

- 居住用賃貸住宅のオーナー

- 医療機関

なお、小売業・飲食店業・写真業・旅行業・タクシー業・駐車場業などの、不特定かつ多数の人々に対して販売やサービス提供を行っている業種は、適格請求書に代えて「適格簡易請求書」の発行が認められています。

これらの業種は個人事業主や会社員が経費精算をするために領収書を求められるケースが多いです。その場合、適格請求書として発行できないと、利用者側は仕入税額控除ができません。

2. 専門分野で高いスキルが必要となる業種

イラストレーターやエンジニアなどは専門スキルを求められるため、市場価値が高いです。

発注する買い手側としては、同等のスキルをもった課税事業者を探すには手間も工数もかかってしまいます。そのため、現在取引をしている専門職の事業者(売り手)が免税事業者のままであっても、そのまま取引は継続される可能性は高く、インボイス制度による影響は少ないと考えられます。

3. 取引先が免税事業者・簡易課税事業者の場合

取引先の買い手が免税事業者である場合は、そもそも仕入税額控除が適用されないので、適格請求書の発行は不要です。

また、買い手が簡易課税制度を利用している場合は、売上に対し一定の税率を掛けて消費税を算出するため、取引の過程で発生する請求書や領収書、レシートが適格請求書の様式であるかどうかは関係ありません。

【関連記事】

簡易課税制度とは?申告方法やメリット、デメリットを解説

4. 会社員やアルバイトとして働いている場合

上述したように、インボイス制度の影響を受けるのは消費税の免税事業者・課税事業者です。すなわち取引に消費税が含まれている個人事業主やフリーランス、企業が対象となります。

報酬(給与)に消費税が含まれていない給与所得者の会社員やアルバイトには関係ありません。

ただし、給与所得以外に個人事業主として副業をしている場合は、報酬に消費税が含まれていることが多いのでインボイス制度の影響を受ける可能性があります。

インボイス制度の影響を受ける業種例

上述したように、インボイス制度は消費税の免税事業者と取引のある課税事業者への影響が大きいです。

自身が請求書を発行する側(売り手)であるか、受け取る側(買い手)であるかによっても異なるので、それぞれ業種例を踏まえて解説していきます。

請求書を受け取る側(買い手)の場合に影響を受ける業種

自身が請求書を受け取る側(買い手)の課税事業者だった場合、取引先がインボイス制度導入後も免税事業者のままでいると、その取引は仕入税額控除の対象外となります。

そのため、仕入れ先に免税事業者が多い業種は、インボイス制度による影響が考えられます。具体的な業種として以下が挙げられます。

飲食店

自身が飲食店を経営するオーナーかつ課税事業者で、食材の仕入れ先である農業従事者や卸売業者が免税事業者だった場合は適格請求書が交付されません。その取引の仕入税額控除が適用されないため、仕入れにかかる消費税額分を負担しなければいけなくなります。

また、飲食業界では軽減税率8%と標準税率10%の仕入れが混在するため、より複雑な税務処理が求められます。

【関連記事】

インボイス制度が飲食店に与える影響とは?必要な対応と今からできる準備について解説

建設業

建設会社で、一人親方など外部の職人に発注をしている場合、その発注先が免税事業者だと適格請求書が発行されず、取引にかかる消費税額は仕入税額控除の対象外となります。

なお、建設業では「偽装一人親方」が問題視されています。偽装一人親方とは、企業が社会保険料の負担を減らすために、従業員と変わらない働き方をしているにもかかわらず個人事業主として契約し働かせることです。

偽装一人親方が消費税の免税事業者だった場合、インボイス制度導入後は、その取引にかかる消費税額分を発注元である企業が負担しなければなりません。結果として税負担が増えるため、偽装一人親方の減少が期待できるといえます。

電力会社

電力会社はFIT制度によって20年間の売買契約が定められているため、インボイス制度開始後も一定価格で買い取らなければなりません。

仕入先が免税事業者の場合は適格請求書を発行できないため、その場合は仕入税額控除ができません。

FIT制度とは、太陽光発電などの再生可能エネルギーで発電した電力を、電力会社が一定価格で一定期間買い取ることを国が約束する制度です。

出典:経済産業省「制度の概要|FIT・FIP制度|なっとく!再生可能エネルギー」

請求書を発行する側(売り手)の場合に影響を受ける業種

自身が請求書を発行する売り手側の免税事業者で、取引している買い手側が課税事業者だった場合、買い手側はその取引にかかる消費税額分の仕入税額控除が受けられません。

つまり、取引先の課税事業者(買い手)の税負担が増えてしまうのです。

それを理由に買い手側から取引内容や価格の見直しを交渉されたり、新規の契約が難しくなったりする可能性があります。

一方、すでに課税事業者の場合は、税務署に適格請求書発行事業者の登録申請をすれば適格請求書の発行が可能になります。

課税事業者が多い企業と取引することが多い以下の業種の人は、取引先の状況を確認した上で適格請求書発行事業者になるか検討してみましょう。

インボイス制度で影響を受ける職種の一例

- デザイナー

- エンジニア

- イラストレーター

- カメラマン

- ライター

- 一人親方

- 弁護士、行政書士、司法書士などの士業

- フードデリバリー業

- 委託ドライバー

- 不動産賃貸業

インボイス制度に対応したほうがよいケース

以下のように自身が課税事業者、または取引先に課税事業者がいるケースでは、消費税の仕入税額控除に影響があるためインボイス制度に対応したほうがよいといえます。

インボイス制度に対応したほうがよいケース

- 自らの売上が1,000万円を超えている場合

- 取引先が課税事業者であった場合

- 顧客に一般消費者と事業者が両方いる場合

自らの売上が1,000万円を超えている場合

自らの課税売上が1,000万円を超えている場合は課税事業者に該当し、消費税の納付が義務付けられます。

自身にかかる税負担額は変わらないので、適格請求書を発行できる適格請求書発行事業者の登録をしておくとよいでしょう。

適格請求書を発行できるようになれば、取引先の課税事業者も自身との取引にかかる消費税額分を仕入税額控除の対象とすることができます。

取引先(買い手)が課税事業者であった場合

発注をする取引先(買い手)が課税事業者で、発注を受ける(売り手)側が免税事業者のままの場合、適格請求書の発行ができないため、その取引にかかる消費税額分は仕入税額控除の対象外となります。

そのため、取引先(買い手)側の税負担が大きくなってしまうため、それを理由に取引内容や価格の見直しを交渉される可能性があります。

取引先に課税事業者がいる場合は、こうしたリスクを軽減するためにも適格請求書発行事業者になるかどうか検討しましょう。

顧客に一般消費者と事業者が両方いる場合

顧客が一般消費者だけでなく事業者もいる場合は注意が必要です。

前述のとおり、顧客が一般消費者のみの場合はインボイス制度による影響は特にありません。しかし、顧客に課税事業者もいる場合は適格請求書が発行されなければ買い手の課税事業者は仕入税額控除を適用できません。

たとえば、エステ店が個人にエステのサービスを提供し、課税事業者の企業に化粧品を販売する場合などが該当します。

このように顧客に一般消費者と事業者が両方いる場合、適格請求書発行事業者の登録をしておくことで、取引相手の税負担増を防ぐことができます。

適格請求書の発行が免除になる特例

ECサイトや農協・卸売市場を通じて商品を販売している場合、生産者自身(売り手)から購入者(買い手)へ直接請求書を交付することが難しいです。

そのため、委託販売事業者が売り手に代わって買い手へ適格請求書を交付できる特例がいくつか設けられています。

媒介者交付特例

媒介者交付特例とは、ECサイトのように売り手と買い手の間に媒介者をはさんで取引が行われる委託販売の場合に、委託販売の委託販売事業者(受託者)が、売り手(委託者)に代わって適格請求書を交付できる制度のことです。

媒介者交付特例は、以下の要件を満たした場合において認められます。

- 委託者及び受託者が適格請求書発行事業者であること

- 委託者が受託者に適格請求書発行事業者の登録を受けている旨を取引前までに通知すること

以下主な通知方法

- 個々の取引の都度、事前に登録番号を書面等により通知する方法

- 基本契約等により委託者の登録番号を記載する方法

出典:国税庁「適格請求書の交付方法」

農協特例

農業従事者の多くは、「無条件委託方式・共同計算方式」で農協(JA)などに販売を委託しています。

- 無条件委託方式:売値・販売時期・販売先などの条件をつけずに販売を委託すること

- 共同計算方式:一定期間における販売額を平均価格により精算すること

農協特例とは、上記の要件を満たす委託販売において、売り手である農業従事者の適格請求書の交付義務を免除し、仲介している農協(JA)などが適格請求書を買い手に交付するというものです。

これにより、農業従事者が免税事業者であっても買い手側が仕入税額控除を適用することができます。

卸売市場特例

一般的に生鮮食品などは生産者から卸売市場を通して卸などに販売されます。この場合も売り手である生産者から直接購入者に適格請求書を発行することは難しいです。

そのため、売り手である生産者の適格請求書の交付義務を免除し、買い手である購入者には卸売市場が発行する適格請求書で仕入税額控除することを認められています。これが「卸売市場特例」です。

【関連記事】

インボイス制度が農業従事者(農家)に与える影響とは?特例や対応すべきことについて解説

媒介者交付特例は生産者(売り手)と委託販売事業者の双方が適格請求書発行事業者でなければいけません。一方、農協特例・卸売市場特例は生産者が免税事業者であっても適用されます。

まとめ

インボイス制度は業種ではなく、消費税の免税事業者か課税事業者かで起こりうる影響は異なります。

インボイス制度導入により最も影響を受けるのは、請求書を発行する側(売り手)が消費税の免税事業者で、請求書を受け取る側(買い手)が課税事業者のケースです。

売り手側が免税事業者のままだと適格請求書が発行できないため、買い手側はその取引にかかる消費税額分を仕入税額控除できず、税負担が大きくなります。

ただし、買い手も消費税の免税事業者であったり、一般の消費者だった場合は適格請求書を発行できなくても問題はありません。

企業規模の大きい企業から発注を受けている事業者は、今後の取引に影響がないよう適格請求書発行事業者になることを検討してみましょう。

無料で請求書・見積書を発行したいならfreee請求書がおすすめ

請求書や見積書の作成は、お金が絡む業務なので少しのミスが重大な問題に発展する場合もあります。請求・見積業務を負担に感じる方には、無料で請求書・見積書を発行できるfreee請求書の利用がおすすめです。

ここからはfreee請求書を利用するメリットについて紹介します。

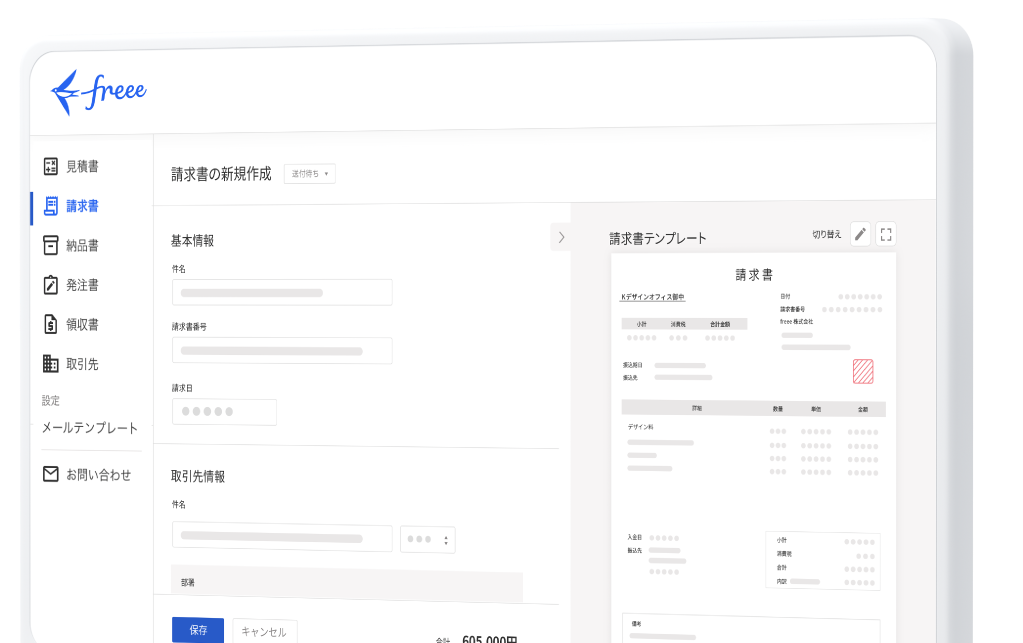

フォーム入力で誰でも簡単に作成できる

freee請求書は見積書や発注書など、請求書以外にもさまざまな書類を簡単に作成することが可能です。

またフォームに沿って入力した内容がリアルタイムで書類上に反映されるため、プレビューを見ながら簡単に書類を作成できます。入力が必要な項目はあらかじめ設定されており、消費税(内税・外税)や源泉税なども自動計算されます。

freee請求書を利用することで、入力漏れや計算ミスなどを未然に防ぎ、正確な書類をスピーディに作成できるようになります。

2023年10月から開始されたインボイス制度にも対応

2023年10月からインボイス制度が施行されました。インボイス制度の制度施行に伴い、インボイス制度の要件を満たした適格請求書の交付、計算方法の変更、インボイスの写しの保存義務化など請求書業務の負担が増えることが予想されています。

freee請求書では、金額を入力するだけでインボイスの計算方法で自動計算し、適格請求書の項目も満たした請求書を作成・発行することが可能です。

また、作成した請求書は電子保存されるため、インボイスの写しの保存義務化にも対応できます。

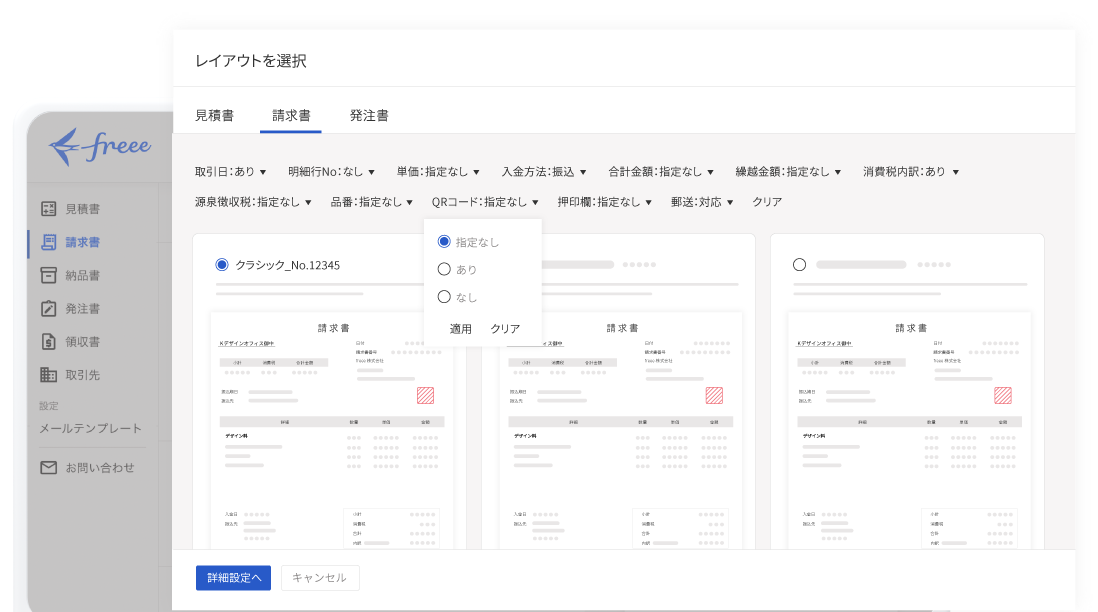

テンプレートは40種類以上!自分にあった請求書・見積書を作成可能

freee請求書には40種類以上のテンプレートが用意されています。その中から自分にあったテンプレートを選択して書類を作成できます。書類に記載する項目はテンプレートから変更を行うことも可能です。

請求書や見積書の作成から管理までを効率化できるfreee請求書の使い方は動画でも解説しています。ぜひ参考にしてみてください。ぜひ参考にしてみてください。

会員登録不要で請求書のテンプレートを無料ダウンロードできるサービスも

freee請求書のほかにも、freeeでは請求書を無料で作成できるサービスを新たにご提供しています。会員登録不要で誰でも無料で請求書のテンプレートをダウンロードすることができます。

具体的に、freeeの無料テンプレート集でダウンロードできる書類には以下のようなものがあります。

<会計>

・請求書(インボイス制度対応)

・発注書

・納品書

・領収書

<人事労務>

・内定通知書

・在籍証明書

・顛末書 など

freeeの無料テンプレート集では、上記のほかにも無料でダウンロードできる書類を準備中です。ぜひこちらもご活用ください。

よくある質問

インボイス制度で困る業種は?

インボイス制度導入後、免税事業者の売り手は適格請求書を発行できず、買い手の課税事業者はその取引において仕入税額控除を受けることができません。買い手側では飲食店・建設業・電力会社など、売り手側ではデザイナー・エンジニア・イラストレーターなどが該当します。

詳しくは記事内「インボイス制度の影響を受ける業種例」をご覧ください。

適格請求書(インボイス)が必要ない事業者は?

インボイス制度は消費税を納める事業者に影響がありますが、以下の業種やパターンではそもそもインボイス制度に関係がありません。

- 顧客が事業者ではなく一般消費者の場合

- 専門分野で高いスキルを持っている場合

- 取引先が免税事業者・簡易課税事業者の場合

- 会社員やアルバイトとして働いている場合

詳しくは記事内「インボイス制度に関係ない業種とパターン」をご覧ください。

監修 好川寛(よしかわひろし)

元国税調査官。国税局では税務相談室・不服審判所等で審理事務を中心に担当。その後、大手YouTuber事務所のトップクリエイターの税務支援、IT企業で税務ソフトウェアの開発に携わる異色の税理士です。