最終更新日:2023/09/06

監修 伴 洋太郎 BANZAI税理士事務所

源泉徴収とは、特定の所得について、支払者が所得税を徴収して納付する制度のことです。支払いを受ける者が源泉徴収の対象である場合、請求書に源泉徴収の金額を記載することがあります。

本記事では、源泉徴収についての基本的な知識・源泉徴収の計算方法・請求書における源泉徴収の書き方などに加え、インボイス制度導入後の変化についても解説します。

目次

請求書に源泉徴収額を書くのは義務?

所得税法上、請求書に源泉徴収額を記載することは義務ではありません。所得税法6条では、源泉徴収を行う義務は「報酬を支払う側が負うもの」と定められています。

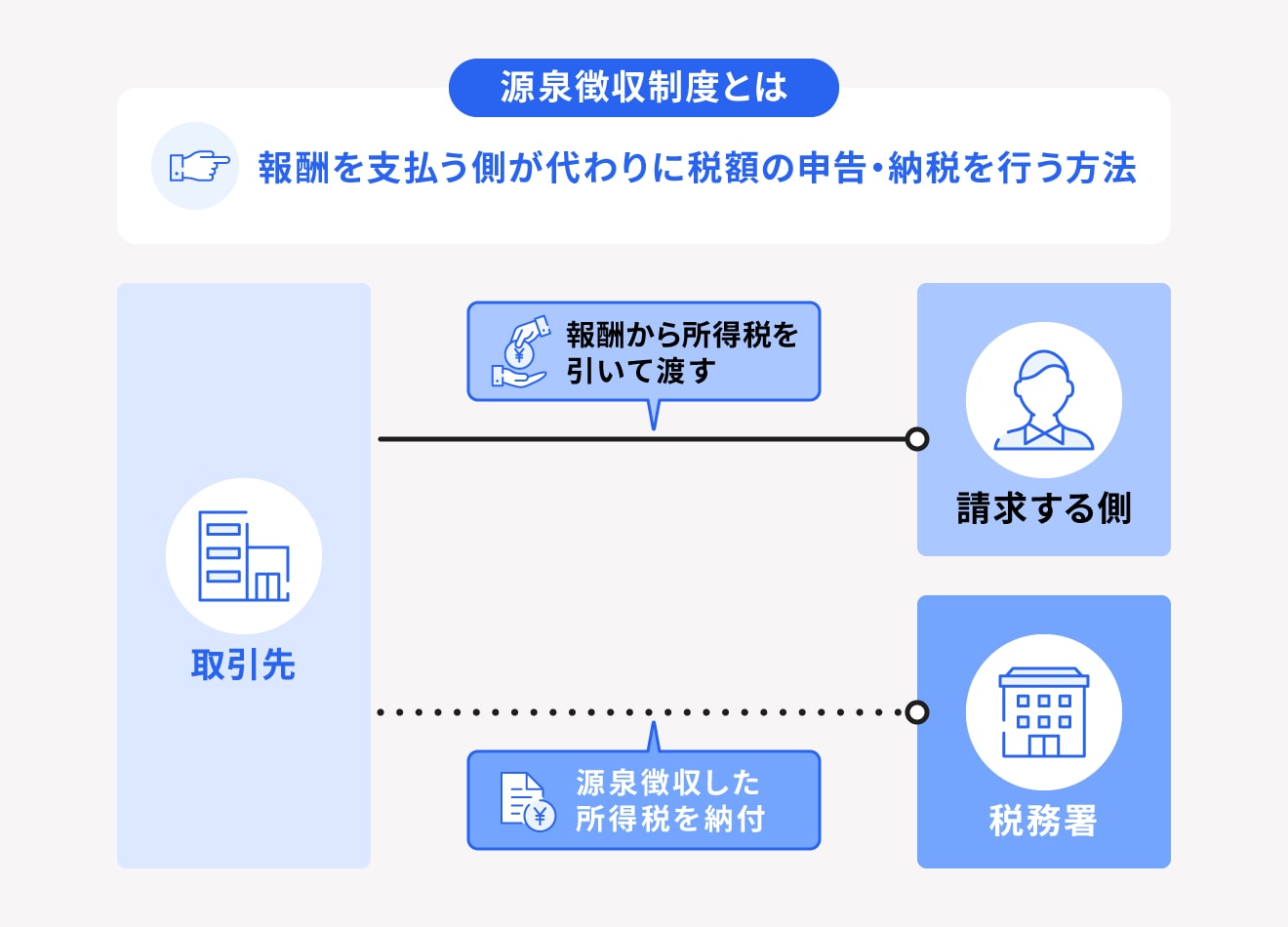

源泉徴収とは、特定の所得について、その所得の支払の際に支払者が所得税を徴収して納付する制度です。「納税が必要になる際、支払先が代わりに納税してくれる」と考えるとわかりやすいでしょう。

出典:国税庁「令和5年版 源泉徴収のしかた P1」

請求書に源泉徴収額を記載するのは任意

所得税の源泉徴収が義務付けられている報酬が含まれている場合、取引先が源泉徴収額を差し引いた金額が実際に支払われる報酬額となります。

支払額(請求額)- 源泉徴収額 = 実際の報酬額

ただし、源泉徴収額を請求書に記載するかの判断は、請求する側の任意です。

請求先が源泉徴収を行う場合、契約時や初回の請求書作成時に、源泉徴収額の記載を求めるのが一般的です。

請求書に源泉徴収額を記載するときのポイント

請求書に源泉徴収額を記載する際は、消費税の記載方法や小数点以下の処理など注意すべきポイントがあります。

源泉徴収額の記載方法と小数点以下の数字の処理

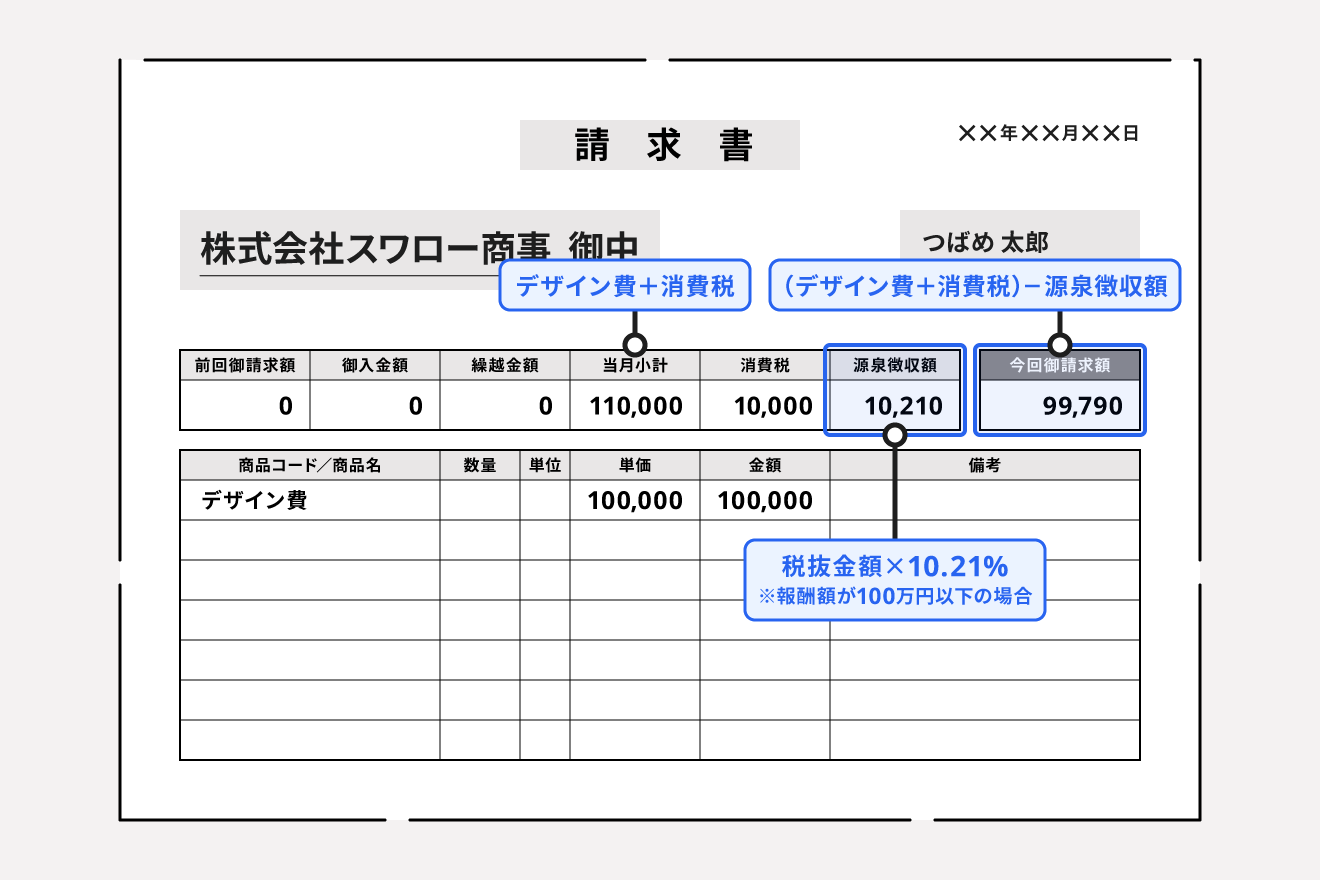

請求書に源泉徴収額を記載する場合、請求額から源泉徴収額が差し引かれているのをわかるように合計欄に書くのが一般的です。

計算した源泉徴収税額に小数点以下の数字が発生した場合は、切り捨てて計算・記載してください。

消費税は分けて記載する

原則、消費税等の額を含めた金額が源泉徴収の対象ですが、請求書等において報酬・料金等の額と消費税等の額が明確に区分して記載されている場合は、その報酬・料金等の額のみを源泉徴収の対象としても問題はありません。

そのため、消費税については「税抜価格」として、消費税を分けて記載するほうがよいでしょう。

たとえば報酬880,000円の場合、【A例】「税込価格表記」と【B例】「税抜価格表記」では、8,168円の差額が発生します。後者のほうが、実質的に源泉徴収額を低く抑えることができます。

【A例】「税込価格表記」消費税を含めて報酬が提示されている場合

- 源泉徴収額:880,000 × 0.1021 = 89,848(円)

- 実際に支払われる金額:880,000 - 89,848 = 790,152(円)

【B例】「税抜価格表記」消費税を含めずに報酬が提示されている場合

- 源泉徴収額:800,000 × 0.1021 = 81,680(円)

- 実際に支払われる金額:880,000 - 81,680 = 798,320(円)

報酬とともに経費も請求されている場合

報酬に加えて各種経費が請求書に記載されている場合、源泉徴収の対象になるものと対象外のものがあります。たとえば弁護士や税理士の場合、源泉徴収の対象になるのは、交通費や旅費といった名目で支払われるものです。

一方、源泉徴収の対象外となるのは、登録免許税等の支払者が本来支払う必要のある経費です。

出典:国税庁「No.2798 弁護士や税理士等に支払う報酬・料金」

出典:国税庁「〔弁護士等の報酬又は料金(第2号関係)〕」

請求書に源泉徴収額を書くメリット

請求書に源泉徴収額を記載すると、企業などの支払う側と、個人事業主やフリーランスなど支払いを受け取る側、双方にとってメリットがあります。

企業などの支払う側は、請求書上で「実際に支払う報酬額(源泉徴収額を天引きした金額)」を確認できるため、会計業務がスムーズになるでしょう。

支払いを受け取る側も事前に源泉徴収額を確認しておけば、入金された金額に間違いがないか確認することができます。

また、源泉徴収額を記載した請求書は、自身の源泉徴収額を把握することができるため、個人事業主やフリーランスが確定申告をするときにも役立ちます。

源泉徴収の対象となる仕事

源泉徴収の対象となる仕事は以下に限られています。また、報酬や料金等の支払を受ける者が個人であるか法人であるかによって異なります。

個人の場合の源泉徴収の対象となる範囲

- 原稿料、デザイン料、講演料、放送謝金、工業所有権の使用料、技芸・スポーツ・知識等の教授・指導料など

ただし、懸賞応募作品等の入選者に支払う賞金等については、一人に対して1回に支払う金額が50,000円以下であれば、源泉徴収をしなくてもよい - 弁護士、公認会計士、税理士等の報酬・料金

- 社会保険診療報酬支払基金から支払われる診療報酬

- 外交員、集金人、電力量計の検針人、プロ野球の選手、プロサッカーの選手等の報酬・料金

- 芸能、ラジオ放送及びテレビジョン放送の出演、演出等の報酬・料金並びに芸能人の役務提供事業を行う者が支払を受けるその役務の提供に関する報酬・料金

- バー・キャバレー等のホステス、バンケットホステス・コンパニオン等の報酬・料金

- 使用人を雇用するための支度金等の契約金

- 事業の広告宣伝のための賞金及び馬主が受ける競馬の賞金

出典:国税庁「源泉徴収のしかた 令和5年版 23P」

源泉徴収を行う際の注意点

同じ会社へ請求する場合でも業務内容によって源泉徴収を行うもの、行わないものがあります。また、士業の源泉徴収にはほかと異なる点が複数あり、注意が必要です。

具体例として、Webデザイン事務所へ発注する場合の注意点と、士業の源泉徴収の注意点について解説します。

Webデザイン事務所へ発注する場合

Webデザイン事務所への発注においては、デザイン業務は源泉徴収の対象になり、コーディング(プログラムの記載や画像や音声データのコード化)業務は、源泉徴収の対象外になる点に注意が必要です。

Webデザインは、源泉徴収の対象である「デザイン料」に含まれます。一方、Webページの作成に欠かせない、HTMLやCSS、JavaScriptなどのプログラム言語によるコーディング業務は、国税庁の定める源泉徴収の対象報酬に含まれていません。

そのため、請求書には源泉徴収の対象となるデザイン料と、源泉徴収の対象外であるコーディング料を明確に分けて記載する必要があります。

士業の源泉徴収の注意点

司法書士・土地家屋調査士・海事代理士の源泉徴収税額の計算方法は、ほかの士業と異なるだけでなく、士業であっても行政書士報酬には源泉徴収の義務がありません。

士業ごとに異なる点も多いため、自身が士業に該当する場合は、確認のうえ請求書を作成しましょう。

出典:国税庁「源泉徴収のしかた 令和5年版 P25」

源泉徴収の計算方法

源泉徴収の計算方法は請求額が100万円以下の場合と、100万円を超える場合で異なります。ここでは実際に数字をあてはめて計算方法を解説します。

請求額が100万円以下の場合

請求額が100万円以下の場合は、支払金額の10.21%が源泉徴収の税額となります。

【例】80万円(税別)の報酬を支払う場合(原稿料や弁護士費用など)

- 源泉徴収額:800,000 × 0.1021 = 81,680(円)

- 実際に支払われる金額:880,000 - 81,680 = 798,320(円) ※880,000 = 報酬80万円の税込価格

請求額が100万円を超える場合

請求額が100万円を超える場合は、支払金額より100万円を引いた金額の20.42%に10万2,100円を加えた金額が源泉徴収の金額となります。

【例】120万円(税別)の報酬を支払う場合(原稿料や弁護士費用など)

- 源泉徴収額:(1,200,000 - 1,000,000)× 0.2042 + 102,100 = 142,940(円)

※1円未満の端数は切り捨て - 実際に支払われる金額:1,320,000 - 142,940 = 1,177,060(円)

※1320,000 = 報酬120万円の税込価格

源泉徴収税を納税する方法

支払いを受け取る側で、すでに源泉徴収額を差し引かれた状態で報酬を受け取った場合、源泉徴収に関する作業は特に不要です。

一方、報酬を支払う側は源泉徴収を預かっている状態のため、報酬から差し引いた源泉徴収の納税をおこなう必要があります。

納税方法は、コンビニや窓口を経由した現金納付に加え、キャッシュレス納付も可能です。キャッシュレス納付には、e-taxを経由して行う「ダイレクト納付」「インターネットバンキングの利用」に加え、「クレジットカード納付」「スマホアプリ納付」などがあります。

出典:国税庁「源泉所得税の納税手続」

源泉徴収をした所得税や復興特別所得税は、給与や報酬を支払った月の翌月10日までに納めなければなりません。

ただし、給与を支給する人員が常時10人より少ない場合は、所得税・復興特別所得税を半年ごとの年2回にまとめて納める特例措置が設けられています。特例対象になるには「源泉所得税の納期の特例の承認に関する申請書」の提出が必要です。

出典:国税庁「No.2505 源泉所得税及び復興特別所得税の納付期限と納期の特例」

インボイス制度導入で源泉徴収額の書き方は変わる?

2023年10月1日からインボイス制度が始まります。これは納税される消費税額を正しく計算するために設けられた制度のため、所得税に関係する源泉徴収額の記載方法に変更はありません。

インボイス制度は、「適格請求書(インボイス)」と呼ばれる請求書や納品書、領収書などを適切に保管することを条件に、仕入税額控除が適用される制度です。

インボイスの要件を満たしていない請求書や領収書では、原則として消費税の仕入税額控除を受けることができません。

インボイス制度について詳しく知りたい方は、別記事「2023年10月から始まるインボイス制度とは?図解でわかりやすく解説!」をあわせてご確認ください。

まとめ

源泉徴収額を請求書に記載することは、個人事業主・フリーランスなど支払いを受ける者の義務ではありません。しかし、支払者の会計業務を負担軽減できるほか、入金時や確定申告時に正確な金額が把握できるメリットもあります。

また、こちらから税別記載を明確にすることで、税額負担を軽減できることもあるかもしれません。また、源泉徴収額を計算する際は、報酬や経費など、対象外のものを含めると余計な税金を払うことになってしまいます。しっかり確認して、正しく納税しましょう。

無料で請求書・見積書を発行したいならfreee請求書がおすすめ

請求書や見積書の作成は、お金が絡む業務なので少しのミスが重大な問題に発展する場合もあります。請求・見積業務を負担に感じる方には、無料で請求書・見積書を発行できるfreee請求書の利用がおすすめです。

ここからはfreee請求書を利用するメリットについて紹介します。

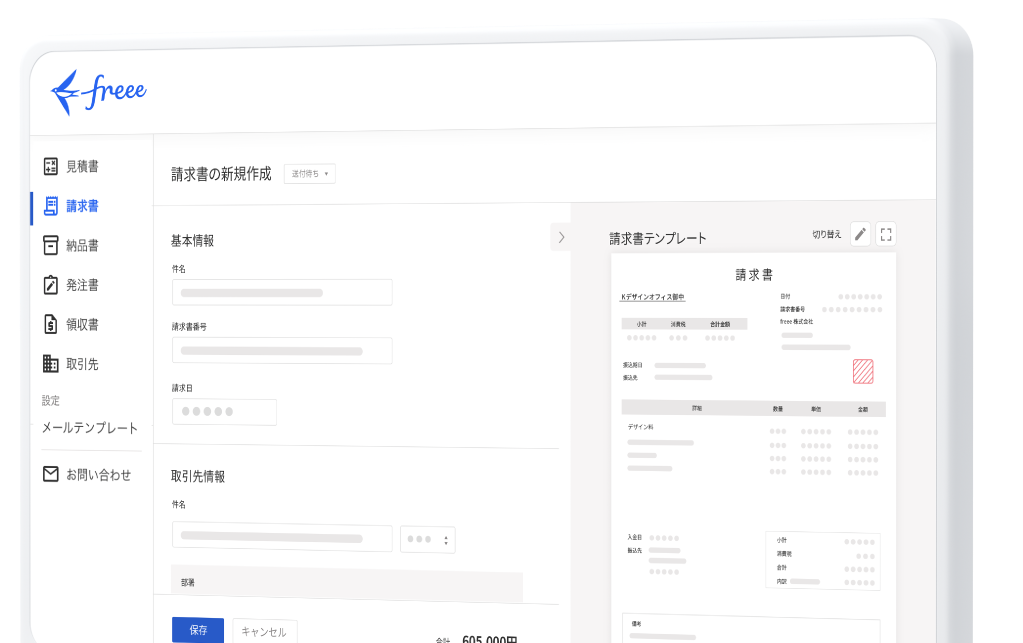

フォーム入力で誰でも簡単に作成できる

freee請求書は見積書や発注書など、請求書以外にもさまざまな書類を簡単に作成することが可能です。

またフォームに沿って入力した内容がリアルタイムで書類上に反映されるため、プレビューを見ながら簡単に書類を作成できます。入力が必要な項目はあらかじめ設定されており、消費税(内税・外税)や源泉税なども自動計算されます。

freee請求書を利用することで、入力漏れや計算ミスなどを未然に防ぎ、正確な書類をスピーディに作成できるようになります。

2023年10月から開始されたインボイス制度にも対応

2023年10月からインボイス制度が施行されました。インボイス制度の制度施行に伴い、インボイス制度の要件を満たした適格請求書の交付、計算方法の変更、インボイスの写しの保存義務化など請求書業務の負担が増えることが予想されています。

freee請求書では、金額を入力するだけでインボイスの計算方法で自動計算し、適格請求書の項目も満たした請求書を作成・発行することが可能です。

また、作成した請求書は電子保存されるため、インボイスの写しの保存義務化にも対応できます。

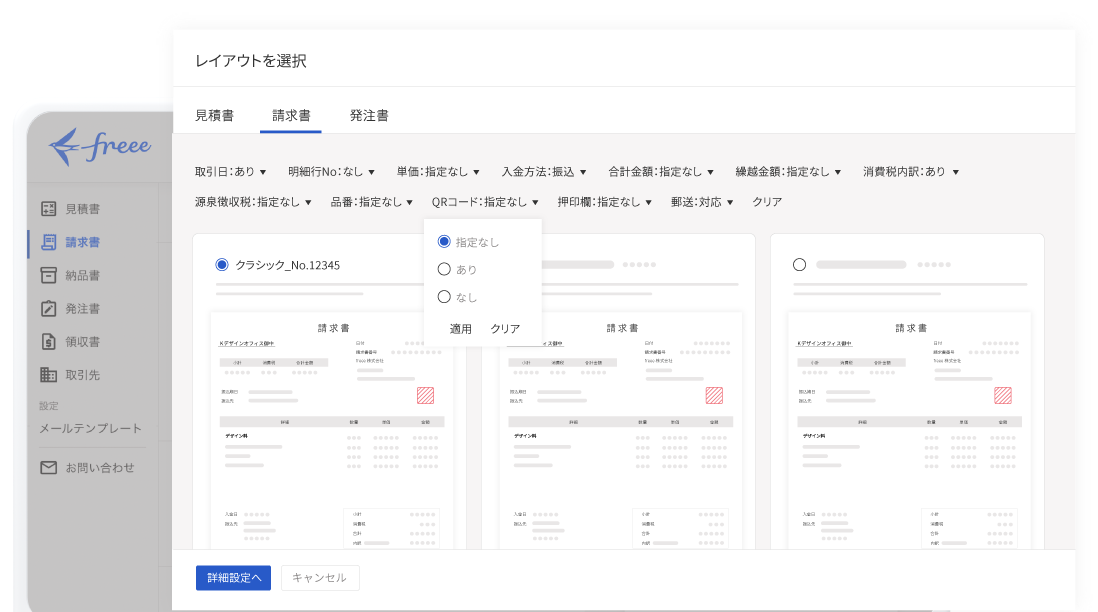

テンプレートは40種類以上!自分にあった請求書・見積書を作成可能

freee請求書には40種類以上のテンプレートが用意されています。その中から自分にあったテンプレートを選択して書類を作成できます。書類に記載する項目はテンプレートから変更を行うことも可能です。

請求書や見積書の作成から管理までを効率化できるfreee請求書の使い方は動画でも解説しています。ぜひ参考にしてみてください。ぜひ参考にしてみてください。

会員登録不要で請求書のテンプレートを無料ダウンロードできるサービスも

freee請求書のほかにも、freeeでは請求書を無料で作成できるサービスを新たにご提供しています。会員登録不要で誰でも無料で請求書のテンプレートをダウンロードすることができます。

具体的に、freeeの無料テンプレート集でダウンロードできる書類には以下のようなものがあります。

<会計>

・請求書(インボイス制度対応)

・発注書

・納品書

・領収書

<人事労務>

・内定通知書

・在籍証明書

・顛末書 など

freeeの無料テンプレート集では、上記のほかにも無料でダウンロードできる書類を準備中です。ぜひこちらもご活用ください。

よくある質問

請求書への源泉所得税とは?

源泉所得税とは、特定の所得について、その所得の支払の際に支払者が所得税を徴収して納付する制度です。

請求書に源泉徴収額を記載することは任意ではありますが、源泉徴収額を記載することで、本来の報酬額と支払われるべき税額を認識しやすくなります。

詳しくは、記事内の「請求書に源泉徴収額を書くのは義務?」をご覧ください。

源泉徴収額は支払金額の何%ですか?

源泉所得税額は、支払金額(報酬)の10.21%が原則です。

ただし、支払金額(報酬)が100万円より多い場合は、支払金額(報酬)から100万円を差し引いた金額の20.42%に10万2,100円を加算した金額が源泉徴収の金額となります。

詳しくは、記事内の「源泉徴収の計算方法」をご覧ください。

請求書に記載された源泉徴収額は誰が払う?

請求書に記載された源泉徴収額は、報酬の支払者が納税します。納税先は、企業の所在地における所轄税務署です。

企業が個人事業主・フリーランスに仕事を依頼(契約)した場合であれば、個人事業主・フリーランス側が請求書を作成し、請求書に記載されている源泉徴収額を、企業が所轄税務署に納付します。

詳しくは、記事内の「源泉徴収税を納税する方法」をご覧ください。

源泉徴収の対象とならない仕事とは?

国税庁に指定されていない仕事は、源泉徴収の対象になりません。たとえば、Webデザインは「デザイン業務」として源泉徴収の対象になりますが、CSSやJavaといったプログラムを書くコーディングは、源泉徴収の対象外です。

また、士業に関する仕事においても、登録免許税や各種行政手数料なども源泉徴収されません。

詳しくは、記事内の「源泉徴収の対象となる仕事」をご覧ください。

監修 伴 洋太郎(ばん ようたろう)

BANZAI税理士事務所代表。税理士/1級FP技能士。大学卒業後、一般企業や税理士事務所での勤務を経て税理士試験に合格し、2018年に開業。個人事業主や中小法人、給与所得者や相続人を対象とした業務の経験が豊富で、スモールビジネスの立ち上げや個人事業の法人化に数多く携わっている。