監修 好川寛 プロゴ税理士事務所

インボイス制度とは、消費税の納税に関しての不正やミスを防ぎ、仕入税額控除の算出を容易にすることを目的として実施される制度です。

しかし、導入後の業務負荷や経営圧迫の懸念や、問題点についての指摘の声があがっています。

本記事では、インボイス制度の廃止や延期の声があがった要因や、インボイス制度の負担を軽減する対策について解説します。

目次

インボイス制度は廃止される?

インボイス制度とは、現行の複数税率に対応した消費税の仕入税額控除の方式です。正式名称は「適格請求書等保存方式」といいます。

インボイス制度について、延期や見直し、廃止を希望する声があがっていますが、現状では廃止や延期などについての発表はありません。

予定通りに制度が始まることを見込んで、適格請求書発行事業者となるかを今から検討し、適格請求書発行事業者となる場合は後述の支援措置を活用しましょう。

インボイス制度の概要について詳しく知りたい方は、別記事「2023年10月から始まるインボイス制度とは?図解でわかりやすく解説!

インボイス制度の廃止・延期の声が上がった原因

前述したように、インボイス制度には各方面からの懸念や不満の声が高まっていました。

2022年6月10日には野党4党共同でインボイス制度の廃止などを盛り込んだ議員立法「時限的消費税減税法案」が提出されたほか、地方自治体や各業界団体からも導入延期や制度の見直しを求める声が上がりました。

免税事業者への負担が大きいこと、業務の負荷が増加することがインボイス制度の廃止・延期を求めていた主な理由です。

免税事業者の負担が大きい

課税事業者が消費税の仕入税額控除を適用するためには、取引先から適格請求書を発行してもらう必要があります。この適格請求書を発行できるのは、適格請求書発行事業者のみです。

適格請求書発行事業者になるためには登録申請が必要ですが、この申請を行えるのは課税事業者のみとなっています。すなわち、免税事業者が適格請求書発行事業者になるには課税事業者にならなくてはなりません。

免税事業者のままでは適格請求書を発行できないため、免税事業者と取引を行っている課税事業者は消費税分損をしてしまいます。そのため、免税事業者は取引先から契約を打ち切られてしまったり、消費税分の値引きを要求されたりする可能性があります。

インボイス制度を機に課税事業者になった場合は、今までは納税が不要であった消費税を納税しなくてはなりません。免税事業者である事業規模の小さな中小企業や個人事業主にとってその負担は大きく、経営圧迫の要因となってしまいます。

インボイス制度後も「免税事業者」のままでいると

適格請求書を発行できないため、取引先が仕入税額控除を受けられない

▶︎ 取引内容の見直し、契約の解消の可能性がある

インボイス制度で「適格請求書発行事業者」になると

消費税の課税事業者となる

▶︎ 今まで免除されていた消費税の納税が義務付けられる

業務の負荷が増加する

適格請求書発行事業者になるために、免税事業者が課税事業者となった場合、業務負荷も大きくなります。適格請求書とそれ以外の請求書で必要な処理が異なるため、課税事業者はそれぞれに適した処理・保管をしなければなりません。

また、適格請求書の発行や納税額計算のために、システムの改修または新たなシステムの導入が必要となる場合があり、システム改修や導入コストも事業者にとって負担となります。

インボイス制度には事業者の負担を軽減するための対策もある

納税額が売上税額の2割に軽減される特例

免税事業者が適格請求書発行事業者となる場合の税負担や事務処理の負担を軽減するために、一定期間、納税額を売上税額の2割とする特例が設定されました。これを2割特例といいます。

- 対象期間:2023年10月1日~2026年9月30日を含む課税期間

- 対象事業者:免税事業者が適格請求書発行事業者になった事業者

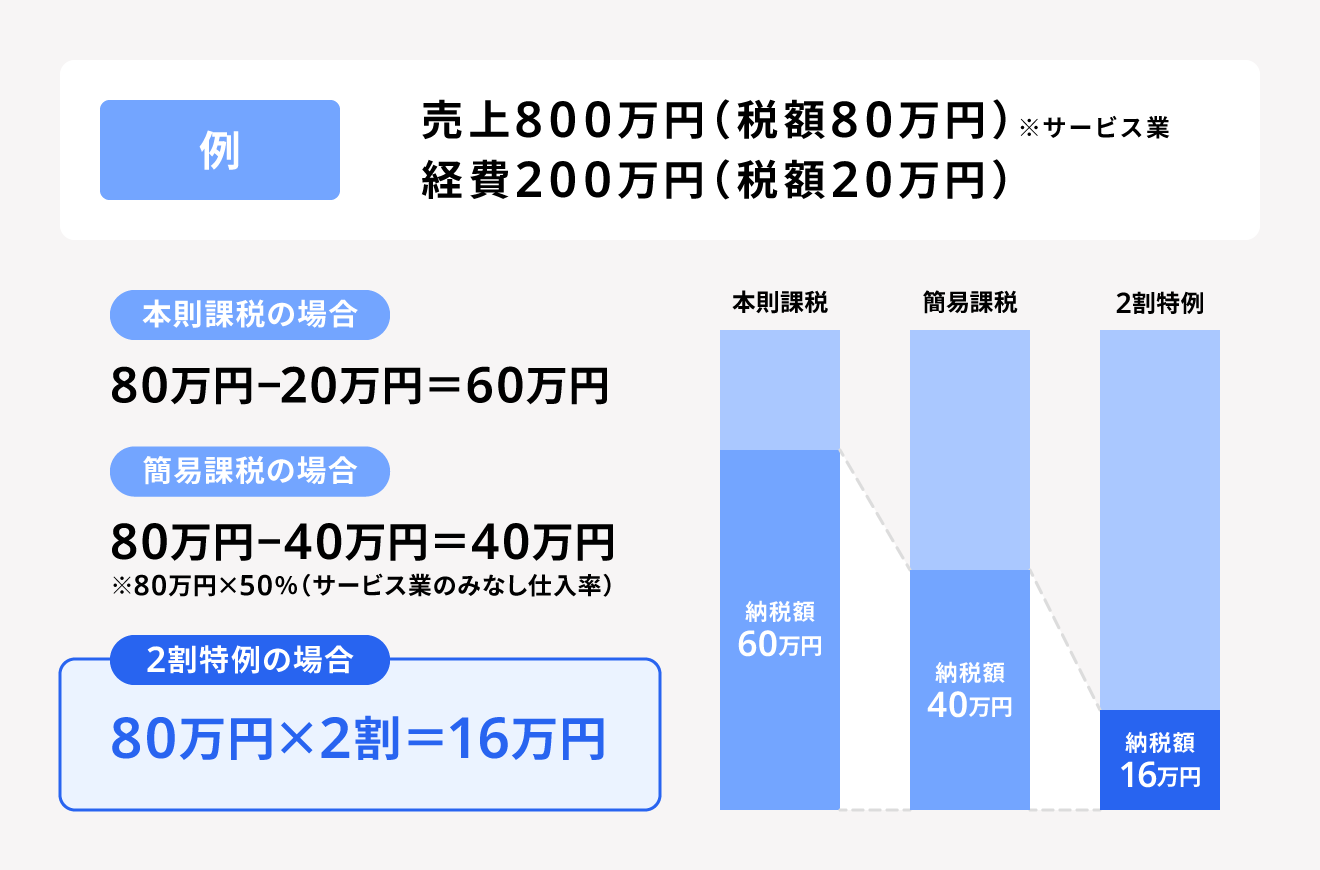

たとえば、サービス業で年間売上800万円、経費が200万円の場合は、売上にかかる消費税は80万円、経費にかかる消費税は20万円になります。

この場合、本則課税・簡易課税を選択した場合の納税額は以下のようになります。

本則課税の場合

▶︎ 計算式:売上税額 - 仕入税額

80万円 - 20万円 = 60万円(納税額)

簡易課税を利用した場合

▶︎ サービス業のみなし仕入れ率は50%

80万円 × 50% = 40万円(納税額)

適格請求書発行事業者の登録で補助金が50万円プラスされる

免税事業者が適格請求書発行事業者になった場合、持続化補助金の支給金額の上限が一律50万円加算されます。

現在の持続化補助金は申請する補助金の種類によって50万円~200万円のため、適格請求書発行事業者となった場合は、補助上限額が100万円〜250万円になります。

会計ソフト導入に補助金が出る

ソフトウェアやハードウェアの購入費や最大2年分のクラウド利用費などのIT導入補助金の補助下限額が撤廃されました。そのため、安価な会計ソフトなどのシステムを導入する場合にも補助金が利用できます。

- 対象事業者:中小企業・小規模事業者等

-

補助額上限:

【ITツール】補助率3/4以内は50万円 / 補助率2/3以内は50~350万円

【PC・タブレット等】補助率1/2以内は10万円まで

【レジ・券売機等】補助率1/2以内は20万円まで

出典:中小企業庁「インボイス制度への対応に取り組む皆様へ各種支援策のご案内」

少額取引は適格請求書が不要

要件にあてはまる事業者について、1万円未満の課税仕入れは帳簿保存だけで仕入税額控除を行えます。

- 対象期間:2023年10月1日(日)~2029年9月30日(日)

-

対象事業者:

・2年前の課税売上が1億円以下の事業者

・1年前の上半期の課税売上が5千万円以下の事業者

少額な値引き・返品は適格返還請求書の発行が不要

1万円未満の値引きや返品等については、適格返還請求書(返還インボイス)の発行が不要になりました。

これは事務処理の煩雑さ軽減を目的としており、経過措置ではなく、恒久的な変更のため、対象期間はなく、全ての人が対象となります。

インボイス制度導入によるメリット

デメリットや懸念の声が大きいインボイス制度ですが、導入のメリットもいくつかあります。

課税事業者は電子インボイスの導入による業務効率化を図れる

インボイス制度は電子データによる適格請求書(電子インボイス)の送付や保存が認められています。そのため、印刷や送付にかかるコストの削減や、保管場所に困ることもなくなります。

電子インボイスであれば、複雑化する仕入税額控除の算出や請求書の取り込みもシステムを利用して行うことが可能で、業務の効率化も期待できます。

課税事業者になることで取引継続や新規開拓についての心配がなくなる

前述のしたように買い手である課税事業者は今後、免税事業者との取引を停止してしまう可能性があります。

免税事業者が適格請求書発行事業者の登録を行い、課税事業者となることで、インボイス制度を原因とした取引の影響を心配することがなくなります。さらに、仕入税額控除を受けられる事業者として新規取引先の獲得の機会も広がります。

【関連記事】

インボイス制度はやばい?インボイス制度のメリットとデメリットをわかりやすく解説

まとめ

インボイス制度に対するネガティブな意見は各所からあがっていますが、現段階で延期や廃止の予定はありません。

政府の出している経過措置や補助金を活用し、システムの導入や業務フローの見直しを進めましょう。

無料で請求書・見積書を発行したいならfreee請求書がおすすめ

請求書や見積書の作成は、お金が絡む業務なので少しのミスが重大な問題に発展する場合もあります。請求・見積業務を負担に感じる方には、無料で請求書・見積書を発行できるfreee請求書の利用がおすすめです。

ここからはfreee請求書を利用するメリットについて紹介します。

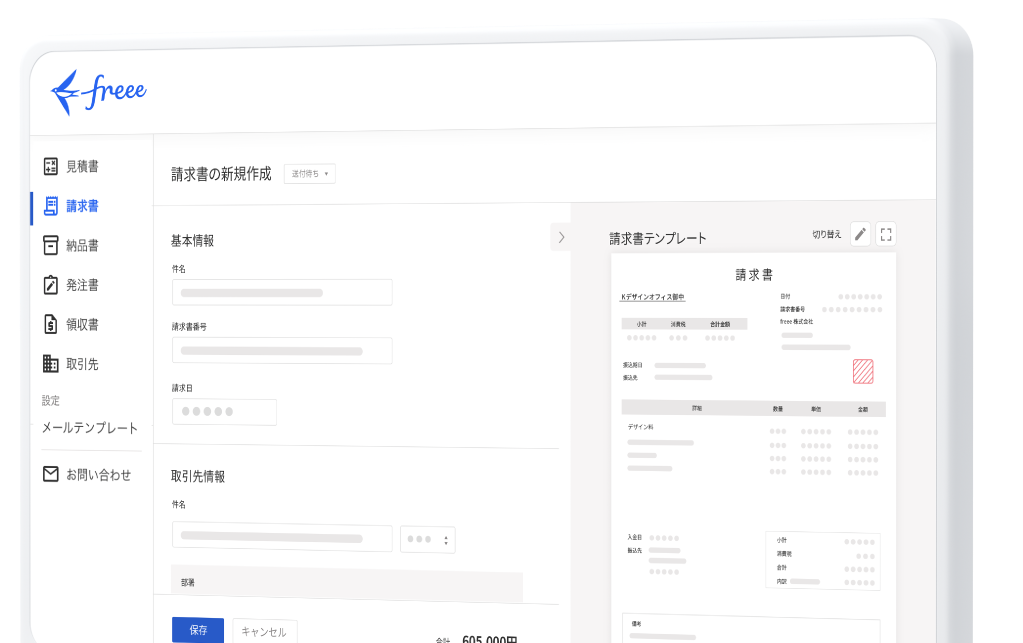

フォーム入力で誰でも簡単に作成できる

freee請求書は見積書や発注書など、請求書以外にもさまざまな書類を簡単に作成することが可能です。

またフォームに沿って入力した内容がリアルタイムで書類上に反映されるため、プレビューを見ながら簡単に書類を作成できます。入力が必要な項目はあらかじめ設定されており、消費税(内税・外税)や源泉税なども自動計算されます。

freee請求書を利用することで、入力漏れや計算ミスなどを未然に防ぎ、正確な書類をスピーディに作成できるようになります。

2023年10月から開始されたインボイス制度にも対応

2023年10月からインボイス制度が施行されました。インボイス制度の制度施行に伴い、インボイス制度の要件を満たした適格請求書の交付、計算方法の変更、インボイスの写しの保存義務化など請求書業務の負担が増えることが予想されています。

freee請求書では、金額を入力するだけでインボイスの計算方法で自動計算し、適格請求書の項目も満たした請求書を作成・発行することが可能です。

また、作成した請求書は電子保存されるため、インボイスの写しの保存義務化にも対応できます。

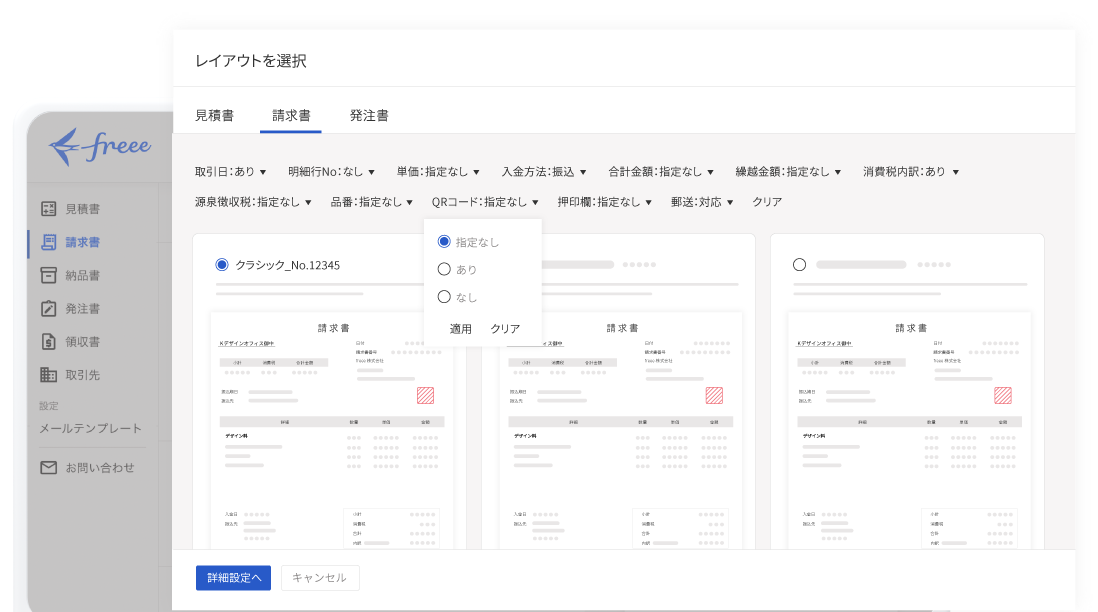

テンプレートは40種類以上!自分にあった請求書・見積書を作成可能

freee請求書には40種類以上のテンプレートが用意されています。その中から自分にあったテンプレートを選択して書類を作成できます。書類に記載する項目はテンプレートから変更を行うことも可能です。

請求書や見積書の作成から管理までを効率化できるfreee請求書の使い方は動画でも解説しています。ぜひ参考にしてみてください。ぜひ参考にしてみてください。

会員登録不要で請求書のテンプレートを無料ダウンロードできるサービスも

freee請求書のほかにも、freeeでは請求書を無料で作成できるサービスを新たにご提供しています。会員登録不要で誰でも無料で請求書のテンプレートをダウンロードすることができます。

具体的に、freeeの無料テンプレート集でダウンロードできる書類には以下のようなものがあります。

<会計>

・請求書(インボイス制度対応)

・発注書

・納品書

・領収書

<人事労務>

・内定通知書

・在籍証明書

・顛末書 など

freeeの無料テンプレート集では、上記のほかにも無料でダウンロードできる書類を準備中です。ぜひこちらもご活用ください。

よくある質問

インボイス制度に廃止の声がある理由は?

インボイス制度は、免税事業者の負担が大きい事や、コストや事務処理の負荷が大きいことから、廃止や延期を求める声があがっています。詳しくは記事内「インボイス制度の廃止・延期の声が上がっている原因」をご覧ください。

インボイス制度の負担を軽減することはできる?

インボイス制度導入による事業者への負担軽減を目的とした措置が複数用意されています。たとえば、消費税の納税額が売上税額の2割となる特例やシステムなどの導入準備の際に利用できる補助金などがあります。詳しくは記事内「インボイス制度には事業者の負担を軽減するための対策もある」をご覧ください。

監修 好川寛(よしかわひろし)

元国税調査官。国税局では税務相談室・不服審判所等で審理事務を中心に担当。その後、大手YouTuber事務所のトップクリエイターの税務支援、IT企業で税務ソフトウェアの開発に携わる異色の税理士です。