監修 北田 悠策 公認会計士・税理士

個人事業主が開業する際は、法人とは異なり登記は必須ではありません。

ただし、個人事業主も商号登記をすることで、社会的な信頼性を高められます。また、同一所在地での屋号の不正利用を防げる点もメリットです。

商号登記のデメリットは、法務局への申請手続きが必要なため、費用と手間がかかる点です。商号変更の際にも、再度登記手続きを行う必要があります。

本記事では、個人事業主の商号登記とは何か、商号登記のメリット・デメリット、商号登記の手続き方法などを解説します。

登記が必要なのか迷っている方は、ぜひ参考にしてください。

目次

開業届をかんたん・無料で作成するならfreee開業

freee開業は開業届を無料で作成できます。

書類はオンラインでの提出が可能!税務署へ出向かずに手続きまで完結でき、忙しい方にもおすすめのサービスです。

個人事業主の商号登記は必須ではない

登記には、法人を対象にした商業登記と、個人事業主を対象にした商号登記があります。

商業登記とは、株式会社や合同会社が、社名・資本金・役員情報などの情報を商業登記簿に記載し、法務局に登録して公示する制度です。

商号登記とは、個人事業主が屋号を法務局に登記することです。屋号を登記することで、社会的な信用が得やすいなど、事業をするうえでメリットがあります。

法人は商業登記が必須ですが、個人事業主の商号登記は必須ではありません。

出典:法務省「登記-商業・法人登記-」

商号登記と商標登録の違い

商号登記と似た言葉に、「商標登録」があります。商標登録とは、商品やサービスに使用するマークやネーミングを商標として特許庁に登録する手続きです。

商標登録によって、第三者が無断で同一または類似の商標を使用することを防ぐことができます。個人事業主であれば、商品・サービスの名称やロゴのほか、屋号のロゴ、屋号名称を商標登録することができます。

商号登記と商標登録の違いは、法的拘束力が及ぶ範囲が異なる点です。

商号登記は、同一所在地内(事務所などが所在している場所の範囲内)のみに効力が及び、所在地が異なれば、同じ屋号の登記が可能です。

一方、商標登録の法的拘束力は全国に及び、所在地に関わらず、登録した分野での同一や類似の商標は利用できません。

所在地に関わらず同一の屋号を使用されることを避けたい場合は、商標登録が必要です。

出典:特許庁「商標制度の概要」

商号と屋号の違い

ほかにも混同しやすいものとして、「商号」と「屋号」があります。商号は「法人として登記する会社の名称」です。屋号は「個人事業主が事業を行ううえで名乗る名称やビジネスネーム」を指します。

商号と屋号の大きな違いは、法的拘束力の有無です。上述したように法人は商業登記が必須であり、先に登記した企業が権利を主張することが可能です。

一方、個人事業主の屋号登記は必須ではありません。また、屋号には法的拘束力がないため、同一の屋号を用いられた場合、自分の権利を主張することはできません。

個人事業主が屋号を商号登記するメリット

個人事業主が屋号を商号登記することで、同一所在地内で屋号を法的に独占できます。

たとえば、同一所在地で第三者から不正な目的で屋号を使用された際、商号登記をしておけば損害賠償や差止請求が可能な場合があります。不正な目的とは、具体的には他人の商号を自己の商号であるかのように使用する行為などです。

また、屋号を登記して所在地や代表者名を公開することで社会的な信用が生まれ、事業を行ううえで取引がしやすくなることもメリットです。

個人事業主が屋号を商号登記するデメリット

屋号の商号登記には法務局への申請手続きが必要であり、そのための費用(登録免許税3万円)と手間がかかります。

また、商号を変更する際には、再度登記手続きが必要になります。変更時に費用がかかる点もデメリットです。

出典:国税庁「登録免許税の税額表」

商号登記の手続き方法

商号登記する際は、申請に必要なものを準備し、法務局の窓口またはオンラインで手続きします。

商号登記に必要なもの

個人事業主が商号登記する際には、以下のものが必要です。

商号登記に必要なもの

- 個人の実印

- 個人の実印の印鑑証明

- 印鑑届出書

- 商号登記申請書

- 登録免許税(3万円)

- 屋号印または商号印(ある場合のみ)

商号登記にあたっては、個人の実印とその印鑑証明が必須です。個人の実印の印鑑登録が済んでいなければ、お住まいの市区町村の役所で事前に登録をしておきましょう。

印鑑届出書は、法務局の窓口で商号登記を申請する際に、その場で入手して記入・押印ができます。こちらは個人の実印でもよいですが、屋号印があればそちらを登録しておきましょう。

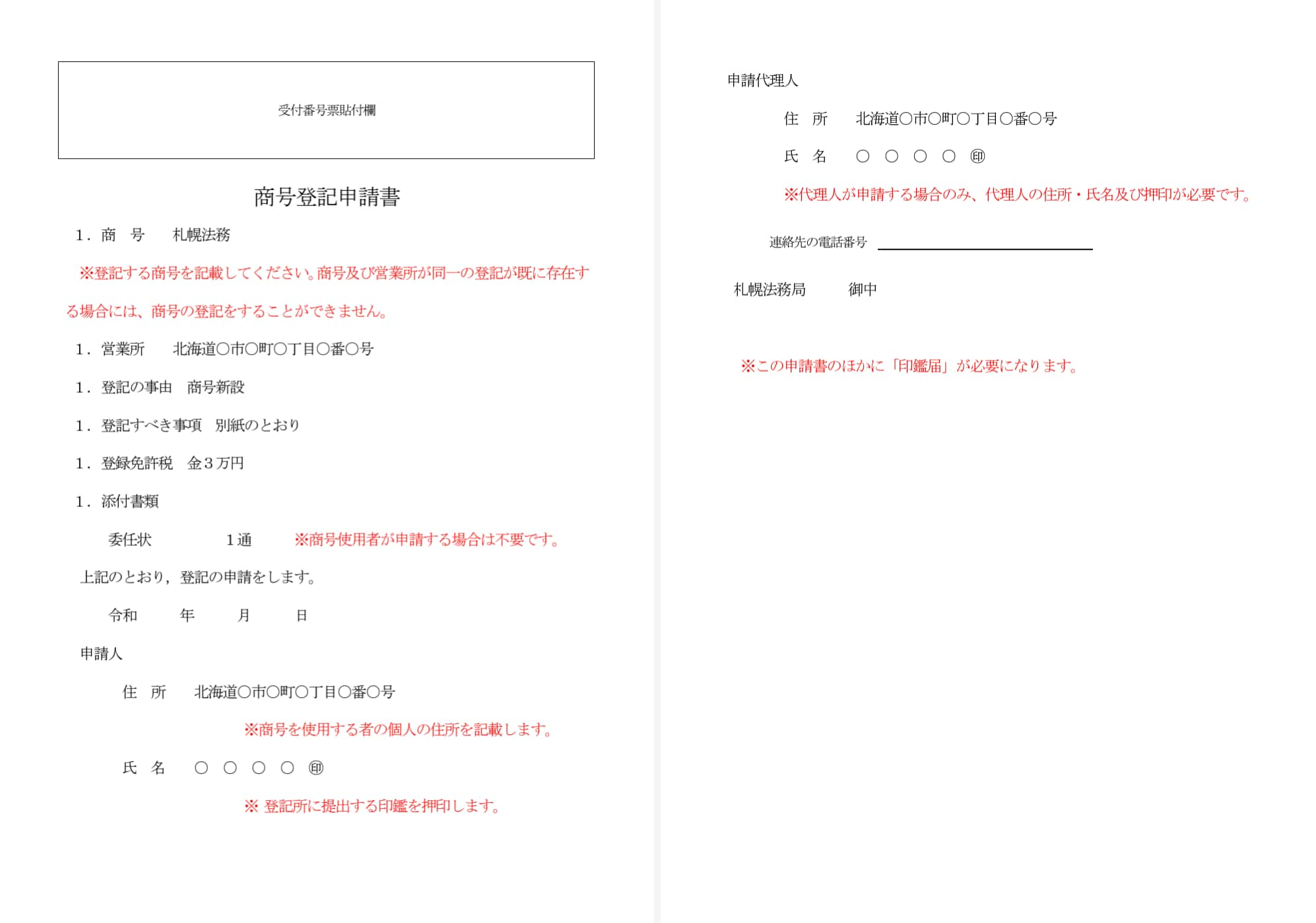

商号登記申請書は指定のフォーマットはありません。事前に以下のような記載例をもとに作成・提出するか、法務局の窓口に用紙を持ち込んで書き方を教わりながら作成してください。

以下は、札幌法務局で公開されている記載例です

商号登記申請書には、以下の項目を記載します。

商号登記申請書の記載項目

- 商号(屋号)

- 営業所の住所

- 登記の事由

- 登録免許税の金額

- 添付書類(代理人が申請する際の委任状など)

なお、登記にかかる費用(3万円)は経費計上が可能なので、確定申告で忘れずに計上しましょう。

商号登記の申請の流れ

商号登記は、法務局の窓口またはオンラインで申請が可能です。

法務局の窓口に必要書類を提出して申請する場合の手続きは、以下の通りです。

法務局の窓口に必要書類を提出して申請する場合の手続きの流れ

- 必要書類をそろえて法務局の窓口へ行く

- 窓口で書類の確認をしてもらう

- 書類に不備がなければ3万円の収入印紙を貼り付けて提出する

- 申請から1週間程度で手続きが完了する

登録免許税3万円は収入印紙で支払いますが、収入印紙は法務局内や法務局のすぐ近くで販売しているため、あらかじめ購入しておく必要はありません。

オンラインで申請する場合の手続きは、以下の通りです。

オンラインで申請する場合の手続きの流れ

- 商号登記申請書をデータで作成する

- 1のデータに添付書面情報(個人実印の印鑑証明書など)を添付する

- 作成したデータを登記・供託オンライン申請システムに送信する

- 到達・受付のお知らせを受け取る

- 登録免許税を納付する

- 不備がなければ手続きが完了し、不備がある場合は補正または取り下げとなる

申請書情報の作成は、法務省が提供する申請用総合ソフトで行います。申請書作成や電子署名の付与・送信・電子公文書の取得など、「登記・供託オンライン申請システム」で取り扱う手続きを行えます。

オンライン申請であれば、登録免許税3万円は、電子納付・領収証書・印紙納付のいずれかから選択可能です。手続きの詳細は、法務局「商業・法人登記のオンライン申請について」のページから確認が可能です。

出典:法務局「商業・法人登記のオンライン申請について」

出典:登記・供託オンライン申請システム「申請用総合ソフトとは」

自宅の住所以外でも登記は可能

個人事業主が商業登記を行う際、法務局に提出する商号登記申請書には住所を記載しなければなりません。

しかし、法人登記の住所に制限はなく、事務所・レンタルオフィス・自宅・バーチャルオフィスなどの住所でも登記可能です。

ただし、物件によっては法人登記不可とされている場合があるので、法人登記が許可されている物件かどうかを確認しておきましょう。

まとめ

個人事業主の商号登記は必須ではありません。ただし、商号登記をしておくと同一所在地で屋号が勝手に使用されるのを防げる、社会的信用が得やすくなるなど事業を行ううえでのメリットがあります。

商号登記の申請は、法務局の窓口またはオンラインから可能です。3万円の登録免許税のほか、商号登記申請書・印鑑届出書などを用意して申請を行います。

開業して事業を始めるときや屋号を登録して本格的に事業を行うときなど、必要に応じて商号登記の申請を検討しましょう。

freee開業なら、税務署に行かずに開業届をかんたんに作成

個人事業を始める際には「開業届」を、青色申告をする際にはさらに「青色申告承認申請書」を提出する必要があります。 記入項目はそれほど多くはありませんが、どうやって記入したらいいのかわからないという方も多いと思います。

そこでおすすめなのが「freee開業」です。ステップに沿って簡単な質問に答えていくだけで、必要な届出をすぐに完成することができます。

freee開業で作成可能な5つの届出

1. 個人事業の開業・廃業等届出書

開業届のことです。

2. 所得税の青色申告承認申請書

青色申告承認申請書は事業開始日から2ヶ月以内、もしくは1月1日から3月15日までに提出する必要があります。期限を過ぎた場合、青色申告できるのは翌年からになるため注意が必要です。

3. 給与支払事務所等の開設・移転・廃止届出書

家族や従業員に給与を支払うための申請書です。

4. 源泉所得税の納期の特例の承認に関する申請書

原則毎月支払う源泉所得税を年2回にまとめて納付するための手続です。毎月支払うのは手間ですので、ぜひ提出しましょう。

5. 青色事業専従者給与に関する届出・変更届出書

青色申告をする場合に、家族に支払う給与を経費にするための手続です。青色申告をして家族に給与を支払う場合は必ず提出しましょう。

freee開業の使い方を徹底解説

freee開業を使った開業届の書き方は、準備→作成→提出の3ステップに沿って必要事項を記入していくだけです。

Step1:準備編

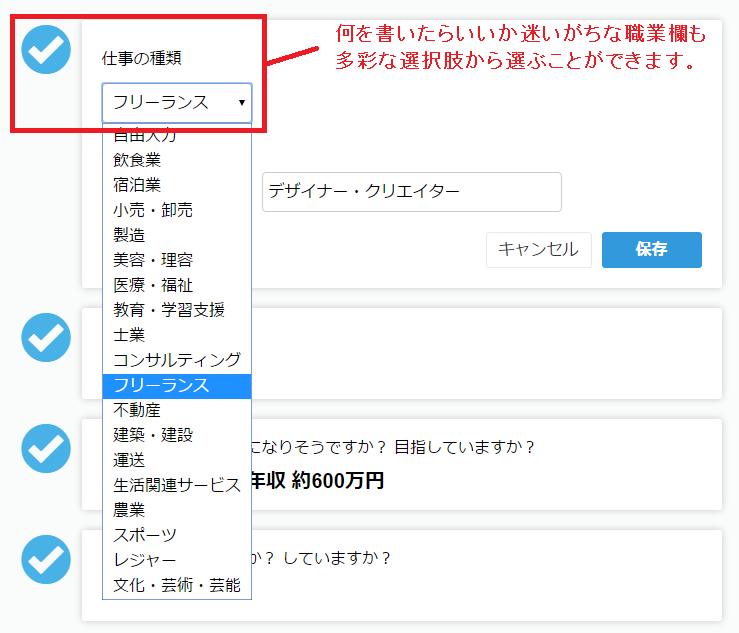

準備編では事業の基本情報を入力します。迷いやすい職業欄も多彩な選択肢のなかから選ぶだけ。

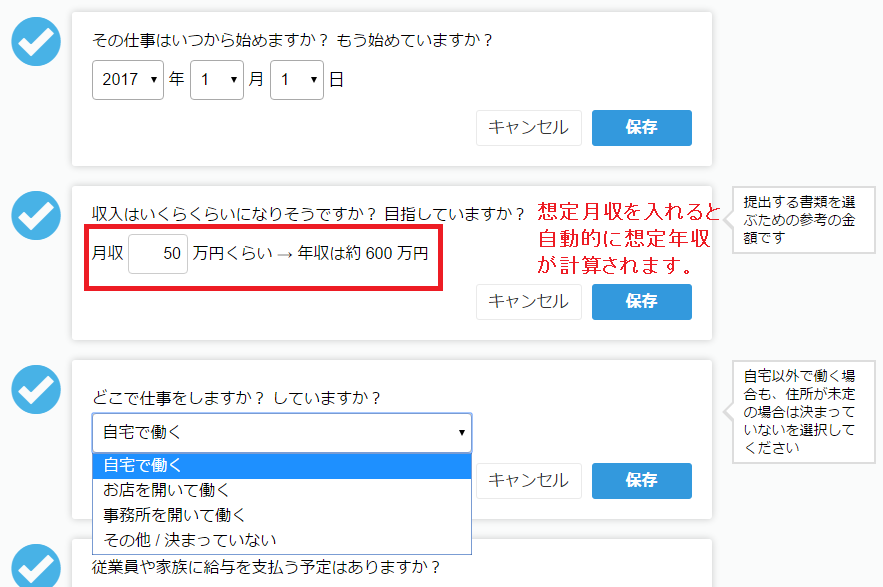

事業の開始年月日、想定月収、仕事をする場所を記入します。

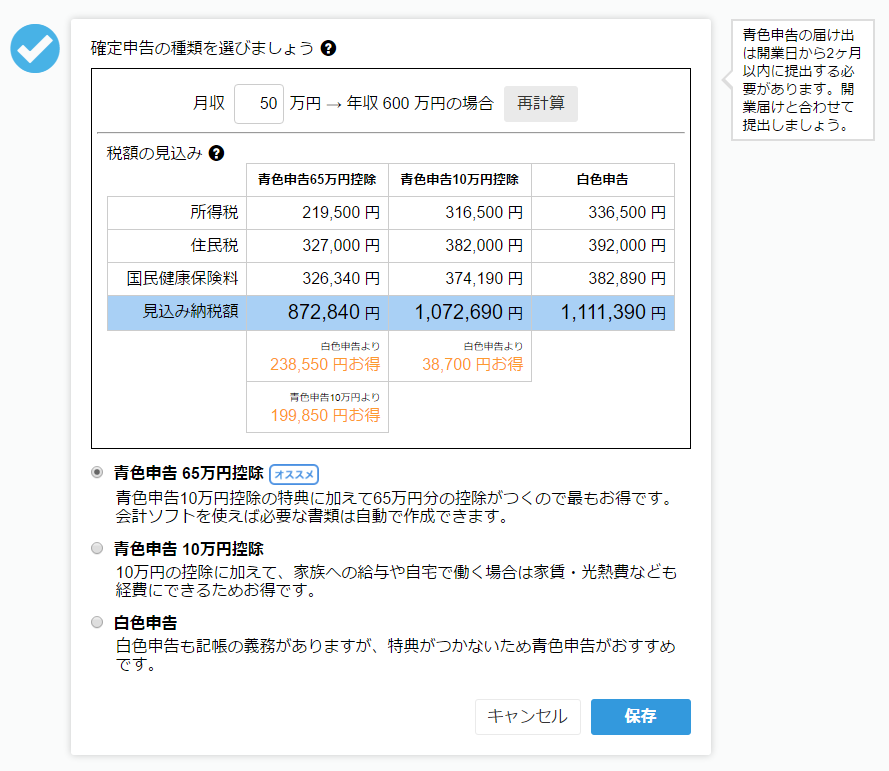

想定月収を記入すると青色申告、白色申告のどちらが、いくらお得かも自動で計算されます。

Step2:作成編

次に、作成編です。

申請者の情報を入力します。

名前、住所、電話番号、生年月日を記入しましょう。

給与を支払う人がいる場合は、上記のように入力をします。

今回は準備編で「家族」を選択しましたので、妻を例に記入を行いました。

さらに、見込み納税金額のシミュレーションも可能。

※なお、売上の3割を経費とした場合の見込み額を表示しています。経費額やその他の控除によって実際の納税額は変化します。

今回は、青色申告65万円控除が一番おすすめの結果となりました。

Step3:提出編

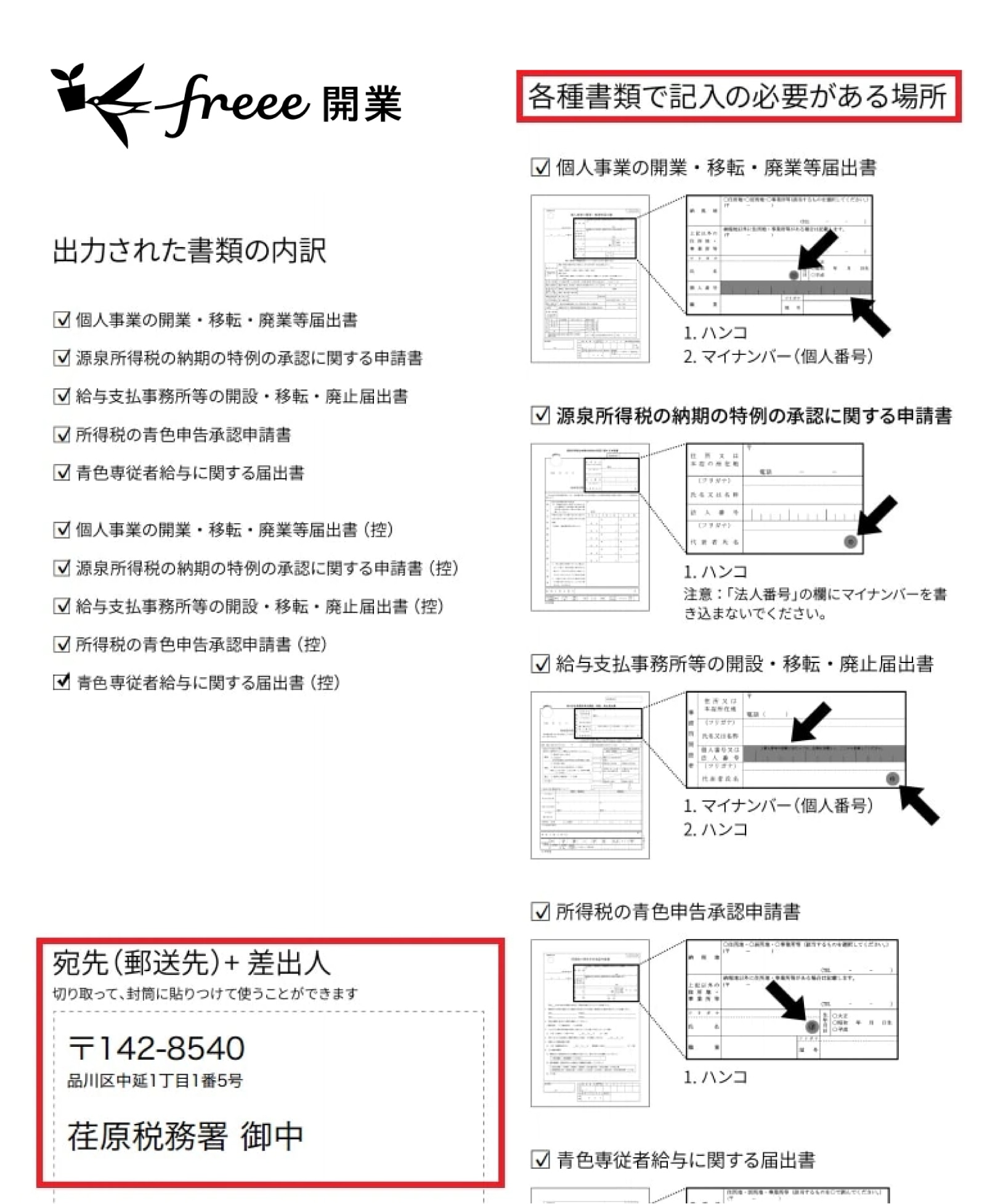

最後のステップでは、開業に必要な書類をすべてプリントアウトし、税務署に提出します。

入力した住所をもとに、提出候補の地区がプルダウンで出てきます。地区を選ぶと、提出先の税務署が表示されますので、そちらに開業届けを提出しましょう。

届け出に関する説明とそれぞれの控えを含め、11枚のPDFが出来上がりました。印刷し、必要箇所に押印とマイナンバー(個人番号)の記載をしましょう。

郵送で提出したい方のために、宛先も1ページ目に記載されています。切り取って封筒に貼りつければ完了です。

いかがでしょう。

事業をスタートする際や、青色申告にしたい場合、切り替えたい場合など、届出の作成は意外と煩雑なものです。

しかし、freee開業を活用すれば、無料ですぐに届け出の作成が完了。

また、確定申告書の作成もfreee会計を使えば、ステップに沿ってすぐに完了します。

freee開業とfreee会計を使って、効率良く届出を作成しましょう。

よくある質問

個人事業主が屋号を商号登記するメリット・デメリットは?

個人事業主が屋号を商号登記するメリットは、同一所在地で第三者が屋号を勝手に使用した際に損害賠償または差止請求が可能になることが挙げられます。また、取引のうえで信用が得やすくなることもメリットです。

一方、個人事業主が屋号を商号登記するデメリットは、申請手続きに手間がかかること、3万円の登録免許税が必要になることなどが挙げられます。

詳しくは、記事内「個人事業主が屋号を商号登記するメリット」「個人事業主が屋号を商号登記するデメリット」をご覧ください。

商号登記と商標登録の違いは?

商号登記と商標登録は、法的拘束力が及ぶ範囲が異なる点で違いがあります。

商号登記は、同一所在地内のみに効力が及び、所在地が異なれば、同一の屋号での登記が可能です。

一方、商標登録は、住所に関わらず同一や類似の商標は、登録した分野では利用できなくなり、法的拘束力は全国に及びます。

詳しくは、記事内「商号登記と商標登録の違い」をご覧ください。

監修 北田 悠策(きただ ゆうさく)

神戸大学経営学部卒業。2015年より有限責任監査法人トーマツ大阪事務所にて、製造業を中心に10数社の会社法監査及び金融商品取引法監査に従事する傍ら、スタートアップ向けの財務アドバイザリー業務に従事。その後、上場準備会社にて経理責任者として決算を推進。大企業からスタートアップまで様々なフェーズの企業に携わってきた経験を活かし、株式会社ARDOR/ARDOR税理士事務所を創業。