フリーランスになったら保険についても考える必要があります。これまで会社員だった方は会社で健康保険に加入していたと思いますが、独立したらご自身で保険を選び、加入しなければなりません。病気や怪我をした場合や、万が一の事態を考慮し、早めに健康保険の切り替えを行いましょう。

また、健康保険だけではなく、フリーランスにはリスクがつきもの。こちらの記事では、フリーランスとして活動していくにあたり、必要な保険・リスク管理の知識についてご紹介します。

目次

freee開業で税務署に行かずに開業届をカンタン作成!

freee開業は開業に必要な書類を無料でかんたんに作れるサービスです。必要な項目を埋めるだけなので最短5分で正確な書類が完成します。マイナンバーカードがあればスマホからでも提出が可能!作成から提出までの工数を大幅に削減できます。

フリーランスと健康保険

日本は「国民皆保険制度」を採用しており、国民は何らかの公的医療保険に加入する必要があります。この制度によって、私たちは病院で支払う医療費の負担が3割で済んでいます。

参照:厚生労働省『我が国の医療保険について』

健康保険にはいくつか種類があり、会社員とフリーランスでは加入する保険が異なりますので、どのような違いがあるのか一つ一つ見ていきましょう。

会社員の健康保険

まずは会社員が加入する健康保険です。正式名称は「一般被用者保険」で、最大の特徴は保険料を会社が半額負担してくれる点です。

保険料は給与から自動で引き落としされるため、個人で納付する必要もありません。また、会社が加盟している保険組合によっては福利厚生や健康増進のためのサービスを提供しているところもあります。

フリーランスの健康保険

フリーランスが加入する健康保険は「国民健康保険」で、市区町村で運営される公的な健康保険です。会社員が加入する保険が「被用者保険」に分類されるのに対して、国民健康保険は「地域保険」に分類されます。

国民健康保険は、個人事業主本人だけでなくその家族も加入できます。保険料は市区町村ごとに算出方法・金額が異なるため、一概にいくらとは言えません。気になる方はお住まいの地域の役所・ホームページ等で確認してみてください。

会社を退職してフリーランスになる場合は、退職日の翌日から14日以内に所在地の市区町村に届け出を出す必要があります。保険証がないと医療費を全額負担しなければならないため、出来るだけ早く手続きを行いましょう。

なお、届け出を提出する際は、国民年金への加入も同時に行っておくことをお勧めします。

会社員時代の健康保険を任意継続する方法も

会社員からフリーランスになる場合、国民健康保険に加入せず所属していた会社の健康保険を任意継続することも可能です。

【任意継続をするメリット】

任意継続をするメリットは、第一に扶養家族の保険料を払わずに済むこと。

配偶者・扶養家族の年収が130万円未満であるなどいくつか条件がありますが、扶養家族が多い場合は、任意継続をしたほうがお得になることもあるでしょう。

※条件の詳細は、全国健康保険協会の「Q2:任意継続の被扶養者になるためにはどのような要件が必要ですか?」をご覧ください。

任意継続をすると、これまで加盟していた健康保険組合の福利厚生等も引き続き受けられます。例えば、関東ITソフトウェア健康保険組合では、健康増進のための保養施設利用や健診サービスを提供しています。

また、場合によっては保険料が安くなることも。これは、任意継続の健康保険料には上限があるためです。

「平成31年度の任意継続被保険者の標準報酬月額の上限について」によると、標準報酬月額の限度は30万円に設定されています。たとえば在職中に40万円の報酬をもらっている人が協会けんぽの健康保険料を任意継続した場合、上限となる報酬月額は30万円のため、保険料は安くなるでしょう。

【任意継続の注意点】

ただし、注意点もいくつかあります。

- 保険料は全額自己負担(会社員の時のように会社が保険料の負担をしてくれることはない)

- 任意継続をするためには、退職日までに2ヶ月以上継続して社会保険に加入している必要がある

- 必要書類を、退職した次の日から20日以内に健康保険組合に郵送する必要がある

- 加盟期間に2年の制限がある

- 1日でも保険料の支払いを滞納すると脱退となる

上記を考慮した上で、任意継続するかどうかを決めると良いでしょう。

家族の健康保険組合に扶養として入る

国民健康保険への加入、任意継続の他に、家族の健康保険組合に扶養で入る選択肢もあります。もし月収10万8,000円以下、年収130万円以下になりそうであれば家族の扶養に入ることも検討してみましょう。個人で健康保険に加入するよりも、保険料を安くすることができます。

ちなみに「高い保険料を払っているのだから、経費にできたら節税につながるのに」と思う方もいるかもしれません。国民健康保険料は経費とはなりませんが、所得控除として節税につながります。

フリーランスと国民健康保険組合

あまり知られていないかもしれませんが、フリーランスは国民健康保険の他に「国民健康保険組合に加入する」という選択肢もあります。

「国民健康保険組合」は特定の職業の人が加入できる保険制度で、所得が一定額を超えている場合は、国民健康保険よりも保険料が安くなるケースがあります。

文芸美術国民健康保険組合

文芸、美術、著作などの芸術活動を行っている方が加盟の対象となります。保険料は組合員の収入にかかわらず一定で19,600円ですが、加盟の条件の一つに「組合加盟の各団体の会員である者」があり、各団体の年会費等も支払う点には注意が必要です。

東京美容国民健康保険組合

美容業界の方を対象とした健康保険組合で、東京都内に事務所がある場合のみ加入できます。保険料はこちらのページをご参照ください。

このように、業種によってはその業界に特化した組合がありますので、一度調べてみるといいかもしれません。

フリーランスのリスクに備える保険

ここまでは健康保険について紹介しましたが、フリーランスとして知っておきたい、健康保険以外の保険も紹介します。

例えば、「納品物にミスがあり取引先に迷惑をかけてしまった」「自分のパソコンがウイルス感染したことで情報漏洩してしまった」など、万が一のことが起こった場合、企業に比べて賠償資金力が低いフリーランスにとって、大きなリスクとなります。

企業側も、こういったリスクを考慮してフリーランスへの発注をためらうこともあるようです。そこで、プロフェッショナル&パラレルキャリア・フリーランス協会では「賠償責任補償」を提供しています。

プロフェッショナル&パラレルキャリア・フリーランス協会

フリーランスや個人事業主を対象とした協会。一般会員として登録すると、フリーランス向けの様々なサービスを割引価格で利用できるだけではなく、損害賠償責任補償が自動付帯されます。年会費は10,000円で、経費として計上も可能。

年会費1万円で賠償責任補償だけではなく、各種サービスが付帯するのは嬉しいところ。

IT系・クリエイター系のフリーランスに特におすすめしたいサービスです。

また、前述したように、フリーランス協会の年会費は経費として計上可能、健康保険も控除の対象となります。確定申告の際は忘れずに所得から差し引くようにしましょう。

そして、確定申告をスムーズに進めるにあたって、まずは開業届と青色申告承認申請書を提出する必要があります。

ここからは、開業時に必要な書類を簡単に提出する方法と、確定申告をラクに終わらせる方法をご紹介します。

freee開業なら、税務署に行かずに開業届をかんたんに作成

個人事業を始める際には「開業届」を、青色申告をする際にはさらに「青色申告承認申請書」を提出する必要があります。 記入項目はそれほど多くはありませんが、どうやって記入したらいいのかわからないという方も多いと思います。

そこでおすすめなのが「freee開業」です。ステップに沿って簡単な質問に答えていくだけで、必要な届出をすぐに完成することができます。

freee開業で作成可能な5つの届出

1. 個人事業の開業・廃業等届出書

開業届のことです。

2. 所得税の青色申告承認申請書

青色申告承認申請書は事業開始日から2ヶ月以内、もしくは1月1日から3月15日までに提出する必要があります。期限を過ぎた場合、青色申告できるのは翌年からになるため注意が必要です。

3. 給与支払事務所等の開設・移転・廃止届出書

家族や従業員に給与を支払うための申請書です。

4. 源泉所得税の納期の特例の承認に関する申請書

原則毎月支払う源泉所得税を年2回にまとめて納付するための手続です。毎月支払うのは手間ですので、ぜひ提出しましょう。

5. 青色事業専従者給与に関する届出・変更届出書

青色申告をする場合に、家族に支払う給与を経費にするための手続です。青色申告をして家族に給与を支払う場合は必ず提出しましょう。

freee開業の使い方を徹底解説

freee開業を使った開業届の書き方は、準備→作成→提出の3ステップに沿って必要事項を記入していくだけです。

Step1:準備編

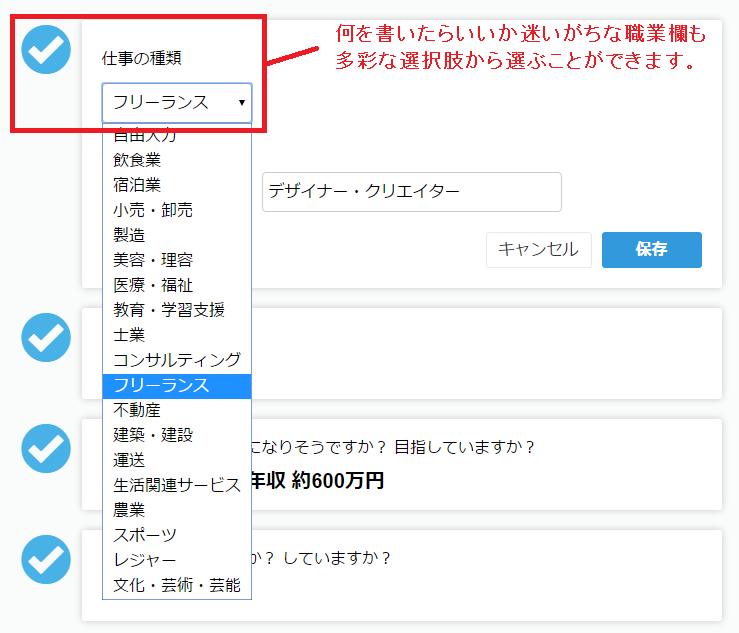

準備編では事業の基本情報を入力します。迷いやすい職業欄も多彩な選択肢のなかから選ぶだけ。

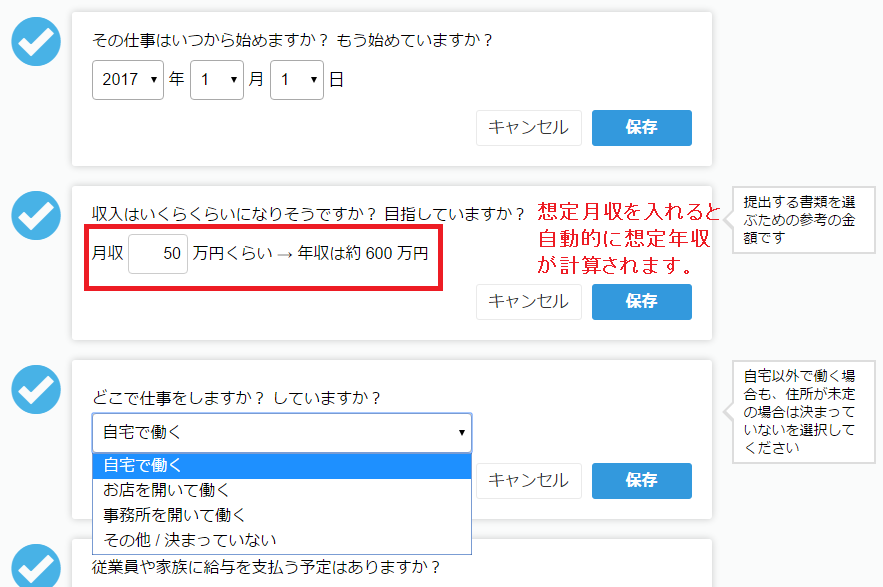

事業の開始年月日、想定月収、仕事をする場所を記入します。

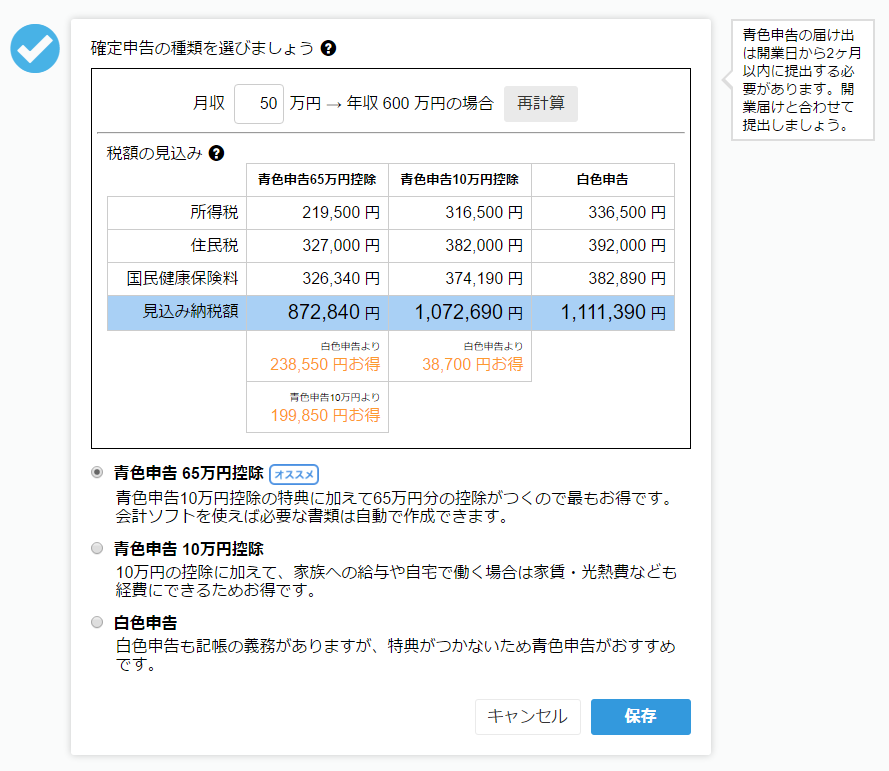

想定月収を記入すると青色申告、白色申告のどちらが、いくらお得かも自動で計算されます。

Step2:作成編

次に、作成編です。

申請者の情報を入力します。

名前、住所、電話番号、生年月日を記入しましょう。

給与を支払う人がいる場合は、上記のように入力をします。

今回は準備編で「家族」を選択しましたので、妻を例に記入を行いました。

さらに、見込み納税金額のシミュレーションも可能。

※なお、売上の3割を経費とした場合の見込み額を表示しています。経費額やその他の控除によって実際の納税額は変化します。

今回は、青色申告65万円控除が一番おすすめの結果となりました。

Step3:提出編

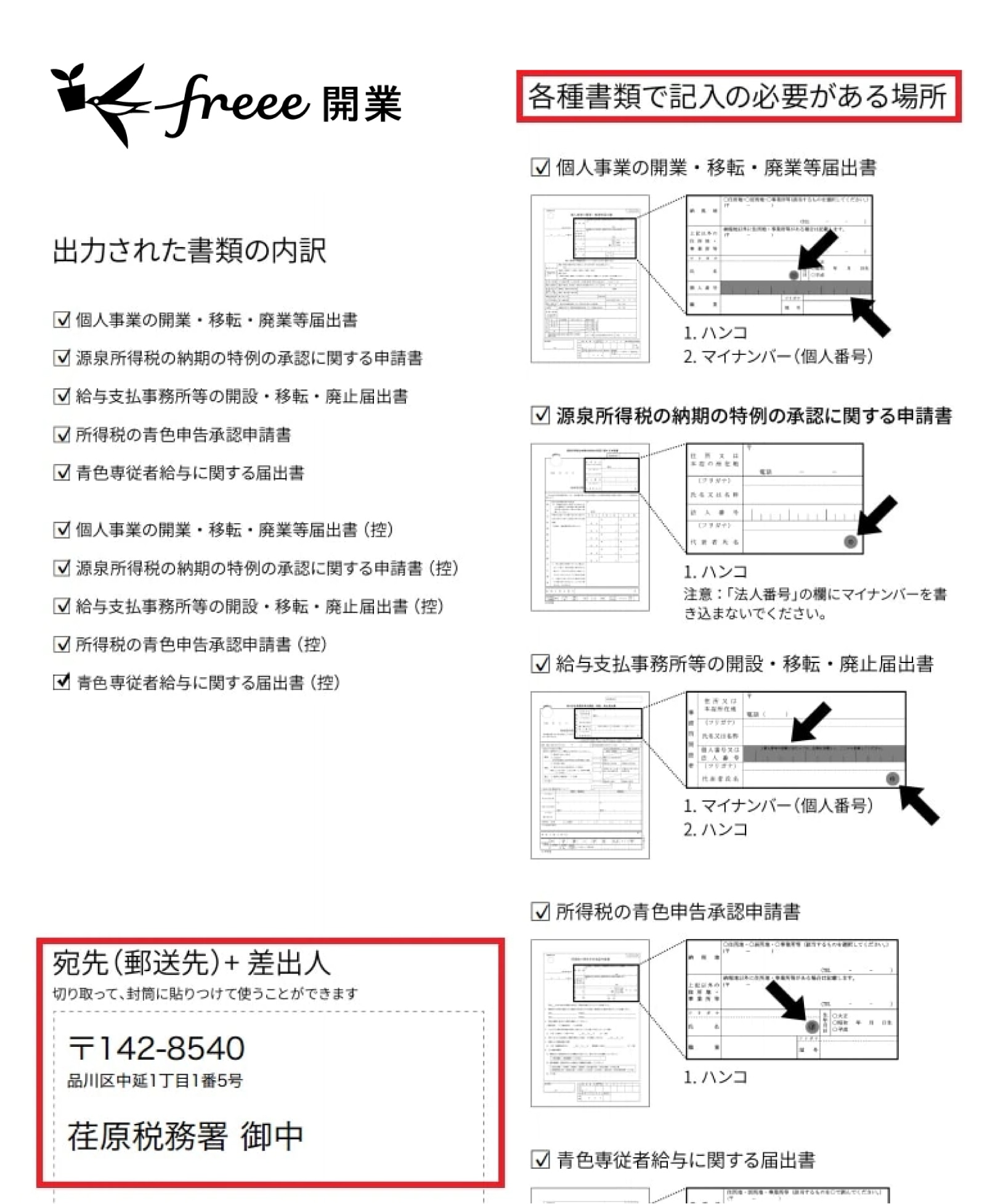

最後のステップでは、開業に必要な書類をすべてプリントアウトし、税務署に提出します。

入力した住所をもとに、提出候補の地区がプルダウンで出てきます。地区を選ぶと、提出先の税務署が表示されますので、そちらに開業届けを提出しましょう。

届け出に関する説明とそれぞれの控えを含め、11枚のPDFが出来上がりました。印刷し、必要箇所に押印とマイナンバー(個人番号)の記載をしましょう。

郵送で提出したい方のために、宛先も1ページ目に記載されています。切り取って封筒に貼りつければ完了です。

いかがでしょう。

事業をスタートする際や、青色申告にしたい場合、切り替えたい場合など、届出の作成は意外と煩雑なものです。

しかし、freee開業を活用すれば、無料ですぐに届け出の作成が完了。

また、確定申告書の作成もfreee会計を使えば、ステップに沿ってすぐに完了します。

freee開業とfreee会計を使って、効率良く届出を作成しましょう。

確定申告を簡単に終わらせる方法

確定申告には青色申告と白色申告の2種類があります。どちらを選択するにしても、期限までに正確な内容の書類を作成し申告しなければいけません。

確定申告書を作成する方法は手書きのほかにも、国税庁の「確定申告等作成コーナー」を利用するなどさまざまですが、会計知識がないと記入内容に悩む場面も出てくるでしょう。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。必要な計算は自動で行ってくれるため、計算ミスや入力ミスを軽減できます。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

1年分の経費の入力は時間がかかる作業のひとつです。freee会計に銀行口座やクレジットカードを同期すると、利用した内容が自動で入力されます。

また、freee会計は日付や金額だけでなく、勘定科目も予測して入力します。

溜め込んだ経費も自動入力でカンタン!

2.現金取引の入力もカンタン!

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿づけが可能です。自動的に複式簿記の形に変換してくれるため、初心者の方でも安心できます。

さらに有料プランでは、チャットで確定申告について質問ができるようになります。オプションサービスに申し込めば、電話での質問も可能です。

freee会計の価格・プランについて確認したい方はこちらをご覧ください。

3.〇✕形式の質問に答えると、各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-tax(電子申告)にも対応しています。e-taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-tax(電子申告)を検討されている方はこちらをご覧ください。

完成した確定申告書を提出・納税して確定申告が完了!