最終更新日:2021/11/30

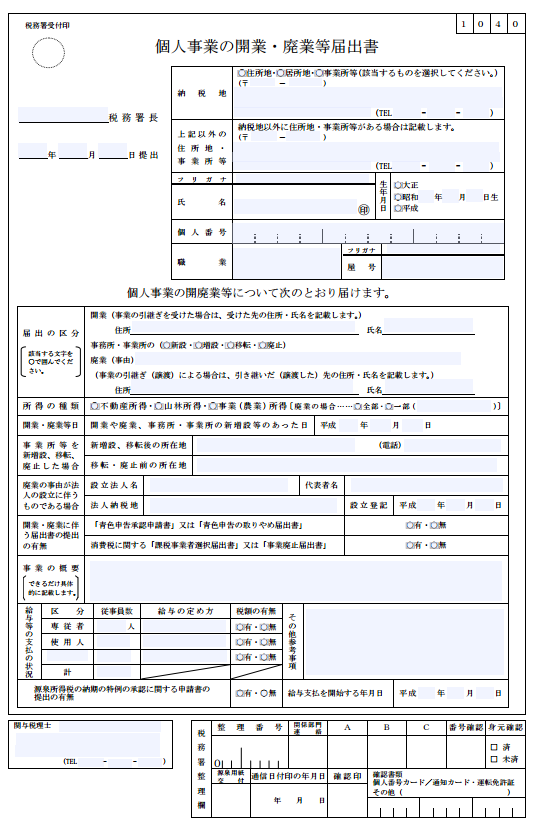

開業届の正式名称は「個人事業の開廃業届出書」で、事業をスタートすることを税務署に申請するためのものです。

開業届のほかにも、「青色申告承認申請書」や「給与支払事務所等の開設届出」の提出が必要な場合もあります。

本記事では、開業届のダウンロード方法や開業届の他にも必要になりえる書類について解説します。

目次

\税務署に行かずに開業届をカンタン作成!/

freee開業は開業に必要な書類を無料でかんたんに作れるサービスです。

しかも、 全ての手続きがオンラインで完結!

1.開業届のダウンロードと必要事項の記入

開業届は国税庁のホームページからダウンロードすることができます。

引用:国税庁「個人事業の開業届出・廃業届出等手続」

提出の際は用紙を2枚記入し、1枚は控えにしておきましょう。提出の期限は、原則として開業から1か月以内です。

2.無料でミスなく開業届を作成する方法とは?

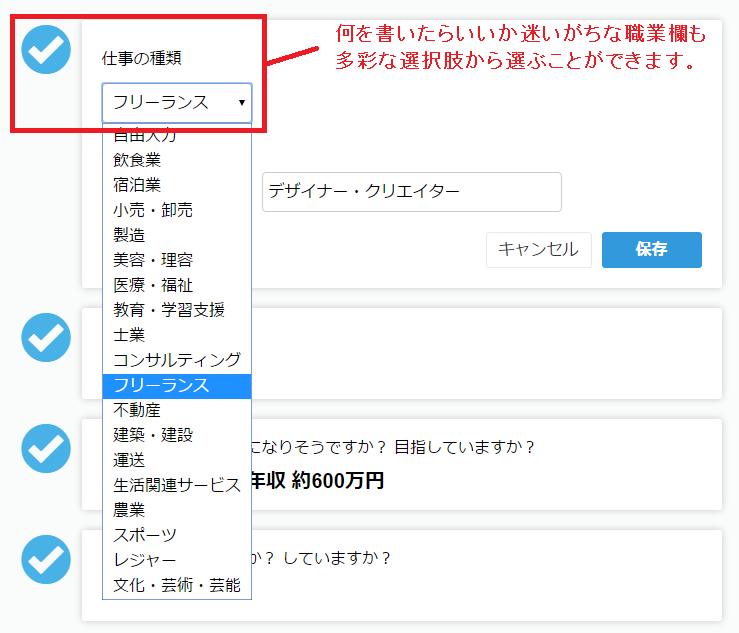

ただ、記入の際、「職業」や「所得の種類」「青色申告承認申請書」の有無についてなど、記載内容に悩む方も少なくありません。

そこでおすすめしたいのが「freee開業」です。

「freee開業」を使用すれば、画面の内容に沿って簡単な質問に答えていくだけで、以下の書類を自動作成することが可能です。

- 開業・廃業等届出書(開業届)

- 青色申告承認申請書(青色申告を行う場)

- 青色事業専従者給与に関する届出書(家族に給与を支払うか、家族への給与を経費にする場合)

- 給与支払事務所等の開設届出(給与を支払う場合)

- 源泉所得税に納期の特例の承認に関する申請書(給与を支払う場合)

ステップに沿って必要事項を記入!

freee開業のステップは、準備・作成・提出の3ステップです。

何を書いたらいいか迷いがちな項目(職業・仕事の種類など)も、プルダウンメニューから選ぶだけなので調べる必要なども不要です。

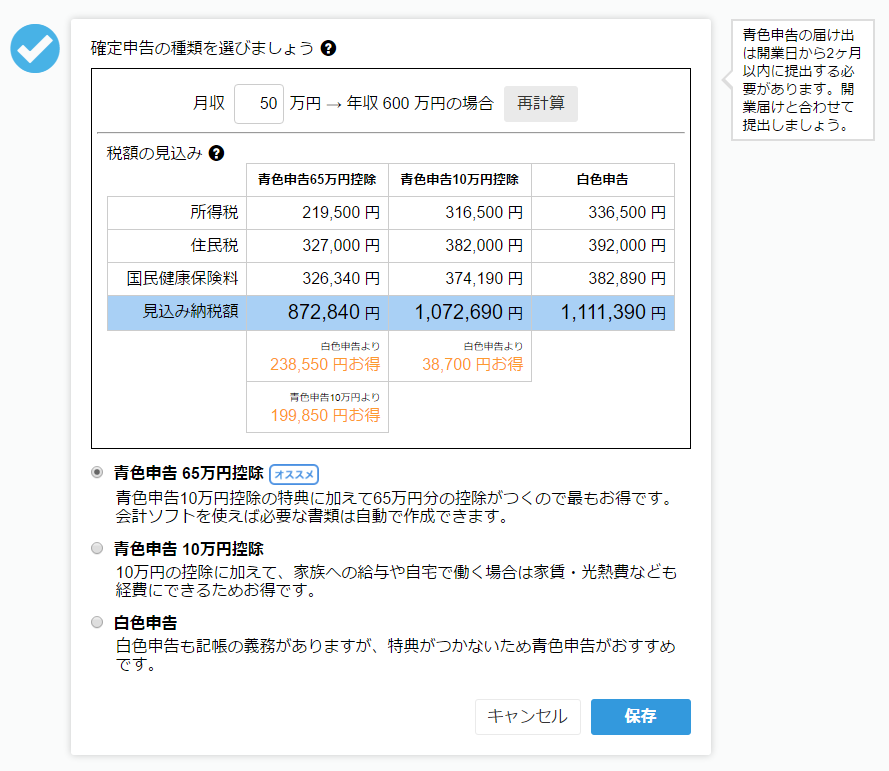

また、シミュレーションからご自身の事業にぴったりな確定申告の種類を選ぶこともできます。

「書類を確認する」ボタンを押すと、あなたに必要な書類が控えも含めて自動でPDFに出力されます。

その際、1ページ目にはすでに提出先の税務署への宛名も記載されていますので、切り取って封筒に貼りつけ郵送するだけで完了です。

3.開業届以外にも提出が必要な書類とは?

開業届以外にも、税務署に提出することで節税効果がある届出や、提出が必要な書類があります。

ここでは代表的な書類を紹介します。

freee開業では、ステップに沿って記入をするだけで、下記の必要書類を自動で作成可能です。

青色申告承認申請書

青色申告を行う場合に必要な申請書。節税効果の高い青色申告で確定申告を行いたい場合は、こちらの申請書を開業届とあわせて提出しましょう。

なお、青色申告で確定申告をするためには、開業届の提出が必須です。

参考:国税庁「所得税の青色申告承認申請書」

青色事業専従者給与に関する届出書

青色事業専従者給与とは、配偶者や親・子供(専従者)などを雇用した場合に支払う給与のことです。「青色事業専従者給与に関する届出書」を税務署に提出すると、専従者の給与を経費にすることができます。

参考:国税庁「青色事業専従者給与に関する届出・変更届出書」

給与支払事務所等の開設届出

給与を支払う事務所や店舗を開設した日から一か月以内に税務署に提出をします。

この届出は、新しく社員やアルバイトを雇った場合に必要なため、従業員がいない場合は提出の必要はありません。

参考:国税庁「給与支払事務所等の開設・移転・廃止届出書」

源泉所得税に納期の特例の承認に関する申請書

従業員に給与から源泉徴収した所得税は、原則としてその給与を支払った月の翌月10日までに税務署に納付する必要があります。

従業員が9人以下の場合は、この届出書を提出すると、源泉徴収した所得税を半年分まとめて納めることができます。

参考:国税庁「源泉所得税に納期の特例の承認に関する申請書」

freee開業を利用すれば、開業届やその他必要な書類も同時に作成することができます。

開業届などを簡単に作成・提出したい方はぜひご利用ください。

確定申告を簡単に終わらせる方法

確定申告には青色申告と白色申告の2種類があります。どちらを選択するにしても、期限までに正確な内容の書類を作成し申告しなければいけません。

確定申告書を作成する方法は手書きのほかにも、国税庁の「確定申告等作成コーナー」を利用するなどさまざまですが、会計知識がないと記入内容に悩む場面も出てくるでしょう。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。必要な計算は自動で行ってくれるため、計算ミスや入力ミスを軽減できます。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

1年分の経費の入力は時間がかかる作業のひとつです。freee会計に銀行口座やクレジットカードを同期すると、利用した内容が自動で入力されます。

また、freee会計は日付や金額だけでなく、勘定科目も予測して入力します。

溜め込んだ経費も自動入力でカンタン!

2.現金取引の入力もカンタン!

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿づけが可能です。自動的に複式簿記の形に変換してくれるため、初心者の方でも安心できます。

さらに有料プランでは、チャットで確定申告について質問ができるようになります。オプションサービスに申し込めば、電話での質問も可能です。

freee会計の価格・プランについて確認したい方はこちらをご覧ください。

3.〇✕形式の質問に答えると、各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-tax(電子申告)にも対応しています。e-taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-tax(電子申告)を検討されている方はこちらをご覧ください。

完成した確定申告書を提出・納税して確定申告が完了!