所得税と住民税には密接な関係があります。なぜなら、所得税と住民税は1年間のすべての所得をもとに算出されるためです。

所得は全部で10種類あります。会社員やアルバイトなど企業から給与を得ている場合は給与所得、副業をしている場合は雑所得もしくは事業所得、個人事業主・フリーランスは事業所得など、それぞれ異なります。

住民税は、前年の所得を元に計算した「所得割額」と、自治体が一律に適用する「均等割額」によって構成されています。

会社員の場合は、所得税も住民税も会社が代わりに納税してくれますが、個人事業主・フリーランスは自分で確定申告をして納税しなければなりません。また、アルバイト・パートの場合は年収が一定金額以下であれば非課税になります。ボーダーラインとなる金額を把握しておくことが大切です。

本記事では、所得税と住民税の基本知識や計算方法、会社員、副業、個人事業主、フリーランス、アルバイト・パートの種類別に納税時のポイントを解説します。さらに、節税に役立つ15種類の「所得控除」や、最大65万円もの控除が受けられる「青色申告特別控除」についても詳しく紹介します。

目次

- 所得税と住民税の基礎知識

- 10種類の所得区分を解説

- 住民税は市町村民税と都道府県民税を合わせた呼び名

- 住民税の「所得割額」と「均等割額」

- 会社員の所得税と住民税は会社が代わって納付する

- 会社員も確定申告で税金が戻ってくる

- パート・アルバイトの所得税と住民税は年収が100万円を超えるかに注意

- パート、アルバイトも年末調整や確定申告で納めすぎた税金が戻ってくる

- 個人事業主・フリーランスの所得税と住民税

- 節税のために所得控除を理解して確定申告

- 15種類の所得控除一覧

- 最大65万円!青色申告特別控除を受けるには?

- 開業freeeなら、税務署に行かずに開業届をかんたんに作成

- 確定申告を簡単に終わらせる方法

- まとめ

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

所得税と住民税の基礎知識

所得税も住民税も、1年間の所得に応じて税額が決定します。所得は全部で10種類あり、会社員が受け取る所得は「給与所得」、個人事業主・フリーランスの所得は「事業所得」です。

確定申告では、それぞれの所得金額に税額をかけ、所得税と住民税を算出します。

住民税は市町村民税と都道府県民税を合わせた呼び名で、「所得額割」と「均等額割」を合計して計算するため、複雑に感じる人もいるかもしれません。

それでは、10種類の所得の詳細と住民税の計算方法について詳しく解説していきます。

10種類の所得区分を解説

所得税とは、毎年1月1日から12月31日までの1年間の所得のすべてに一定の税率を適用して、所得控除で差し引かれた金額を差し引いて計算される税金です。すべての所得者が支払わなければならない税金です。

所得税は、個人の所得に対してかかる税金で、1年間の全ての所得から所得控除を差し引いた残りの課税所得に税率を適用し税額を計算します。

一言で”所得”と言っても、所得税法上10種類の区分があり、所得の種類によって税率や計算方法が異なります。

1. 利子所得

利子所得とは、銀行などの預金からの受取利息、公社債(国債・社債)の利息、公社債に係る投資信託の収益分配金などです。

なお、利子所得は原則として受け取るときにあらかじめ税金が徴収されます。これを「源泉分離課税」といいます。そして、その税率は20.315%です。

利子所得とは、銀行などの預金からの受取利息、公社債(国債・社債)の利息、公社債に係る投資信託の収益分配金などです。なお、利子所得は原則として受け取るときにあらかじめ税金が徴収されます。これを「源泉分離課税」といいます。そして、その税率は20.315%です。

2. 配当所得

配当所得とは、株主や出資者が法人から受ける利益の配当や、剰余金の分配などの所得です。配当所得の金額は、<収入金額 − 株式などを取得するための借入金の利子>となります。

配当所得とは、株主や出資者が法人から受ける剰余金や利益の配当、剰余金の分配、基金利息、投資法人からの金銭の分配又は投資信託(公社債投資信託及び公募公社債等運用投資信託以外のもの)及び特定受益証券発行信託の収益の分配などに係る所得をいいます。

3. 不動産所得

不動産所得は、土地や建物を貸し出すことによる所得です。また、地上権などの貸し出しや、船舶や航空機を貸し出す収入なども不動産所得です。

不動産所得の金額は、<総収入金額 − 必要経費>となります。

不動産所得とは、次の(1)から(3)までの所得(事業所得又は譲渡所得に該当するものを除きます。)をいいます。

(1) 土地や建物などの不動産の貸付け

(2) 地上権など不動産の上に存する権利の設定及び貸付け

(3) 船舶や航空機の貸付け

4. 事業所得

事業所得とは、事業で得た収入から必要経費を差し引いたものです。なお、個人事業主の所得税は、この事業所得に基づいて計算されます。

事業所得の金額は、<総収入金額 − 必要経費>となります。

事業所得とは、農業、漁業、製造業、卸売業、小売業、サービス業その他の事業を営んでいる人のその事業から生ずる所得をいいます。

ただし、 不動産の貸付けや山林の譲渡による所得は事業所得ではなく、原則として不動産所得や山林所得になります。

5. 給与所得

給与所得とは、会社員が勤務先から受け取る給与や賞与のことを指します。なお、会社員は原則として必要経費が認められていないため、「給与所得控除」というものがあります。給与所得の金額は、<収入金額 − 給与所得控除額>となります。

給与所得とは、勤務先から受ける給料、賞与などの所得をいいます。

6. 退職所得

退職所得とは、退職時に特別に支払われる一時的な賃金、つまり退職金のことです。なお、退職や転職の際に退職金を受け取る場合だけでなく、予告なしの解雇による解雇予告手当や倒産により賃金が支払われていない場合の未払賃金立替払制度に基づき国が弁済する未払賃金も「退職所得」に分類されます。

退職所得の金額は、<(収入金額 − 退職所得控除額)×0.5>となります。

退職所得とは、退職により勤務先から受ける退職手当などの所得をいい、社会保険制度などにより退職に基因して支給される一時金、適格退職年金契約に基づいて生命保険会社又は信託会社から受ける退職一時金なども退職所得とみなされます。

7. 山林所得

山林所得とは、山林の立木を伐採・譲渡したり、立木として販売したりすることで得られる所得のことです。

ただし、森林を取得した日から5年以内に森林を伐採・譲渡した場合は、森林所得ではなく事業所得や雑所得になります。また、山林全体を譲渡した場合は、土地部分が譲渡所得になります。

森林所得が5年以上の保有に限定されているのは、樹木の育成には長い年月がかかるのに対し、伐採によって一度に多額の所得が発生すると累進税率が適用される日本では1年間で多額の課税も発生してしまうということを防ぐためです。山林所得の金額は、<総収入金額 − 必要経費 − 特別控除額(最高50万円)>となります。

山林所得とは、山林を伐採して譲渡したり、立木のままで譲渡することによって生ずる所得をいいます。ただし、山林を取得してから5年以内に伐採又は譲渡した場合は、山林所得ではなく事業所得か雑所得になります。

8. 譲渡所得

譲渡所得とは、土地や建物、株式などの資産を譲渡して得られる所得のことです。譲渡所得の対象となる資産には、土地・建物、株式、ゴルフやテニスの会員権、書画骨董、貴金属・宝石、船舶、自動車などがあります。

譲渡所得の金額は、<収入金額 − (取得費 + 譲渡費用) − 特別控除額>となります。

譲渡所得とは、一般的に、土地、建物、株式、ゴルフ会員権などの資産を譲渡することによって生ずる所得をいいます。

ただし、事業用の商品などの棚卸資産や山林などの譲渡による所得は、譲渡所得にはなりません。

9. 一時所得

一時所得とは、臨時的または偶発的な所得のことです。営利を目的とした活動から得られるものではなく、労働の対価として得られるものでも、資産の譲渡の対価として得られるものでもない一時的な所得のことをいいます。

例えば、懸賞や福引きの賞金、生命保険の一時金、競馬や競輪の払戻金、法人から贈与された金品、遺失物拾得者や埋蔵物発見社の受ける報労金などが該当します。

一時所得の金額は、<総収入金額 − 収入を得るために支出した金額 − 特別控除額(最高50万円)>となります。

一時所得とは、営利を目的とする継続的行為から生じた所得以外の所得で、労務や役務の対価としての性質や資産の譲渡による対価としての性質を有しない一時の所得をいいます。

10. 雑所得

雑所得とは、上記の9種類の所得区分に該当しない所得のことです。例えば、公的年金やアフィリエイト収入、インターネットオークションでの収入、仮想通貨やFX、株式取引での所得、印税、講演料などが該当します。

雑所得の金額は、公的年金などであれば<収入金額 − 公的年金等控除額>、公的年金など以外であれば<総収入金額 − 必要経費>となります。

雑所得とは、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得及び一時所得のいずれにも当たらない所得をいい、例えば、公的年金等、非営業用貸金の利子、副業に係る所得(原稿料やシェアリングエコノミーに係る所得など)が該当します。

住民税は市町村民税と都道府県民税を合わせた呼び名

住民税は、市町村民税と都道府県民税を合わせたもので、教育や福祉、行政サービスの財源として自治体が徴収しています。 住民税の税額は、所得や住んでいる場所によって異なります。前年の所得に応じて翌年の税額が決まり、その年の1月1日現在の居住地に納めることになります。

道府県民税と市町村民税は合わせて「住民税」と呼ばれており、住民がそれぞれ住んでいる(会社がある)都道府県や市区町村に納める税金です。

住民税の「所得割額」と「均等割額」

住民税は「所得割額」と「均等割額」で構成されています。

「所得割額」は基本的に一律10%(市町村民税6%、道府県民税4%)で、個人の所得額によって納税額が変わります。多くの人は住民税のほとんどを所得割額が占めています。一方、「均等割額」は、同じ自治体に住む納税者であれば一律の金額です。

例えば、前年の課税所得金額が400万円で東京都品川区に住んでいる場合は、以下の式で住民税を計算します。

所得割額:400万円×10%=40万円

均等割額:

- 市町村民税部分(特別区民税):3500円

- 道府県民税部分(都民税):1500円

- 住民税=40万円+3500円+1500円

均等割額については各自治体で金額が少し異なりますので、詳細はお住いの自治体のホームページや窓口などでご確認ください。

会社員の所得税と住民税は会社が代わって納付する

会社員の方は毎月のお給料から所得税、住民税が天引きされ、会社が代わりに納付してくれるケースがほとんどです。会社によっては住民税をご自身で納付しなければならないケースもあります。

会社員も確定申告で税金が戻ってくる

会社員の方でも、確定申告で医療費控除などを申告すれば、源泉徴収されている所得税の一部が還付される場合があります。住民税は課税所得をもとに計算されますので、納付額も少なくなる場合があります。

サラリーマンの確定申告については、関連記事を参照してください。

パート・アルバイトの所得税と住民税は年収が100万円を超えるかに注意

パートの主婦の方やアルバイトをしている学生でも、所得が一定額を超えると納税が必要になります。

「所得税」には所得控除という制度があり、基礎控除が48万円、給与所得者が受けられる給与所得控除が55万円あります。このため、年収103万円までは所得税がかかりません。

※令和2年分から所得税の給与所得控除と基礎控除の見直しが行われました(住民税は令和3年度分から適用)。

(給与所得控除が65万円から55万円へ引き下げ、基礎控除が38万円から48万円へ引き上げ)

参考:国税庁「令和2年度 所得税の改正のあらまし(令和2年5月)」

学生の場合は「勤労学生控除申請」を行えば、基礎控除と給与所得控除の合計103万円にプラスで27万円の控除が受けられます。このため、年収130万円まで所得税は非課税です。

「住民税」は、年間の総所得から給与所得控除の65万円と基礎控除の35万円(市町村により異なる)を差し引いて、残った分が課税対象となります。

したがって、年間給与額がおおよそ100万円を超えなければ住民税を納付する必要はありません。

<パート、アルバイトの所得税、住民税が非課税になる収入>

- 住民税:年収100万円(自治体によって異なる)

- 所得税:年収103万円まで

※学生の場合は年収130万円まで所得税は非課税

年収が103万円を超えると、所得税がかかるだけではなく、扶養から外れる必要も出てきます。その場合、家族全体として支払う税金が高くなる可能性があるため注意が必要です。

パート、アルバイトも年末調整や確定申告で納めすぎた税金が戻ってくる

雇用主が給与から所得税をあらかじめ差し引いて、毎月の給与を支払う方法を源泉徴収といいます。前述したように、年収が103万円以下であれば、所得税を払う必要はありません。このため、年末調整や確定申告をすれば納めすぎた税金が還付されます。勤労学生控除申請をしている人は年収130万円以下であれば納めすぎた税金が戻ってくるでしょう。

パート、アルバイトでも会社員同様、確定申告で医療費控除などを申告すれば、納めすぎた税金が戻ってくる場合があります。

個人事業主・フリーランスの所得税と住民税

個人事業主・フリーランスの場合は、それぞれを個人で納める必要があります。具体的には、その年の所得税については、翌年2月16日から3月15日までの期間に確定申告を行い、一括で納税をする必要があります。

また、この時期に確定申告も完了する必要があります。※年によって期限日が異なる場合があります。詳しくは国税庁のホームページをご確認ください。

住民税は、6月に一括で納めるか、年4回の分割払いで納めることになります。分割払いの場合は、第1期が6月末、第2期が8月末、第3期が10月末、第4期が翌年1月末となっています。所得税と住民税の納付時期は異なるため注意しましょう。

個人事業主・フリーランスの方が支払う税金については関連記事を参照してください。

【関連記事】

フリーランスが支払う税金の種類と控除の種類

節税のために所得控除を理解して確定申告

個人事業主・フリーランスであれば経費をきちんと計上することで節税ができます。さらに、個人事業主・会社員に関係なく、所得控除の活用は節税に大きな影響を与えます。

所得控除とは、「所得から一定の金額を差し引く制度」のことで、所得税額を計算する時に各納税者の個人事情を加味するための仕組みです。下記の所得控除の要件に当てはまる場合は、所得の金額の合計額から各種控除の合計額を差し引きすることができます。

15種類の所得控除一覧

| 控除の種類 | 控除が受けられる場合 | 控除額 |

| 雑損控除 | 災害や盗難、横領によって損害を受けた時に適用される控除 | 以下のいずれか多い方 ・(差引損失額)-(総所得金額等)×10% ・(差引損失額のうち災害関連支出の金額)-5万円 |

| 医療費控除 | 一定額以上の医療費を支払った場合。生計を一にする配偶者その他の家族も含まれる。 | (支払った医療費-保険金などで補填される金額)ー10万円

※その年の所得金額が200万円未満の人は所得金額×5% |

| 社会保険料控除 | 健康保険料、国民健康保険料、後期高齢者医療保険料、介護保険料、国民年金保険料、国民年金基金の掛金、厚生年金保険料などを支払った場合に適用される控除。生計を一にする配偶者その他の家族も含まれる。 | 支払った保険料の合計 |

| 小規模企業共済等掛金控除 | 小規模企業共済の掛金を支払った場合に適用される控除 | 支払った掛金の合計額 |

| 生命保険料控除 | 生命保険や介護医療保険、 個人年金保険で、支払った保険料がある場合に適用される控除 | 一定の方法で計算した金額 |

| 地震保険料控除 | 地震保険料を支払った場合に適用される控除 | 一定の方法で計算した金額 (最高5万円) |

| 寄附金控除 | ふるさと納税や認定NPO法人等に対して寄付をした場合に適用される控除 | 「寄附金支出合計額」と 「所得 ×40%」のいずれか 少ない方-2,000円 |

| 障害者控除 | 納税者や控除対象配偶者、扶養親族が障害者である場合に適用される控除 | 一人につき、 ①障害者27万円 ②特別障害者40万円 ③同居特別障害者75万円 |

| 寡婦(寡夫)控除 | 配偶者と死別または離婚して扶養家族がいる場合に適用される控除 ※寡夫控除は、2020年度分より、ひとり親控除に変更 | 27万円 (一定の要件を満たす場合35万円) |

| ひとり親控除 | 納税者がひとり親であるときに適用される控除 ※ひとり親控除は令和2年分の所得税から適用 | 35万円 |

| 勤労学生控除 | 学校に行きながら働いている場合に適用される控除 ※ただし、前年分の合計所得金額が75万円以下 | 27万円 |

| 配偶者控除 | 配偶者の合計所得が48万円以下の場合に適用される控除 | ①一般控除対象配偶者:最大38万円 ②老人控除対象配偶者:最大48万円 (控除対象配偶者のうち年齢が70歳以上) |

| 配偶者特別控除 | 納税者の合計所得が1,000万円以下で、配偶者の合計所得が48万円以上133万円未満である場合に適用される控除 | 配偶者の所得金額によって 最大38万円 |

| 扶養控除 | 16歳以上の子供や両親などを扶養している場合に適用される控除 | ①一般の控除対象扶養親族:38万円 ②特定扶養親族:63万円 (扶養親族が19歳以上23歳未満の方) ③老人扶養親族:最大58万円 |

| 基礎控除 | すべての人に適用される控除 | 48万円(所得合計が2,4000万円以下の場合) |

参考:国税庁『No.1100 所得控除のあらまし』

合計所得金額が少なくなれば、所得税も住民税も少なくなります。各控除の条件に当てはまる場合は、積極的に活用しましょう。

最大65万円!青色申告特別控除を受けるには?

所得控除と合わせて、個人事業主・フリーランスや、副業をしている会社員の方が押さえておきたいのが確定申告の青色申告特別控除です。

確定申告には青色申告と白色申告の2種類があり、青色申告の方が「お得だけど難しい」という印象を抱かれがちです。しかし、節税に関して最大65万円控除という大きなメリットがあります。

※令和2年分からはe-Taxによる申告、または電子帳簿保存を行う場合に限り65万円の控除が受けられます。

参考:国税庁「No.2072 青色申告特別控除」

青色申告は、複式簿記による帳簿付けが義務付けられており、さらに青色申告を始めるためには事前の届出が必要です。この点で煩雑だと思われがちですが、必要な届出は開業freeeを活用することで無料で作成できます。また、確定申告ソフトのfreeeを活用すれば、会計や経理の知識がなくても確定申告を終える事ができるでしょう。

特に、今回ご紹介した所得控除の計算なども、ステップに沿って数字を記入するだけで自動的に計算してくれる点はとても便利です。

freee開業なら、税務署に行かずに開業届をかんたんに作成

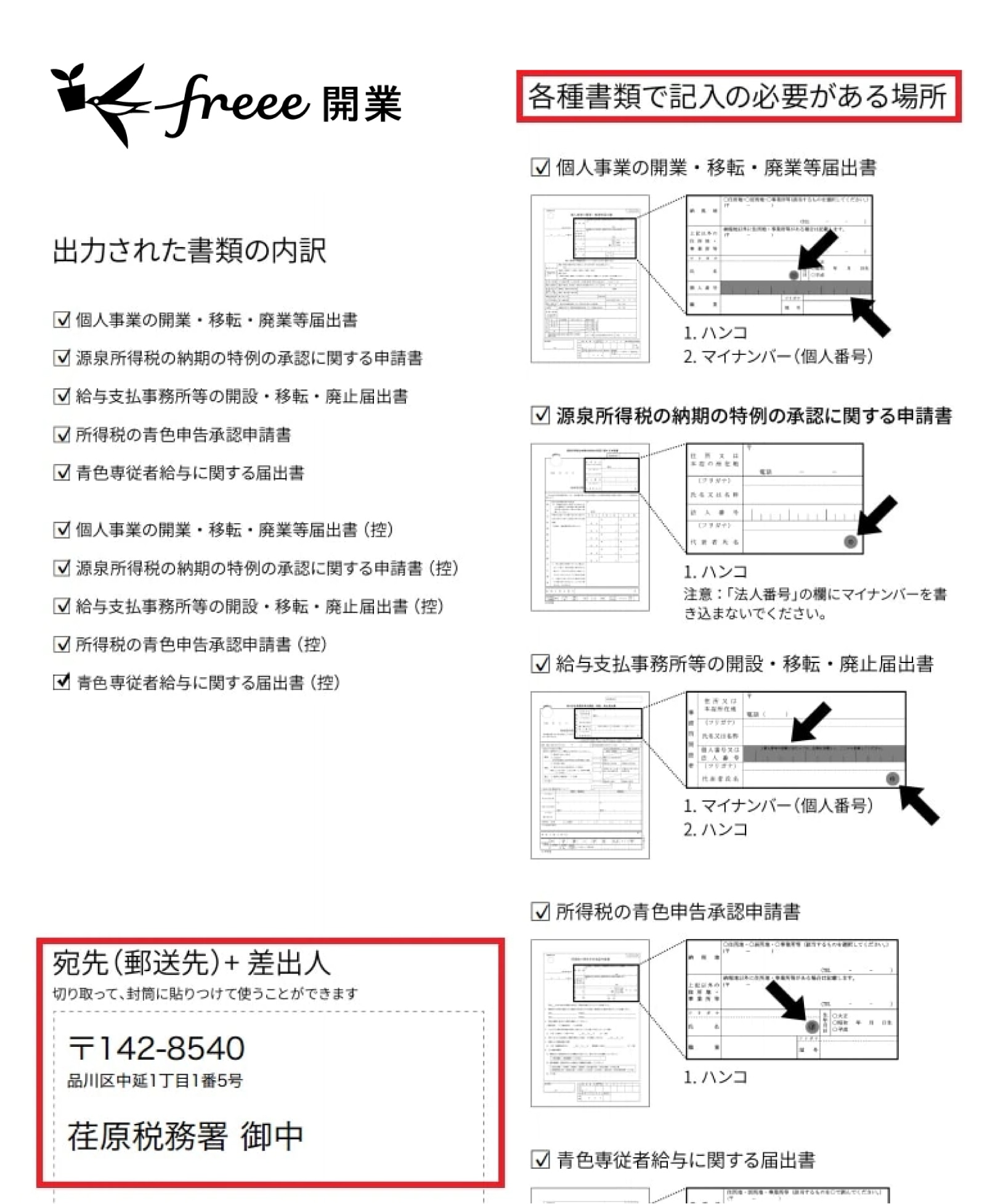

「freee開業」を使用すれば、画面の内容に沿って簡単な質問に答えていくだけで、以下の書類を自動作成することができます。

- 開業・廃業等届出書(開業届け)

- 青色申告承認申請書(青色申告を行う場合)

- 青色事業専従者給与に関する届出書(家族に給与を支払うか、家族への給与を経費にする場合)

- 給与支払事務所等の開設届出(給与を支払う場合)

- 源泉所得税に納期の特例の承認に関する申請書(給与を支払う場合)

ステップに沿って必要事項を記入!

freee開業は、準備・作成・提出の3ステップで完結します。

簡単な質問に答えるだけで、必要な書類を自動的に選択して作成してくれます。一度入力すれば転記されるので、書類ごとに同じ内容を何度も入力する必要もありません。

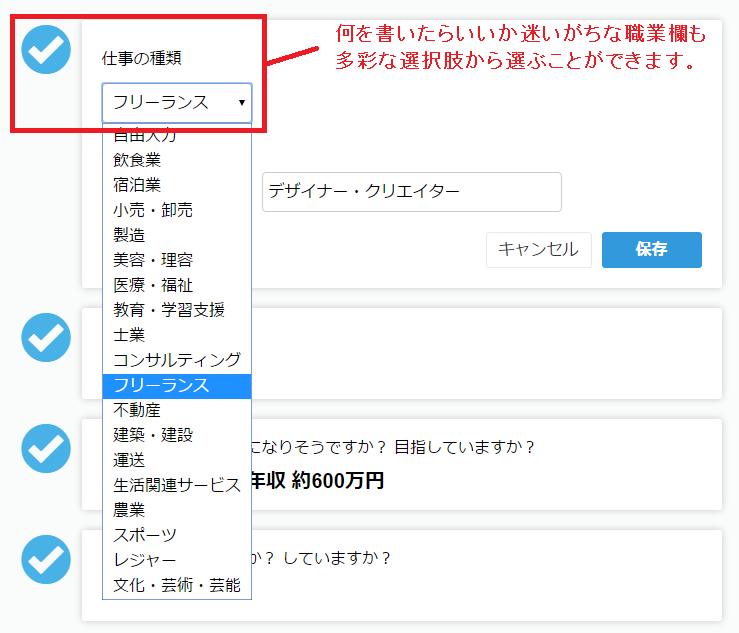

何を書いたらいいか迷いがちな項目(例えば、職業・仕事の種類)も、多彩なプルダウンメニューから選ぶだけと簡単です。

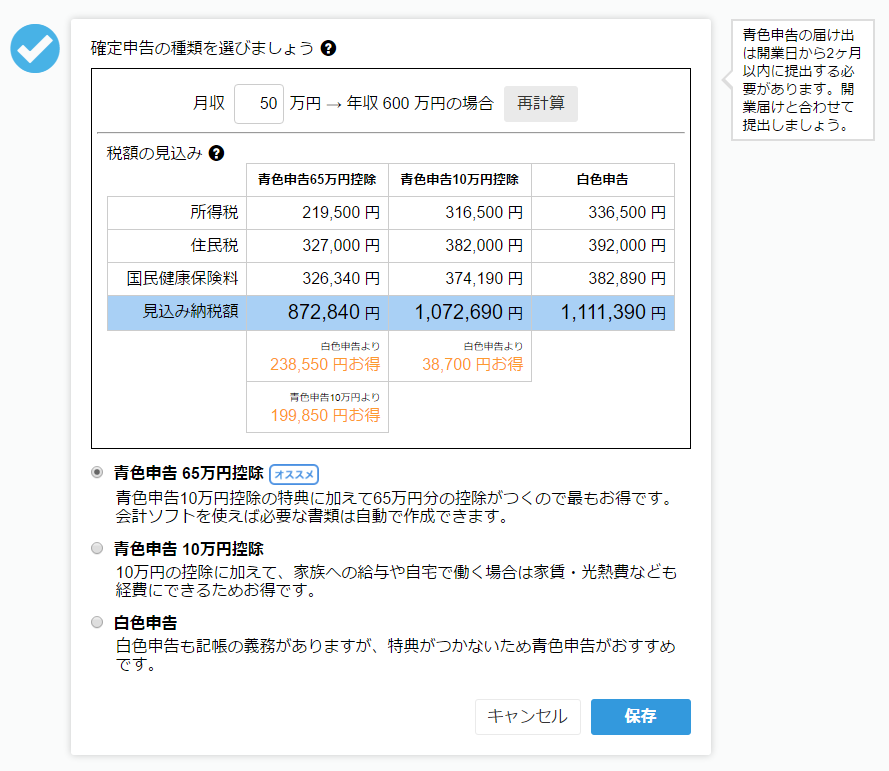

また、事業の売上や内容から青色申告、白色申告それぞれの見込み納税額(所得税・住民税・健康保険料の合計)を簡単にシミュレーションできるので、自分にあった申告方法を選べるのも魅力です。

「書類を確認する」ボタンを押すと、あなたに必要な書類が控えも含めて自動でPDFに出力されます。その際、1ページ目には提出先の税務署への宛名も記載されていますので、切り取って封筒に貼りつければすぐに郵送することができます。

開業届などの各種届出が完了したら、確定申告に向けた準備をする必要があります。

少しでも時間と費用を節約するために、freee開業をぜひご活用ください。

確定申告を簡単に終わらせる方法

確定申告には青色申告と白色申告の2種類があります。どちらを選択するにしても、期限までに正確な内容の書類を作成し申告しなければいけません。

確定申告書を作成する方法は手書きのほかにも、国税庁の「確定申告等作成コーナー」を利用するなどさまざまですが、会計知識がないと記入内容に悩む場面も出てくるでしょう。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。必要な計算は自動で行ってくれるため、計算ミスや入力ミスを軽減できます。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

1年分の経費の入力は時間がかかる作業のひとつです。freee会計に銀行口座やクレジットカードを同期すると、利用した内容が自動で入力されます。

また、freee会計は日付や金額だけでなく、勘定科目も予測して入力します。

溜め込んだ経費も自動入力でカンタン!

2.現金取引の入力もカンタン!

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿づけが可能です。自動的に複式簿記の形に変換してくれるため、初心者の方でも安心できます。

さらに有料プランでは、チャットで確定申告について質問ができるようになります。オプションサービスに申し込めば、電話での質問も可能です。

freee会計の価格・プランについて確認したい方はこちらをご覧ください。

3.〇✕形式の質問に答えると、各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-tax(電子申告)にも対応しています。e-taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-tax(電子申告)を検討されている方はこちらをご覧ください。

完成した確定申告書を提出・納税して確定申告が完了!

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

まとめ

所得税も住民税も、1年間の所得を元に計算されます。会社員の場合は会社が代わりに納税をしてくれますが、医療費控除などを申告すれば所得税の一部が還付される場合があります。副業の場合は、年間所得が20万円以上になったら忘れずに確定申告をしましょう。

アルバイトやパートの方は、住民税は年収100万円、所得税は年収103万円までであれば非課税です。個人事業主・フリーランスの場合は、自分で確定申告・納税する必要があります。

確定申告の際は、控除を活用することで所得が減り、所得税と住民税の節税に繋がります。15種類の所得控除のうち条件に当てはまるものはぜひ活用しましょう。

最大65万円の控除が受けられる青色申告特別控除を利用するためには、青色申告承認申請書と開業届の提出が必須です。開業freeeを使えば、無料で正確にこの2つの届出を作成することができます。確定申告には確定申告ソフトの会計freeeがおすすめです。ステップに沿って入力していくだけで、会計の知識がなくても簡単に青色申告書類を作成することができます。

所得税・住民税の知識を身につけた上で、効率良く確定申告を進めましょう。