監修 北田 悠策 公認会計士・税理士

原則、事業を開始している場合は、開業届を提出しなければなりません。開業届の要否は収入の有無ではなく、「事業を始めているかどうか」で判断します。

事業を始める際、開業届を提出するメリットや注意点を把握したうえで手続きを行いましょう。なお、確定申告の要否は、開業届の有無に関わらず別途判断する必要があります。

本記事では、開業届の要否や提出するメリットを説明したうえで、確定申告への影響などを詳しく解説します。「事業を始めたが収益化していない」「初期費用で赤字である」場合などで、開業届の提出を迷っている人は、ぜひ参考にしてください。

目次

収入なしでも開業届は必要?

開業届とは、「事業を始めた」旨を税務署に報告するための書類です。収入が発生していない場合でも、支出が収入を上回った赤字状態でも、「事業を開始している」のであれば開業届は提出しなければなりません。

なお、事業の開始日を設定する際、「収入の発生」に関する認識にも注意が必要です。現金として受け取った際に「収入が発生した」とするのではなく、原則、権利が確定した時点で「収入が発生した」と認識します。

収入の権利が確定した時点とは、商品を引き渡したタイミングなどを指します。商品やサービスを提供した時点で収入が発生しているため、「金銭による売上がなくても収入はある」というケースもあります。そのような場合は「事業を開始している」状態であるため、早急に開業届を提出しましょう。

開業届の正式名称は「個人事業の開業・廃業等届出書」であり、税務署で受け取るか国税庁の公式サイトからダウンロードすれば入手できます。

開業届は、原則、事業を開始した日から1ヶ月以内に提出しなければなりません。開業届の未提出に対する罰則などはありませんが、提出することで受けられるメリットがあります。

【関連記事】

開業届とは? 個人事業主が知っておくべき基礎知識や提出するメリット・注意点について解説

開業届を提出するメリット

開業届を提出すると、青色申告での手続きが可能となり、特別控除や赤字の繰越といった税制上のメリットを受けられます。また、「事業者である証明」として役立つ場面もあるので、詳しく見てみましょう。

青色申告による確定申告が可能

「開業届」および「所得税の青色申告承認申請書」を提出すれば、青色申告での手続きが可能になります。

確定申告制度は、大きく分けて「白色申告」と「青色申告」の2種類があります。青色申告は白色申告に比べて手続きや記帳が複雑ですが、要件を満たすと以下のような税制上でのメリットが得られます。

青色申告のメリット

- 最大65万円の青色申告特別控除を受けられる

- 青色事業専従者給与額を必要経費に算入できる

- 3年間にわたって赤字を繰越しできる

事業を始めたばかりの時期は、まだ売上が少ない一方で、設備の購入や広告宣伝費などの初期費用の負担が大きいため赤字になるケースが少なくありません。事業を始めた人にとって、「特別控除」や「赤字の繰越し」は大きな節税効果を期待できるため、ぜひ活用しましょう。

最大65万円の青色申告特別控除を受けられる

青色申告特別控除とは、所得金額から最大65万円を控除する制度です。課税所得を減らすことで、納めるべき税額が軽くなるため、大きな節税効果を期待できます。

以下のように、満たした条件に応じて適用される控除額が決まります。

| 適用要件 | 複式簿記 | 貸借対照表と損益計算書を添付 | 期限内に申告(※1) | e-Taxで申告又は優良な電子帳簿保存 |

|---|---|---|---|---|

| 65万円控除 | ◯ | ◯ | ◯ | ◯ |

| 55万円控除 | ◯ | ◯ | ◯ | - |

| 10万円控除 | (簡易な記帳) | -(※2) | - | - |

※1還付申告の場合も翌年3月15日までに提出が必要

※2損益計算書の添付は必要

65万円の最大控除を受けるためには、申告する際に以下の4つの要件を満たさなければなりません。

65万円の最大控除を受けるための要件

- 複式簿記で記帳する

- 貸借対照表と損益計算書を添付する

- 申告する年度分の翌年3月15日までに提出する

- e-Taxで申告する(または優良な電子帳簿保存を行う)

申告書類をスムーズに作成するために、会計ソフトなどを利用するのもおすすめです。青色申告の方法について詳しく知りたい方は、「青色申告のやり方〜出し方まで解説!初めてでも自力で簡単にできる方法」をご覧ください。

出典:税務署「はじめてみませんか?青色申告」

青色事業専従者給与額を必要経費に算入できる

青色申告では、家族が事業に専従している場合、その専従者に対する給与を必要経費に算入できます。なお、必要経費として算入するには、以下の条件を満たさなければなりません。

青色専業専従者の条件

- 専従者は、その年の12月31日現在で15歳以上かつ青色申告者と生計を一にしている配偶者・その他の親族である

- 支払う給与の金額が、事前に届け出た範囲内であり労務の対価として適正な金額である

専従者への給与を経費化すれば、所得税の対象となる事業所得を減らすことができます。

3年間にわたって赤字を繰越しできる

青色申告では、損益通算をしても控除しきれない赤字がある場合、翌年以降の3年間にわたって繰り越し、翌年以降に生じた利益と相殺できます。

新しく事業を始める際、最初は設備の購入や広告宣伝費などの初期費用がかかって赤字になるケースが少なくありません。赤字(純損失)を繰り越せる制度を活用し、事業を軌道に乗せましょう。

事業を行なっている証明となる

個人事業主の場合、働いている証明として会社員のような「就業証明書」や「在籍証明書」は発行できません。事業を行っていることを証明する書類として、開業届が役立つ場面があります。

たとえば、以下の場面では、受領印のある開業届の提出を求められるケースがあります。

開業届を求められるケース

- 保育施設への入所を希望する場合

- 個人事業主用のビジネス口座を開設する場合

- 補助金や助成金を申請する場合

上記のようなケースで開業届の提出が必要になったとき、スムーズに進めるためにも開業届の手続きは完了しておきましょう。

税務署に開業届を提出すると、受領印を押した控えが返ってくるので、紛失しないよう大切に保管してください。また、e-Taxで提出した場合、メッセージボックスに「受信通知」と「申請データ」が届くため、ダウンロードして印刷することも可能です。

開業届をかんたん・無料で作成するならfreee開業

freee開業は開業届を無料で作成できます。

書類はオンラインでの提出が可能!税務署へ出向かずに手続きまで完結でき、忙しい方にもおすすめのサービスです。

開業届を提出する際の注意点

開業届を提出する時点で、失業給付を受けている人や配偶者などの健康保険に被扶養者として加入している人は、注意するべきポイントがあります。

失業保険の対象外となる

雇用保険の失業給付を受けられるのは、以下に該当する場合です。

失業給付を受けられる条件

- ハローワークに来所し就職する意思があるが、就職できない「失業の状態」である

- 離職の日以前2年間に「被保険者期間」が通算して12ヶ月以上ある

開業届を提出することで、「失業の状態」ではなくなり「就職する意思がない」と見なされるため、失業給付を受けられなくなります。

開業してもすぐに収入を得られるとは限りません。会社を辞めて開業しようと考えている人は、当面の生活費や収入を得るまでに必要な期間などを考慮し、事業を始めましょう。

健康保険の被扶養者から外れる可能性がある

家族の健康保険の被扶養者である場合、開業届を出すことで扶養から外れるケースがあります。

基本的に、自営業者(個人事業主)は「経済的に自立した存在」と考えられるため、自分自身で国民健康保険に加入する必要があります。

ただし、加入している健康保険によっては、「年間収入が一定額未満の場合」や「極めて零細な規模の事業を営んでいる場合」など一定の条件のもと被扶養者と認められるケースがあります。

【関連記事】

個人事業主が加入する社会保険はどれか?保険の種類や加入方法についても解説

開業届を作成する際のポイント

開業届は、適当に記載して提出すればよいというものではありません。開業届を作成する際には、以下の3つのポイントを押さえておきましょう。

ポイント1:屋号の決定

屋号とは、フリーランスや個人事業主が事業を行う際に使用する商業上の名称を指します。会社でいうところの「会社名」に相当します。店舗名や事務所名、ブランド名として使われることが一般的です。

また、作家や画家、芸能界の人が使う場合は「雅号」とも呼ばれます。

屋号は記入必須の項目ではありませんが、事業の内容によっては、認知度や信頼性を高めるうえで屋号を設定したほうが効果的なケースがあります。

屋号を決める際、以下のポイントを考慮しながら検討しましょう。

屋号を決める際のポイント

- 自信と愛着を持って名乗れるか

- 利用者に信頼と愛情を持ってもらえる屋号であるか

- 同名の屋号、企業名、サービス名はないか

- 一般名詞に埋もれてしまう屋号ではないか

ホームページを開設したら屋号を記載すると想定されるため、検索しやすい名前を付けることも意識しましょう。

また、ビジネスによっては、ほかにも考慮すべき点があります。たとえば、電話でのやり取りが多い場合は発音しやすいことが必須です。海外のお客様を相手にする場合は、英語表記で意味が伝わりやすいものがよいでしょう。

【関連記事】

屋号の決め方は?個人事業主やフリーランスが知っておくべき注意点も紹介

ポイント2:開業日の決定

開業日の決定には厳密なルールはありませんが、ローンの審査などでいつから事業を行っているか証明しなくてはいけないこともあるので、覚えておくようにしましょう。

また、実店舗であれば開業何年目などでさまざまな顧客向けのキャンペーンの機会にできるだけでなく、従業員のモチベーションアップのためのイベントとしても活用できます。

ほかにも願掛けとして縁起の良い日付にするなど、少し開業日の決め方も少し検討してみてはいかがでしょうか。

【関連記事】

開業届はいつまでに出せばいい?提出期限と開業日の決め方について解説

ポイント3:開業する職業

開業届には「職業」を記入する欄があります。仕事の内容によって、事業税の有無や税率が異なるため、実態に即した内容を記入しましょう。

事業税(個人事業税)とは、所得が年間290万円の控除額を超えると課税される個人事業に対する税金です。

事業税の対象となる法定業種は70の業種があり、ほとんどの業種は5%の事業税率が適用されます。ただし、畜産業や水産業、あんま・マッサージ業など業種によっては4%や3%の事業税率が適用される場合もあります。

【関連記事】

個人事業税とは?業種によって異なる税率や税額の計算方法について解説

出典:東京都主税局「個人事業税」

開業届の有無は確定申告に影響がある?

開業届の提出の有無に関わらず、確定申告の要否は所得金額などに応じて別途判断しなければなりません。仮に、収入が全く生じていない状態でも、確定申告したほうがよいケースもあります。

収入がない・赤字の場合

事業を始めたばかりで収入がまったく発生していないのであれば、確定申告の義務はありません。

ただし、パソコンなどの事業に必要な設備を購入するために生じた「必要経費」がある場合、確定申告をするほうがよいといえます。青色申告では、損益通算や赤字(純損失)の繰越が可能なので、事業を続けていくうえで有効な節税対策となります。

なお、「開業届を出さず確定申告もしなければ収入もわからないし、税金を納める必要もないのでは?」という考えは通りません。納税は国民の社会的義務であり、脱税は犯罪です。期限までに確定申告をしなかった場合は「無申告加算税」が課される可能性があります。

無申告加算税は、納付した税額に対し50万円までは15%、50万円を超える部分については20%の税率を乗じて計算されます。また、税務署の調査を受ける前に納税者が自主的に期限後申告を行った場合、無申告加算税の課税割合は5%に軽減されます。

【関連記事】

確定申告しないとどうなるの? 無申告のペナルティと対処法を解説

出典:国税庁「 No.2024 確定申告を忘れたとき 」

年間所得が48万円以上の場合

フリーランスや個人事業主で、年間所得が48万円を超える場合は確定申告を行わなければなりません。これは、基礎控除が「48万円」のためです。

基礎控除とは、所得税を算出する際、合計所得金額が2,400万円以下の納税者が対象となる控除です。合計所得控除から基礎控除を差し引いた結果、課税所得が残らない場合は確定申告する必要はありません。

ただし、取引先などから源泉徴収されている場合、還付申告することで納めすぎた税金が戻ってくるケースもあります。

副業収入が20万円を超える場合

会社員などの給与所得者で、副業による収入が20万円を超える場合は確定申告が必要です。

また、副業を行う際、その収入が「事業所得」または「雑所得」のいずれに該当するか判断しなければなりません。事業所得であれば青色申告の対象ですが、雑所得の場合は青色申告ができないため、特別控除などの税制上の優遇措置を受けられません。

行っている副業が継続的かつ営利性があるもので、事業規模が大きい場合は「事業所得」と見なされます。一方、「フリマアプリでハンドメイドの雑貨を販売した」など臨時的な収入であれば「雑所得」と判断します。

事業所得に該当する場合、開業届の提出も済ませておきましょう。

【関連記事】

会社員の副業はいくらから確定申告が必要?副業の開始前に知るべき手続きや注意点について解説

まとめ

開業届の要否は、収入の有無や事業の状態に関わらず、「事業を開始しているかどうか」で判断します。

開業届を提出することで、青色申告による税制上のメリットを享受できるほか、事業をしている証明書類として示すことが可能です。ただし、失業給付を受けられなくなったり被扶養者から外れたりするケースがあることを把握しておきましょう。

freee開業なら、税務署に行かずに開業届をかんたんに作成

個人事業を始める際には「開業届」を、青色申告をする際にはさらに「青色申告承認申請書」を提出する必要があります。 記入項目はそれほど多くはありませんが、どうやって記入したらいいのかわからないという方も多いと思います。

そこでおすすめなのが「freee開業」です。ステップに沿って簡単な質問に答えていくだけで、必要な届出をすぐに完成することができます。

freee開業で作成可能な5つの届出

1. 個人事業の開業・廃業等届出書

開業届のことです。

2. 所得税の青色申告承認申請書

青色申告承認申請書は事業開始日から2ヶ月以内、もしくは1月1日から3月15日までに提出する必要があります。期限を過ぎた場合、青色申告できるのは翌年からになるため注意が必要です。

3. 給与支払事務所等の開設・移転・廃止届出書

家族や従業員に給与を支払うための申請書です。

4. 源泉所得税の納期の特例の承認に関する申請書

原則毎月支払う源泉所得税を年2回にまとめて納付するための手続です。毎月支払うのは手間ですので、ぜひ提出しましょう。

5. 青色事業専従者給与に関する届出・変更届出書

青色申告をする場合に、家族に支払う給与を経費にするための手続です。青色申告をして家族に給与を支払う場合は必ず提出しましょう。

freee開業の使い方を徹底解説

freee開業を使った開業届の書き方は、準備→作成→提出の3ステップに沿って必要事項を記入していくだけです。

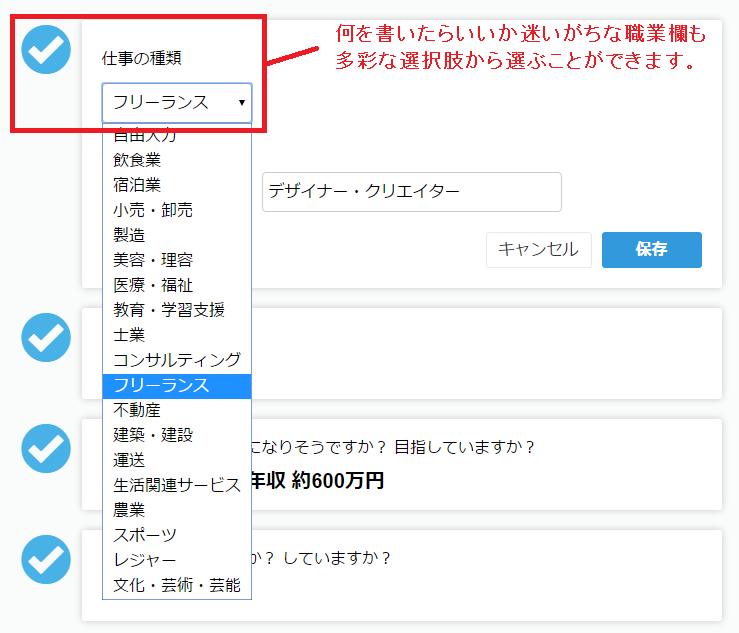

Step1:準備編

準備編では事業の基本情報を入力します。迷いやすい職業欄も多彩な選択肢のなかから選ぶだけ。

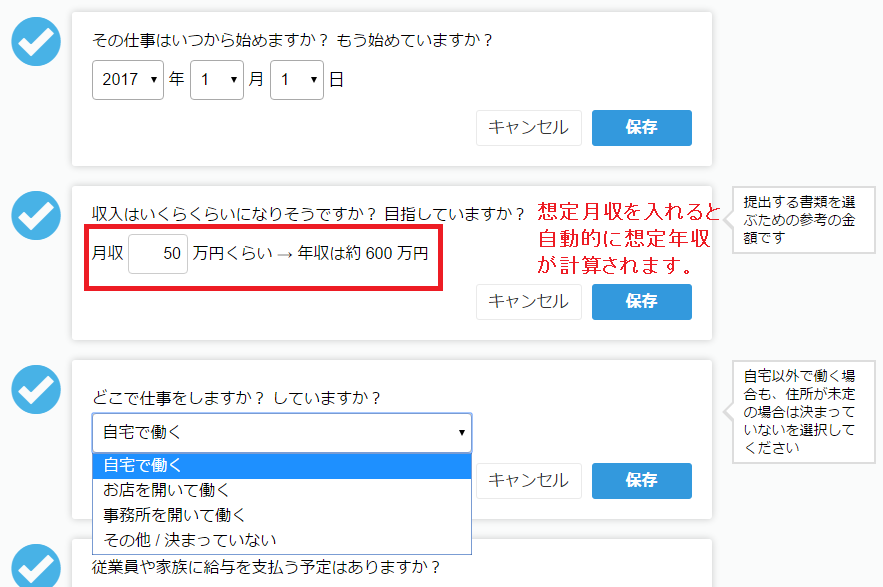

事業の開始年月日、想定月収、仕事をする場所を記入します。

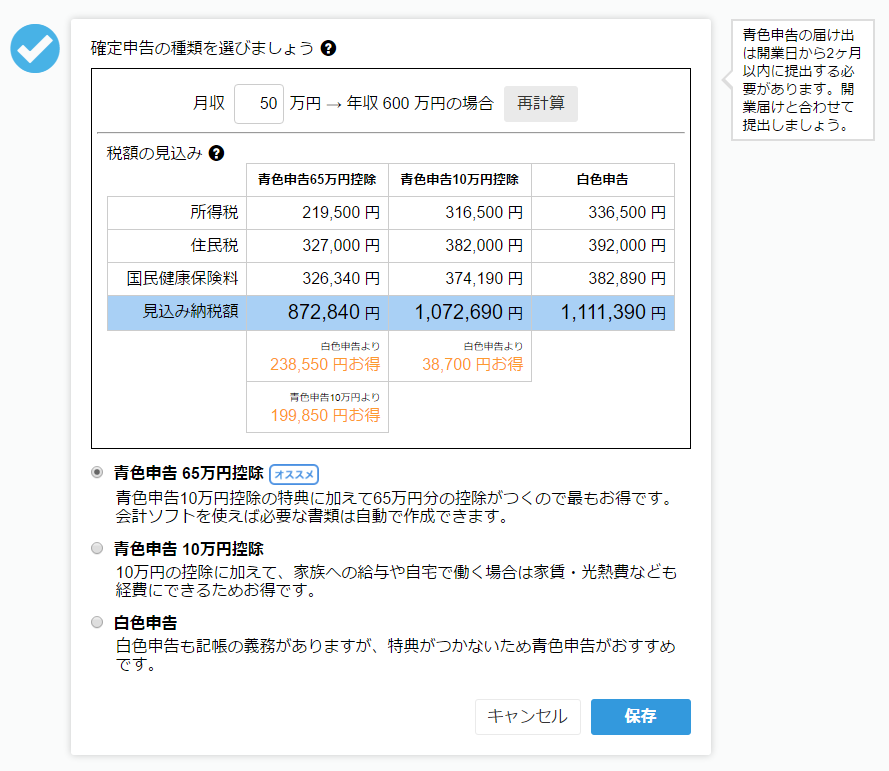

想定月収を記入すると青色申告、白色申告のどちらが、いくらお得かも自動で計算されます。

Step2:作成編

次に、作成編です。

申請者の情報を入力します。

名前、住所、電話番号、生年月日を記入しましょう。

給与を支払う人がいる場合は、上記のように入力をします。

今回は準備編で「家族」を選択しましたので、妻を例に記入を行いました。

さらに、見込み納税金額のシミュレーションも可能。

※なお、売上の3割を経費とした場合の見込み額を表示しています。経費額やその他の控除によって実際の納税額は変化します。

今回は、青色申告65万円控除が一番おすすめの結果となりました。

Step3:提出編

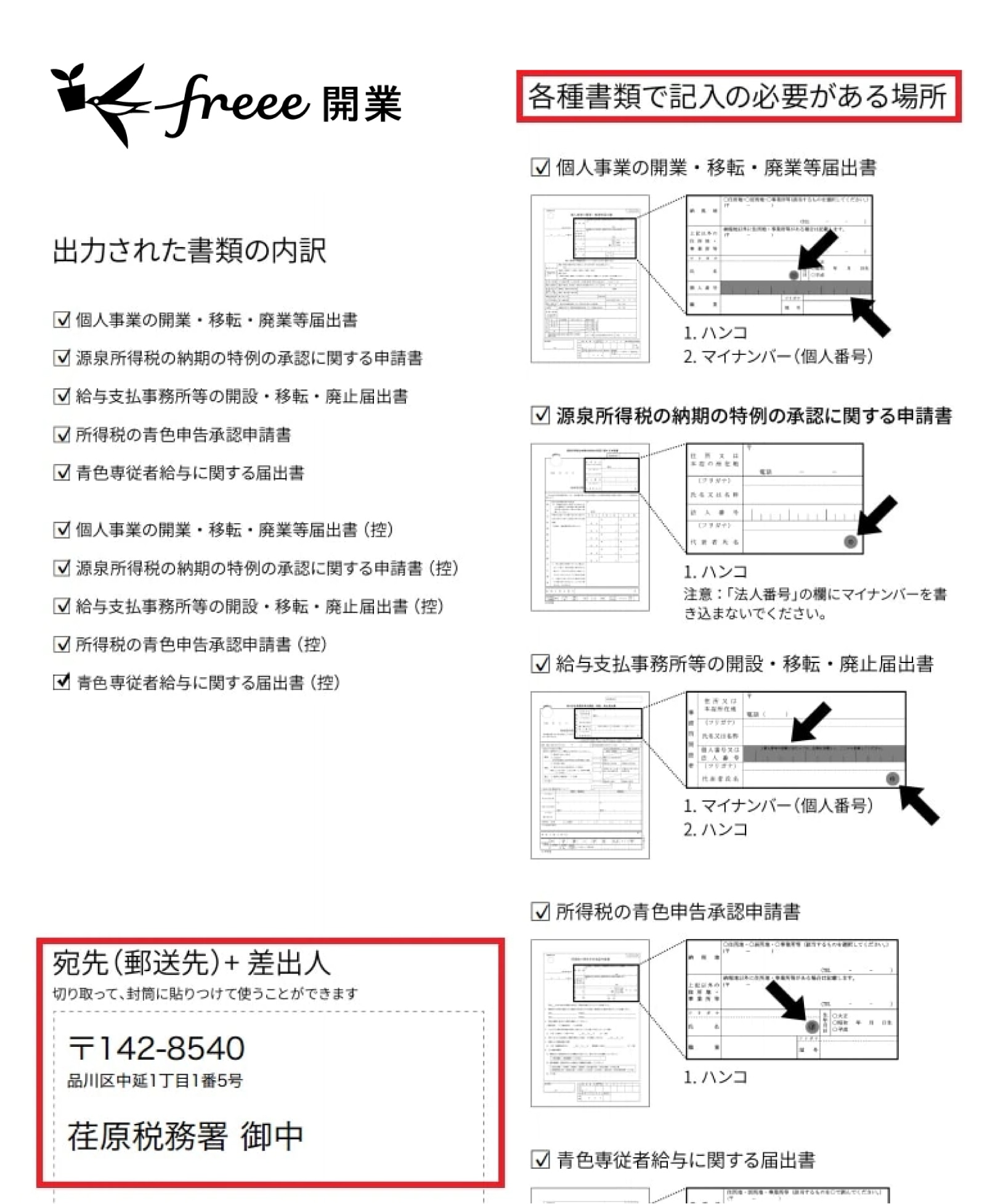

最後のステップでは、開業に必要な書類をすべてプリントアウトし、税務署に提出します。

入力した住所をもとに、提出候補の地区がプルダウンで出てきます。地区を選ぶと、提出先の税務署が表示されますので、そちらに開業届けを提出しましょう。

届け出に関する説明とそれぞれの控えを含め、11枚のPDFが出来上がりました。印刷し、必要箇所に押印とマイナンバー(個人番号)の記載をしましょう。

郵送で提出したい方のために、宛先も1ページ目に記載されています。切り取って封筒に貼りつければ完了です。

いかがでしょう。

事業をスタートする際や、青色申告にしたい場合、切り替えたい場合など、届出の作成は意外と煩雑なものです。

しかし、freee開業を活用すれば、無料ですぐに届け出の作成が完了。

また、確定申告書の作成もfreee会計を使えば、ステップに沿ってすぐに完了します。

freee開業とfreee会計を使って、効率良く届出を作成しましょう。

よくある質問

収入なしでも開業届は提出する?

事業を開始しているのであれば、収入がなくても1ヶ月以内に提出しましょう。

開業届の要否に関して詳しく知りたい方は、「収入なしでも開業届は必要?」をご覧ください。

開業届の有無は確定申告に関わる?

開業届の提出の有無は、確定申告の要否とは関係ありません。

確定申告が必要なケースについて詳しく知りたい方は、「開業届の有無は確定申告に影響がある?」をご覧ください。

監修 北田 悠策(きただ ゆうさく)

神戸大学経営学部卒業。2015年より有限責任監査法人トーマツ大阪事務所にて、製造業を中心に10数社の会社法監査及び金融商品取引法監査に従事する傍ら、スタートアップ向けの財務アドバイザリー業務に従事。その後、上場準備会社にて経理責任者として決算を推進。大企業からスタートアップまで様々なフェーズの企業に携わってきた経験を活かし、株式会社ARDOR/ARDOR税理士事務所を創業。