監修 安田亮 安田亮公認会計士・税理士事務所

フリーランスが青色申告で確定申告をすれば、青色申告特別控除の適用や損失の繰越し・繰戻しによって税負担を抑えられるなど、さまざまなメリットがあります。そのため、フリーランスの確定申告では、白色申告にはない税制優遇措置がある青色申告がおすすめです。

本記事では、フリーランスが初めて青色申告をするときの手続きのやり方や青色申告と白色申告の違い、確定申告を青色申告でするときに作成が必要な帳簿の種類を解説します。

目次

青色申告とは

確定申告の方法には青色申告と白色申告の2種類があります。

フリーランスが確定申告をする場合、以下の要件を満たす人は青色申告ができ、それ以外の人は白色申告を行います。

青色申告をできる人の条件

- 不動産所得(事業的規模)・事業所得・山林所得のいずれかの所得がある

- 白色申告から青色申告へ変更する場合は青色申告をする年の3月15日までに「青色申告承認申請書」を税務署に提出している

- その年の1月16日以後に新規に業務を開始した場合は開業日から2ヶ月以内に「青色申告承認申請書」を税務署に提出している

所得税を計算する際の所得には10種類あり、青色申告の対象は不動産所得(事業的規模)・事業所得・山林所得の3つです。給与所得や雑所得などほかの所得は対象外なので、フリーランスで働く人が兼業で会社員をしていて給与をもらっていても、その給与所得は青色申告の対象にはなりません。

また、青色申告承認申請書は期日までに提出が必要です。2024年の1年間の所得の確定申告を青色申告で行う場合は、2024年3月15日までに申請書を提出している必要があります。ただし、2024年1月16日以後に開業した人は、開業日から2ヶ月後が提出期限です。

【関連記事】

青色申告承認申請書とは?書き方やいつまでに提出すべきか詳しく解説します

出典:国税庁「No.2070 青色申告制度」

フリーランスには青色申告と白色申告どちらがおすすめ?

開業届をかんたん・無料で作成するならfreee開業

freee開業は開業届を無料で作成できます。

書類はオンラインでの提出が可能!税務署へ出向かずに手続きまで完結でき、忙しい方にもおすすめのサービスです。

青色申告であれば、後述するさまざまな税制優遇制度を利用でき、税金を安く抑えられる可能性があります。フリーランスの人で事業所得・不動産所得・山林所得があるなら、確定申告の方法は青色申告がよいです。

フリーランスとして事業を行う場合、事業を継続するためには事業資金を適切に管理し、売上向上や費用削減によって事業資金を維持または増やすことが必要になります。

事業資金の管理において、税負担を少しでも抑える工夫が重要であるため、青色申告のメリットを十分に活用したいところです。青色申告では65万円控除・55万円控除・10万円控除の3種類の控除制度が用意されているなど、白色申告と比較すると以下のような違いがあります。

| 青色申告 (65万円控除・55万円控除) | 青色申告 (10万円控除) | 白色申告 | |

|---|---|---|---|

| 対象者 | 不動産所得(事業的規模)・事業所得・山林所得があり、期日までに青色申告承認申請書を提出して青色申告の承認を受けている人 | 青色申告の承認を受けていない人 | |

| 申請手続き | 青色申告承認申請書の提出が必要 | なし | |

| 提出書類 | ・確定申告書 ・青色申告決算書(貸借対照表と損益計算書) | ・確定申告書 ・青色申告決算書(損益計算書) | ・確定申告書 ・収支内訳書 |

| 保存帳簿 | ・総勘定元帳 ・仕訳帳 ・現金出納帳 ・売掛帳 ・買掛帳 ・固定資産台帳 | ・現金出納帳 ・売掛帳 ・買掛帳 ・固定資産台帳 ・経費帳 | ・法定帳簿(収入金額や必要経費を記載した帳簿) ・任意帳簿(業務に関して作成した法定帳簿以外の帳簿) |

| 記帳方法 | 複式簿記 | 簡易(単式)簿記 | 簡易(単式)簿記 |

| 税制上のメリット | ・青色申告特別控除(65万円・55万円) ・青色事業専従者給与 ・赤字3年間繰越し ・減価償却資産(30万円未満)の一括経費計上 | ・青色申告特別控除(10万円) ・青色事業専従者給与 ・赤字3年間繰越し ・減価償却資産(30万円未満)の一括経費計上 | |

出典:国税庁「個人で事業を行っている方の記帳・帳簿等の保存について」

白色申告に比べると、申請の手続きや帳簿の作成に手間がかかる点はデメリットですが、この後に解説するように青色申告には税制上の多くのメリットがあります。

【関連記事】

確定申告をしなくていい金額はいくら?確定申告が必要な人や条件をケース別に解説

フリーランスが青色申告を選択するメリット

フリーランスが青色申告をすると、以下のような税制上のメリットがあります。

青色申告のメリット

- 青色申告特別控除

- 青色事業専従者給与

- 少額減価償却資産の特例

- 貸倒引当金

- 純損失の繰越し・繰戻し

青色申告特別控除

青色申告特別控除とは、所得税を計算する際に所得金額から一定額を差し引ける制度です。税率をかける前の金額が、控除額の分だけ低くなることで税負担が抑えられます。

青色申告特別控除の控除額には65万円・55万円・10万円の3種類あります。55万円の青色申告特別控除の適用要件は以下の通りです。

55万円の青色申告特別控除の適用要件

- 不動産所得(事業的規模)または事業所得がある

- これらの所得の取引を正規の簿記の原則(一般的には複式簿記)で記帳している

- 貸借対照表・損益計算書を確定申告書に添付して確定申告期限(翌年3月15日)までに提出している

※ただし、現金主義による所得計算の特例を選択している場合は55万円の特別控除は適用対象外

青色申告で確定申告をする人のうち、55万円の特別控除の要件を満たさない人は10万円の控除の適用を受けられます。55万円の特別控除の要件に加えて以下の要件も満たす場合は、青色申告特別控除の控除額は65万円です。

65万円の青色申告特別控除の適用要件

- 「55万円の青色申告特別控除」の要件に加えて次のいずれかに該当している

- その年分の事業に係る仕訳帳および総勘定元帳について、電子帳簿保存を行っている

- その年分の所得税の確定申告書・貸借対照表・損益計算書等を、確定申告書の提出期限までにe-Taxを使って電子申告している

青色事業専従者給与

青色事業専従者給与とは、家族に支払った給与を経費にできる制度です。一般的に家族への給与は経費にできませんが、この制度によって家族への給与を経費にすれば収入から経費を引いた所得額が低くなり、所得額に税率をかけて求めた税額も低く抑えられます。

青色事業専従者の対象となるのは、次の要件のいずれにも該当する家族です。

青色事業専従者給与の対象となる家族の要件

- 青色申告者と生計を一にする配偶者その他の親族である

- その年の12月31日現在で年齢が15歳以上である

- その年を通じて6ヶ月を超える期間(一定の場合には事業に従事することができる期間の2分の1を超える期間)、その青色申告者の営む事業に専ら従事している

また、「青色事業専従者給与に関する届出書」を期限までに税務署に提出する必要があります。

提出期限は、青色事業専従者給与額を必要経費に算入する年の3月15日です。ただし、その年の1月16日以後、新たに事業を開始した場合や新たに専従者が増えた場合は、事業開始日や専従者が増えた日から2ヶ月以内に提出する必要があります。

白色申告でも、家族に支払った給与を経費にできる制度(事業専従者控除)はありますが、経費として差し引ける金額が配偶者は最高 86万円、15歳以上のその他の親族は最高50万円です。青色申告のほうが税制上有利な取り扱いとなっています。

出典:国税庁「No.2075 青色事業専従者給与と事業専従者控除」

少額減価償却資産の特例

少額減価償却資産の特例とは、取得価額が30万円未満である減価償却資産について、減価償却によらず全額をその年の費用として計上できる制度です。

一般的に10万円以上の資産を購入すると、減価償却によって複数年に分けて費用計上するので、ある年にまとめて計上して所得額を抑えたり税金を安くしたりすることはできません。

しかし、少額減価償却資産の特例を適用できれば、その年に一括して費用計上できるため、利益が多く出た年にまとめて費用計上すれば税負担を抑えることができます。

この特例の対象となるのは、青色申告を利用している従業員500人以下の法人などで、フリーランスをはじめとした個人事業主も対象です。

また、この特例の適用を受けるためには、確定申告書に少額減価償却資産の取得価額に関する明細書を添付して申告する必要があります。

出典:国税庁「No.5408 中小企業者等の少額減価償却資産の取得価額の損金算入の特例」

貸倒引当金

貸倒引当金とは、未回収の売掛金や貸付金などの債権が回収不可能になる可能性に備えて、事前に損失の見込額として引き当てておく金額のことです。

貸倒引当金には個別貸倒引当金と一括貸倒引当金の2種類あり、事業所得がある青色申告者であればいずれの貸倒引当金も計上できます。白色申告では一定の場合に個別貸倒引当金を計上できますが、一括貸倒引当金は計上できません。

青色申告者は、その事業の遂行上生じた売掛金・貸付金などの貸金の貸倒れによる損失の見込額として、年末における貸金の帳簿価額の合計額の5.5%(金融業は3.3%)以下の金額を貸倒引当金(一括貸倒引当金)として必要経費にできます。

【関連記事】

貸倒引当金とは?計算方法や勘定科目の種類、仕訳について解説

出典:国税庁「No.2070 青色申告制度」

純損失の繰越し・繰戻し

純損失の繰越しとは、事業所得などに損失が出て赤字だった年に、その損失を翌年以後最大3年間繰り越せる制度です。一般的に利益や損失はその年の金額を集計して税額を計算しますが、損失を翌年以後に繰り越せると、翌年以後の利益から引くことができて税負担を抑えられます。

純損失の繰戻しとは、前年も青色申告をしている場合に、その損失額が生じた年の前年分の所得金額に繰り戻して差し引き、前年分の所得税額の還付(払戻し)を受ける制度です。

出典:国税庁「No.2070 青色申告制度」

フリーランスが初めて青色申告するときに必要な申請手続き

青色申告をするためには「青色申告承認申請書」の提出が必要です。青色申告承認申請書の用紙は国税庁サイトからダウンロードできます。

提出期限は原則として青色申告をする年の3月15日です。ただし、1月16日以後に開業する場合は開業日から2ヶ月以内に提出してください。

>>PDFダウンロード

所得税の青色申告承認申請書(PDF)

また、家族に支払う給与を青色事業専従者給与として経費計上する場合は、「青色事業専従者給与に関する届出書」の提出も必要です。

青色申告承認申請書の書き方については別記事「青色申告承認申請書とは?書き方やいつまでに提出すべきか詳しく解説します」で紹介しているので、あわせて参考にしてください。

出典:国税庁「A1-11 青色事業専従者給与に関する届出手続」

青色申告するフリーランスが作成する帳簿の種類

青色申告者は、正規の簿記の原則(一般的には複式簿記)により記帳を行う必要があります。青色申告をするフリーランスの人が作成・保存しなければいけない帳簿や書類は以下の通りです。

| 保存が必要なもの | 保存期間 | |

|---|---|---|

| 帳簿 | 仕訳帳・総勘定元帳・現金出納帳・売掛帳・買掛帳・経費帳・固定資産台帳など | 7年 |

| 決算関係書類 | 損益計算書・貸借対照表・棚卸表など | 7年 |

| 現金預金取引等関係書類 | 領収証・小切手控・預金通帳・借用証など | 7年(※) |

| そのほかの書類 | 取引に関して作成し、または受領した上記以外の書類(請求書・見積書・契約書・納品書・送り状など) | 5年 |

※前々年分の事業所得および不動産所得の金額が300万円以下の場合は5年

作成した帳簿を確定申告の際に提出する必要はありませんが、税務調査が入ったときに提出を求められる可能性があります。

請求書や契約書など日頃の取引でやり取り・作成する基本的な書類から、損益計算書・貸借対照表などの決算関係書類まで、紛失しないように保管してください。

【関連記事】

青色申告に必要な帳簿はどれ?記帳の種類や保存のルールを初心者向けに解説

出典:国税庁「記帳や帳簿等保存・青色申告」

フリーランスが青色申告するときのやり方

フリーランスが青色申告をするときには、確定申告書に貸借対照表と損益計算書を添付して住所地を管轄する税務署に提出します。

確定申告期間は2月16日から3月15日までの1ヶ月間です。ただし、確定申告期間の初日や最終日が土日にあたる年は、その翌平日が初日・最終日になります。2024年1年間の所得にかかる確定申告期間は2025年2月17日(月)から2025年3月17日(月)までです。

確定申告書の提出方法には窓口持参・郵送・e-Taxの3つの方法があります。税務署に持参して窓口で直接提出する場合は、税務署の開庁時間(平日午前8時30分~午後5時)に行くようにしてください。

郵送による提出では、消印日が提出日として取り扱われます。消印日が確定申告期間内になるように提出しましょう。

e-Taxで提出すれば、確定申告書の作成から提出まで自宅のパソコンで対応できるので便利です。原則として24時間いつでも申告手続きができ、所得控除に関する書類など一定の書類については提出を省略できるなど、e-Taxなら確定申告の手続きに伴う手間や負担を軽減できます。

出典:国税庁「申告書の提出方法」

まとめ

フリーランスが確定申告を青色申告ですれば、青色申告特別控除や純損失の繰越し・繰戻し、青色事業専従者給与など、さまざまなメリットを享受できます。そのため、事業所得や不動産所得があるフリーランスの人は青色申告を行いましょう。

初めて青色申告をするときには、書類の作成方法や手続きのやり方がわからず戸惑う人もいますが、会計ソフトを活用すれば、青色申告に必要な帳簿をスムーズに作成できます。青色申告をする予定の方は確定申告ソフト「freee会計」の活用をご検討ください。

freee開業なら、税務署に行かずに開業届をかんたんに作成

個人事業を始める際には「開業届」を、青色申告をする際にはさらに「青色申告承認申請書」を提出する必要があります。 記入項目はそれほど多くはありませんが、どうやって記入したらいいのかわからないという方も多いと思います。

そこでおすすめなのが「freee開業」です。ステップに沿って簡単な質問に答えていくだけで、必要な届出をすぐに完成することができます。

freee開業で作成可能な5つの届出

1. 個人事業の開業・廃業等届出書

開業届のことです。

2. 所得税の青色申告承認申請書

青色申告承認申請書は事業開始日から2ヶ月以内、もしくは1月1日から3月15日までに提出する必要があります。期限を過ぎた場合、青色申告できるのは翌年からになるため注意が必要です。

3. 給与支払事務所等の開設・移転・廃止届出書

家族や従業員に給与を支払うための申請書です。

4. 源泉所得税の納期の特例の承認に関する申請書

原則毎月支払う源泉所得税を年2回にまとめて納付するための手続です。毎月支払うのは手間ですので、ぜひ提出しましょう。

5. 青色事業専従者給与に関する届出・変更届出書

青色申告をする場合に、家族に支払う給与を経費にするための手続です。青色申告をして家族に給与を支払う場合は必ず提出しましょう。

freee開業の使い方を徹底解説

freee開業を使った開業届の書き方は、準備→作成→提出の3ステップに沿って必要事項を記入していくだけです。

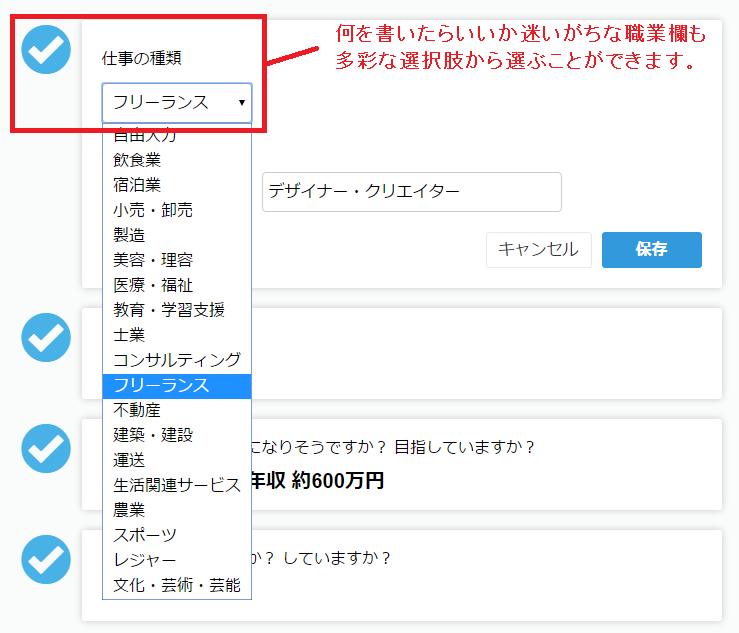

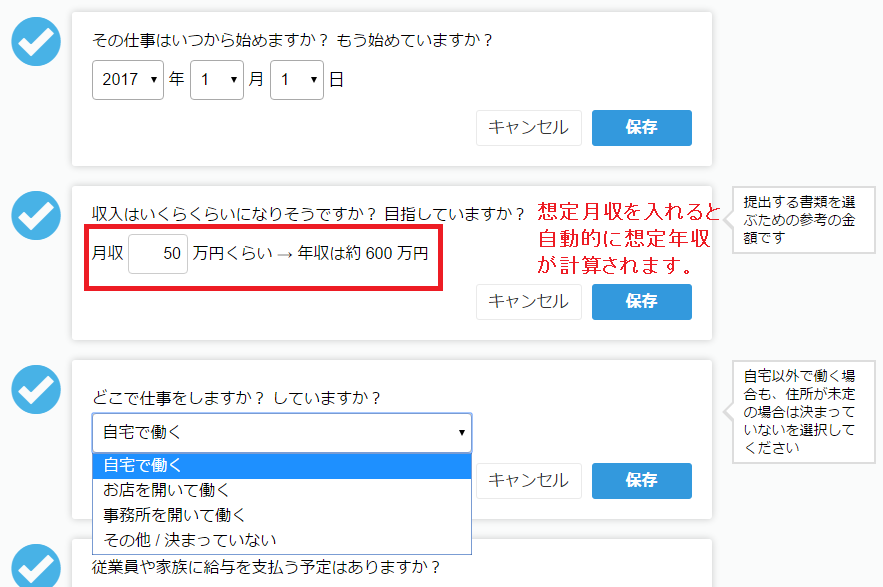

Step1:準備編

準備編では事業の基本情報を入力します。迷いやすい職業欄も多彩な選択肢のなかから選ぶだけ。

事業の開始年月日、想定月収、仕事をする場所を記入します。

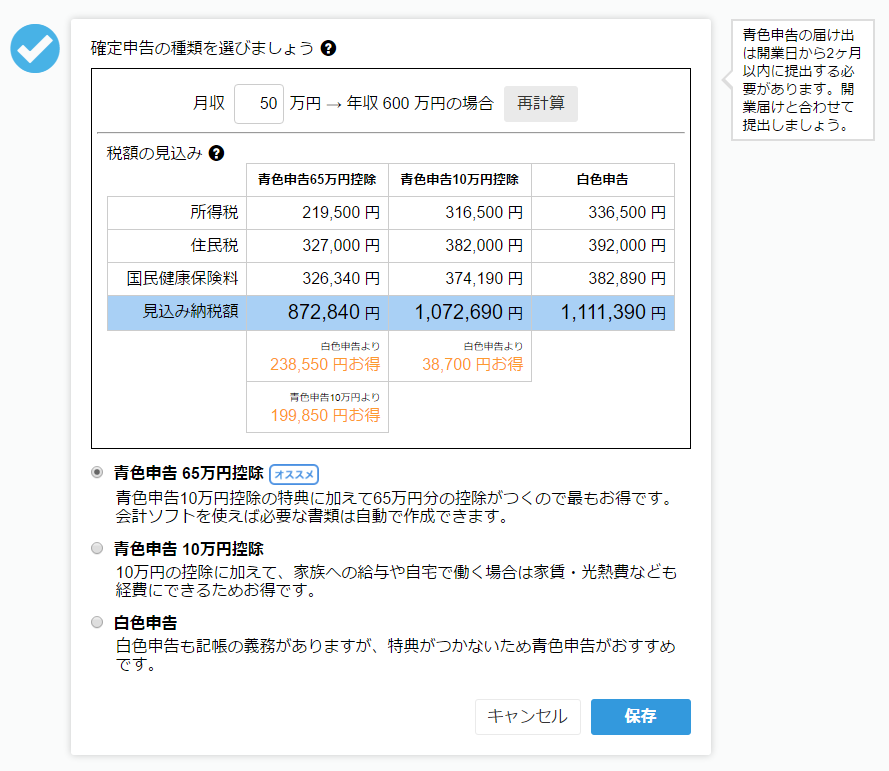

想定月収を記入すると青色申告、白色申告のどちらが、いくらお得かも自動で計算されます。

Step2:作成編

次に、作成編です。

申請者の情報を入力します。

名前、住所、電話番号、生年月日を記入しましょう。

給与を支払う人がいる場合は、上記のように入力をします。

今回は準備編で「家族」を選択しましたので、妻を例に記入を行いました。

さらに、見込み納税金額のシミュレーションも可能。

※なお、売上の3割を経費とした場合の見込み額を表示しています。経費額やその他の控除によって実際の納税額は変化します。

今回は、青色申告65万円控除が一番おすすめの結果となりました。

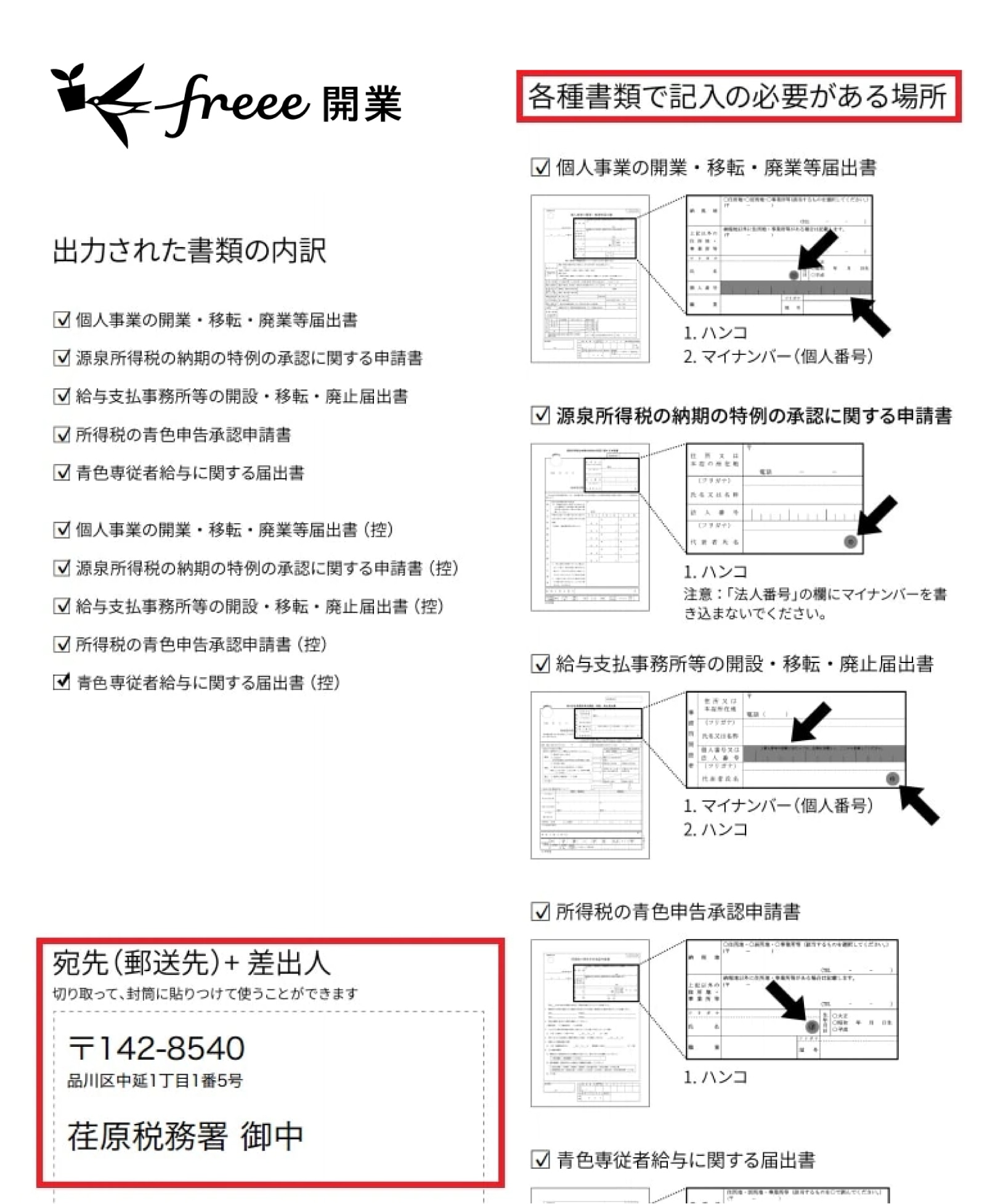

Step3:提出編

最後のステップでは、開業に必要な書類をすべてプリントアウトし、税務署に提出します。

入力した住所をもとに、提出候補の地区がプルダウンで出てきます。地区を選ぶと、提出先の税務署が表示されますので、そちらに開業届けを提出しましょう。

届け出に関する説明とそれぞれの控えを含め、11枚のPDFが出来上がりました。印刷し、必要箇所に押印とマイナンバー(個人番号)の記載をしましょう。

郵送で提出したい方のために、宛先も1ページ目に記載されています。切り取って封筒に貼りつければ完了です。

いかがでしょう。

事業をスタートする際や、青色申告にしたい場合、切り替えたい場合など、届出の作成は意外と煩雑なものです。

しかし、freee開業を活用すれば、無料ですぐに届け出の作成が完了。

また、確定申告書の作成もfreee会計を使えば、ステップに沿ってすぐに完了します。

freee開業とfreee会計を使って、効率良く届出を作成しましょう。

よくある質問

フリーランスが青色申告をするメリットは?

青色申告特別控除や純損失の繰越し・繰戻しなど、白色申告にはないメリットが青色申告にはあります。フリーランスが青色申告をするメリットについて、詳しくは「フリーランスが青色申告を選択するメリット」をご覧ください。

青色申告するフリーランスが作成する帳簿の種類は?

仕訳帳や総勘定元帳・損益計算書・貸借対照表などの帳簿や書類を作成する必要があります。青色申告をするフリーランスが作成する帳簿の種類について、詳しくは「青色申告するフリーランスが作成する帳簿の種類」をご覧ください。

監修 安田 亮(やすだ りょう)

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。