青色申告特別控除は、65万円控除と10万円控除の2種類があります。65万円の控除を受けるには、複式簿記での記帳など満たすべき要件があり、この要件を満たしていない場合が10万円控除になる仕組みです。

令和2年分の所得の確定申告から、青色申告特別控除の要件が見直され、これまで通りの方法で申告をした場合、55万円の控除に減額されます。65万円控除を受けるためには、これまでの要件に加えe-Taxで申告する必要があります。

この記事では、青色申告特別控除65万円を受けるための要件、令和2年分の所得の確定申告から変わる青色申告特別控除の要件、これから青色申告をしようとする方のための青色申告の対象になる個人事業主と節税効果、青色申告を簡単に終わらせる方法をご説明します。

▶︎ 青色申告について、まずはこちらの記事!

目次

- 青色申告特別控除 65万円の控除の要件は?

- 1. 所得の種類が山林所得のみでないこと

- 2. 不動産所得の場合、事業として行われていると認められること

- 3. 複式簿記で記帳していること

- 4. 現金主義でないこと

- 5. 申告時に、記帳に基づいて作成した損益計算書と貸借対照表を添付すること

- 6. 確定申告の法定期限を守ること

- 65万円控除の要件を満たしていない場合10万円控除になる

- 令和2年分の確定申告から青色申告特別控除額が55万円に改正

- 令和2年分の確定申告で65万円の控除を受けるにはe-Taxで申告が必要

- 青色申告ができる人個人事業主とは

- 青色申告特別控除の節税効果

- 確定申告(青色申告)を簡単に終わらせる方法

- まとめ

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

青色申告特別控除 65万円の控除の要件は?

青色申告特別控除は、65万円もしくは10万円の控除を受けることができますが、65万円控除は要件が決められています。65万円控除を受けるための要件は以下のとおりです。

青色申告特別控除 65万円控除の要件

- 所得の種類が山林所得のみでないこと

- 不動産所得の場合、事業として行われていると認められること

- 複式簿記で記帳していること

- 現金主義でないこと

- 申告時に、記帳に基づいて作成した損益計算書と貸借対照表を添付すること

- 確定申告の法定期限を守ること

1. 所得の種類が山林所得のみでないこと

青色申告の対象になるのは、事業所得、不動産所得、山林所得ということをご紹介しました。しかし、事業所得または不動産所得に該当する事業を行っていない場合、つまり山林所得のみの場合は65万円控除は認められません。

2. 不動産所得の場合、事業として行われていると認められること

不動産を貸与して所得を得る不動産所得は、その不動産貸付けが事業規模でないと65万円の控除が認められません。事業規模かどうかは、社会通念上の事業といえる程度か否かで判断されますが、「アパートの場合は貸与可能な独立した室数が10室以上であること」「独立家屋の場合は貸与可能な家屋が5棟以上あること」のどちらかを満たせば、原則として事業として行われていると取り扱われます。

3. 複式簿記で記帳していること

帳簿の付け方には、単式簿記と複式簿記というものがあります。単式簿記は、現金というひとつの科目に対して何に使ったものなのかを仕訳していくという、比較的わかりやすい方法です。複式簿記は、取引きの流れをより詳細に仕訳したもので、1回の出入金に対する仕訳に複数の科目を用いることから複式簿記といわれています。

65万円控除が認められるのは、複式簿記を行っている場合です。なお、複式簿記はそこまで複雑なものではなく、会計ソフトなどを利用すると、比較的容易に作成できます。

4. 現金主義でないこと

簿記の基本は「発生主義」といって、現金の動きはなくても取引きが発生した時点で帳簿に記載することになっています。65万円控除を受ける場合、現金の動きがあった時点で仕訳を行う「現金主義」は認められません。

5. 申告時に、記帳に基づいて作成した損益計算書と貸借対照表を添付すること

確定申告を行う際は、複式簿記に基づいて作成した損益計算書と貸借対照表を添付し、青色申告控除を受ける金額を記載する必要があります。控除を受ける順番は、不動産所得の金額、事業所得の金額の順となります。

6.確定申告の法定期限を守ること

原則確定申告の法定期限は3月15日、土日の場合は翌月曜日が期限となります。法定期限を過ぎて提出した場合、65万円控除は認められません。

65万円控除の要件を満たしていない場合10万円控除になる

青色申告特別控除65万円の要件を満たさない場合は、10万円控除となります。

要件を満たしていても、不動産所得の金額または事業所得の金額の合計が65万円より少ない場合は、その合計額が限度になります。たとえば、事業所得が40万円だった事業者は、40万円控除となるのです。ただし、どちらかの所得が赤字だったとしても、赤字相殺にはなりません。不動産所得が100万円、事業所得が-60万円の場合でも40万円控除にはならず、所得金額100万円から65万円が控除されます。

令和2年分の確定申告から青色申告特別控除額が55万円に改正

平成30年度の税制改革で、令和2年分の確定申告から青色申告特別控除額が、65万円から55万円に減額されることになりました。

青色申告特別控除だけではなく、基礎控除額も変更になり、38万円から48万円に増額されます。詳しい改正内容は下記を参考にしてください。

令和2年分の確定申告で65万円の控除を受けるにはe-Taxで申告が必要

令和2年分の青色申告で、65万円の青色申告特別控除を受けるためには、これまでの青色申告の要件に加え、e-Taxでの申告が必要です。e-Taxでの確定申告の方法は、関連記事を参照してください。

青色申告ができる人個人事業主とは

青色申告は、すべての人が利用できるわけではありません。青色申告を希望する人は、前年の3月15日までに所轄税務署に「青色申告承認申請書」を提出しなければいけません。また、開業届の提出も必要です。

たとえば、2020年2月17日~4月16日(※)に行われる2019年分の青色申告をするには、2019年3月15日までに申請書を提出している必要があります。

新規開業の場合は開業から2ヵ月以内に提出すれば問題ありません。青色申告をするには、事業の種類にも条件があり、事業所得、不動産所得、山林所得のいずれかがある場合に限られています。サラリーマンをしながら副業でアルバイトをしているような場合は、給与所得なので青色申告をすることはできません。

青色申告を希望する方におすすめしたい無料のサービスが開業freeeです。ステップに沿って必要事項を記入するだけで、青色申告承認申請書を簡単に作成することができます。その際、税額シュミレーションも可能ですので、ご自身の収入を入力し、青色申告・白色申告それぞれの税額をシュミレーションしてみましょう。

作成した書類と一緒にプリントアウトできる宛先を封筒に貼り、投函すれば申請手続きは完了です。もちろん、直接書類を税務署に提出しにいっても問題ありません。

通常、確定申告の期限は3月15日(土日祝の場合は翌平日)ですが、2020年提出分の確定申告はコロナウイルスの影響で4月16日に延期されました。

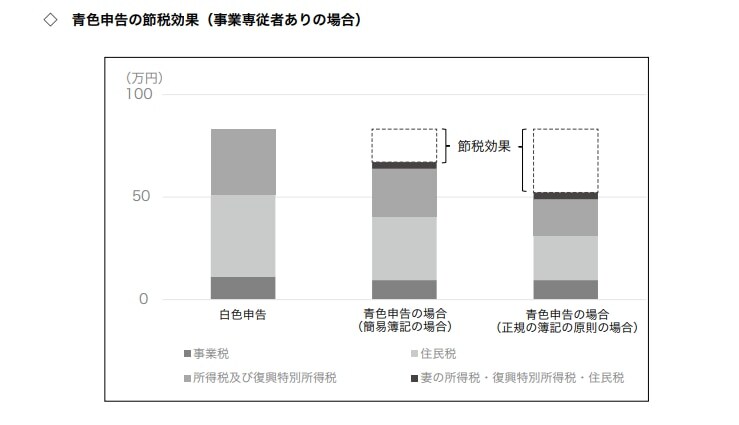

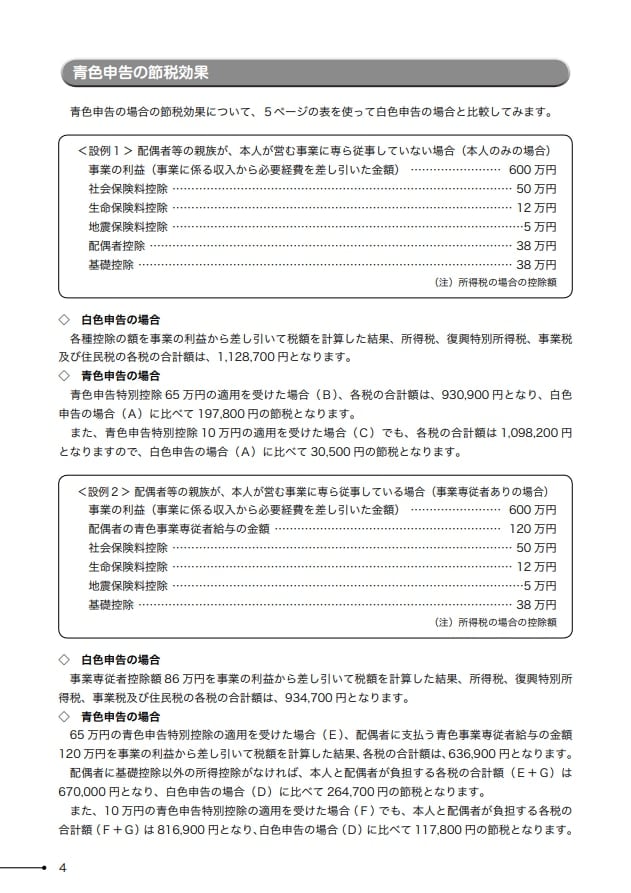

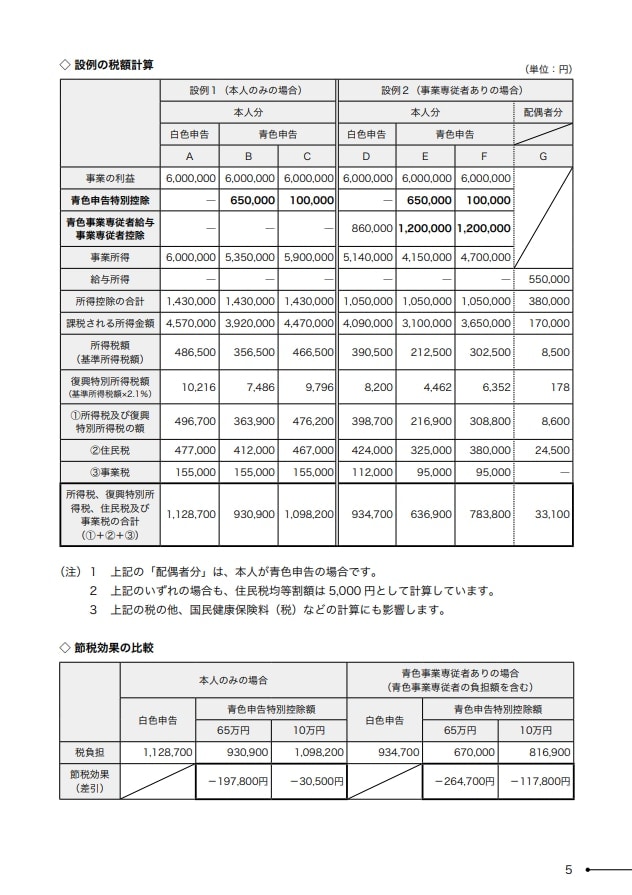

青色申告特別控除の節税効果

青色申告特別控除には、どれほどの節税効果があるのでしょうか。所得税額は、基本的に「所得金額-さまざまな控除(医療費控除や基礎控除など)」で算出された金額に、下表の税率を掛けて求めます。所得金額が小さいほど所得税率は低くなります。

所得税の速算表

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円超330万円以下 | 10% | 97,500円 |

| 330万円超695万円以下 | 20% | 42万7,500円 |

| 695万円超900万円以下 | 23% | 63万6,000円 |

| 900万円超1,800万円以下 | 33% | 153万6,000円 |

| 1,800万円超4,000万円以下 | 40% | 279万6,000円 |

| 4,000万円超 | 45% | 479万6,000円 |

所得金額は通常、「総収入-経費」の金額ですが、青色申告特別控除を受けていると「総収入-経費-青色申告特別控除」で計算されます。控除の分だけ所得金額が小さくなりますので、その分節税できるというわけです。

仮に、事業の利益(総収入)が500万円で、経費が150万円、医療費などの控除の合計額が80万円という場合を考えてみると、所得税額は以下のようになります。

白色申告の場合

- 課税される所得金額:500万円-150万円-80万円=270万円

- 所得税額:270万円×10%-97,500円=17万2,500円

65万円の青色申告特別控除を受けている場合

- 課税される所得金額:500万円-150万円-80万円-65万円=205万円

- 所得税額:205万円×10%-97,500円=10万7,500円

納める税額は65,000円の差となります。さらに、地方自治体に納める住民税や国民健康保険の保険料も課税所得に基づいて算出されるため、これらの金額も抑えることが可能です。この税額の差が、青色申告特別控除の大きなメリットです。

もうひとつ、事業の利益が600万円で、奥さんを事業専従者(従業員として給料を支払っている)としているケースも挙げておきます。「青色申告の場合」の欄のBが65万円控除の場合、Cが10万円控除の場合です。この例からも、青色申告特別控除は大きな特典であることがわかります。

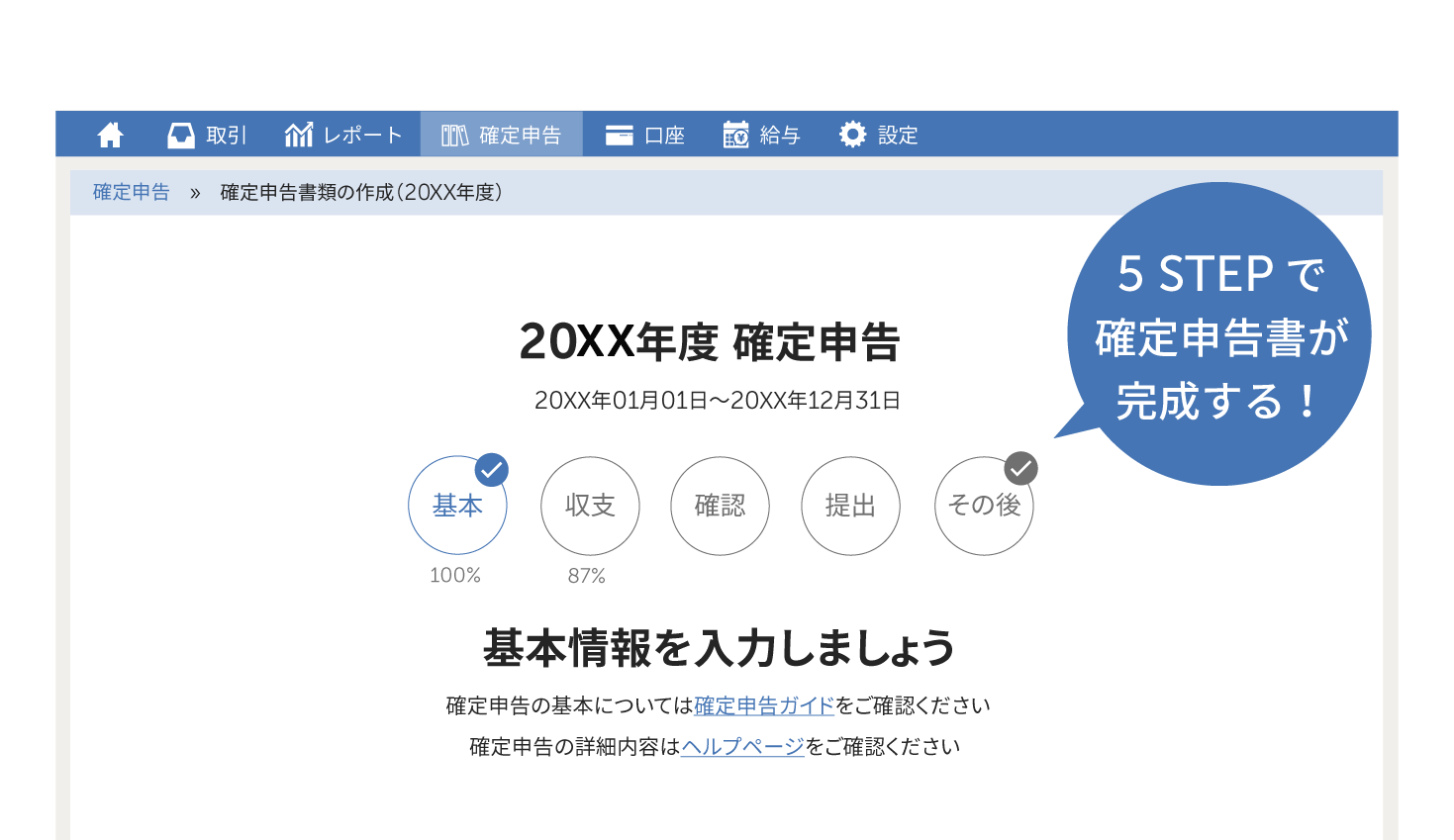

確定申告(電子申告)を簡単に終わらせる方法

確定申告には青色申告と白色申告の2種類があり、期限までに書類を作成し納税をすることが重要です。

書類の作成には、手書きのほか、国税庁の「確定申告等作成コーナー」や会計ソフトで作成する方法がありますが、「確定申告書の作成は難しいのでは?」と苦手意識をお持ちの方も少なくありません。

そこでおすすめしたいのは、確定申告ソフト freee会計の活用です。

確定申告ソフトfreee会計は、会計の知識がないから不安だという方でも、質問に沿って答えていくだけで簡単に書類を作成することができます。

さらにfreee会計は、電子申告にも対応しており、直接オンライン上で申告ができます。

以下に書類を作るまでのステップをご紹介します。

1.銀行口座やクレジットカードは同期すれば自動入力!

freee会計は、面倒な1年分の経費の入力も、銀行口座やクレジットカードを同期すれば自動で入力できます。日付や金額だけでなく、勘定科目を推測して自動入力してくれるので大幅に手間を省くことができます。

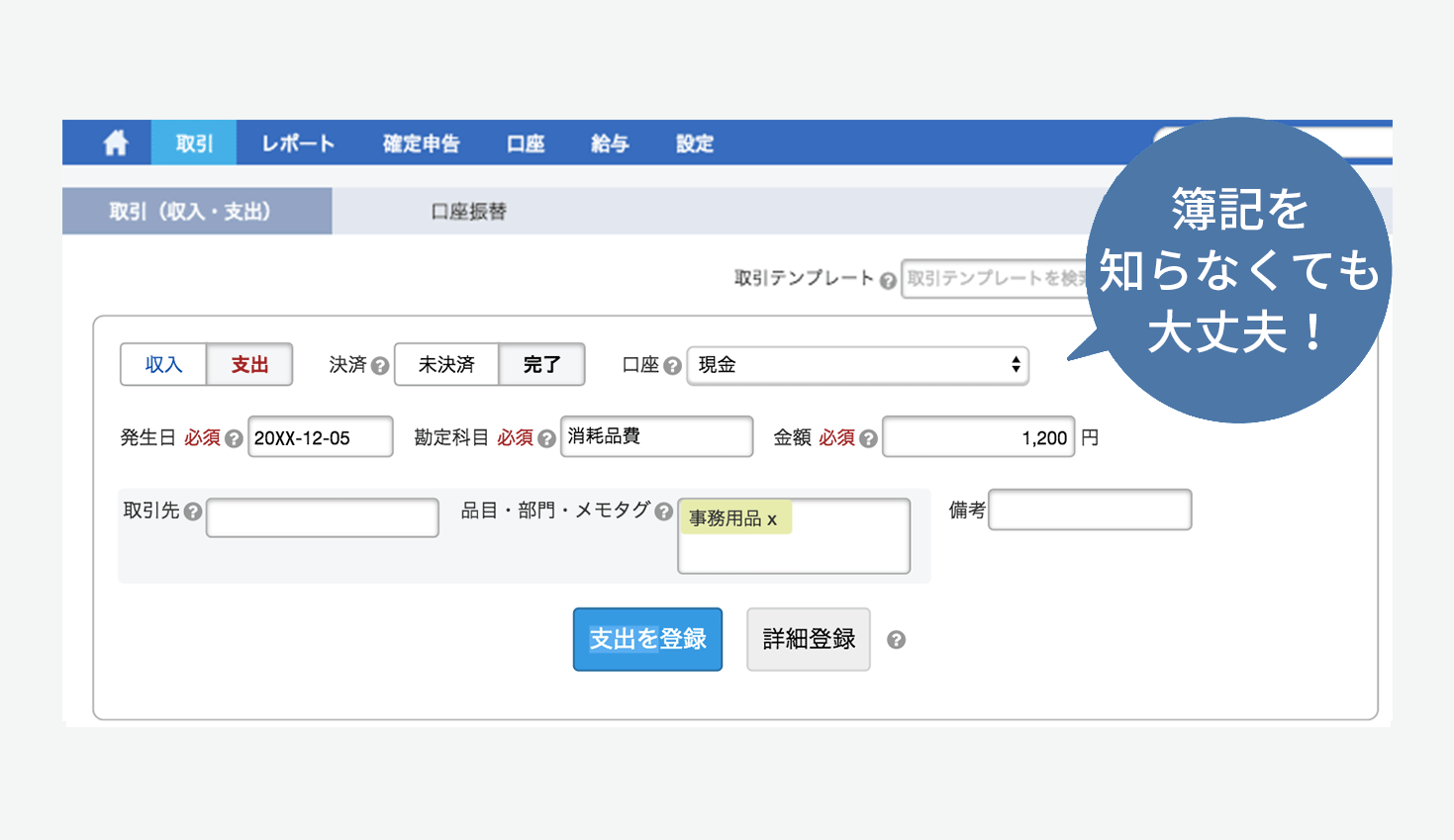

2.簿記を知らなくてもカンタンに入力できる!

freee会計なら、現金で払った場合でも、いつ・どこで・何に使ったか、家計簿感覚で入力するだけで大丈夫です。自動的に複式簿記の形に変換してくれるので、簿記を覚えなくても迷わず入力することができます。

有料のスタータープラン(月額1,180円)、スタンダードプラン(月額2,380円)は

チャットで確定申告についての質問が可能。

さらに、オプションサービスに申し込むと電話で質問も可能です。

価格・プランについて確認したい方はこちら。最大30日間無料でお試しいただけます。

3.質問に答えるだけで税金は自動計算

保険やふるさと納税、住宅ローンなどを利用している場合は税金が安くなります。難しい税金の計算もfreee会計なら、質問に答えるだけで自動で計算してくれます。確定申告をするために、本を買って税金について勉強する必要はありません。

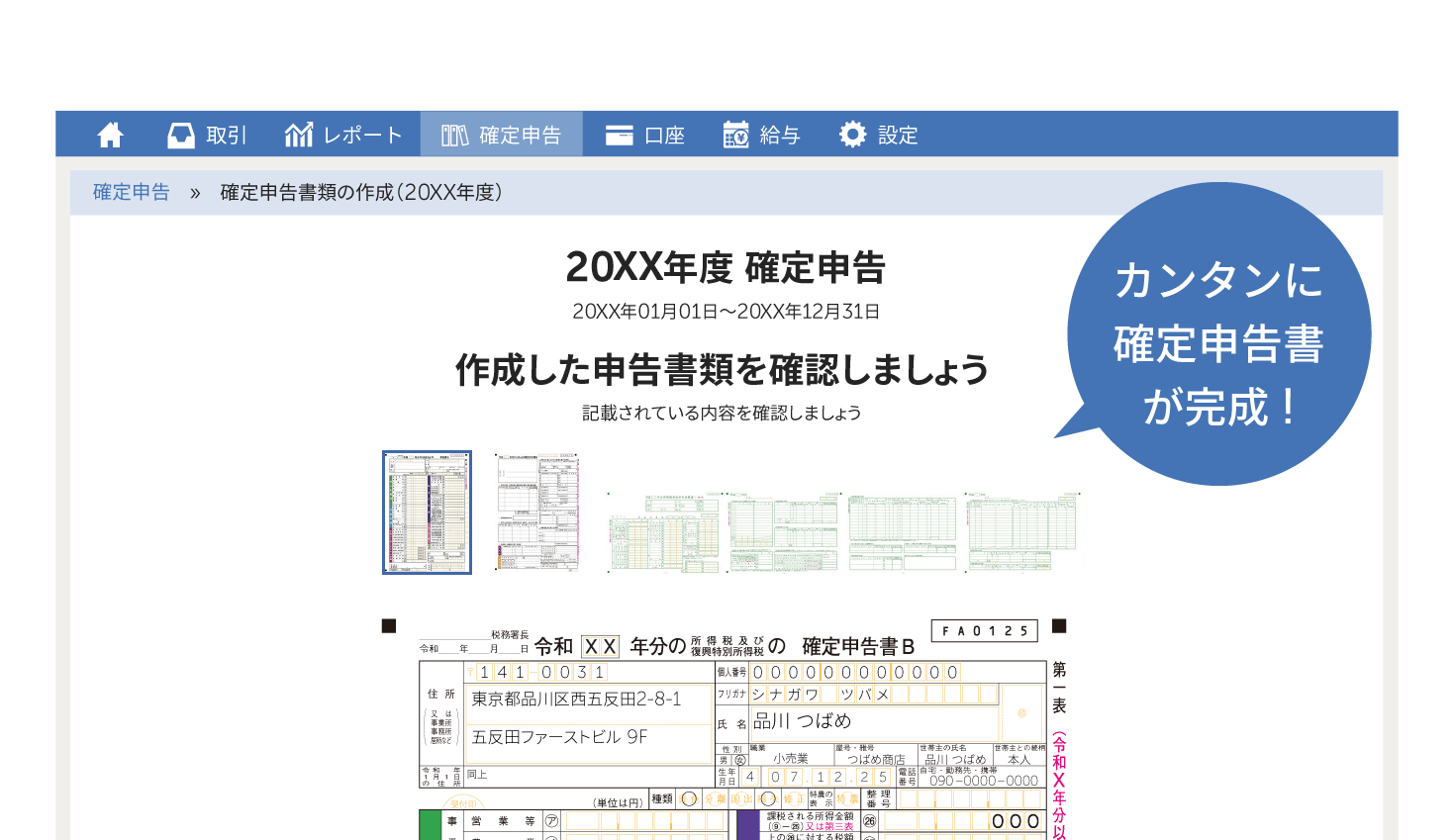

4.あとは確定申告書を税務署に提出するだけ

freee会計で確定申告書を自動作成したら、税務署に郵送や電子申告などで提出して、納税をすれば完了です。

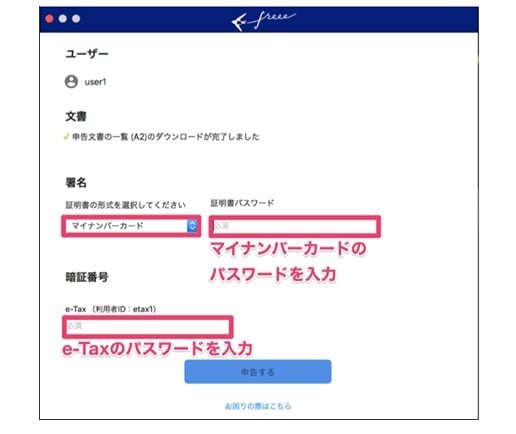

マイナンバーカードとカードリーダをご用意いただけば、ご自宅からでもすぐに提出が完了するので、税務署に行く手間がかかりません!

【2022年版】e-Taxでネットで確定申告:PC・スマホでのやり方とメリットまとめ

freee会計から直接オンライン上で電子申告

freee会計から直接オンライン上での電子申告も可能です。WindowsだけではなくMacにも対応。こちらもステップに沿って情報を入力していくだけで、自宅にいながら確定申告を完了できます。

いかがでしょう?

確定申告ソフトのfreee会計は、ステップに沿って質問に答えるだけで簡単に確定申告を完了することができます。

会計に関する知識がゼロの初心者の方から「本当に簡単に終わった!」との声も多数寄せられています。

確定申告を行うためには、日頃から帳簿をつけたり、必要書類をそろえたりしておく必要があります。しかし、確定申告ソフトを活用すれば、「青色申告をしたかったのに、書類不備で手続きできなかった!」「何度も書き直しで大変だった」という思いをすることは少ないでしょう。

余裕を持って確定申告を迎えるためにも、ぜひ確定申告ソフトの活用をご検討ください。

【初めての向けにオススメ】そもそも確定申告とは?スマホ申告の活用など

税務署に行かずに確定申告を終わらせるなら、電子申告(e-Tax)がおすすめです。freee電子申告開始ナビ(無料)について詳しくみる

まとめ

青色申告特別控除65万円の要件と10万円控除との違いについて、ご説明しました。令和2年分の確定申告から65万円の控除を受けるためには、e-Taxでの申告が新たに要件に加えられています。

青色申告に必要な複式簿記による帳簿を簿記の知識がない方でもスムーズに作成でき、e-Taxによる申告にも対応した確定申告ソフトfreeeを活用することで、得られる節税効果を充分に活かした確定申告の準備を進めてください。