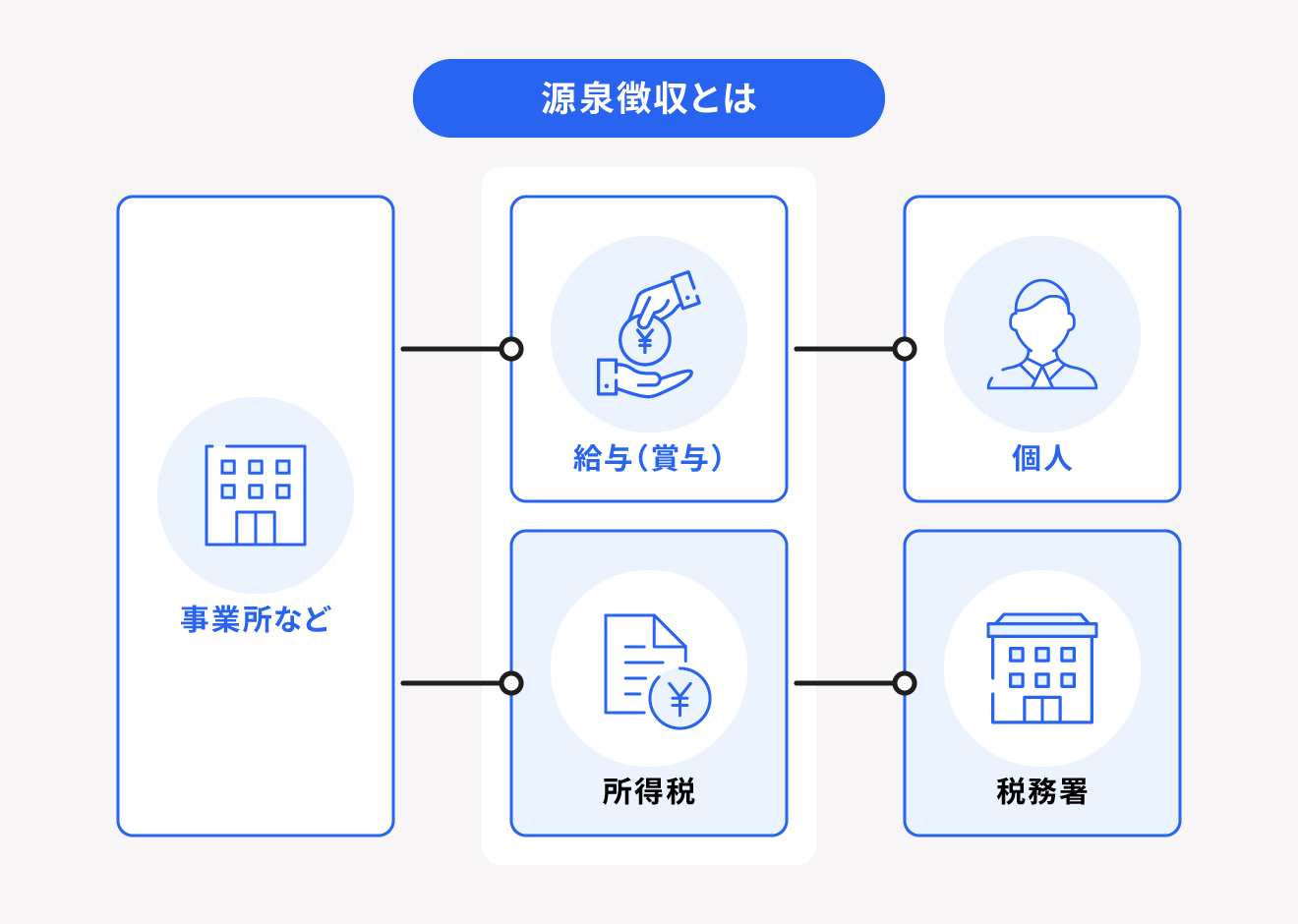

源泉徴収とは、1年間の収入にかかる所得税を、会社側が給与や報酬からあらかじめ差し引くことです。給与や報酬から差し引く金額を「源泉徴収額」と呼びます。

所得税は通常1年間の所得に応じて確定申告などで所得税額を計算し納税しますが、源泉徴収はこの所得税を給与や報酬の受け取り時に一定額先に納めることになります。

本記事では、源泉徴収の対象となる期間や交付期限、源泉徴収税額の計算や納付方法について解説します。

目次

- 源泉徴収とは

- 源泉徴収義務者とは

- 源泉徴収の対象範囲

- 源泉徴収票の対象期間

- 源泉徴収と年末調整の違い

- 源泉徴収税額とは

- 源泉徴収の流れ

- 1.扶養家族の有無と人数を確認

- 2.源泉徴収税額の計算

- 3.徴収した所得税を納付

- 4.源泉徴収票の発行・交付

- 【ケース別】源泉徴収税額の計算方法

- 報酬・料金等の源泉徴収税額の具体的な計算方法

- 給与の源泉徴収税額の具体的な計算方法

- 賞与の源泉徴収税額の具体的な計算方法

- 退職金の源泉徴収税額の具体的な計算方法

- 一部未払いの給与がある場合の源泉徴収税額の計算方法

- 源泉徴収されるタイミング

- 源泉徴収された所得税および復興特別所得税の納付方法

- 納付期限

- 納税地

- 納付手続き

- 源泉徴収票の交付期間

- まとめ

- 源泉徴収票作成や労務管理をカンタンに行う方法

- よくある質問

源泉徴収とは

源泉徴収とは、給与や報酬を受け取る人に代わり、支払う側の個人または法人があらかじめ給与や報酬から所得税を差し引いて納税する制度です。

たとえば、会社員や公務員などの給与所得者は毎月の給与から自動的に所得税が差し引かれて振り込まれるため、自分で税額を計算して納める必要がなく、多くの場合は確定申告をしなくても税金の手続きが完了します。

本来、所得税は「申告納税制度」に基づき、給与や報酬を得ている本人が1年間の所得額と納税額を計算して申告・納税するのが原則です。

しかし、給与や報酬のように支払額が大きく、支給を受ける人が多数いる場合、本人が毎回申告するのは現実的ではないため、国が給与・報酬の支払者に代行を義務付け、源泉徴収という形で所得税を徴収しています。

源泉徴収義務者とは

源泉徴収制度では、所得税や復興特別所得税を源泉徴収して国に納付する義務を負う者のことを、源泉徴収義務者といいます。

会社や協同組合、学校、官公庁、個人や人格のない社団・財団など、組織・団体の種類にかかわらず、対象となる給与や報酬のすべての支払い者に源泉徴収の義務があります。

ただし、個人が常時2人以下の家事従事者にのみ支払う給与や退職金、その他の報酬・料金については、源泉徴収の必要はありません。

また、税理士報酬などの報酬・料金についても、源泉徴収の必要はありません。

法人でなくても、従業員を雇用して毎月の給与を支払っている個人事業主も源泉徴収義務者になるため気をつけましょう。

出典:国税庁「No.2502 源泉徴収義務者とは」

なお、源泉徴収税の納付期限は、給与などを支給した月の翌月10日までです。源泉徴収義務者であるにもかかわらず、定められた期限までに源泉徴収分の税金を納付しなかったり、源泉徴収に漏れがあったりした場合は、延滞税が課される可能性があります。

延滞税が発生する場合は、原則として法定納期限の翌日から納付する日までの日数に応じて、利息に相当する延滞税が自動的に課されます。

出典:国税庁「No.9205 延滞税について」

源泉徴収の対象範囲

源泉徴収税の対象となる所得の範囲は、給与や報酬を受け取る者が個人か法人かのどちらかによって異なります。

| 報酬を受け取る者 | 報酬の範囲 | |

|---|---|---|

| 個人 | 給与 | 給与や賞与 |

| 報酬 | ・原稿料、講演料 ・弁護士、公認会計士、司法書士などの特定の資格保持者への報酬 ・社会保険診療報酬支払基金が支払う診療報酬 ・プロ野球選手、プロサッカーの選手、プロテニスの選手、モデルや外交員などへの報酬 ・映画、演劇、テレビなどの出演料等/芸能プロダクションを営む個人への報酬 ・ホテルや旅館での宴会等で接客を行うホステスなどへの報酬 ・役務の提供に伴う契約に際して支払われる契約金 ・広告宣伝のために支払う賞金/馬主への競馬の賞金 | |

| その他 | ・利子、配当 、退職手当 、公的年金、保険契約に基づく年金 | |

| 法人 | 利子・配当など | |

| 国外居住者 国外法人 | 利子・配当など | |

出典:国税庁「令和7年度版 源泉徴収のしかた」

源泉徴収の対象はほとんどが給与所得ですが、以下のような収入も源泉徴収の対象となります。

| 源泉徴収の対象となる収入 |

|---|

| ・コンサルティングの報酬や賞金 ・広告宣伝のための賞金 ・馬主に支払う競馬の賞金 ・プロスポーツ選手の契約金など |

また、個人事業主やフリーランスにおいても、企業やクライアントから報酬が振り込まれた段階で源泉徴収されているケースが一般的です。

個人事業主の源泉徴収について詳しく知りたい方は、別記事「個人事業主が源泉徴収される場合に必要な対応とは?」をあわせてご確認ください。

源泉徴収票の対象期間

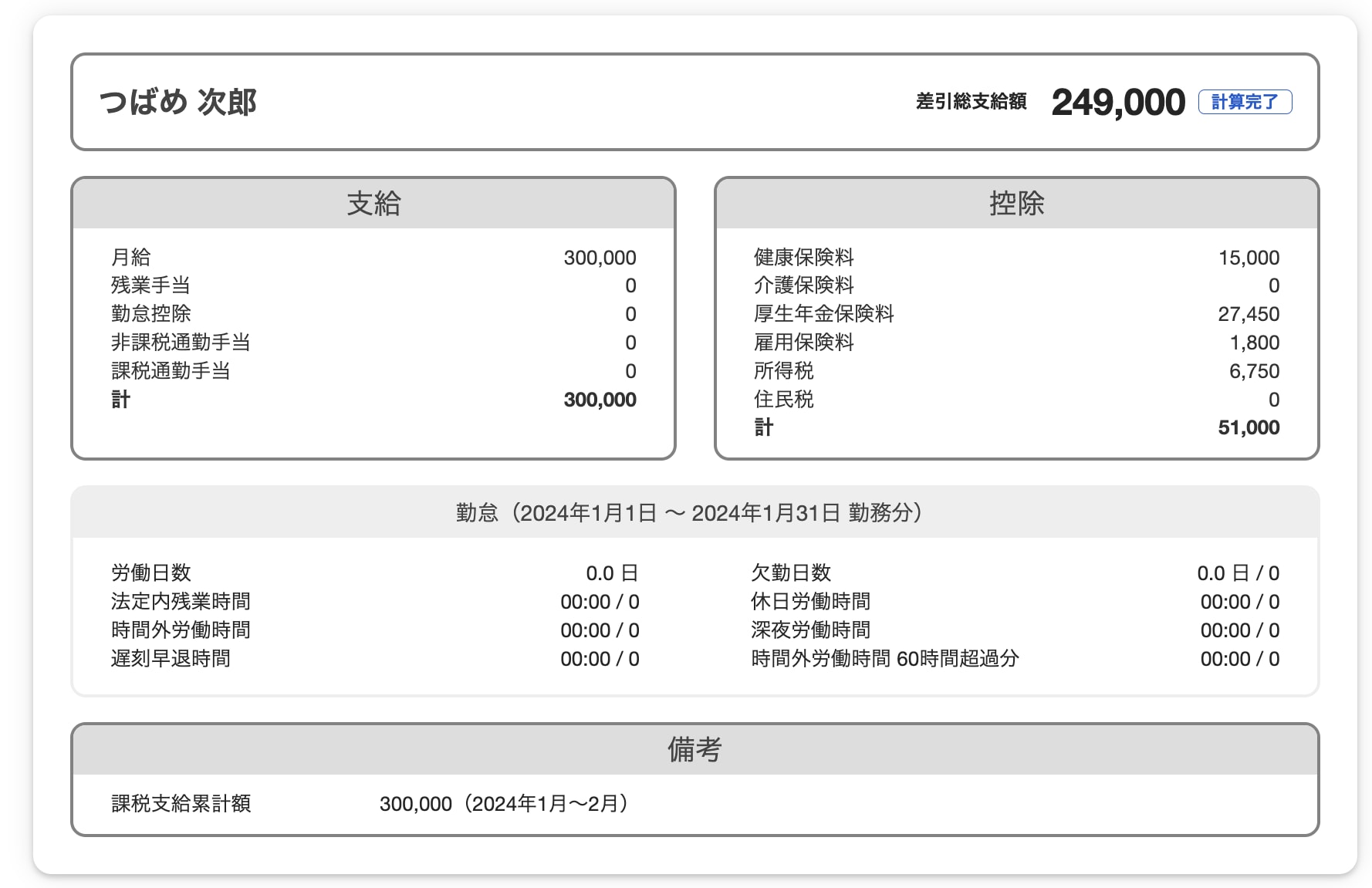

源泉徴収票とは、1年間の給与や賞与の総額、源泉徴収された所得税額、社会保険料などの情報が記載された書類のことです。会社が従業員に対して発行するもので、税務申告や確定申告の際に必要となります。

源泉徴収票の対象期間は、その年の1月から12月までの12ヶ月間です。これは、給与の対象となる労働を行ったタイミングではなく、実際に支払いが行われたタイミングを指します。

以下の表は、給与の対象期間の翌月に給与が支給されるケースについて示したものです。

| 源泉徴収票の対象期間 (○年分) | 給与の対象期間 (実際に働いた期間) | 給与が支給される期間 |

|---|---|---|

| 2025年分 | 2024年12月 | 2025年1月 |

| 2025年1月〜2025年11月 | 2025年2月〜2025年12月 | |

| 2026年分 | 2025年12月 | 2026年1月 |

| 2026年1月〜2026年11月 | 2026年2月〜2026年12月 |

源泉徴収票の見方について詳しく知りたい方は、別記事「源泉徴収票とは?見方や発行時期、所得控除一覧まで分かりやすく解説」をあわせてご確認ください。

従業員に給与や賞与を支払った場合

従業員の給与や賞与については、差し引いた所得税について年末調整を行い、実際に納めるべき所得税の過不足を調整する必要があります。12月分の給与を翌年1月に振り込む場合は、その給与は翌年の源泉徴収票の対象です。

年の途中で入社した従業員の場合、従業員が以前に勤めていた会社と現在勤めている会社、両方の支給額の合計が年末調整の対象となります。そのため、年末調整時には必ず以前に勤めていた会社から発行された源泉徴収票が必要です。

個人事業主に報酬を支払った場合

源泉徴収の対象となる報酬を個人事業主やフリーランスに支払った場合も、給与同様、報酬を支払った期間と実際に働いた期間が同じとは限りません。たとえば、「当月締め翌月払い」のケースでは、2025年12月に働いた分の報酬は2026年1月に支払われます。

ただし、個人事業主やフリーランスは発生主義で会計処理を行うのが原則です。実際に報酬が支払われたかどうかは関係なく、取引が発生した時点で帳簿付けを行うため、2025年12月に取引が発生したら、報酬を受け取っていなくてもその年の源泉徴収の対象になります。

源泉徴収と年末調整の違い

源泉徴収と混同されがちな手続きに「年末調整」がありますが、それぞれ役割が異なるため注意しましょう。

前述のとおり、源泉徴収は給与から暫定の所得税を徴収する手続きのことです。一方、年末調整は、1年間を通した所得税額を確定するものであり、源泉徴収税額と本来納めるべき所得税額の差分を精算する手続きを指します。

年末調整によって所得税を多く支払っていることがわかれば、正しい所得税額との差額が還付されます。反対に、それまで収めた所得税額が不足している場合は、追加で納付すべき税額が発生します。

【関連記事】

年末調整とは?概要・目的・手順から必要書類までわかりやすく解説

源泉徴収税額とは

源泉徴収税額とは、特定の所得や報酬から差し引かれる所得税額および復興所得税額のことです。

給与所得者の場合は、支払われた給与から健康保険や厚生年金などの社会保険料を控除した金額を基準に「給与所得の源泉徴収税額表」に当てはめて、該当する源泉徴収税額を給与から差し引きます。

出典:国税庁「源泉徴収義務者(給与の支払者)の方へ - 源泉徴収税額表」

給与以外の報酬に対して差し引く源泉徴収税の税率は、一部の所得を除き所得税および復興所得税を合わせて10.21%です。

ただし、一度に支払う報酬が100万円を超える場合、100万円を超えた分の報酬の源泉徴収税率は20.42%となります。

なお、利子や配当所得および、国外に居住する者などに対する源泉所得税はその種類や金額などによって税率が別途定められています。詳しくは国税庁ホームページ「令和7年版 源泉徴収のあらまし」で確認しましょう。

また、司法書士など、報酬が100万円を超えても税率が変動しない対象が一部存在します。

ここからは、給与や賞与、退職金、報酬・料金等の源泉徴収税額の計算方法について、金額に応じて税率が変動する例を参考に説明します。

源泉徴収の流れ

源泉徴収は、単に給与から税金を天引きするだけではなく、正しい金額を計算・納税し、最終的に従業員へ源泉徴収票を交付するまでを含みます。

一般的には、次の4つのステップに沿って進められます。

- 扶養家族の有無と人数を確認

- 源泉徴収税額の計算

- 徴収した所得税を納付

- 源泉徴収票の発行・交付

1.扶養家族の有無と人数を確認

まず従業員から「給与所得者の扶養控除等(異動)申告書」を提出してもらい、扶養親族の有無や人数を確認します。これは、従業員の家族構成や状況に応じた適切な税額を算出するための基礎情報になります。

2.源泉徴収税額の計算

次に、給与や賞与の支給額から社会保険料を差し引いた金額をもとに、国税庁が定める「源泉徴収税額表」を用いて所得税額を計算します。

税額表には、給与額と扶養親族の数に応じた税額が示されており、これに基づいて正確な源泉徴収額が決まります。

具体的な計算方法は後述の「【ケース別】源泉徴収税額の計算方法」で紹介します。

3.徴収した所得税を納付

給与から差し引いた所得税は、原則として給与を支払った月の翌月10日までに税務署に納付しなければなりません。

ただし、従業員が常時10人未満の企業は、給与等や退職手当等、税理士等の報酬・料金について所得税と復興特別所得税を以下のように年2回に分けて納付する「納期の特例」を利用することもできます。

| 区分 | 納付期限 |

|---|---|

| 1月から6月までの間に源泉徴収をした 所得税および復興特別所得税 | 7月10日 |

| 7月から12月までの間に源泉徴収をした 所得税および復興特別所得税 | 翌年1月20日 |

4.源泉徴収票の発行・交付

年末調整を行った後に、1年間の給与と源泉徴収税額をまとめた「源泉徴収票」を作成し、従業員へ交付します。源泉徴収票は、翌年の1月末までに作成・交付することが法律で義務付けられています。

出典:e-Gov法令検索「 所得税法|源泉徴収票 」

なお、freee人事労務では源泉徴収票の自動発行が可能です。詳しくはこちらをご覧ください。

【ケース別】源泉徴収税額の計算方法

源泉徴収税額の計算方法は、「給与」「報酬」「賞与」「退職金」など支払いの種類によって大きく異なります。ここでは代表的なケースごとに、実際の計算例を交えながらわかりやすく解説します。

報酬・料金等の源泉徴収税額の具体的な計算方法

源泉徴収税の税額や計算方法や求め方は給与か報酬かで異なります。

給与は国税庁が提示している源泉徴収税額表に当てはめて計算しますが、報酬は支払われる報酬に定められた税率を掛けて計算します。

ここでは、原稿料の支払いを例に、報酬・料金等の源泉徴収税額の計算方法を解説します。

報酬・料金等の金額が100万円以下の源泉徴収税額

原稿料の源泉徴収税率は10.21%なので、原稿料にこの税率を掛けて源泉徴収税額を求めます。

源泉徴収税の計算式

報酬額 × 10.21 = 差し引かれる源泉徴収税額

たとえば、原稿料が12万円の場合、以下のように源泉徴収税額を計算できます。

120,000(円) × 10.21(%) = 12,252(円)

報酬・料金等の金額が100万円超の源泉徴収税額

1回で支払う報酬・料金等の金額が100万円超の場合、100万円を超えた部分には20.42%の源泉徴収税率がかかります。

100万円までは税率10.21%で計算するので、100万円から差し引かれる源泉徴収税額は10万円2,100円です。全体の源泉徴収税額はそれらを合わせて求めます。

源泉徴収税の計算式

(支払金額 - 1,000,000(円)) × 20.42(% ) + 102,100(円) = 差し引かれる源泉徴収税額

出典:国税庁「No.2798 弁護士や税理士等に支払う報酬・料金」

たとえば、1回の報酬が130万円の場合、以下のように源泉徴収税額を計算できます。

1回の報酬が130万円の場合

(1,300,000(円) - 1,000,000(円)) × 20.42(%) + 102,100(円) = 163,360(円)

給与の源泉徴収税額の具体的な計算方法

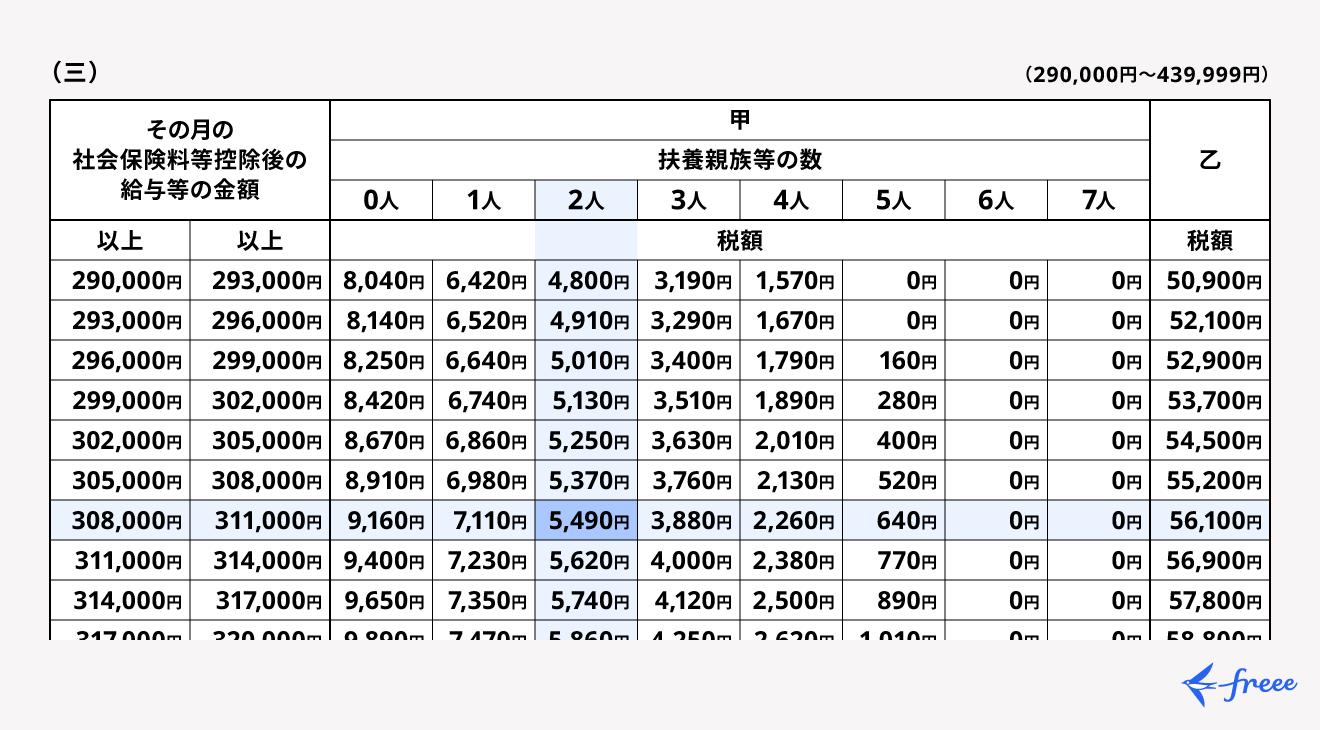

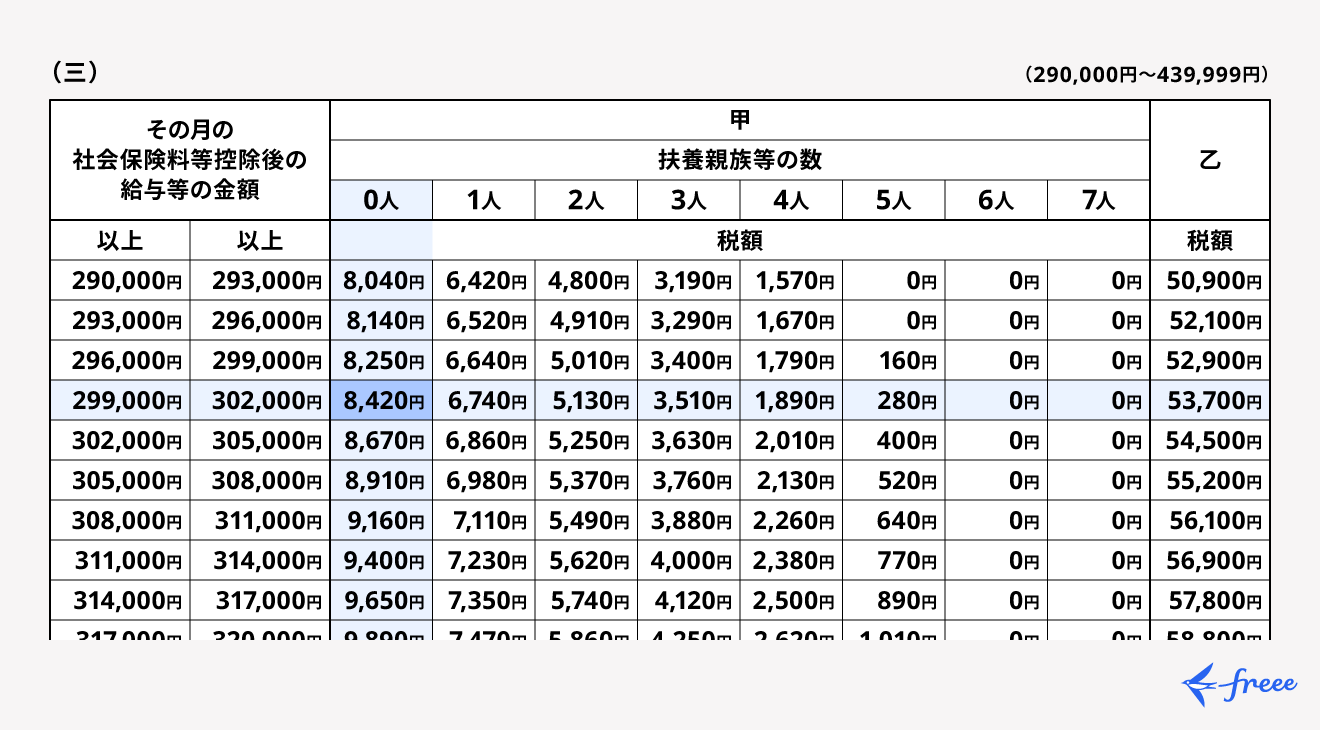

給与に対する源泉徴収税額は、給与の支給方法(日給・月給)や、社会保険料控除後の金額、扶養家族の有無によって変わります。

従業員によって事情が異なるため、国税庁が毎年発表する「給与所得の源泉徴収税額表」と照らし合わせながら計算しなければなりません。なお、「給与所得の源泉徴収税額表」には月額表と日額表があり、月払いの場合は月額表、日払いの場合は日額表で確認します。

また、従業員に扶養家族がいる場合は、所得税の負担が軽減される扶養控除を受けることができますが、従業員から事前に「扶養控除等申告書」を提出してもらうことが必須です。

扶養控除等申告書の提出有無は、源泉徴収税額表上の「甲欄」「乙欄」の区分で確認できます。扶養控除等申告書を提出していれば、所得税の負担が軽減される「甲欄」が適用され、扶養控除等申告書を提出していない場合は扶養控除なしの「乙欄」が適用されてしまうため、注意が必要です。

企業であれば、担当者から従業員へ扶養控除等申告書を渡すことが一般的であり、従業員から提出がなかったことを理由に年末調整を行わなければ、所得税法違反とみなされることがあります。

ここでは以下のモデルケースを使って、差し引かれる源泉徴収税額を計算します。

1.総支給額から社会保険料の控除額を差し引く

まずは、総支給額から社会保険料の控除額を差し引き、「給与所得の源泉徴収税額表(月額表)」内にある「その月の社会保険料等控除後の給与等の金額」を求めます。

400,000(円) - 90,000(円) = 310,000(円)

2.源泉徴収税額を確認

「その月の社会保険料等控除後の給与等の金額」を求めたら、「給与所得の源泉徴収税額表(月額表)」内で、「31万円」が含まれる行(30万8,000円以上31万1,000円未満の行)と「扶養親族2人」の列が交差する部分を確認します。

そこにある「5,490円」がこのモデルケースにおける源泉徴収税額です。

なお、2025年の税制改正により、基礎控除や給与所得控除が引き上げられるため、令和8年分以降の源泉徴収では、税額や扶養親族等の数の算定方法に変更があります。そのため、今後は従来の税額表だけでなく、改正後の控除額や新しい計算方法にも注意して源泉徴収額を確認する必要があります。

賞与の源泉徴収税額の具体的な計算方法

賞与の源泉徴収税額は、国税庁が発表している「賞与に対する源泉徴収税額の算出率の表」を使って計算します。

給与の源泉徴収税額の計算と同じように、先に社会保険料の控除を差し引いてから、表で該当する「賞与の金額に乗ずべき率」を探して求めるという流れです。

ここでは以下のモデルケースを使って、差し引かれる源泉徴収税額を計算します。

前月の給与額40万円:前月の給与額に対する社会保険料の控除額9万円

当月の賞与額80万円:当月の賞与額に対する社会保険料の控除額19万円

扶養親族1人、甲欄適用の場合

出典:国税庁「賞与に対する源泉徴収税額の算出率の表(令和7年分)」

1.総支給額から社会保険料の控除額を差し引く

まずは、前月の給与・当月の賞与、それぞれの総支給額から社会保険料の控除額を差し引きます。

(給与)400,000(円) - 90,000(円) = 310,000(円)

(賞与)800,000(円) - 190,000(円) = 610,000(円)

2.源泉徴収税額を計算する

「賞与に対する源泉徴収税額の算出率の表」内で「適用欄:甲」「扶養親族等の数:1人」の列を見ていくと、「前月の社会保険料等控除後の給与等の金額」に「31万円」が含まれる行(28万2,000円以上33万8,000円未満の行)が見つかります。

その行の「賞与の金額に乗ずべき率」は6.126%です。あとは、以下の計算で差し引かれる源泉徴収税額を求められます。

610,000(円) × 6.126(%) = 37,368(円)

退職金の源泉徴収税額の具体的な計算方法

退職金の源泉徴収税額は、対象となる勤続年数や退職理由(一般退職・障害退職)によって控除額が変わります。勤続年数は端数を切り上げることになっているため、たとえば「10年3ヶ月」の勤続年数は「11年」として扱われる点に注意が必要です。

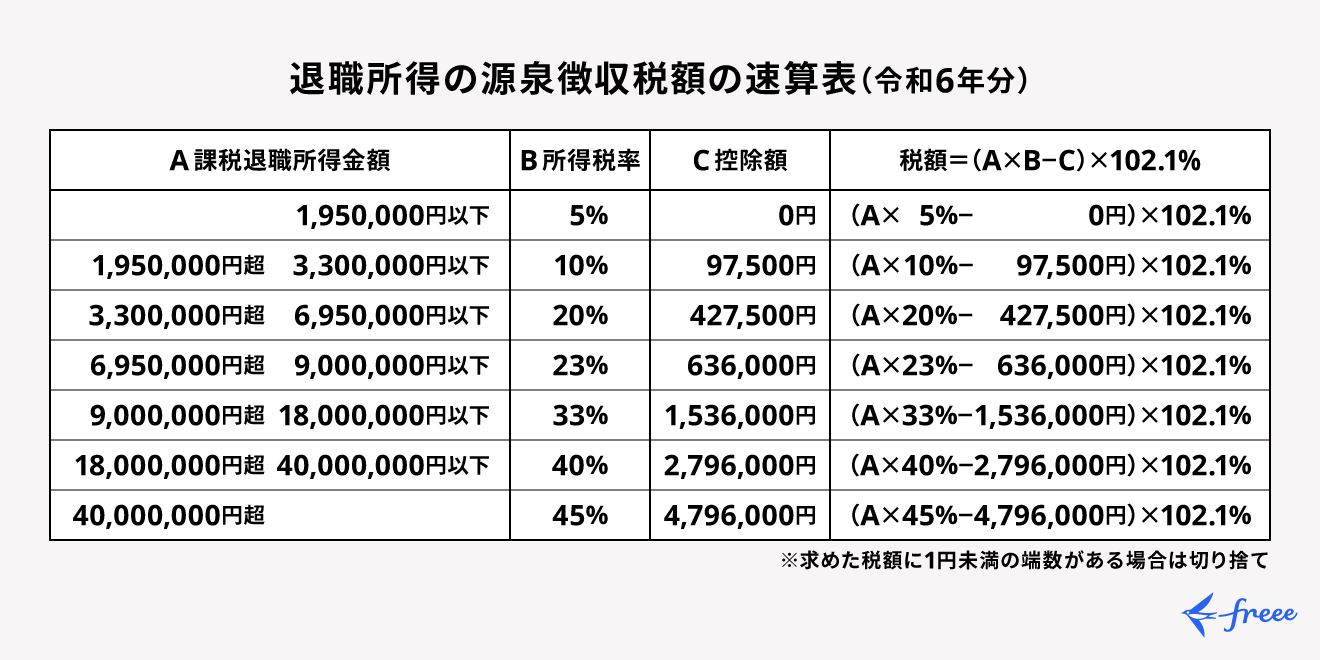

所得控除額と課税退職所得金額を求めたら、課税退職所得金額に応じた税率と控除額を速算表で探し、差し引かれる源泉徴収税額を計算します。

ここでは以下のモデルケースを使って、差し引かれる源泉徴収税額を計算します。

- 勤続25年

- 退職金2,000万円

- 一般退職の場合

1.所得控除額を計算する

勤続年数や退職理由によって変わる所得控除額の計算式は、以下のとおりです。

所得控除額の計算式

勤続20年以下:400,000(円) × 勤続年数(80万円に満たない場合は一律80万円)

勤続20年超:8,000,000(円) + 700,000(円) × (勤続年数 - 20(年))

出典:国税庁「No.1420 退職金を受け取ったとき(退職所得)」

出典:国税庁「源泉徴収のための退職所得控除額の表(令和7年分)」

今回のモデルケースを当てはめると、所得控除額は以下のように計算できます。

8,000,000(円) + 700,000(円) × (25(年) - 20(年)) = 11,500,000(円)

2.課税退職所得金額を計算する

一般退職の場合の課税退職所得金額を求める計算式は、以下のとおりです。

今回のモデルケースを当てはめると、課税退職所得金額は以下のように計算できます。

(20,000,000(円) - 11,500,000(円)) × 1/2 = 4,250,000(円)

3.源泉徴収税額を計算する

課税退職所得金額を求めたら、国税庁が発表している「退職所得の源泉徴収税額の速算表」と照らし合わせて所得税率と控除額を確認します。425万円が含まれる行(330万円超695万円以下)の所得税率は20%、控除額は42万7,500円です。

速算表には源泉徴収税額を求める計算式も記載されており、それに今回のモデルケースを当てはめると、以下のように計算できます。ただし、退職所得の支給時には住民税も源泉徴収される点には注意が必要です。

(4,250,000(円) × 20(%) - 427,500(円)) × 102.1(%) = 431,372(円)(1円未満の端数切捨て)

一部未払いの給与がある場合の源泉徴収税額の計算方法

給与などの一部が支払われ、残りが未払いの場合には、実際に支払われた給与などの金額に対応する所得税および復興特別所得税の部分を源泉徴収しなければなりません。

ここでは以下のモデルケースを使って、差し引かれる源泉徴収税額を計算します。

本来の給与:30万円

実際の支払額:20万円

未払額:10万円

扶養家族:0人

実際に源泉徴収をされる所得税および復興特別所得税額は以下の手順で計算します。

1.支払われるべきだった所得税等を計算する

まず、その月に支払われるべきだった給与額(30万円)を「給与所得の源泉徴収税額表」に当てはめて、所得税および復興特別所得税額を計算します。

その月の手取り金額(社会保険料等控除後の給与等の金額)が30万円、扶養親族0人の列に該当する金額(8,420円)が、所得税および復興特別所得税額です。

2.実際に支払った給与に対する所得税の計算

上記で算出した所得税および復興特別所得税額に、本来支払われるべきだった給与の額(30万円)を分母とし、実際に支払われた給与の額(20万円)を分子とした比率を乗じて算出します。

実際に源泉徴収される金額の計算式

本来の給与に合わせた源泉徴収税額 × 実際に支払われた給与額 ÷ 本来の給与)

実際に上記の金額を当てはめて計算してみましょう。

8,420(円) × 200,000(円) ÷ 300,000(円) = 5,613(円)

つまり、30万円の給与額から実際に20万円しか支払われなかった場合、5,613円が実際に源泉徴収する税額になります。

源泉徴収されるタイミング

所得税や復興特別所得税の源泉徴収は、対象となる所得が「実際に支払われたとき」に行われます。たとえ支払いが確定していても、現実に支払いが行われていなければ、原則として源泉徴収の必要はありません。

また、源泉徴収を目的とした「支払い」には、実際の金銭の受け渡しだけでなく、元本や預金口座に振り替えるなど、支払い債務を消滅させる行為も含まれます。

ただし配当など、役員賞与、組合契約に基づく恒久的施設を通じた事業からの利益の分配は、実際に支払われていなくても、一定期間が経過した日に支払われたものとみなされ、源泉徴収が必要となります。

源泉徴収された所得税および復興特別所得税の納付方法

源泉徴収された所得税および復興所得税は、給与や報酬を支払う個人や法人が納付します。また納付する際は、納付期限、納税地、納付手続きを正しく把握することが大切です。

以下3つのポイントを把握することで、スムーズに納付を完了することができます。

納付期限

納税地

納付手続き

納付期限や納税地を正しく把握していないと、延滞税や不納付加算税の支払いが発生したり、納付先とは異なる税務署に書類を提出してしまい、正しく受理されなかったりするリスクにつながります。

納付期限

源泉徴収義務者が源泉徴収した所得税および復興特別所得税は、原則として、源泉徴収の対象となる所得が発生した月の翌月10日までに納付しなければなりません。

また、納付期限が土日・祝日と被る場合は、その翌平日が納付期限です。

期日までに支払いが行われない場合、源泉徴収義務者は延滞税と不納付加算税などを支払う必要があります。

企業はこの納付期間に間に合わせるために、年末調整業務のスケジュールを立てることをおすすめします。下記に大まかなスケジュールを紹介するので参考にしてください。

| 月 | 年末調整業務 |

|---|---|

| 11月 | ・年末調整の書類を従業員から受け取り ・内容の確認と不備の修正 |

| 12月 | ・年内に支払う給与を確定 ・年末調整の計算 ・所得税の過不足分の還付、追加徴収 ・源泉徴収票や支払い調書、法定調書などの書類準備 |

| 1月 | ・税務署への年末調整に関連する書類を提出 ・地方自治体への住民税に関連する書類を提出 ・年末調整に関連する書類の保管 ・源泉所得税の納税(通常は1月10日まで、特例の場合は1月20日まで) |

出典:国税庁「主な国税の納期限(法定納期限)及び振替日」

納税地

源泉徴収義務者が源泉徴収した所得税および復興特別所得税は、実際に支払いが行われた日に支払地を所轄する税務署に納付します。納税地は源泉徴収の対象となる所得の支払いを取り扱う事務所または事業所の所在地となります。

支払いを取り扱う事務所などが移転した場合、移転前の支払にかかる源泉所得税および特別所得税の納税地は、移転通知書に記載された移転後の事務所などの所在地となります。

取り扱う事務所または事業所の所在地を管轄する税務署がわからないときは、国税庁ホームページ「税務署の所在地などを知りたい方」を利用して、税務署を検索してください。

出典:国税庁「給与等に係る源泉所得税及び復興特別所得税の納税地」

納付手続き

源泉徴収された所得税および復興特別所得税の納税手続きには、e-Taxを利用した電子納税もしくは、「所得税徴収高計算書(納付書)」を添えて最寄りの金融機関や税務署の窓口で支払う方法があります。

e-Taxは、納付書を印刷したり届け出るために足を運ぶ必要がないので、手軽に行えます。

所得税徴収高計算書(納付書)の記載方法は、国税庁ホームページ「所得税徴収高計算書(納付書)の記載のしかた」を参考にしてみてください。

源泉徴収税の納付方法について詳しく知りたい方は、別記事「「所得税徴収高計算書」の概要と源泉所得税の納付方法および注意点」をあわせてご確認ください。

源泉徴収票の交付期間

源泉徴収票は、通常、給与所得者の年末調整が終わった12月中に交付されますが、交付期限としては源泉徴収の対象となる年の翌年1月31日までです。

また、退職者が出た場合、その会社は退職者への源泉徴収票を退職後1ヶ月以内に交付しなくてはなりません。

出典:e-Gov法令検索「 所得税法|源泉徴収票 」

従業員が年の途中で別の会社に転職した場合、以前に勤めていた会社と現在勤めている会社の2ヶ所から源泉徴収票が発行されることになります。なお、転職した従業員は現在勤めている会社で年末調整を行う際、前の会社から受け取った源泉徴収票を現在の会社に提出しなければなりません。

給与による年収が2,000万円を超える場合や、副業の収入が20万円を超える場合、住宅ローン控除やふるさと納税などの申告をする際には、確定申告を従業員本人が行う必要があり、その際にも源泉徴収票が必要になります。

給与所得者からの依頼があったにもかかわらず源泉徴収票の発行を怠ると、所得税法により懲役や罰金の対象になる可能性があるので注意が必要です。

なお、freeeが提供する「freee人事労務」では源泉徴収票の自動発行が可能です。年末調整のデータ入力後に源泉徴収票や扶養控除等申告書などをダウンロードでき、ミスの防止や作業時間の削減を実現します。

詳しくはこちらのページをご覧ください。

まとめ

源泉徴収とは、給与や報酬を支払う法人および個人が給与や報酬から所定の金額を差し引き、報酬を受け取る者に代わって納税する制度です。源泉徴収票の計算の対象となる期間は、その年の1月から12月までとなっています。

また、源泉徴収票は翌年1月末に事業所などの住所を管轄する税務署長に提出する法定調書のひとつですので、期限に注意して発行漏れがないようにしましょう。

源泉徴収票作成や労務管理をカンタンに行う方法

源泉徴収票の作成はボタン1つで

気になった方は是非 freee人事労務の30日間無料お試し機能で源泉徴収票を作成してみてください!

よくある質問

源泉徴収とは?

源泉徴収とは、1年間の収入にかかる所得税を、会社が給与や報酬からあらかじめ差し引くことです。報酬を支払う個人または法人が、報酬の支払い時に決められた計算方法で所得税額を計算し、所得税を差し引いて納税します。

詳しくは「源泉徴収とは」をご覧ください。

源泉徴収税額とは?

源泉徴収では、報酬に対する所得税および復興所得税が引かれており、これを源泉所得税といいます。ここで引かれた源泉所得税と実際に支払わなければならない所得税額および復興所得税額の差額は、年末調整や確定申告で調整します。

詳しくは「源泉徴収税額とは」をご覧ください。

源泉徴収は誰が行う?

源泉徴収は、給与や報酬を支払う法人や個人が行います。この源泉徴収を行う者のことを「源泉徴収義務者」といいます。

詳しくは「源泉徴収義務者とは」をご覧ください。